Как платить зарплату работникам ип

Содержание:

- Упрощённая система налообложения с процентом от доходов — УСН

- Как рассчитываются налоги и взносы ИП за 2019 год

- Какие налоги и взносы платятся ИП с работниками

- Страховые взносы ИП за себя. Правила исчисления и уплаты

- Формы оплаты труда

- Отмена ЕНВД в 2021 году — 10 главных вопросов

- Порядок выплат

- Отчетность ИП на патентном режиме (с работниками)

- Дополнительные платежи и налоги ИП

- Какую отчетность сдают ИП за работников

- Сколько налогов платит работодатель за работника: кратко

- Вправе ли ИП сам себе начислять зарплату

Упрощённая система налообложения с процентом от доходов — УСН

Упрощённая система налообложения (она же «упрощенка») — наиболее универсальный из спецрежимов: предприниматели вправе применять его, если не ведут деятельность, для которой запрещено применение УСН, сумма их основных средств и годовой доход не превышают 150 млн.руб., а количество наемных работников — не больше 100. Этот режим может вам подойти, если вы не уверены в будущих доходах или точно знаете, что они будут небольшими.

При работе на упрощённой системе налогообложения вы освобождаетесь от налогов, уплачиваемых на общей системе (НДС, налог на прибыль и т.п.), но за работников продолжаете уплачивать все налоги и взносы в общем порядке.

Есть два варианта расчета единого налога на УСН: “доходы” с налоговой ставкой 6% и “доходы минус расходы” со ставкой 15%.

Если у вас небольшие расходы или их сложно подтвердить документально, подойдет вариант “доходы” со ставкой 6%. При таком объекте налогообложения вам не нужно подавать налоговую отчетность — достаточно вести налоговый учет, чтобы убедиться, что не превышен лимит доходов. Единый налог уменьшается на сумму страховых взносов, которые вы уплачиваете за себя (100% суммы взносов) и на половину взносов за работников. То есть, сумму валовой выручки умножаете на 6% и из получившейся суммы вычитаете все уплаченные за себя взносы и половину взносов за работников — это и будет сумма налога к уплате.

Пример:

Сумма валовой выручки ИП за год — 1 450 000 руб.

Сумма взносов за себя — 36 238 руб.

Сумма взносов за работников — 72476 руб.

Сумма налога рассчитывается так: 1450000х6%-36238-72476/2=14524 руб.

В нашем примере 14524 руб. — это сумма налога, который нужно заплатить за год до 30 апреля следующего года. В течение года налог рассчитывается ежеквартально нарастающим итогом, в каждом квартале уплачиваются авансовые платежи, которые учитываются при уплате налога за год (до 30 апреля следующего года).

Если у вас большие расходы и их легко подтвердить документально, то стоит рассмотреть УСН с объектом налогообложения “доходы минус расходы”. Ставка будет выше — 15%, но при расчете налога вы вычитаете из суммы валовой выручки все документально подтвержденные расходы, а также все уплаченные в фонды взносы — как за себя, так и за работников.

Пример:

Сумма валовой выручки ИП за год — 5 450 000 руб.

Сумма подтвержденных расходов: 3 730 000 руб.

Сумма взносов за себя — 36238 руб.

Сумма взносов за работников — 72476 руб.

Сумма налога рассчитывается так: (5 450 000-3 730 000-36238-(72476)/2)х15%=247128,6 руб.

Для режима «доходы» 6% он бы составил: 322651,44 руб.

Обратите внимание: если по итогам года вы остались в убытке, то при объекте “Доходы минус расходы” нужно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи

УСН можно применять либо с момента регистрации ИП (уведомление подается в момент регистрации или в течение 30 дней после нее), либо с начала года (уведомление подается до конца декабря предыдущего года).

Получите уведомление о переходе на УСН бесплатно

Как видите, правила заполнения документов очень строгие. Из-за мелкой ошибки вам могут отказать в регистрации, и придется подавать документы повторно. Чтобы сэкономить время и деньги, обратитесь к онлайн-сервису, который подготовит за вас заявление об УСН и все нужные документы для открытия ИП. Просто заполните анкету.

Получить документы

Получить документы

Как рассчитываются налоги и взносы ИП за 2019 год

ИП — это просто физическое лицо с правом на предпринимательскую деятельность/

В отличие от юридических лиц, налоги у ИП намного проще и легче.

Но, тем не менее, даже в этом случае необходимо время, чтобы разобраться, что когда заплатить и как рассчитать.

Обязательные страховые взносы в ПФР (пенсионный налог)

Если доходы ИП за 2019 год в пределах трехсот тысяч рублей, то фиксированный платеж за расчетный период составляет:

29 354 рублей

Если сумма превышает триста тысяч рублей, на полученные сверх этой отметки доходы налагается еще 1 процент.

Максимальная сумма пенсионных взносов рассчитывается по формуле:

29 354 рублей х 8

То есть более чем 234 832 р. (29 354 р. x 8) за 2019 год платеж в качестве пенсионных взносов быть не может

Обязательные страховые взносы в ФФОМС

Эти взносы в нынешнем году неизменны для всех ИП при любом доходе и составляют 6 884 рублей. Получается, сумма страховых взносов в ФФОМС увеличилась в 2019 году на 1044 р.

Взносы ИП за работников

Выше уже рассмотрено подробное описание расчёта на этот взнос.

Несложно подсчитать: общая сумма этого налога составляет 30 процентов от выплачиваемых работнику денег.

Налоги на УСН

Так называемая «упрощенка» пользуется большой популярностью среди предпринимателей малого бизнеса.

Налогом облагается либо доход, либо доход минус величина расходов, на усмотрение самого предпринимателя.

Для расчета суммы к оплате умножаем базу на ставку, которая составляет:

- «от дохода вычитаются расходы»-15 процентов;

- «доход»- 6 процентов.

В отдельных регионах ставка уменьшена с 15 процентов до 5 процентов, а 6 процентов даже до 1 процентов.

Местные власти делают это с целью привлечения инвестиций или развития определенных видов деятельности.

Учтите, что налог на упрощенке, как и при общем режиме, считается по сумме общего дохода.

Соответственно, если ИП не работал какое-то время и доход не получал, то этот налог выплачивать не нужно.

Налоги ИП для ПСН

Этот режим рассчитан исключительно на ИП.

Узнавать, на какие виды деятельности можно взять патент, необходимо в территориальных инспекциях т. к. в каждом регионе есть поправки и изменения.

Патент действителен только по субъекту, где он был изначально выдан, исключением являются грузоперевозки.

Патент можно взять на срок от одного месяца до двенадцати месяцев.

Чтобы узнать стоимость патента на год, надо знать потенциальный доход на год по данной сфере деятельности, который умножается на 6 процентов.

Патент сроком, рассчитанным максимум на 6 месяцев, необходимо оплатить в течение двадцати пяти дней после того, как он начнет действовать.

В случае, если длительность его больше полугода, оплата производится в таком порядке: одна треть оплачивается в течение двадцати пяти дней, оставшаяся часть не позднее 30 дней до окончания его действия.

Налоги на ЕНВД

Выплата действует в отношении некоторых сфер деятельности.

Регионально их список не только может сокращаться, но и такой режим может быть полностью запрещен.

Рассчитывается налог так:

БД * ФП * К1 * К2 * 15 процентов,

где:

- К1 – коэффициент-дефлятор. Минэкономразвития РФ устанавливает этот показатель ежегодно.

- К2 – коэффициент понижения, устанавливается ежегодно региональными структурами ( составляет от 0,005 до 1).

- БД – базовый доход за месяц на единицу физ. показателя.

- ФП – физический показатель, Который бывает количеством трудящихся, торговых объектов или площадью зало для торговли и многие другие варианты.

Выплата в основном рассчитывается за три месяца, то есть, за квартал.

Оплачивается она до двадцать пятого числа месяца, следующего за кварталом.

Здесь есть ограничения по числу работников, их количество не должно превышать ста.

Налог для ИП на ЕСХН

Выплата рассчитана на тех, кто производит сельскохозяйственную продукцию.

Налог рассчитывается по принципу:

«общий доход минус расход», неизменная ставка по налогам составляет 6 процентов.

Если ИП уже осуществляет свою деятельность с применением общей или упрощенной системе налогообложения, перейти на ЕСХН возможно только лишь с начала следующего года.

Какие налоги и взносы платятся ИП с работниками

После регистрации в качестве ИП физлицо обязано встать на учет в Пенсионный фонд и ФСС. Так он оповещает органы о себе как о налоговом агенте для наемников.

ИП с сотрудниками, налоги которых перечисляются предпринимателем, состоят из двух разделов:

- НДФЛ по ставке 13 % выплачивается из начисленного заработка сотрудника, удержанный налог перечисляют в день выдачи зарплаты или на следующий день;

- ИП взносы за работников в страховые фонды в размере 30 % от начисленного дохода.

Памятка для бизнесменов

В 2019 году работодатель должен проводить отчисления за работников в следующие фонды:

- пенсионное страхование в размере 22 % до суммы 1 150 000 руб., при повышении предела ставка становится 10 %;

- взносы в связи с временной нетрудоспособностью и материнством составляет 2,9 % и 1,8 % – с выплат временно проживающих иностранцев, лимит для всех равен 865 000;

- отчисления в ФОМС составляют 5,1 %, в этой категории отсутствует максимально допустимый предел.

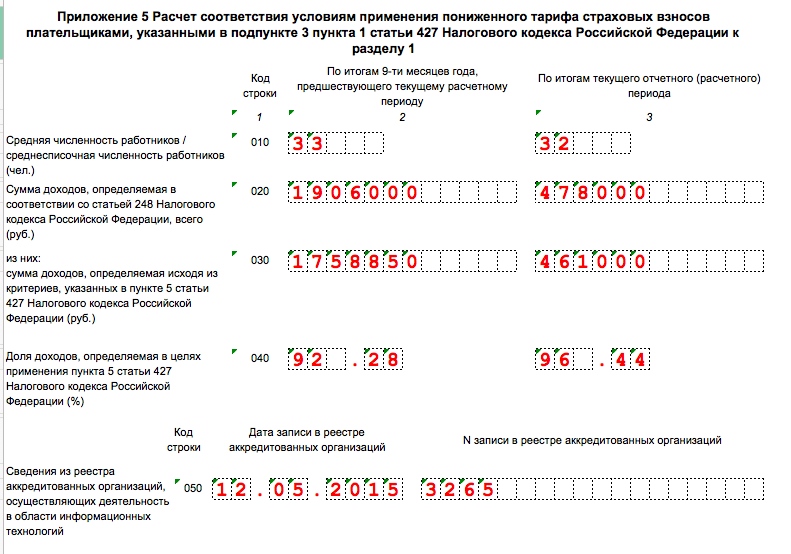

Некоторые ИП могут оплачивать страхование по сниженным ставкам. Для индивидуальных предпринимателей, занимающихся бизнесом из списка статьи 427 НК РФ, фармацевтической деятельностью на ЕНВД, а также для патентщиков предусмотрена ставка сбора 20 % для ПСН и 0 % для ОСС и ОМС. У данных ИП при превышении работником лимита дохода пенсионные сборы начисляться не будут.

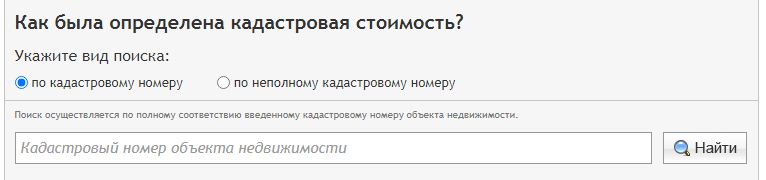

Приложение 4,5 к расчету СВ

Иногда льготная сфера занимает только часть всего бизнеса. Тогда сниженные проценты распространяются на доходы тех работников, которые трудятся в соответствующих отделах. Льготы действую только для тех ИП, которые применяют облегченные системы налогообложения. С момента перехода предпринимателя на ОСНО все привилегии отменятся.

Важно! Выплаты обязательного медицинского страхования осуществляются, только если такой пункт указан в договоре. В основу расчета страховых отчислений берутся все выплаты, вознаграждения и поощрения, которые получил сотрудник

По достижении дохода физлица максимальной суммы, установленной Правительством РФ, в ход вступает регрессивная шкала. Такой заработок станет облагаться по сниженному тарифу или вообще освободится от необходимости страховых взносов

В основу расчета страховых отчислений берутся все выплаты, вознаграждения и поощрения, которые получил сотрудник. По достижении дохода физлица максимальной суммы, установленной Правительством РФ, в ход вступает регрессивная шкала. Такой заработок станет облагаться по сниженному тарифу или вообще освободится от необходимости страховых взносов.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Сроки уплаты страховых взносов ИП за себя:

|

Срок уплаты |

Общий порядок |

За 2020 год |

За 2021 год |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

|||

|

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб. |

Не позднее 1 июля года, следующего за истекшим расчетным периодом |

Не позднее 01.07.2021 |

Не позднее 01.07.2022 |

|

Страховые взносы на обязательное медицинское страхование (ОМС): |

|||

|

Взносы на ОМС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Взносы на ОМС с доходов, превышающих 300 000 руб. |

Не уплачиваются |

— |

— |

Обратите внимание:

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

|

Фиксированный платеж |

ИП из непострадавших отраслей (руб.) |

ИП из пострадавших отраслей (руб.) |

|---|---|---|

|

ОПС |

32 448 |

20 318 |

|

ОМС |

8 426 |

8 426 |

|

Всего: |

40 874 |

28 744 |

Формы оплаты труда

О способе выдачи заработной платы ИП обязан сообщить сотруднику заранее и зафиксировать все подробности в трудовом договоре.

Формы оплаты труда могут быть:

- Наличными средствами (из кассы);

- Безналичным отчислением на банковский счет сотрудника;

- Производимой продукцией и другими товарами (не более 20% от месячного оклада).

Заработная плата, выдаваемая сотрудникам наличными, должна фиксироваться в Книге учета расходов и доходов. Вместе с зарплатой сотрудник получает расчетный лист, что подтверждает своей подписью.

Начисление зарплаты на банковские карты сотрудников во многих случаях осуществляется проще и быстрее наличных расчетов.

Протекает весь процесс по схеме:

- Оформление дебетовых карт сотрудникам. Если у работника уже был личный счет, он должен предоставить работодателю реквизиты.

- В сроки, зафиксированные в трудовом договоре, ИП переводит средства со своего расчетного счета на дебетовые карты работников.

- Сотрудникам под роспись выдаются расчетки с указанием выплаченной суммы.

| Наличный расчет | Безналичный расчет | |

| Процесс | Средства выдаются из кассы кассиром, или самим ИП | Необходим расчетный счет. ИП предоставляет платежные поручения в банк, средства перечисляются на зарплатные карты работников |

| Документы | Расходный ордер или расчетно-платежная ведомость, платежный документ под роспись работнику о получении средств | Платежные банковские поручения (лучше предоставлять в банк заранее и указать дату, когда должен быть совершен перевод) |

Отмена ЕНВД в 2021 году — 10 главных вопросов

Когда гражданин становится на учет в качестве индивидуального предпринимателя, он должен выбрать режим налогообложения. У каждого из них есть свои плюсы и минусы, а также критерии для его применения (особенно в отношении спецрежимов).

ИП с 2021 года могут применять следующие режимы налогообложения:

- налог на профессиональный доход;

- патентную систему налогообложения;

- упрощенную систему налогообложения;

- единый сельскохозяйственный налог;

- общую систему налогообложения.

В 2020 году предприниматели также могли применять единый налог на вмененный доход (ЕНВД), но с 2021 года этот спецрежим отменяется, поэтому в статье мы не будем говорить о ЕНВД для ИП

Но хотелось бы обратить внимание на то, что ПСН считается режимом, призванным заменить ЕНВД

Патентная система налогообложения предусмотрена как раз для индивидуальных предпринимателей. На этот спецрежим ИП могут перейти только по заявлению. Срок патента составляет от 1 месяца до 1 года, по истечению которых предприниматель может подать еще одно заявление на применение патента на срок до 12 месяцев.

Патент выдается на применение одного конкретного вида деятельности из списка тех, которые утверждены пунктом 2 статьи 346.43 Налогового кодекса РФ, в том числе:

- услуги химчистки и парикмахерских;

- бытовые услуги населению;

- ремонт и пошив одежды;

- ветеринарные услуги;

- проведение экскурсий;

- автоперевозки;

- услуги общепита;

- другое.

ИП на ПСН не могут заниматься продажей подакцизных товаров или товаров, подлежащих обязательной маркировке согласно подпункту 1 пункта 3 статьи 346.43 НК РФ.

Если индивидуальный предприниматель планирует заниматься несколькими видами деятельности, которые подходят для применения ПСН, то ему необходимо получить несколько патентов и вести учет доходов и расходов по каждому виду деятельности отдельно.

Также, основным критерием для применения ПСН является численность наемных работников. Количество сотрудников не должно превышать 15 человек на протяжении всего срока действия патента.

Сумма налога не зависит от реально полученного дохода и рассчитывается по следующей формуле:

Сумма налога = Налоговая база / 365 (366) дней × Срок патента в днях × 6%

Налоговая база определяется как потенциально возможный доход от предпринимательской деятельности. Ее размер утверждается региональными властями ежегодно.

Сумма налога подлежит уплаты двумя частями. Первую часть налога необходимо перечислить в бюджет не позднее 90 дней с даты применения ПСН в сумме 1/3 от общей суммы налога. Вторая часть в размере 2/3 от суммы налога подлежит перечислению в бюджет до окончания срока действия патента.

ИП на патенте освобождается от уплаты следующих налогов:

Упрощенная система налогообложения применяется индивидуальными предпринимателями в отношении любых видов деятельности, но она имеет критерии по численности персонала, размере полученного дохода и стоимости основных средств.

На 2020 год критерии следующие:

- до 100 работников;

- до 150 миллионов рублей в год;

- до 150 миллионов рублей в год по основным средствам (недвижимости, машинам, оборудованию).

На 2021 год предельные цифры были увеличены (за счет повышения ставки налога):

- до 130 работников;

- до 200 миллионов рублей полученного за год дохода;

- до 150 миллионов рублей по основным средствам.

Для упрощенной системы налогообложения существует 2 варианта объекта налогообложения и ставки налога:

- доходная УСН;

- доходно-расходная УСН.

Итак, если ИП применяет УСН с объектом «доходы», то ставка налога составит 6% от общей суммы полученного дохода. При условии, что предприниматель выбрал в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», ставка по налогу составит 15%.

Общая система налогообложения может применяться любыми индивидуальными предпринимателями независимо от вида деятельности, суммы полученного за год дохода, количества наемных работников и остатку по основным средствам.

ИП на ОСН с полученных доходов уплачивает НДФЛ в размере 13% без возможности учесть расходы.

НДФЛ уплачивается ежеквартально, декларация по НДФЛ сдается 1 раз в год, а вот декларация по НДС – 1 раз в месяц или квартал, в зависимости от решения ИФНС.

ИП на ОСН не освобождается ни от каких налогов. Он должен уплачивать все «стандартные» налоги, в том числе налог на имущество, НДС, транспортный и другие.

Пример: ИП на ОСН получил за год 2 миллиона рублей. Он обязан уплатить НДФЛ за 2020 год в размере 260 тысяч рублей (2 000 000 руб. * 13%). Кроме этого, предприниматель должен будет уплатить НДС по ставке 20%.

Порядок выплат

Согласно Трудовому Кодексу ИП обязан выплачивать заработную плату своим наемным работникам два раза в месяц, с интервалом не более 15 дней. Полный расчет за месяц должен быть произведен не позднее 15-го числа следующего месяца.

Исходя из этих ограничений установился наиболее популярный график расчета с сотрудниками:

- 15-е число – аванс за текущий месяц;

- 30-е число – полная зарплата за месяц.

Возможен и обратный вариант. Он больше подходит при оплате труда, зависимой от объема выполненной работы, когда для подсчета зарплаты требуется некоторое время (например, зарплата продавца, которая зависит от объема продаж и выполнения плана).

- 30-го числа – фиксированный авансовый платеж за заканчивающийся месяц;

- 15-го числа – оставшаяся зарплата за предыдущий месяц.

Отчетность ИП на патентном режиме (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

1. Налоговая декларация НЕ СДАЕТСЯ.

2. Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

3. 2 НДФЛ до 1 апреля следующего года (1 раз в год)

4. 6-НДФЛ предоставляют ежеквартально (не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01).

5. ЕССС (Единый социальный страховой сбор) — ежеквартально (не позднее I кв. – 30.04; II кв. – 31.07; III кв. – 31.10; IV кв. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

1. Сведения о застрахованных лицах- СЗВ-М- ежемесячно (до 15 числа каждого месяца).

2. Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

3.СЗВ-ТД — при приеме на работу и увольнения сотрудника – не позднее рабочего дня, следующего за днем издания приказа.

Отчетность в Фонд социального страхования (ФСС):

1. Форма 4 ФСС (по взносам «на травматизм») (ежеквартально не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01)

2. Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля – ежегодно

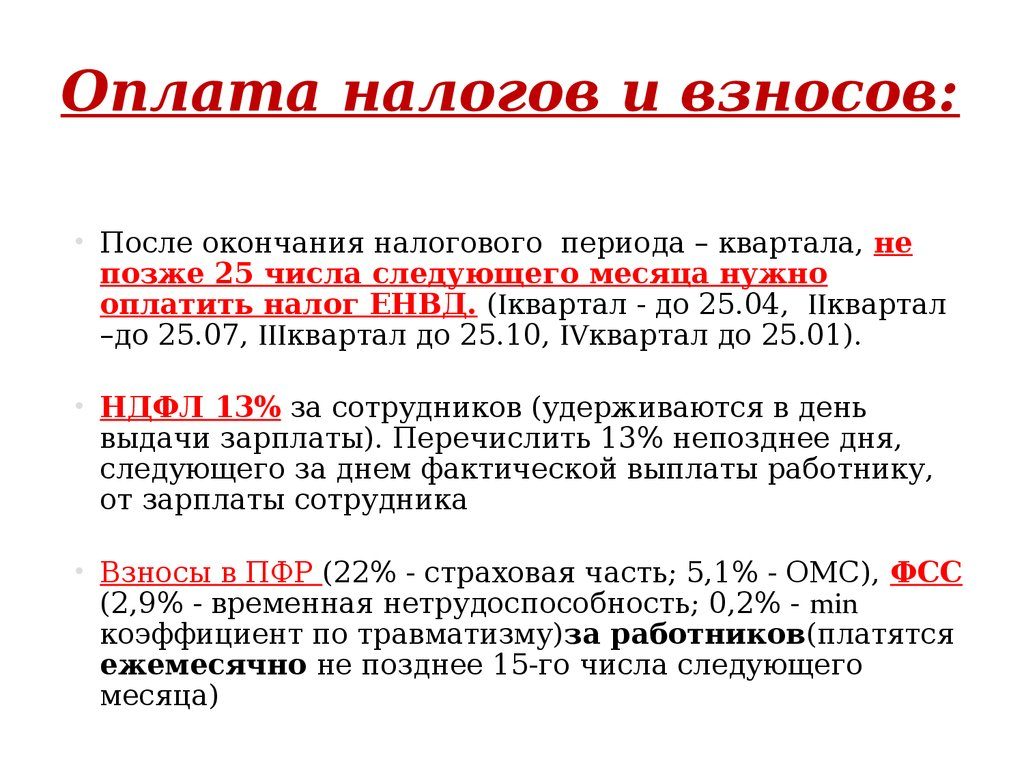

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

1) Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

2) Если патент получен на срок от 6 месяцев до календарного года:

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год (40 874 руб.) – не позднее 31 декабря 2021 г. Взносы могут быть уплачены ежемесячно (3 406,17 руб.) или ежеквартально (10 218,50 руб.) до 31 числа текущего месяца фиксированными платежами.

Рекомендуемый период оплаты — квартал. Сроки поквартальной оплаты:

1 квартал — до 31 марта; 3 квартал — до 30 сентября;

2 квартал — до 30 июня; 4 квартал — до 31 декабря

Срок уплаты страховых взносов с дохода, превышающего 300 000 за 2021 год – не позднее 1 апреля года, следующего за истекшим расчетным периодом.

4) НДФЛ 13% за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника

5) Взносы в ПФР за работников (платятся ежемесячно не позднее 15-го числа следующего месяца). ИП-работодатели применяют пониженные ставки страховых взносов за работников во всех видах патентной деятельности, кроме сдачи в аренду недвижимости, торговли и общепита (без взносов в ФФОМС и ФСС).

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года

Дополнительные платежи и налоги ИП

На сегодняшний день существуют некоторые виды предпринимательской деятельности, подразумевающие уплату дополнительных налогов. Среди таких видов деятельности следующие:

- водный налог (за использование водных объектов);

- налог на добычу полезных ископаемых;

- налог за производство (реализацию) подакцизных товаров.

Индивидуальные предприниматели, которые имеют лицензии (специальные разрешения), кроме уплаты налогов должны осуществлять платежи за пользование недрами, оплачивать сборы за пользование объектами водных биологических ресурсов и объектами животного мира.

Какую отчетность сдают ИП за работников

Список отчетов, которые ИП нужно будет давать в 2021 году за работников, будет зависеть от их количества и выбранного налогового режима. Есть именно 4 отдельные группы отчетностей, которые обязательно должен сдать владелец в налоговую инспекцию — по используемой налоговой декларации, кассовым операциям, работникам компании и дополнительным налогам.

Налоги для ИП с работниками в 2021 формируются в зависимости от направления. Всю подобную отчетность, сдаваемую за людей, числящихся в штате предприятия, возможно поделить на три крупные категории:

- Для Федеральной налоговой службы.

- Для Пенсионного Фонда России.

- Для Фонда социального страхования.

Если рассматривать общий список документов, который предпринимателю необходимо сдавать за своих работников, то можно указать следующие обязательные справки и расчеты:

- Среднесписочная численность работников по итогам календарного года и не позднее 20 января.

- Справки типа 2-НДФЛ по итогам календарного года.

- Расчеты 6-НДФЛ по итогам каждого квартала и не позднее 1 числа следующего после него месяца.

- Расчеты по страховым взносам за один квартал.

- Отчет по форме СЗВ-СТАЖ, содержащий сведения о страховом стаже всех застрахованных лиц.

- Отчет по форме СЗВ-М, содержащий информацию о действиях работающих пенсионеров.

- Отчет по форме 4-ФСС, включающий сведения только по травматизму и профзаболеваниям.

Во всех этих документах указывается, сколько ИП платит за работника, в том числе в 2021 году. Сроки сдачи тоже могут отличаться и варьироваться в пределах от одного квартала (3 месяцев) до 9 месяцев текущего года.

Сколько налогов платит работодатель за работника: кратко

Итоговая сумма, которую платит работодатель за работника, зависит от того, к какой категории относится налогоплательщик.

Все налоги выражаются в процентах от заработка:

- 22% для ПФР;

- 2,9% — ФСС;

- 5,1% — ФФОМС.

В итоге на работодателя, имеющего штат работников, возлагается налоговая нагрузка в размере 30% от дохода, который получают его сотрудники. К этой сумме дополнительно добавляются 13% НДФЛ, которые вычитаются напрямую из денежного вознаграждения граждан.

Итак, куда и сколько платят работодатели за нанимаемых сотрудников? Не так уж и мало, как может показаться на первый взгляд. Начнём с главного.

Вправе ли ИП сам себе начислять зарплату

Индивидуальные предприниматели не могут начислять и выплачивать зарплату сами себе. В 2021 году никаких законодательных изменений, которые бы позволяли это сделать, не появилось.

По общим правилам зарплата – это вознаграждение за исполнение сотрудником трудовых функций. Она выплачивается только в рамках трудового договора. Сам предприниматель относится к категории самозанятых, он имеет особый правовой статус и не заключает сам с собой трудовой договор.

При этом ИП вправе привлекать иных сотрудников к работе и заключать с ними трудовой договор. Применительно к ИП оснований для заключения трудового договора нет, так как отсутствует одна из сторон таких правоотношений (на основании 56 ст. ТК).

В связи с отсутствием оснований для выплаты себе зарплаты ИП ее не начисляет. Подобная позиция содержалась в разъясняющем письме Роструда №2009 года №358-6-1 и в Письме Минфина РФ от 2015 года №03-11-11/665.

Но это не значит, что предприниматель не сможет воспользоваться своими доходами. Он может взять нужную сумму непосредственно с полученной от бизнеса прибыли. При этом с таких выплат не уплачиваются страховые взносы и налоги, что выгодно.

Вместо НДФЛ в размере 13% ИП уплачивает с полученных доходов единый налог в размере 6% (если ИП на УСН, а не на ОСНО). А страховые взносы он уплачивает отдельно в фиксированном размере.

Для того чтобы воспользоваться деньгами, ИП может снять их с расчетного счета или взять из кассы организации. В дальнейшем он может использовать их по своему усмотрению, не отчитываясь перед контролирующими инстанциями.