Как выбрать систему налогообложения для ооо

Содержание:

- Ограничения

- В чём выгода совмещения УСН и ПСН

- Отмена налоговой отчётности на УСН Доходы

- Налоги ООО на «упрощенке»

- Какие налоги платит ООО без работников?

- Какие налоги не нужно платить при УСН?

- Зарплатные налоги, сборы и страховые взносы Общества

- В чём сложности совмещения

- Новые условия работы на льготных системах налогообложения

- Принципы совмещения

- Порядок перехода на УСН

- Упрощенная система и налогообложение

Ограничения

Для применения каждого из указанных льготных режимов установлены собственные ограничения. Соответственно, чтобы их совмещать, необходимо вписываться в эти рамки.

Для ИП на УСН основные ограничения такие:

- доход с начала года не более 200 млн рублей;

- максимальное число работников в среднем за год – 130 человек;

- остаточная стоимость основных средств, которые используются в «упрощённой» деятельности – 150 млн рублей.

На ПСН лимиты гораздо скромнее:

- доход – не более 60 млн рублей;

- работников, занятых в деятельности на патенте – не более 15 человек.

ИП Иванов занимается оптовой торговлей на УСН. В 2021 году он открыл розничные магазины на патенте. К середине года бизнес принес ему такой доход:

- опт – 40 млн рублей;

- розница – 15 млн рублей.

Итого 55 млн рублей. Всё идёт к тому, что по окончании очередного квартала совокупный доход ИП по обоим видам деятельности перешагнёт планку в 60 млн рублей. Это значит, что он потеряет право применять патентную систему для розничной торговли с начала года. Кстати, в данном случае предприниматель мог бы сэкономить, если бы приобрёл патент не на весь год сразу, а на полугодие / квартал.

В чём выгода совмещения УСН и ПСН

Оценивать эффект от совместного применения двух систем следует в каждом случае индивидуально. Однако чаще всего совмещение УСН и ПСН оправдано. Стоимость патента, как правило, меньше суммы налога при УСН по тому же виду деятельности. То есть применение двух систем актуально, если деятельность, на которую планируется купить патент, даёт ощутимый доход.

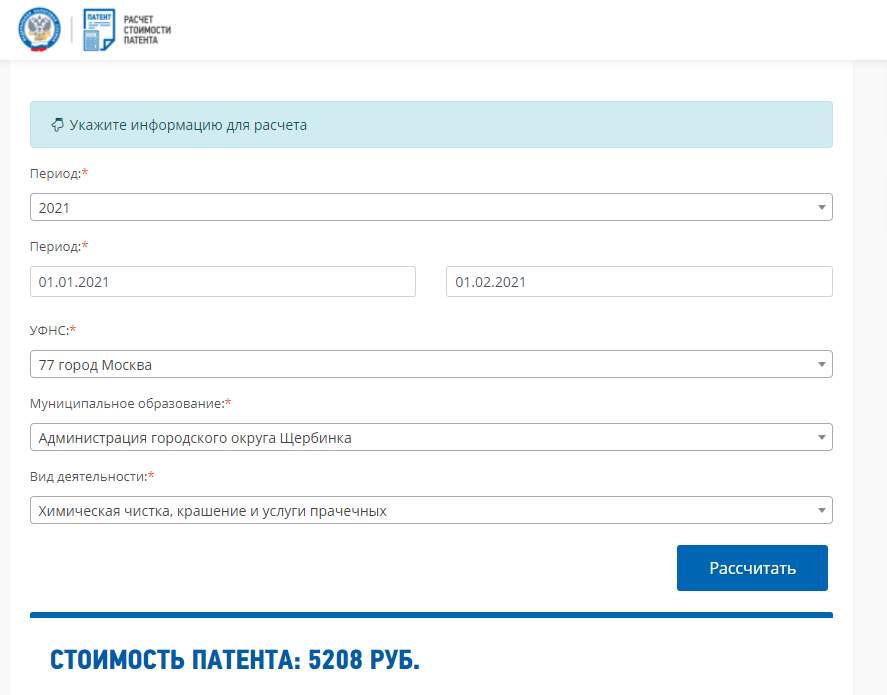

Итак, прежде чем совмещать системы, надо просчитать стоимость нужного патента в своем регионе. Сделать это можно в специальном калькуляторе.

Ещё одна выгода от совмещения может быть получена в перспективе. Например, если планируется развивать дополнительные направления бизнеса, ведь под ПСН попадает далеко не всё. Однако если ИП в своё время позаботился о переходе на упрощённый режим, то новая деятельность, если для неё нет патента, будет облагаться по правилам УСН. В противном случае как минимум до конца года в отношении вновь открытого направления придётся применять основной режим.

Отмена налоговой отчётности на УСН Доходы

Данные о полученных доходах налоговая служба получит из отчётов контрольно-кассовой техники. Самостоятельно рассчитывать авансовые платежи не надо, обязанность по исчислению налога берёт на себя ИФНС. Она же будет учитывать для расчёта налога перечисленные страховые взносы. Плательщику УСН надо только вовремя перечислить сумму, указанную в уведомлении об уплате налога.

Такой вариант налогообложения уже получил неофициальное название «УСН-онлайн». Если законопроект будет принят в неизменном виде, то его действие начнётся с 1 июля 2020 года. Налогоплательщик, который удовлетворяет указанным выше условиям и хочет перейти на онлайн-отчётность, должен будет подать уведомление. Его форма пока не разработана.

Налоги ООО на «упрощенке»

Практика ведения бизнеса в России такова, что упрощенный режим налогообложения выбирают юридические лица, задействованные в сфере малого бизнеса. Связано это с теми ограничениями, которые законодатель прописал в Нологовом кодексе РФ.

В частности, работать по «упрощенке» не могут предприятия, на которых работают больше 100 человек, или имеющие годовой доход больше 20 миллионов рублей.

Чем «упрощенка» хороша для ООО? В первую очередь тем, что у ООО значительно снижается нагрузка по отчетности и ощутимо облегчается бремя по ведению бухгалтерии. Кроме того, упрощенная налоговая схема освобождает организацию от необходимости начислять и уплачивать такие виды налогов, как налог на прибыль, НДС и налог на имущество. Правда, в этой части налогообложения есть некоторые исключения.

Например, в том случае, если ООО имеет на своем балансе какие-то ценные бумаги, приносящие доходы, она все же должна выплачивать налог на прибыль.

Чтобы подробнее узнать о всех нюансах налогоисчисления ООО по УСН, лучше всего ознакомиться с Налоговым кодексом РФ или проконсультироваться с высокопрофессиональными специалистами. Общество с ограниченной ответственностью, выбравшее в качестве приоритета Упрощенный режим налогообложения, обязано выплачивать следующие налоговые сборы:

- Единый налог. Здесь, также как и ИП, ООО имеет возможность остановиться на одном из двух объектов налогообложения: 6% с дохода или 15% с доходов минус расходы.

- Различные взносы в страховые фонды (например, пенсионное страхование).

- НДФЛ (в случаях, если в ООО трудятся наемные работники)

Важно помнить, что на любом этапе работы предприятия, независимо от того, ИП это или ООО, и систему, и объект налогообложения можно поменять. То есть при изменении либо появлении новых обстоятельств, есть возможность начать работать или на ОСН, ЕНВД и т.д

или же, в рамках «упрощенки» перейти с 6% дохода на 15% с дохода минус расходы и обратно. Делается это не чаще одного раза в год, с 1 января следующего года. Для этого следует всего лишь подать соответствующее заявление в налоговую инспекцию по месту регистрации и деятельности организации

То есть при изменении либо появлении новых обстоятельств, есть возможность начать работать или на ОСН, ЕНВД и т.д. или же, в рамках «упрощенки» перейти с 6% дохода на 15% с дохода минус расходы и обратно. Делается это не чаще одного раза в год, с 1 января следующего года. Для этого следует всего лишь подать соответствующее заявление в налоговую инспекцию по месту регистрации и деятельности организации.

Какие налоги платит ООО без работников?

Некоторые предприниматели оформляют свое ООО таким образом, что в нем формально не числятся сотрудники. Такие действия, естественно, совершаются с целью сэкономить деньги на взносах в государственную казну. Владелец в такой ситуации идет на рискованное дело, нанимая работников за зарплату в конвертах.

Почему так поступать опасно? Потому что достаточно одной жалобы неудовлетворенного работника, звонка конкурента в налоговую службу, чтобы к вам нагрянули с проверкой. А такие моменты чреваты большими штрафами и проблемами с законом.

Лучше не делать попыток сэкономить путем нарушения трудового законодательства, а согласно всем правилам предоставлять финансовую отчетность.

Даже если у вас на самом деле не числятся сотрудники в предприятии, сдавать отчеты все равно необходимо, только указывать в декларациях нулевые показатели. Однако такие действия целесообразны, если предприятие работает на «упрощенке». А вот для ЕНВД такой подход недопустим.

Единственным правовым вариантом, чтобы вообще не платить никаких налогов, является приостановка деятельности фирмы. Для этого нужно написать заявление о снятии ООО с учета.

Существование ООО без единого сотрудника, конечно, возможно. Однако специалисты советуют все же трудоустроить хоть одного работника, например, себя в качестве директора. Таким образом, вы не только избежите проблем во время проверок, но и сохраните свою нервную систему.

Какие налоги не нужно платить при УСН?

Перечень налогов, от уплаты которых освобождают структуры, использующие УСН, обозначены в ст. 346.11 НК РФ.

Для ООО

Для ООО предусмотрено освобождение от следующих сборов в казну:

- Налог на прибыль. В этом правиле имеется исключение: организации обязаны платить налог с доходов, если он рассчитывается по ставкам, указанным в ст. 84 НК РФ (п. 1.6, 3, 4) .

- Налог на имущество. В качестве исключения будут рассматриваться ситуации, когда в качестве налоговой базы используется кадастровая стоимость объекта.

Для ИП

Для ИП, использующих УСН, предусмотрено освобождение от следующих налоговых сборов:

- НДФЛ на доходы от предпринимательской деятельности. Исключение составляют доходы, которые облагаются налогом с использованием ставок 9 и 35 процентов. При этом разделение предпринимательских и обычных доходов физического лица для ИП обязательно. Вторые облагаются подоходным налогом на общих основаниях.

- Налог на имущество физических лиц. Как и в случае с организациями исключением будут случаи, когда в качестве налоговой базы необходимо использовать кадастровую стоимость объекта.

Одновременно и юридические лица, и ИП на упрощенке не должны вносить НДС. Исключением являются операции по ввозу товара на территорию РФ через границу.

Исключения при оплате НДС и налога на имущество

До 2015 года структуры, использующие УНС, налог на имущество не платили вовсе. Но с внесением поправок в налоговое законодательство его нужно вносить по ряду объектов. Все они перечислены в ст. 378. НК РФ . Их особенностью является порядок исчисления налоговой базы, которая определяется кадастровой стоимостью. Платить налог на имущество потребуется со следующих видов объектов:

- Торговые и деловые центры, а также отдельные помещения, расположенные на их территории.

- Офисные здания и отдельные помещения.

- Помещения, используемые под предприятия общественного питания и бытового обслуживания.

Размер налога и порядок его расчета определяют региональные нормативные акты. Если они отсутствуют, используют федеральное законодательство, согласно которому для расчета налога кадастровую стоимость объекта умножают на 0,2 (т.е. на 2 %).

В регионах налоговые ставки могут варьироваться в зависимости от категории плательщика и облагаемого налогом имущества.

Даты окончательного внесения в бюджет налога определяются на местном уровне, но основной порядок для юрлиц следующий:

- Декларация по налогу предоставляется в местное отделение ФНС до 30 марта того периода, который следует за расчетным периодом.

- Один раз в квартал вносится авансовый платеж.

- Оставшаяся итоговая сумма вносится по окончанию календарного года.

Индивидуальные предприниматели самостоятельно налог не рассчитывают, а оплачивают его один раз в год на основании платежного уведомления от ФНС.

Особую сложность для лиц, использующих УНС, представляет выплата НДС, учитывая, что в Россию поставляется большой объем товаров из-за рубежа. Такой порядок приводит часто к потере партнеров, которые не имеют возможности зачесть налог. Чтобы избежать такой ситуации лица на упрощенке могут включать НДС сразу в цену привезенного товара и выставлять ее партнерам. В таком случае они сами платят налог, предоставляя декларацию в ФНС по окончанию отчетного квартала.

Некоторые послабления были предоставлены лицам на УСН в 2016 году. Теперь в соответствии со ст. 173 НК РФ уже выплаченный налог не нужно включать в общую упрощенную налоговую базу.

Страховые взносы 2020

С 2019 года для ряда лиц, работающих на упрощенке, поменялся порядок взимания страховых взносов.

Существенно уменьшился перечень структур, имеющих льготы. Теперь практически все обязаны вносить взносы на общих основаниях. Уменьшить их размер в 2019 году могут только:

- Ряд НКО, чья деятельность связана с социальным обслуживанием населения, научной и просветительской деятельностью, массовым спортом и здравоохранением.

- Структуры, занимающиеся благотворительной деятельностью.

Все юрлица и ИП, не подпадающие под данные категории теперь кроме 20-процентных отчислений в ПФР обязаны делать взносы в ФСС и в ФОМС на соцстрахование, на страхование на случай оформления временной нетрудоспособности.

Для лиц на упрощенке внесенные страховые взносы позволяют уменьшить упрощенный налог на доходы (максимум на 50 %). Если используется система доходы минус расходы, то внесенные взносы позволяют сократить величину налоговой базы.

Использование УСН избавляет налогоплательщиков от обязанностей по внесению в бюджеты ряда налогов. Но законодательство устанавливает исключения в правилах, которые следует учитывать при расчетах. От обязательств по оплате страховых взносов упрощенка с 2020 года больше не освобождает.

Зарплатные налоги, сборы и страховые взносы Общества

Если на организацию трудятся наемные сотрудники, то следующие платежи и налоговые сборы уплачиваются вне зависимости от используемого налогового режима:

- Отчисления в ПФР-Пенсионный фонд России (необходимо поставить ООО на учет в течение 30 дней с даты его регистрации в ФНС).

- Отчисления в ФСС – Фонд социального страхования (зафиксировать свой статус налогоплательщика необходимо по истечении десяти дней после регистрации юр. лица).

- Отчисляются платежи также и в ФОМС – Фонд обязательного медицинского страхования (вставать туда на учет требуется в течение 30 дней с момента гос. регистрации).

- Налог на доходы физ. лиц (НДФЛ) в размере тринадцати процентов от заработной платы сотрудника должен быть перечислен в день выплаты ему зарплаты.

- Также работодатель вынужден делать отчисления в ФСС от несчастного случая (от 0,2% применительно к офисным условиям). Ставка для отчислений в ФСС от несчастного случая определяется по основному для Общества ОКВЭДу.

Налог с дивидендов ООО

Упрощенное определение дивидендов ООО называет их как часть прибыли после проведения налогообложения, которую участники такого общества решили поделить между собой. Распределение возможно 2 раза в календарном году и производится на основании осуществляемого бух. учета.

Если ООО является получателем дивидендов от деятельности других юридических лиц, то могут быть применены три размера налоговых ставок к такой прибыли организации:

- 0%

- 9%

- 15%

Зависит эта ставка от размера и продолжительности участия ООО в уставном капитале плательщика дивидендов, распределяющего свою чистую прибыль, и от того является ли ООО иностранной организацией.

Учет и уплату фискальных сборов с дивидендов производит сама организация (если она является резидентом РФ), распределяющая свою прибыль на дивиденды. Это правило не действует на случаи, когда источником выплаты для российской компании служит деятельность иностранной компании.

Нулевая ставка может быть применена к такому Обществу, которое на протяжении не менее 365 дней владеет от 50% уставного капитала компании-плательщика дивидендов. Стандартная ставка для расчета налога, начисляемого на выплачиваемые дивиденды, – 9%. Иностранные же организации-учредители получают свои дивиденды за вычетом 15% налога.

Декларация по учтенному налогу Общества на прибыль с полученных дивидендов подается в ФНС не позже 28-го числа месяца, следующего за истекшим отчетным периодом, а за год – не позднее 28 марта года, последующего за прошедшим годом.

В чём сложности совмещения

Минусы совмещения в том, что требуется отдельно учитывать доходы, расходы, а также работников. То есть предпринимателю придётся вести две Книги учёта. Кроме того, раз в год необходимо подавать декларацию по УСН, даже если в рамках этой системы деятельность не велась (отчёт в этом случае будет нулевой).

Однако всё это не особенно сложно. Затруднения вызывает вопрос, как вести учёт. Об этом расскажем далее.

Учёт работников

Совмещение УСН и патента в 2021 году предполагает раздельный учёт персонала, нанятого по трудовым договорам. Лица на ГПХ, в том числе самозанятые, в расчёт не берутся. При этом численность на разных режимах не складывается.

Иначе говоря, у ИП на патенте и УСН одновременно может быть в общей сложности не более 145 человек: 130 на УСН и 15 на ПСН. Но тут есть нюанс: это верно при условии, что сотрудники заняты исключительно в деятельности по одному режиму. Однако такое бывает редко. Как правило, часть персонала можно отнести и к ПСН, и к УСН.

Вернёмся к нашему примеру про ИП Иванова. По направлению оптовой торговли в офисе и на складе у него работают 30 человек – они учитываются в рамках упрощёнки. В розничных магазинах трудятся ещё 10 человек – они относятся к ПСН. Кроме того, есть бухгалтер и водитель, труд которых нельзя отнести строго к опту или рознице.

Куда же включить таких сотрудников? Очевидно, в обе категории. То есть получается, что у ИП Иванова 32 человека учитываются в рамках УСН, и 12 – в рамках ПСН. Хотя всего у него работают 42 человека.

Учёт доходов

Доходы на ПСН учитываются для отслеживания лимитов, а на упрощёнке ещё и для расчёта налоговой базы. Подход простой: доходы в рамках каждого налогового режима записываются в свою Книгу учёта.

Некоторые сложности могут возникнуть с идентификацией доходов, которые поступают с одного кассового аппарата, применяемого и на УСН, и на ПСН. Выше упоминалось о возможности продавать обувь на УСН, а прочие товары – на патенте. Так вот, это как раз тот случай, если будет использоваться один кассовый аппарат.

Учёт расходов

Если применяется УСН с объектом «Доходы минус расходы», то нужно учитывать и затраты. Принцип тот же, что и при учёте доходов, то есть суммирование затрат в рамках режима. Но довольно много из них не отнести к той или иной системе в чистом виде (то же самое, что и с работниками). Их учитывают пропорционально доле дохода от деятельности в общем объёме дохода бизнеса.

Вернёмся к ИП Иванову. Его доходы на УСН – 40 млн рублей, на ПСН – 15 млн рублей. Расходы распределяются так: на упрощённой системе – 25 млн, на патенте – 10 млн, общие расходы – 1 млн рублей. Распределим сумму общих расходов между режимами:

- доход ИП: 40 млн + 15 млн = 55 млн рублей;

- доля дохода от УСН: 40 млн / 55 млн *100% = 72,7%;

- сумма общих расходов, приходящихся на долю УСН: 1 млн * 72,7% = 727 тыс. рублей;

- сумма общих расходов, приходящихся на долю ПСН: 1 млн – 727 тыс. = 273 тыс. рублей;

- всего расходов на УСН – 40 727 000 рублей, на ПСН – 15 273 000 рублей.

На УСН Доходы затраты не учитываются, но можно вычесть из налога сумму уплаченных страховых взносов.

У ИП на ПСН в 2021 году также появилась возможно учесть взносы – на них можно уменьшить стоимость патента. Страховые платежи следует учитывать раздельно – в рамках того режима, к которому отнесён сотрудник. Взносы за «общий» персонал, а также за самого предпринимателя, распределяются пропорционально долям доходов – точно так же, как показано выше для расходов.

Новые условия работы на льготных системах налогообложения

Напомним, что ИП в России работают не только на общей системе (ОСНО), но и на льготных режимах с пониженной ставкой. Правда, в 2021 году этот выбор станет меньше, ведь такой популярный вариант, как ЕНВД, всё-таки отменили. Рассмотрим подробнее изменения в налогообложении ИП по каждому режиму.

Патентная система налогообложения

Сначала разберёмся, что нового внесли в ПСН, ведь именно эту систему Минфин считает достойной заменой ЕНВД. Действительно, налог на патентном режиме тоже не зависит от реального дохода предпринимателя, а при его расчёте учитываются физические показатели.

Однако ПСН существенно проигрывает вменёнке по ряду причин:

- установлен лимит по годовому доходу и количеству работников: 60 млн рублей и 15 человек соответственно;

- виды деятельности на ПСН очень детализированы: например, на ЕНВД можно было выбрать общее направление «бытовые услуги», а патент придётся оформлять на каждую услугу в отдельности;

- с 2021 года получить патент можно только на вид деятельности, прямо предусмотренный региональным законом, при этом перечень, приведённый в статье 346.43 НК РФ, из обязательного стал рекомендованным;

- лимит потенциально возможного годового дохода с 2021 года отменён, поэтому субъекты РФ вправе указывать практически любую сумму, что может привести к резкой стоимости патентов для ИП.

- 100 000 рублей в 2020 году;

- 1 220 000 рублей в 2021 году.

Также в этом субъекте РФ существенно выросли размеры потенциального дохода для парикмахерских услуг (с 300 000 до 1 270 000 рублей), для ремонта обуви (с 100 000 до 1 100 000 рублей) и многих других направлений. А самый большой доход, по мнению властей Ставрополя, должно приносить занятие медицинской или фармацевтической деятельностью – для ИП без работников это 3 230 000 рублей в год.

Мы рассчитали стоимость патента на ремонт обуви в Ставрополе с помощью калькулятора ФНС. И действительно, стоимость патента на месяц по этому направлению выросла в 11 раз. На период с 01.11.20 по 01.12.20 патент стоил 508 рублей.

А на период с 01.01.21 по 01.02.21 уже 5 786 рублей!

Однако, как видно из закона Ставропольского края № 126-кз, региональные акты могут свести эти плюсы на нет. Ведь если стоимость патента вырастет в несколько раз, то возможность учесть перечисленные страховые взносы не очень повлияет на такую высокую налоговую нагрузку.

Если вы планируете с 2021 года работать на ПСН, надо заранее узнать стоимость патента в налоговой инспекции по месту деятельности. Ориентироваться только на калькулятор ФНС не стоит, потому что в него продолжают вносить изменения.

Упрощённая система налогообложения

Основные изменения на УСН с 2021 года – это увеличение лимитов, разрешающих применение этого режима:

- до 200 млн рублей по годовому доходу;

- до 130 человек по средней численности.

Однако тем, кто превысит обычные лимиты УСН (150 млн рублей и 100 человек), придётся платить налог по более высоким ставкам. Все подробности с примерами есть в этой статье.

Налог на профессиональный доход

Режим НПД предназначен, в первую очередь, для легализации самозанятых граждан, но работать на нём могут также ИП. Основной плюс этого режима – возможность не платить взносы на своё пенсионное страхование

А это важно для тех предпринимателей, которые не получают от своего бизнеса достаточного дохода

Налог на профдоход вводился по регионам постепенно, в качестве эксперимента. Но в 2021 года этот режим станет действовать по всей России, при желании на него можно перейти, не прекращая статус ИП. Главное – не забыть в течение 30 дней после регистрации в качестве плательщика НПД отказаться от другого льготного режима, если вы его применяли.

ЕСХН

Единый сельхозналог – специфическая система, которую применяет не так много ИП: сельхозпроизводителей и тех, кто оказывает им некоторые услуги. Изменений на ЕСХН с 2021 года практически нет, кроме одного. Освобождение от НДС теперь могут получить те плательщики сельхозналога, чей доход за предыдущий год не превышает 80 млн рублей (год назад лимит составлял 90 млн рублей).

Принципы совмещения

При совмещении режима УСН и патента в 2021 году для ИП действует ряд правил. Основное из них – на упрощёнку переводится вся деятельность предпринимателя, тогда как патенты можно приобретать только на те направления, для которых они действуют в конкретном регионе.

Совмещать УСН и патент можно разными способами:

- В пределах одного региона предприниматель на УСН может купить патент на отдельные виды деятельности (или несколько). Например, ИП на упрощёнке открыл груминг-салон для собак и кошек. Спустя некоторое время он решил дополнительно открыть небольшой магазинчик товаров для животных и приобрёл для этой деятельности патент.

- В разных регионах ИП может применять разные системы в рамках одной деятельности. Допустим, ИП из Ростова-на-Дону занимается грузоперевозками. Патент на 2 транспортных средства в 2021 году обошёлся ему в 22 560 рублей. Предприниматель решил расширить территорию деятельности и открыть точку в Краснодаре (ещё 2 машины). Однако патент на тех же условиях в этом регионе обойдется ему уже в 114 000 рублей! Уверенности в том, что дела сразу пойдут успешно, у ИП нет. Поэтому он решил не покупать патент в Краснодарском крае, а применять УСН.

Классический вопрос: может ли предприниматель совмещать патент и УСН по одному виду деятельности? В разных регионах да, а вот в одном – нет. Это значит, что нельзя, например, открыть один магазин на УСН, а другой – на патенте.

Кроме того, аналогичное правило действует для одновременной продажи маркируемых товаров (обувь, лекарства, меха) и каких-либо иных. Дело в том, что реализация этих товаров на ПСН запрещена. Однако предприниматель может продавать обувь, применяя УСН, а для реализации иных товаров, например, предметов одежды, аксессуаров, сумок, купить патент. В этом случае допустимо совмещение УСН и ПСН по одному виду деятельности в пределах региона и даже одного магазина.

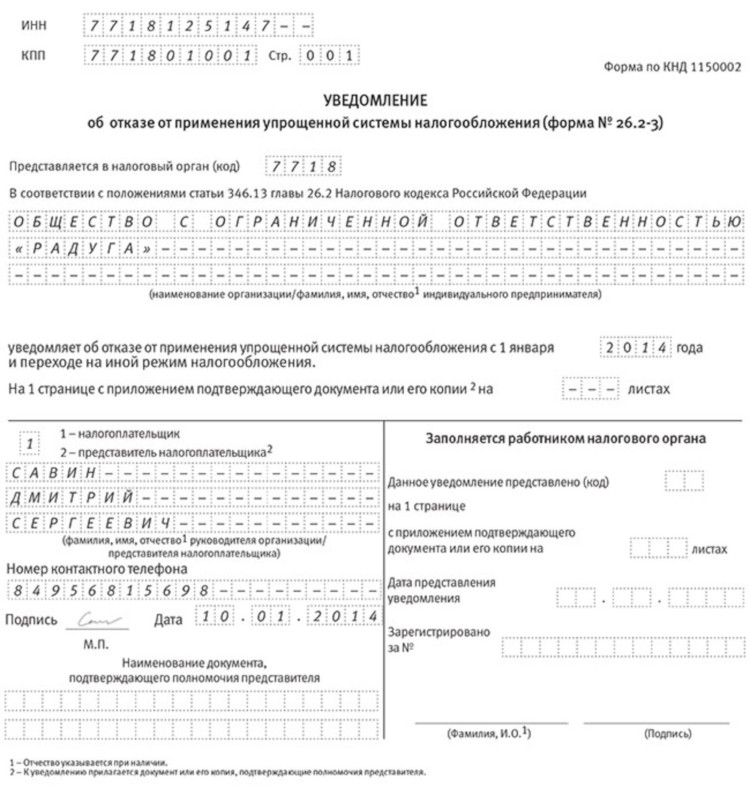

Порядок перехода на УСН

На сегодняшний день существует несколько разных методов перехода на использование упрощенки. Бизнесмены, проходящие процедуру юридического оформления своего бизнеса, могут подать соответствующее заявление на момент регистрации компании. В этом случае ООО получает возможность использовать упрощенную систему сразу же после открытия. Подать данную заявку можно в течение тридцати дней с момента оформления документов.

Помимо этого, возможность перехода на новую систему предусмотрена и для тех организаций, что уже ведут профессиональную деятельность. Здесь нужно отметить, что перейти на новую систему можно только с начала календарного года. Для этого, юридическому лицу необходимо заполнить специальную заявку, которая должна быть передана сотрудникам ФНС до окончания года. Начиная с первого января, компания может работать по новой системе налогообложения.

Важно отметить, что для получения возможности перейти на новый режим, доход компании, полученный по итогам третьего квартала, не должен превышать сумму в сто двенадцать миллионов рублей. В противном случае, налоговый орган может отказать в приеме документов

Также организациям предоставляется возможность перехода внутри данной системы, изменив объект налогооблагаемой базы. Внести подобные коррективы можно только с началом нового календарного года.

Упрощенная система и налогообложение

Упрощенная система бывает двух видов.

В зависимости от региона устанавливается налоговая ставка по УСН. Исходя из этого и рассчитывается сам налог. Формулой расчета служит:

УСН доход= поступления на расчетный счет *4-6% в зависимости от местности

Для того, чтобы рассчитать авансовые платежи, потребуется знать сумму по страховым взносам, которую можно уменьшить на 50%. Итак на примере посмотрим:

Поступления на расчетный счет за 1кв.2020г. составили 300 000руб., в регионе ставка по упрощенке доходы равна 4%, взносы составили 8500руб, получим 300000*4%- 4250=7750 будет аванс за 1 квартал. Во втором квартале необходимо будет учесть доход за 1 и 2 кв. и вычесть аванс.

При подсчете доходов за минусом расходов, из всего дохода вычтем расходы, но они должны быть правильно оформлены.

Рассмотрим на примере расчет УСН с расходами:

| Период | Доходы | Расходы |

| 1 квартал | 1500 000 | 500 000 |

| 2квартал | 1300 000 | 250 000 |

| 3 квартал | 900 000 | 500 000 |

| 4 квартал | 1000 000 | 700 000 |

Рассчитаем авансовый платеж за 1кв. (1500 000-500 000)*15%=150 000тыс.руб.,уплачен по сроку. Далее за полугодие нарастающим итогом (2800 000-750000) *15%-150 000=157 500, наш авансовый платеж за 2кв. Таким же образом получим третий платеж:

(1500 000+1300000+900 000) – (500 000 +250 000+500 000)*15% -(150 000+157500)= 60 000

Последний платеж составит 4700000-1950000*15%- 367500= 45000

Итого авансы составили за весь год 150 000+157500+60 000+45000=412500

Помним про 1%, проверяем весь доход составил 4700 000*1%=47000, сумма не превышает наши авансы, значит мы ничего не должны.