Система налогообложения осн

Содержание:

- НДС

- Как перейти на ОСНО

- Что предусмотрено за непредоставление отчета в налоговую

- Суть режимов ОСНО, УСН, ЕНВД

- Какие налоги платятся на ОСНО?

- Понятие ОСНО и его особенности

- Особенности перехода на ОСНО с других систем

- Особенности, преимущества и недостатки

- Что такое система налогообложения?

- ИП на ОСН: налоговая нагрузка по НДФЛ

- Обязательные платежи на ОСНО

НДС

ОСНО — одна из двух систем налогообложения, которая предполагает уплату НДС. Начисляется налог со стоимости реализованных товаров, работ и услуг. Стандартная ставка с 2019 года — 20%. Есть ряд льготных товаров, которые облагаются по ставке 10%. Это продовольствие, товары для детей, печатная периодика, некоторые медицинские изделия. Полный список представлен в пункте 2 статьи 164 НК РФ.

Кроме того, в некоторых случаях действует нулевая ставка НДС. Она применяется при экспорте, международных перевозках и транспортировке грузов. Также есть ряд операций, которые не являются объектом обложения НДС (статья 149 НК РФ). Среди них реализация отдельных медицинских товаров и услуг, уход за инвалидами, занятия с детьми в кружках и другие.

НДС, выделенный во входящем счете-фактуре, покупатель может принять к вычету. Именно из-за этой возможности предприниматели зачастую и выбирают основной режим налогообложения. Это позволяет их контрагентам уменьшать налог к уплате. Сам ИП также может воспользоваться вычетом и снизить НДС на сумму «входного» налога, который ему выставляют поставщики.

НДС исчисляется по окончании каждого квартала. Полученная сумма делится на 3 равные части и уплачивается до 25 числа каждого месяца следующего квартала.

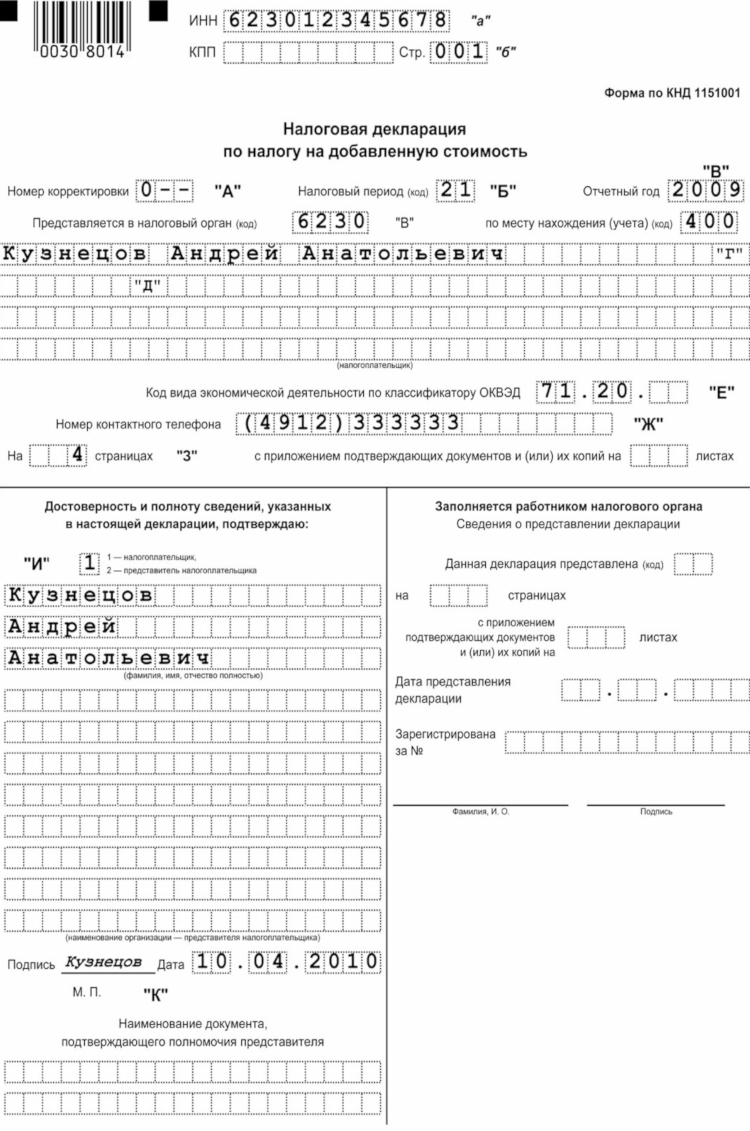

Декларацию по НДС подают 4 раза в год — до 25 апреля, 25 июля, 25 октября и 25 января. Особенность в том, что подается этот отчет только в электронном виде. Нельзя заполнить бумажную форму и принести ее в ИФНС либо направить почтой. В таком случае считается, что декларация не была подана. Это правило распространяется и на «нулевые» декларации по НДС.

Как перейти на ОСНО

В отличие от льготных систем, переход на Общую систему налогообложения не требует от предпринимателя или организации соответствующего уведомления налоговых органов. Он присваивается автоматически, так как является базовым режимом и применяется автоматически. В том случае, если ИП или, к примеру, ООО не заявляет о переходе на УСН, ПСН, ЕНВД или ЕСХН, он будет причислен к числу плательщиков ОСНО.

Также на ОСНО автоматически оказываются те бизнесмены, которые перестают соответствовать требованиям специальных систем налогообложения. К примеру, если ИП находится на ПСН, но не выплатил стоимость патента в срок, его доходы будут облагаться именно по ОСНО.

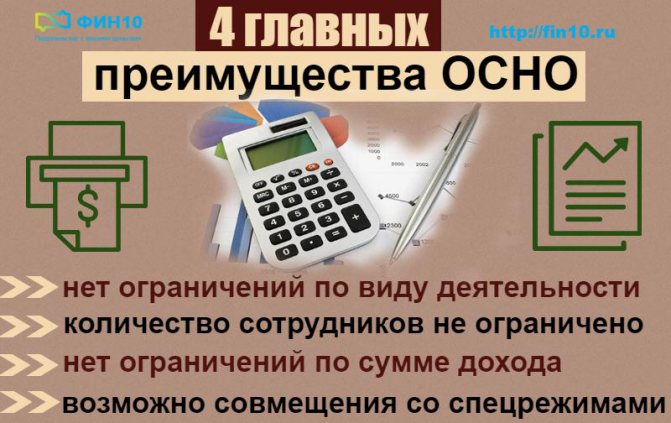

Одним из основных преимуществ Общей системы является то, что она не подразумевает ни единого ограничения по видам деятельности, сумме доходов, количеству нанятых работников и т.д. Именно поэтому на данном режиме работают все крупные организации, так как помимо отсутствия вышеперечисленных ограничений, плюсом является и то, что многие партнеры предпочитают работать именно с плательщиками НДС.

ОСНО не может быть совмещена с Упрощенной системой налогообложения и Единым сельскохозяйственным налогом. Юридические лица, впрочем, имеют возможность совместить ОСНО с Единым налогом на вмененный доход, а ИП могут работать сразу на 3 системах: ПСН, ЕНВД и ОСНО (в том случае, если каждый режим имеет разные виды деятельности).

Что предусмотрено за непредоставление отчета в налоговую

Основной отчет индивидуальный предприниматель должен предоставлять в налоговую службу по месту регистрации своего бизнеса в сроки, установленные действующим налоговым законодательством. При нарушении сроков сдачи налоговой отчетности в режиме ОСН предусмотрены штрафные санкции. При этом отчеты также должны сдаваться в обязательном порядке задним числом. Размер штрафных санкций указан в ст. 119 и 126 Налогового кодекса РФ, а также в ст. 15.5 и 15.6 КоАП РФ. Лица, не платящие налоги со своей экономической деятельности, подвергаются административному преследованию.

Важно! В тех случаях, когда индивидуальный предприниматель не ведет экономическую деятельность, и у него нет движения денег на расчетном счете, вместо нулевых промежуточных отчетов он может предоставить единую упрощенную декларацию, сократив количество штрафных санкций и сэкономив свое время. Использование основной системы налогообложения при ведении индивидуальной предпринимательской деятельности может расширить возможности владельца малого бизнеса и предоставить ему удобные условия для развития своего дела

Использование основной системы налогообложения при ведении индивидуальной предпринимательской деятельности может расширить возможности владельца малого бизнеса и предоставить ему удобные условия для развития своего дела.

Четыре главных преимущества общей налоговой системы для ИП

В отличие от упрощенных систем налогообложения, в ОСНО физлицам необязательно вести в полном объеме бухгалтерский учет, что позволяет сэкономить на найме профессионального бухгалтера. Ведение первичного учета расходов и доходов необходимо для понимания того, как идут дела в фирме. На основании такой информации составляются два основных отчета в форме деклараций НДФЛ и НДС. Это удобнее и выгоднее, чем заниматься ежемесячной отчетностью по упрощенному режиму налогообложения.

Суть режимов ОСНО, УСН, ЕНВД

По желанию налогоплательщика НК РФ допускает применение налоговых спецрежимов, которые могут либо заменять ОСНО, либо использоваться наряду с ней. К таким спецрежимам, в частности, относятся УСН и ЕНВД, широко распространенные в малом и среднем бизнесе.

УСН можно использовать только вместо ОСНО, а ЕНВД может как заменять ОСНО или УСН, так и использоваться совместно с каждым из этих режимов.

Несмотря на ряд сходств, суть спецрежимов УСН и ЕНВД принципиально разная. УСН представляет собой упрощенный вариант ОСНО, который с учетом установленных законодательством ограничений могут применять небольшие организации и ИП для любых видов деятельности. ЕНВД применим только к определенным видам деятельности фирм и ИП, но от масштабов этой деятельности почти не зависит.

При применении обоих спецрежимов вместо обязательных к уплате на ОСНО 3 налогов (на прибыль, на имущество и НДС) уплачивается 1 налог (единый). Хотя в некоторых случаях наряду с этим налогом может возникать и необходимость осуществления платежей по заменяемым им налогам.

Алгоритмы расчета этого единого налога при УСН и ЕНВД также абсолютно разные. Уплата прочих налогов и страховых взносов для систем УСН и ЕНВД при наличии объекта налогообложения так же обязательна, как и при ОСНО.

При применении всех 3 систем налогообложения фирмы обязаны вести бухучет и составлять бухгалтерскую отчетность. СМП могут делать это по упрощенным вариантам. ИП от ведения бухучета и сдачи бухотчетности освобождены.

На ОСНО и УСН и фирмы, и ИП должны вести налоговый учет.

При всех вариантах совмещения режимов необходимо организовать раздельное ведение бухгалтерского и налогового учета.

Какие налоги платятся на ОСНО?

Общая система включает такие обязательные платежи, как налог на прибыль (для ип – НДФЛ), НДС, налог на имущество.

| Вид налога | Ставка | Отчетность | Сроки уплаты | Кто платит |

| Налог на прибыль | 20% | Ежеквартальная (ежемесячная) декларация. Бухгалтерская отчетность | До 28 числа месяца (включительно), после отчетного периода. Существуют авансовые платежи. | Организации |

| НДФЛ | 13% или 30% | 3-НДФЛ | До 15 июля года (включительно), следующего за отчетным. Существуют авансовые платежи. | Предприниматели |

| НДС | 0%, 10%,18% | Ежеквартальная декларации по НДС | До 25 числа каждого их 3 месяцев, после отчетного периода | Организации Предприниматели |

| Налог на имущество | 2,2% | Годовая | Устанавливаются Субъектами РФ | Организации Предприниматели |

Важно! В данном списке налогов рассматриваются лишь те налоги, которые присущи данной системе налогообложения. Помимо этого налогоплательщики уплачивают общие налоги, например, 2 НДФЛ, 6-НДФЛ, платежи в ПФР за сотрудников, платеж ИП в ПФР за себя и т.д.

Налог на прибыль

Объектом налогообложения этого налога является прибыль организации, рассчитанная исходя начисленного дохода (при кассовом методе – оплаченного) и произведенных экономически обоснованных расходов, имеющих документальное подтверждение. В основном действует ставка налога 20%, состоящая из федеральной части (2%) и региональной (18%).

Последним предоставлено право уменьшать ее для некоторых категорий предприятий. Уплата налога может быть ежеквартальной и ежемесячной (для крупных компаний).

Налогоплательщики предоставляют налоговые расчеты за отчетные периоды, а за налоговый – декларация нарастающим итогом до 28 марта следующего года.

НДФЛ

Предприниматели являются плательщиками НДФЛ, который рассчитывается исходя из выручки, полученной ими от осуществляемой деятельности. НК РФ разрешает ИП воспользоваться профессиональными вычетами, которые нужно документально подтверждать. Их также можно применять без соответствующих документов, но в пределах установленных норм. Для резидентов используется ставка налога 13%, для нерезидентов (пребывающих в стране менее 183 дней) — 30%.

Отчетность ИП на ОСНО представлена декларацией по форме 3-НДФЛ, которую необходимо подать до 30 апреля следующего года. Налоговая на основании декларации за предыдущий год может для ИП рассчитать суммы трех авансовых платежей (1/2, 1/4 и 1/4 суммы годового НДФЛ).

НДС

Плательщиками этого налога являются и компании и предприниматели. Налогооблагаемой базой является полученный доход от реализации на территории страны. Применяется в основном ставка налога 18%. Для некоторых видов деятельности предусмотрена пониженная — 10%, или же 0%. При этом в расчете может использоваться базовая, или же расчетная (18/118%, 10/118%), например, для авансовых платежей.

Для составления ежеквартальных деклараций компания должна вести специальные налоговые регистры — книги покупок и продаж, которые вместе отчетом отправляются в ИФНС. Они подаются до 25 числа месяца после отчетного квартала.

Возможно при определенных условиях оформление освобождения от НДС.

Налог на имущество

Этот платеж поступает в бюджет регионов. Его объектом является стоимость движимого (числящееся на балансе до 01.01.2014) и недвижимого имущества организации и ИП, находящееся на их балансе, рассчитанная на 1 января. НК РФ устанавливает максимальную ставку в размере 2,2 %, при этом региональным властям дано право ее понижать, а также дифференцировать в зависимости от плательщиков.

До 30 марта следующего года необходимо подавать декларацию по налогу на имущество. Ежеквартально в установленные регионами сроки производится уплата авансовых платежей.

В настоящее время происходит переход от использования остаточной стоимости имущества к кадастровой при расчете налога. В субъектах РФ, в который его исчисление перешло на данный порядок, этот налог является обязательным и для льготных систем налогообложения.

Понятие ОСНО и его особенности

ОСНО – это сложный, но одновременно многофункциональный режим налогообложения, требующий больших объемов отчетности, как в рамках декларации, так и в рамках бухгалтерского учета. Действует четыре вида налогов, а также выплаты за каждого официально оформленного сотрудника. В условиях работы по режиму ОСНО предприниматели и организации не могут использовать налоговые льготы, предусмотренные в других налоговых системах.

Активно применяемая система налогообложения ОСНО для больших компаний обеспечивает прозрачность отчетности и декларирования. На законодательном уровне запрещено объединять данный режим с единым сельхозналогом или упрощенной системой. В отдельных случаях совмещается ОСНО и временный доход, а также патент (ИП) или ЕНВД (юридические лица).

Особенности перехода на ОСНО с других систем

Переход на ОСНО бывает добровольным и вынужденным. С добровольным всё понятно: бизнес решает, что ему выгоднее исполнять финансовые обязательства на общих основаниях, он подаёт соответствующее уведомление и налоговики переводят его.

Но что значит вынужденный перевод? Если налогоплательщик перестанет соответствовать требованиям для применения любого из льготных способов уплаты налогов — УСН, ЕНВД, ПСН или ЕСХН — ФНС без разрешения переведёт его на общую систему

Неважно, что стало причиной — увеличение числа работников, незапланированный высокий доход, смена направления работы

Предположим, организация не успеет сдать какую-либо отчётность, которой на общей системе довольно много — получит штраф. Допустит неточности в расчётах или несвоевременно сделает один из платежей — тоже штраф. Поэтому строго следите за соответствием критериям своих расчётов с ФНС и государством.

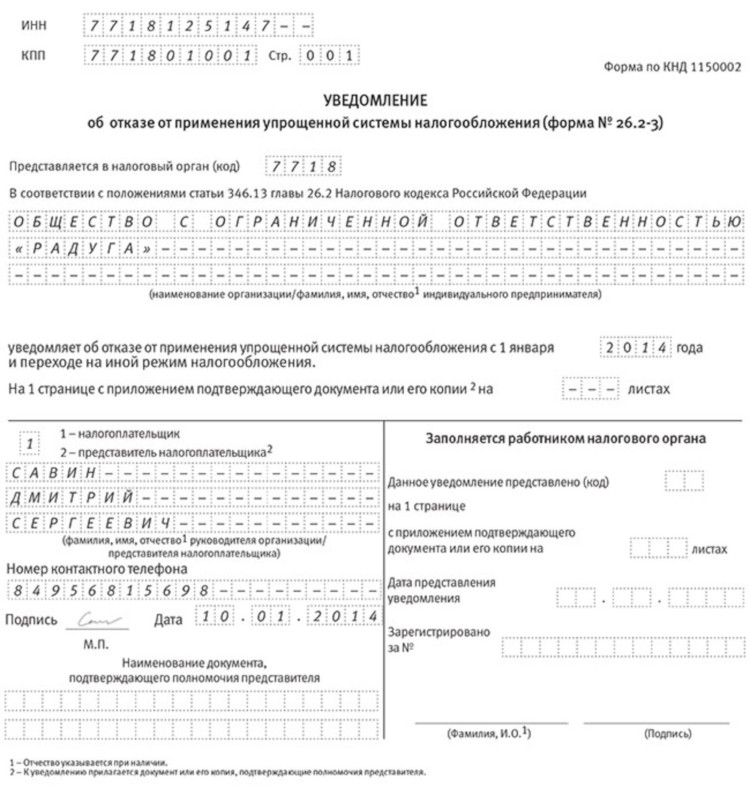

Переход с УСН

Добровольно сменить упрощёнку на ОСН разрешается только со следующего отчётного периода, не иначе как с нового года. Успевайте до 15 января, иначе инспекция не примет заявление. Разрешается вынужденный переход, если организация превышает лимиты УСН по сотрудникам или прибыли — тоже до 15 числа месяца после отчётного. Будьте готовы к многократному увеличению документооборота и приёму в штат хотя бы одного бухгалтера.

Уведомление подаётся не в произвольном виде, а по строго унифицированному бланку 26.2-3. Как и все другие образцы заявлений, он доступен к скачиванию на официальном сайте налоговой инспекции. Это всего лишь один лист, на котором указывают наименование ООО или имя предпринимателя и год, с которого налогоплательщик меняет метод уплаты налогов. Подготовка займёт 5 минут, разрешается писать от руки или печатать на компьютере.

Чтобы перейти с УСН на ОСНО, необходимо подать уведомление по форме 26.2-3

Переход с ЕНВД

Уйти с вменённого режима на ОСН также возможно добровольно и принудительно. Вынужденный переход происходит тогда, когда бизнес лишается права считать налоги по вменёнке:

- в регионе его вид деятельности исключили из списка для ЕНВД;

- площадь помещения превысила 150 кв.м;

- штат превысил 100 человек.

Когда налогоплательщик решает прекратить использования, он подаёт в ФНС соответствующее уведомление. Это требуется сделать в течение 5 дней со дня прекращения работы по вменёнке или после последнего дня месяца, когда был нарушен любой из лимитов режима. Потребуется форма ЕНВД-3. Заполнить её довольно просто: указать наименование организации, адрес работы, код вида деятельности и подпись. Объяснять причины не придётся.

Переход с ЕСХН

Единый сельскохозяйственный налог — это льготный вариант упрощёнки для производителей сельскохозяйственной продукции

Налогоплательщик обязан соблюдать одно важное условие — доля доходов от с\х продукции должна составлять от 70% в общей сумме дохода. Если это условие не соблюдается, требуется сменить режим расчётов с государством

Допустим, производитель планирует работать по ОСН. Он подаёт в ФНС уведомление по форме 26.1-3, официально отказывается от ЕСХН. Это простой бланк, где требуется указать наименование организации или имя и год, с которого запланирована работа по новому способу начисления налогов. После этого разрешается использовать как ОСНО (без специального уведомления), так и УСН (если подать бланк 26.2-1).

Переход с Патента

Разрешение на патентное налогообложение также можно потерять. Например, если бизнесмен заработал за год сумму от 60 миллионов рублей или трудоустроил больше 15 человек. Минус следующий: при лишении права на ПСН, инспекция назначит налогоплательщику пени, за не уплаченный за 3 месяца НДС

Поэтому к контролю соблюдения условий для использования патента необходимо относиться с вниманием

При добровольном переходе требуется уведомить ФНС по форме 26.5-4. Это простой документ, где налогоплательщик указывает своё имя, дату прекращения работы по ПСН, номер патента и подпись. Подготовка документа займёт не более 5 минут. После этого предприниматель вправе использовать ОСНО или претендовать на переход на другой вариант исчисления налогов.

Налогоплательщик на ОСН ежеквартально подаёт декларацию об уплате НДС

Особенности, преимущества и недостатки

Общая система налогообложения — режим, характеризующийся наибольшим объемом бухгалтерской отчетности и налоговых платежей. Все вновь зарегистрированные ИП (индивидуальные предприниматели) и юридические лица автоматически работают по данной схеме, если не подадут заявление о переходе на специальный режим — УСН (упрощенная схема налогообложения), ЕНВД (единый налог на вмененный доход), патент или единый сельскохозяйственный налог.

Применять стандартную систему налогообложения выгодно, если:

- подавляющее большинство поставщиков, партнеров и контрагентов работают на аналогичном режиме налогообложения с НДС;

- производится импорт продукции на российскую территорию. В этом случае на ОСНО уплаченный НДС уменьшает налогооблагаемую базу;

- главная сфера деятельности относится к оптовой торговле;

- организация включена в льготный список по НДС (учреждение образования, здравоохранения).

Если юридическое лицо на общей системе налогообложения приостановило работу на длительный отрезок времени и подтвердило бухгалтерской отчетностью этот факт, ему не потребуется перечислять налоги за этот период. Чаще всего такая ситуация возникает во время реконструкции производства, глобального ремонта здания, перепрофилирования организации. В отличие от стандартной схемы, юридические лица на упрощенном режиме налогообложения обязаны оплачивать страховые взносы, даже если за отчетный период не вели деятельности и не получили прибыль.

Другие преимущества общей системы налогообложения:

- отсутствие лимитов по количеству сотрудников, стоимости активов и объему доходов;

- возможность свободно открывать неограниченное число офисов, представительств и филиалов;

- крупные компании — плательщики НДС — предпочитают выбирать в качестве контрагента юридических лиц на ОСНО;

- НДС, уплаченный при импорте продукции, можно включить в перечень расходов при определении налогооблагаемой базы;

- для учреждений здравоохранения и образования налоговая ставка на ОСНО равна 0%.

Минусы данного типа налогообложения:

- высокий объем бухгалтерской и налоговой отчетности;

- большое число налоговых платежей и других обязательных взносов;

- необходимость оформления множества деклараций;

- дополнительные расходы на оплату труда бухгалтера или целого отдела;

- высокая налоговая ставка, по сравнению с другими режимами налогообложения.

Стандартную схему налогообложения можно совмещать с ЕНВД и патентным режимом, которые применимы только для отдельных видов деятельности. Ее нельзя комбинировать с УСН и ЕСХН (единый сельскохозяйственный налог). Вести учет расходов и доходов для каждого режима налогообложения необходимо отдельно.

Что такое система налогообложения?

Под системой налогообложения понимают порядок взимания налогов, то есть тех денежных отчислений, которые каждое лицо, получающее доход, отдаёт государству. Налоги платят не только предприниматели, но и обычные граждане, чей доход состоит только из зарплаты. При грамотном планировании налоговая нагрузка бизнесмена может быть ниже, чем подоходный налог наемного работника.

Ну и коль мы говорим о системе налогообложения, то надо понимать ее основные элементы. Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

- объект налогообложения – прибыль, доход или иная характеристика, при появлении которой возникает обязанность платить налог;

- налоговая база – денежное выражение объекта налогообложения;

- налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате;

- налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

На сегодняшний день в России можно работать в рамках следующих налоговых режимов (систем налогообложения):

- ОСНО – общая система налогообложения;

- УСН – упрощённая система налогообложения в двух разных вариантах: УСН Доходы и УСН Доходы минус расходы;

- ЕНВД – единый налог на вмененный доход (отменяется с 2021 года);

- ЕСХН – единый сельскохозяйственный налог;

- Патентная система налогообложения (только для налогообложения ИП)

- НПД — налог на профессиональный доход (доступен ИП и физическим лицам без регистрации ИП).

Как видим, есть из чего выбрать.

Примечание: Есть еще одна редко используемая система налогообложения — при выполнении соглашений о разделе продукции, которая применяется при добыче полезных ископаемых, но мы не будем рассматривать ее в рамках этой статьи.

Давайте ознакомимся с главными элементами российских налоговых режимов. Учтем, что на ОСНО платят несколько разных налогов: НДС, налог на имущество организаций или физических лиц, плюс ИП на ОСНО платят налог на доходы физических лиц, а организации — налог на прибыль.

| Элемент | УСН | ЕНВД | ЕСХН | ПСН | ОСНО |

|---|---|---|---|---|---|

| Объект налогообложения | Доходы (для УСН Доходы) или доходы, уменьшенные на расходы (для УСН Доходы минус расходы | Вмененный доход налогоплательщика | Доходы, уменьшенные на величину расходов | Потенциально возможный к получению годовой доход |

Для налога на прибыль — прибыль, то есть доходы, уменьшенные на величину расходов. Для НДФЛ — доход, полученный физлицом. Для НДС – доход от реализации товаров, работ, услуг. Для налога на имущество организаций и физлиц – недвижимое имущество. |

| Налоговая база | Денежное выражение доходов (для УСН Доходы) или денежное выражение доходов, уменьшенных на расходы (для УСН Доходы минус расходы) | Денежная величина вмененного дохода | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение потенциально возможного к получению годового дохода |

Для налога на прибыль — денежное выражение прибыли. Для НДФЛ – денежное выражение дохода или стоимость имущества, полученного в натуральной форме. Для НДС – выручка от реализации товаров, работ, услуг. Для налога на имущество организаций – среднегодовая стоимость имущества. Для налога на имущество физлиц- инвентаризационная стоимость имущества. |

| Налоговый период | Календарный год | Квартал | Календарный год | Календарный год либо срок, на который выдан патент |

Для налога на прибыль — календарный год. Для НДФЛ – календарный год. Для НДС – квартал. Для налога на имущество организаций и физлиц – календарный год. |

| Налоговые ставки | по регионам от 1% до 6% (для УСН Доходы) или от 5% до 15% (для УСН Доходы минус расходы) | 15% величины вмененного дохода | 6% от разницы между доходами и расходами | 6% потенциально возможного к получению годового дохода |

Для налога на прибыль – 20% в общем случае, и от 0% до 30% для отдельных категорий плательщиков. Для НДФЛ – от 13% до 30%. Для НДС – 0%, 10%, 20% и расчетные ставки в виде 10/110 или 20/120. Для налога на имущество организаций – до 2,2% Для налога на имущество физлиц – до 2%. |

ИП на ОСН: налоговая нагрузка по НДФЛ

НДФЛ в данном случае уплачивается с любых денежных средств, полученных в рамках предпринимательской деятельности, в кассу или на счет ИП. Ставка НДФЛ для индивидуальных предпринимателей — 13%, как и для других физлиц.

В отличие от НДС рассматриваемый налог не бывает входящим или исходящим. Вместе с тем при расчете НДФЛ предприниматель может использовать профессиональный налоговый вычет и тем самым уменьшить налогооблагаемую базу на величину фактических расходов, связанных с бизнесом (п. 1 ст. 221 НК РФ).

Насколько ощутимой становится налоговая нагрузка на ИП, уплачивающего НДФЛ, если сравнивать ее с той, что характеризует другие системы налогообложения? Рассмотрим данный аспект на примере сравнения ОСН, при которой уплачивается НДФЛ, и УСН.

Пример:

ИП Степанов А. В., выпуская на своем заводе комплектующие для телевизоров, продает их на сумму 1 000 000 руб. в год, имея производственные издержки в размере 800 000 руб. в год. То есть его прибыль — 200 000 руб. в год.

Если он работает по схеме УСН «доходы минус расходы», то ему следует заплатить налог в размере 30 000 рублей (15% от 200 000 руб.).

Если он работает, уплачивая НДФЛ с учетом профессиональных вычетов, то будет должен государству уже 26 000 руб. (13% от 200 000 руб.).

Если предприниматель пожелает работать по схеме УСН «доходы», то будет уплачивать налог в размере 60 000 руб. (6% от 1 000 000 руб.).

Кроме того, такой режим, как УСН «доходы», имеет важнейшее преимущество перед ОСН — он позволяет ИП уменьшать налог на величину обязательных взносов в госфонды — ПФР, ФСС и ФФОМС — за себя и за сотрудников.

Обязательные платежи на ОСНО

Помимо вышеперечисленных налогов, все ИП, находящиеся на общем налоговом режиме, должны оплачивать страховые взносы во внебюджетные фонды. Это:

- выплаты в Пенсионный фонд РФ в размере 22% (для формирования будущей пенсии);

- выплаты в ФСС – 2,9% (на оплату больничных листов), 0,2%( на случай производственных травм и несчастных случаев, а также развития профессиональных заболеваний);

- выплаты в ФФОМС – 5,1% (на различные медицинские цели).

Все эти взносы ИП должен производить как за себя лично, так и, при найме персонала, за каждого из наемных сотрудников. При этом взносы в ПФР можно оплачивать как единовременно в любой момент календарного года, так и поквартально. Последний вариант наиболее удобен, поскольку позволяет контролировать своевременность и полноту выплат во все внебюджетные фонды. В ФСС и ФФОМС взносы нужно делать каждый месяц, не позднее 15 числа.