Как выбрать систему налогообложения для ип

Содержание:

Патентная система налогообложения — патент или ПСН

Налоговая ставка: 6%Отчётность: освобождены

Патент — специальный налоговый режим для предпринимателей. Он считается простым, потому что ставка низкая и отчётности нет, кроме книги учёта доходов.

Предприниматель на патенте покупает право работать в определённой отрасли. Но сделать это могут не все. Патент используют только те, у кого:

- годовой доход не выше 60 млн рублей;

- не более 15 наёмных сотрудников.

Регионы сами определяют виды бизнеса, которым разрешено использовать ПСН, а Налоговый кодекс добавляет несколько ограничений. По НК могут работать на патенте ремонтные мастерские, салоны красоты, парикмахерские, фотоателье, клининговые компании и звукозаписывающие студии. Весь перечень направлений бизнеса нужно смотреть в законе вашего субъекта.

Нельзя применять патент, чтобы добывать и продавать полезные ископаемые, заниматься оптовой торговлей, производить подакцизные товары, в том числе алкоголь, и торговать предметами, подлежащими обязательной маркировке: обувью, одеждой, лекарствами, меховыми изделиями.

Полный список запрещённых видов деятельности по патенту — в Налоговом кодексе (п. 6 ст. 346.43).

ИП на патенте платит налог по ставке 6%, но она может быть снижена до нуля в субъектах РФ. Например, мастерская по ремонту обуви в Кировской области полгода может работать на ПСН бесплатно. А в Москве предприниматель на этих же условиях заплатит более 20 тыс. рублей.

В Москве патент для ремонтной мастерской существенно дороже.

Стоимость патента по России отличается потому, что в налог рассчитывается не от того, сколько реально заработал предприниматель, а от размера потенциального дохода, который установлен в регионе для конкретного вида деятельности. Цена также зависит от срока действия патента: чем дольше, тем дороже. Узнать стоимость патента в вашем субъекте можно на сайте ФНС.

С 2021 года ИП вправе уменьшать размер налога на сумму страховых взносов.

Когда предприниматель покупает патент на срок до 6 месяцев, оплатить налог он может в любой момент во время этого периода. Если срок от полугода до года, то треть суммы нужно заплатить в первые 90 дней, а остальное — до окончания действия патента. Патент оформляется максимум на 12 месяцев. Чтобы продолжить работу, каждый год необходимо получать его заново.

Предприниматель может купить несколько патентов, чтобы заниматься разными видами деятельности или работать в разных регионах

В таком случае важно соблюдать ограничения по заработку и найму специалистов, потому что сумма дохода и количество сотрудников суммируются по всем действующим патентам. Например, если вы открыли мастерскую по ремонту и шиномонтаж на ПСН, то имеете право нанять 15 человек не в каждый из этих бизнесов, а всего

И то же самое с выручкой.

ИП на патенте не платит налог за имущество, которое используют в предпринимательских целях. Исключение составляет недвижимость, налоговая база по которому исчисляется из кадастровой стоимости. Сдавать декларации в ФНС тоже не нужно — только вести книгу учёта доходов.

Патент можно совмещать с другими налоговыми режимами: ОСН, УСН и ЕСХН. Например, его часто применяют вместе с упрощёнкой. Это выгодно, если предприниматель не планирует зарабатывать более 60 млн в год, но хочет нанять больше сотрудников, чем разрешено на ПСН

Но важно учесть, что из всех трудоустроенных специалистов не более 15 должны быть заняты в деятельности по патенту

Например, владелец кировской мастерской по ремонту обуви работает по патенту. А ещё у него есть свой магазин, в котором он продаёт обувь. Заниматься такой деятельностью по ПСН нельзя, поэтому предприниматель дополнительно применяет УСН «Доходы минус расходы». Так он смог открыть несколько торговых точек по городу, нанять продавцов, организовать доставку клиентам. Всего на него работает около 50 человек, но именно в мастерской устроены не более 15.

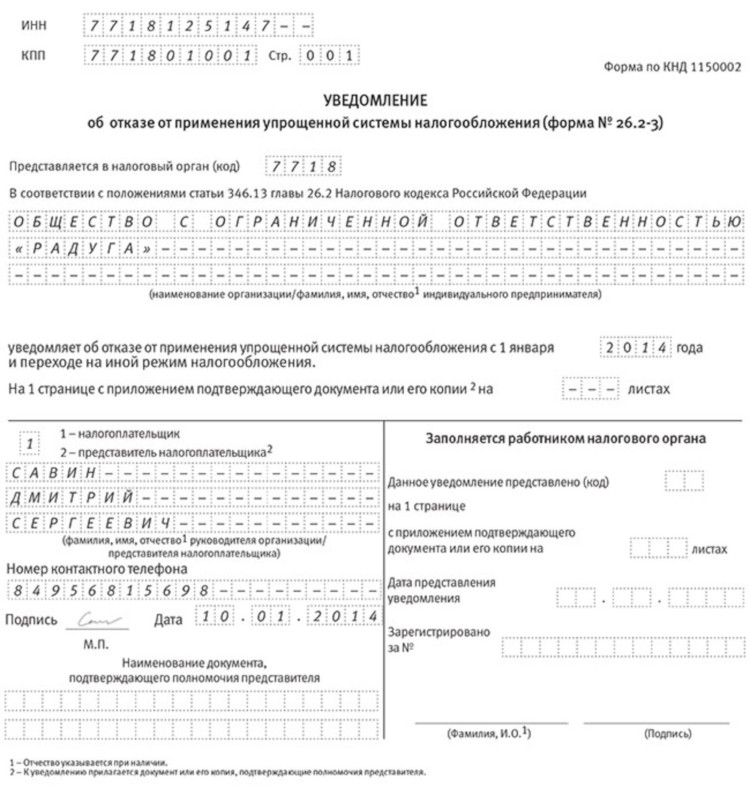

Как перейтиЧтобы применять ПСН, в местную налоговую инспекцию нужно подать заявление на получение патента. Документ можно отправить в электронной форме, отнести лично, передать через представителя или почтовую службу с описью вложения. Решение о выдаче патента или отказе предприниматель получит в течение 5 дней.

Сравнительная таблица — плюсы и минусы ООО

|

Плюсы |

Минусы |

|---|---|

|

В соответствии с Гражданским кодексом учредители юридического лица не отвечают по его обязательствам. Это означает, что если не будет доказана вина собственников в доведении ООО до банкротства, то учредитель рискует только своей долей уставного капитала в обществе. |

Открыть ООО сложнее, чем ИП. Больше регистрационных сложностей (надо выбрать юридический адрес, наименование, руководителя), пошлина за рассмотрение документов в пять раз выше, чем для регистрации предпринимателя. |

|

Бизнес или долю в нём можно продать, подарить, передать в наследство. Если устав позволяет, можно выйти из состава участников, получив денежную компенсацию. |

Необходимо внести уставный капитал ООО (минимум 10 000 рублей), который становится активом компании, и учредитель уже не может распоряжаться им, как личным имуществом. |

|

Количество участников общества с ограниченной ответственностью может достигать 50 лиц (физических и юридических), что позволяет привлекать в бизнес партнеров и инвесторов. При этом, при желании, управлять компанией можно единолично. |

Сложность получения прибыли от бизнеса. Единственный легальный способ – это дивиденды. Их распределение возможно не чаще раза в квартал, а при выплате с собственника-физлица удерживается дополнительный налог – 13% НДФЛ. |

|

Если единственный учредитель планирует сам управлять своей компанией, то он вправе не заключать трудовой договор. Это имеет особое значение на старте бизнеса, если нет средств на выплату зарплаты и взносов за руководителя. |

От имени юридического лица выступает его руководитель, а учредители могут действовать только по доверенности от директора. Если кандидатура руководителя окажется неподходящей, он может негативно повлиять на развитие бизнеса. |

|

ООО прекрасно подходит для инвестирования, т.е. вложения капитала без непосредственного оперативного управления. Если нанимать хороших руководителей, можно инвестировать сразу в несколько бизнесов (массовым учредитель признается после участия в более чем 10 организациях). |

Учёт в организации сложнее, чем у индивидуального предпринимателя, поэтому без бухгалтера обойтись трудно. Кроме того, надо вести корпоративные документы, собирать участников на собрания, сообщать в ИФНС о всех значимых изменениях в деятельности компании. |

|

Юридическое лицо может заниматься всеми разрешёнными государством видами деятельности. |

Штрафы для юридических лиц достигают миллиона рублей (например, за размещение рекламы без согласования). Кроме самой организации наказывается и её руководитель. Более высокий риск выездных налоговых проверок, чем для ИП, выше интерес других проверяющих. |

|

В деловом мире статус ООО выше, чем у ИП. Некоторые тендеры с участием коммерческих структур допускают к заявкам только организации. |

Ликвидация ООО, т.е. прекращение его деятельности – это сложный и длительный процесс. О закрытии бизнеса надо заранее уведомить кредиторов, кроме того, необходимо рассчитаться с государством. Если активов общества не хватает для уплаты налогов, задолженность должны погасить собственники за свой счет. |

Хотите узнать ещё больше про плюсы и минусы ООО и ИП для своей конкретной ситуации? Получите бесплатную консультацию профессиональных регистраторов, хорошо знакомых со спецификой вашего региона.

Что такое система налогообложения?

Под системой налогообложения понимают порядок взимания налогов, то есть тех денежных отчислений, которые каждое лицо, получающее доход, отдаёт государству. Налоги платят не только предприниматели, но и обычные граждане, чей доход состоит только из зарплаты. При грамотном планировании налоговая нагрузка бизнесмена может быть ниже, чем подоходный налог наемного работника.

Ну и коль мы говорим о системе налогообложения, то надо понимать ее основные элементы. Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

- объект налогообложения – прибыль, доход или иная характеристика, при появлении которой возникает обязанность платить налог;

- налоговая база – денежное выражение объекта налогообложения;

- налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате;

- налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

На сегодняшний день в России можно работать в рамках следующих налоговых режимов (систем налогообложения):

- ОСНО – общая система налогообложения;

- УСН – упрощённая система налогообложения в двух разных вариантах: УСН Доходы и УСН Доходы минус расходы;

- ЕНВД – единый налог на вмененный доход (отменяется с 2021 года);

- ЕСХН – единый сельскохозяйственный налог;

- Патентная система налогообложения (только для налогообложения ИП)

- НПД — налог на профессиональный доход (доступен ИП и физическим лицам без регистрации ИП).

Как видим, есть из чего выбрать.

Примечание: Есть еще одна редко используемая система налогообложения — при выполнении соглашений о разделе продукции, которая применяется при добыче полезных ископаемых, но мы не будем рассматривать ее в рамках этой статьи.

Давайте ознакомимся с главными элементами российских налоговых режимов. Учтем, что на ОСНО платят несколько разных налогов: НДС, налог на имущество организаций или физических лиц, плюс ИП на ОСНО платят налог на доходы физических лиц, а организации — налог на прибыль.

| Элемент | УСН | ЕНВД | ЕСХН | ПСН | ОСНО |

|---|---|---|---|---|---|

| Объект налогообложения | Доходы (для УСН Доходы) или доходы, уменьшенные на расходы (для УСН Доходы минус расходы | Вмененный доход налогоплательщика | Доходы, уменьшенные на величину расходов | Потенциально возможный к получению годовой доход |

Для налога на прибыль — прибыль, то есть доходы, уменьшенные на величину расходов. Для НДФЛ — доход, полученный физлицом. Для НДС – доход от реализации товаров, работ, услуг. Для налога на имущество организаций и физлиц – недвижимое имущество. |

| Налоговая база | Денежное выражение доходов (для УСН Доходы) или денежное выражение доходов, уменьшенных на расходы (для УСН Доходы минус расходы) | Денежная величина вмененного дохода | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение потенциально возможного к получению годового дохода |

Для налога на прибыль — денежное выражение прибыли. Для НДФЛ – денежное выражение дохода или стоимость имущества, полученного в натуральной форме. Для НДС – выручка от реализации товаров, работ, услуг. Для налога на имущество организаций – среднегодовая стоимость имущества. Для налога на имущество физлиц- инвентаризационная стоимость имущества. |

| Налоговый период | Календарный год | Квартал | Календарный год | Календарный год либо срок, на который выдан патент |

Для налога на прибыль — календарный год. Для НДФЛ – календарный год. Для НДС – квартал. Для налога на имущество организаций и физлиц – календарный год. |

| Налоговые ставки | по регионам от 1% до 6% (для УСН Доходы) или от 5% до 15% (для УСН Доходы минус расходы) | 15% величины вмененного дохода | 6% от разницы между доходами и расходами | 6% потенциально возможного к получению годового дохода |

Для налога на прибыль – 20% в общем случае, и от 0% до 30% для отдельных категорий плательщиков. Для НДФЛ – от 13% до 30%. Для НДС – 0%, 10%, 20% и расчетные ставки в виде 10/110 или 20/120. Для налога на имущество организаций – до 2,2% Для налога на имущество физлиц – до 2%. |

Алгоритм определения налогового режима

В первую очередь необходимо уточнить:

- сферу деятельности;

- тип клиентов – физические или юридические лица;

- примерная годовая выручка;

- общая сумма издержек за тот же период;

- стоимость активов.

Если клиентами являются юридические лица, выгоднее всего работать на общей системе, а если физические – может быть 1 из 4 вариантов:

- УСН.

- ЕСХН.

- ПСН.

- ЕНВД.

При анализе преимуществ и недостатков этих 4 режимов ИП часто исходит только из размера обязательных ежемесячных платежей: чем они меньше, тем лучше. Эта логика оправдана далеко не во всех случаях.

Например, если в ближайшее время предполагается инвестировать в свой бизнес за счет уменьшения прибыли, логичнее выбрать ОСНО. К тому же большое значение имеет и конкретный вид деятельности в том или ином регионе. Поэтому предварительно необходимо сравнить каждый режим, выявить его плюсы и минусы.

Изменения на спецрежимах

Следующие важные изменения для ИП в 2020 году связаны с льготными или специальными системами налогообложения. Кратко рассмотрим главные нововведения по налогам.

ЕНВД

2020 год – это последний год действия единого налога на вменённый доход. Но некоторые плательщики вменёнки утратят на него право уже с 1 января. Запрет распространяется на розничную продажу лекарств, изделий из натурального меха и обуви. Впрочем, остатки обувных товаров можно продавать до 1 марта 2020 года, потому что только с этой даты начинается их обязательная маркировка.

Как обычно, вырос коэффициент-дефлятор на 2020 год. Значение К1 утверждено приказом Минэкономразвития № 684 от 21.10.2019 N 684 и составляет 2,009. Однако коэффициент ещё может быть снижен до 2,005, но это не повлияет существенно на сумму исчисленного налога.

Предприниматели, которые имели право на вычет за ККТ, последний раз смогут заявить его в декларации за 4 квартал 2019 года. Утратят эту возможность и ИП на ПСН.

ПСН

После отмены ЕНВД патентная система останется единственной, где при расчёте налога не учитывается реальный доход. Поэтому ПСН по-прежнему будет привлекательна для мелких торговцев и тех, кто занят в бытовых услугах населению. Однако торговать лекарствами, меховыми изделиями и обувью с 2020 года запретили и на патенте. А значит, продавцы таких товаров должны были успеть перейти на УСН, подав уведомление до конца 2019 года.

К сожалению, законодатели решили предоставить регионам больше прав по ограничению ПСН. Так, субъекты РФ вправе устанавливать лимиты по количеству единиц автотранспорта, объектов торговли и общепита (или их площади), а также площади арендуемых помещений и земельных участков.

А ещё по муниципальным образованиям России для некоторых видов патентной деятельности можно будет устанавливать потенциальный доход на единицу физического показателя. То есть на одного работника, транспортное средство, посадочное место для пассажирских перевозок, квадратный метр площади объектов торговли и общепита. Таким образом, стоимость патента на один и тот же вид деятельности станет более дифференцированной.

УСН

Основные изменения для упрощённой системы налогообложения пока находятся в стадии законопроектов, но возможно, вскоре будут приняты.

Предполагается увеличение лимитов по работникам и годовому доходу: до 130 человек и 200 млн рублей соответственно. Однако те, кто превысит обычные лимиты (100 человек и 150 млн рублей), станут платить налог по другим ставкам:

- 8% на УСН Доходы;

- 20% на УСН Доходы минус расходы.

Давно обещанный отказ от сдачи годовых деклараций и ведения КУДиР станет возможным с 1 июля 2020 года (если законопроект примут в нынешней редакции). Но для этого надо выполнять два условия:

- выбрать объект налогообложения «Доходы»;

- проводить выручку от реализации товаров и услуг через онлайн-кассу.

Хорошая новость для производителей винограда, вина, шампанского, виноматериалов, виноградного сусла, произведенных из винограда собственного производства. Они смогут с 2020 года применять УСН. Причём это не проект, а уже принятое изменение статьи 346.12 НК РФ.

НПД

С 1 января 2020 года в России значительно увеличится территория действия нового режима – налога на профессиональный доход. К четырём пилотным регионам (Москва и область, Татарстан, Калужская область) добавятся ещё девятнадцать. А к июлю 2020 года Минфин планирует разрешить применение НПД на всей территории РФ.

Платить налог на профдоход могут не только самозанятые лица, но и индивидуальные предприниматели. Правда, с учётом ограничений этого спецрежима, а их немало. Основные из них – годовой лимит доходов в 2,4 млн рублей и запрет на наём работников. Кроме того, платить НПД могут только те, кто оказывает услуги, выполняет работы и реализует товары собственного изготовления. Торговля и производство в рамках налога на профдоход запрещены. О том, чем можно торговать на НПД читайте здесь.

К плюсам нового режима можно отнести отсутствие ККТ и добровольное перечисление страховых пенсионных взносов (напомним, что в 2020 году это минимум 32 448 рублей)

Однако такой возможностью надо пользоваться с осторожностью. Во-первых, в этом случае ИП не будет нарабатывать стаж для начисления страховой пенсии

Во-вторых, перечисленные страховые взносы уменьшают исчисленный налог на всех режимах, кроме ПСН.

Если вы рассматриваете для себя возможность перейти на уплату НПД, рекомендуем обратиться на бесплатную консультацию. А ещё не забудьте сразу после регистрации в приложении «Мой налог» подать уведомление о снятии с учёта плательщика спецрежима, если вы его применяете.

Пример сравнения налоговой нагрузки на разных режимах для ООО

ООО «Солнышко» планирует открыть магазин непродовольственных товаров в городе Вологда. Имеются следующие данные:

- предполагаемый оборот, т.е. доход от реализации в месяц – 1 млн. рублей (без НДС);

- предполагаемые расходы (закупка товаров, аренда, зарплата, страховые взносы и прочее) в месяц – 750 тыс. рублей;

- площадь торгового зала – 50 кв. м;

- число работников – 5 человек;

- сумма страховых взносов за работников в месяц – 15 тыс. рублей.

По виду деятельности магазин непродовольственных товаров (с учетом того, что это ООО, для ИП был бы возможен еще и патент) удовлетворяет требованиям следующих систем налогообложения: ЕНВД, УСН и ОСНО. Поскольку ООО «Солнышко» соответствует ограничениям, установленным для льготных режимов, то сравнивать будем только ЕНВД, УСН Доходы, УСН Доходы минус расходы. ОСНО в расчетах не участвует, как однозначно невыгодный вариант.

1.Для ЕНВД доходы и расходы в учет не берутся, а расчет вмененного налога производится по формуле: БД * ФП * К1 * К2 * 15%:

- БД для розничной торговли равен 1800 руб.,

- ФП – 50 (кв. м),

- К1 для 2019 года — 1,915,

- К2 для г. Вологды равен в этом случае 0.52.

Сумма вмененного дохода составит 89 622 рубля в месяц. Рассчитаем ЕНВД по ставке 15% — равно 13 443 рублей в месяц. Итого, за год ЕНВД составит 161 320 рублей. Эту сумму можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Годовая сумма ЕНВД к уплате составит 80 660 рублей (напоминаем, что рассчитывают и платят ЕНВД поквартально).

2. Для УСН Доходы расчет единого налога выглядит так: 1 млн. рублей * 12 мес. * 6% = 720 000 рублей. Эту сумму тоже можно уменьшить на выплаченные страховые взносы и пособия на работников (15 тыс. руб. * 12 мес.), но не более чем наполовину. Считаем: 720 000 – 180 000 (страховые взносы за работников в год) = 540 000 рублей единого налога к уплате за год.

3. Для УСН Доходы минус расходы – обычная налоговая ставка в Вологодской области равна 15%. Считаем: 12 млн. рублей (доходы за год) минус 9 млн. рублей (расходы за год) = 3 млн. рублей * 15% = 450 000 рублей единого налога к уплате за год. Уменьшать эту сумму за счет страховых взносов мы здесь не можем, а можем только учитывать взносы в расходах.

Примечание: расчет и уплата единого налога на УСН происходит несколько в ином порядке — через выплату авансовых платежей поквартально, но на годовую итоговую сумму налога это не влияет.

Итого: Самым выгодным вариантом в этом конкретном случае оказался ЕНВД.

Означает ли это, что ЕНВД для всех предприятий торговли — самый выгодный режим? Конечно же, нет. Давайте немного изменим расчетные показатели. Пусть, например, К2 в формуле составит 0,9 (напоминаем, что К2 устанавливают региональными законами), тогда годовая сумма вмененного налога к уплате составит уже 139 603 рубля. А если выручка магазина будет не 1 млн. рублей, а 300 тыс. рублей в месяц, то единый налог на УСН Доходы составит 108 000 рублей, в то время как сумма ЕНВД не снижается при уменьшении оборота, т.к. рассчитывается на базе физического показателя, в данном случае кв. м.

Если же еще предположить, что даже на такие, довольно скромные обороты, магазин выйдет не в первый месяц своей работы, то плательщик ЕНВД должен все равно платить фиксированную расчетную сумму налога с первого дня постановки на учет, в то время как упрощенец начнет рассчитывать единый налог только с началом получения доходов. С учетом такого расклада выгоднее становится УСН Доходы. Именно поэтому начинающему бизнесмену, когда реальный доход еще неизвестен, рекомендуют поработать на УСН.

Обращаем внимание всех ООО – организации могут уплатить налоги только путем безналичного перечисления. Это требование ст

45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам открыть расчетный счет на выгодных условиях.

Какую систему налогообложения выбрать для ИП

Законно платить минимально возможную сумму налогов – это право налогоплательщика. Чтобы им воспользоваться, нужно учесть ряд критериев.

ОСНО можно применять в любой деятельности. Для УСН спектр сужается – нельзя производить подакцизные товары, кроме винограда и виноматериалов, заниматься банковской, страховой деятельностью – полный список можно найти в ст. 346.12 НК РФ.

Патентное налогообложение для ИП: виды деятельности у этого спецрежима ограничены торговлей и услугами (смотрите ст. 346.43 НК РФ). Еще один недостаток – для каждого вида деятельности нужно брать отдельный патент, а если вы решите перенести бизнес в другой субъект РФ – то патент там будет недействителен.

ЕСХН могут применять именно производители сельхозпродукции, а не обрабатывающие производства. При этом сельхозпроизводство должно быть основным видом деятельности предпринимателя и приносить больше 70% дохода.

НПД — это новый налоговый режим, который с 2021 года действует во всех регионах РФ. Здесь самая низкая налоговая ставка на доходы — от 4%, кроме того, на этом режиме не надо платить взносы за пенсионное страхование ИП. Однако и ограничений здесь очень много, главные из которых — лимит годового дохода в 2,4 млн рублей, запрет на наём работников и возможность заниматься только некоторыми видами деятельности.

На всех специальных налоговых режимах, кроме ЕСХН, платить НДС не надо, кроме налога при ввозе товаров в РФ. С одной стороны, это плюс для предпринимателя: НДС один из самых сложных для расчета и уплаты налогов. С другой стороны, крупные заказчики не станут работать с предпринимателем, который не выставляет НДС в цене покупки, что является в какой-то мере ограничением для расширения бизнеса.

В 2021 году продолжает действовать нулевая ставка для некоторых предпринимателей, так называемые налоговые каникулы. Налогообложение ИП на УСН и ПСН может производиться по нулевой ставке в течение двух лет при выполнении следующих условий:

- предприниматель впервые зарегистрировался после принятия соответствующего регионального закона;

- работать будет в производственной, социальной или научной сфере.

Однако деятельность в рамках налоговых каникул не освобождает бизнесмена от уплаты страховых взносов за себя и сотрудников во внебюджетные фонды.

Вы не обязаны ограничиваться одним налоговым режимом для всех видов деятельности – законодательство разрешает совмещать системы налогообложения. Например, у вас есть крупное производство продуктов питания и сеть магазинов по региону

Тогда производство может работать на ОСНО (поскольку оптовым покупателям важно выставлять НДС в цене приобретения к возмещению), а розничная торговля в магазинах – на ПСН. Но есть и исключения, например, нельзя совмещать ОСНО с УСН

Итак, как узнать систему налогообложения ИП с минимальной налоговой нагрузкой? Невозможно дать однозначный ответ – нужно учитывать не только специфику будущего бизнеса, но и изменения в законодательстве и установленные на федеральном и региональном уровне льготы.

Мы готовы помочь вам в этих расчетах и предлагаем бесплатную консультацию по налогообложению ИП: специалисты 1С:БО проведут всесторонний анализ данных о регионе работы будущего бизнесмена и видах деятельности и предложат самый выгодный налоговый режим.