Сроки сдачи отчётности в 2021 году

Содержание:

- Ценообразование

- Кто обязан отчитываться

- Квартальная бухгалтерская отчетность

- На кого возложена обязанность по составлению бухотчетности?

- Как организовать кадровый учет

- Адреса и сроки представления бухгалтерской (финансовой) отчетности

- Пояснительная записка к годовой бухгалтерской отчетности

- Месячная бюджетная отчетность

- Виды налоговой отчётности и сроки подачи отчётности

- Для чего нужна промежуточная отчетность

- Отчет о целевом использовании средств

- Форма кадровых отчетов. Проблемы

- Бухгалтерский баланс

- Бухгалтерская отчетность

Ценообразование

· анализ цен

предназначен для анализа изменения закупочных цен поставщиков, если таких ведется регистрация в программе. Необходим дя менеджеров по закупкам, специалистов по ценам, учетникам. Позволяет сравнивать закупочные цены на продукцию между поставщиками для выбора наиболее выгодных.

· прайс-листы

отчет о текущих ценах – инструмент, который есть в наличии практически у каждого менеджера по продажам. Цены – это главное. Невозможно продать что-либо не назвав цены. Возможны настройки прайс-листа с разными группировками и отборами для более компактного вида, т.к. прайс-листы торговых компаний имеют зачастую большой ассортимент продукции

· ценники

самый маленький отчет для розничной торговой точки. Фактически это тот же прайс-лист, но предназначенный для каждой номенклатурной позиции отдельно с возможностью компактного вывода на печать для дальнейшего размещения на торговых стеллажах магазинов, салонов, складов и т.д.

Кто обязан отчитываться

- госорганы власти и органы местного самоуправления;

- юридические лица, официально зарегистрированные на территории РФ;

- филиалы, обособленные подразделения и территориальные представительства российских организаций;

- филиалы и представительства иностранных компаний, функционирующих на территории РФ;

- индивидуальные предприниматели.

ВАЖНО!

Для экономических субъектов, которые вправе вести упрощенный бухгалтерский учет либо не вести его вовсе, и налогоплательщиков, применяющих упрощенные системы налогообложения, статистическая отчетность обязательна: от сдачи статотчетов они не освобождены!

Квартальная бухгалтерская отчетность

Квартальной называется отчетность, обязательная к сдаче раз в три месяца. Передаются отчетные документы субъектами предпринимательской деятельности традиционно в налоговую и внебюджетные фонды.

Квартальная отчетность в налоговую является разновидностью финансовой отчетности предприятия. Ее регулярное составление и передача контролирующей организации является обязательными

Почему это важно? Причин несколько

Успешность деятельности любой бизнес-структуры определяется не только фактическими финансовыми результатами. Последние должны иметь отражение в квартальной, предусмотренной действующим законодательством отчетности. Своевременное ее оформление и передача по инстанциям определяют характер, качество взаимоотношений налогоплательщика с контролирующими госорганами.

Практика показывает, что от того, соблюдены ли сроки сдачи квартальной отчетности, от качества ее оформления во многом зависит количество и частота налоговых проверок конкретной организации. Отчеты позволяют инспектирующим структурам получать информацию о том, соблюдаются ли налогоплательщиками правила работы, регламентированные действующим законодательством. Естественно, нарушителей, так называемых неблагонадежных налогоплательщиков, проверяют чаще и тщательнее, чем законопослушных.

Кому нужна квартальная бухгалтерская отчетность?

Порядок составления квартальной отчетности регламентирован законодательством, как и сам факт ее обязательного наличия, передачи в контролирующие организации. Но фактически отчетность составляется не для инспекторов-налоговиков и специалистов внебюджетных фондов. Прежде всего, она нужна самой организации (бизнес-структуре).

Из квартальных отчетов руководство компании получает актуальные сведения и данные, формирующие реальную картину развития юридического лица. Отчетность позволяет определить, работает ли реализуемая стратегия, эффективными ли являются предпринятые маркетинговые ходы, как развиваются структурные подразделения компании, имеются ли финансовые дыры и т.п.

По результатам квартальной отчетности руководство компании может корректировать ее деятельность. Данные бухгалтерской отчетности используются в целях совершенствования стратегии завоевания рынка, расширения сбыта, формирования новых задач и планов финансово-хозяйственной деятельности.

Какой должна быть квартальная отчетность?

Работа с квартальной отчетностью имеет определенную специфику. Она касается составления документов, их проверки, анализа. Изменение квартальной отчетности возможно в рамках правил, установленных действующим законодательством.

Практика показывает, что у начинающих бухгалтеров при работе с квартальной отчетностью возникает множество типичных вопросов. Прежде всего, они касаются требований к документам. Эти требования изложены в соответствующих нормативных документах. Обобщая, следует отметить, что квартальная отчетность предприятия, организации должна быть:

- оформленной в соответствии с нормативами;

- актуальной;

- достоверной.

Пренебрежение любыми из указанных требований чревато санкциями со стороны контролирующих организаций. Что касается содержания квартальной отчетности, оно определяется актуальным для предприятия налоговым режимом.

Составление квартальной отчетности и передача ее по инстанциям – процесс трудозатратный. Хотите снизить нагрузку на бухгалтерскую службу, оптимизировать процесс, минимизировать риски допущения ошибок? Доверьте составление отчетности экспертам нашей компании.

На кого возложена обязанность по составлению бухотчетности?

Составление бухгалтерской отчетности и представление ее в контролирующие органы — непременное условие для тех экономических субъектов, которые в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (далее — закон № 402-ФЗ) должны вести бухучет.

Подробнее о нормах и положениях, прописанных в указанном выше законе, можно прочитать в этой рубрике.

А вести его обязаны практически все организации независимо от масштабов деятельности, организационно-правовой формы собственности и выбранного режима налогообложения.

ОБРАТИТЕ ВНИМАНИЕ! Индивидуальные предприниматели и структурные подразделения зарубежных компаний освобождены от обязанности по сдаче бухотчетности в том случае, если они ведут корректный налоговый учет доходов, расходов и прочих объектов налогообложения. Несдача и несвоевременная сдача любых отчетов чревата печальными последствиями

Так, если предприятие забудет сдать формы бухгалтерской отчетности в инспекцию, то на саму организацию будет наложен штраф в размере 200 руб. за каждую форму, а на должностных лиц — от 300 до 500 руб

Несдача и несвоевременная сдача любых отчетов чревата печальными последствиями. Так, если предприятие забудет сдать формы бухгалтерской отчетности в инспекцию, то на саму организацию будет наложен штраф в размере 200 руб. за каждую форму, а на должностных лиц — от 300 до 500 руб.

Какая еще ответственность возможна за несвоевременную сдачу бухгалтерской отчетности и нарушение правил ведения бухучета, узнайте в Путеводителе от КонсультантПлюс. Смотреть материалы К+ можно бесплатно, оформив пробный доступ к правовой системе.

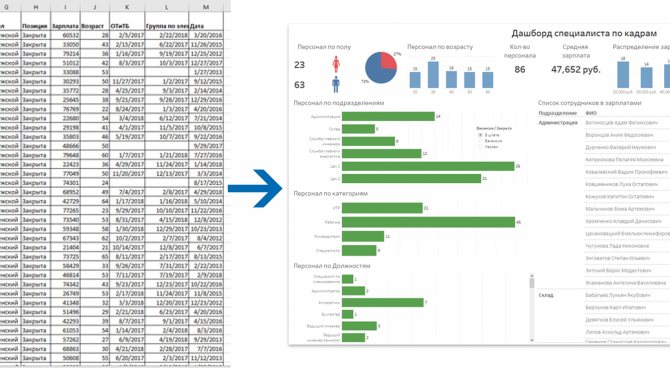

Как организовать кадровый учет

Здесь может быть два варианта. В обоих случаях есть плюсы и минусы.

- Собственная кадровая служба

- Отдать кадровый учет на аутсорсинг.

Создание отдела кадров приводит к дополнительным расходам: заработная плата, налоги, содержание помещений, оргтехника, программное обеспечение, дополнительное обучение и т.п.

Однако это в значительной степени компенсируется оптимальным подходом к организации работы с персоналом. В частности — собственная кадровая служба позволяет легче сглаживать проблемные ситуации с сотрудниками. Ведь в случае возникновения конфликтов трудовое право в первую очередь защищает интересы работников.

Как бы ни был организован кадровый учет — его обязательно нужно автоматизировать. С помощью специального программного обеспечения большинство необходимых документов можно будет не заполнять вручную, а просто распечатать из информационной базы. Также автоматизация позволит уменьшить временные затраты: даст возможность руководству оперативно получать полную информацию о кадровом составе и управлять им.

Адреса и сроки представления бухгалтерской (финансовой) отчетности

Промежуточная бухгалтерская (финансовая) отчетность представляется заинтересованным лицам в сроки, установленные законодательством, договорами, учредительными документами или решениями собственника экономического субъекта (п. 3 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ; п. 49 ПБУ 4/99).

Годовая бухгалтерская (финансовая) отчетность представляется всеми организациями (за исключением организаций государственного сектора и ЦБ РФ):

-

в орган государственной статистики по месту государственной регистрации не позднее трех месяцев после окончания отчетного периода в порядке, установленном Приказом Росстата от 31.03.2014 N 220. При представлении обязательного экземпляра составленной годовой бухгалтерской (финансовой) отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней представляется вместе с такой отчетностью либо не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом (п.п. 1 и 2 ст. 18 Федерального закона от 06.12.2011 N 402-ФЗ);

-

в налоговый орган по месту нахождения организации не позднее трех месяцев после окончания отчетного года (пп. 5 п. 1 ст. 23 НК РФ).

Пояснительная записка к годовой бухгалтерской отчетности

Документ не имеет утвержденного образца и составляется в произвольной форме, с учетом общих требований:

- отсутствие ошибок, помарок и исправлений;

- данные в записке должны полностью совпадать с показателями в форме № 1 и № 2.

В документе предлагают расшифровку сведений по строкам баланса и финотчета, описывают изменения на предприятии. Это позволяет получить полную картину финансово–хозяйственной деятельности.

В содержание записки включают:

В содержание записки включают:

- информацию о компании: адрес, коды по ОКВЭД–2, среднесписочную численность сотрудников;

- вид учетной политики, применяемой в организации;

- анализ финансовых показателей;

- пояснения к формам № 1 и 2;

- методы учета оценки товаров, запасов и готовой продукции, незавершенного производства;

- метод амортизации основных средств;

- изменения в учетной политике (если они были в отчетном году) с обоснованием причин;

- оценку изменения финансового результата вследствие изменения способа бухучета.

Если в следующем периоде запланированы мероприятия, влияющие на беспрерывное ведение деятельности, об этом также указывают в записке.

Далее идет табличная часть, в которой расшифровывают строки форм № 1 и 2, и приводят экономический анализ показателей.

Согласно п

14 ПБУ 11/2008 (с изменениями и дополнениями от 6 апреля 2015 г.) особое внимание нужно уделить сведениям об аффилированных лицах. В этом разделе раскрывают информацию об учредителях и о связанных с ними лицах

Например, если среди основателей есть юрлицо в виде АО, то указывают всех акционеров, сходящих в состав.

Правильно составленная записка предотвратит дополнительные вопросы со стороны ФНС, а иногда и выездную проверку.

Пояснительная записка является обязательной частью годовой отчетности для всех предприятий, кроме субъектов, имеющих право подавать формы в упрощенном варианте.

Месячная бюджетная отчетность

Отчет (ф. 0503127)

Напомним, этот отчет составляется на основании данных по исполнению бюджета получателей бюджетных средств, администраторов источников финансирования дефицита бюджета, администраторов доходов бюджета в рамках осуществляемой ими бюджетной деятельности, в том числе по дополнительным источникам бюджетного финансирования учреждений, находящихся за пределами РФ (п. 52 Инструкции № 191н).

В названном отчете отражаются показатели в следующей структуре:

1. Доходы бюджета.

2. Расходы бюджета.

3. Источники финансирования дефицита бюджета.

Согласно п. 1.1 Письма раскрытие информации в указанном отчете в составе месячной отчетности осуществляется без отражения показателей в графах 4 «Утвержденные бюджетные назначения», 9 «Неисполненные назначения» разд. 1 «Доходы бюджета» и 3 «Источники финансирования дефицита бюджета».

Пояснительная записка

В случае наличия расхождений по показателям консолидируемых расчетов, которые связаны с зачислением платежей в состав невыясненных поступлений, а также с некорректным применением кода бюджетной классификации, к пояснительной записке (ф. 0503160) в обязательном порядке прилагается копия уведомления об уточнении вида и принадлежности платежа (ф. 0531809) или копия иного документа, подтверждающего уточнение платежа (п. 1.2.2 Письма).

В пункте 1.2.1 Письма указано, что главные администраторы средств федерального бюджета представляют сведения об остатках денежных средств на счетах получателя бюджетных средств (ф. 0503178), за исключением сведений об остатках по средствам во временном распоряжении.

Напомним, согласно п. 173 Инструкции № 191н сведения (ф. 0503178) формируются получателем бюджетных средств и содержат данные об остатках денежных средств по разделам:

-

в разд. 1 «Счета в кредитных организациях» – по банковским счетам, открытым в кредитных организациях, в том числе при условии нулевых остатков денежных средств по ним на начало и на конец отчетного периода, а также по средствам во временном распоряжении;

-

в разд. 2 «Счета в финансовом органе» – по лицевым счетам, открытым в финансовом органе по средствам во временном распоряжении.

Показатели, отраженные в этой форме отчетности, должны быть подтверждены регистрами бюджетного учета получателя бюджетных средств.

Отчетность загранучреждений

В соответствии с п. 1.3.1 Письма главные администраторы средств федерального бюджета, имеющие в своей структуре загранучреждения, дополнительно к отчетам, подаваемым в составе месячной бюджетной отчетности согласно Инструкции № 191н, составляют и представляют:

1) отчет (ф. 0503127) по кассовым операциям загранучреждений по расходам на выполнение функций указанных учреждений, произведенным сверх бюджетных ассигнований, установленных федеральным законом о федеральном бюджете на соответствующий финансовый год, в пределах неиспользованных остатков средств федерального бюджета и средств, полученных от приносящей доход деятельности по состоянию на 1 января 2021 года, а также доходов, полученных загранучреждениями в текущем финансовом году от приносящей доход деятельности (по разрешенным им видам деятельности) (далее – отчет (ф. 0503127 Z) в части операций загранучреждений по дополнительным источникам).

В целях обеспечения корректного отражения кодов бюджетной классификации РФ в показателях разд. 2 отчета (ф. 0503127 Z) главному распорядителю средств федерального бюджета не позднее десяти рабочих дней до срока представления данного отчета в МОУ ФК следует сформировать в государственной интегрированной информационной системе управления общественными финансами «Электронный бюджет» и направить в Минфин заявку на изменение справочника направлений расходов и целевых статей расходов бюджетов (заявка на добавление целевых статей расходов, этап бюджетного цикла – составление и ведение сводной бюджетной росписи), а также заявку на новый код классификации расходов бюджетов по тем кодам бюджетной классификации, которые отсутствуют в сводной бюджетной росписи главного распорядителя средств федерального бюджета на 2021 год, в целях включения их в справочники кодов бюджетной классификации РФ;

2) сведения (ф. 0503178) в части остатков средств по дополнительным источникам на счетах, открытых загранучреждениям в кредитных организациях.

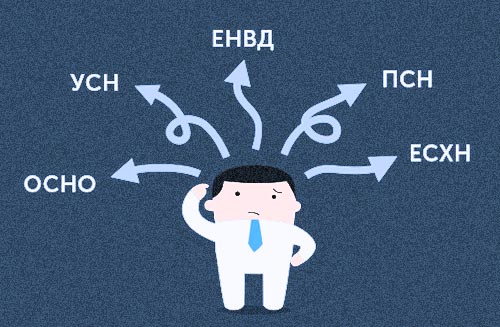

Виды налоговой отчётности и сроки подачи отчётности

Календарь сдачи деклараций и платежей по налогам зависит от режима налогообложения, на котором вы работаете. Напомню, что существуют:

- ОСНО – обшая система налогообложения,

- УСН – упрощённая система налогообложения,

- ЕНВД – единый налог на вменённый доход,

- ПСН – патентная система налогообложения,

- ЕСХН – единый сельскохозяйственный налог.

Давайте рассмотрим отдельно виды подаваемых деклараций и сроки сдачи в 2019 году при каждом режиме для ИП и для ООО (статья будет обновляться каждый год). Учтите, что если крайний срок сдачи выпадает на выходной, то он переносится на ближайший рабочий день.

ИП на УСН (6% или 15%)

Годовая декларация по УСН – ежегодно, не позднее 30 апреля.

Ежеквартально сдавать отчёты не нужно, но существует обязанность уплаты авансовых платежей по УСН за каждый квартал (не позднее 25 числа месяца, следующего за квартальным периодом).

ИП на ОСНО

- Декларация по НДС – ежеквартально, не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября). Сдаётся только в электронном виде.

- 3-НДФЛ – ежегодно, не позднее 30 апреля.

- Декларация 4-НДФЛ. Для вновь зарегистрированных ИП данный документ необходимо подать не позднее 5 дней по истечении месяца с момента появления у ИП первого дохода. Также 4-НДФЛ подаётся в случае значительного (более чем на 50 процентов) увеличения или уменьшения дохода предпринимателя в налоговом периоде.

ИП на ЕНВД

Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

Оплату налогов необходимо осуществлять ежеквартально не позднее 25 числа месяца, следующего за расчётным кварталом.

ИП на ПСН

Отчётность не сдаётся.

Есть обязанность заверения в налоговой инспекции книги учёта доходов и расходов. Это необходимо сделать не позднее 30 апреля года, следующего за годом, когда ИП применял патент.

ИП на ЕСХН

Годовая декларация по ЕСХН – до 31 марта.

На режиме ЕСХН необходимо уплачивать авансовые платежи за отчётный период (полугодие). Оплата осуществляется не позднее 25 числа месяца, следующего за отчётным периодом.

ИП на любом режиме с сотрудниками:

При наличии работников ИП на любом режиме дополнительно сдают в ИФНС:

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Справка 2-НДФЛ – ежегодно, до 1 апреля (справка готовится отдельно по каждому работнику).

- 6-НДФЛ — ежеквартально, до конца месяца, следующего за отчётным периодом.

- Расчёт по страховым взносам — 1 раз в квартал, не позднее 30 числа месяца, идущего за отчётным кварталом. Это новый вид отчётности, появившийся в 2017 году после того, как все страховые взносы стала курировать налоговая инспекция.

Теперь поговорим об обязанностях юридических лиц. Не забывайте, что если указанные ниже даты попадают на выходные, то срок переносится на ближайший рабочий день.

Общие виды отчётностей для ООО на УСН, ОСНО и ЕНВД

- Сведения о среднесписочной численности сотрудников – до 20 января.

- Декларация по транспортному налогу (при наличии транспортных средств) – до 1 февраля.

- Декларация по земельному налогу (при наличии земельного участка) – до 1 февраля.

- Справка 2-НДФЛ – ежегодно, до 1 апреля.

- Ежеквартальный расчёт по 6-НДФЛ – до конца месяца, следующего за расчётным кварталом.

- Расчёт по страховым взносам — ежеквартально, до 30 числа следующего месяца.

- Бухгалтерская отчётность – до 31 марта.

Дополнительно к вышеперечисленным отчётам ООО должны сдавать:

ООО на УСН (6% или 15%)

Годовая декларация по УСН – ежегодно, до 31 марта.

Каждый квартал платятся авансовые платежи: не позднее 25 числа месяца, следующего за расчётным кварталом.

ООО на ОСНО

- По налогу на прибыль – до 28 марта.

- По налогу на имущество (при наличии имущества) – до 30 марта.

- Ежеквартальная декларация по НДС – не позднее 25 числа месяца, следующего за расчётным кварталом (25 апреля, 25 июля, 25 октября).

- Ежеквартальная декларация по налогу на прибыль – не позднее 28 числа месяца, следующего за расчётным кварталом (28 апреля, 28 июля, 28 октября).

- Ежеквартальная декларация по налогу на имущество (при наличии имущества) – до конца месяца, следующего за расчётным кварталом.

ООО на ЕНВД

Ежеквартальная декларация по ЕНВД – не позднее 20 числа месяца, следующего за расчётным кварталом (20 января, 20 апреля, 20 июля, 20 октября).

Для чего нужна промежуточная отчетность

Отчеты и документация могут быть подготовлены за любой период для разрешения спорных ситуаций или проверки достоверности данных бухгалтерского учета.

Отчеты помогут руководству составить бизнес-планы, учредители выяснят результаты деятельности компании, а финансовые учреждения оценят экономическую стабильность предприятия.

Более того, составление промежуточной документации поможет определить стоимость доли участников и станет весомым аргументом при оценке эффективности управления назначенного руководителя, если учредители приняли решение выйти из фирмы. Потребовать промежуточные отчеты могут и контрагенты, инвесторы или банки, которые заинтересованы в сотрудничестве.

Очень часто договор между поставщиками и покупателями имеет пункт, в котором говорится об обязанностях руководителя предоставлять бухгалтерский баланс, чтобы требующая сторона убедилась в финансовой стабильности и платежеспособности компании.

Отчет о целевом использовании средств

Шестая форма баланса — это отчет о целевом использовании средств, который составляют некоммерческие организации (НКО) и юридические лица, получающие какое-либо целевое финансирование.

Для НКО этот отчет является, по существу, основным. В данном отчете они раскрывают информацию о целевом использовании средств, полученных для обеспечения уставной деятельности. В нем показывается остаток средств целевого финансирования на начало отчетного года, поступление и расходование таких средств в течение отчетного периода и их остаток на конец года.

Форма 6, так же как и основные формы отчетности (баланс и отчет о финансовых результатах), имеет два варианта оформления: полный (приложение 1 к приказу № 66н) и упрощенный (приложение 5 к приказу № 66н).

Последний вариант отчетности могут составлять организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, при составлении отчетности по упрощенной форме.

Форма кадровых отчетов. Проблемы

Отчеты для руководства – это головная боль практически любого отдела кадров – непонятно, что и как писать!

- Данных много,

- Источников данных много – внутренние системы учета, 1С, CRM, различные таблицы,

- Данные копируются вручную (!).

На составление отчета и выполнение рутинной работы тратится огромное количество времени. Какие пути есть у специалиста отделов кадров, чтобы облегчить и автоматизировать эту рутинную работу?

- Excel – простой и доступный инструмент. Минусы – многие данные приходится копировать вручную.

- Сложные аналитические решения – хорошее решение. Но – необходимо время на внедрение, а также бюджет на программное обеспечение и оплату специалистов, которые будут работать с программой (аналитики, IT).

- Легкие отчетные решения типа Tableau.

Бухгалтерский баланс

Бухгалтерский баланс (Ф-1) состоит из актива и пассива, выключающих разделы, в каждом из которых выделяются строки, содержащие данные об определенных видах имущества или обязательств.

Актив включает в себя 2 раздела:

I. Внеоборотные активы

Здесь содержится информация об ОС, НМА, НИОКР, долгосрочных финансовых вложениях, т. е. об имуществе, которое не может быть реализовано быстро.

II. Оборотные активы

Это так называемые короткие (легко реализуемые) активы: запасы, дебиторская задолженность со сроком погашения до 1 года, краткосрочные финансовые вложения, денежные средства.

В пассиве имеется 3 раздела:

III. Капитал и резервы

Он отражает сведения о капитале организации (уставном, резервном, добавочном) и нераспределенной прибыли (непокрытом убытке).

IV. Долгосрочные обязательства

Это обязательства со сроком погашения более 12 месяцев (заемные, оценочные, отложенные).

V. Краткосрочные обязательства

В этом разделе представляют информацию об обязательствах со сроком погашения менее года, в т. ч. о заемных средствах, кредиторской задолженности, оценочных и иных обязательствах.

Все показатели баланса приводятся на одну из дат:

-

отчетную дату (в обязательном случае это 31 декабря отчетного года);

-

31 декабря предыдущего года;

-

31 декабря года, предшествующего предыдущему.

Строки баланса кодируются. Код берется из приложения 4 к приказу № 66н.

Бухгалтерская отчетность

Все организации, независимо от выбранной системы налогообложения и количества работников, обязаны вести бухгалтерский учет и ежегодно сдавать бухгалтерскую отчетность (закон «О бухгалтерском учёте» № 402-ФЗ от 6 декабря 2011 г.).

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Для малых предприятий (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) бухгалтерская отчетность состоит из двух обязательных документов в упрощённой форме:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

Бухгалтерская отчетность сдается один раз по итогам каждого года в две инстанции: налоговую службу (ФНС) и органы статистики (Росстат). Крайний срок сдачи отчетности – не позднее 31 марта. В 2020 году бухгалтерская отчетность в Росстат подавалась в последний раз, с 2021 года подавать ее не нужно.

За несвоевременную сдачу бухгалтерской отчетности предусмотрен штраф в размере 200 руб. за каждый непредставленный документ. С должностных лиц организации могут взыскать штраф в размере от 300 до 500 рублей + от 3 000 руб. до 5 000 руб. за несдачу отчетности в Росстат.