Что такое оффшорная компания в 2020 году, простыми словами?

Содержание:

- Схемы и компании – примеры взаимосвязи

- Преимущества и недостатки оффшора

- Оффшорные схемы

- Достоинства и недостатки

- Цели создания компании в офшоре

- С чего все начиналось: сколько «ф» в оригинале?

- Что такое оффшоры и зачем они нужны?

- Что такое оффшоры: простым языком об их правовой природе

- Государство и оффшор

- Что такое оффшоры простым языком: современное положение дел

- Как стать владельцем оффшорной компании

- Как открыть оффшорную компанию?

- Плюсы и минусы работы с оффшорами

- Какому бизнесу оффшор принесет пользу

- Что такое оффшор простыми словами

- Где купить оффшор, и чем они отличаются?

- Офшоры, низконалоговые юрисдикции и специальные режимы

Схемы и компании – примеры взаимосвязи

История знает немало примеров, связанных с офшорами на мировом рынке. И там есть много известных имен.

Например таких, как Сильвио Берлускони. Он находился на высших государственных должностях Италии. В 1998 году разразился скандал с обвинением чиновника в переводе через офшоры 6 000 000 евро на счет экс-премьера Италии – Беттина Кракси, который был другом Берлускони. За это последний получил заключение на два года, однако его не отбыл из-за того, что истек срок давности. Поэтому, как видите, офшоры – довольно рискованное делом, потому что постоянно подвергаются расследованием как со стороны правоохранителей, так со стороны журналистов.

Еще один скандал затронул премьер-министра Исландии, из-за чего он в 2016 году подал в отставку. По показаниям, Сигмунд Гюннлёйгссон купил фирму на Виргинских островах, принадлежащих Великобритании, и с ее помощью получал деньги и уклонялся от налогов.

Среди многочисленных расследований можно найти немало чиновников, связанных с Россией. Ведь, как свидетельствует статистика, таким образом обогатилось очень много людей. Полиции все равно, кто является объектом расследования: короли, президенты или чиновники низших рангов. Поэтому с самого начала нужно учитывать, чему может подвергаться оффшорная сделка.

Преимущества и недостатки оффшора

Давайте посмотрим на список преимуществ ведения бизнеса на льготных оффшорных территориях.

- Получение большей прибыли за счёт маленьких налогов или их полного отсутствия.

- Возможность работать на международном рынке.

- Прозрачность и простота регистрации компании и ведения бизнеса.

- Защищённость от санкций и неблагоприятных процессов в родном государстве.

- Конфиденциальность или банковская тайна.

Конечно же, несмотря на все плюсы, имеются и недостатки. Вот их список:

- Риск ошибиться в выборе оффшорной страны. Доверьте это дело профессионалам.

- При этом можно нарваться на некомпетентного и неопытного сотрудника. Всегда проверяйте посредников.

- Могут возникнуть трудности при сотрудничестве с другими бизнесами. Не все фирмы желают иметь дело с оффшорными компаниями, особенно зарегистрированными в странах из «чёрного списка». Будет сложно получить кредит.

- Родные государства могут препятствовать оттоку капитала и создавать законы, которые навредят оффшорному бизнесу.

- Всегда присутствует повышенный интерес к оффшорным компаниям со стороны международных контрольных организаций.

Но, несмотря на все минусы, эта схема работает.

Оффшорные схемы

Как работают оффшоры и с помощью каких схем бизнес сокращает налоговую загрузку? Рассмотрим наиболее популярные.

Трансфертное ценообразование

Посредническое ценообразование через трансферт — это схема, когда цена товара искусственно завышается или занижается (зависит от того, что нужно компании) через оффшор, который становится посредником между бизнесом и потребителем. Есть 2 варианта:

- Экспорт. Компания закупает иностранные товары через свой оффшор по самой низкой цене (или перепродаёт их сама себе), а затем будет продавать клиентам по рыночной. Прибыль и разница остаются у оффшора.

- Импорт. При закупке товаров через трансферт фирма назначает сумму, которая позволит сократить все выплаты государству (таможенные пошлины, НДС). Затем оффшор будет продавать товары по действительной рыночной цене и получать прибыль.

В обоих случаях оффшорная компания выступает в качестве трансферта, через который бизнес сокращает издержки, назначает выгодную цену и приумножает свою прибыль.

Оказание услуг

Другая популярная схема связана с услугами. Компания-налогоплательщик оффшора оказывает услуги клиентам, а заработанные средства поступают на счёт оффшорной компании без посредничества. Валовая выручка снижается, а пропорционально ей уменьшается налог на прибыль резидента, который зарегистрирован в России.

Кредит на полгода

Предположим, российский банк даёт резидентам (своим налогоплательщикам) кредиты для предоплаты каких-либо сделок. Компания переводит средства на оффшорный счёт нерезидента. Через 6 месяцев деньги возвращают в банк по причине невозможности нерезидента выполнить условия контракта. В течение этого времени кредитные средства использовались в бизнесе, а полученная прибыль осталась в оффшоре.

Выплата роялти

Компания, зарегистрированная в льготной зоне, создаёт и патентует торговую марку в стране, где работает бизнесмен. После регистрации организация, зарегистрированная в России, получает права на неё. Не забывайте, у компаний один и тот же владелец, который просто передаёт права на марку. У государства с оффшорной зоной должно быть соглашение об избежании двойного налогообложения. Тогда стороны как бы подписывают сублицензионный контракт. Первая компания переводит деньги за использование торговой марки, а российская фирма — платит роялти. Роялти снижает размер налога для российской фирмы, а большая часть дохода остаётся в оффшоре.

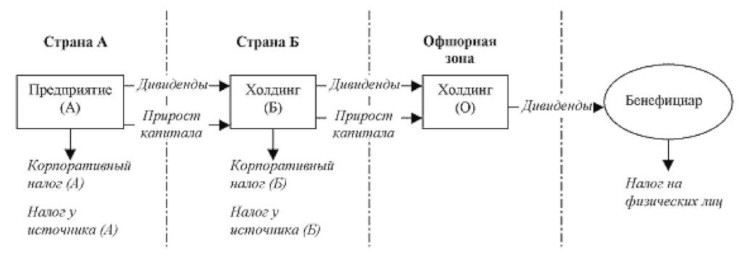

Регистрация новых компаний

Такая схема подходит крупным организациям, планирующим создавать свою сеть. Сначала в оффшоре регистрируют главную организацию. Затем она в стране бизнесмена регистрирует дочерние фирмы, в которых преобладает иностранный капитал. Они будут платить ей дивиденды, которые облагаются только небольшими оффшорными налогами (внутренние налоги не платятся, чтобы не было двойного налогообложения). Вся прибыль уходит в оффшор.

Стопроцентная предоплата

Компании заключают фиктивные сделки, условия которых не планируют выполнять, но устанавливают для них предоплату в полном объёме. Средства поступают на счёт в оффшорном банке. Налогоплательщик страны подаёт в суд иск о взыскании долга с нерезидента, но предоплата остаётся в оффшоре.

Оффшорные счета имеют несколько сильных преимуществ, за которые их выбирают бизнесмены

Поставки сырья

Оффшоры применяют в схемах поставки давальческого сырья — материалов, которые поставщик вернёт себе в виде готовой продукции. Его закупают в государстве резидента через оффшор, а все необходимые таможенные расходы оплачивают векселем со сроком 3 месяца. Затем готовые товары вывозят из страны, вексель погашают, а уплачивать налоги, таможенные сборы и лицензировать продукцию не надо, на основании того, что она изготовлена из давальческого сырья.

Достоинства и недостатки

Офшор – это один бизнес, который помогает другому больше зарабатывать, действуя в рамках закона и международного права. Какие преимущества дает регистрация фирмы на специальных льготных территориях:

- Возможность получать большую чистую прибыль за счет оптимизации налогов или полного их отсутствия.

- Выход на международные рынки.

- Защита капитала от санкций со стороны родного государства и неблагоприятных экономических процессов внутри страны.

- Простота регистрации и управления бизнесом.

- Конфиденциальность информации или банковская тайна.

Недостатки:

- При самостоятельной регистрации риск неправильного выбора льготной территории.

- Риск нарваться на непрофессионального посредника или управляющего.

- Нежелание бизнеса, в том числе из банковского сектора, сотрудничать с фирмами, которые зарегистрировались в офшорах из “черного списка”. Могут возникнуть трудности в получении кредитов.

- Законодательные инициативы большинства ведущих стран мира будут исходить из принципа предотвратить отток капитала из своей страны в сторону офшорных территорий. Это в конечном счете может навредить бизнесу.

- Повышенный интерес со стороны всех международных организаций, которые не оставят попыток контролировать деятельность офшоров.

Цели создания компании в офшоре

Итак, для чего регистрируют компании в офшоре:

- минимизация налогов – в офшоре можно не платить налоги вообще или по минимальной ставке (например, 12,5% на Кипре лучше, чем 20% в России);

- оптимизация таможенных пошлин – например, BMW и GM ввозят в Россию оборудование с помощью кипрской «дочки» под видом увеличения уставного капитала (и это оборудование не облагается пошлинами);

- уход из-под контроля государства – ФНС и другие органы не смогут запросить информацию у офшорного банка о делах иностранной фирмы;

- сокрытие информации о реальном владельце – вместо него прописывается номинальный учредитель и номинальные директора;

- защита капитала – в случае чего можно спокойно обанкротить фирмы и вывести деньги себе на счета (в России при банкротстве фирмы деньги на счетах арестовывают и используют их для расчетов с кредиторами);

- увеличение охвата и географии присутствия – регистрация в офшоре делает фирму международной и открывает доступ к международному кредитованию;

- упрощенный процесс регистрации фирмы;

- возможность выбора нужной формы организации – корпорация, траст, холдинг и т.д.;

- отсутствие валютного контроля.

Офшоры используют для разных целей, например:

- оптимизация экспортно-импортной деятельности – это позволяет снизить издержки и уменьшить себестоимость продукции;

- организация трастов недвижимости – компании могут приобретать и продавать недвижимость по всему мира с минимальными налогами;

- регистрация брокеров, финансовых и инвестиционных компаний – например, все брокеры рынка форекс и бинарных опционов зарегистрированы в офшорах, так как это позволяет оптимизировать расходы и в случае чего избежать ответственности;

- организация холдинга – конфиденциальность позволяет скрыть реальный размер компании, а льготное налоговое законодательство – обмениваться займами с «дочками» без уплаты фискальных взносов;

- осуществление инвестиций в различные области с использованием льготного налогообложения.

Кроме того, часто офшорные счета открывают себе бизнесмены, которые решили уйти на пенсию. Ну, или развестись с супругой – ведь офшорные счета не делятся.

С чего все начиналось: сколько «ф» в оригинале?

Две. И в русской адаптации их было столько же.

Обратимся к этимологии.

Очевидно, что слово берет свое происхождение из двух английских слов: «off» – вне и «shore» – берег (дословно, «вне берега»). Их сочетание, объединенное в рамках одного термина, вошло в употребление в 1950-х и было связано со схемами минимизации налогов. Если вы обратитесь к английским источникам, то, возможно, столкнетесь с раздельным написанием или постановкой дефиса. Это будет свидетельствовать о низком качестве и примерно таком же авторитете источника, а не грамотности. Официальный вариант – слитное написание.

Когда прелести рыночной экономики стали доступны и в нашей стране, из западных словарей перекочевали многие понятия. Разумеется, в начале 90-х у экономистов хватало проблем помимо адаптации англицизмов под правила русского языка, а потому они обошлись обычной транслитерацией. Так в употребление вошло слово «оффшор».

Что такое оффшоры и зачем они нужны?

Следующий важнейший вопрос, который возникает относительно оффшоров – зачем они нужны? Если верить СМИ и политикам, то единственная цель использования оффшоров – это уклонение от налогов и отмывание преступно нажитых доходов.

Прямо скажем – это очень далеко от истины. Оффшоры – это инструмент, который решает различные задачи. Как любой инструмент, его можно использовать в рамках закона, но некоторые решают использовать оффшоры за пределами законности. Первое позволительно, разумно и перспективно, что доказывается утечками конфиденциальных данных: Райские бумаги, которые недавно наделали шума, показали, что практически все пользователи оффшорной индустрии, в том числе Королева Великобритании, Боно и Мадонна, действуют строго в рамках существующего закона.

Незаконное использование оффшоров наказуемо. Охота на подобных нарушителей в последнее время усилилась. Налоговые службы мира активно сотрудничают между собой и помогают находить тех, кто скрывается от правосудия и уклоняется от уплаты налогов.

Поэтому, когда мы говорим про использование оффшоров, мы говорим строго о законных практиках, которые помогают в оптимизации бизнеса, в увеличении стабильности бизнеса и в защите активов.

Что такое оффшоры и зачем они нужны? Вот небольшой список возможных применений оффшорных компаний:

- Оффшоры – это инструмент защиты прав собственности на активы (компании, недвижимость, акции и т.п.);

- Оффшоры – это активные бизнес-компании для ведения международной деятельности, будь то импорт-экспортные операции, предоставление товаров или услуг;

- Оффшоры – это компании, которые получают лицензии на ведение специфических видов деятельности – игорный бизнес, страхование или даже банкинг;

- Оффшоры помогают обеспечить права наследования по тем правилам, которые хотите вы, а не ваше законодательство;

- Оффшоры помогают оптимизировать бизнес-процессы, сократить время на работу с отчётностью, получить доступ к новым клиентам, снизить эффективную налоговую ставку.

Оффшоры нужны для того, чтобы бизнес работал эффективнее и безопаснее. В России самой частой причиной использования оффшоров называют страх потерять бизнес в стране. Российская компания продаётся оффшорной компании и таким образом отнять её становится в разы сложнее.

Не говоря о том, что далеко не все иностранные партнёры готовы работать напрямую с российскими компаниями, особенно после введения санкций. Посредник в виде оффшорной компании позволяет повысить шанс на успешное сотрудничество, получение инвестиций, создание новых инновационных продуктов.

Как вы видите, перечень способов применения оффшоров достаточно широк. Интерес к ним проявляют в первую очередь предусмотрительные бизнесмены, а не преступники, как это хотят показать власти и СМИ.

Что такое оффшоры: простым языком об их правовой природе

Когда некто упоминает «оффшоры», это слово провоцирует негативные коннотации: отмывание денег, теневые механизмы, нечестные комбинации. Является ли преступлением содержание оффшора?

Нет, факт наличия у вас компании, расположенной в безналоговой или низконалоговой зоне, не имеет криминальной природы. Однако из-за высокого уровня конфиденциальности, минимизации лишних расходов, эти каналы становятся удобным инструментом отмывания денег, полученных преступным путем. В то же время связывать все лица, пользующиеся такими инструментами, одной цепью не стоит. Фирмы можно использовать вполне легально.

фото с сайта i2.cdn.turner.com

Почему тогда государства борются с такими юрисдикциями? Скорее, они выступают не против явления, а против связанных злоупотреблений. Из-за этой борьбы можно пострадать. Например, вы регистрируете фирмы в стране, которая признана в качестве оффшора в России. Это не респектабельная зона, а классическая «налоговая гавань». Соответственно, вы можете попасть под санкции – ограничения сделок, проверки, проблемы с крупными банками. Поэтому лучше создавать организации в уважаемых экономиках. Это может обойтись дороже в плане содержания такой компании, но будет иметь позитивные последствия для бизнеса.

Государство и оффшор

Несмотря на то, что активное использование оффшоров — мировая практика, именно в России оно приобрело массовый характер. Дело и в несовершенстве налоговой системы, и в большом количестве криминального капитала, которому очень хорошо живется в условиях секретности где-нибудь на островах.

Для простого обывателя значение слова «оффшор» приобрело негативный оттенок. Тем не менее, с точки зрения российского законодательства использование оффшоров законно и никаких норм не нарушает. Поэтому можно сделать вывод, что действующая система не только никому не мешает, но и приносит всем одну лишь пользу.

Ограничения и контроль

Конечно, разные государства пытаются контролировать движения средств, уплывающих за рубеж, пытаясь сделать эти операции более прозрачными. Например, создаются «черные списки» оффшорных зон.

В России этот список служит для отслеживания движений валюты и контроля деятельности банков. В Украине есть свой список, с помощью которого проверяются расходы фирм. Если средства по статье расходов перечислены в оффшор, сумма освобождается от налогов не полностью, а лишь частично.

Пока будет существовать разница между налоговыми условиями в разных странах, будет существовать и отток капитала в зону наименьшего давления со стороны фискальных структур.

Так что оффшор в этом смысле — вполне природное явление, которое будут использовать люди, хорошо разбирающиеся в законах бизнеса.

Что такое оффшоры простым языком: современное положение дел

Прежде, чем продолжить разбирать что такое оффшоры, необходимо сделать важную ремарку. Дело в том, что благодаря процессу под названием «деофшоризация», т.е. борьбе с оффшорами, а также всемирной охоте за налогами резидентов развитых и развивающихся стран (в рамках различных инициатив), понятие оффшора становится более политическим, эмоциональным и пропагандистским, нежели конкретным определением.

Дело в том, что практически в любой стране, в том числе крупной и развитой, есть законы, которые позволяют иностранным инвесторам и предпринимателям получить налоговые и бизнес-льготы. Сингапур не считается оффшором – это мидшор. Обычная высоконалоговая юрисдикция, которая предлагает послабления для международного бизнеса на определённых условиях.

США даже после налоговой реформы – не самая благоприятная с точки зрения повсеместного контроля и регулирования страна. Однако международные инвесторы получают возможность и налоговой экономии, и, что становится большой редкостью, некоторой толики анонимности для своих вложений. США почти не обмениваются информацией с другими государствами, поэтому узнать кто, сколько и во что вложил – проблематично.

При этом те страны, которые считаются классическими оффшорами, предлагают нулевое или близкое к тому налогообложение, работали без регистров бенефициаров (истинных владельцев) или с закрытыми регистрами, теперь вынуждены выполнять суровые требования международного законодательства. В том числе крупные страны требуют от оффшоров предоставления данных о вкладчиках оффшорных банков в рамках автоматического обмена (или на основе двухсторонних договорённостей); бенефициаров компаний и т.п.

Не все оффшоры согласились на подобные условия, но в целом на сегодняшний день можно сказать, что в мире практически не осталось чистых оффшоров и чистых не-оффшоров (оншоров). В СМИ достаточно часто мелькают сюжеты об очередном оффшоре, который по факту таковым не является.

Поэтому номинально оффшором с равной степенью вероятности можно признать США и Невис или вообще любую иностранную юрисдикцию и компанию.

Как стать владельцем оффшорной компании

Создание предприятия, работающего в оффшоре, позволяет значительно снизить статью затрат. Новичку в этой сфере необходимо сделать выбор между самостоятельным созданием компании и покупкой действующей фирмы. Первый вариант позволяет самостоятельно выбрать наименование для своего проекта. Как правило, этот метод выбирается теми бизнесменами, которые планируют создание проекта с крупным денежным оборотом.

Приобретение готовой фирмы позволяет сократить временные затраты на оформление всех необходимых документов до двенадцати часов. Спустя определенное время после покупки, предприниматель получает возможность изменить название для своего проекта. Главным достоинством этого варианта является возможность приобретения фирмы, имеющей хороший имидж и кредитную историю.

Так называемые оффшорные зоны — это государства, которые предлагают льготные условия для иностранных предпринимателей

Так называемые оффшорные зоны — это государства, которые предлагают льготные условия для иностранных предпринимателей

Создание с нуля

Для того чтобы создать фирму в оффшорной зоне, потребуется привлечение посредника, который будет заниматься решением различных юридических вопросов. Привлечение посредника значительно увеличивает организационные затраты. При желании зарегистрировать свой бизнес самостоятельно, предприниматель должен тщательно изучить все особенности выбранной зоны. В первую очередь необходимо ознакомиться с законодательной базой, действующей в отношении иностранных бизнесменов.

Как правило, регистрирующие органы каждой из оффшорных зон предлагают предпринимателям ознакомиться с инструкцией, где содержится пошаговое руководство по прохождению регистрационной процедуры. Перед тем как приступить к оформлению заявки, бизнесмен должен подготовить все необходимые документы и выбрать название для своей фирмы. Срок рассмотрения заявки варьируется от одной до трех недель.

Приобретение готовой

Перед тем как приобрести готовую фирму, необходимо тщательно изучить репутацию посредника

Специалисты рекомендуют уделять внимание такие параметрам как опыт выбранной фирмы и количество стран, с которыми она сотрудничает. Выбранный посредник должен ознакомить предпринимателя с важными требованиями законодательства той страны, где действует выбранная компания

Перед тем как оформить сделку, необходимо получить полные сведения об актуальных экономических условиях в выбранном оффшоре.

Фирма, выступающая в качестве посредника, должна иметь все актуальные новости, связанные с этим способом ведения бизнеса. Как правило, вся необходимая информация публикуется посредниками на специализированных ресурсах в Интернете. Приобретение фирмы, зарегистрированной на территории стран из «черного списка», может оказать негативное влияние на количество партнеров готовых к совместному ведению дел.

Некоторые страны сознательно не облагают налогами фирмы, которые учреждены иностранцами

Некоторые страны сознательно не облагают налогами фирмы, которые учреждены иностранцами

Как открыть оффшорную компанию?

Порядок действий по открытию оффшорной компании

В общем-то процесс открытия оффшорной компании не так уж и сложен, он включает в себя всего несколько шагов:

Выбор названия компании. Оно не должно повторять существующее, а также включать некоторые слова, например, «банк», «траст», «государственный», «правительственный», «страхование» и т.д.

Выбор подходящей юрисдикции в зависимости от потребностей вашего бизнеса

Необходимо обратить внимание на размер минимально необходимого капитала для учреждения фирмы, систему налогообложения, ежегодные сборы и другие факторы.

Выбор организационно-правовой формы. Подавляющее количество оффшорных фирм открывается в виде аналога российского ООО – Ltd., но могут быть и другие варианты, например, Inc

для филиала.

Сбор пакета документов. В зависимости от юрисдикции.

Регистрация юридического лица в местном реестре юридических лиц.

Уплата пошлины за регистрацию, уплата взноса и сбора, а также нотариального удостоверения перевода документов.

Открытие счета в банке, аренда офиса и номера телефона.

Из документов обязательно понадобятся

- Договор об открытии фирмы, в котором прописываются доли учредителей, организационно-правовая форма, система налогообложения и т.д.;

- Устав организации, в котором прописаны правила работы и вид деятельности юридического лица, а также перечислены все учредители;

- Лицензия, позволяющая вести определенный вид деятельности (например, банк, инвестиционный фонд или страховую компанию без лицензии не открыть).

- Приказ о назначении генерального директора – это может быть как реальное, так и номинальное лицо;

После того, как документы будут готовы, их нужно направить посреднику, который будет заниматься открытием компании в оффшоре, либо напрямую регистрирующему органу.

После завершения регистрации у владельца на руках будут такие документы:

- генеральная доверенность;

- выписка из реестра юридических лиц;

- устав с проставленным апостилем;

- сертификат об инкорпорации;

- резолюция на выпуск акций.

Для создания акционерного общества достаточно выпустить хотя бы одну акцию, номинал которой будет равен уставному капиталу фирмы.

В том случае, когда вы собираетесь открывать оффшорную компанию, но не можете или не хотите делать это самостоятельными усилиями, тогда можете приобрести готовые оффшоры, благо на сегодняшний день в интернете много предложений от компаний, оказывающих такие услуги.

Плюсы и минусы работы с оффшорами

Если оффшорный бизнес — это так выгодно, почему все компании по всему миру не уходят в оффшоры? Чтобы ответить на этот вопрос, необходимо оценить все плюсы и минусы регистрации компании в льготных налоговых зонах. К плюсам относятся:

- оптимизация налогов, сокращение налоговой нагрузки;

- упрощённая отчётность;

- возможность проводить валютные операции в разных странах мира;

- страховка от экономического кризиса и политических преследований;

- анонимность и конфиденциальность.

Среди минусов можно назвать необходимость надёжного посредника для регистрации и оформления: самостоятельно подготовить все документы весьма затруднительно. Для открытия счёта придётся собрать пакет документов на английском языке (а иногда и на языке зоны оффшора). Иногда требуется подготовить анкету или «рассказ» в свободной форме о своём бизнесе и причинах, побудивших работать именно таким образом. Также банк обязательно потребует указать конечного бенефициара/владельца, а отказ в предоставлении такой информации станет основанием для отказа в регистрации.

Вести бизнес из оффшоров действительно выгодно только тем, кто платит очень много налогов и это мешает вкладывать средства в развитие бизнеса. Такой вариант подходит достаточно крупному бизнесу. Малый и средний потеряет много средств на услуги посредников — гораздо больше, чем в итоге сэкономит. Небольшой компании нет смысла «уходить в оффшор», если она может работать по УСН. Начинающим предпринимателям следует быть прагматичнее и не поддаваться маркетинговым ходам юридических посредников.

Пример оффшорной схемы

Пример оффшорной схемы

Какому бизнесу оффшор принесет пользу

Прежде чем открыть офшорную компанию, российскому бизнесмену обязательно придется обратиться в консалтинговую фирму, так как самостоятельно уладить вопросы юридического характера ему будет не под силу. В свою очередь, квалифицированный специалист консалтинга не посоветует приобретать оффшор, если он не принесет ожидаемый доход владельцу.

Прежде всего, оффшор – это способ получения чистой прибыли, поэтому целесообразно регистрироваться в другой юрисдикции для работы в следующих сферах бизнеса:

- Купля-продажа недвижимости. Законодательство некоторых офшорных зон не запрещает иностранным гражданам или зарубежным компаниям становиться собственниками земельных участков или помещений, находящихся в юрисдикции данной страны или территории. Примером может стать Украина или Лондон, где многие объекты относятся к офшорам.

- Разработка и продажа софта и игр. Снизить налоговую нагрузку на данную сферу бизнеса помогает регистрация офшора в странах Карибского бассейна.

- Экспорт-импорт продукции. Классические офшорные компании создаются именно для экспорта товара заграницу или для работы с контрагентами-поставщиками из Еврозоны.

- Работа в шоу-бизнесе. Звезды эстрады пользуются офшорными компаниями для снижения налоговых выплат, которыми облагаются гонорары от их выступлений.

Часто офшорные компании создают с простой целью – защитить собственные средства.

Используя возможность конфиденциальности в оффшорной зоне, российские бизнесмены стараются застраховать таким образом свое материальное имущество.

Что такое оффшор простыми словами

Не секрет, что любое коммерческое предприятие, в первую очередь, создаётся с целью получения прибыли.

И каждый владелец бизнеса задумывается, как увеличить или сохранить эту прибыль. Один из вариантов – оптимизировать налоги. Вот для этого и нужно знать всё об оффшоре.

Оффшорные зоны – это страны, в которых предоставляются определённые льготы и выгоды для иностранных компаний:

- Низкий процент налогов от прибыли или полное отсутствие налогообложения.

- Простая и быстрая регистрация компании.

- Защищённая конфиденциальность всей информации о бизнесе, владельце, счетах и т.д.

Вследствие этих льгот, в обществе сложилось странное мнение об оффшорах. Многие думают, что они нужны только для отмывания денег, мошенничества и коррупции. Но это не совсем так.

Миллионы бизнесов со всего мира регистрируются в офшорных зонах и вполне легально ведут свою деятельность. При этом никаких претензий со стороны родных государств не имеют.

Слово оффшор родилось ещё в Древней Греции. Уже тогда торговцы искали территории и страны с низкими поборами и возили туда свой товар, чтобы избежать уплаты пошлин.

Употребление этого термина в современном значении началось после того, как одна предприимчивая американская финансовая компания перевела свой бизнес на территорию другой страны, что позволило ей избежать налоговых выплат, а также любого контроля над деятельностью со стороны государства.

Оффшорные страны, регистрируя на своей территории иностранные компании, имеют от этого неплохой доход. Для некоторых небольших и бедных стран создание оффшорной зоны – единственный источник дохода, который обеспечивает приличный уровень жизни в стране.

Как же работает оффшорная схема? Нет ничего сложного. Владелец бизнеса регистрирует свою компанию в оффшорной стране, но работает в родном государстве.

Все финансовые операции проводятся через банковский счёт, открытый в оффшоре. Так как налогообложение такого бизнеса отсутствует или оно совсем небольшое, то деньги остаются в компании, а не уходят на оплату налогов.

Вследствие чего, такие предприятия смогут снизить цену на свою продукцию и будут выигрывать у конкурентов, что также увеличит их прибыль.

Где купить оффшор, и чем они отличаются?

Купить оффшор, можно не покидая страны вашего проживания. Это существенный плюс, так как вам не надо тратиться на посещение иностранных государств. Зарегистрировать оффшорную компанию вы можете через профессионального провайдера данных услуг. Напишите запрос на регистрацию оффшорной компании на info@offshore-pro.info или связывайтесь с экспертами портала через мессенджеры.

Провайдер должен быть профессионалом своего дела, который сможет продать вам не только оффшор, но и иностранный банковский счет, так как без банковского счета ваш оффшор не сможет полноценно функционировать.

Итак, вы решили купить оффшор, например, для того, чтобы работать с иностранными заказчиками и клиентами, так как занимаетесь пошивом одежды. Во-первых, вам надо проконсультироваться, какой из банков примет ваш бизнес для сотрудничества

Сейчас важно подобрать именно банк, так как успешный подбор банка или платежного провайдера под вашу определенную деятельность и планируемую юрисдикцию компании, это залог успешного открытия счета

После того, как вы выбрали с консультантом подходящий банк, необходимо выбрать оффшор. Интересно, что существуют не просто оффшоры, но и мидшоры.

Что такое мидшор? Это что-то среднее между классической оффшорной юрисдикцией, и страной с полноценным налогообложением всех сфер деятельность (оншор). Разница между мидшором и оффшором в том, что мидшоры входят в «белые списки» таких международных организаций, как ОЭСР, и являются более престижными. Например, Сингапур, Гонконг, Кипр, Мальта. В этих странах налоги есть, но они не такие высокие как в других странах. Это позволяет снизить налоги, но сберечь репутацию вашего бизнеса, а также проще открыть иностранный банковский счет.

Сегодня главным отличием между оффшорными юрисдикциями является уровень стабильности и конфиденциальности. Уже мало кто считает, ранее бешено популярные, заморские и подданные территории Великобритании классическими оффшорами, так как юрисдикции начали активный сбор информации по бенефициарам для обмена информацией с другими государствами.

Не теряют свою привлекательность классические офшоры – Невис, Панама, Белиз, Маршалловы острова и другие.

Многое при выборе оффшорной компании зависит от вашей бизнес-деятельности, размера бизнеса, планов и целей.

Офшоры, низконалоговые юрисдикции и специальные режимы

Российский бизнес отдает в виде налогов около 40% от получаемых доходов, а в некоторых странах эта цифра доходит до 60%. Это НДС, налог на прибыль и другие виды обязательных платежей в бюджет. Поэтому представители бизнеса придумывают все новые схемы уменьшения налогового бремени.

Одним из решений стали офшорные зоны. Дословно «offshore» означает «находящийся далеко от берега». Кстати, другое название офшоров – «налоговые гавани» – тоже имеют отношение к морской тематике. И так совпало, что из немногих оставшихся настоящих офшорных зон большая часть – небольшие островные или прибрежные государства.

Запрета на использование офшоров нет и не может быть, ведь нельзя запретить целое государство. Но правительства большинства развитых стран прикладывают достаточно много усилий, чтобы не дать бизнесу разместиться в офшорной зоне.

Обобщенно офшор – это компания, которая зарегистрирована в стране, где:

- налогов нет или они очень низкие;

- данные о владельцах компаний являются конфиденциальными и не выдаются правительствам других стран;

- упрощен порядок подачи отчетности или ее вообще сдавать не нужно.

Современные тенденции таковы, что полностью соответствуют этим принципам очень немного стран. С другой стороны, одна и та же юрисдикция может быть офшорной зоной с точки зрения одной страны, и не быть ею с точки зрения другой.

Сами офшорные территории зарабатывают налогами (если они есть) или просто собирают плату за регистрацию компаний. Это также дает возможность трудоустроить местное население, если речь идет о небольшом островном государстве.

Офшорных зон в классическом их понимании осталось совсем мало, но есть и похожие юрисдикции, которые тоже в некотором смысле считаются офшорными зонами:

- низконалоговые юрисдикции. Отличаются от других стран низким уровнем налогов, особенно на полученный за рубежом доход. В остальном отличий нет – вести учет и подавать отчетность там нужно. Примеры – Гонконг и Сингапур;

- страны со специальными налоговыми режимами. Там снижены налоги только на некоторые виды деятельности, как правило, это приоритетные для страны направления вроде IT. Специальные режимы есть в Нидерландах, Великобритании, Люксембурге и других странах.

Но не стоит сразу ехать регистрироваться в какой-нибудь низконалоговой юрисдикции. С большинством из них у России есть договор о избежании двойного налогообложения. Другими словами, за полученные в России доходы и налоги платить придется в России.

Благодаря таким двусторонним договорам для России существует всего около 40 офшорных зон, причем каждый год их становится меньше. Но так было не всегда.