Как подготовить отчет о движении денежных средств (кэш-фло) за 7 шагов?

Содержание:

- Пример и порядок заполнения ОДДС

- Косвенный метод составления ОДДС

- Как сдать отчёт о движении денежных средств в иностранном банке

- Кто обязан предоставлять отчет о движении средств по зарубежным счетам в банках

- Методы составления отчета о движении денежных средств

- Инвестиционная деятельность

- Форма отчета о движении денежных средств по зарубежным счетам в банках

- Лист 3 — Сведения о движении денежных средств по счету (вкладу) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации

- Лист 1 – Титульный

- Кто должен предоставлять ОДДС

Пример и порядок заполнения ОДДС

По состоянию на 31 декабря предшествующего года у ООО «Русалка» значились остатки: по счету 50 «Касса» — 10 000 руб., по счету 51 «Расчетные счета» — 50 000 руб.

Денежные потоки от текущих операций

В отчетном году на счет «Русалки» поступила выручка от продажи товаров на сумму 1 200 000 руб.(в т. ч. НДС 20% — 200 000 руб.). Компания перечислила поставщикам 840 000 руб. (в т. ч. НДС 20% — 140 000 руб.), сделала платежи в связи с заработной платой работников на сумму 250 000 руб. и перевела 98 000 руб. налогов (в т. ч. налог на прибыль —50 000 руб.).

В строках ОДДС отражено:

4110 «Поступления — всего» 1 060 тыс. руб.(1 000 + 60)

в том числе:

- 4111 «От продажи продукции, товаров, работ и услуг» 1 000 тыс. руб.(1 200 — 200)

- 4119 «Прочие поступления» 60 тыс. руб. (200 — 140)

- 4120 «Платежи — всего» 1 048 тыс. руб.(700 + 250 + 50 + 48)

в том числе:

- 4121 «Поставщикам (подрядчикам) за сырье, материалы, работы услуги» 700 тыс. руб.(840 — 140)

- 4122 «В связи с оплатой труда работников» 250 тыс. руб.

- 4124 «Налог на прибыль организаций» 50 тыс. руб.

- 4125 «Иные налоги и сборы» 48 тыс. руб.(98 — 50)

- 4100 «Сальдо денежных потоков от текущих операций» 12 тыс. руб.(1060 — 1048)

Заполнить и сдать баланс по актуальной форме через интернет Сдать бесплатно

Денежные потоки от инвестиционных операций

«Русалка» продала акции, выпущенные другой организацией, на сумму 500 000 руб. и выдала долгосрочный заем сторонней компании в размере 300 000 руб.

В строках ОДДС отражено:

4210 «Поступления — всего» 500 тыс. руб.

в том числе:

- 4212 «От продажи акций других организаций (долей участия)» 500 тыс. руб.

- 4220 «Платежи — всего» 300 тыс. руб.

в том числе:

- 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» 300 тыс. руб.

- 4200 «Сальдо денежных потоков от инвестиционных операций» 200 тыс. руб.(500 — 300)

Денежные потоки от финансовых операций

«Русалка» взяла в банке кредит на сумму 400 000 руб. и вернула его часть в размере 150 000 руб.

В строках ОДДС отражено:

4310 «Поступления — всего» 400 тыс. руб.

в том числе:

- 4311 «Получение кредитов и займов» 400 тыс. руб.

- 4320 «Платежи — всего» 150 тыс. руб.

в том числе:

- 4323 «В связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» 150 тыс. руб.

- 4300 «Сальдо денежных потоков от финансовых операций» 250 тыс. руб.(400 — 150)

Итоговые показатели

- 4400 «Сальдо денежных потоков за отчетный период» 462 тыс. руб.(12+200+250)

- 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» 60 тыс. руб.(10 + 50)

- 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» 522 тыс. руб. (462 + 60)

Косвенный метод составления ОДДС

Суть косвенного метода формирования ОДДС состоит в том, чтобы установить разницу между чистой прибылью (или убытками) за установленный отчетный период по отношению к показателям чистых сумм, поступивших по основной (текущей) деятельности.

Рассчитывается он при помощи кассового метода, основанием служат данные бухгалтерских балансов фирмы.

Косвенный метод подойдет для тех компаний и предприятий, которые ведут учет согласно МСФО, трансформируя данные без возможности автоматизации этого процесса.

Данные формируются на основании отчетов о прибыли и убытках, балансовых отчетов с начала и конца отчетных периодов. Также в формировании ОДДС косвенным методом могут участвовать дополнительные данные о потоках, использующихся при трансформации отчетностей.

Бухгалтерские данные о реальном движении потоков не потребуются, так же можно обойтись без автоматизации. С помощью косвенного метода создания ОДДС можно понять суммы каждой строчки отчета о прибыли и убытках.

Вычисляя чистую прибыль фирмы отчет позволяет учесть «нефинансовые составляющие», например, если имеются амортизационные или другие изменения в активах и обязательствах компании. Это позволить увидеть точные данные по суммам чистых денежных потоков основной деятельности. Всего существует два вида корректировок:

Корректировка, связанная со статьей отчета по прибыли и убыткам

В этом случае корректировка используется для исключения так называемых «неденежных» статей, которые не относятся к денежному потоку. При этом они оказывают влияние на чистую прибыль.

Также корректировка исключает статьи, связанные с инвестиционной и финансовой деятельностью.

Эта корректировка позволяет получить промежуточные результаты показателя по операционной прибыли до введения изменений в оборотный капитал. Эта информация окажется полезной для проведения финансового анализа. Благодаря этому собственник или руководитель сможет оценить реальное положение финансового состояния фирмы до начисления различных расходов.

Корректировка изменения в оборотных капиталах

Этот вид корректировки дает возможность владеть информацией по изменениям на балансовых статьях.

Например, в случае возникновения дебиторской задолженности она выплачивается в виде денежных средств, и она возросла к концу периода, то показатель по операционной прибыли до изменений в оборотном капитале потребуется изменить в сторону уменьшения. Уменьшить его следует именно на сумму изменения, чтобы реальные денежные потоки не были меньше выручки.

Как сдать отчёт о движении денежных средств в иностранном банке

Сдать отчёт о движении денежных средств физического лица — резидента по счёту (вкладу) в зарубежном банке или иной иностранной организации финансового рынка можно 3 способами:

1) В электронном виде через личный кабинет налогоплательщика на сайте ФНС

Войдя в личный кабинет, выберите раздел «Жизненные ситуации»

Затем «Информировать о счете в банке, расположенном за пределами РФ»

В появившемся разделе «Счета в банках, расположенных за пределами РФ» выберите пункт «Отправить отчет о движении средств по счету (вкладу)».

ВНИМАНИЕ: на момент написания этой статьи Федеральная Налоговая Служба не успела обновить форму отчета о движении денежных средств в личном кабинете налогоплательщика. Подробную инструкцию как заполнить отчет по старой форме смотрите в моей статье «Как правильно заполнить отчёт о движении средств по счету в иностранном банке»

Подать отчет о движении средств по счету (вкладу) в иностранном банке через личный кабинет налогоплательщика, пожалуй, самый простой и быстрый способ. Есть только одно «но»: у вас должен быть доступ к личному кабинету. Если такого доступа нет, то зарегистрироваться удалённо у вас не получится, для получения пароля необходима личная явка в налоговую инспекцию или МФЦ.

2) По почте с уведомлением о вручении

Если у вас нет доступа к электронному кабинету, то распечатанный в двух экземплярах и подписанный отчёт можно выслать на адрес инспекции. Адрес инспекции можно найти через тот же официальный сервис ФНС, где мы с вами находили номер вашей налоговой инспекции.

Внимание: отчёт о движении денежных средств и иных финансовых активов физического лица-резидента нужно отправлять в двух экземплярах заказным почтовым отправлением с уведомлением о вручении (пункт 5 Правил представления физическими лицами — резидентами налоговым органам отчетов о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории российской федерации Постановления Правительства РФ от 12.12.2015 N 1365). При этом датой представления отчёта является дата отправки его в налоговую инспекцию согласно штемпелю на конверте

При этом датой представления отчёта является дата отправки его в налоговую инспекцию согласно штемпелю на конверте.

3) Через вашего представителя (при наличии у него нотариальной доверенности)

Если у вас есть доверенное лицо с правом представлять ваши интересы в налоговых органах, оно может подать отчёт от вашего имени. В этом случае, отчёт распечатывается в 2-х экземплярах и на отчёте расписываетесь не вы, а ваш представитель.

Я бы рекомендовал вам попросить вашего представителя при посещении налоговой инспекции заодно оформить для вас доступ в личный кабинет налогоплательщика.

Разумеется, отчёт можно сдать и лично придя с ним в вашу налоговую инспекцию.

В заключение ещё раз напомню, что срок сдачи отчета о движении денежных средств по счету (вкладу) в иностранном в банке и иной организации финансового рынка за 2020 год – до 1 июня 2021 года.

Кто обязан предоставлять отчет о движении средств по зарубежным счетам в банках

С 1 января 2015 года обязанность по представлению налоговым органам по месту своего учета отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации с подтверждающими банковскими документами и указанием остатков по счетам распространяется на:

-

(до вступления в силу Постановление Правительства РФ от 25.07.2015 № 761 и с момента вступления в силу Постановления Правительства РФ от 12.12.2015 № 1365);

Примечание: с 02.08.2019 (Федеральный закон от 02.08.2019 № 265-ФЗ):

-

отменяется для граждан-резидентов требования предоставлять налоговым органам отчет о движении средств по счету, открытому в банках, расположенных в государствах — членах ОЭСР или ФАТФ, участвующих в обмене финансовой информацией, если общая сумма зачисленных (списанных) денежных средств на такой счет за отчетный год не превышает 600 000 руб. или эквивалентную сумму в иностранной валюте;

-

снимаются ограничения на переводы гражданами-резидентами иностранной валюты со своих счетов, открытых в уполномоченных банках, в оплату переданных им товаров, выполненных для них работ, оказанных им услуг резидентами, срок пребывания которых за рубежом в течение календарного года в совокупности составит более 183 дней и которые занимаются деятельностью без образования юрлица, на счета таких лиц, открытые в банках за рубежом.

-

-

;

Такая обязанность (новая для физлиц — действующая до вступления в силу Постановление Правительства РФ от 25.07.2015 № 761, а также с момента вступления в силу Постановления Правительства РФ от 12.12.2015 № 1365) установлена пунктом 7 статьи 12 Федерального закона № 173-ФЗ «О валютном регулировании и валютном контроле» в редакции Федерального закона от 21.07.2014 № 218-ФЗ, которая вступила в силу 01.01.2015.

Постановлением Правительства РФ от 25.07.2015 № 761 уточнен круг резидентов, на которых распространяется порядок представления налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами РФ. В качестве таких лиц определены юридические лица — резиденты и индивидуальные предприниматели — резиденты.

Напомню, что как до, так и после указанных выше изменений резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов за рубежом не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов).

Напомню, что местом учета в ФНС РФ является:

-

для физических лиц — место жительства (пребывания);

-

для юридических лиц — место нахождения.

Новые требования о представлении отчетов распространяются только на физических лиц — резидентов. Нерезиденты от такой обязанности освобождены.

При этом (как подтверждает сама ФНС в своем Письме от 03.09.2014 № ОА-3-17/2962) понятия «налоговый резидент» и «резидент в целях применения положений валютного законодательства» не совпадают.

В Письме ФНС России от 16.07.2017 № ЗН-3-17/5523@ налоговики выразили мнение о том, что валютные операции со средствами на счетах в банках, расположенных за пределами РФ, по которым не представлены в налоговые органы уведомления и отчеты, будут являться незаконными.

Методы составления отчета о движении денежных средств

Отчет о движении денежных средств может быть представлен двумя способами:

- Косвенным методом

- Прямым методом

Косвенный метод

Косвенный метод наиболее предпочтителен для компаний, поскольку он сверяет движение денежных средств с чистой прибылью, полученной от основной/операционной деятельности. Он подробно будет рассмотрен в специальной статье.

Прямой метод

Прямой метод представляет денежные потоки от различных видов деятельности посредством расчета оттоков и притоков денежных средств. Тем не менее, это тот метод, который предпочитают меньшинство компаний, поскольку для его подготовки требуется дополнительная информация.

Денежный поток от основной деятельности прямым методом

По прямому методу чистый денежный поток от основной деятельности определяется путем расчета денежных поступлений от продажи, вычета денежных выплат за покупки, операционных расходов, процентов и налогов, а также добавления процентов и дивидендов. Далее рассмотрим каждый из этих компонентов.

Основным компонентом ОДДС являются поступления денежных средств от продаж. Это денежные средства, которые фактически получены за период от покупателей. Они определяются по формуле:

Поступления денежных средств от продаж = Продажи + Уменьшение (или – Увеличение) дебиторской задолженности

Оплата денежными средствами закупок является самым важным компонентом оттока денежных средств в ОДДС. Это денежные средства, которые фактически затрачены на закупки у поставщиков в течение отчетного периода. Определяются по формуле:

Денежные средства, затраченные на закупки = Себестоимость проданных товаров + Увеличение (или – Сокращение) запасов + Уменьшение (или – Увеличение) кредиторской задолженности

Оплата операционных расходов – это отток денежных средств, который связан с продажами, с исследованиями и разработками (НИОКР) и другими такими обязательствами, как кредиторская задолженность и выплата заработной платы. Определяется по формуле:

Платежи по операционным расходам = Операционные расходы + Увеличение (или – Уменьшение) предоплаченных расходов + Сокращение (или – Рост) начисленных обязательств

Денежные проценты – это проценты, выплачиваемые держателям долговых обязательств. Определяется по формуле:

Оплаченные проценты = Выплаты процентов — Увеличение (или + Сокращение) процентов к уплате + Начисление премии по облигациям (или – Скидка)

Оплата денежных средств по налогам – это фактически денежные средства, уплаченные в виде налогов. Определяем по формуле:

Платежи денежных средств по налогу на прибыль = Налог на прибыль + Сокращение (или – Увеличение) налога к оплате

В приведенной ниже таблице показано, как чистый денежный поток от операционной деятельности рассчитывается с использованием прямого метода.

| Денежный поток от операционной деятельности (Прямой метод) | |

| тыс. руб. | |

| Продажи | 300 000 |

| Увеличение дебиторской задолженности | 10 000 |

| Поступления | 310 000 |

| Себестоимость проданных товаров | (167 000) |

| Увеличение запасов | (25 000) |

| Увеличение кредиторской задолженности | 10 000 |

| Оплаты по закупкам | (182 000) |

| Оплаты расходов на продажу | (35 000) |

| Оплата НИОКР | (1 500) |

| Рост предоплаченных расходов | (2 000) |

| Оплаты по операционным расходам | ( 38 500) |

| Оплаты процентов | (5 000) |

| Увеличение процентов к уплате | 2 500 |

| Оплаченные проценты | (2 500) |

| Налог на прибыль | (28 150) |

| Увеличение налога к оплате | 1 500 |

| Денежные платежи по налогу на прибыль | (26 650) |

| Чистый денежный поток от операционной деятельности | 60 350 |

Табл. 1. Правила составления отчета о движении денежных средств прямым методом (пример). Операционная/основная деятельность.

Движение денежных средств от инвестирования и финансовой деятельности

рассчитывается так же, как и в косвенном методе.

Хотя описанные методы и отличаются, результаты всегда одинаковы, то есть, различные способы составления отчета о движении денежных средств должны приводить к одному и тому же результату. Независимо от методов формирования отчетов о движении денежных средств, денежный поток разбивается на три компонента – операционная, инвестиционная и финансовая деятельность.

Также не стоит забывать, что между изменениями в активах и изменениями в движении денежных средств существует обратная связь.

Инвестиционная деятельность

Отчет по этому виду деятельности позволяет оценить объем расходов на ресурсы, которые будут создавать доходы и формировать денежные потоки в будущем. К инвестиционной деятельности относятся операции с внеоборотными активами и инвестициями, которые не являются денежными средствами. Вот некоторые примеры потоков по инвестиционной деятельности:

- покупка внеоборотных активов;

- поступление средств от продажи внеоборотных активов;

- выплаты на приобретение акций, долей в других компаниях;

- поступление средств от продажи акций других компаний;

- кредитование других организаций и т.п.

Форма отчета о движении денежных средств по зарубежным счетам в банках

Для организаций и ИП:

До 2016 года форма отчета о движении средств по счету (вкладу) в банке за пределами территории российской федерации была установлена Правилами № 819 только для юридических лиц, поэтому физлица (до вступления в силу Постановление Правительства РФ от 25.07.2015 № 761) могли предоставить отчет в свободной форме или воспользоваться формой, утвержденной Правилами № 819 (это было удобнее).

Постановлением Правительства РФ от 25.07.2015 № 761 для организаций и ИП утверждена новая форма отчета, в который включены требования об указании места жительства ИП, поля для указания мультивалютных счетов и др.

Форма отчета о движении денежных средств по зарубежным счетам в банках для физических лиц

Постановлением Правительства РФ от 12.12.2015 № 1365 утверждена форма отчета о движении денежных средств по зарубежным счетам в банках для физических лиц:

Форма отчета о движении денежных средств по зарубежным счетам в банках для физических лиц, утв. Постановлением Правительства РФ от 17.04.2020 № 528:

Ответственность за непредставление отчета

За непредставление отчета или представление его с нарушением указанных сроков для физических лиц — резидентов административная ответственность до 31.12.2015 не установлена. Штрафные санкции были возможны только для организаций (части 6.1 — 6.3 статьи 15.25 КоАП РФ).

С 1 января 2016 года установлена административная ответственность граждан в виде штрафа за несоблюдение порядка и сроков представления форм учета и отчетности по валютным операциям, отчетов о движении средств по счетам в банках за пределами России (Федеральный закон от 28.11.2015 N 350-ФЗ «О внесении изменений в статьи 3.5 и 15.25 Кодекса Российской Федерации об административных правонарушениях и статьи 12 и 23 Федерального закона «О валютном регулировании и валютном контроле») в следующих размерах:

-

за несоблюдение представления отчетов о движении средств по зарубежным счетам (вкладам) с подтверждающими банковскими документами гражданин подлежит административной ответственности в виде штрафа, размер которого составляет от 2 000 до 3 000 рублей;

-

представления отчетности длительностью до 10 дней влечет предупреждение или штраф в размере от 300 до 500 рублей;

-

просрочка представления отчетности более чем на 10 дней, но не более чем на 30 дней влечет штраф размером от 1 000 до 1 500 рублей;

-

просрочка представления отчетности более 30 дней влечет штраф в размере от 2 500 до 3 000 рублей.

-

за повторное нарушение сроков предоставления отчетности предусмотрен штраф в размере 10 000 рублей;

-

за повторное нарушение порядка предоставления отчетности предусмотрен штраф в размере 20 000 рублей.

Статьей 12 Закона «О валютном регулировании и валютном контроле» в редакции Федерального закона от 28.11.2015 № 350-ФЗ) установлено, что представляют налоговым органам по месту своего учета отчеты о движении средств по счетам (вкладам) в банках за пределами РФ в порядке, устанавливаемом Правительством РФ по согласованию с Банком России.

При несоблюдении порядка представления отчетов о движении средств по зарубежным счетам (вкладам) с подтверждающими банковскими документами подлежит административной ответственности в виде штрафа, размер которого в данном случае составляет от 40 000 до 50 000 рублей.

Размер штрафов за несоблюдение установленных сроков для представления отчетности дифференцируется в зависимости от длительности допущенной просрочки:

-

просрочка длительностью до 10 дней влечет предупреждение или штраф в размере от 5 000 до 15 000 рублей;

-

просрочка не более 30 дней влечет штраф размером от 20 000 до 30 000 рублей;

-

просрочка более 30 дней влечет штраф в размере от 40 000 до 50 000 рублей.

Штраф может быть наложен за каждое непредставление отчетности, то есть ежеквартально и по каждому счету.

Статья написана и размещена 20 мая 2015 года. Дополнена — 03.08.2015, 06.10.2015, 01.12.2015, 22.12.2015, 29.07.2016, 22.08.2017, 18.10.2017, 06.01.2018, 13.08.2019, 09.01.2020

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Лист 3 — Сведения о движении денежных средств по счету (вкладу) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации

Обратите внимание: если у вас несколько счетов (вкладов), то вы заполняете отдельные Листы 2 и 3 на каждый такой счёт

В поле «Цифровой код валюты счета» указывается трехзначный код валюты счета (вклада). Коды валют вы можете найти здесь.

Далее начинается самая трудоёмкая часть отчёта – движения денежных средств по счёту. Во-первых, все суммы указываются в тысячах единиц валюты счета (вклада). Например, если остаток средств на счёте на начало года был $500, то в поле «Остаток денежных средств на счете на начало отчётного периода» нужно указать 0.500.

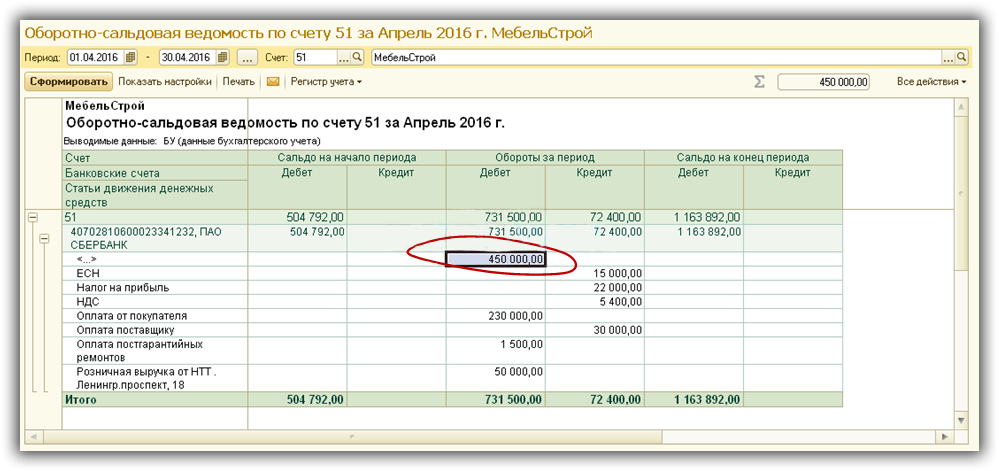

Во-вторых, вам нужно указать сколько всего денег было зачислено на счёт в течение года и сколько было списано с него, то есть то, что в бухгалтерии называется обороты по счёту.

Информацию о зачислениях и списаниях можно найти в банковской выписке

Обращаю ваше внимание, что в банковских выписках все операции традиционно рассматриваются с позиции банка. То есть все зачисления (поступления денег) на счёт указываются по Кредиту (Credit), а все списания (расходы или переводы денег) – по Дебету (Debit)

Таким образом, в поле «Зачислено денежных средств за отчетный период — всего вам нужно внести кредитовый оборот (Total credits) из банковской выписки, а в поле «Списано денежных средств за отчетный период — всего — дебетовый оборот (Total debits).

Обычно банк присылает несколько выписок в течение года. Это значит, что вам нужно будет сложить все кредитовые обороты и все дебетовые обороты из этих выписок, чтобы внести их в отчёт.

Вы можете проверить себя следующим образом. Если вы посчитали всё правильно, то у вас должно сойтись следующее уравнение:

(Остаток средств на счёте на начало периода) + (Зачислено средств) — (Списано средств) = (Остаток средств на счёте на конец года (Closing balance) по банковской выписке).

Ещё раз напомню, что все суммы денежных средств на Листе 3 указываются в тысячах с точностью до трёх знаков после запятой. Например, 10 249 евро будут выглядеть в отчёте как 10.249.

Лист 1 – Титульный

На титульном листе нужно заполнить свои персональные данные и указать налоговый орган, в который подаётся отчёт о движении денежных средств.

Прежде всего в самом верху титульного листа нужно указать свой ИНН. Если вы не помните ИНН (идентификационный номер налогоплательщика), вы можете узнать его по номеру своего паспорта через официальный сервис ФНС.

В поле «Представляется в налоговый орган (код)» нужно указать четырехзначный код вашей налоговой инспекции. Код налоговой инспекции можно узнать через другой официальный сервис ФНС.

В поле «Номер корректировки» указывается 0, если вы подаете отчет за 2020 год в первый раз. Если вам нужно подать уточнённый (скорректированный) отчет, то в этом поле указывается 1, 2, 3 и так далее.

В разделе «Сведения о физическом лице-резиденте» нужно указать Фамилию, Имя, Отчество и дату рождения в точности, как они указаны в паспорте.

В разделе «Сведения о документе, удостоверяющем личность» прежде всего указывается код вида документа. В большинстве случаев это будет ваш паспорт. Вот самые распространённые коды видов документов:

| Код | Наименование документа | Примечания |

| 10 | Иностранный паспорт | Заграничный паспорт для постоянно проживающих за границей граждан |

| 21 | Паспорт гражданина РФ | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении | Для лиц, не достигших 14-летнего возраста |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

Полный список кодов видов документов можно найти здесь.

Затем нужно заполнить поля «Серия и номер», «Дата выдачи» и «Кем выдан».

В поле «Номер контактного телефона» укажите номер, по которому налоговый орган сможет с вами связаться в случае возникновения вопрос по отчёту.

Поля «Отчет составлен на ХХХ страницах с приложением подтверждающих документов или их копий на YYY листах» я рекомендую заполнить позднее, после того как вы завершите заполнение всех листов.

Обратите внимание на порядок заполнения раздела «Достоверность и полноту сведений, указанных в настоящем отчете, подтверждаю». Если вы будете подавать отчет самостоятельно, то укажите цифру 1 – физическое лицо-резидент

Поля «фамилия, имя, отчество представителя физического лица-резидента», «ИНН» и «Номер контактного телефона» в этом разделе нужно заполнять только если отчёт о движении денежных средств по счету в иностранном банке будет подавать ваш уполномоченный представитель по доверенности. В таком случае, укажите цифру 2 – уполномоченный представитель, а также заполните номер и дату доверенности в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя». Копию доверенности нужно будет приложить к отчёту. Тогда и сам отчёт должен подписать ваш представитель.

Кто должен предоставлять ОДДС

ОДДС в 2021 году предоставляют все лица, которые ведут бухгалтерский учет в своей организации. Однако, из этого правила существует исключение, отчет не требуется для:

- малого предпринимательства (т.е. небольших фирм, которые соответствуют критериям ст. 4 Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 N 209-ФЗ (ред. от 27.11.2017) и работают по упрощенной системе налогообложения);

- резидентов «Сколково».

Перечисленные выше лица могут предоставить отчет по желанию, если уверены, что он может дать наиболее полную характеристику состояния организации

Если организация решает, что составление такого отчета не требуется и никакой важной информации он не даст, это отражается в пояснительной записке к годовой бухгалтерской отчетности. К примеру, в пояснительной записке можно указать, что все поступления компании связаны исключительно с реализацией товаров, а в расходы включаются только расчеты по заработной плате, налоги и оплата поставщикам