Портфельные инвестиции: достоинства и стратегии планирования, основные типы и виды, преимущества

Содержание:

- Портфельные иностранные инвестиции

- Что из себя представляют портфельные инвестиции

- Для кого больше подходят портфельные инвестиции

- Виды инвестиционных портфелей

- Пошаговая инструкция по формированию инвестиционного портфеля

- Стратегия управления портфелем

- Чем портфельные инвестиции отличаются от прямых – обзор основных отличий

- Отличие 1. Прямые инвестиции крупнее

- Отличие 2. Для портфельных инвестиций используются только ценные бумаги

- Отличие 3. Портфельные инвестиции приносят меньший доход

- Отличие 4. Сроки прямых инвестиций больше

- Отличие 5. Ликвидность портфельных инвестиций выше

- Отличие 6. Портфельный инвестор может легко уйти с рынка

- Какие бывают виды инвестиционных портфелей – ТОП-7 главных видов

- Как стать портфельным инвестором

- Плюсы и минусы

- Что такое инвестпортфель

- Что должно входить в инвестиционный портфель

Портфельные иностранные инвестиции

Рассматривать их нужно с двух сторон: вы хотите вложиться в иностранную фирму или же в вашу компанию хотят «влить капитал» иностранные инвесторы. Ситуация популярная для рынка, но стоит помнить: законодательство многих стран четко ограничивает сферы «заграничного финансового вливания». Как правило, это оборонный комплекс, СМИ, в некоторых странах финансовые и банковские учреждения. Популярные — медицинские центры, фитнес-залы, производство продуктов питания или услуг по франшизе.

Здесь важно оценить важный момент — риск, связанный с конвертацией денег в определенную валюту и вторичная конвертация при выводе дивидендов. Если же капитал уже в евро, и вы инвестируете в еврокомпанию, подобный риск исчезает сам по себе

Но есть и другие более сложные ситуации…

Что из себя представляют портфельные инвестиции

Портфельные инвестиции – это вложения капитала в экономические активы с целью извлечения прибыли и диверсификации рисков. Как правило, это вложения в ценные бумаги и другие активы, где не требуется непосредственного участия инвестора в их управлении.

Основную часть, зачастую даже единственную, инвестиционного портфеля составляют ценные бумаги.

Здесь вы можете прочитать, что из себя представляет фондовый рынок, и, как на нем торговать.

Портфельные инвестиции осуществляются в основном через биржевого брокера. И при формировании инвестиционного портфеля учитываются, как надёжные активы с невысокой доходностью, так и высоко рисковые вложения, дающие в случае успеха приличные прибыли.

К тому же, портфельные инвестиции высоко ликвидны. То есть, инвестор в любой момент продать активы, входящие с инвестиционного портфеля, и уйти с рынка.

Чтобы портфельные инвестиции принесли их владельцу наибольшую прибыль, лучше формировать портфель инвестиций по следующим правилам:

- инвестиционные активы должны быть качественными и надежными;

- должна иметь место диверсификация инвестиционных активов;

- привлечение профессионального консультанта.

Новичкам лучше начать с консервативного подхода формирования портфеля. То есть, большая часть такого портфеля должна состоять из активов с низкими рисками, что практически исключит потерю средств и будет гарантировать хоть и не большой, но стабильный доход.

Для кого больше подходят портфельные инвестиции

Портфельные инвестиции осуществляются в виде передачи денежных средств и других материальных ценностей владельцам выбранных компаний. В обмен на данный вклад, инвестор получает определенную часть прибыли компании. Такой подход к инвестиционной деятельности требует грамотного расчета состава самого портфеля. Именно поэтому данную методику используют только те лица, что могут оценить экономическую сущность предложенных им активов.

Инвестиционные портфели подходят тем людям, что не желают принимать участие в управлении бизнесом. Их главной целью является создание пассивного источника дохода, путем приобретения акций и облигаций. В отличие от портфельных инвестиций, прямое инвестирование предполагает участие инвестора в развитии компании. Лица, использующие эту методику, возлагают на себя ответственность по управлению выбранным проектом.

Как правило, портфельные инвестиции предусматривают приобретение активов на финансовом рынке

Как правило, портфельные инвестиции предусматривают приобретение активов на финансовом рынке

Виды инвестиционных портфелей

Родоначальником портфельной теории можно считать Гарри Марковица. Именно ему принадлежит фраза «не кладите все яйца в одну корзину».

Диверсификация при составлении инвестиционного портфеля может быть нескольких типов.

Во-первых, инвестор может диверсифицировать свои инвестиции в рамках инструментов, относящихся к одному типу. Например, вложить все средства в фондовый рынок, диверсифицировав лишь по акциям компаний из разных отраслей.

Во-вторых, инвестор может расширить спектр используемых инвестиционных инструментов. Вложив, например, в открытие собственного бизнеса, недвижимость, акции и т.д.

Тип диверсификации, который выберет инвестор, зависит от множества факторов. Но одним из основных моментов является сам тип инвестора. Большую роль будет играть его отношение к потенциальным рискам проектов.

Таким образом, оптимальный портфель для каждого будет свой. Кто-то захочет включить в него более рискованные активы, в надежде получить большую прибыль. Кто-то будет довольствоваться инвестированием в облигации, вместо приумножения капитала, выбрав душевное спокойствие и получая небольшой, но стабильный пассивный доход.

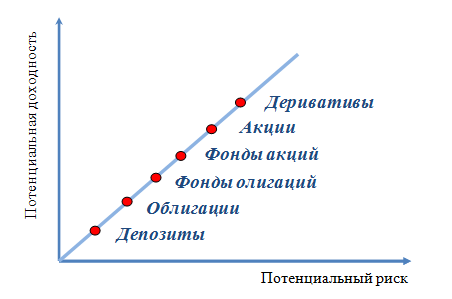

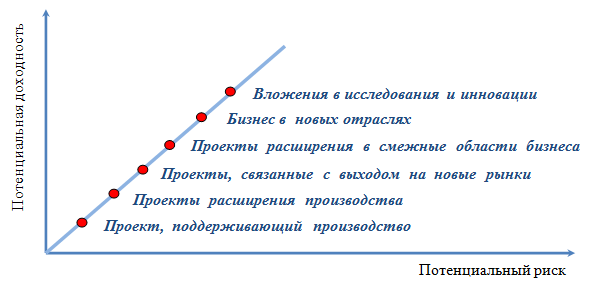

Инвестиционный портфель: соотношение риска и доходности

Инвестиционный портфель: соотношение риска и доходности

Инвестиционный портфель: соотношение риска и доходности

Инвестиционный портфель: соотношение риска и доходности

Можно выделить несколько видов портфелей в зависимости от его риска и стратегии инвестора: консервативный, сбалансированный, доходный, рисковый.

Консервативный портфель

Консервативный портфель является наименее рискованным. Но помня, что риск и доходность, обратно пропорциональные величины, можно заметить, что доходность по этому портфелю минимальная.

Консервативный портфель в большей степени позволяет сохранить денежные средства, а не приумножить их.

К инструментам характерным для консервативного портфеля можно отнести:

акции крупных корпораций (голубых фишек);

облигации федерального займа;

вложения в расширение имеющегося бизнеса;

и т.д.

Сбалансированный портфель

Сбалансированный портфель немного более рискован, но и более доходен.

Если говорить о фондовом рынке, в него могут быть включены:

ОФЗ — облигации федерального займа;

облигации государственных компаний («голубые фишки»);

облигации крупного бизнеса (1-ый эшелон компаний);

акции;

ETF.

Доходный портфель

Следующий тип портфеля — это доходный портфель. Здесь доходность еще выше, но и риск соответственно тоже.

Если говорить о фондовом рынке, в него могут быть включены:

облигации;

акции, включая компании второго эшелона;

ETF.

Агрессивный (рисковый) портфель

Сюда можно отнести:

акции стартап проектов;

акции компаний второго и третьего эшелона;

криптовалюту;

вложения и инновации и НИОКР;

и т.д.

Пошаговая инструкция по формированию инвестиционного портфеля

Теперь перейдем от теории к практической части, а именно пошаговой инструкции по тому, как сформировать свой инвестиционный портфель.

Шаг 1. Выбор инвестиционных целей

Как мы уже говорили ранее, первое, что нужно сделать – выбрать свою цель. К вопросу «Зачем я вкладываю деньги» нужно подойти со всей серьезностью, опираясь на информацию выше.

Цели можно разделить на два направления:

- Зачем я вкладываю;

- На сколько вкладываю.

Ответив на эти два вопроса, можно переходить к следующему шагу.

Шаг 2. Определение стратегии

После выбора целей нужно будет определиться с тем, какую стратегию использовать. Агрессивная стратегия позволяет зарабатывать рискуя, консервативная позволяет переживать инфляцию и иметь действительно пассивный доход, а смешанная балансирует на грани (не делает ничего).

На самом деле от консерваторов их отличают объект вложения: агрессивные инвесторы предпочтут вложить акции в никому не известную компанию, которая может выстрелить, а консерваторы предпочтут известность и надежность.

Шаг 3. Поиск брокера

Затем следует найти себе хорошего брокера. О биржевых брокерах не стоит говорить долго. Просто проанализируйте деятельность нескольких компаний, узнайте, есть ли в вашем регионе банки, предоставляющие брокерские услуги, если нет – обратитесь к специализированным компаниям.

Шаг 4. Выбор объектов инвестиций

Теперь самое сложное. Настала пора определиться с объектом вложений. В первые 4-6 месяцев лучше побыть консерватором. Изучайте рынок, приценивайтесь, набирайтесь опыта. Желательно вложиться в самые надежные акции (голубые фишки), около 1-5% в гос. облигации (хотя, говоря откровенно, доходность по ним в 2017-ом году будет ниже, чем по банковским депозитам),

Немного статистики: сливают до нуля инвестиционный счет 5 инвесторов из 100, и то в течение нескольких лет. Если вы не будете заниматься бездумной игрой/торговлей на бирже, то проиграть свои деньги будет очень сложно. И даже в прибыль выходит больше половины инвесторов.

Поэтому не бойтесь вкладывать свои средства в ценные бумаги. Только для начала, в первый год инвестиционной деятельности, настоятельно рекомендуем вам держать около 50% своих средств в банке, направляя на увеличение объемов инвестиций прибыль.

Шаг 5. Анализ созданного портфеля

Затем наступает самое интересное время. Вам придется время от времени следить за тем, какие результаты показывает ваш портфель. Если вы консерватор, вам просто нужно будет периодически отслеживать курс и хотя бы раз в неделю смотреть новости тех компаний, в которые вы вложили средства.

Но если вы выбираете агрессивный стиль, то смотреть за рынком придется гораздо чаще. Нужно не только читать новости на сайте компании, но и смотреть на котировки каждый день, постоянно искать компанию «андердога» – сильно недооцененного новичка рынка, смотреть на тех, кого переоценили. Это сложная аналитическая работа, которая принесет большой доход, если все делать правильно.

Шаг 6. Оптимизация портфеля

Из анализа вытекает оптимизация. Если компания-эмитент, в которую вы вложились, показывает плохие результаты, дивиденды падают, финансовый результат стабильно отрицательный, то следует расставаться с этими бумагами. Или держать их, оставляя веру в то, что они снова поднимутся, оттолкнувшись от кризисного дна.

Подход по оптимизации портфеля индивидуален для каждого. Консерваторы редко меняют свой выбор, агрессивные игроки расстаются с бумагами раз в неделю-месяц, а средние игроки пытаются продавать когда цена вверху и покупать, когда она сильно просаживается.

Шаг 7. Получение прибыли и её использование

Последний и самый «вкусный шаг». Получение прибыли – то, ради чего все люди инвестируют собственные средства. Если это не ваш пассивный источник дохода, то следует использовать прибыль для расширения объемов инвестиций.

В какой доле пускать прибыль обратно в дело – решать только вам. Опытные игроки рекомендуют это делать в размере 70/30.

Но мы не упомянули здесь один очень важный шаг. Еще до того как начать ставить себе инвестиционные цели, нужно изучить необходимую теорию. Не нужно тщательно изучать принципы ценообразования.

Здесь отлично подойдет метод, который хорошо сформулировал Брайан Трейси: Узнай как делают успешные люди в твоей области и повтори за ними. Собирайте мысли и навыки успешных инвесторов, и сможете получать прибыль не хуже них.

Стратегия управления портфелем

В зависимости от вашего собственного времени и желание получить максимальную прибыль, вы можете использовать один из методов инвестирования:

- Пассивный. В этом случае, нет необходимости ежедневно контролировать процесс накопления. Вы внесли деньги на счет и забрал их в конце срока. Эта инвестиция предполагает какой-то доход из-за того, что операции, которые вы не контролируете. Вы можете открыть в банке депозит или доверительное управление счет квалифицированного консультанта;

- Активный. Все зависит от вашего личного вмешательства в движении цен на активы. Постоянно продаже или покупке различных активов, мы можем достигнуть быстрых результатов. Высокая прибыль от успешных сделок гарантирован. Такой способ инвестирования больше подходит компетентных специалистов, которые знают все тонкости рынка. Прямые инвестиции также могут стать активными в том смысле, что владелец капитала, постоянно участвует в жизни проекта. Он постоянно заинтересован в текущей деятельности и изменений на разных стадиях.

Чем портфельные инвестиции отличаются от прямых – обзор основных отличий

А теперь рассмотрим основные отличия портфельных инвестиций от прямых. Так вы лучше поймёте механизмы формирования прибыли.

И потом, каждый уважающий себя инвестор просто обязан знать, какие виды инвестирования существуют и чем они отличаются друг от друга.

Отличие 1. Прямые инвестиции крупнее

Прямые инвестиции предполагают наличие крупного начального капитала. Для портфельных достаточно небольшого объёма средств.

Открытие брокерского счёта доступно рядовому гражданину с минимальными личными накоплениями. Прямыми инвестициями, как правило, занимаются опытные бизнесмены.

Отличие 2. Для портфельных инвестиций используются только ценные бумаги

Основной и часто единственный инструмент портфельных инвестиций – ценные бумаги (акции, облигации, фьючерсы, векселя). У прямых инвестиций выбор направлений гораздо шире – производство, стартапы, паи, драгоценные металлы.

См. «Краудинвестинг и краудфандинг».

Отличие 3. Портфельные инвестиции приносят меньший доход

Поскольку начальный объём портфельных вкладов на порядок меньше прямых и реальных инвестиций, то и доходность будет меньше. Впрочем, и риски при грамотном распределении капитала у портфельных инвесторов минимальные.

Отличие 4. Сроки прямых инвестиций больше

Сроки окупаемости прямых инвестиций нередко измеряются годами и при этом требуют постоянного контроля со стороны вкладчика и даже участия в управлении проектами. Не каждому инвестору такая задача по силам.

Читайте статью по смежной теме «Инвестиции в основной капитал».

Отличие 5. Ликвидность портфельных инвестиций выше

Высокая ликвидность ценных бумаг – главное достоинство портфельных инвестиций. Если вкладчику срочно требуются наличные, он просто даёт своему брокеру команду продать активы по максимально выгодной цене и выводит деньги с брокерского счёта.

Прямые инвестиции реализовать не так просто. Нелегко найти покупателя на проект с непредсказуемыми результатами.

Отличие 6. Портфельный инвестор может легко уйти с рынка

Владелец брокерского счёта вправе уйти с рынка в любой момент. Как только ему надоест держать деньги на бирже или у него появятся другие идеи инвестирования, он продаёт свой портфель и занимается другими делами.

Прямой инвестор часто «повязан» определёнными сроками. Иногда уйти с рынка просто невозможно, пока проект не завершён. Инвестор либо не получит ожидаемой прибыли или даже потеряет часть активов.

В таблице отличия прямых и портфельных инвестиций представлены в наглядном виде:

| № | Критерии сравнения | Прямые инвестиции | Портфельные инвестиции |

| 1 | Доходность | Высокая | Средняя |

| 2 | Ликвидность | Низкая | Высокая |

| 3 | Сроки окупаемости | Выше, чем у портфельных инвестиций | Ниже, хотя бывают исключения |

| 4 | Инструменты | Производство, доли в уставном капитале, стартапы, драгметаллы и много другое | Только ценные бумаги |

Читайте интересную статью о прибыльных вложениях – «Инвестиции в сельское хозяйство».

Какие бывают виды инвестиционных портфелей – ТОП-7 главных видов

Классификация инвестиционных портфелей достаточно условна. Профессиональные инвесторы стараются сочетать разные стратегии инвестирования. Бывает, что одна половина портфеля у них доходная, другая составлена из инвестиций роста.

Однако знать, какие бывают виды портфелей, необходимо каждому вкладчику.

Вид 1. Портфель дохода

Из названия понятно, что такой портфель рассчитан на высокие доходы от инвестиций при минимальном риске и предпочтителен для консервативных инвесторов.

В него входят облигации (государственные и корпоративные) с небольшими регулярными выплатами, акции крупных компаний сырьевой или энергетической отраслей. Доход от такого портфеля формируется в основном за счёт процентов и дивидендов. Если говорить о показателях, то это 10-25% годовых.

Вид 2. Портфель роста

Прибыль портфеля роста обеспечивается повышением стоимости ценных бумаг. Таким инструментом пользуются инвесторы, желающие получить значительную прибыль. Направления вложений – акции стремительно развивающихся компаний, стартапы.

Риски портфеля роста достаточно высоки, но если вкладчик вовремя реализует свои активы, прибыли тоже будут значительными. Показатели доходности не лимитированы.

Вид 3. Сбалансированный портфель

Портфель умеренного инвестора. Сформирован из ценных бумаг известных компаний и имеет стабильный состав. Хозяин такого портфеля ориентируется на долгие сроки и сохранение капитала. Впрочем, небольшую часть активов могут составлять и акции с быстро меняющейся стоимостью, но такой риск всегда оправдан и находится под строжайшим контролем.

Вид 4. Портфель рискового капитала

Портфель биржевого игрока, нацеленного на максимальный прирост капитала. Такой инвестор знает, что самые высокие прибыли дают самые высокорисковые инвестиции. В состав активов входят акции новых и быстрорастущих предприятий, а также компаний, развивающих новые технологии.

Вид 5. Портфель долгосрочных бумаг

Консервативный портфель, рассчитанный на длительные сроки. Владелец действует по принципу «купил и забыл». Чтобы заниматься таким инвестированием, нужно иметь солидный бюджет, ведь вложенные деньги будут недоступны в течение нескольких лет.

Снова вернёмся к Уоррену Баффетту – явному приверженцу долгосрочных вложений. Он говорил: «Если вы не планируете удерживать акции в течение 10 лет, то не вздумайте покупать их даже на 10 минут. Стабильная доходность – дело долгих сроков».

См. статью «Долгосрочные инвестиции».

Вид 6. Портфель краткосрочных бумаг

Противоположность долгосрочного портфеля. В такой пакет входят инвестиции максимальной ликвидности и быстрым возвратом средств. Пример – вложения в биржевые и валютные спекуляции на рынке Форекс, инвестиции в МФО.

Вид 7. Портфели с региональными или иностранными бумагами

Портфели для патриотов своего края или предпринимателей, которые досконально знают внутренний рынок собственного региона. Разновидности специализированного портфеля – наборы ценных бумаг отраслевого характера (например, нефтеперерабатывающих компаний), акции иностранных компаний.

Таблица инвестиционных портфелей наглядно продемонстрирует характерные особенности всех разновидностей:

| № | Вид портфеля | Инструменты | Доходность |

| 1 | Портфель дохода | Ценные бумаги с высокими процентами и дивидендами | Умеренная |

| 2 | Портфель роста | Ценные бумаги с высоким приростом стоимости | Высокая |

| 3 | Сбалансированный | Доходные и ростовые бумаги разделены примерно поровну | Умеренная |

| 4 | Рисковый капитал | Акции быстроразвивающихся компаний, стартапы | Высокая |

| 5 | Долгосрочный | Облигации, акции крупных компаний | Низкая, но стабильная |

| 6 | Краткосрочный | Ценные бумаги недооценённых и молодых компаний | Высокая |

Как стать портфельным инвестором

Для тех, кто решил заняться портфельным инвестированием, ниже будет приведена пошаговая инструкция, как это правильно сделать.

Этап 1. Определяемся с инвестиционными целями

Любой инвестор, новичок он или нет, должен конкретно и точно знать, что в конечном итоге он хочет получить. Чем четче будет цель, тем эффективнее окажется его инвестиционная деятельность.

К тому же, цели обязательно должны быть реальными. То есть, ее реально можно было добиться. Не нужно пытаться достичь не досягаемое. Велосипед изобретать, тоже не стоит.

Этап 2. Выбираем способ управления инвестиционным портфелем

Это очень важно. Выбранная стратегия будет вам указывать что, как и когда делать

Существуют две основные стратегии: активная и пассивная.

Активная стратегия управления инвестициями предполагает то, что инвестор должен постоянно осуществлять контроль и проводить анализ рынка. Инвестор должен постоянно осуществлять активную деятельность на рынке: продавать, покупать, реинвестировать. То есть, достичь своей цели как можно быстрее. К тому же, активная стратегия требует от инвестора вложения больших денежных средств и времени.

Пассивная инвестиционная стратегия не требует от инвестора постоянного участия. Достаточно просто открыть счёт и купить ценные бумаги. После чего нужно будет только ждать, когда они поднимутся в цене.

Этап 3. Изучаем инвестиционный рынок

На этом этапе необходимо изучить и провести анализ рынка с целью грамотного формирования инвестиционного портфеля. Инвестиционный рынок – это огромная площадка, в которой разобраться бывает на столько сложно, что лучше обратиться к посреднику.

Посредник – это, как правило, брокерская организация, имеющая специальную лицензию на осуществление инвестиционной деятельности. К тому же, брокерская компания все вам расскажет. по полочкам разложит и наглядно покажет, что, когда и куда лучше вкладывать. Правда, услуги ее не бесплатны, зато вы сэкономите приличное количество времени и денег.

В задачи брокерской организации, как правило, входит:

- ведение учета ваших финансов; ведёт строгий учёт ваших финансов;

- совершение от вашего имени финансовых операций и информирование вас о ходе их проведения;

- предоставление полного отчета о движении ваших денежных средств;

- обучение и консультирование, работает вашим налоговым агентом.

Правда, не стоит полностью перекладывать ответственность за совершение финансовых операций на брокерскую компанию. Лучше будет, если вы. хотя бы частично, сохраните право принятия решений за собой.

Этап 4. Оцениваем эффективность вашего инвестиционного портфеля

После того, как вы сформируете инвестиционный портфель, вам необходимо будет оценить его эффективность. Для этого вам потребуется наличие специальных знаний и навыков. В частности, необходимо будет сопоставить доходы с рисками и учесть рыночные индексы.

Здесь необходимо знать, что предварительные расчеты всегда и для всех участников доступны на сайте бирж.

Этап 5. Периодическая проверка и перепроверка вашего портфеля

Нельзя сформировать инвестиционный портфель и забыть про него. Необходимо периодически его проверять и перепроверять с целью ликвидации неликвидных и нерентабельных активов и приобретения более актуальных, ликвидных и прибыльных.

Правда, не стоит проводить проверки слишком часто, этим можно будет только навредить, пойдя на поводу у эмоций, связанных с рыночными колебаниями цен. В итоге активы можно будет продать по очень заниженной цене.

А еще лучше будет, если вы передадите ревизию и оценку эффективности инвестиционных активов специалистам. Они за определенную комиссию сделают вам все правильно и грамотно.

Плюсы и минусы

Как и все в этом мире, инвестиционный портфель имеет свои преимущества и недостатки. К основным преимуществам можно отнести:

+ Хорошая доходность. Грамотно сформированный портфель при правильном управлении финансовыми рисками и постоянной оптимизации довольно скоро начнет приносить хороший и стабильный доход.

+ Высокая ликвидность. Инвестор может без проблем переводить активы в деньги или в другие активы, поскольку в портфеле обычно собираются высоколиквидные инструменты.

+ Надежность. Диверсификация делает свое дело. Поэтому формирование инвестиционного портфеля – более надежный способ, нежели размещение средств в одном активе.

+Простота в управлении. На самом деле управлять портфелем не так сложно. Самое главное – это систематичность и ответственный подход, а также правильный выбор типа портфеля.

+Хороший опыт. Где еще можно получить отличный опыт с минимальными рисками, как при управлении консервативным портфелем?

Определившись с преимуществами, не забудем и про недостатки:

— Рискованность. Как ни крути, а любые инвестиции – это всегда риск. И в случае с инвестиционным портфелем он минимален.

— Необходимость в предварительной подготовке и изучении рынка. Прежде чем стать инвестором с нуля, все-таки придется изучить тематическую литературу и вживую посмотреть, как работает биржа. Не зная даже элементарных вещей, не стоит рисковать кровными.

— Умение анализировать и строить прогнозы. Одно из самых важных умений инвестора. Оно не обязательно, но без него не стоит даже думать о сверхприбылях и рискованных проектах.

Что такое инвестпортфель

Итак, что такое инвестиционный портфель простыми словами? Это совокупность активов, которые приносят доход. Зачем нужен портфель и почему нельзя купить, к примеру, бумаги определенной компании и получать прибыль – спросит тот, кто знает об инвестировании совсем чуть-чуть. А мы зададим ему встречный вопрос: а если у этой компании дела пойдут не очень хорошо, и бумаги будут падать в цене, что тогда делать? Продавать? Рынок чутко реагирует на любые новости, а с развитием электронной торговли тренд может измениться очень быстро. Для этого и нужен портфель – чтобы компенсировать риск доходом от других инструментов. Иными словами, «не клади все яйца в одну корзину», особенно если ты – начинающий инвестор.

Инвестиционный портфель может составляться и на спекулятивной основе, но в основном он предназначен для пассивного дохода. И мы будем делать упор именно на это.

Существует три вида инвестиционных портфелей:

- Агрессивный портфель. Инструменты подбираются с учетом максимальной доходности, уровень риска – высокий.

- Защитный портфель. Активы приносят небольшой, но стабильный доход, и продать их достаточно легко. Такой портфель рекомендуется формировать в периоды экономических спадов.

- Сбалансированный инвестиционный портфель. Сочетает в себе активы с разной степенью риска и доходностью. Низкие доходы или убытки по отдельным типам инструментов уравновешиваются прибылью по другим.

Что должно входить в инвестиционный портфель

Конечно же каждый должен выбрать для себя сам, куда и сколько вкладывать. Многие делают агрессивные портфели. Но лично я сейчас делаю себе умеренный инвестиционный портфель, состоящий из смешанных инвестиций. Его я по рекомендациям, которые я получил из тренинга по долгосрочному инвестированию и созданию пассивного источника дохода. И в принципе, я считаю это наиболее правильным решением. Вы конечно же можете со мной не согласиться. Кстати, если вам интересно, то можете пройти бесплатный мастер-класс по инвестированию. Информация — просто космос. Вы будете в восторге.

Вы должны сами для себя решить, что именно вы хотите: минимум риска, максимум прибыли, быстрый рост или же нечто усредненное. И тогда уже от этого вы сможете отталкиваться. Главное, не вкладывайте во все подряд, а внимательно изучите, как ведут себя на рынке те или иные ценные бумаги или другие активы. Но какой бы вид портфеля вы не выбрали, помните, что он должен быть дивесифиционным. То есть в него должнывходить разные активы на, чтобы одни смогли перекрывать другие в случае непредвиденной ситуации. Конечно, бывают форс-мажоры, когда почти все показатели падают, но если не дивесифицировать портфель. то такие ситуации будут возникать гораздо чаще.

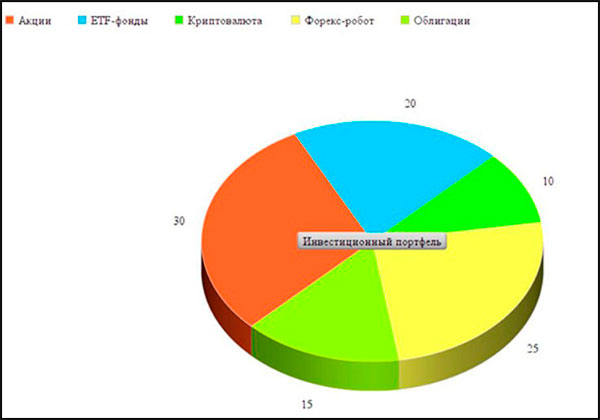

Лично я решил вкладывать деньги в следующие инструменты:

- Облигации. Низкорисковые и низкопроцентные активы для сохранения капитала и для того, чтобы как минимум уберечь его от инфляции. Плюс возможность хоть и небольшого, но дохода.

- ETF-Фонды. Низко- и среднерисковые активы, которые состоят из наборов акций и облигаций различных компаний. Особенно актуально для тех, кто хотел бы приобрести акции зарубежных компаний. Так как в данном случае вы берете не цельную акцию а ее часть. Подробнее о ETF я расскажу в следующих статьях.

- Акции. Среднерисковые активы.

- Криптовалюта. Высокорисковые инвестиции. Я считаю, что хотя бы в небольшом количестве, но криптовалюта по-любому должна быть.

- Автоматизированная торговля форекс-роботом. Торговый робот, который торгует в автоматическом режиме и приносит доход. Я поставил низкий риск, что дает приблизительно 2-3% чистой прибыли в неделю. Подробнее про него вы можете прочитать в моей отдельной статьей.

- Хайпы (для самых рисковых. Я понимаю, что это ненастоящие, а псевдоинвестиционные проекты и я принял все риски. Сейчас я уже не вкладываюсь в хайпы, но кто знает. В любом случае, в хайпы я больше никого приглашать не буду. Все таки это большая ответственность, и я хочу брать ее только за себя.

Более подробно мой инвестиционный портфель вы можете посмотреть здесь. Естественно, он не окончательный. Мой финансовый чемоданчик будет постоянно изменяться. То есть я буду его дополнять, что-то убирать, что-то уменьшать и увеличивать.

Но в принципе, вовсе необязательно самому изучать что-то и пытаться составить свой портфель самому. Как правило, брокеры (Финам, БКС, Открытие) с удовольствием проконсультируют вас бесплатно и помогут составить вам портфель.

Завещание Уоррена Баффета

Вы знаете, кто такой Уоррен Баффет? Это наверное самый известный инвестор современности. На начало 2019 года он является третьим в списке самых богатых людей мира. А в 2008 году он и вовсе занимал первую строчку богатейших людей мира по версии Forbes.

Так вот, Баффет оставил своей жене завещание, куда она должна будет инвестировать деньги после его смерти. 10% он распорядился вложить в краткосрочные гособлигации, а оставшиеся 90% в фонд S&P 500. S&P500 — это некий фондовый индекс, куда входят акции компаний США, имеющих наибольшую капитализацию. То, есть если вы приобретете по 1 акции каждой компании из этого индекса, то вам обойдется это в десятки, а то и сотни тысяч долларов. А купив всего 1 лот этого фонда можно приобрести по частичке от каждой акции в «одном флаконе» и распоряжаться им как единым целым.

Поэтому, все таки стоит включать в свой портфель ETF-фонды. Баффет фигни не посоветует.