Внутренние и внешние признаки фирмы-однодневки

Содержание:

- Компания мигрирует

- Как открыть

- Фирмы-«однодневки» глазами арбитров

- Самостоятельное определение однодневки

- Реорганизация фирмы

- В компании нет сотрудников или один человек в штате

- Как бороться с однодневками

- Понятие и признаки

- Новости

- Что и требовалось доказать

- Разъяснения ведомства

- Как выявить фирму-однодневку

- Подведем итоги

Компания мигрирует

Контролеры заинтересуются организацией, которая сменила юридический адрес дважды за год. Исключение — переезд по объективным причинам. Например, истек срок аренды, купили свою недвижимость.

Перед тем как зарегистрировать компанию по новому адресу, инспекторы стараются вызвать директора и выяснить причину миграции

При этом не важно, куда переезжает организация: в соседний район или регион. У организаций, которые меняют адрес, новая налоговая спрашивает об имуществе и долгах

Также инспекторы могут запросить у директора расшифровку активов: основных средств, финансовых вложений и пр. Налоговики могут решить, что компания не однодневка, а сама укрыла налоги и теперь бежит от выездной проверки.

На беседу в ИФНС налоговики рекомендуют взять договор аренды нового помещения и записку о компании: чем занимается, с кем работает. Безопаснее пообщаться с налоговиками до регистрации.

Как открыть

Процесс создания такой фиктивной компании реализуется обычным способом, но при этом используются следующие уловки:

- для открытия такой организации могут привлекаться подставные лица, причем нередко используются документы людей, которые просто не знают о том, что их данные используются для открытия предприятия, например, если они потеряли паспорт;

- мошенники нередко вводят других лиц в заблуждение, оформляя на них полноценную компанию, после чего именно эти лица вынуждены нести ответственность за те действия, которые они фактически не совершали;

- на одного человека может быть зарегистрировано сразу несколько организаций, причем он получает за это примерно 50 тыс. руб. в месяц, но после проведения налоговой проверки именно директор привлекается к ответственности.

Цель создания фирмы-однодневки. Фото myshared.ru

Многие люди добровольно соглашаются с тем, что на них будет зарегистрирована фиктивная компания, поэтому они вынуждены в будущем уплачивать штрафы или вовсе нести уголовную ответственность.

Признаки

Налоговые инспекторы определяют такие фирмы по некоторым признакам. При их выявлении могут применяться меры по принудительной ликвидации организаций и привлечению нарушителей к ответственности.

К таким признакам относится:

- отсутствует какое-либо имущество, зарегистрированное на предприятие;

- с помощью учредительных документов не получается установить личность директора фирмы;

- не сдается налоговая декларация;

- в течение нескольких налоговых периодов в ФНС передаются нулевые декларации;

- в компании не работает главный бухгалтер, поэтому директор совмещает несколько должностей, хотя это является нарушением законодательства;

- регистрация была осуществлена по адресу, где уже зарегистрировано больше 50 фирм;

- у фирмы отсутствует собственный офис, поэтому все письма она получает с помощью арендованного абонентского ящика;

- в договорах, составляемых с этой организацией, не прописываются важные нюансы;

- на расчетных счетах, открытых в банках, не хранятся длительное время денежные средства;

- основными операциями такой фирмы выступает перечисление и снятие денег со счета;

- имеется ограниченный документооборот, так как разные сделки подтверждаются исключительно контрактом и накладной;

- в качестве директора выступает человек, являющийся владельцем сразу нескольких организаций;

- документация сдается в отделение ФНС исключительно в бумажном виде, поэтому отсутствует возможность вычислить IP-адрес компьютера, используемого для работы;

- размер уставного капитала является минимальным.

Чем опасны фирмы-однодневки? Смотрите видео:

Вышеуказанные признаки являются косвенными, но нередко при сочетании сразу нескольких факторов налоговые инспекторы принимают решение о признании фирмы однодневкой.

Как работает организация

Существует несколько схем работы, которые используются такими фирмами.

Наиболее часто применяются следующие способы для ведения незаконной деятельности:

- через подставную организацию создается видимость наличия затрат у другой крупной и официально работающей фирмы;

- с помощью компании-однодневки производятся вычеты по НДС;

- создается предприятие для заключения одной крупной сделки, но после получения прибыли и снятия денег фирма подвергается процедуре ликвидации.

Нередко люди, пользующиеся такими фирмами-однодневками, регулярно создают новые компании, закрывая ненужные организации.

С помощью разных способов они получают вычеты по НДС, обналичивают денежные средства или выполняют другие незаконные операции.

Фирмы-«однодневки» глазами арбитров

Проанализируем сложившуюся арбитражную практику, определяющую признаки фирм-«однодневок». Именно эти признаки свидетельствуют о ведении финансово-хозяйственной деятельности с высоким налоговым риском, направленным на получение необоснованной налоговой выгоды:

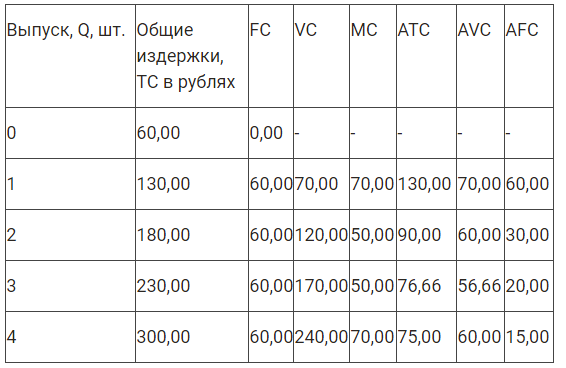

|

Реквизиты судебного решения |

Критерии фирмы-однодневки |

|

Постановление АС Западно-Сибирского округа от 25.05.2016 г. №А70-11816/2015 |

-контрагент по юридическому адресу не находится; -руководитель отрицает свою причастность к данной организации; -согласно заключению эксперта подписи в представленных на исследование первичных документах выполнены не руководителем, а неустановленным лицом, с подражанием его подписи; -отчетность контрагентом представлена с минимальными показателями к уплате в бюджет; -справки о доходах по форме 2-НДФЛ в налоговый орган» не предоставлялись; -контрагент не оплачивал коммунальные платежи и не выплачивал заработную плату; -поступление денежных средств на расчетные счета осуществлялось безналичным способом с различным назначением платежа, расход денежных средств осуществлялся путем их перечисления на счета организаций, имеющих признаки фирм-«однодневок». |

|

Постановления АС Уральского округа от 23.05.2016 г. №А76-5221/2014, Западно-Сибирского округа от 23.05.2016 г. №А70-7859/2015, Волго-Вятского округа от 19.10.2015 г. №А82-17058/2014 |

-контрагент имеют «массовых» руководителей; -по адресам регистрации контрагент не располагаются; -при многомиллионных поступлениях на расчетные счета указанных обществ налоговая отчетность «нулевая» либо имеет минимальные суммы к уплате в бюджет; -персонал отсутствует; -собственных либо арендованных основных средств, транспортных средств не имеется; -контрагент не является производителем поставляемого в адрес налогоплательщика сырья, при этом по расчетному счету организаций расходы, связанные с приобретением продукции, в дальнейшем поставляемой в адрес последнего, не отражены; -контрагент не представил товарно-транспортные документы, подтверждающие факт передвижения товара в адрес налогоплательщика или третьего лица, осуществлявшего его переработку по договору с налогоплательщиком. |

|

Постановления АС Северо-Кавказского округа от 31.05.2016 г. №А15-3554/2015, Уральского округа от 18.05.2016 г. №А50-20423/2015, Поволжского округа от 31.05.2016 г. №А12-23740/2015, от 18.05.2016 г. № А12-27800/2015 |

-контрагент не имеет достаточных для выполнения работ материальных и технических мощностей (возможностей); -свидетельств (лицензий) саморегулируемых организаций, необходимых для осуществления деятельности и выполнения объемов работ, указанных в договорах, не имеется; -поступившие денежные средства контрагентам, не расходовались на цели, связанные с исполнением обязательств по заключенным договорам, а через цепочку денежных перечислений (назначение платежей по банковским операциям «за товар», «оплата по договору займа») аккумулировались на счетах индивидуальных предпринимателей с последующим выводом средств из-под налогового контроля в наличную форму по денежным чекам. |

Статья актуальна на 09.06.2016

Самостоятельное определение однодневки

В Приказе ФНС РФ от 30.05.2007 №ММ-3-06/333@ налоговики впервые приводят 12 критериев самостоятельной оценки рисков для налогоплательщиков, часть которых может сигнализировать именно о фирме-однодневке. Признаки фирмы-однодневки были доработаны и перечислены в письме ФНС России от 10.07.2018 № ЕД-4-15/13247, количество критериев увеличилось до 20.

Новый документ официально разрешает налоговикам из-за малейших подозрений аннулировать сданные компанией налоговые декларации. В результате все обернется штрафами и блокировкой счетов. Не исключено, что при этом «под раздачу» попадут и вполне себе добропорядочные организации.

- представляют уточненные налоговые декларации с некорректным порядковым номером корректировки;

- руководители юридического лица, индивидуальные предприниматели уклоняются от явки на проведение допросов (более 2-х раз);

- руководители юридического лица, индивидуальные предприниматели не проживают по месту регистрации;

- доверенности на представление интересов выданы представителям, зарегистрированным (проживающим) в других субъектах РФ;

- вновь созданные организации (дата создания (регистрации) 2017 год);

- организации на протяжении нескольких предыдущих отчетных (налоговых) периодов представляли «нулевую» отчетность;

- суммы доходов, отражаемые в налоговых декларациях, приближены к сумме расходов, удельный вес налоговых вычетов по налогу на добавленную стоимость (далее — НДС) составляет более 98%;

- организации не находятся по адресу регистрации;

- договора аренды с собственниками помещений не заключались;

- среднесписочная численность 1 человек, либо отсутствует;

- руководители организации не получают доходы, в том числе и в организации, руководителем которой являются;

- налогоплательщики изменяют место постановки на учет;

- внесены сведения о смене руководителя организации, незадолго до представления отчетности;

- отсутствуют расчетные счета в течение трех месяцев, с даты создания (регистрации) организации;

- расчетные счета закрыты;

- открыто (закрыто) множество расчетных счетов (более 10);

- движение денежных средств по расчетным счетам носит «транзитный» характер;

- расчетные счета открыты в банках, отличных от места регистрации организации;

- установлено «обналичивание» денежных средств, не устранены расхождения предыдущих периодов;

- в ЕГРЮЛ внесены сведения о недостоверности сведений об адресе, руководителе, учредителе организации, руководитель (учредитель) не является резидентом РФ и другое.

Кроме того, инспекция может признать сделку сомнительной в том случае, если нет необходимых свидетельств. К таким относят:

- Ксерокопии документальной базы, которая подтверждает наличие необходимой производственной мощности у контрагентов;

- Все требуемые лицензии;

- Наличие штата сотрудников, имеющих нужную классификацию;

- Наличие имущественной базы.

В целом, необходимы факты, которые подтверждают, что контрагент действительно может выполнить поставленную задачу. Чем большее количество из перечисленных выше пунктов не соблюдается, тем больше риск того, что предприниматель воспользовался услугами фирмы однодневки, и инспектор вероятнее всего будет намного тщательнее проводить дальнейшую проверку.

Основные сервисы по проверке контрагентов

- http://fssprus.ru/iss/ip — сведения о наличии у юридического лица исполнительного листа

- http://kad.arbitr.ru/ — сведения об участии компании в арбитражных процессах

- https://service.nalog.ru/svl.do — здесь выложены сведения о дисквалифицированных руководителях и владельцах компаний

- https://egrul.nalog.ru/ — здесь смотрим данные об актуальности статуса самого юридического лица (зарегистрирован, поданы документы на смену адреса, реорганизацию, ликвидацию, недостоверные данные)

- https://service.nalog.ru/addrfind.do — проверяем адреса на массовость

- https://service.nalog.ru/zd.do — можно посмотреть сдает ли компания отчетность и есть ли у нее долги по налогам

- https://service.nalog.ru/mru.do — в скольких компаниях физическое лицо является учредителем и/или руководителем

- http://www.vestnik-gosreg.ru/publ/fz83/ — здесь собраны сведения о недействующих юридических лицах и компаниях, которые находятся в той или иной стадии ликвидации

- http://services.fms.gov.ru/info-service.htm?sid=2000 — сведения о том, действителен ли паспорт руководителя/владельца компании

- https://service.nalog.ru/bi.do — сведения о наличии блокировки по счетам компании (наличие неоплаченных налогов и сборов)

Поделиться с друзьями

Ссылки по теме:

Реорганизация фирмы

Каждая юридическая организация рано или поздно может провести реорганизацию. В результате подобной процедуры может возникнуть абсолютно новое юридическое лицо. Реорганизация фирмы может осуществляться несколькими способами:

Каждая юридическая организация рано или поздно может провести реорганизацию. В результате подобной процедуры может возникнуть абсолютно новое юридическое лицо. Реорганизация фирмы может осуществляться несколькими способами:

- слияние – это объединение сразу двух субъектов, в результате этого действия появляется абсолютно новая экономическая единица, которая может содержать в себе основные черты организаций-предшественниц, а может и полностью отличаться;

- разделение – это противоположное действие, в результате которого из одной компании создаются абсолютно новые, обособленные, самостоятельные фирмы;

- присоединение – это такой вид реорганизации, при котором происходит объединение, но одна из компаний будет продолжать свою коммерческую деятельность, а остальные присоединяются к ней, становясь ее неотъемлемой частью, но теряют свои особенности.

Принимают решение о необходимости проведения реорганизации тем или иным способом учредители фирмы. Обязательным условием проведения процедуры является уведомление всех кредиторов, чтобы они могли истребовать исполнения перед ними обязательств и возмещения убытков.

В компании нет сотрудников или один человек в штате

Компании представляют сведения о численности (п. 3 ст. 80 НК). Если покажете, что в организации один человек или численность нулевая, контролеры заподозрят схемы.

Будьте готовы пояснить контролерам маленький штат. Они примут доводы, если вид деятельности не требует многочисленного персонала. Например, турагентство может работать с одним сотрудником.

Сервис для проверки численности есть на сайте gazeta-unp.ru. По данным ФНС, в России 381 тыс. организаций вообще без сотрудников. Контролеры не отрицают, что, скорее всего, это однодневки, хотя и не спешат удалять их из ЕГРЮЛ. Проверьте по сервису и контрагентов, и себя. В базе ФНС возможны ошибки. Если численность неверная, ее можно исправить.

Как бороться с однодневками

Постоянную борьбу с фирмами-однодневками ведут все государства без исключения, потому что они в итоге наносят существенный урон бюджету.

Кроме этого, время от времени принимаются разные поправки к законам, которые усложняют жизнь фиктивным организациям.

Так за последние 2 года произошли следующие изменения:

- Введена программа АСК НДС-2, которая проверяет данные и находит несоответствия по НДС. Нарушителей ждут выездные налоговые проверки.

- При возникновении подозрений налоговые инспекторы имеют право приостанавливать на месяц ликвидацию, реорганизацию и внесение изменений в учредительные документы.

- Налоговики могут отмечать в реестре все недобросовестные компании.

- Юридический адрес стало сложнее поменять. Инспекторы проверяют куда переезжает организация, не является ли фиктивным этот переезд. Миграция теперь сильно затруднена.

Также существует законопроект о подключении контрольно-кассовых аппаратов в режиме онлайн к операторам связи, которые уполномочены налоговой. В случае принятия закона налоговики будут видеть все операции по кассе в режиме реального времени.

Эти меры помогут свести к минимуму количество фиктивных фирм и улучшить конкурентоспособность добросовестных организаций на рынке.

Но полностью истребить однодневки возможно будет только тогда, когда к ответственности будут привлекаться настоящие владельцы фирм, невзирая на их должности и чины.

ugolovnyi-expert.com

Уголовная ответственность за регистрацию фирмы однодневкиЧаще всего фирмы однодневки создаются, чтобы производить обналичивание денег. С этой целью в учете появляются фиктивные сделки. В них присутствуют контрагенты, оплата, но не производится никаких работ и не передается товаров. Государство ввело уголовную ответственность, стремясь минимизировать объемы безконтрольного обращения денег. В статье мы рассмотрим какая ответственность за создание фирмы однодневки.

За создание компаний, относящихся к однодневкам, предусмотрена ответственность. При этом не имеет значение, велась ли деятельность такой компании.

Наказание определяется тем, каким образом осуществляется создание «однодневки». Для удобства виды ответственности, предусмотренной Уголовным кодексом, представлены в таблице.

|

Номер статьи |

Состав преступления |

Возможное наказание |

|

173.1 |

Создание организации с использованием лиц, признанных подставными |

|

| Создание фирмы с использованием граждан, признанных подставными несколькими лицами, вступившими в сговор либо лицом, использовавшим для этих целей служебное положение |

|

|

|

173.2 |

Передача паспорта либо оформление доверенности с целью организации однодневки |

|

| Покупка паспорта или использование личных данных, которые незаконно получены для создания организации |

|

Важно не только знать, что грозит при создании фирмы-однодневки, но и понимать, какой смысл вкладывают законодатели в это понятие

Понятие и признаки

Закон не дает определения фирмам-однодневкам. Но сам термин в предпринимательской лексике встречается постоянно. До сих пор в строительных и банковских сферах использование подобных компаний является нормой.

Между тем результат работы с однодневкой может быть очень печальным – от доначисления всевозможных налогов вплоть до уголовной ответственности директора.

В начале 2016 года ФНС вынесла приказ, где перечислены все признаки фирмы-однодневки. В нем порядка 10 показателей. Жесткая проверка необходима, чтобы все фиктивные организации исключить из списка ЕГРЮЛ. До этого было непонятно как налоговики должны были их проверять.

По данным ФНС до 1 мая в Российской Федерации было зарегистрировано около 5 млн компаний, из них 20 % не сдают налоговую отчетность больше года. За прошлый 2015 год из реестра исключили 3 % юридических лиц. Сильный контроль способен сделать реестр максимально достоверным.

К основным признакам фирм-однодневок относятся:

- Адрес массовой регистрации. Является самым распространенным признаком. На портале ФНС можно указать ИНН или название организации и проверить, является ли указанный юридический адрес массовым или нет.

- Отсутствие ресурсов и имущества.

- Отсутствие непосредственных контактов с контрагентами. То есть предполагается, что руководитель фирмы-поставщика должен иметь прямые контакты с руководителем компании-покупателя при заключении сделок.

- Отсутствие документов, которые подтверждают личность и полномочия директора и представителя фирмы-контрагента.

- Нет никаких данных о месте расположения контрагента и его рабочих площадей.

- Выпуск, а также купля-продажа вызывающих недоверие векселей, получение и выдача денежных займов без какого-либо обеспечения.

- Сделки с контрагентом содержат в себе условия, которые не характерны для обычной практики.

- Закупка товаров, которые производятся физическими лицами, происходит через посредников. К таким товарам относятся сельскохозяйственная продукция, продукция промысла, металлолом.

- Задолженность за поставленные товары, услуги, работы. При этом поставки продолжаются, а действия по взысканию долга не осуществляются.

- Фирма налоговую отчетность не подает. Если и подает, то только с нулевыми показателями.

При выборе контрагента следует проявить добросовестность и осмотрительность. Это поможет впоследствии избежать уголовной ответственности за ведение дел с однодневкой или в случае спора с налоговым органом по поводу доначисления.

Новости

ВОПРОС: — Вопрос от нашего руководителя. Они с супругой состоят в законном браке. Есть две равнозначные суммы на покупку квартиры, принадлежащие каждому из них. Половина стоимости новой общей квартиры — это средства, вырученные от продажи личной квартиры супруги, приобретенной до брака. Вторая половина стоимости новой общей квартиры — это средства, переданные братом супруга, однако, договором дарения они не подтверждены.

Что делает супруга: средства, вырученные от продажи своей личной квартиры, купленной до брака, она вносит как первоначальный взнос по ипотечному кредиту (на который приобретается новая общая квартира), ипотечный кредит оформляет на себя, составляет с продавцом с одобрением в банке договор купли-продажи новой общей квартиры в единоличную собственность и просит супруга деньги, переданные ему братом перечислить на её текущий счет в банке, выдавшем кредит.

Наш руководитель уверяет, что эта квартира в любом случае будет являться общей совместной собственностью, несмотря на то, на кого она зарегистрирована, но я не могу ему доказать тот факт, что в случае развода при разделе имущества его супруга может доказать факт приобретения данной квартиры на ее личные средства. Права ли я? И прочитав договор, действительно увидела фразу «единоличная собственность». В первый раз сталкиваюсь с таким режимом собственности. Что он обозначает и как будет влиять этот режим на раздел имущества при разводе?

ОТВЕТ ПОДГОТОВЛЕН С ПОМОЩЬЮ СПС КОНСУЛЬТАНТПЛЮС

Все имущество приобретенное супругами в период брака — совместно нажитое имущество, общая совместная собственность супругов.

Общей совместной собственностью супругов, подлежащей разделу (п. п. 1 и 2 ст. 34 СК РФ), является любое нажитое ими в период брака движимое и недвижимое имущество, которое в силу ст. ст. 128, 129, п. п. 1 и 2 ст. 213 ГК РФ может быть объектом права собственности граждан, независимо от того, на имя кого из супругов оно было приобретено или внесены денежные средства, если брачным договором между ними не установлен иной режим этого имущества.

Приобретение имущества в период брака, но на средства, принадлежащие одному из супругов лично, исключает такое имущество из режима общей совместной собственности, то есть такое имущество признается собственностью одного из супругов.

Супруга не сможет доказать, что вся квартира приобретена на ее личные средства (и принадлежит только ей), если супруг (Ваш руководитель) сможет документально подтвердить факт дарения ему денежных средств его братом и перечисление именно этих средств именно на оплату части стоимости конкретной квартиры, но лучше, с моей точки зрения, сразу на счет Продавца или банка (без использования счета супруги).

«Единоличная собственность» — такого термина в законе нет. Полагаю, это то же, что и личная собственность конкретного гражданина и/или собственность единственного владельца.

Подборка материалов по вопросу:

- Постановление Пленума Верховного Суда РФ от 05.11.1998 N 15 (ред. от 06.02.2007) «О применении судами законодательства при рассмотрении дел о расторжении брака»{КонсультантПлюс}

- «Обзор судебной практики Верховного Суда Российской Федерации N 2 (2017)» (утв. Президиумом Верховного Суда РФ 26.04.2017) {КонсультантПлюс}

- Статья: Раздел имущества супругов (Кишмерешкин Е.) («Жилищное право», 2021, N 5) {КонсультантПлюс}

- Апелляционное определение Московского городского суда от 02.12.2015 по делу N 33-44434/2015 Требование: О расторжении брака и разделе нажитого в браке имущества. Обстоятельства: Истец ссылается на то, что в период брака сторонами по соглашению об уступке права требования по договору участия в долевом строительстве была приобретена в собственность квартира, право собственности на которую было зарегистрировано за ответчиком, брачные отношения с которым прекращены. Решение: Требование удовлетворено в части расторжения брака, поскольку совместная жизнь сторон прекращена, брачные отношения прекращены, и общее хозяйство не ведется, примирение супругов невозможно. В части раздела нажитого в браке имущества отказано, поскольку спорная недвижимость была приобретена ответчиком на добрачные средства, поэтому является его личной собственностью. {КонсультантПлюс}

- «Покупка квартиры в России: техника подбора, юридической проверки и проведения сделки: Монография» (3-е издание, переработанное и дополненное) (Саблин М.Т.)(«Проспект», 2017) {КонсультантПлюс}

Что и требовалось доказать

После представления налогоплательщиком налоговых деклараций по НДС и по налогу на прибыль организаций при установлении по результатам мероприятий налогового контроля совокупности фактов, свидетельствующих о нарушении налогоплательщиком требований, установленных п. 5 ст. 80 НК РФ, территориальный налоговый орган может инициировать процедуру аннулирования таких налоговых деклараций.

Поскольку будет считаться, что декларации вообще не было, через некоторое время заблокируют все счета в банках. А еще в дереве связей между разными фирмами (налоговая составляет его в специальной программе и видит, кто с кем работает) появится отметка, что в цепочке есть аннулированная налоговая декларация. Соответственно, возникнет и повод присмотреться ко всей цепочке, чтобы найти в ней не только «обнальщиков», но и тех, кто пользуется такими услугами.

Мы рассмотрели письмо ФНС России № ЕД-4-15/13247, в котором перечислены случаи, когда налоговые декларации можно считать недостоверными, а компании – нарушителями. Исходя из текста письма для аннулирования налоговых деклараций инспекторам нужно наличие ряда признаков, а отзыву налоговых деклараций должна предшествовать прописанная в законе юридическая процедура, состоящая из нескольких мероприятий.

Отметим также: перечень оснований для аннулирования налоговых деклараций открытый, а это значит, что на практике найдутся и иные критерии.

И еще один момент. Положения рассматриваемого письма не подлежат применению в отношении налоговых деклараций, по которым срок камеральной налоговой проверки завершен.

Разъяснения ведомства

При регистрации ЮЛ гражданин не обязан подтверждать целесообразность создания компании. Одновременно с этим фирмы-однодневки не являются законными. Если при проверке выясниться, что ЮЛ является номинальным, лицо ждут санкции. Специалисты, в ходе проверки, ориентируются, в том числе, на типичные признаки фирм-однодневок. Само по себе наличие признаков доказательством не является

Однако их комплекс заставит специалистов обратить особое внимание на компанию

ФНС назвала типичные признаки лица, профессионально создающего номинальные ЮЛ:

- Отсутствие работы или нестабильная работа.

- Проживание в местности, которая отличается от региона регистрации ЮЛ.

- Низкий заработок.

- Низкий уровень образования.

- Возраст 25-30 лет.

Как правило, такое лицо является учредителем или директором нескольких ЮЛ, о которых содержится запись в ЕГРЮЛ о недостоверности. Сведения о массовых учредителях можно получить через сервис «Прозрачный бизнес».

Как выявить фирму-однодневку

Сотрудничество с нелегальными организациями, даже непреднамеренное, сурово карается законом (ВАС РФ от 21.02.2011 №ВАС-17648/10). Чтобы не столкнуться с такими неприятностями, следует тщательно выбирать контрагентов. Достаточно для этого соблюдать простые рекомендации:

Перед заключением договора с контрагентом, следует запросить у него некоторые копии документов: Устав предприятия, выписку из гос.реестра, документы подтверждения полномочий руководителя и/или его представителя, а также копии подписей директора и бухгалтера.

Важно лично пообщаться с директором фирмы, выяснить адрес фактического размещения организации и по возможности посетить его.

В ходе сотрудничества рекомендуется внимательно следить за характером ведения первичной документации контрагента: есть ли грубые ошибки, насколько тщательно они проверяют качество входящей документации и так далее.

Стоит рассмотреть банк, в котором открыт расчетный счет контрагента. Является ли банк надежным, не отозвана ли у него лицензия – это можно выяснить в Центральном Банке РФ.. При появлении сомнений касательно надежности организации следует провести более глубокую ее проверку либо отказаться от сотрудничества с ней

При появлении сомнений касательно надежности организации следует провести более глубокую ее проверку либо отказаться от сотрудничества с ней.

Какие минимальные действия должна провести добросовестная «белая» компания для проверки своего потенциального контрагента, чтобы в случае чего ФНС сочла ее осмотрительной и не заподозрила в сознательном сотрудничестве с «однодневкой»? Самыми важными являются следующие проверочные процедуры.

-

Юридическое лицо – исключительно действующее. Выше отмечено, что выписка из государственного реестра ЕГРЮЛ должна быть одним из запрашиваемых до сделки документов. Получив эту информацию (чаще всего в электронном виде), сохраните ее, обозначив дату получения. Это сможет доказать своевременность запроса. Однако, только наличия этой выписки недостаточно для того, чтобы установить должную степень осмотрительности, которая в случае проблем устроит суд.

Кроме выписки из реестра, нужно проверить, действительно ли компания-контрагент является налогоплательщиком. Это можно сделать на сайте ФНС: там отображается список компаний, имеющих задолженности по налоговым платежам и декларациям в течение года. Естественно, лучше, если вы не обнаружите в этом списке своего будущего партнера.

Стоит проверить правоспособность еще одним или несколькими из имеющихся ресурсов:

- реестр недобросовестных поставщиков – вы узнаете, замечено ли за проверяемой фирмой неисполнение обязанностей по госзакупкам;

- банк данных исполнительных производств – не попала ли компания в список «официальных» должников;

- единый федеральный реестр сведений о фактах деятельности юридических лиц – там можно почерпнуть сведения об уставном капитале и активах фирмы;

- картотека арбитража – выясните, попадала ли компания в поле деятельности арбитражного суда и по каким вопросам.

- Лицензии имеются, разрешения действуют. В некоторых случаях исполнение договора с контрагентом предусматривает обязательное наличие у последнего той или иной лицензии (если вид деятельности подпадает под один из пунктов, перечисленных в ст. 12 Федерального Закона «О лицензировании»). Иногда требуется не лицензирование, а членство в саморегулируемых организациях (СРО), например, для оказания аудиторских услуг, проектирования и др. Не лишним будет попросить контрагента предоставить копии документов, подтверждающих этот факт, либо проверить их наличие в самой СРО.

- Переговорщики имеют полномочия. Даже если фирма подлинная, может случиться так, что ее представители не имеют полномочий заключать договоры или обговаривать их условия, а значит, сделка с ними не будет действительной. Убедитесь, что лица являются действующими сотрудниками фирмы и обладают правом подписи на соответствующей документации.

- Компания действительно работает. Нужны доказательства, что контрагент имеет в наличии все способы для выполнения обязательств по заключаемому договору. Это может доказать запрошенная вами справка о, например, материально-технической базе, наличии профильных специалистов, объеме заключенных аналогичных договоров и т.п. Полезно поинтересоваться у других партнеров, с которыми уже работала проверяемая компания, отзывами о сотрудничестве.

Существуют судебные прецеденты, на основании которых при выполнении «перестраховок» указанными способами фирма, «попавшая» на однодневку, была обелена как добросовестно проведшая проверку надежности потенциального партнера.

Подведем итоги

Работая с «однодневкой», вы должны понимать, что в случае предъявления претензий налоговиков в суде их будет сложно опровергнуть

Арбитры стали повсеместно указывать на непроявление организациями должной степени осмотрительности и осторожности при выборе контрагентов. Поэтому, прежде чем заключить договор, следует тщательно проверить поставщика:

Правоспособность организации, руководителей, юридический адрес можно установить с помощью электронного интернет-сервиса ФНС «Риски бизнеса: проверь себя и контрагента» (https://egrul.nalog.ru/). Доказательством того, что вы проводили проверку, послужат бумажные копии интернет-страниц (скриншоты) с информацией о поставщике.

Также следует запастись доказательствами того, что до заключения договоров проверялось наличие у контрагентов необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала), платежеспособность и возможность исполнения обязательств.

Подтверждением личных контактов с поставщиками могут служить протоколы встреч, распечатки интернет-переговоров, телефонные звонки.

Если работы требуют наличия лицензии либо допуска, то у контрагента следует попросить копии этих документов. Действительность лицензий можно проверить на соответствующих сайтах.

Наличие у лица полномочий на совершение действий подтверждается удостоверением личности, решением собрания участников общества либо доверенностью

Действительность паспорта проверяется на сайте ФМС России (http://services.fms.gov.ru/info-service.htm?sid=2000).

Ну и наконец, учтите, что налоговики однозначно обратят внимание на контрагентов, если у вас:

- налоги меньше, чем средний уровень по отрасли;

- в отчетности отражены убытки на протяжении нескольких периодов;

- по НДС значительные суммы налоговых вычетов;

- резко растут расходы по сравнению с доходами;

- много договоров с посредниками без наличия разумных экономических причин.

Август 2017 г.