В 2021 году вводится система прослеживаемости импортного товара: что изменится для компаний и ип

Содержание:

- Зачем нужна прослеживаемость, если есть маркировка

- Прекращение и возобновление прослеживаемости

- Как работать с системой прослеживаемости товаров в 2021 году

- Ответственность

- Целесообразность использования

- Отслеживаемость и маркировка

- Счет-фактура: дополнительные реквизиты

- Учет прослеживаемых товаров

- Товары, подлежащие прослеживаемости

- Какие новые обязанности возникают у юрлиц и ИП из-за внедрения системы прослеживания

- Прослеживаемость и маркировка: в чём отличия

- Учет в 1С

- Перечень товаров, подлежащих прослеживаемости

- Чем система прослеживаемости отличается от маркировки

- Как пользователям 1С организовать работу с прослеживаемым товаром

- Какие товары попали в список прослеживаемости

- Вместо вывода

Зачем нужна прослеживаемость, если есть маркировка

Цели у прослеживаемости и маркировки похожи — обе системы ввели для борьбы с контрафактом, но устроены они по-разному:

- Маркировка отслеживает каждую единицу товара, а прослеживаемость — партии.

- При маркировке на каждый товар наносят код идентификации, для работы с ней нужно дополнительное оборудование. В системе прослеживаемости данные о партии указывают только в документах.

- Для введения системы маркировки часто приходится перестраивать складскую логистику, для системы прослеживаемости этого делать не придётся.

- Система прослеживаемости действует только для импортного товара, а маркировка распространяется и на российские товары.

Товары, которые включены в систему маркировки, не входят в систему прослеживаемости.

Прекращение и возобновление прослеживаемости

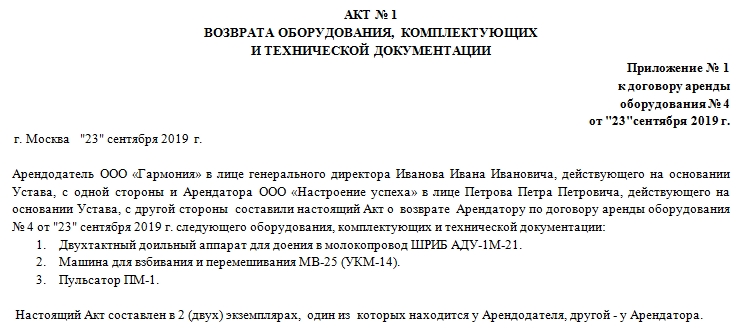

Предусмотрено несколько оснований для прекращения отслеживаемости:

- товар выбыл из оборота по любой причине;

- продан частному лицу для персональных целей;

- вывезен из страны;

- удален из списка прослеживаемой продукции.

Прослеживаемость может восстановиться, если:

- товар возвращен из производства;

- возвращен продавцу конечным потребителем;

- частично или полностью возвращен продавцу товаров, вывезенных раньше из России.

Об этом также нужно писать в квартальном отчете независимо от того, платите вы НДС или нет. Срок сдачи – по 25-е число месяца, который следует за расчетным кварталом.

Обращаем внимание, что оборот прослеживаемых товаров будет невозможен без отлаженного ЭДО. Мы предлагаем надежное и проверенное решение СБИС, чтобы ваш бизнес соответствовал требованиям законодательства и работал без пауз и перебоев

Позвоните по телефону (831) 2-333-666 или оставьте заявку на сайте. Мы проконсультируем и поможем установить и настроить современный документооборот.

Поближе познакомиться с электронным документооборотом от СБИС можно, посмотрев вебинар.

Как работать с системой прослеживаемости товаров в 2021 году

Прослеживаемость партии товаров будет осуществляться через регистрационный номер (РНПТ), который должен быть указан в счёте-фактуре. РНПТ записывается в виде блоков, разделённых знаком «/», и включает в себя:

- код таможни, на которой происходила растаможка;

- дата регистрации декларации в формате ДДММГГ;

- номер таможенной декларации;

- порядковый номер товара в графе 32 таможенной декларации.

Рассмотрим правила оформления счёта-фактуры на примере. Допустим, организация ввезла на территорию РФ партию мониторов из Китая. Информация для заполнения счёта-фактуры берётся из таможенных документов:

- код таможни — 10129020 (Московский железнодорожный таможенный пост);

- дата регистрации таможенной декларации — 15 апреля 2021 года;

- номер декларации — 1214365;

- порядковый номер товара в графе 32 — 001.

Таким образом, в счёте-фактуре нужно будет указать РНПТ следующего вида: 10129020/150421/1214365/001.

Этот регистрационный номер должны указывать в документах все участники операций по этой партии товаров. Кроме того, в счёте-фактуре нужно указать единицу измерения в системе прослеживаемости (шт.) и количество мониторов, указанное в единицах измерения.

Чтобы начать работу с прослеживаемые товарами по новым правилам:

- проверяйте по кодам ТН ВЭД или ОКВЭД 2, подлежат ли ваши товары прослеживаемости;

- начните вести партионный учёт товаров;

- в программе для учёта заполняйте номенклатурные карточки прослеживаемых товаров;

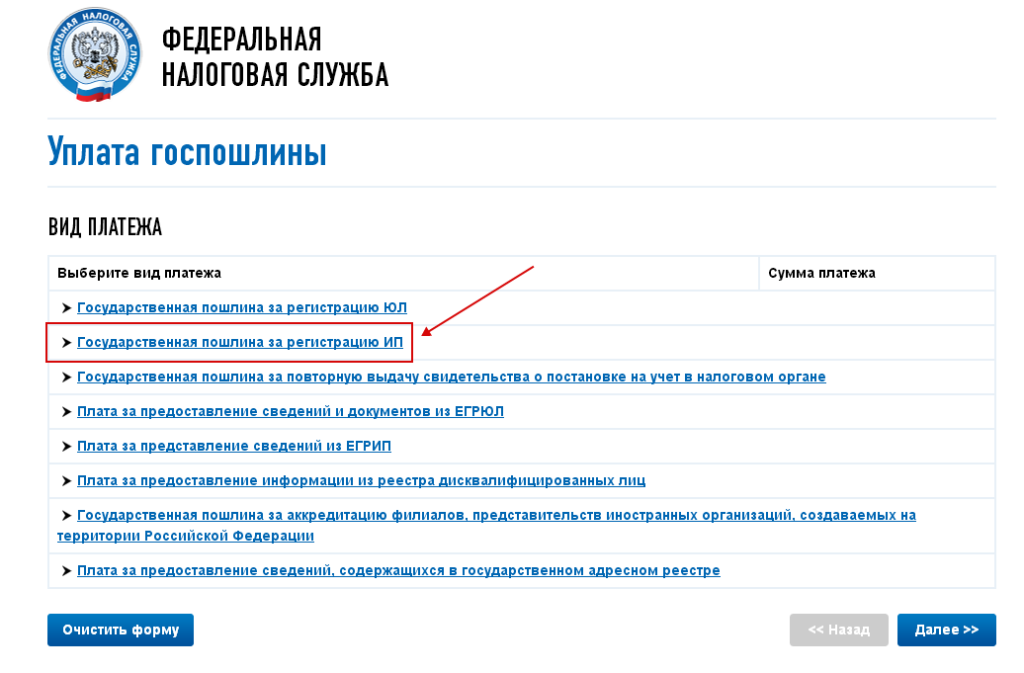

- оформите на себя электронную подпись и подключитесь к ЭДО.

Ответственность

Прослеживаемость — обязанность, поэтому за неисполнение этой обязанности предусмотрена ответственность. О купле-продаже налогоплательщик должен будет сообщить, используя отчёт по НДС. Если же он плательщиком НДС не является, нужно будет использовать спецформу. Соответственно, неподача, подача не вовремя и прочие подобные вещи будут караться штрафами.

Почему нужна ответственность? Само Правительство поясняет это тем, что неотражение в счёт-фактуре товаров, подлежащих прослеживаемости, приведёт к неуплате НДС. Предполагается, что уведомлять налоговую о перемещении товаров можно будет лишь в электронной форме. Форму вскоре утвердит ФНС.

Целесообразность использования

Сегодня прослеживаемость товаров важна и нужна не только владельцам склада, но и регламентируется законом. Основная задача введения обязательной маркировки с целью прослеживаемости – уменьшить объем нелегально ввозимых в Россию товаров. Для этого государство разработало единую цифровую систему маркировки и прослеживаемости товаров. В нее вноситься идентификатор, уникальный для конкретного товара. По нему удастся отследить любую единицу от производителя, до места и времени попадания к конечному потребителю.

Что касается возможностей, которые все это дает, то эффект почувствуют буквально все:

- Бизнесу. Возможность отследить каждый товар, даже при очень больших оборотах на складе. Как результат удается улучшить отношения с контрагенатми за счет их прозрачности. А также оптимизируются многие бизнес-процесс, сократятся транзакционные издержки.

- Потребителю. Каждый покупатель получает товар, который точно сертифицирован для России. То есть такой вариант контроля за производителем, который делает все возможное для налаживания честных отношений.

- Государству. Возникает новый инструмент для наполнения бюджета и исключение нелегального оборота товаров.

Отслеживаемость и маркировка

Контроль товарооборота в том или ином виде активно развивается в РФ. Наряду с прослеживаемостью товаров можно вспомнить маркировку товаров. В чем различия этих систем контроля?

Во-первых, отметим, что контролировать один и тот же товар несколькими системами недопустимо

И если обратить внимание на списки подлежащих маркировке товаров и прослеживаемых товаров, то пересечений в них не будет

Выделим основные различия:

- Маркировка требует достаточно серьезной подготовки от предпринимателей и дополнительных материальных затрат. Для прослеживаемости достаточно иметь ЭЦП и доступ к электронному документообороту, что у многих бизнесменов и так уже есть.

- Маркируется каждая единица товара, прослеживается каждая партия товара.

- Введение маркировки постепенное, разные виды товаров начинают маркироваться в обязательном порядке в разные сроки. Прослеживаемость начинается для всех видов товаров с 1 июля 2021 года (перечень прослеживаемых товаров может в дальнейшем поменяться).

- Контроль за маркированными товарами осуществляется через систему «Честный знак», за прослеживаемостью следит ФНС.

Подробнее о маркировке мы писали в статье «Какие товары подлежат обязательной маркировке с 2021 года».

Счет-фактура: дополнительные реквизиты

В статью 169 НК РФ внесен ряд норм, касающихся порядка выставления счетов-фактур при реализации товаров, подлежащих прослеживаемости.

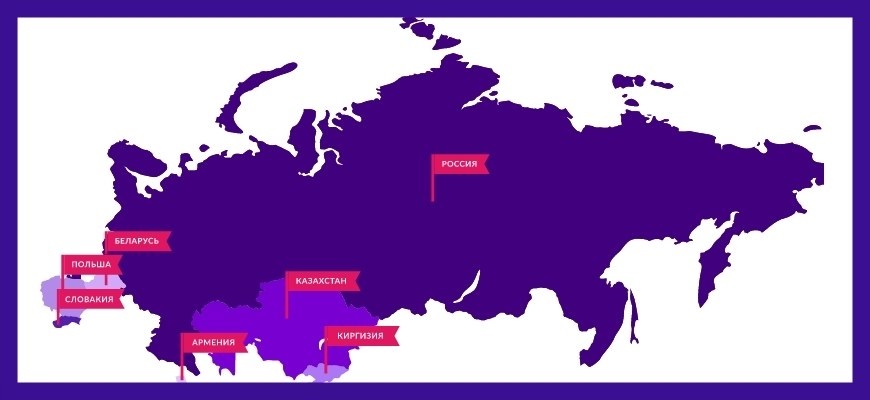

В частности, согласно новым НК РФ при реализации товаров, подлежащих прослеживаемости, счета-фактуры, в том числе корректировочные счета-фактуры, выставляются в электронной форме, за исключением случаев:

-

реализации товаров, подлежащих прослеживаемости, физическим лицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд, а также плательщикам налога на профессиональный доход;

-

реализации и перемещения товаров, подлежащих прослеживаемости, с территории РФ в соответствии с таможенной процедурой экспорта (реэкспорта);

-

реализации и перемещения товаров, подлежащих прослеживаемости, с территории РФ на территорию другого государства – члена ЕАЭС.

Организации и (или) индивидуальные предприниматели при приобретении товаров, подлежащих прослеживаемости, обязаны обеспечить получение счетов-фактур, в том числе корректировочных счетов-фактур, в электронной форме по ТКС через оператора электронного документооборота.

При этом лица, не являющиеся плательщиками НДС, и налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не могут заключить соглашение о несоставлении счетов-фактур при реализации товаров, подлежащих прослеживаемости ( НК РФ).

Внесены дополнения и уточнения в НК РФ, в которых указаны реквизиты счета-фактуры и корректировочного счета-фактуры, а именно теперь в счете-фактуре должны быть отражены в том числе:

-

номер платежно-расчетного документа в случае получения оплаты, частичной оплаты или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реквизиты, позволяющие идентифицировать документ об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав;

-

дополнительно к наименованию поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единицам измерения (при возможности ее указания) будет указываться порядковый номер записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

-

вместо номера таможенной декларации – регистрационный номер декларации на товары, который проставляется в отношении товаров, страной происхождения которых не являются государства – члены ЕАЭС.

Кроме того, перечень реквизитов счета-фактуры дополнен пп. 16 – 18 НК РФ – сведения, предусмотренные ими, указываются в отношении товаров, подлежащих прослеживаемости:

-

регистрационный номер партии товара, подлежащего прослеживаемости;

-

количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

-

количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Аналогичные дополнения внесены в НК РФ в отношении заполнения корректировочного счета-фактуры. Кроме того, реквизиты корректировочного счета-фактуры дополнены новым пунктом, в котором нужно указывать страну происхождения товара.

При этом ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, а также неуказание (неверное указание) в счете-фактуре сведений, установленныхпп. 16 –18 НК РФ, теперь не являются основанием для отказа в принятии к вычету сумм НДС.

* * *

Приняты и вступили в силу законодательные нормы, направленные на создание НСПТ. Уполномоченным органом в сфере прослеживаемости товаров стала ФНС.

01.07.2021 начнут действовать поправки к НК РФ, внесенные в связи с созданием НСПТ. В частности, у налогоплательщиков появится новая обязанность по представлению в налоговый орган отчетов об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости, в случаях и порядке, которые будут установлены Правительством РФ.

Помимо этого, у налоговых органов появятся новые основания для истребования документов при камеральных проверках, а также для доступа на территорию налогоплательщика и осмотра его помещений. Кроме того, счета-фактуры дополнены новыми реквизитами.

Учет прослеживаемых товаров

Всем товарам, которые отнесены к категории прослеживаемых, будет присваиваться регистрационный номер партии товара. Порядок присвоения номеров зависит от того, из какого иностранного государства ввозятся прослеживаемые товары.

Для товаров, ввезенных из иностранных государств, не входящих в ЕАЭС, этот номер будет формироваться самим налогоплательщиком. Номер будет формироваться на основании регистрационного номера декларации на товары и порядкового номера товара из декларации. В отношении товаров, ввезенных из ЕАЭС, регистрационный номер присвоят налоговые органы на основании поданного налогоплательщиком (организацией или ИП) уведомления о ввозе таких товаров на территорию России.

Подать уведомление о ввозе таких товаров необходимо в течение 5 дней с даты принятия этих товаров на учет. Уведомление нужно представлять в электронной форме по ТКС через оператора электронного документооборота (будущая ст. 105.34 НК РФ).

Присвоенный таким образом номер сообщат налогоплательщику в электронной форме по ТКС в срок не позднее следующего дня с даты получения уведомления о ввозе товаров.

В дальнейшем при каждой реализации товара (не конечному потребителю) присвоенный ему номер будет включаться налогоплательщиком в соответствующий документ, которым оформляется отгрузка товара. Для налогоплательщиков НДС таким документом является счет-фактура, а для субъектов, которые не являются плательщиками НДС, – документ об отгрузке товара. В них необходимо включать сведения о регистрационном номере партии товара, количественной единицы измерения товара, а также о конкретном количестве товара в данной количественной единице. Счета-фактуры и документы об отгрузке, содержащие сведения о прослеживаемых товарах, будут оформляться опять же в электронной форме.

Что касается товаров, которые останутся у организаций и ИП на момент введения системы прослеживаемости, то о них также нужно уведомить ИФНС. Срок подачи уведомления об остатках товаров – не позднее 30 дней с момента вступления в силу правительственного перечня товаров, подлежащих прослеживаемости (будущая ст. 105.35 НК РФ).

На основании полученного от организации/ИП уведомления ИФНС не позднее следующего дня присвоит товарным остаткам регистрационные номера и сообщит их налогоплательщику в электронной форме по ТКС. При дальнейшей продаже этих товаров присвоенные им номера также будут указываться в счетах-фактурах и отгрузочных документах, передаваемых поставщикам и покупателям для последующей перепродажи.

В свою очередь покупатели, которые приобретают прослеживаемые товары в целях их дальнейшей продажи, обязаны обеспечить получение счетов-фактур, в том числе корректировочных, в электронной форме по ТКС через оператора ЭДО (будущая редакция п. 1 ст. 169 НК РФ). Кроме того, они должны удостовериться (через сервис на сайте ФНС) в правильности указанных в счете-фактуре сведений о прослеживаемых товарах.

Неотражение продавцами в выставляемых счетах-фактурах и документах об отгрузке сведений о прослеживаемых товарах повлечет взыскание штрафа в размере 1 000 рублей за каждый такой счет-фактуру и за каждый документ об отгрузке. Такие же штрафы будут назначаться за неполное отражение и искажение сведений о товарах, подлежащих прослеживаемости (будущая ст. 129.16 НК РФ).

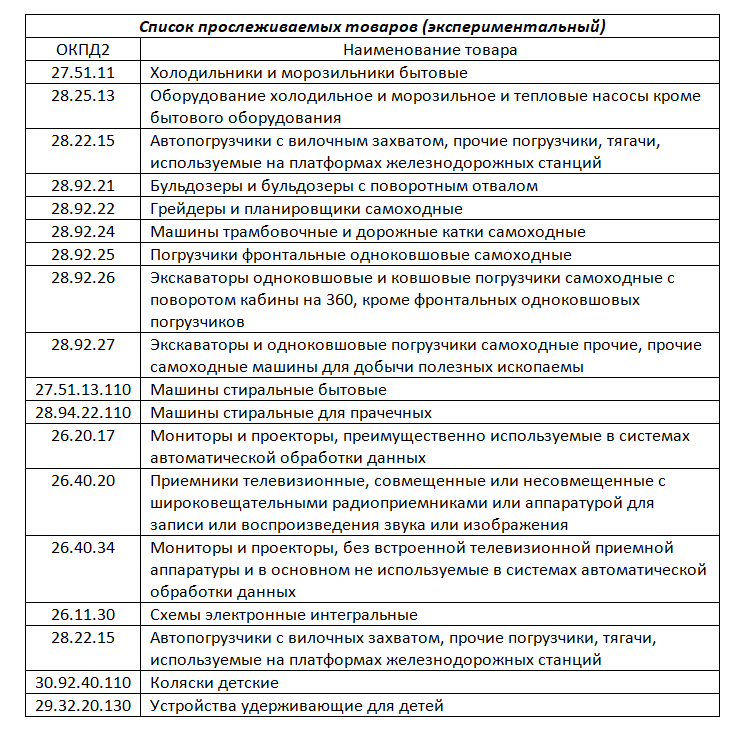

Товары, подлежащие прослеживаемости

Перечень товаров, для которых наступает обязательная прослеживаемость, представлен в и содержит следующие группы:

- холодильники, морозильники;

- автопогрузчики с вилочным захватом;

- бульдозеры с неповоротным и поворотным отвалом;

- машины стиральные, бытовые или для прачечных;

- мониторы и проекторы, не включающие в свой состав приемную телевизионную аппаратуру;

- схемы электронные интегральные;

- коляски детские;

- детские сиденья (кресла) безопасности.

Список в дальнейшем может быть расширен, поскольку Правительство РФ наделено полномочиями по утверждению новых групп товаров.

Какие новые обязанности возникают у юрлиц и ИП из-за внедрения системы прослеживания

Юрлица и ИП, совершающие действия с прослеживаемой продукцией, обязаны с июля 2021 г. сдавать в налоговую инспекцию отчет об этих действиях, а также документы, в которых указываются реквизиты прослеживания. Правила представления документации в ИФНС будут разработаны Правительством РФ, для чего в НК РФ будет введен новый п. 2.3 ст. 23.

Кроме того, с июля 2021 г. юрлица и ИП должны представлять инспекторам ИФНС по их требованию при проведении камеральной налоговой проверки счета-фактуры и другую первичную документацию по действиям с прослеживаемой продукцией. Однако инспекторы могут истребовать документы не всегда, а лишь когда соблюдаются определенные условия:

- камеральная проверка проводится по деклараций по НДС, ЕСХН, единому налогу при УСН, единой (упрощенной) декларации;

- при проведении камеральной проверки обнаружены несоответствия:

- между информацией из декларации (по ЕСХН, УСН или единой (упрощенной) декларации) и сведениями из отчета об операциях по прослеживаемым товарам (либо из документов с реквизитами прослеживаемости);

- между информацией из декларации по НДС и сведениями из отчета об операциях по прослеживаемым товарам (других хозяйствующих субъектов);

- между информацией из отчетов об операциях по прослеживаемым товарам, представленных проверяемым субъектом и другими хозяйствующими субъектами.

Внимание! ИФНС не вправе снова истребовать документацию, если ранее она уже ее получала, в т.ч. при других проверках

Такой момент указан в новом п. 8.9 ст. 88 НК РФ. Также налоговики, проверяющие действия по прослеживаемой продукции, вправе получить доступ на территорию налогоплательщика и проводить проверки на основании п. 1 ст. 91 и п. 1 ст. 92 НК РФ.

Прослеживаемость и маркировка: в чём отличия

Маркировка и прослеживаемость имеют схожие цели, но отличаются в плане реализации.

Если товар подлежит обязательной маркировке, система «Честный ЗНАК» контролирует оборот каждой его единицы по отдельности. Этим принципиально и отличается система прослеживаемости — контроль за товарами осуществляется в рамках целой товарной партии. Обязательная маркировка товаров также предполагает нанесение специального кода непосредственно на товар или на упаковку. Прослеживаемые товары будут идентифицироваться только в рамках документарной формы.

Если маркировка требует дополнительного оборудования для нанесения и считывания кодов, то для учёта прослеживаемых импортных товаров этого не потребуется. Однако для целей уведомления ФНС о ввозе таких товаров и сдачи отчётности по операциям с ними потребуется организовать электронный документооборот. Кроме того, для работы с системой маркировки необходимы изменения складской логистики, а для работы с системой прослеживаемости они не требуются.

Для маркировки используется двумерный матричный штрихкод DataMatrix. С 2021 года обязательной маркировке подлежат следующие виды товаров:

- табачные изделия;

- духи и туалетная вода;

- шины и покрышки;

- обувь;

- фотокамеры, лампы-вспышки;

- меховые изделия;

- одежда из кожи;

- женские или детские блузки (блузы, блузоны) из трикотажа ручной и промышленной вязки;

- верхняя одежда (пальто, полупальто, ветровки, плащи, куртки и др.);

- бельё (постельное и столовое), полотенца.

Некоторые товары в настоящее время маркируются в порядке эксперимента. В их число входят бутилированная вода, кресла-коляски, курительные смеси, пиво и пивные напитки.

Учет в 1С

Выпущен тестовый релиз 3.0.300.2 с учетом прослеживаемых товаров. Скачать можно здесь

ВАЖНО! Релиз предназначен для ознакомления и тестирования. На него нет обновления с текущих версий и с него нельзя будет обновиться на последующие финальные релизы. Алгоритм учета прослеживаемых товаров в 1С:Бухгалтерия 3.0:

Алгоритм учета прослеживаемых товаров в 1С:Бухгалтерия 3.0:

1) Включите нужную функциональность в

Главное — Функциональность программы — Внешняя торговля — Приобретение и реализация прослеживаемых товаров.

2) Добавьте необходимую аналитику — Прослеживаемый товар в

Справочники — Номенклатура

3) С 01.07.2021 сведения о прослеживаемости товары указывайте в документах покупки и реализации:

Покупки — Поступление (акты, накладные, УПД)

Продажи — Реализация (акты, накладные, УПД)

4) Получите РНПТ на остатки товаров, используя Помощник получения РНПТ

Отчеты — Прослеживаемость — Помощник получения РНПТ

Ваши вопросы (предложения, замечания, ошибки) отправляйте на электронную почту traceability@1c.ru

Перечень товаров, подлежащих прослеживаемости

Как уже было упомянуто, не все товары будут прослеживать. На 17 мая 2021 года в постановлении Правительства от 25.06.2019 № 807 о проводимом эксперименте по прослеживаемости есть перечень следующих товаров:

Перечень маркируемых товаров мы приводили в статье «Маркировка товара в 2021 году».

Закон пока дорабатывается, поэтому окончательный список товаров для прослеживаемости не утвержден. В проектах правительственного постановления, вводящего итоговый перечень товаров, которые будут подвергаться прослеживанию в обязательном порядке с 1 июля 2021 года, позиции варьируются. В одном из вариантов был еще один пункт — «цветы срезанные и бутоны цветочные» (ОКПД2 — 01.19.21). В более позднем проекте этого пункта уже нет, а также убраны «схемы интегральные».

Предполагаем, что глобально список меняться не будет, поэтому можно ориентироваться на те позиции, которые мы привели выше.

Как только перечень товаров будет окончательно утвержден, мы расскажем об этом. Следите за нашими новостями.

Чем система прослеживаемости отличается от маркировки

Цели у двух систем в общем аналогичные, однако, между ними имеются существенные различия:

- с помощью маркировки отслеживается каждое отдельное изделие, а через систему для прослеживания товаров — конкретная партия изделий;

- процесс маркировки предполагает физическое действие по нанесению идентификационных кодов на товары и упаковку. Система для прослеживания предусматривает идентификацию по документам, а потому нет необходимости физически наносить специальные знаки;

- для внедрения маркировочной системы иногда нужно изменить складскую логистику, что не надо делать при внедрении системы для прослеживания продукции.

Как пользователям 1С организовать работу с прослеживаемым товаром

Чтобы начать работу по новому порядку, пользователям 1С нужно:

- Определить, какие товары попадают в систему прослеживаемости.

- Определить РНПТ по имеющимся товарам.

После определения прослеживаемых товаров в справочник Номенклатура необходимо внести изменения:

-

установить признак Прослеживаемый товар;

-

заполнить страну происхождения товара;

-

заполнить коды ТН ВЭД и коды ОКПД2.

Чтобы определить РНПТ по прослеживаемым товарам, нужно провести их инвентаризацию и сгруппировать товары по ТН ВЭД. Затем следует составить уведомления по количеству различных ТН ВЭД, отправить их в ИФНС и проконтролировать получение ответа по РНПТ. Регистрационный номер должен быть присвоен товару в срок не позднее следующего дня с даты получения налоговым органом уведомления.

В «1С:Бухгалтерии 8» редакции 3.0 к моменту вступления в силу новых норм будет реализован Помощник по получению РНПТ, при применении которого на конечном этапе будет сформирован регистрационный номер партии товара и товар с помощью 1С-ЭДОможно будет отгружать покупателям.

Для получения РНПТ от поставщика в поступившем по 1С-ЭДО документе Поступление товаров будет содержаться номер таможенной декларации или РНПТ.

Также будет поддерживаться несколько РНПТ к одной номенклатурной позиции. При оформлении реализации прослеживаемых товаров номера РНПТ будут заполняться автоматически при проведении документа по принципу FIFO («первым пришел — первым ушел») из остатков. Кроме того, в документе реализации будет поддерживаться несколько РНПТ к одной номенклатурной позиции.

Для контроля операций с прослеживаемыми товарами в программе будет реализован Отчет об операциях с товарами, подлежащими прослеживанию, который заполняется автоматически по сведениям, имеющимся в программе. Сформированный отчет можно отправить в ИФНС в электронном виде с помощью сервиса 1С-Отчетность. После утверждения поправок в декларацию по НДС изменения будут поддержаны в решениях «1С:Предприятие».

Какие товары попали в список прослеживаемости

|

ТН ВЭД ЕАЭС |

Наименование товаров по ТН ВЭД ЕАЭС |

ОКПД 2 |

Дата начала прослеживаемости |

|---|---|---|---|

|

0603 |

Срезанные цветы и бутоны, пригодные для составления букетов или для декоративных целей, свежие, засушенные, окрашенные, отбеленные, пропитанные или подготовленные другими способами |

01.19.21 Цветы срезанные и бутоны цветочные |

01.01.2022 |

|

8418 |

Холодильники, морозильники и прочее холодильное или морозильное оборудование электрическое или других типов; тепловые насосы, кроме установок для кондиционирования воздуха товарной позиции 8415 |

27.51.11 Холодильники и морозильники бытовые 28.25.13 Оборудование холодильное и морозильное и тепловые насосы, кроме бытового оборудования |

01.07.2021 |

|

8427 |

Автопогрузчики с вилочным захватом; прочие тележки, оснащенные подъемным или погрузочно-разгрузочным оборудованием. |

28.22.15 Автопогрузчики с вилочным захватом, прочие погрузчики; тягачи, используемые на платформах железнодорожных станций. |

01.07.2021 |

|

8429 |

Бульдозеры с неповоротным и поворотным отвалом, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки, самоходные |

28.92.21 Бульдозеры и бульдозеры с поворотным отвалом. 28.92.22 Грейдеры и планировщики самоходные. 28.92.24 Машины трамбовочные и дорожные катки самоходные. 28.92.25 Погрузчики фронтальные одноковшовые самоходные. 28.92.26 Экскаваторы одноковшовые и ковшовые погрузчики самоходные с поворотом кабины на 360° (полноповоротные машины), кроме фронтальных одноковшовых погрузчиков. 28.92.27 Экскаваторы и одноковшовые погрузчики самоходные прочие; прочие самоходные машины для добычи полезных ископаемых |

01.07.2021 |

|

8450 (за исключением продукции, классифицируемой кодом |

Машины стиральные, бытовые или для прачечных, включая машины, оснащенные отжимным устройством. |

27.51.13.110 Машины стиральные бытовые. 28.94.22.110 Машины стиральные для прачечных. |

01.07.2021 |

| 8528 | Мониторы и проекторы, не включающие в свой состав приемную телевизионную аппаратуру; аппаратура приемная для телевизионной связи, включающая или не включающая в свой состав широковещательный радиоприемник или аппаратуру, записывающую или воспроизводящую звук или изображение |

26.20.17 Мониторы и проекторы, преимущественно используемые в системах автоматической обработки данных. 26.40.20 Приемники телевизионные, совмещенные или не совмещенные с широковещательными радиоприемниками или аппаратурой для записи или воспроизведения звука или изображения. 26.40.34 Мониторы и проекторы, без встроенной телевизионной приемной аппаратуры и в основном не используемые в системах автоматической обработки данных. |

01.07.2021 |

|

8542 (за исключением продукции, классифицируемой кодом |

Схемы электронные интегральные. Части электронных интегральных схем |

26.11.30 схемы электронные интегральные |

01.07.2021 |

|

8709 (за исключением продукции, классифицируемой кодом |

Транспортные средства промышленного назначения, самоходные, не оборудованные подъемными или погрузочными устройствами, используемые на заводах, складах, в портах или аэропортах для перевозки грузов на короткие расстояния; тракторы, используемые на платформах железнодорожных станций |

28.22.15 Автопогрузчики с вилочным захватом, прочие погрузчики; тягачи, используемые на платформах железнодорожных станций |

01.07.2021 |

|

8715 00 100 0 |

Коляски детские |

30.92.40.110 Коляски детские |

01.07.2021 |

|

9401 71 000 1 |

Детские сидения (кресла) безопасности, устанавливаемые или прикрепляемые к сидениям транспортных средств (с металлическим каркасом) |

31.01.11 Мебель металлическая для офисов |

01.07.2021 |

|

9401 80 000 1 |

Детские сиденья (кресла) безопасности с пластмассовым каркасом, устанавливаемые или прикрепляемые к сиденьям транспортных средств |

31.01.13 Мебель деревянная для предприятий торговли |

01.07.2021 |

Вместо вывода

Основной «фишкой» прослеживаемости станет углубление контроля за уплатой НДС. НДС — один из самых «прибыльных» для бюджета налогов, его администрирование является первоочередной задачей фискальных органов. Поскольку обязанностей у налогоплательщиков также прибавится, станет больше работы и у бухгалтеров.

В решении вопроса возрастания работы может выступить облачный сервис для бухгалтеров Scloud, например. Многие операции здесь автоматизированы, что довольно удобно. Ну и конечно же, Scloud и подобные ему сервисы внимательно следят за изменением законодательства в этой области. Это минимизирует возможные бухгалтерские ошибки.

Ссылка на проект изменений в НК РФ. Ещё по теме «прослеживаемость товаров»:

- Ведение бухгалтерии — кому обязательно, а кому нет?

- Основания для налоговой проверки — камеральной и выездной

- Частичная удалённая работа может быть закреплена в ТК РФ