Страхование ответственности перед третьими лицами

Содержание:

- Сколько это стоит

- Правила оформления договора

- Калькулятор ОСГОП

- Обязательное страхование ответственности

- Процедура страхования и практические нюансы

- Что такое страхование гражданской ответственности?

- Виды страховки гражданской ответственности

- Стоимость и размер компенсации

- Как происходит страхование гражданской ответственности – 5 основных этапов

- Что делать при наступлении гражданской ответственности

- Классификация процедуры и порядок проведения страхования

- Страхование ответственности перед третьими лицами в строительстве

- Кому можно страховаться?

- Оформить договор СГО сегодня стало проще

- Виды страхования

- Стоимость страховки в разных компаниях

Сколько это стоит

Узнать точную цену не так-то просто, потому что она складывается из 3-х параметров: площадь помещения, порог возмещения и факторы риска. С площадью все просто – чем она больше, тем больше будет стоить полис. С порогом возмещения (лимитом ответственности) все примерно так же – чем больше максимальная сумма, которую страховая компания по договору возместит пострадавшему/пострадавшим, тем дороже обойдется страховка. Сложности возникают с оценкой факторов риска – здесь может быть и район, в котором находится помещение, и количество посетителей, и возраст здания, и меры защиты от чрезвычайных ситуаций (например – исправность системы автоматического пожаротушения). Из-за оценки факторов риска страховые компании не спешат публиковать стоимость годовой страховки в открытом доступе, потому что она может сильно разниться для офисов в соседних зданиях, стоящих на одной улице.

Для примера приведем расценки на страхование ответственности арендатора от компании «Reimers Insurance»

Обратите внимание, что расценки носят предварительный характер – из-за факторов риска они могут как повышаться, так и понижаться. Верхняя строчка – площадь помещения в квадратных метрах, первый столбец – лимит ответственности, в ячейках – стоимость годовой страховки

|

100 |

250 |

500 |

750 |

1000 |

1500 |

2000 |

2500 |

3000 |

|

|

До 500000 |

2400 |

2250 |

2500 |

3500 |

4000 |

5000 |

6000 |

7000 |

11000 |

|

2500000 |

5500 |

5250 |

5500 |

6500 |

7000 |

8000 |

9000 |

10000 |

14000 |

|

5000000 |

8900 |

8750 |

9000 |

10000 |

10500 |

11500 |

12500 |

13500 |

17500 |

|

10000000 |

12400 |

12250 |

12500 |

13500 |

14000 |

15000 |

16000 |

17000 |

21000 |

|

15000000 |

15600 |

15250 |

15500 |

16500 |

17000 |

19500 |

21000 |

22500 |

27000 |

|

20000000 |

18600 |

18250 |

18500 |

19500 |

20000 |

22500 |

24000 |

25500 |

30000 |

|

25000000 |

22900 |

22750 |

23000 |

24000 |

24500 |

25500 |

26500 |

27500 |

31500 |

|

30000000 |

24600 |

24500 |

25000 |

26250 |

27000 |

30000 |

32000 |

34000 |

36000 |

|

40000000 |

28600 |

28500 |

29000 |

30250 |

31000 |

34000 |

36000 |

38000 |

43000 |

Калькулятор страхования

Какой-либо единый калькулятор страхования создать не получится, причина описана выше – многие факторы зависят от конкретной ситуации. Примерный подсчет можно совершить так:

-

За базу возьмите 5000000 ответственности, 100 квадратных метров площади и 10000 стоимости.

-

За каждые 100 дополнительных квадратов «накидывайте» 200?.

-

За каждые 1000000 ответственности прибавляйте к стоимости (или отнимайте от нее) 50%.

Правила оформления договора

Полис страхования гарантирует, что при наступлении несчастного случая, СК все расходы по возмещению убытков возьмет на себя. В полисе всегда прописываются риски страхования имущества, перечень которых определяет застрахованное лицо самостоятельно. Это касается степени порчи жилья, а именно повреждения, частичной утраты, полной утраты или гибели. В договоре также могут быть прописаны риски угрозы жизни и здоровья третьих лиц. Документ подписывают две стороны: страховая компания и клиент. Договор определяет взаимоотношения между его составителями, оговаривает права и обязанности. Обязательным является указание полных сведений о каждом из участников, его реквизитов и контактных данных.

Договор может быть заключен с клиентом, который достиг совершеннолетия и признан дееспособным. В документе обязательно прописывается сумма страхования ответственности, в пределах этой суммы и производятся выплаты для погашения ущерба третьим лицам, причиненного страхователем. Все ситуации, при которых наступает страховой случай должны быть описаны в договоре. Если какое-то обстоятельство не было прописано в полисе, то при его наступлении компания-страховщик может отказать в компенсации. Чаще всего договор заключается на один год, но по желанию страхователя, срок может составлять три месяца, полгода или даже несколько лет.

Калькулятор ОСГОП

Национальный союз страховщиков ответственности (НССО) для большего удобства перевозчиков и проверяющих их лиц (инспекторов Транспортного надзора) запустил приложение “Калькулятор ОСГОП“. Программа обладает интуитивно понятным интерфейсом и позволяет практически моментально и в режиме онлайн рассчитать точную стоимость будущего страхового полиса. Кроме этого, калькулятор имеет функцию личного кабинета и сохраняет все расчеты, которые будут доступны при дальнейших обращениях к нему (например, при новом оформлении полиса в следующем году).

Доступ к программе могут получить как все автотранспортные предприятия, занимающиеся перевозкой пассажиров, так и транспортные инспекторы. Последние могут с ее помощью проверить актуальность сведений, касающихся конкретного перевозчика, а также установить факт незаконно сбереженных на страховке средств, которые в дальнейшем могут быть взысканы с компаний-нарушителей в государственную пользу.

Обязательное страхование ответственности

Обязательное страхование ответственности появилось сравнительно недавно, немногим более века назад. Основная функция механизма – помочь застрахованному лицу возместить ущерб, нанесенный третьему лицу при неблагоприятном стечении обстоятельств. Благодаря регулярным взносам от клиентов страховая компания получает необходимый финансовый ресурс, позволяющий взять ответственность за возмещение ущерба в отдельных случаях. В свою очередь у застрахованного лица также появляется возможность возмещать нанесенный ущерб пострадавшему лицу без непредвиденных затрат в особо крупных размерах.

Процедура страхования и практические нюансы

Заключение любого договора страхования из вышеперечисленных предусматривает наличие публичной оферты (предложения) со стороны страховой компании.

Публичная оферта предусматривает наличие предложения, на которое может согласиться любой потребитель.

После обращения в страховую компанию клиент получает условия договора (его бланк), с которыми он должен ознакомиться. Если у клиента нет никаких возражений – договор может быть подписан сторонами и принят к исполнению.

Владельца транспортного средства, на которого возложена обязанность страхования, можно определить как лицо, которое является законным собственником или владельцем имущества, и обязан застраховать транспортное средство не позднее пятидневного срока со дня приобретения своих прав на него.

Дискуссионным является вопрос страховки транспортного средства, приобретенного «по доверенности». Такой вид заключения договора купли-продажи часто практикуется на рынке в связи с его дешевизной.

Обязано ли лицо, которое управляет транспортным средством на основании доверенности, страховать его? Однозначно обязано. Такая категория лиц подпадает под определение владельца транспортного средства.

Для заключения договора ОСАГО пользователю необходимо зайти на сайт страховой компании и оставить там анкетные данные, необходимые для заключения договора страхования.

Особенностью этого вида является то, что договор страхования может быть получен застрахованным лицом по электронной почте и просто распечатан на обычном принтере.

Такой распечатанный вид договора является приемлемым для предъявления, например, сотрудникам ГИБДД по их требованию однако судебная практика говорит о том, что получение договора страхования в оригинале, все же, является приоритетным.

Что такое страхование гражданской ответственности?

В предыдущих статьях мы писали о том, как обеспечить страховую защиту личного имущества. Но нередко в непредвиденных ситуациях ущерб наносится чужой собственности или здоровью.

В таких случаях можно возместить убытки пострадавших из своего кармана, а можно пойти другим путём – застраховать свою гражданскую ответственность. В этом случае затраты будет оплачивать не виновник происшествия, а страховая компания.

Страхование гражданской ответственности (ГО) – отдельная отрасль страхового рынка. Объектом защиты при таком виде страхования выступает ответственность страхователя за причинение вреда собственности, жизни и здоровью третьих лиц.

Правда, от административной или уголовной ответственности страхование ГО не защитит. Если, к примеру, вы виновны в ДТП, полис позволит вам оплатить убытки пострадавшего водителя, но отвечать за возникновение аварийной ситуации всё равно придётся.

Страховка позволяет возместить следующие виды ущерба:

- вред материальному имуществу – стоимость восстановления и ремонта и сопутствующие расходы;

- личный ущерб – затраты на лечение, реабилитацию, уход;

- вред, нанесённый окружающей среде в результате производственной или промышленной деятельности;

- моральный ущерб.

Приобретение полиса страхования ГО актуально для автовладельцев, хозяев квартир, бизнесменов – то есть практически для всех категорий граждан

Документ защищает от непредвиденных трат и, что тоже немаловажно, бережёт ваши нервы

Особенно нужной оказывается такая страховка для жителей многоквартирных домов. В квартирах, где давно не обновлялись сантехнические коммуникации, всегда существует риск аварии или протечки.

А вдруг ваши соседи только что сделали ремонт? А что если вода, просочившись сквозь потолок, испортила дорогую мебель? И в том, и в другом случае страховка возместит ущерб и избавит от долгих оправданий. Хотя извиниться за неудобства, конечно, всё равно придётся.

Подробнее о вариантах защиты своей и чужой недвижимости читайте в статье «Страхование квартиры».

Рекомендуем к прочтению также обзорный материал «Что такое страхование».

Виды страховки гражданской ответственности

Каждый вид страхования имеет свои особенности в части размера страховых возмещений пострадавшей стороне, величины страховой премии для страхователя. Неизменным остается объект страхования – имущественные потери страхователя. Какое наказание полагается за езду без страховки узнайте тут.

Страхование ответственности владельцев транспортных средств

Согласно ФЗ подлежат страхованию все виды транспортных средств, за исключением:

- имеющих скорость движения до 20 км/час;

- на гусеничном, санном ходу;

- мотоколясок;

- скутеров, велосипедов, инвалидных колясок;

- имеющих отношение к ВС РФ, за исключением автобусов, грузовых автомобилей для перевозки обслуживающего персонала и выполнения хозяйственных нужд;

- зарегистрированных на территории других государств;

- прицепов, принадлежащие гражданам.

На видео – больше информации о страховании по ОСАГО:

Компенсация касается вреда, причиненного имуществу и здоровью пострадавшей стороны. Читайте про обязательное страхование пассажиров.

Под материальными потерями понимается:

- полное разрушение;

- повреждение;

- убытки (денежные средства).

Физический ущерб оценивается как:

- нарушение трудоспособности;

- функциональности организма;

- смертельный исход.

Размер компенсации при причинении вреда здоровью определяется, исходя из затрат на его восстановление или денежного возмещения родственникам погибшего, если он являлся кормильцем. Про пенсию по потере кормильца жене умершего расскажет эта ссылка.

На видео – информация о нарушении трудоспособности:

Получить возмещение из-за страдания можно через суд.

По закону страхователем, а значит и виновником, может быть непосредственный участник аварийной ситуации и собственник транспортного средства, несущий ответственность за своих работников. Про страхование ответственности экспедитора читайте здесь.

Срок действия договора – от 3 до 12 месяцев.

Размер тарифов и коэффициенты устанавливает Центробанк РФ

Максимальная страховая компенсация при получении травм, вызвавших временную нетрудоспособность, инвалидность или летальный исход, – 500 тыс. руб. Выплаты по материальному ущербу не могут превышать 400 тыс. руб. Дополнительное добровольное страхование дает возможность избежать издержек при суммах возмещения, превышающих соглашение по ОСАГО.

В случае смерти застрахованного лица право на компенсацию переходит к его наследникам. Сумма в 500 тыс. руб. выплачивается: 25тыс. руб. – на погребение, 475 тыс. руб. – родственникам.

Помимо заявления, паспорта, полиса и водительского удостоверения должны быть в наличии подтверждающие свидетельства случившегося происшествия:

- протоколы обследования органами ГИБДД, МВД;

- акт экспертизы, в котором указана стоимость восстановления транспортного средства;

- свидетельские показания;

- данные независимого технического контроля дорожного движения;

- копии страховок по ОСАГО пострадавших сторон.

В случае, если нет травм и участники ДТП подписали протокол, в котором обговорили виды повреждений и сумму на их ремонт, то страховщик возмещает их по упрощенной процедуре. Компенсация при этом не должна превышать 50 тыс. руб. (для Москвы, С-Петербурга, Московской и Ленинградской областей – 400 тыс. руб.). Про страхование титула при покупке квартиры расскажет этот материал.

Гарантийный срок восстановления поврежденного транспортного средства – до 6 месяцев, при необходимости окраски кузова – до 12 месяцев.

Возмещение в виде денежной компенсации происходит в том случае, если:

- автомобиль не подлежит восстановлению из-за полного разрушения;

- пострадавший погиб во время ДТП;

- предусмотрено условиями договора при тяжелых последствиях для здоровья;

- потерпевшая сторона – инвалид;

- виновник не согласен доплачивать за ремонт на СТО.

Замена восстановительного ремонта страховыми перечислениями применяется, если страховая компания уличена (не менее 2 раз) в злоупотреблении с выполнением договорных обязательств.

Стоимость и размер компенсации

Накопления страховой организации используются для выплаты компенсаций клиентам при наступлении страхового случая. Размер компенсация калькулируется индивидуального в каждой отдельной ситуации. Он зависит от оценочной стоимости объекта и прописанных в договоре условий.

Если условие отношения суммы страхования и стоимости объекта не соблюдается, выплату могут признать недействительной. Проведение анализа должно проводиться специалистами по оценке стоимости страховой. На основании их заключений можно будет корректно просчитать размер выплаты. Сегодня каждый страховщик предлагает подобные услуги. Чем от большего количества рисков вы защититесь, тем дороже будет страховая пошлина. Ниже рассмотрим топ-3 предложения на страховом рынке состоянием на 2021 год.

| Организация | Сумма обязательного платежа / макс размер компенсации | Доступные риски | ||

| 100 тыс. руб. | 300 тыс. руб. | 500 тыс. руб. | ||

| «Альфа-Страхование» | 750 руб. | — | 3000 руб. | Пожар, ущерб от несущих конструкций, потом, короткое замыкание |

| «Ресо-Гарантия» | 900 руб. | 2100 руб. | 3000 руб. | Пожар, короткое замыкание |

| «Ингосстрах» | – | 2100 руб. | 3000 руб. | Пожар, потоп |

Стоимость полисов, приведенная в таблица, калькулирована на необходимый минимум рисков в договоре. Соответственно, расширенный вариант договора обойдется в куда более круглую сумму. Порой сумма компенсации за ущерб становится существенной, поэтому помощь страховой компании в денежной компенсации точно не будет лишней. Разумно продумать всевозможные риски на этапе заключения договора.

Как происходит страхование гражданской ответственности – 5 основных этапов

Услуги страхования гражданской ответственности оказывают десятки компаний различного уровня.

Право на такой вид деятельности даёт лицензия, выданная государственными органами. Эти же структуры имеют право лишить контору разрешительного документа за нарушение правил страхования и невыполнение своих обязанностей перед клиентами.

Процедура страхования гражданской ответственности довольно проста, но стоит изучить все этапы и нюансы процесса заранее. Это поможет пользователям приобрести действительно полезный продукт по выгодной цене.

Этап 1. Выбор страховой компании

Не стоит оформлять договор в первом попавшемся учреждении. Утверждение «все страховщики одинаковые» – в корне неверное. Скорее, наоборот – у каждой компании свой набор уникальных услуг, свои достоинства и недостатки.

Знатоки советуют при выборе конторы учитывать следующие показатели:

- опыт – чем старше учреждение, тем лучше;

- финансовая устойчивость – на неё влияет размер уставного капитала, общая сумма выплат по страховым случаям и величина резервного фонда;

- рейтинг от независимых агентств;

- наличие разветвлённой сети филиалов;

- ассортимент страховых услуг;

- общее количество клиентов.

Можно поступить ещё проще – расспросить своих знакомых. Кто-нибудь из них наверняка пользовался услугами того или иного страховщика и имеет о нём хотя и субъективное, но зато абсолютно достоверное мнение.

Этап 2. Определение предмета страховки

Каждый договор содержит перечень страховых рисков. От их количества зависит конечная стоимость продукта.

Понятно, что полис, в который включены все вероятные события, касающиеся страхования ГО, будет стоить дороже, чем договор, предусматривающий лишь 1-2 конкретных ситуации.

Впрочем, документы обязательного страхования содержат, как правило, регламентированное количество рисков. Так, договоры ОСАГО в каждом регионе составлены по стандартной схеме, а расчетные тарифы устанавливаются на федеральном уровне.

Этап 3. Подготовка документов

Список документов для страхования ГО – минимальный: у компаний нет намерения затягивать процесс, поскольку они сами заинтересованы в скорейшем внедрении клиента в систему страхования.

Обязательно понадобятся паспорт, документы, подтверждающие право владения транспортом, недвижимостью и другим имуществом, технические документы на транспорт или иную собственность. Конкретные списки вам обязательно предоставят страховщики: перечень необходимых бумаг разнится в зависимости от вида страхования ответственности.

Этап 4. Оплата полиса

Услуги компании оплачиваются наличными, банковскими переводами, с помощью электронных платежных систем.

Каждая фирма стремится предоставить клиенту максимальное число вариантов расчета. Взносы по договору – единовременные или периодические (ежемесячные, ежеквартальные и т.д.).

Этап 5. Заключение договора

Главное правило страхователя должно звучать так: «без прочтения не подписываю». Это значит, что любую бумагу, выданную на подпись страховой организацией, следует внимательнейшим образом изучить.

В особенности это касается приложений, примечаний, пунктов, набранных мелким шрифтом. Именно там обычно кроется самая важная информация относительно условий и размеров страховых выплат.

К сожалению, значительная часть пользователей начинает разбираться в нюансах договора уже после наступления страховой ситуации. Это чревато неприятными сюрпризами, денежными потерями и разочарованиями.

Что делать при наступлении гражданской ответственности

Когда произошла такая ситуация, в первую очередь важно сохранять спокойствие, а после — следовать точному плану действий

Выяснить причину и связаться с соседями

Если дверь не открывают, а речь идет о серьезных повреждениях (пожар, потоп), о ситуации нужно сообщить управляющему дома или в аварийную службу.

Зафиксировать факт произошедшего и собрать документы

Чтобы возместить соседям потери, нужно зафиксировать факт и размер ущерба. Факт того, что наступил ущерб, фиксируется участковым, сотрудником ЖЭКа, управляющим или специалистом аварийной службы в акте с подписями соседей, двух свидетелей и виновника произошедшего.

В акте осмотра квартиры должна содержаться следующая информация:

- дата и место составления;

- фамилии членов комиссии, которые составили акт;

- место, где произошло событие (адрес);

- перечень поврежденного имущества с указанием видов и объемов повреждений;

- предварительные причины события.

Дополнительным доказательством могут выступать фотографии причиненного ущерба или видеосъемка «с места события».

Экспертиза нанесенного ущерба

Если возникнет необходимость в проведении экспертизы для установления действительного ущерба, можно обратиться в независимую экспертную службу.

Эксперт-оценщик предоставляет детальные сведения относительно:

- стоимости общего ремонта;

- стоимости убытка (сюда может включаться мебель и вещи).

Эта процедура проводится с целью фиксации скрытых повреждений, которые могут выявиться позже и усложнить процесс разрешения конфликта.

Для проведения экспертизы необходимо иметь следующие документы:

- акт о затоплении;

- документы на квартиру;

- если в результате затопления была повреждена мебель и техника, их также надо учитывать в оценке.

Выяснить, кто или что стало причиной причинения ущерба

Имущественный ущерб возмещается в полном объеме лицом, причинившим вред. В случае аварии в квартире вред может быть причинен:

- по вине субъекта;

- по вине ЖКХ или управляющей компании.

Если виноват ребенок:

- до 14 лет ребенок не несет ответственности, ее несут родители;

- с 14 до 18 лет ущерб покрывается на общих основаниях.

Если квартиру сдают и виноват арендатор. Отношения между арендодателем и арендатором регулируются договором. Если в договоре аренды такая ситуация не будет прописана — ущерб может быть на собственнике.

Решение ситуации без участия суда

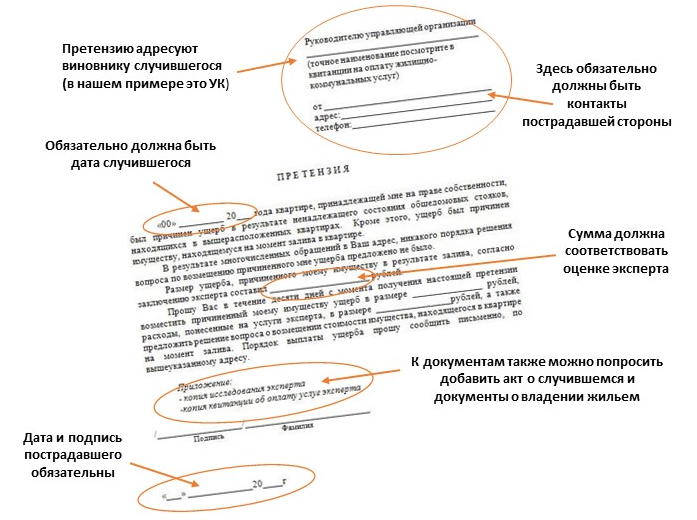

Если есть возможность решить проблему без суда, нужно ей воспользоваться. Соседи должны написать претензию о возмещении ущерба, с учетом акта и оценки. Если средства передает не страховая, а лично собственник — лучше всего составить расписку.

Как может выглядеть претензия:

Обязательно должна быть экспертная оценка и заключение, а также акт о случившемся (его можно взять в управляющей компании).

Как может выглядеть расписка:

Обычно общение с соседями, получение расписок и погашения ущерба занимает много времени. В этом еще одно преимущество страхования гражданской ответственности, страховка позволяет решить подобные вопросы легче и быстрее.

Решение ситуации с участием суда

Если без суда не обойтись, нужно подготовить полный комплект документов, чеков и результатов независимой оценки ущерба.

Если дело дошло до суда:

- не платите компенсацию до судебного решения;

- соберите все возможные документы, фото и видео;

- если вы уже делали какие-то выплаты — обязательно сохраните все чеки;

- помните, что можете подать ответный иск.

Классификация процедуры и порядок проведения страхования

Как известно из практики, существуют франшизы гражданской ответственности, которые условно делятся на следующие виды:

- общий;

- производитель услуг;

- директора и должностных лиц;

- профессиональный;

- работодателя;

- владельца автотранспорта;

- вред экологии.

Самым востребованным видом страхования для автолюбителей является ОСАГО, а что касается пожаров и затоплений, то это относится к общей ответственности. Вообще, установленная классификационная модель весьма условна, хотя была принята компаниями. Эти разновидности преследуют единственную цель – объект, материальный интерес от ущерба.

Чтобы заключить договор на любой вид страхования должна быть предусмотрена публичная оферта. Предложение страховой компании приводится в соответствии с требованиями потребителя. При обращении, клиент получит бланк, в котором будут изложены условия, и если информация не вызывает возражений, то договор подписывают и выполняют.

Страхование ответственности перед третьими лицами в строительстве

В связи со спецификой такой деятельности, как строительство, страхование ответственности перед третьими лицами просто обязательно. Так как в противном случае велика вероятность возникновения серьезных материальных трат.

Страховая защита рассматриваемого типа вступает в силу, если страхователю будут предъявлены претензии третьими лицами, заявленные в соответствии с нормами гражданского законодательства РФ.

Федеральный закон, регламентирующий возмещение вреда, причиненного в результате ведения какой-либо деятельности непосредственно на строительной площадке или же вне её, которая повлекла:

- причинение вреда жизни или здоровью (потеря трудоспособности, увечье, смерть);

- серьезный ущерб имуществу (полное уничтожение ТС, построек, животных или даже зданий).

Также страховщик обязан оплатить издержки, возникшие в результате ведения судебного разбирательства. Размер страховой компенсации при возникновении страхового случая определяется в соответствии со ст. №947 Гражданского Кодекса РФ.

Также определение размера денежной компенсации может быть оставлено на усмотрение сторон. Чаще всего необходимой суммой являются средства, требуемые для полного возмещения полученного вреда: лечения, восстановительных работ и иного.

Данный момент максимально подробно освещается в ст. №13 Федерального закона №315 «О саморегулируемых организациях», а также ст. №1 Федерального закона №148 «О внесении изменений в градостроительный кодекс РФ».

Страхователем в рассматриваемом случае является юридическое или любое дееспособное физическое лицо, имеющее право на заключение договора страхования гражданской ответственности, несущее ответственность за ненадлежащее выполнение строительных работ.

В качестве объекта страхования гражданской ответственности перед третьими лицами выступают имущественные интересы страхователя.

Важным условием является отсутствие противоречий самих интересов действующему на территории Российской Федерации законодательству.

К недостаткам, являющимся причиной возникновения страхового случая, можно отнести:

- неумышленные ошибки, допущенные в результате ведения строительных работ, капитального ремонта, являющиеся следствием нарушения инструкций, сформулированных для осуществления работ определенного рода;

- ошибки и необдуманные действия, являющиеся следствием нарушения правил ведения строительных работ.

Страховая сумма может устанавливаться по соглашению сторон, заключивших соответствующий договор

Важно лишь при этом учитывать действующее законодательство на территории Российской Федерации. Также важно помнить о требованиях, установленных саморегулируемой организацией

Кому можно страховаться?

Наиболее целесообразным представляется страхование ответственности данного типа:

- собственникам недвижимости (складской, жилой, офисной);

- собственникам транспортных средств;

- владеющим разного рода торговыми организациями;

- компаниям, занятым строительными и ремонтными работами;

- организаторам мероприятий, подразумевающих массовое скопление людей (концертов, выставок);

- гражданам, занятым профессиональной (частной) практикой.

Страхование ответственности перед третьими лицами позволяет избежать значительных финансовых потерь, минимизировав убытки от наступления ситуации, предусмотренной положениями страхового договора.

Оформить договор СГО сегодня стало проще

Несколько лет назад оформить страхование гражданской ответственности при ремонте квартиры было сложно даже в столице. Связано это со сложностью такого вида страхования, ведь в нем принимают участие 3 стороны:

- собственник квартиры;

- бригада, выполняющая ремонт;

- страховая фирма.

Уже тогда было ясно, что страховщик более расположен к заключению договора, если ремонтом занимается лицензированная бригада или строительная фирма с хорошей репутацией. «Левые» бригады — серьезное препятствие на пути оформления СГО, так как сильно возрастает риск некачественных ремонтных работ и нанесения ущерба соседям. Кроме того, страховщику сложнее выставить такой бригаде счет для возмещения ущерба.

Поэтому, если хотите заключить СГО, обращайтесь в те фирмы и организации, которые готовы не только обещать золотые горы на словах, но и заключить официальный договор, где будет расписано все, от первого дня ремонта и до финального вывоза мусора.

Важно! СГО предполагает возмещение ущерба не только собственникам квартир, но и их гостям, арендаторам, в том числе юридическим лицам, съемные помещения которых граничат с местом ремонтных работ. Вам нужен ремонт?

Вам нужен ремонт?

Мы отремонтировали уже больше 500 квартир, с удовольствием поможем и вам

Узнать стоимость ремонта

Виды страхования

Вот несколько наиболее популярных видов страхования:

- ОСАГО, «автогражданка», полис страхования гражданской ответственности автовладельцев – все это об одном и том же документе. Это обязательный полис для каждого владельца автомобиля, на его основании ущерб, который причинен одним водителем другому или его машине, компенсируется страховой компанией, а не виновников ДТП. Но у ОСАГО имеется лимит, установленный законодательно, свыше которого компенсации идет уже от виновника ДТП. В 2021 году он составляет для материального ущерба 400 тысяч рублей, а для ущерба здоровью – 600 тысяч рублей. Большие сумму ущерба за счет страховой компании можно компенсировать только при наличии полиса дополнительного добровольного страхования автогражданской ответственности (ДоСАГО)

- Страхование перевозчиков. Любая транспортная компания отвечает за безопасность пассажиров и грузов. Пределы ответственности перевозчиков определяются международными нормативами. При этом страховой ситуации могут быть: причинение вреда жизни или здоровью пассажиров, нанесение ущерба багажу, порча или потеря перевозимых грузов, нарушение сроков доставки груза или пассажиров по вине самого перевозчика, нанесение ущерба третьим лицам в ДТП с перевозчиком. Страхователями в данном случае будет выступать юридическое лицо, которое владеете транспортным средством как арендатор или собственник.

- Страхование ущерба окружающей среде. Такая страховка предусматривает защиту ответственности за возникновение рисков вследствие негативного влияния на окружающую среду. Такие договор страхования заключают собственники потенциально опасных для природы объектов – шахт, электростанций, химических и нефтеперерабатывающих предприятий, танкеров, заводов, производящих взрывчатые и токсичные вещества. В случае возникновения аварий, техногенных катастроф, утечек по вине владельца опасного объекта ущерб будет компенсирован страховой компанией. Так как речь здесь идет о довольно крупных суммах компенсаций, то специализируются на этих рисках крупные международные страховые компании. В России подобных опасных объектов порядка трех сотен, все они обязаны иметь страховку гражданской ответственности от рисков нанесения вреда окружающей среде.

- Страхование ответственности производителей и продавцов. Проще говоря, это страховка от возникновения брака в готовой продукции. Бракованная продукция может появиться из-за нарушений условий работы, недоработок на стадиях разработки продуктов или проектирования, использования некачественного сырья или расходных материалов, из-за человеческого фактора. Ущерб тут может быть не только покупателю, но и самому производителю товаров. Защитится от непредвиденных трат, можно заключив договор страхования товара на гарантийный срок.

- Страхование профессионально ответственности. Это фактически страхование от ошибок специалиста, которые влекут за собой непредвиденные траты их клиентов, которые, в случае наличия страховки, компенсирует страховая компания. Такой вид страхования актуален для частных специалистов – юристов, брокеров, адвокатов, оценщиков, врачей и так далее.

- Страхование гражданской ответственности застройщика. В России такое страхование является обязательным. Благодаря этой страховке дольщики могут вернуть свои средства или же получить жилье даже в случае банкротства строительной компании. С 2014 года застройщики по закону не могут брать деньги с дольщиков при отсутствии данной страховки.

- Страхование от неисполнения обязательства. Это вид добровольного страхования, чаще всего ею пользуются заемщики по кредитным договорам, которые беспокоятся о том, что не могут погасить кредит в установленный срок. В этом случае сумма договора страхования будет меньше кредитной на 10-20%.

Стоимость страховки в разных компаниях

Достаточно много страховых компаний оказывают подобного рода услуги, но среди одним из самых известных имен в сфере является Альфа Страхование. Альфабанк, как и Сбербанк страхование имущества, работает по гибкой системе страхования и предоставляет возможность получить защиту от одного из крупнейших банков России.Про рейтинг компаний для страхования квартиры узнайте тут.

Программа называется «Хоть потоп! – Квартира». Основные достоинства страхования у данного агентства:

- Возможность заочного страхования без задействования страховых инспекторов, которые должны изучить имущество;

- Годовая стоимость страхового полюса составляет цену за 1 месяц коммунальных платежей. Цена соответствует оптимальному соотношению цена/лимит выплат;

- Компания большая и оказывает услуги по страхованию во всех городах страны;

- Альфа Страхование обеспечивает возможность выбирать от каких рисков будет защищать страховка;

- Для составления полюса не обязательно предоставлять свидетельство о собственности.

Сегодня у компании присутствуют предложения с различной стоимостью от 800 рублей в год до 5 000 рублей/год, цена напрямую зависит от лимита выплачиваемых средств. Про страхование строительно-монтажных рисков узнайте по этой ссылке.

Компания РЕСО-гарантия также имеет ряд страховых продуктов для квартир:

- Домовой-льготный – применяется для квартиры площадью до 100 м2, где общая страховая сумма не превышает 1,5 млн рублей. На отделку помещений выделяется 300 тыс. рублей, на движимое имущество и технику – 300 тыс. рублей, гражданская ответственность 300 тыс. рублей. Стоимость полиса составляет 3 000 рублей;

- Эконом – площадь составляет до 100 м2, при этом возраст постройки или давность с выполнения капитального ремонта менее 55 лет, сумма страховой выплаты 3 млн рублей. На отделку лимит до 450 тыс., на технику до 300 тыс., на ответственность гражданина 300 тыс. рублей. Стоимость полюса составляет 6 000 рублей. При этом есть более удешевленный вариант с максимальной суммой выплаты в 2,1 млн и страховой премией 4 500 рублей, но такой тариф не применим для квартир в Москве;

- Экспресс – квартира размером до 120 м2 и возрастом до 55 лет, здесь страховая выплата доходит до 7 млн рублей. На отделку выделяется 700 тыс., на движимое имущество 600 тыс., а на гражданскую ответственность 1,2 млн. Цена полюса 9 800 рублей;

- Премиум – страховая сумма до 15 млн рублей, по конструкции квартиры ограничений нет. На внутреннюю отделку выделяется 2 млн, на мебель и технику 1,5 млн, на ответственность 3 млн. Цена за год составляет 35 000 рублей.

Гражданская ответственность – это защита своего помещения и переложение рисков на страховую компанию при повреждении имущества соседей от негативного влияния, исходящего из квартиры страховщика. Существует также процедура страхования квартиры от затопления соседей.