Коэффициенты финансовой устойчивости предприятия, их анализ

Содержание:

- Особенности анализа финансовой автономности

- Что показывает коэффициент финансовой устойчивости

- Показатели характеризующие степень обеспеченности запасов и расходов источниками их формирования

- Средние статистические значения по годам для предприятий РФ

- Коэффициент финансовой устойчивости — определение

- Коэффициент финансовой устойчивости — что показывает

- Коэффициент финансовой устойчивости — формула

- Коэффициент финансовой устойчивости — значение

- Средние статистические значения по годам для предприятий РФ

- Группа коэффициентов финансовой устойчивости

- Как определить

- Какие бывают коэффициенты финансовой устойчивости предприятия

- Оценка финансовой устойчивости

- Типы финансовой устойчивости

- Источники информации

- Анализ финансовой устойчивости предприятия

Особенности анализа финансовой автономности

Операционное управление компанией любой организационно-правовой формы требует четкого представления финансовой картины. Для этого рассчитывается ряд финансовых показателей, анализируется бухгалтерский баланс фирмы. На их основании осуществляется финансовое моделирование, принимаются важные управленческие решения.

Формула расчета КФУ

Чтобы рассчитать коэффициент финансовой устойчивости, применяется формула:

КФУ = Собственный капитал/Пассивы

Но КФУ часто считают и по такой формуле:

КФУ = (Собственный капитал + Долгосрочные финансовые обязательства)/Итоговая сумма пассивов

Где:

- собственный капитал – это уставный фонд организации и оплаченный капитал (внесенный инвесторами за акции, облигации, другие ценные бумаги). А также безвозмездно пережданные компании материальные ценности (здания, сооружения, оборудование, транспортные средства, товары, сырье, земельные участки и пр.). В эту же статью входят нераспределенная прибыль, с которой вычтены расходы, безвозмездно переданные сторонними лицами ценности, резервные и специальные фонды и пр.;

- долгосрочные финансовые обязательства – это займы, которые нужно отдать не раньше, чем через 12 месяцев. Их наличие в большинстве случаев считается положительным фактором, т.к. компания использует дополнительные возможности для повышения рентабельности (если кредиты направлены на модернизацию производства, разработку новых товаров или услуг, оптимизацию бизнес-процессов и пр.). К долгосрочным финансовым обязательствам относятся не только кредиты банков, но ссуды небанковских организаций, векселя или долгосрочные облигации, лизинговые обязательства и пр.;

- пассивы – это уставной и акционерный капитал, краткосрочные и долгосрочные обязательства. К краткосрочным обязательствам относятся задолженность по заработной плате персонала, кредиты со сроком погашения до 12 месяцев. Долгосрочные обязательства – ссуды и кредиты со сроком возврата больше года, отложенные налоговые обязательства и др.

Нормальные показатели финансовой автономности

Нет точного определения, каким должен быть показатель финансовой независимости, т. к. нет идеального рецепта для разных компаний. Оптимальный показатель может сильно отличаться не только для разных отраслей, но и в рамках одной узкой ниши. Нужно делать анализ хозяйственной и финансовой деятельности конкретного предприятия, а также учитывать его стратегические цели и задачи, план развития.

В среднем, эксперты оценивают показатель КФУ = 0,5 — 0,8, как оптимальный. Чем ниже эта цифра, тем менее устойчиво положение организации. Минимальным порогом (в некоторых странах эта цифра даже регламентирована действующим законодательством) является коэффициент 0,4 . Нельзя допускать большего снижения, иначе возникнет не только дефицит денежных средств для покрытия обязательных текущих расходов, но и появится вероятность банкротства компании. Если показатель имеет отрицательное значение, значит, собственник финансирует компанию полностью за счет заемных средств и фактически не владеет нею.

Если же показатель составляет больше 0,8, это значит, что фирма пользуется собственными средствами практически полностью и привлекает займы, упуская дополнительные возможности развития

Это особенно важно для высокотехнологичных отраслей, где нормальной считается ситуация с низкой степенью автономии. Для таких сфер необходимо постоянно развиваться и разрабатывать новые продукты, иначе можно оказаться далеко позади конкурентов

И поэтому привлекать кредиты и ссуды вполне нормально.

Кроме расчета КФУ и его анализа, нужно также делать сравнительный анализ за разные периоды. Например, в одной и той же отрасли работают две компании. Средний показатель КФУ по отрасли – 0,6. Но у одной фирмы показатель в течение квартала колеблется в пределах 0,5–0,7, а у другой почти не меняется и находится в диапазоне 0,6–0,65. Вроде бы все в пределах нормы. Но здесь можно увидеть, что у первой компании ситуация гораздо хуже, по сравнению со второй т. к. плавность изменения КФУ может свидетельствовать об отсутствии системности финансовой политики.

Коэффициент долговой нагрузки

Этот показатель необходимо изучать для понимания, насколько предприятие зависит от кредиторов, а также того, как оно справляется со своими долгами.

КДН рассчитывается, как соотношение общей суммы долгов к чистой прибыли до вычета процентов и налогов. Нормальным считается показатель 2–2,5 (долгосрочные займы), не более трех (с учетом краткосрочных кредитов).

Что показывает коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости демонстрирует, насколько активы компании профинансированы за счет надежных и долгосрочных источников. Т. е. показывает долю источников для финансирования своей хоздеятельности, которые компания может привлечь на добровольной основе.

Анализируя коэффициент финансовой устойчивости, формула которого будет приведена чуть ниже, можно сказать, что чем ближе его значение к 1, тем стабильнее положение компании, поскольку доля долговременных источников финансирования гораздо выше, чем краткосрочных. Идеальное значение, равное 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, что, однако, не всегда экономически правильно.

Коэффициент финансовой устойчивости — формула по балансу (данные из формы 1):

Кфину = (стр. 1300 + стр. 1400) / стр. 1700.

Если расшифровать показатели строк, формула будет выглядеть так:

Кфину = (Ксоб + Обдс) / Побщ,

где: Кфину — коэффициент финустойчивости;

Ксоб — собственный капитал, включающий имеющиеся резервы;

Обдс — долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

Побщ — итого по пассивам (иначе — валюта баланса).

Поскольку значение строки 1700 баланса складывается из суммарных значений строк 1300, 1400 и 1500, а стр. 1500 — это краткосрочные обязательства, можно говорить о том, что коэффициент, приближенный к 1, показывает, насколько мало привлечено компанией краткосрочных займов. Низкая доля краткосрочных заимствований как раз и называется финансовой устойчивостью.

Вы сможете беспроблемно читать баланс своего предприятия, если изучите нашу статью «Как читать бухгалтерский баланс (практический пример)?».

Показатели характеризующие степень обеспеченности запасов и расходов источниками их формирования

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие уровень обеспеченности оборотных активов источниками их формирования. Для характеристики источников формирования запасов определяют три основных показателя:

1. Наличие собственных оборотных средств (СОС). Определить эту величину можно как разность между реальным собственным капиталом (СК) и величинами внеоборотных активов (итог раздел 1 баланса) (ВА) и долгосрочной дебиторской задолженности (ДО) по формуле:

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СДИ). Рассчитывается как сумма собственных оборотных средств, долгосрочных кредитов и займов (раздел 4 баланса), целевого финансирования и поступлений и определяется по формуле:

3. Показатель общей величины основных источников формирования запасов и затрат (ОВИ). Рассчитывается как сумма собственных и долгосрочных заемных источников финансирования запасов и краткосрочных заемных средств и определяется по формуле:

Тип финансовой устойчивости определяется исходя из соотношения величины запасов и затрат и источников их формирования.

- Излишек (+) или недостаток (-) собственных оборотных средств: СОС — Запасы и затраты (ЗЗ).

- Излишек (недостаток) собственных и долгосрочных заемных источников формирования запасов и затрат: СДИ — ЗЗ.

- Излишек (недостаток) общей величины основных источников формирования запасов и затрат: ОВИ — ЗЗ.

Определение типа финансовой устойчивости организации осуществляется на основе трехкомпонентного показателя, который формируется при помощи трех вышеуказанных. Если по соответствующему показателю возникает излишек средств, то в трехкомпонентном показателе на его месте проставляется 1, если недостаток, то 0. Существует четыре типа финансовой устойчивости, которые приведены в следующей таблице.

| Тип финансового состояния | СОС | СДИ | ОВИ |

|---|---|---|---|

| Абсолютная финансовая устойчивость | 1 | 1 | 1 |

| Нормальная финансовая устойчивость | 1 | 1 | |

| Неустойчивое финансовое положение | 1 | ||

| Критическое финансовое положение |

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.600 | 0.571 | 0.505 | 0.493 | 0.456 | 0.465 | 0.387 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.636 | 0.511 | 0.424 | 0.425 | 0.449 | 0.436 | 0.472 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.551 | 0.485 | 0.449 | 0.485 | 0.484 | 0.508 | 0.528 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.571 | 0.502 | 0.530 | 0.522 | 0.510 | 0.512 | 0.577 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.700 | 0.695 | 0.675 | 0.683 | 0.688 | 0.679 | 0.689 |

| Все организации | 0.669 | 0.629 | 0.602 | 0.615 | 0.619 | 0.620 | 0.637 |

Значения таблицы рассчитаны на основании данных Росстата

Коэффициент финансовой устойчивости — определение

Коэффициент финансовой устойчивости — коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса. Исходными данными для расчета служит бухгалтерский баланс.

Коэффициент финансовой устойчивости рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициент устойчивого финансирования.

Скачать программу ФинЭкАнализ

Коэффициент финансовой устойчивости — что показывает

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация использовует в своей деятельности больше года.

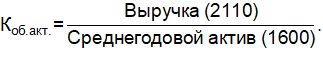

Коэффициент финансовой устойчивости — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.300, стр.490, стр.590 — строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

Коэффициент финансовой устойчивости — значение

Если величина коэффициента колеблется в пределах 0.8–0.9 и есть тенденция к росту, то финансовое положение организации устойчиво.

Рекомендуемое же значение не менее 0.75. Если значение ниже рекомендуемого, то это вызывает тревогу за устойчивость компании.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.600 | 0.571 | 0.505 | 0.493 | 0.456 | 0.465 | 0.387 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.636 | 0.511 | 0.424 | 0.425 | 0.449 | 0.436 | 0.472 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.551 | 0.485 | 0.449 | 0.485 | 0.484 | 0.508 | 0.528 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.571 | 0.502 | 0.530 | 0.522 | 0.510 | 0.512 | 0.577 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.700 | 0.695 | 0.675 | 0.683 | 0.688 | 0.679 | 0.689 |

| Все организации | 0.669 | 0.629 | 0.602 | 0.615 | 0.619 | 0.620 | 0.637 |

Значения таблицы рассчитаны на основании данных Росстата

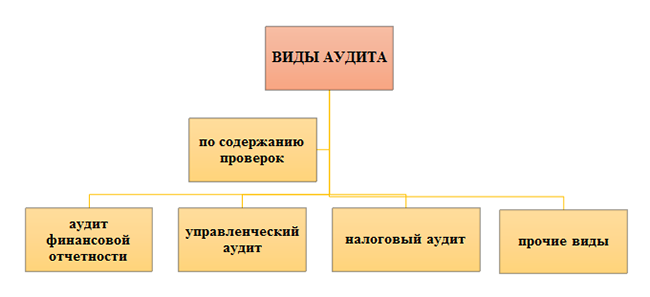

Группа коэффициентов финансовой устойчивости

Несмотря на то, что существует специальный коэффициент финансовой устойчивости, в финансово-экономическом анализе есть целая группа коэффициентов, которые описывают устойчивость организации. Каждый из этих коэффициентов имеет свою специфику и по-своему характеризует финансовую устойчивость.

Во некоторые из них:

- Коэффициент автономии

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных средств

- Коэффициент соотношения оборотных и внеоборотных активов

- Коэффициент обеспеченности материальных запасов собственными средствами

Как определить

Курсы финансового анализа

Благодаря коэффициенту собственности, аналитики могут говорить о том, насколько та или иная фирма независима от кредиторов.

Справка! Определить его значение можно при помощи отношения собственного капитала компании ко всем имеющимся активам.

Работа аналитика

Аналитическая работа позволяет узнать, какую долю составляют в общей структуре действующих ресурсов собственные средства организации.

Вариант расчета по балансу

Расчет финансовой независимости можно произвести на основании бухгалтерского баланса.

Что входит в бухгалтерский баланс

В качестве исходных данных потребуются следующие показатели:

- строка 1300 – все собственные средства предприятия;

- строка 1600 – все активы фирмы.

Рассчитать коэффициент финансовой независимости помогут формула и строки по балансу (форма № 1) предприятия:

Кфн= стр.1300/стр.1600.

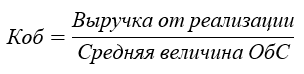

Для вычисления коэффициента автономии оборотных средств в аналитической практике используется следующая формула:

Кобср= (стр.1300 – стр.1100)/стр. 1200,

где:

- стр. 1100 – общая стоимость внеоборотных средств, которые имеются у предприятия;

- стр. 1200 – все оборотные активы, находящиеся на счету компании.

Пример

Баланс ОАО «Астория» по состоянию на 11 марта 2020 года показан в таблице.

Баланс предприятия ОАО «Астория»

| Строка | Показатель | Сумма |

|---|---|---|

| Актив | ||

| 1100 | Внеоборотные средства | 200 |

| 1200 | Оборотные активы | 500 |

| 1600 | Баланс | 700 |

| Пассив | ||

| 1300 | Резервы и капитал | 300 |

| 1400 | Долгосрочные обязательства | 100 |

| 1500 | Краткосрочные обязательства | 300 |

| 1700 | Баланс | 700 |

Исходя из показателей бухгалтерского баланса, будут рассчитываться 2 коэффициента:

- Кфн= 300/700 = 0,4;

- Кобср= (300-200)/500 = 0,2.

Вывод: организация ОАО «Астория» не может «похвастаться» финансовой независимостью. Велик риск банкротства, так как предприятие – должник и не в состоянии расплатиться с обязательствами.

Если в бухгалтерском балансе организации присутствуют сведения о доходах будущих периодов, то коэффициент финансовой независимости необходимо уточнить.

Доходы и расходы будущих периодов

Калькуляция показателя будет определяться по следующей формуле:

Кфнут= (Доходы будущих периодов + Собственный капитал предприятия)/ Сумма активов

Чтобы правильно рассчитать коэффициент, важно учесть, что собственный капитал компании может не совсем совпадать с реальными значениями. Причинами завышенных отклонений могут служить:

Причинами завышенных отклонений могут служить:

- задолженности по счету 80 «Уставный капитал»;

- наличие отложенных налоговых активов.

Заниженные показатели собственного капитала могут возникнуть в связи с начислением доходов будущих периодов, которые организация еще не получила.

Нормальное значение

Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала. Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов. Чем больше у организации доля внеоборотных активов (фондоемкое производство), тем больше долгосрочных источников требуется для их финансирования, а значит больше должна быть доля собственного капитала (выше коэффициент автономии).

Рост коэффициента автономии свидетельствует о том, что организация все больше полагается на собственные источники финансирования.

В мировой практике более распространенным является коэффициент финансовой зависимости (debt ratio), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала. Другим аналогичным показателем, используемым в западной практике, является коэффициент финансового левериджа (debt to equity ratio).

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

Оценка финансовой устойчивости

Неустойчивое финансовое положение характеризует покрытие (равенствёо или излишек) величины всех источников, формирующих запасы. При этом величина их считается нарушенной, поскольку ее восстановление возможно только, если привлечь временно свободные источники средств, банковские кредиты и другие средства. Кризисное финансовое положение говорит о вероятности банкротства предприятия. Его характеризует недостаток величины всех источников, формирующих запасы (собственные оборотные средства, долгосрочные и краткосрочные пассивы), для покрытия величины запасов компании.Оценку финансовой устойчивости проводят не только абсолютными показателями, но и другими финансовыми коэффициентами: коэффициентом автономии формирующих запасы источников, коэффициентом маневренности, коэффициентом обеспеченности запасов организации собственными источниками, а также коэффициентом обеспеченности собственными средствамиС помощью динамического анализа всех этих коэффициентов за различные периоды деятельности не только выявляются тенденции, изменяющие финансовую устойчивость, но и определяются факторы для ее восстановления. Основные факторы заключаются в:

- ускорении оборота текущих активов организации;

- определении оптимальных размеров запасов предприятия;

- пополнении собственных оборотных средств в результате накопленной нераспределенной прибыли или чисто прибыли компании из фондов накопления.

Типы финансовой устойчивости

- абсолютную финансовую устойчивость;

- нормальную финансовую устойчивость;

- неустойчивое финансовое положение;

- кризисное финансовое положение.

Чтобы определить, какой тип финансовой устойчивости характерен для предприятия на определенном промежутке времени, необходимо произвести по данным баланса компании расчет следующих показателей:

- запасов предприятия;

- реального собственного капитала;*внеоборотных активов;

- долгосрочных пассивов;

- краткосрочных кредитов и заемных средств.

Абсолютную финансовую устойчивость предприятия можно наблюдать, когда величина оборотных средств фирмы не меньше, чем величина ее запасов. Нормальную финансовую устойчивость, гарантирующую платежеспособность предприятия, определяет недостаток собственных активов для формирования запасов, но обязательный излишек или равенство долгосрочных источников, формирующих запасы фирмы.

Источники информации

Документы, в которых можно получить нужные данные, выбираются в зависимости от целей анализа и показателей, которые нужно рассчитать. Наиболее доступна отчетность бухгалтера. Необходимо смотреть на:

- структуру активов;

- источники их финансирования;

- динамику изменения показателей.

На основании этих данных можно понять, какие решения принимает руководитель. Например, если в бухгалтерской отчетности видно, что стоимость внеоборотных активов растет, а число краткосрочных кредитов увеличивается, значит, руководитель выбирает неправильные источники финансирования.

Если компания анализирует собственную бухгалтерию, он может быть уверен в ее достоверности и надежности. Однако если требуется оценить другое предприятие, нужно понимать, что бухгалтерия не обязательно покажет реальное положение дел. В этом случае стоит учитывать другие источники.

Управленческая отчетность

Управленческая отчетность подходит только для анализа собственной компании. Ведь эти данные недоступны посторонним лицам

При изучении управленческой отчетности важно смотреть не на конкретные показатели, а на их связь. Например, в компании отмечено сокращение продаж и в этом же периоде – растет дебиторская задолженность

В будущем это может привести к отсутствию средств на взносы по кредитам, ведь продажи не принесут прибыли в нужном объеме.

Анализ финансовой устойчивости предприятия

Для того, что рассчитать коэффициенты финансовой устойчивости, необходимо провести анализ состояния предприятия. Обычно, все расчеты производятся специалистами, так как работа осуществляется со сложными и объемными формулами и цифрами. По итогу можно выявить все уязвимые места компании и найти средства их устранения, а также меры повышения результативности работы. Кроме того, вычисления производят и инвесторы, и кредиторы, чтобы удостовериться в платежеспособности.

Для проведения анализа финансовой устойчивости изучаются следующие показатели:

1) Абсолютные. Сюда относят собственные средства, функционирующий капитал и общую величину источников финансирования. Для полного рассмотрения стоит изучить таблицу:

| Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| Фсос=СОС-33 | Фсос ≥ 0 | Фсос < 0 | Фсос < 0 | Фсос < 0 |

| Ффк = ФК-33 | Ффк ≥ 0 | Ффк ≥ 0 | Ффк < 0 | Ффк < 0 |

| Фои = ОИ -33 | Фои ≥ 0 | Фои ≥ 0 | Фои ≥ 0 | Фои < 0 |

Абсолютная независимость подразумевает покрытие всех расходов доходами. Другими словами, компания не нуждается в привлечении средств со стороны.

Нормальная независимость — определяет способность платить по долгам и наличие небольших займов.

Неустойчивая независимость — подразумевает невозможность оплачивать займы и кредиты, равновесие достигается благодаря пополнению собственных средств и сокращению задолженности. Кризисное — говорит о том, что предприятие работает в убыток и не может платить по долгам.

2) Относительные. Анализ этих показателей подразумевает противопоставление этих значений:

- коэффициентов двух годов,

- фактических и нормативных значений,

- фактических показателей предприятия и показателей соперников,

- фактических и отраслевых.

Анализ всех этих коэффициентов позволяет точно определить важность того или иного фактора на изменение состояния и платежеспособности, а также определить динамику развития. Но нужно учитывать, что при расчетах в первую очередь нужно опираться на абсолютные показатели, так как они являются индикаторами положения предприятия