Анализ финансовой устойчивости предприятия

Содержание:

- Анализ показателей платежеспособности автосервиса

- Методика анализа финансовой устойчивости, основанная на относительных показателях

- Методика анализа финансовой устойчивости, основанная на абсолютных показателях

- Роль анализа устойчивости в финанализе компании

- Особенности анализа финансовой автономности

- Оценка финансового положения автосервиса — пример

- Анализ ликвидности бухгалтерского баланса автосервиса

- Коэффициент финансовой зависимости — определение

- Коэффициент финансовой зависимости — что показывает

- Коэффициент финансовой зависимости — формула

- Коэффициент финансовой зависимости — значение

- Задание 6.

- Задание 12.

- СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Коэффициент отношение долга к EBITDA

- Анализ деловой активности автосервиса

- Расчет показателей структуры капитала

- ***

- Обобщенные выводы по результатам анализа финансового состояния автосервиса — пример

Анализ показателей платежеспособности автосервиса

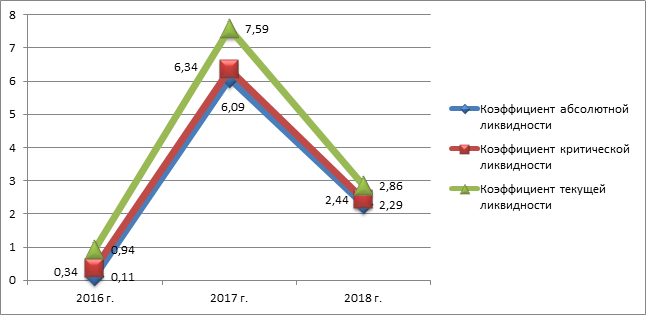

Динамика показателей платежеспособности компании, представлена в таблице 5.

Таблица 5 – Динамика показателей платежеспособности ООО «Фит Автосервис»

|

Показатели и их нормативное значение |

2016 г. | 2017 г. | 2018 г. |

|

Коэффициент абсолютной ликвидности (0,2 – 0,5 пункта) |

0,11 | 6,09 | 2,29 |

|

Коэффициент критической ликвидности (1 пункт) |

0,34 | 6,34 | 2,44 |

|

Коэффициент текущей ликвидности (1-2 пункта) |

0,94 | 7,59 | 2,86 |

Таблица «Динамика показателей платежеспособности» в формате .docСкачать

Уровень платежеспособности ООО «Фит Автосервис» можно считать не достаточным в 2016 году, однако, в 2017 и 2018 показатели платежеспособности переходят порог нормативного значения. Динамику анализируемых показателей в целях полного и тщательного анализа, представим на рисунке 3.

Динамика показателей платежеспособности ООО «Фит Автосервис»

Динамика показателей платежеспособности ООО «Фит Автосервис»

Коэффициент абсолютной ликвидности в ООО «Фит Автосервис» находился на

уровне ниже нормативного значения лишь в 2016 году, затем за счет рост краткосрочных

финансовых вложений на предприятии в 2017 и 2018 году, относительно 2016 года, данный

коэффициент существенно возрос, однако превышение его уровня над уровнем

нормативного значения говорит о низкой эффективности управления денежными

наиболее ликвидными активами предприятия.

Коэффициент критической ликвидности в 2016 году в ООО «Фит Автосервис»

находился на уровне ниже нормативно – рекомендованного значения, что было

вызвано недостатком наиболее ликвидных и быстрореализуемых активов. В 2017 и

2018 году рост наиболее ликвидных активов компании привел к существенному росту

анализируемого коэффициента.

Коэффициент текущей ликвидности находился на протяжении 2017-2018 выше

уровня рекомендуемого нормативного

значения, что говорит об имеющейся на предприятии возможности при полном

погашении дебиторской задолженности и реализации запасов, рассчитаться

предприятием с кредиторами, при этом в компании при совершении полных расчетов

с кредиторами останутся еще средства, в виде финансовых вложений.

Таким образом, в целом уровень ликвидности бухгалтерского баланса и платежеспособности предприятия, является достаточным, однако существенное превышение отельных показателей платежеспособности над уровнем их нормативного значения, является фактором низкого уровня эффективности управления финансами в компании.

Методика анализа финансовой устойчивости, основанная на относительных показателях

Для наиболее качественной оценки финансового положения предприятия используют различные финансовые коэффициенты, которые характеризуют соотношения между различными статьями бухгалтерского баланса.

1. Коэффициент финансовой устойчивости. Данный коэффициент, некоторые авторы, называют коэффициентом автономии. Для расчета коэффициента автономии применяется следующая формула:

Ка = СК/П

где Ка — коэффициент финансовой устойчивости или

автономии;

СК — собственный капитал компании,

тыс.руб.;

П — пассивы бухгалтерского баланса

предприятия, тыс.руб.

При умножении

полученного коэффициента на 100, можно получить его значение в процентах.

Нормативное значение данного коэффициента должно быть не менее 0,5, при этом

стоит отметить, что для различных отраслей, нормативное значение коэффициента

может быть разным.

2. Долг к капиталу или соотношение заемных и собственных средств. Для расчета показателя долга к капиталу используется следующая формула:

Кс = Зк/Ск

где Кс — коэффициент

соотношения заемных и собственных средств коммерческого предприятия;

ЗК — заемный капитал предприятия,

тыс.руб.

Нормативное значение

данного коэффициента должно быть не выше 0,7, при этом так же стоит отметить,

что для различных отраслей, нормативное значение этого коэффициента может быть

разным

3. Долг к активам. Коэффициент соотношения всех обязательств к активам предприятия. Для расчета показателя долга к активам, автор предлагает использовать следующую формулу:

Кза = ЗК/А

где Кза — соотношения всех обязательств к активам предприятия.

Методика анализа финансовой устойчивости, основанная на абсолютных показателях

1. Наличие собственных оборотных средств. Для расчета данного показателя, авто предлагает использовать следующую формулу:

СОС = СК – ВА

где СОС — собственные

оборотные средства коммерческой организации, тыс.руб.;

СК — собственный

капитал коммерческой организации, тыс.руб.;

ВА — внеоборотные

активы коммерческой организации, тыс.руб.

Рост величины

собственных оборотных средств в динамике, свидетельствует об успешном развитии

организации.

Следующим анализируемым показателем при оценке финансовой устойчивости предприятий, предложенным Н.С. Большаковым, является показатель, который характеризует наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функционирующий капитал. Для расчета этого показателя используется следующая формула расчета:

СДОС = СОС + ДО

где СДОС — величина собственных долгосрочных

оборотных средств коммерческой организации, тыс.руб.;

ДО — величина долгосрочных

обязательств коммерческой организации, тыс.руб.

Последним, третьим расчетным показателем, необходимым для оценки финансовой устойчивости предприятий, служит показатель, характеризующий общую величину основных источников формирования запасов и затрат. Для расчета этого показателя используется следующая формула:

ООС = СДОС + КО

где ООС — величина общих оборотных средств коммерческого

предприятия, тыс.руб.;

КО — величина краткосрочных

обязательств коммерческого предприятия, тыс.руб.

Следующим этапом оценки

финансовой устойчивости, является расчет 3-х показателей, характеризующих

обеспеченность запасов и затрат коммерческой организации источниками

формирования.

1. Излишек или недостаток собственных оборотных средств коммерческой организации, рассчитывается по следующей формуле:

М1 СОС = СОС – ЗЗ

где ЗЗ — величина

запасов и затрат коммерческой организации, тыс.руб.;

2. Излишек или недостаток собственных долгосрочных оборотных средств¸ рассчитывается по следующей формуле:

М2 СДОС = СДОС – ЗЗ

3. Излишек или недостаток общих оборотных средств, рассчитывается по следующей формуле:

М3 ООС = ООС – ЗЗ

Для общей характеристики типа финансовой устойчивости, строится модель на основании всех рассчитанных выше показателей.

абсолютный тип финансовой устойчивости коммерческое

предприятия будет иметь, если будет

соблюдено следующее неравенство:

М1 СОС > 0;

М2 СДОС > 0;

М3 ООС > 0.

нормальный тип финансовой устойчивости коммерческое

предприятие будет иметь, если будет

соблюдено следующее неравенство:

М1 СОС ˂ 0;

М2 СДОС > 0;

М3 ООС > 0.

неустойчивое финансовое состояние коммерческое

предприятие будет иметь, если будет

соблюдено следующее неравенство:

М1 СОС ˂ 0;

М2 СДОС ˂ 0;

М3 ООС > 0.

кризисный тип финансовой устойчивости коммерческое

предприятие будет иметь, если будет

соблюдено следующее неравенство:

М1 СОС ˂ 0;

М2 СДОС ˂ 0;

М3 ООС ˂0.

Роль анализа устойчивости в финанализе компании

Финанализ — процедура комплексной всесторонней оценки финсостояния лица по данным его отчетности (балансу и отчету о финрезультатах). Проводя финанализ, рассматривают текущее состояние, анализируют ретроспективную динамику и оценивают перспективы изменения:

- активов и источников их финансирования;

- платежеспособности;

- активности деятельности;

- денежных потоков и инвестиций;

- эффективности использования капитала;

- финустойчивости;

- кредитоспособности и риска банкротства.

Каждое из направлений анализа характеризуется своим набором показателей, дающих возможность оценивать состояние в цифрах (абсолютных или относительных). Чаще всего предприятие рассматривается с нескольких точек зрения и анализу подвергаются одновременно почти все аспекты его функционирования. Анализ финустойчивости — одно из направлений оценки в этом ряду. Он интересен как самому юрлицу, так и сторонним пользователям, поскольку устойчивость финсостояния — залог успешной деятельности организации.

Важно! Суть анализа финансовой устойчивости организации заключается в оценке структуры капитала и установлении ряда соотношений между ее имуществом и обязательствами. Эти соотношения свидетельствуют о том, насколько рационально юрлицо распоряжается имеющимися у него средствами, и позволяют выявить уровень зависимости от заемного капитала, а также определить способы выхода из проблемных ситуаций

Основой финустойчивости юрлица является его стабильная доходность и хороший уровень платежеспособности. Вот почему показатели финустойчивости чаще всего рассматривают одновременно с характеристиками рентабельности, указывающими на степень отдачи имущества, и коэффициентами ликвидности, с помощью которых оценивается платежеспособность.

О показателях платежеспособности читайте в статье «Проведение анализа коэффициентов ликвидности (нюансы)».

Особенности анализа финансовой автономности

Операционное управление компанией любой организационно-правовой формы требует четкого представления финансовой картины. Для этого рассчитывается ряд финансовых показателей, анализируется бухгалтерский баланс фирмы. На их основании осуществляется финансовое моделирование, принимаются важные управленческие решения.

Формула расчета КФУ

Чтобы рассчитать коэффициент финансовой устойчивости, применяется формула:

КФУ = Собственный капитал/Пассивы

Но КФУ часто считают и по такой формуле:

КФУ = (Собственный капитал + Долгосрочные финансовые обязательства)/Итоговая сумма пассивов

Где:

- собственный капитал – это уставный фонд организации и оплаченный капитал (внесенный инвесторами за акции, облигации, другие ценные бумаги). А также безвозмездно пережданные компании материальные ценности (здания, сооружения, оборудование, транспортные средства, товары, сырье, земельные участки и пр.). В эту же статью входят нераспределенная прибыль, с которой вычтены расходы, безвозмездно переданные сторонними лицами ценности, резервные и специальные фонды и пр.;

- долгосрочные финансовые обязательства – это займы, которые нужно отдать не раньше, чем через 12 месяцев. Их наличие в большинстве случаев считается положительным фактором, т.к. компания использует дополнительные возможности для повышения рентабельности (если кредиты направлены на модернизацию производства, разработку новых товаров или услуг, оптимизацию бизнес-процессов и пр.). К долгосрочным финансовым обязательствам относятся не только кредиты банков, но ссуды небанковских организаций, векселя или долгосрочные облигации, лизинговые обязательства и пр.;

- пассивы – это уставной и акционерный капитал, краткосрочные и долгосрочные обязательства. К краткосрочным обязательствам относятся задолженность по заработной плате персонала, кредиты со сроком погашения до 12 месяцев. Долгосрочные обязательства – ссуды и кредиты со сроком возврата больше года, отложенные налоговые обязательства и др.

Нормальные показатели финансовой автономности

Нет точного определения, каким должен быть показатель финансовой независимости, т. к. нет идеального рецепта для разных компаний. Оптимальный показатель может сильно отличаться не только для разных отраслей, но и в рамках одной узкой ниши. Нужно делать анализ хозяйственной и финансовой деятельности конкретного предприятия, а также учитывать его стратегические цели и задачи, план развития.

В среднем, эксперты оценивают показатель КФУ = 0,5 — 0,8, как оптимальный. Чем ниже эта цифра, тем менее устойчиво положение организации. Минимальным порогом (в некоторых странах эта цифра даже регламентирована действующим законодательством) является коэффициент 0,4 . Нельзя допускать большего снижения, иначе возникнет не только дефицит денежных средств для покрытия обязательных текущих расходов, но и появится вероятность банкротства компании. Если показатель имеет отрицательное значение, значит, собственник финансирует компанию полностью за счет заемных средств и фактически не владеет нею.

Если же показатель составляет больше 0,8, это значит, что фирма пользуется собственными средствами практически полностью и привлекает займы, упуская дополнительные возможности развития

Это особенно важно для высокотехнологичных отраслей, где нормальной считается ситуация с низкой степенью автономии. Для таких сфер необходимо постоянно развиваться и разрабатывать новые продукты, иначе можно оказаться далеко позади конкурентов

И поэтому привлекать кредиты и ссуды вполне нормально.

Кроме расчета КФУ и его анализа, нужно также делать сравнительный анализ за разные периоды. Например, в одной и той же отрасли работают две компании. Средний показатель КФУ по отрасли – 0,6. Но у одной фирмы показатель в течение квартала колеблется в пределах 0,5–0,7, а у другой почти не меняется и находится в диапазоне 0,6–0,65. Вроде бы все в пределах нормы. Но здесь можно увидеть, что у первой компании ситуация гораздо хуже, по сравнению со второй т. к. плавность изменения КФУ может свидетельствовать об отсутствии системности финансовой политики.

Коэффициент долговой нагрузки

Этот показатель необходимо изучать для понимания, насколько предприятие зависит от кредиторов, а также того, как оно справляется со своими долгами.

КДН рассчитывается, как соотношение общей суммы долгов к чистой прибыли до вычета процентов и налогов. Нормальным считается показатель 2–2,5 (долгосрочные займы), не более трех (с учетом краткосрочных кредитов).

Оценка финансового положения автосервиса — пример

Следующим этапом анализа финансового состояния является оценка и анализ

показателей финансовой устойчивости, которые играют важную роль в

финансово-хозяйственной деятельности предприятия и служат индикатором некой

оценки его финансового положения.

Абсолютные показатели финансовой устойчивости характеризуют величину излишка или недостатка общей величины собственных и заемных источников формирования запасов и затрат, что позволяет определить тип финансовой устойчивости предприятия (таблица 6).

Таблица 6 – Определение типа финансовой устойчивости ООО «Фит Автосервис»

| Показатели | 2016г. | 2017г. | 2018г. |

|

Излишек (+) или недостаток (-) собственных оборотных средств (СОС1) |

-4238 | -5973 | -9411 |

|

Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат (СОС2) |

-2238 | 19527 | 17089 |

|

Излишек (+) или недостаток (-) общей величины собственных и заемных источников формирования запасов и затрат (СОС3) |

1774 | 22991 | 28502 |

|

Тип финансовой устойчивости |

Таблица «Определение типа финансовой устойчивости» в формате .docСкачать

В итоге расчета абсолютных показателей финансовой устойчивости для ООО «Фит

Автосервис», удалось определить, что предприятие имело «неустойчивый» тип

финансовой устойчивости, что определено существенным недостатком собственных и

долгосрочных заемных источников формирования запасов и затрат (СОС2) в 2016

году. В 2017 и 2018 году по данным анализа бухгалтерского баланса ООО «Фит

Автосервис», компания имела «устойчивый» тип финансовой устойчивости, чему

способствовало наличие излишка собственных и долгосрочных заемных источников

формирования запасов и затрат.

В таблице 7 представлены относительные показатели финансовой устойчивости ООО «Фит Автосервис».

Таблица 7 – Относительные показатели финансовой устойчивости ООО «Фит Автосервис»

| Показатели | Норма | 2016г. | 2017г. | 2018г. |

|

Коэффициент соотношения заемных и собственных средств (Кзм) |

≤0,7 | 3,33 | 10,54 | 10,24 |

|

Коэффициент соотношения мобильных и иммобилизованных активов (Км) |

— | 1,07 | 0,21 | 0,27 |

|

Коэффициент маневренности собственного капитала (Кмс) |

0,2-0,5 | -1,24 | -0,98 | -1,42 |

|

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования (Ксос) |

≥0,1 | -0,59 | -0,10 | -0,16 |

|

Коэффициент автономии (Ка) |

0,5-0,7 | 0,23 | 0,09 | 0,09 |

Таблица «Относительные показатели финансовой устойчивости» в формате .docСкачать

Доля заемного капитала в ООО «Фит Автосервис» на протяжении 2016-2018

года превышает долю собственного капитала, о чем свидетельствует значение

коэффициента соотношения заемных и собственных средств.

Коэффициент маневренности собственного капитала в ООО «Фит Автосервис»

находится в 2016 и 2018 году в отрицательной зоне, что говорит о

недостаточности собственных средств для финансирования деятельности

предприятия.

Коэффициент обеспеченности оборотного капитала собственными источниками

финансирования в целом, также не соответствует установленному нормативному

значению, кроме того он находится на протяжении анализируемого периода в

отрицательной зоне, что обусловлено недостатком собственных источников

финансирования в виде собственных средств компании.

Анализ ликвидности бухгалтерского баланса автосервиса

Ликвидность бухгалтерского баланса станции технического обслуживания оценивается исходя из группировки статей по уровню ликвидности в активах и срочности погашения обязательств в пассивах (таблица 3).

Таблица 3 – Группировка активов и пассивов бухгалтерского баланса ООО «Фит Автосервис», тыс.руб.

| Актив | 2016 г. | 2017 г. | 2018 г. | Пассив | 2016 г. | 2017 г. | 2018 г. |

| А1 | 458 | 21087 | 26133 | П1 | 4012 | 2464 | 7913 |

| А2 | 923 | 878 | 1698 | П2 | 1000 | 3500 | |

| А3 | 2403 | 4317 | 4838 | П3 | 2000 | 25500 | 26500 |

| А4 | 4031 | 5431 | 8945 | П4 | 1803 | 2749 | 3701 |

| Баланс | 7815 | 31713 | 41614 | Баланс | 7815 | 31713 | 41614 |

Таблица «Группировка активов и пассивов бухгалтерского баланса» в формате .doc Скачать

Как можно заметить, в компании в 2016 году наблюдается недостаток наиболее ликвидных активов, однако уже с 2017 года соотношение платежного излишка и недостатка меняется. Сравнительная оценка ликвидности баланса в ООО «Фит Автосервис» представлена в таблице 4.

Таблица 4 – Сравнительная оценка ликвидности баланса ООО «Фит Автосервис»

|

Условие абсолютной ликвидности баланса |

2016 г. | 2017 г. | 2018 г. |

| А1 ≥ П1 | А1< П1 | А1> П1 | А1> П1 |

| А2 ≥ П2 | A2> П2 | А2< П2 | А2< П2 |

| А3 ≥ П3 | А3> П3 | А3< П3 | А3< П3 |

| А4 ≤ П4 | А4> П4 | А4> П4 | А4> П4 |

| Вывод по ликвидности | не достаточно ликвиден | не достаточно ликвиден | не достаточно ликвиден |

Таблица «Сравнительная оценка ликвидности» в формате .docСкачать

Бухгалтерский баланс ООО «Фит Автосервис», на протяжении анализируемого периода, можно считать не достаточно ликвидным.

Коэффициент финансовой зависимости — определение

Коэффициент финансовой зависимости — показатель, обратный коэффициенту финансовой независимости, определяется отношением общей величины финансовых ресурсов к сумме источников собственных средств.

Коэффициент финансовой зависимости рассчитывается в программе ФинЭкАнализ в блоке Модель Дюпона как Мультипликатор собственного капитала.

Скачать программу ФинЭкАнализ

Коэффициент финансовой зависимости — что показывает

Коэффициент финансовой зависимости — показывает, в какой степени организация зависит от внешних источников финансирования, сколько заемных средств привлекла организация на 1 руб. собственного капитала. Он показывает также меру способности организации, ликвидировав свои активы, полностью погасить кредиторскую задолженность.

Коэффициент финансовой зависимости — формула

Общая формула для расчета коэффициента

Формула расчета по данным бухгалтерского баланса

Формула расчета по данным старого бухгалтерского баланса:

где стр.490, стр.700 — строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса

Коэффициент финансовой зависимости — значение

Экономический смысл показателя Коэффициент финансовой зависимости состоит в определении, сколько единиц общей суммы финансовых ресурсов приходится на единицу источников собственных средств.

Положительной считается тенденция к снижению показателя. Как и каждое предприятие, холдинговая компания стремится увеличивать долю собственных средств с целью повышения стабильности функционирования. Позитивно оценивается увеличение общего размера финансовых ресурсов за счет привлечения дополнительного, относительно недорогого заемного капитала.

Задание 6.

На основе приведенных расчетов охарактеризовать структуру имущества предприятия и прошедшие за рассматриваемый период изменения. Затем сделать вывод о том, в какие активы вложены вновь привлеченные финансовые ресурсы или какие активы уменьшились за счет оттока финансовых ресурсов.

Анализ состава и структуры имущества предприятия проведем в таблице 2.

Таблица 2

Анализ состава и структуры имущества предприятия

|

№ п/п |

Размещение имущества |

На начало года |

На конец года |

Изменение за год, (+, -) |

% к изменению итога актива баланса |

||||

|

тыс. руб. |

% к итогу |

тыс. руб. |

% к итогу |

тыс. руб. |

% к началу года |

||||

|

А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

|

1. 1.1 1.2 1.3 1.4 1.4 |

Внеоборотные активы Нематериальные активы Основные средства Незавершенное строительство Долгосрочные финансовые вложения |

53 155 22 88 |

16,06 46,96 6,67 26,67 |

58 162 11 102 |

16,52 46,15 3,13 29,06 |

+5 +7 -11 +14 |

+0,46 -0,81 -3,54 +2,39 |

3,91 5,47 -8,58 10,94 |

|

|

Прочие внеоборотные активы |

12 |

3,64 |

18 |

5,14 |

+6 |

+1,5 |

4,69 |

||

|

Итого |

330 |

100 |

351 |

100 |

+21 |

— |

16,41 |

||

|

2. 2.1 2.2 2.3 2.4 2.5 |

Оборотные активы Запасы и затраты Расчеты с дебиторами Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы |

535 1800 135 2116 60 |

11,52 38,74 2,91 45,54 1,29 |

789 2450 115 1322 77 |

16,6 51,55 2,42 27,81 1,62 |

+254 +650 -20 -794 +17 |

+5,08 +12,81 -0,49 -17,73 +0,33 |

198,44 507,81 -15,63 -620,31 13,28 |

|

|

Итого |

4646 |

100 |

4753 |

100 |

+107 |

+0,07 |

83,59 |

||

|

Всего |

4976 |

— |

5104 |

— |

+128 |

— |

— |

В результате анализа установлено, что внеоборотные активы на конец 2009 года увеличились в сумме 21,0 тыс. руб., или на 16,41 процента к общему итогу актива баланса. Рост внеоборотных активов обусловлены за счет притока долгосрочных финансовых вложений в сумме 14,0 тыс. руб. Остальные статьи первого раздела баланса существенно не изменились.

Итог второго раздела актива баланса «Оборотные активы» также увеличился на сумму 107,0 тыс. руб. Данное изменение второго раздела актива баланса произошло в основном за счет увеличения запасов и затрат на 254,0 тыс. руб., и дебиторской задолженности на 650,0 тыс. руб. В связи с тем, что увеличилась дебиторская задолженность, а данный факт является для предприятия неблагоприятным, уменьшились на конец 2009 года денежные средства в сумме 794,0 тыс. руб.

Задание 12.

Оценить вероятность банкротства с помощью пятифакторной модели. Сделать выводы.

Рассчитаем вероятность банкротства по пятифакторной модели Э.Альтмана (или индекс кредитоспособности).

Z2 = 1,2*х1 + 1,4*х2 + 3,3*х3 + 0,6*х4 + 1,0*х5 (13)

Где х1, х2, х3, х4, х5 рассчитываются следующим образом:

х1 = собственные оборотные средства;

всего активов

х2 = нераспределенная прибыль;

всего активов

х3 = прибыль до налогообложения;

всего активов

уставный добавочный

х4 = капитал + капитал ;

заемные средства

х5 = чистая выручка от реализации ;

всего активов

Z2нач.года = 1,2*0,46+1,4*0,41+3,3*0,63+0,6*0,05+1,0*0,60 = 3,835

Z2кон.года = 1,2*0,49+1,4*0,49+3,3*0,75+0,6*0,07+1,0*0,70 = 4,491

Рассчитаем показатели х1, х2, х3, х4, х5:

х1нач.года = 2276 / 4976 = 0,46 х1кон.года = 2484 / 5104 = 0,49

х2нач.года = 2046 / 4976 = 0,41 х2кон.года = 2500 / 5104 = 0,49

х3нач.года = 3147 / 4976 = 0,63 х3кон.года = 3847 / 5104 = 0,75

х4нач.года = 10 + 95 / 1948 = 0,05 х4кон.года = 10 + 105 / 1710 = 0,07

х5нач.года = 3000 / 4976 = 0,60 х5кон.года = 3550 / 5104 = 0,70

При условии, если:

· Z2 < 1,81 — вероятность банкротства очень высока;

· 1,81 ? Z2 < 2,765 — вероятность банкротства средняя;

· 2,765 ? Z2 < 2,990 — вероятность банкротства невелика;

· Z2 ? 2,990 — вероятность банкротства ничтожна.

Таким образом, вероятность банкротства по модели Альтмана составила 3,835 и 4,491 соответственно на начало и конец года. Это означает, что вероятность банкротства ничтожна.

Таблица 10

Прогноз банкротства предприятия по пятибалльной модели Z2

|

№ п/п |

Показатели |

На начало года |

На конец года |

|

|

1. 2. 3. 4. 5. 6. 7. |

Доля собственных оборотных средств в активах (х1) Рентабельность активов, исчисленная по нераспределенной прибыли (х2) Рентабельность активов, исчисленная по балансовой прибыли (х3) Коэффициент покрытия по рыночной стоимости собственного капитала (х4) Отдача всех активов (х5) Вероятность банкротства Z2 Оценка вероятности банкротства |

0,46 0,41 0,63 0,05 0,60 3,835 ничтожна |

0,49 0,49 0,75 0,07 0,70 4,491 ничтожна |

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. О несостоятельности (банкротстве): ФЗ № 127 от 26.10.02(с изм.и доп) // Рос. газета: — 2002. — № 209-210 — 2 ноября.

2. Анализ финансовой отчетности: Учебник/Вахрушина М.А. Пласкова Н.С.-М.: Вузовский учебник,2009.

3. Артеменко В.Г. Анализ финансовой отчетности: Учебное пособие.-М.:Омега-Л,2008.

4. М.А. Вахрушина. Управленческий анализ.-М.:Омега-Л,2008.

5. Ковалев В.В., Ковалев Вит. В.Анализ баланса или как понимать баланс.-М.:Проспект,2009

6. Маркарьян Э.А., Герасименко Г.П. Экономический анализ: Учебное пособие — М.: ИД ФПК ПРЕСС, 2008.

7. Дыбаль С.В. Финансовый анализ: теория и практика. — СПб.: ИД «Бизнес-пресса», 2009.

8. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Мн.: Новое , 2009.

9. Шеремет А.Д. Методика финансового анализа. — М.: ИНФРА-М, 2008.

10. Экономический анализ: основы теории. Комплексный анализ хозяйственной деятельности организации: Учебник./ Под ред. Н.В. Войтоловского.- М.: Высшее образование,2008.

11. Пласкова Н.С. Экономический анализ.-М.:Эксмо,2009

12. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности.-М.: ИНФРА-М, 2006.

13. Донцова Л.В. Анализ финансовой отчетности. Учебное пособие, 2009.

14. Ефимова О.В. Анализ финансовой отчетности.- М.: Омега-Л, 2009.

15. Ковалев В.В. Анализ хозяйственной деятельности предприятия.-М.:Велби,2010..

16. Басовский Л.Е. Теория экономического анализа: учебное пособие. — М.: ИНФРА-М, 2008. — 222 с.

17. Жарылгасова Б.Т. Анализ финансовой отчетности: Учебник — М.: КНОРУС, 2008 г.

18. Бердникова Т.Б.Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие.-М.:ИНФРА-М,2008.

19. Панюгалова А.В.Теория экономического анализа.-СПб.:Феникс,2009.

20. Савицкая Г.В. Теория анализа хозяйственной деятельности: учебное пособие. — ИНФРА-М, 2009. — 288 с.

21. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. — 4-е издание, перераб. и доп. — М.: ИНФРА-М, 2009. — 512 с.

22. Савицкая Г.В. Анализ эффективности и рисков предпринимательской деятельности: Методологич.аспекты.-М.:ИНФРА-М,2010.

23. Казакова Н.А. Управленческий анализ и аудит компании в условиях кризиса: учебно-практическое пособие . — М: Дело и сервис,2009.

24. Федорова Г.В. Учет и анализ банкротств: Учебное пособие. — М.:Омега-Л,2009

25. Шеремет А.Д. Теория экономического анализа: Учебник. — 3-е изд., доп. — М.: ИНФРА-М, 2008.

Размещено на Allbest.ru

Коэффициент отношение долга к EBITDA

Этот коэффициент является отражением кредитной нагрузки на компанию, показателем ее способности закрыть существующие обязательства. При расчете применяют показатель прибыли до вычета налогов и амортизации, который относительно точно характеризует денежный поток в фирме. Данные об обязательствах суммируют “долгие” и “короткие” займы.

Коэффициент отношение долга к EBITDA=Совокупные обязательства / EBITDA

Значение коэффициента не более 3 говорит о нормальном финансовом состоянии компании. В том случае если коэффициент превышает 5, то это значит что кредитная нагрузка слишком велика и возможно возникновение проблем с погашением займов

Важно отметить, что показатель корректен только при условии своевременного погашения компаний своих долгов

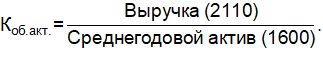

Анализ деловой активности автосервиса

Следующим этапом анализа финансового состояния предприятия является анализ показателей деловой активности. Деловая активность станции технического обслуживания, характеризуется рядом относительных показателей, представленных в таблице 2.

Таблица 2 – Динамика показателей деловой активности ООО «Фит Автосервис»

| Показатели | 2016 г. | 2017 г. | 2018 г. |

|

Капиталоотдача, оборотов |

8,74 | 5,12 | 2,99 |

|

Коэффициент оборачиваемости собственного капитала, оборотов |

68,33 | 44,47 | 34,03 |

|

Коэффициент оборачиваемости оборотных активов, оборотов |

18,86 | 6,73 | 3,72 |

|

Оборачиваемость в днях всех оборотных активов, дней |

19,09 | 53,47 | 96,68 |

|

Коэффициент оборачиваемости дебиторской задолженности, оборотов |

103,19 | 112,39 | 85,22 |

|

Оборачиваемость в днях дебиторской задолженности, дней |

3,49 | 3,20 | 4,22 |

|

Коэффициент оборачиваемости запасов, оборотов |

31,99 | 38,18 | 29,43 |

|

Оборачиваемость в днях запасов, дней |

11,25 | 9,43 | 12,23 |

|

Коэффициент оборачиваемости кредиторской задолженности, оборотов |

30,71 | 31,26 | 21,15 |

|

Оборачиваемость в днях кредиторской задолженности, дней |

11,72 | 11,52 | 17,02 |

Таблица «Динамика показателей деловой активности» в формате .docСкачать

Все показатели деловой активности в 2018 году имеют отрицательную

динамику, что вызвано существенном увеличением среднегодовой величины капитала,

активов, дебиторской задолженности, кредиторской задолженности и запасов по

сравнению с темпами роста выручки от продаж в компании. Особенно, необходимо

отметить существенное снижение в 2018 году оборачиваемости дебиторской

задолженности, связанной с ее ростом 93,39% относительно 2017 года. А также

снижение оборачиваемости собственного капитала, доля которого как уже

отмечалась ранее в источниках формирования имущества СТО сократилась более чем

в 2 раза в 2017-2018 году относительно 2016 года. В итоге, можно пронаблюдать,

что полученные и отраженные в бухгалтерском балансе компании долгосрочные

финансовые займы, стали фактором снижения показателей эффективности

использования и управления капиталом организации.

Расчет показателей структуры капитала

Для оценки структуры капитала используются следующие коэффициенты:

Автономии (финансовой независимости), показывающий долю собственного капитала в общей величине источников финансирования:

Кавт = СКап / ВБал,

где: Кавт — коэффициент автономии (хорошо, когда он больше 0,5);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

Финансового левериджа, отражающий соотношение заемных и собственных средств:

Ккап = (ДлОбяз + КрОбяз) / СКап,

где: Ккап — коэффициент капитализации (не должен быть выше 0,7);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

Маневренности, позволяющий оценить долю свободных для использования собственных оборотных средств:

Кман = (СКап – ВнАкт) / СКап,

где: Кман — коэффициент маневренности (нормальное значение — от 0,2 до 0,5);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса).

Финустойчивости, показывающий долю длительно используемых средств в общей величине источников финансирования:

Куст = (СКап + ДлЗаемОбяз) / ВБал,

где: Куст — коэффициент финустойчивости (при отсутствии заемных средств будет равен коэффициенту автономии);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ДлЗаемОбяз — величина долгосрочных заемных обязательств (данные из строки 1410 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

Заемных средств, позволяющий оценить долю заемных средств в общей величине источников финансирования:

Кзср = (ДлОбяз + КрОбяз) / ВБал,

где: Кзср — коэффициент заемных средств (не должен превышать 0,3);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

Капитализации, отражающий долю долгосрочных обязательств в общей сумме долгосрочных пассивов:

Кдпзс = ДлОбяз / (ДлОбяз + СКап),

где: Кдпзс — коэффициент долгосрочного привлечения заемных средств;

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

Структуры привлеченного капитала, позволяющий оценить долю долгосрочных обязательств в общей сумме привлеченного капитала:

Кспк = ДлОбяз / (ДлОбяз + КрОбяз),

где: Кспк — коэффициент долгосрочного привлечения заемных средств;

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса).

Покрытия инвестиций, показывающий долю долгосрочных обязательств и собственного капитала в общей величине источников финансирования:

Кпин = (ДлОбяз + СКап) / ВБал,

где: Кпин — коэффициент покрытия инвестиций (хорошим считается значение от 0,75 до 0,9);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

***

С помощью коэффициента финустойчивости организация определяет стабильность наличия собственных источников финансирования, а также эффективность маневрирования за счет долгосрочных и краткосрочных займов. Данный коэффициент может служить индикатором независимости фирмы от внешнего краткосрочного финансирования, а также характеризовать общую платежеспособность организации. Проводить его вычисление стоит регулярно, опираясь на информацию в балансе.

Результат вычислений может оказать влияние на будущее финансовое планирование в организации. Помимо этого коэффициент необходим для построения перспективной модели использования краткосрочного финансирования.

Обобщенные выводы по результатам анализа финансового состояния автосервиса — пример

Таким образом, проанализировав финансовое состояние ООО «Фит

Автосервис», можно сделать следующие, не утешительные выводы:

— имущественное положение предприятия ухудшается, в частности

снижается доля собственных средств в валюте баланса предприятия, что ведет к

увеличению его зависимости от внешних кредиторов;

— бухгалтерский баланс в ООО «Фит Автосервис» является в 2017-2018

году достаточно ликвидным, а уровень платежеспособности высоким, при этом,

стоит отметить существенное превышение отдельных показателей платежеспособности

уровня нормативного значения, что отражает низкую эффективность управления

финансовыми средствами предприятия;

— компания с 2017 года осуществляет высокие финансовые вложения в капиталы

иных предприятий и организаций, таких как ООО «Бизон», при этом не осуществляет инвестиций в развитие

собственной сети в небольших городах и населенных пунктах Кузбасса;

— предприятие имеет второй тип финансовой устойчивости в 2016-2017

году, однако в целом, относительные показатели финансовой устойчивости

предприятия, находятся в зоне ниже нормативного значения;

— уровень вероятности возникновения банкротства в компании хоть и

низкий, но динамика индекса расчетного показателя банкротства отрицательная,

что может в будущем стать причиной возникновения риска несостоятельности

(банкротства) компании.

Просмотров

16 324