Аннуитетный или дифференцированный платежи: что лучше и выгоднее для заемщика?

Содержание:

- Аннуитетный платеж

- Можно ли изменить сумму платежа или срок платежа?

- Из чего состоит полная стоимость кредита

- Способ погашения аннуитетный кредит — плюсы и минусы

- Виды ипотечных платежей

- Формула для расчета аннуитетного

- Как выбрать вид платежа?

- Дифференцированный платёж – что это такое

- Плюсы и минусы аннуитетного платежа

- Виды оплаты кредита

- Аннуитетный и дифференцированный платежи: что это и в чем заключаются, их плюсы и минусы

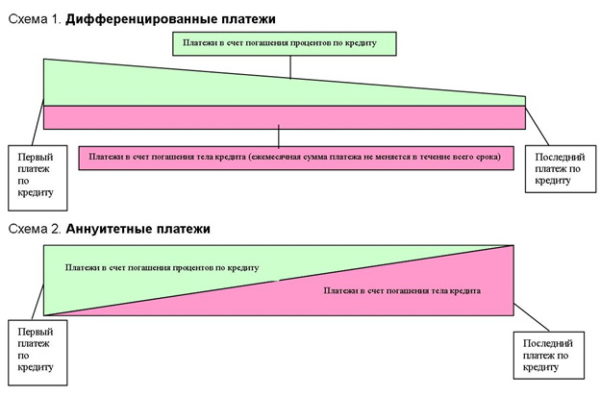

- Схема дифференцированного платежа

- Что выбрать?

- Как правильно погасить кредит раньше срока

- Какой платеж выбрать по ипотеке

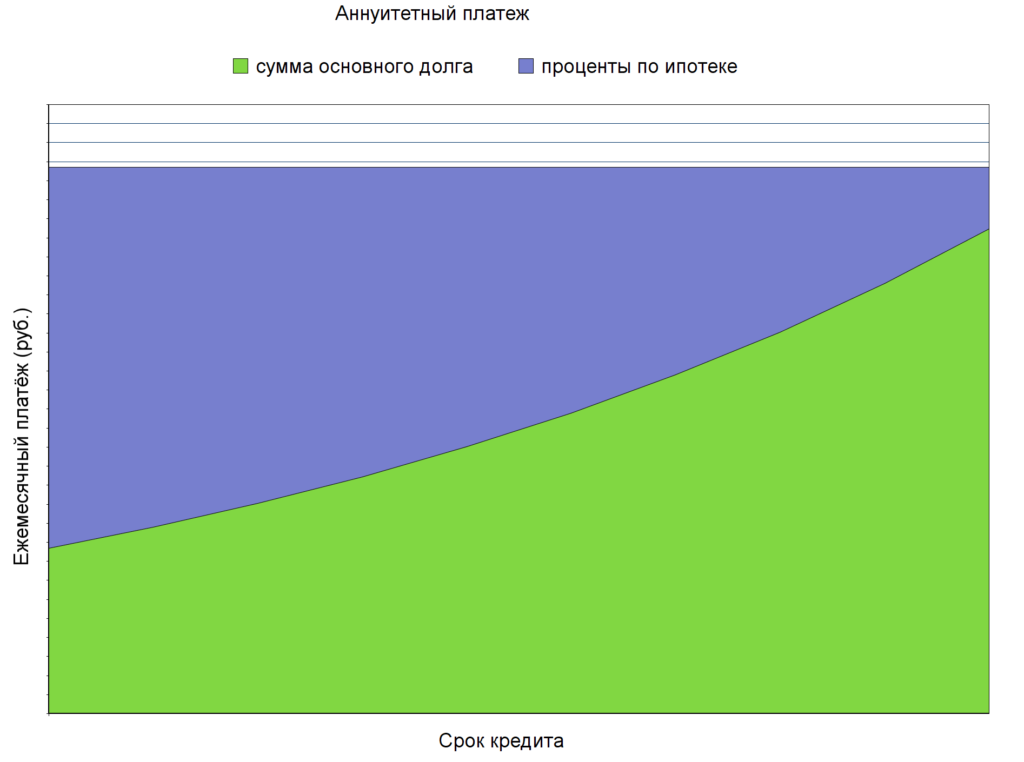

Аннуитетный платеж

Это вид расчета погашения долга по

ипотечному кредиту,

при котором ежемесячный

платеж остаётся

постоянным в течение всего срока

кредитования.

Фиксированная сумма ежемесячного

платежа получается

за счёт того, что часть денег, идущая на

погашение тела

кредита, со

временем увеличивается, а часть, идущая

на оплату процентов

за пользование кредитом

— уменьшается. Это означает, что первые

месяцы ипотеки

заёмщик большей частью оплачивает

проценты банку,

и только к середине срока кредитования,

сумма идущая на погашение

основного долга

увеличивается до существенных значений.

Поскольку, сумма основного

долга уменьшается медленно, то и процентов

на остаток долга начисляется больше.

Переплата по кредиту

в этом случае может быть довольно

существенна.

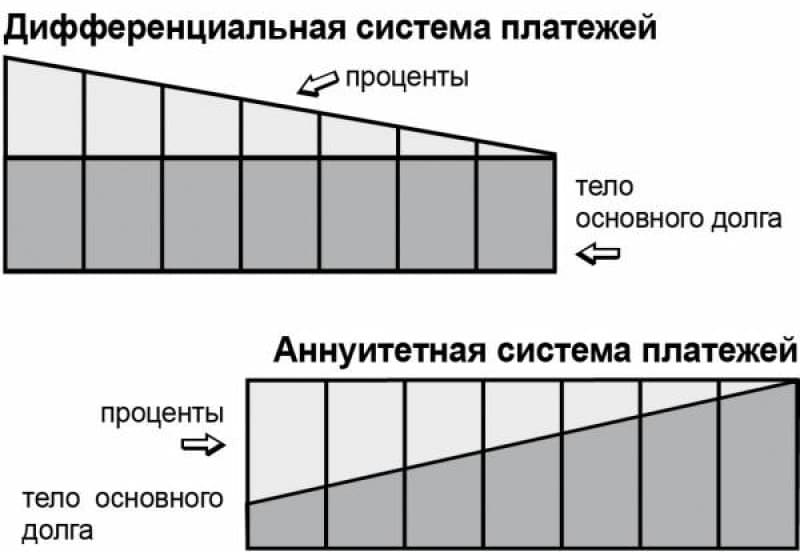

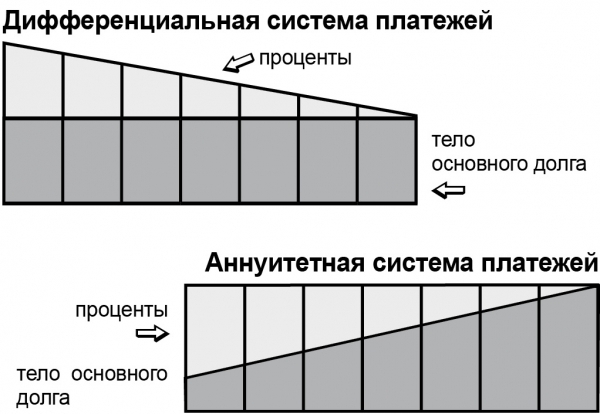

Наглядно представить принцип формирования аннуитетного платежа, можно взглянув на приведённый ниже график.

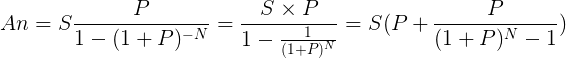

Формула расчета

- An — аннуитетный ежемесячный платёж

- S — первоначальный размер основного долга

- P — процентная ставка по кредиту

- N — срок кредита в месяцах

Данная формула применяется во всех

кредитных

организациях и используется в большинстве

кредитных

калькуляторов.

Таблица

Расчет по ежемесячных аннуитетных платежей можно увидеть в таблице. В качестве примера рассмотрим кредит 500 тыс. рублей со сроком погашения один год, под 14% годовых.

| № | Ежем. платеж | Осн. долг | Проценты | Ост. долга |

| 1 | 44 893.56 | 39 060.23 | 5 833.33 | 460 939.77 |

| 2 | 44 893.56 | 39 515.93 | 5 377.63 | 421 423.85 |

| 3 | 44 893.56 | 39 976.95 | 4 916.61 | 381 446.90 |

| 4 | 44 893.56 | 40 443.34 | 4 450.21 | 341 003.55 |

| 5 | 44 893.56 | 40 915.18 | 3 978.37 | 300 088.37 |

| 6 | 44 893.56 | 41 392.53 | 3 501.03 | 258 695.84 |

| 7 | 44 893.56 | 41 875.44 | 3 018.12 | 216 820.40 |

| 8 | 44 893.56 | 42 363.99 | 2 529.57 | 174 456.41 |

| 9 | 44 893.56 | 42 858.23 | 2 035.32 | 131 598.18 |

| 10 | 44 893.56 | 43 358.25 | 1 535.31 | 88 239.93 |

| 11 | 44 893.56 | 43 864.09 | 1 029.47 | 44 375.84 |

| 12 | 44 893.56 | 44 375.84 | 517.72 | 0.00 |

| Переплата по процентам: 38 722.71 руб. | ||||

| Общая стоимость кредита: 538 722.71 руб. |

Плюсы

- Фиксированный платеж

на весь срок кредитования,

позволяет планировать свой бюджет - Банки более лояльны к заемщикам,

претендующим на аннуитетную схему

погашения кредита.

Минусы

- Существенная переплата процентов за пользование кредитными средствами

- При рефинансировании кредита, убытки могут перекрывать выгоду

Можно ли изменить сумму платежа или срок платежа?

Если у вас есть свободные средства, вы можете погасить часть долга. В зависимости от вашего финансового положения в будущем может рассмотреть возможность уменьшения суммы выплат или сократить срок погашения.

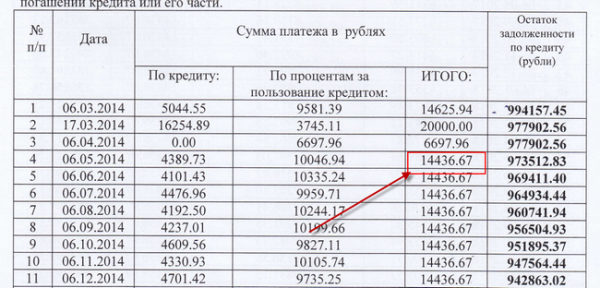

Пример графика платежей: хорошо видно, что первый кредит выплачиваю только проценты, а тело кредита практически не уменьшается

При благоприятных обстоятельствах рекомендуется сократить срок выплаты, чтобы не платить лишнее в банк, и, конечно, довольно, чтобы освободиться от любых долговых обязательств. Если вы не уверены, что заплатив эту сумму будет по силам, то можно оставить время без изменений, но уменьшить размер взносов, чтобы улучшить финансовую ситуацию.

Досрочное погашение будет эффективным для использования в аннуитетный Тип погашения. И сокращение срока, как правило, является лучшим выбором, чтобы сэкономить как можно больше. Поэтому когда появилась возможность погашать кредиты как можно раньше и как можно большие суммы.

Из чего состоит полная стоимость кредита

Обращаясь за денежными средствами в банк, заемщик уведомляется об условиях кредитования. Ведь за использование банковских средств банк потребует определенную сумму. Если суммировать все затраты на выплату долга, складывается общая стоимость по кредиту. Она состоит из трех составляющих:

- Основная сумма – размер денежных средств, предоставленных кредитной организацией своему клиенту на установленных по договору условиях.

- Сумма по процентам, взимаемым за использование займа.

- Комиссия банка, иные обязательные расходы.

Определяя размер переплаты, прежде всего, заемщики обращают внимание на величину ставки, но кроме нее на выплаты оказывает непосредственное влияние и тип исчисления платежей в счет погашения долга банку. В зависимости от типа расчета платежей, различают:

- аннуитетные;

- дифференцированные платежи.

Аннуитетные платежи и дифференцированные платежи — это способы расчета ежемесячных взносов по обслуживанию основного долга, погашения процентов по выбранному кредитному продукту. Основное отличие аннуитетных платежей от дифференцированных в размере ежемесячной оплаты и погашения процентов: если по аннуитетным платежам сумма выплаты в течение всего срока кредитования не изменяется, то при дифференцированных взносах сумма постепенно снижается, и к окончанию срока кредитования становится минимальной.

Банку выгоднее, чтобы клиент как можно дольше и больше уплачивал взимаемый процент, по этой причине не во всех кредитных организациях предусмотрена возможность досрочного закрытия кредита. Запрет на погашение займа сверх положенного по графику незаконен, об этом говорится в ст.11 Закона «О потребительском кредитовании» №353-ФЗ.

Способ погашения аннуитетный кредит — плюсы и минусы

Самое главное отличие от выше рассмотренных тип населенного пункта является постоянство размера ежемесячного платежа. С начала нулевых, они обрели огромную популярность среди всех банков, но метод аннуитета остается очень разнообразный, с большим количеством недостатков.

В дифференцированный Тип погашения долга уменьшается равными долями, здесь все по-другому. Изначально часть долга клиента велика, а проценты начисляются на общее тело кредита. Если раньше платежи заказчик, по сути, платит проценты, до конца срока кредитования остается почти чистый долг, без всяких процентов.

Каждый месяц сумма платежа на протяжении всего срока вклада. Таким образом, оплатить долг сравнительно легче, ведь всегда платили ту же сумму без изменений, что значительно меньше, чем на ранних этапах, чем при дифференцированном типе.

Для того, чтобы избежать переплаты процентов, возможно, чтобы погасить общий долг раньше.

Подводя итог, плюсы:

- равные ежемесячные взносы;

- низкие платежи в начальной стадии, относительно дифференцированным способом;

- возможность досрочного погашения задолженности.

Минусы:

- дифференцированный метод является более безопасным, поскольку если заемщик допустит дефолт, выплатив половину кредита, он будет иметь право претендовать на другое жилье вместо положенных плашмя. При тех же условиях, заемщик в тип платежей аннуитетный погасить только четверть от основной задолженности;

- заемщик вносит в начале срока ипотечного кредита составляет значительную часть процентной ставки, а не основные. Около двух третей начисленные проценты за весь период выплачивается в первой половине.

Виды ипотечных платежей

Чтобы разобраться в тонкостях досрочного погашения ипотеки нужно знать, как «устроен» платёж.

До недавнего времени банки предлагали заёмщику два варианта:

- Дифференцированный платёж;

- Аннуитетный платёж.

На рисунке изображены аннуитетные и дифференцированные платежи

Суть первого: каждый следующий платёж меньше предыдущего, потому что существенную часть в структуре взноса занимает плата по «телу» кредита. С каждым платежом оно уменьшается, а с ним и проценты. Платежи поначалу существенные, зато переплата по кредиту вполне приемлемая. Этот тип платежа практически исчез с ипотечного рынка России.

Лет 5-7 назад можно было оформить кредит в Сбербанке по дифференцированной системе, но теперь банк предлагает только вариант аннуитета.

Чем он плох? Тем, что существенную часть каждого платежа в первые годы составляют проценты по кредиту, а доля оплаты по самому долгу мала. Зато при такой системе размер месячного взноса меньше, что делает ипотеку доступной для менее состоятельных россиян.

Рекомендуем к просмотру:

Наглядно разница между аннуитетным и дифференцированным платежами показана в таблице 1 (срок и процентная ставка условные, приведён график на первые полгода кредитования):

Таблица 1: Пример графиков с аннуитетными платежами

Условия: График аннуитетных платежей (кредит 5 млн. рублей на 5 лет, годовая ставка 10%)

| Месяц | Ежемесячный платёж | В том числе «тело» кредита | В том числе проценты |

| 1-й | 106235.22 | 64568.56 | 41666.67 |

| 2-й | 106235.22 | 65106.63 | 41128.6 |

| 3-й | 106235.22 | 65649.18 | 40586.04 |

| 4-й | 106235.22 | 66196.26 | 40038.96 |

| 5-й | 106235.22 | 66747.9 | 39487.33 |

| 6-й | 106235.22 | 67304.13 | 38931.1 |

| Итого | 637411.32 | 395572.66 | 241838.7 |

Таблица 2: Пример графиков с дифференцированными платежами

Условия: График дифференцированных платежей (кредит 5 млн. рублей на 5 лет, годовая ставка 10%)

| Месяц | Ежемесячный платёж | В том числе «тело» кредита | В том числе проценты |

| 1-й | 125000 | 83333.33 | 41666.67 |

| 2-й | 124305.56 | 83333.33 | 40972.22 |

| 3-й | 123611.11 | 83333.33 | 40277.78 |

| 4-й | 122916.67 | 83333.33 | 39583.33 |

| 5-й | 122222.22 | 83333.33 | 38888.89 |

| 6-й | 121527.78 | 83333.33 | 38194.44 |

| Итого | 739583.34 | 500000 | 239583.33 |

В первом случае за полгода клиент уменьшил тело кредита на 395 572,66 рублей, а во втором сразу на 500 000,00. Чем больше сумма долга, тем дороже обходится пользование чужими деньгами.

Что делать? Если финансы позволяют, устроить дифференцированные платежи самостоятельно! Для этого регулярно добавлять к месячному платежу любые свободные деньги. Даже лишние две тысячи, прибавленные к стандартному взносу, снижают общую переплату на десятки тысяч!

Более подробно о видах платежей по ипотеке мы писали в этой статье.

Формула для расчета аннуитетного

Х=Х*(р+р/((1+п)^п-1)), где

х — кредита за период с – это тело кредита, Р — процентная ставка, П — количество периодов.

Рассчитать процент ипотечного кредита:

ценность=S_n*П/12, где

ценность — накопленные проценты, S_n — невыплаченную часть долга в этот период.

Определить сумму, которая пойдет на ликвидацию основного долга:

ы=х-ценность, где

с — часть пожертвования на ликвидацию задолженности, х — ежемесячный платеж, ценность — начисленные проценты, на момент N-ой выплаты.

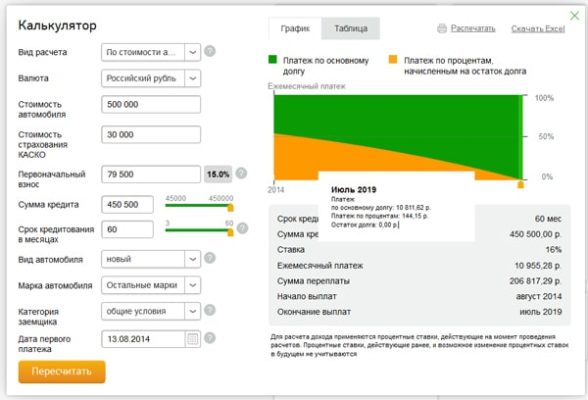

Но самый простой способ воспользоваться специальными сервисами (кредитный калькулятор) на тематических сайтах, которые облегчат расчеты.

Как выбрать вид платежа?

Прежде чем брать денежную ссуду, необходимо определиться с кредитной организацией, так как не все банки могут предложить лояльные условия по кредитам, а также не все могут дать выбор вида ежемесячного взноса — аннуитетного и дифференцированного.

Чем лучше аннуитетный платеж

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Плюсы аннуитетных платежей

- Долговые обязательства равными долями распределены на весь срок кредитования;

- Возможность планировать заранее свой бюджет;

- Возможность оформления услуги «автоплатеж», для избежания просрочек по кредиту;

- Возможность оформления еще одного займа, так как срок кредитования был подобран с комфортным минимальным ежемесячным платежом.

Минусы аннуитетных платежей

- При погашении кредита в течение всего срока кредитования возможна большая переплата из-за особенности начисления процентов;

- Не совсем выгодно досрочное погашение, так как основной долг выплачивается в конце срока кредитования.

Чем лучше дифференцированный платеж

Минусы дифференцированных платежей

- Высокий ежемесячный платеж в начале срока кредитования;

- Перед каждым внесением платежа нужно сверять плату за кредит, так как она меняется;

- Увеличенный ежемесячный платеж может не позволить взять еще один кредит при необходимости.

Дополнительно

- Частичное досрочное внесение денежных средств, где уменьшается сумма основного долга;

- Частичное досрочное внесение денежных средств, где уменьшается срок кредитования.

Если у заемщика непостоянный вид дохода, то ему следует выбрать дифференцируемый платеж. При таком способе выплаты кредита изначально платежи по кредиту будут большие, существенно выше, нежели последующие, так как процент в данном виде платежа начисляется не на всю сумму займа, а на остаток долга.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Дифференцированный платёж – что это такое

При дифференцированном способе внесения платежей:

- размер ежемесячного взноса максимален при осуществлении первых выплат,

- взнос постепенно сокращается на протяжении всего срока действия договора,

- размер взноса достигает своего минимального значения на стадии завершения выплат.

В структуре каждого взноса присутствует одна составляющая с постоянным размером, предназначенная для оплаты тела кредита, а другая – для погашения процентов. За счёт постепенного уменьшения второй составляющей неуклонно уменьшается размер ежемесячной выплаты.

Если клиент оформляет дифференцированный кредит на 1 млн рублей под 14 % годовых, то величина ежемесячной выплаты изменится с 95000 до 84305 рублей, при этом:

- первый взнос 95000 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 11667 руб. – на ликвидацию его процентной части,

- последний взнос 84305 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 972 руб. – на ликвидацию его процентной части.

Формула расчёта

Для случая дифференцированного способа внесения платежей ответ на главные вопросы заёмщика даёт следующая формула:

П = ОД+Пр

Ежемесячный дифференцированный платеж (П) состоит из двух частей, при этом первое слагаемое (ОД) определяет сумму основного долга, которая вносится каждый месяц, и эта величина является неизменной:

ОД = C/n

Она определяется как результат деления суммы займа (С) на общее количество месяцев действия договора (n).

Второе слагаемое определяет размер процентной части долга, подлежащий компенсации в конкретный месяц выполнения договорных обязательств. Эта величина является переменной:

Пр = Сост х Ст/12

Отсюда видно: чем больше остаток невыплаченной суммы займа (Сост) и чем больше его годовая ставка (Ст), прописанная в условиях договора, тем больше процентная часть задолженности, подлежащая ликвидации в конкретном месяце.

Остаток задолженности (Сост) определяют по формуле:

Сост = C – (ОД х N)

Чем больше месяцев прошло с начала действия договора (N), тем меньше размер остатка и, соответственно, тем меньше процентная часть долга, подлежащая компенсации в конкретный месяц.

Пример расчета

Если клиент берёт дифференцированный кредит на сумму 1 млн рублей под 14 % годовых, то величина ежемесячного платежа, а также сумма итоговой переплаты по результату своевременного погашения займа будут зависеть от срока действия договора.

| Срок займа | Размер взноса, руб. | Итоговая переплата по кредиту | ||

| в первый месяц | в последний месяц | в рублях | в процентах | |

| 12 месяцев | 95 000 | 84 305 | 78 833 | 7,8833 |

| 36 месяцев | 39 444 | 28 102 | 215 833 | 21,5833 |

На данном примере видно, что итоговая переплата для дифференцированного способа несколько ниже, чем в ранее рассмотренном примере для аннуитетного способа. При равных условиях их предоставления.

Особенности при досрочном погашении

С точки зрения досрочного погашения, дифференцированный заём, при его сравнении с аннуитетным, выглядит гораздо удобнее, проще и выгодней для клиента.

- Тело кредита выплачивается быстрее, чем в случае аннуитетного займа. Поэтому при перерасчёте, проводимом по итогам каждого досрочного погашения, реально уменьшается процентная часть в структуре следующих взносов.

- Досрочное погашение возможно без уведомления банка. Для его осуществления есть только одно необходимое условие – наличие определённой суммы денег на счёте заёмщика на момент внесения очередного взноса. Эта сумма должна превышать требуемую согласно графику платежей. При этом вся сумма превышения идёт на оплату основного долга.

Плюсы и минусы

Дифференцированный способ внесения платежей имеет свои плюсы и минусы.

К преимуществам кредитов, предусматривающих дифференцированные платежи, относят:

- более низкую итоговую переплату в сравнении с аннуитетными кредитами при одинаковых условиях предоставления, то есть при одних и тех же годовых ставках и сроках,

- ориентированность на выплату основного тела кредита равными платежами, что позволяет при досрочном погашении уменьшить процентную часть в структуре следующих взносов,

- доступность и простота процесса досрочного погашения.

К недостаткам можно отнести:

- трудности в процессе предоставления займа, т.к. банки выдвигают повышенные требования к платёжеспособности клиентов, ориентируясь на первый взнос, который является самым большим,

- более высокие процентные ставки в сравнении с аннуитетными кредитами,

- высокий размер первых взносов в сравнении с аннуитетными кредитами при одинаковых условиях договора, то есть при одних и тех же годовых ставках и сроках.

Плюсы и минусы аннуитетного платежа

Основным недостатком аннуитетного кредитования является то, что при помощи аннуитета в первую очередь погашается значительная доля процентов, но не размер тела кредита, а значит, имеет место значительная переплата по займу.

Плюсы аннуитетного кредитования

Использование системы аннуитетного кредитования подойдет заемщикам, которые:

- по каким-либо причинам не смогут выплачивать крупные суммы денег. В пример можно привести ипотечное кредитование, при котором срок займа длительный, а платежи необходимо совершать в равных долях;

- семейный бюджет планируют, исходя из суммы стабильного дохода.

Многие клиенты предпочитают данную схему уплаты по кредиту благодаря ее легкости: необходимо просто перечислять каждый месяц одинаковую сумму. А в случае дифференцированной системы нужно размер выплат постоянно уточнять в банке.

Виды оплаты кредита

В первую очередь требуется разобраться с самими понятиями. Чем они отличаются друг от друга, какие преимущества предоставляют клиенту.

Аннуитетный платеж – это выплаты, которые производятся ежемесячно в течение погашения кредита. Тип выплат – равнозначный. То есть клиент совершает транзакцию одинаковой суммы. Она состоит из таких пунктов:

- Погашение части долга;

- Погашение кредитного процента;

- Выплаты комиссионного типа (не всегда).

В каких случаях лучше выбирать аннуитетные платежи по кредиту, а в каких — дифференцированные

Дифференцированный платеж – это неравные выплаты по сумме. Чем ближе подходит конец срока кредитования, тем меньше будет требоваться транзакция от клиента. Суть состоит в следующем – первые выплаты будут наиболее крупными, постепенно они будут идти на убыль.

Таким образом, разница между аннуитетный и дифференцированный платежами в типе выплат. В первом случае клиент вносит разнозначную сумму каждый месяц. При выборе второго варианта – большая часть долга должна быть покрыта в первые несколько месяцев, но потом нагрузка значительно снизится.

Аннуитетное погашение

Клиент имеет возможность выполнить предварительный расчет и объективно оценить ситуацию, сопоставив ее со своей платежеспособностью. При помощи данной процедуры можно будет без труда выявить сумму ежемесячных выплат, переплату по кредиту. Рассчитать аннуитетный платеж можно по следующей формуле:

- Размер долга;

- Время займа;

- Аннуитетный коэффициент.

Заемщикам, которые не могут совершать большие ежемесячные платежи подойдет кредит с аннуитетным погашением

Заемщикам, которые не могут совершать большие ежемесячные платежи подойдет кредит с аннуитетным погашением

В данном случае именно последний пункт играет ключевую роль. Его необходимо рассчитывать таким образом — А = Р*(1+Р)N / ((1+P)N-1). Формула расшифровывается так:

- А – аннуитетный коэффициент;

- Р – ставка в процентах. Имеет выражение в сотых частях. То есть, клиент имеет 12% годовых, следовательно, постоянный платеж этой части составит 0.01 (0.12 делим на 12);

- N – количество периодов по погашению задолженности.

Данный тип выплат имеет один серьезный минус. Так как первоочередно выплаты клиента идут на погашение процентов, а не самого кредита, то общая переплата будет значительной. В остальном же следует отметить, что:

- Аннуитетный платеж подходит тем, кто не может осуществлять транзакции на большие суммы;

- Клиенты, которые привыкли четко планировать бюджет. В таком случае гораздо удобнее выплачивать долг равными частями.

К тому же схема очень простая – требуется только совершать своевременный платеж. Прекрасно подходит для займов на небольшие и средние суммы.

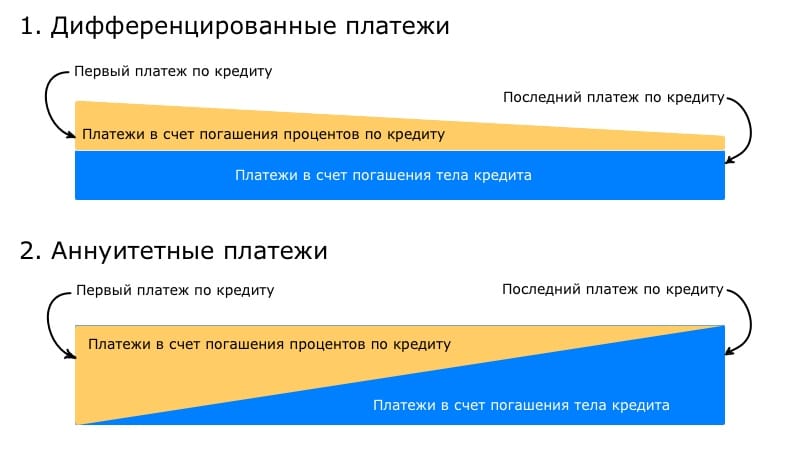

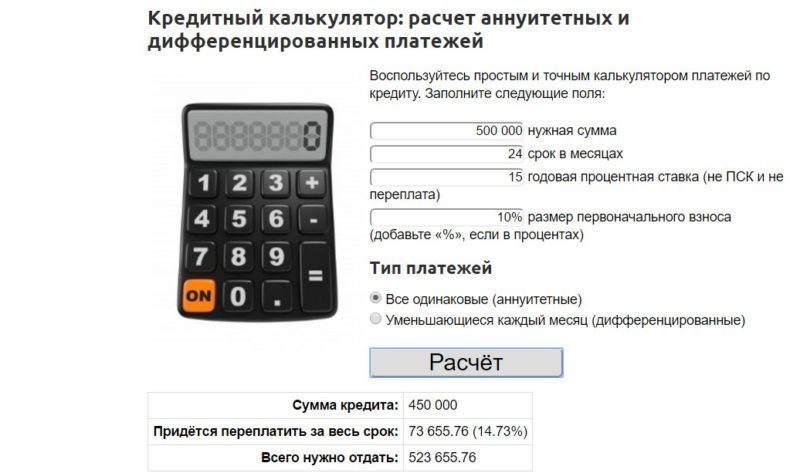

Разницу в переплате между аннуитетным и дифференцированным платежами можно рассчитать с помощью онлайн калькулятора

Разницу в переплате между аннуитетным и дифференцированным платежами можно рассчитать с помощью онлайн калькулятора

Разница дифференцированного платежа

В данном случае сама формула значительно проще, но в ней имеется переменная, которая будет меняться каждый месяц. Вся сложность заключается именно в этом. Поэтому гораздо проще сразу же воспользоваться онлайн-калькулятором — http://biznes-kredit.info/analiz/kalkulator-platezhi.html

Как уже говорилось, данный тип выплат отличается постепенным снижением ежемесячных транзакций. К преимуществам можно отнести следующие показатели:

- В случае досрочного закрытия долга, данный вариант значительно выгоднее, чем аннуитетный;

- Общая переплата будет меньше, так как погашение в первую очередь идет на тело кредита.

Однако имеются и свои недостатки:

- Основная нагрузка финансовых операций ложится на первичные выплаты. Заемщику необходимо реально оценить возможности, прежде чем выбирать данный вариант;

- Банк может отказать в большой сумме, если у клиента нет необходимых источников дохода.

Разумеется, что принимать решение следует исходя из требований клиента и его финансовых возможностей.

Аннуитетный и дифференцированный платежи: что это и в чем заключаются, их плюсы и минусы

Важно иметь четкое представление о том, сколько в итоге придется заплатить по кредиту, о том, что собой представляют аннуитетный платеж и платеж дифференцированный, и в чем разница между ними. Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Аннуитетная система

Сама по себе эта система предполагает, что выплаты по ипотеке будут проводиться равномерно, в оговоренные периоды на протяжении всего срока, который необходим для расчета.

Если заемщик платит за первый месяц 25 тысяч рублей, то в последующие месяцы до конца срока сумма платежа будет аналогичной.

Многим людям очень нравится подобная стабильность в выплатах. Однако, немногие понимают, что не всегда подобная формула ведет к абсолютной выгоде для того, кто взял ипотеку.

Расчет аннуитетных платежей предполагает разницу в соотношении начисляемых процентов по погашаемой службе основного долга и процентов, которые банк получает за весь срок погашения кредита.

По сути, если на начальный период ипотеки в сумму платежей входят сами проценты по кредиту, то общий долг будет погашаться только в незначительной мере. Фактически, это происходит до середины срока использования ипотеки.

После того как наступает так называемая середина периода пользования, начинает погашаться основная часть от общей суммы долга.Необходимо разобраться, почему так происходит. Дело в том, что аннуитетная схема предполагает, что сначала выплачиваются только проценты за пользование кредитом, причем выплаты идут за весь период.

После погашения процентов, заемщик начинает выплачивать основную сумму. Банки получают свою выгоду заранее, не дожидаясь, пока закончится срок предоставления ипотеки.

Если попробовать погасить ипотеку раньше срока, например, через два с половиной года из пяти, которые были оговорены изначально, можно столкнуться со следующей проблемой: может оказаться, что выплаты за пройденный период были сделаны только на 20-25%.

Так, к отрицательным сторонам аннуитетных платежей следует отнести:

- Невозможность погасить полный срок заранее;

- Первоначальные выплаты – это плата банку за пользование ипотекой.

У такого графика имеются и положительные моменты. Например, человеку со стабильной зарплатой будет гораздо удобнее платить одну и ту же сумму каждый месяц.

Говоря короче, к плюсам аннуитетных платежей относятся:

- Возможность равномерных выплат, растянутых на весь срок;

- Возможность рассчитать собственные силы на несколько лет;

- Снижение нагрузки на заемщика по выплатам;

- Возможность рассчитывать на получение большей суммы по кредиту.

Последнее – относится как раз к ипотеке и в меньшей степени к автокредитованию, поскольку в этих случаях может потребоваться действительно существенная сумма.

Дифференцированная система

Дифференцированная ставка будет означать снижение суммы выплат, если заемщик своевременно каждый месяц погашает свой долг.

Причина этого заключается в том, что общий долг будет делиться на равные части и распределяться на весь период выплат. Однако проценты начисляются на остаток долга после каждой ежемесячной выплаты.

Так, часть платежа, которая приходится на основной долг, будет одинаковой в течение всего времени, тогда как процентная часть будет рассчитываться по-новому каждый месяц.

Подобное объяснение невольно вызывает мысль о том, что дифференцированный платеж выгоднее, чем аннуитетный. Кредитные калькуляторы дифференцированных платежей предполагают планомерное погашение долга, а проценты выплачиваются с остатка этого долга.

Так, к плюсам дифференцированных платежей относятся:

- Возможность «ровного» погашения в течение всего периода;

- Возможность досрочного погашения в любой момент.

При всей привлекательности подобных графиков, здесь имеются и свои недостатки. К минусам, которые больше других бросаются в глаза, стоит отнести:

- Основная нагрузка приходится на начальный этап;

- Шанс получить отказ в предоставлении ипотеки;

- Заемщики могут получить меньше, чем рассчитывают.

Подытожив сказанное выше, при выборе той или иной схемы для выплат по ипотеке, далеко не всегда заемщику будет доступна дифференцированная схема, как более выгодная для него и как менее выгодная и удобная банку.

Схема дифференцированного платежа

Если вы готовы работать на перспективу и значительно урезать текущие расходы на начальном этапе кредитования – выбирайте займ с дифференцированной системой погашения. Первые месяцы, а в ряде случаев и годы пролетают достаточно быстро, зато большую часть периода погашения заимствованных средств ежемесячный платеж станет более щадящим для кошелька и менее обременительным для семейного бюджета.

Среди финансовых продуктов российской банковской системы дифференцированные алгоритмы погашения предлагаются преимущественно в рамках ипотечного кредитования, хотя отдельные учреждения занимаются потребительским кредитованием по такому же принципу. При оформлении долгосрочного кредита финансовые аналитики настоятельно рекомендуют внимательнее присмотреться к возможности оформления займа на условиях погашения дифференцированными платежами.

Что выбрать?

Теперь, когда мы разобрались в основных отличиях этих двух способов погашения долга, у читателя возникает резонный вопрос: «Какой вариант выбрать для себя?».

Здесь сложно дать однозначный ответ, так все зависит от суммы договора, срока его действия.

Оформлять займ по аннуитетной схеме имеет смысл тогда, когда срок действия договора не превышает 2-3 года. При умеренной процентной ставке, в этом случае не так будет ощутима переплата, если сравнивать его с дифференцированной схемой.

Что выбрать

Если клиент предполагает взять большой займ (ипотеку, автокредит) на срок 5-7 лет, то имеет смысл обратить внимание на ДП. Это позволит избежать большой переплаты и, начиная уже с первого месяца, постепенно уменьшать сумму основного долга

Также, беря кредит, следует проанализировать свои финансовые перспективы. Если в ближайшее время предполагаются дополнительное поступление денег в семью и будет возможность досрочного погашения, то АП позволит выгодно закрыть кредит.

Видео. Что выбрать?

С другой стороны, если адекватно оценивает свою платежеспособность и понимает, что не сможет взять на себя обязательства по погашению большой части долга в первый год, тогда тоже следует прибегнуть к схеме аннуитетного расчета. В этом случае нужно будет четко понимать, что переплата будет выше, но это будет одновременно и гарантом финансовой стабильности в семье.

Большие суммы по кредиту в первые месяцы не поставят под удар семейный бюджет и не приведут к тому, что уже спустя полгода клиенту придется обращаться за рефинансированием или реструктуризацией долга.

Выбираем схему платежа

Говоря о выгоде каждого из методов погашения долга, следует понимать, что не все банки практикуют обе схемы. В некоторых случаях, банки вам попросту не предложат альтернативный вариант, а будут настаивать на том, который используют при работе с клиентами.

Эти условия необходимо обсудить еще на моменте выбора банка и кредитного продукта. Возможно, видя в вас перспективного и платежеспособного клиента, банк согласится пойти на уступки и изменить стандартную схему расчета графика погашения кредита.

Заключение

Подводя итоги различий между двумя основными способами погашения кредитных средств, выделим следующие моменты:

- при АП финансовая нагрузка распределяется одинаково;

- сумма переплаты больше при аннуитетном способе погашения кредита;

- преимущество АП в том, что первоначальные платежи будут ниже, по сравнению с ДП;

- при ДП тело кредита равномерно уменьшается с каждым месяцем;

- при досрочном погашении выгоднее пользоваться ДП, так как если тело кредита будет уменьшаться, то и сумма процентов по нему будет меньше.

большая переплата по кредиту

Для принятия правильного решения относительно того, каким видом расчета платежей выгоднее воспользоваться, финансовые эксперты рекомендуют выполнить предварительные подсчеты с помощью широко распространенных онлайн-калькуляторов.

Сегодня практически каждый банк использует такую функцию на своем сайте. Достаточно просто внести необходимые параметры (сумму кредита, срок) и способ погашения.

Пример онлайн калькулятора

Таким образом, вы не только сможете просчитать сумму переплаты по кредиту, но и оценить свою платежеспособность, выбрать наиболее комфортный вариант погашения для своей семьи.

Как правильно погасить кредит раньше срока

Сокращение срока кредитование выгодно при любой схеме расчета платежей, поскольку уменьшается время вашего долгового обязательства. Но есть случаи, когда лучше не спешить. К примеру, ипотечный займ для покупки квартиры, взятый на 20 лет.

Никакой выгоды в досрочном погашении такого кредита нет, так как со временем накапливаются не только проценты по займу, но также работает инфляция, «съедающая» часть кредита.

Сократить срок кредитования выгодно в следующих случаях:

— действует аннуитетный расчет платежей;

— при досрочном погашении кредита банк не предъявляет никаких дополнительных требований;

— остается более половины срока погашения займа.

Чтобы у банка не возникло причин для отказа досрочного закрытия кредита, минимум за 30 дней до совершения операции уведомить банк о своем решении. Для этого напишите заявление в произвольной форме. В документе укажите сумму, которая будет внесена для выплаты займа.

Вы можете погасить займ частично или одним платежом. При частичном погашении вам нужно каждый месяц вносить больший платеж, чем предусмотрено в графике выплаты кредита. Таким образом, размер будущих платежей будет уменьшаться.

Важно! Прежде чем полностью погашать кредит, уточните остаток по займу. Даже небольшая сумма в виде остатка на ссудном счету превратится в неприятный сюрприз в виде непредвиденных долгов и просрочек

Сумма дифференцированного платежа меняется ежедневно, поскольку проценты начисляются на остаток по кредиту каждый день. Для определения точной суммы взноса можно обратиться в банк. Вам помогут провести расчеты и определить оптимальный размер ежемесячных взносов для досрочного погашения займа.

Какой платеж выбрать по ипотеке

Основной фактор, на который обращают внимание ипотечные заемщики при выборе графика платежей – это, конечно, общая сумма переплаты. Дифференцированный платеж дает возможность существенно сэкономить, но заемщику нужно очень критично оценить свои доходы и понять, сможет ли он в течение нескольких лет погашать большую долю кредита

Дифференцированный платеж дает возможность существенно сэкономить, но заемщику нужно очень критично оценить свои доходы и понять, сможет ли он в течение нескольких лет погашать большую долю кредита.

В случае с ипотекой дифференцированный график удобен еще и тем, что в первый год за приобретение квартиры можно получить налоговый вычет, который чаще всего направляется на досрочное погашение. Удобно заключать ДКП в конце года, т.к. налоговые органы при расчете вычета рассматривают целый период (год), независимо от того, когда была заключена сделка. Тогда при получении вычета, например, в апреле, оплат из собственных средств будет всего 4.

При подписании договора ипотеки стоит обратить внимание на мораторий на досрочное погашение. Чтобы извлечь максимальную прибыль из дифференцированной схемы внесения платежей, банки часто устанавливают длительный срок, в течение которого досрочные погашения запрещены (до полугода)

При досрочном погашении в первый год срока действия договора переплата по процентам будет минимально возможной.

Дифференцированный платеж позволяет сэкономить еще и на страховых премиях, так как суммы страхования всегда равны остатку задолженности, а она снижается быстрыми темпами.