Ипотека в силу закона: плюсы и минусы

Содержание:

- Существенные условия соглашения

- Основные элементы договора ипотеки

- Существенные условия договора об ипотеке

- Последние изменения в законе

- Главные постулаты закона про ипотеку

- Советы офисному сотруднику:

- «Подводные камни»

- Предмет и стороны договора

- Какие документы нужны для ипотеки

- Существенные условия договора залога недвижимого имущества

- Существенные и дополнительные условия ипотеки

Существенные условия соглашения

В договоре должны быть описаны:

- предмет ипотеки и его оценка;

- суть обязательства перед банком, его размер;

- порядок исполнения обязательства.

Если любое из указанных условий не будет описано в договоре, соглашение считается недействительным.

Предмет кредитования и его оценка

Предметом залога является земельный участок. В договоре указывается:

-

кадастровый номер;

- адрес;

- площадь;

- категория земель, к которой относится участок;

- разрешённое землепользование;

- право, на котором участок принадлежит заёмщику (право собственности);

- иные характеристики (например, перечень подведённых коммуникаций).

Также стороны указывают стоимость, в которую был оценён участок. Цена устанавливается по согласованию между банком и заёмщиком, и не связана со сделкой купли-продажи участка.

Но обычно в соглашении указывается, что стоимость определена в соответствии с результатом экспертной оценки, указывается номер и дата составления отчёта, наименование экспертной организации.

Обязательство, обеспеченное займом

За счёт залога земельного участка обеспечивается денежный долг перед банком.

Поэтому в соглашении указывается:

- порядок предоставления займа (наличный или безналичный способ);

- общая сумма предоставленных средств;

- дополнительные платежи, которые также включены в тело кредита (комиссии за выдачу, плата за уменьшение процентной ставки и т.д.);

- процентная ставка;

- формула подсчёта ежемесячного платежа и его размер;

- способ возврата – перечисление на указанный счёт банка.

Порядок возврата денег обычно описывается в графике платежей, который оформляется отдельным приложением к договору.

В этом документе в табличном виде указывается:

- дата, не позднее которой должен быть перечислен платёж;

- размер взноса;

- остаток долга после перевода.

В договоре указывается число месяца, не позднее которого заёмщик должен перевести деньги.

Важно! Если в ходе исполнения договора возникли дополнительные обязательства, например, неустойка, то они погашаются в соответствующем порядке, без привязки к основному долгу. Отдельно в соглашении указывается порядок зачисления средств, если клиент перевёл недостаточную сумму:

Отдельно в соглашении указывается порядок зачисления средств, если клиент перевёл недостаточную сумму:

-

списывается сумма убытков банка, понесённых в результате неисполнения договора;

- погашаются проценты по просроченному платежу;

- плановые проценты за пользование кредитом;

- основной долг;

- возмещение комиссионных расходов банка;

- неустойка.

В договоре указывается, может ли клиент провести досрочный возврат долга полностью или частично.

Обычно банки устанавливают некоторые ограничения:

- минимальная сумма досрочного погашения (например, от 50 000 рублей);

- предварительное письменное уведомление банка.

- Скачать бланк ипотечного договора на покупку земли

- Скачать образец ипотечного договора на покупку земли

Основные элементы договора ипотеки

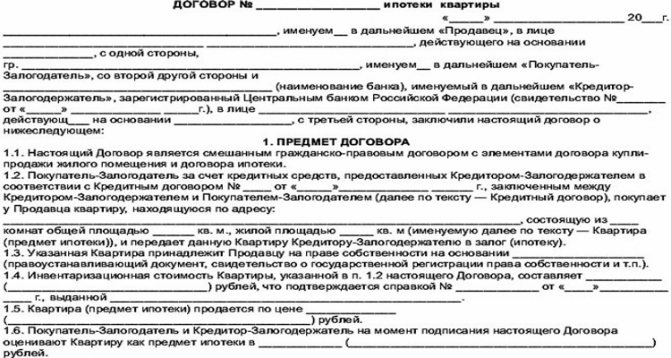

Действующим законодательством не предусмотрена унифицированная форма договора. Статья 9 ФЗ-102 регламентирует обязательные разделы соглашения:

- участники договора;

- предмет;

- порядок предоставления заемных средств;

- алгоритм использования и порядок погашения заемных средств;

- права и обязанности сторон и меры ответственности за их несоблюдение;

- информация о страховке.

Дополнительно в документе могут прописываться другие разделы, не противоречащие действующим законодательным нормам Российской Федерации.

Предмет договора ипотеки является одним из его существенных условий. Предмет можно определить через наименование и местонахождение имущества, описание, позволяющее его идентифицировать, и т. д.

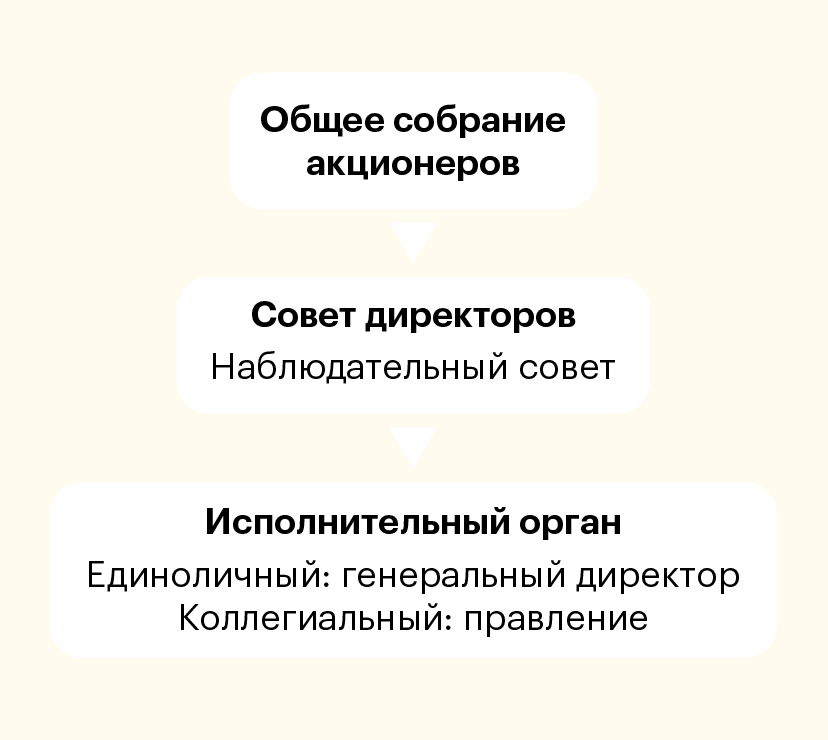

Участники сделки

В этом разделе прописывается информация о сторонах сделки. Указываются реквизиты залогодержателя:

- ФИО;

- данные паспорта (серия, номер, дата выдачи);

- адрес фактического проживания и прописки;

- контактная информация.

Реквизиты залогодателя:

- полное наименование организации с указанием формы;

- юридический адрес расположения;

- данные сертификата Банка России;

- сведения о представителе компании, обладающим полномочиями на подпись договоров кредитования.

Предмет сделки

Данный раздел включает сведения о сути соглашения:

- цель кредитования;

- сумма;

- срок действия;

- используемый тип платежей;

- действующая процентная ставка;

- регламент начисления штрафов и пени.

Также указывается информация о самом залоговом объекте:

- тип имущества;

- фактический или строительный адрес расположения;

- общая и жилая площадь;

- количество комнат;

- иная необходимая добавочная информация.

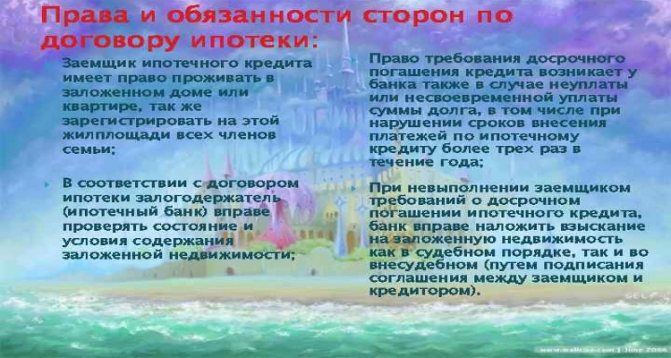

Права и обязательства сторон

В зависимости от особенностей деятельности банка этот раздел может включать в себя множество пунктов.

Права и обязанности сторон. Этот раздел должен содержать подробное описание прав и обязанностей обеих сторон.

Стандартный перечень обязательств заемщика:

- своевременное внесение платы по основной задолженности и начисленным процентам;

- запрет на реализацию и сдачу в аренду залогового имущества без получения одобрения от банковской организации;

- выполнение необходимых ремонтных процедур имущества;

- своевременная оплата стоимости жилищно-коммунальных услуг, имущественного налога и других связанных с владением недвижимостью платежей;

- оформление закладной;

- оформление полиса страхования.

Кредитор в свою очередь обладает правом затребования исполнения заемщиком обязательств в досрочном порядке. Также банк обязуется предоставить денежные средства на приобретение недвижимости и обеспечить ее оформление в собственность с обременением.

Страхование

Независимо от банковской организации и условий кредитования любое ипотечное соглашение подлежит обязательной страховке. Это делается в целях предоставления гарантий как кредитору, так и заемщику. Для банка это гарантия возврата задолженности при нетрудоспособности или смерти заемщика. Для гражданина — возможность получения кредитных каникул при возникновении уважительных обстоятельств, не позволяющих ему исполнять кредитные обязательства.

При оформлении ипотечного кредита практически все банки требуют заключения договора страхования на залоговую недвижимость.

Различают 3 основных вида:

- страховка здоровья и жизни гражданина;

- страхование имущества;

- страхование титула (утрата прав владения недвижимостью в результате продаж и мошенничества).

Обязательным к оформлению является полис страхования жизни и здоровья заемщика. Остальные виды включаются в ипотечный договор по желанию.

Дополнительные условия

В добавочных условиях могут содержаться следующие пункты:

- правила перехода прав на недвижимость при смерти заемщика;

- регламент льготных условий кредитования при оформлении последующей ипотеки;

- условия и требования для продажи залогового имущества;

- льготы по действующему займу (кредитные каникулы, снижение ставки);

- правила рефинансирования и т.д.

Существенные условия договора об ипотеке

Обязательно включите в договор существенные условия. Без них он будет считаться незаключенным.

Закон требует привести в договоре (ст. 9 Закона об ипотеке):

- предмет ипотеки и права залогодателя на него;

- денежную оценку предмета ипотеки;

- описание обеспечиваемого обязательства (существо, размер и срок исполнения).

Кроме того, существенным будет то условие, относительного которого по заявлению одной из сторон должно быть достигнуто соглашение

Если выдается закладная, нужно указать это.

Предмет ипотеки

Чтобы согласовать условие о предмете ипотеки, приведите в договоре:

- наименование имущества;

- место его нахождения;

- достаточное для идентификации описание. Самый надежный вариант – указать кадастровый номер.

Если залогом обременяется право аренды, опишите арендованное имущество, как если бы оно само было предметом ипотеки, и укажите срок аренды.

Пример условия

Залогодатель передает залогодержателю в залог следующее здание:

- кадастровый номер: 77:16:1874561:2706, присвоен 10.10.2017;

- адрес: 108800, г. Москва, ул. Самоцветная, д. 6;

- площадь: 450 кв. м;

- количество этажей: 4;

- назначение: нежилое (административное здание для размещения офисных помещений).

При описании имущества учтите, что ипотека автоматически распространяется:

- на принадлежности вещи, если стороны не договорились об ином. Например, на системы пожарной сигнализации, видеонаблюдения, телефонные сети;

- на неотделимые улучшения, если иное не предусмотрено договором или Законом об ипотеке;

- на находящиеся или строящиеся на передаваемом в ипотеку земельном участке здания или сооружения залогодателя. Также ипотека по общему правилу распространяется на здания и сооружения, которые залогодатель возводит на уже заложенном участке.

Денежная оценка предмета ипотеки

В договоре нужно указать оценку имущества в денежном выражении. Вы можете договориться с контрагентом о ее размере сами. Но мы рекомендуем привлечь профессионального оценщика, чтобы избежать спора о стоимости объекта.

Пример условия

Стоимость предмета залога согласно отчету оценщика (Приложение N 2 к договору) составляет 5 000 000 (пять миллионов) руб.

Для некоторых случаев закон устанавливает особые условия или требования к оценке. Например, если предмет ипотеки – государственное или муниципальное имущество. А если в ипотеку передается сельскохозяйственная земля, в договоре достаточно указать ее кадастровую стоимость и не проводить оценку.

Право залогодателя на предмет ипотеки

Укажите, какое право на имущество имеет залогодатель, и наименование органа, который это право зарегистрировал.

Наименование органа следует указывать так, как оно указано, например, в выписке из ЕГРН либо свидетельстве о госрегистрации прав. Если у вас нет сведений о наименовании этого органа, то, по мнению Минэкономразвития России, допустимо использовать слова “орган регистрации прав”.

Пример условия

Право собственности залогодателя на предмет залога зарегистрировано Управлением Федеральной службы государственной регистрации, кадастра и картографии по Москве, что подтверждается выпиской из Единого государственного реестра недвижимости от 12.07.2019 (Приложение N 1 к договору).

Обеспечиваемое обязательство

Обязательно укажите (п. п. 1, 4 ст. 9 Закона об ипотеке):

- существо обязательства;

- сумму (или условия ее определения для будущего обязательства);

- основания возникновения;

- срок исполнения.

Пример условия

Залог обеспечивает надлежащее исполнение залогодателем обязательства вернуть до 20.01.2020 сумму займа в размере 5 000 000 руб. Данное обязательство возникло на основании договора займа от 14.01.2019 N 23, который заключен между сторонами настоящего договора.

Если обязательство исполняется по частям, укажите сроки платежей и их размеры либо условия, которые позволят их определить.

Кроме того, вы можете определить объем, в котором обязательство обеспечено ипотекой. По общему правилу она обеспечивает не только основной долг, но и все сопутствующие требования на момент их удовлетворения, например неустойку, а также судебные издержки при обращении взыскания, расходы на реализацию имущества и др. Но вы можете сделать иначе. К примеру, предусмотреть, что ипотека покрывает только сумму основного обязательства или вообще только его часть.

Можно указать и твердую сумму обеспеченных требований залогодержателя. В этом случае обязательства должника перед залогодержателем в части, превышающей эту сумму, не будут обеспечены, за исключением ряда требований, указанных в законе. Среди таких исключений – требования об уплате процентов по ст. 395 ГК РФ, возмещении убытков, расходов на страхование или охрану.

Последние изменения в законе

102 ФЗ «Об ипотеке (залоге недвижимости)» постоянно совершенствуется. Так, 1 июля 2018 года он претерпел изменения в ст. 14 – «Содержание закладной». Предъявляемые к закладной требования стали более определенными и полными. Действующая редакция обязывает указывать в закладной следующие данные:

- вид объекта недвижимости;

- площадь предмета ипотеки (другая ключевая характеристика объекта с количественным значением);

- кадастровый номер;

- рыночная стоимость недвижимости.

В связи с изменениями, которые претерпел закон «Об ипотеке», действующая редакция устанавливает, что, если каких-то данных, которые необходимо указывать в закладной, не хватает, она считается недействительной. Боле того, если недействительный документ будет включен в пакет бумаг, переданных для регистрации права, Росреестр в лице Управления оценки объектов недвижимости обязано приостановить регистрацию.Физлица в документе обязаны указать данные своего СНИЛС (юрлица должны вместо этого вписать свои ИНН и ОГРН). Эти изменения касаются только закладных, которые были оформлены после 1.07.2018 г., остальные могут сохранить форму, отвечающую предыдущим законодательным требованиям.

В связи с последними изменениями советуем всем, кто подал заявку на ипотеку, проверить данные своей закладной на предмет соответствия законодательству. Сделать это лучше самостоятельно, не рассчитывая на ту организацию, которая занимается вашей ипотекой.

Кроме того, изменения затронули и содержательную сторону договора между заемщиком и кредитной организацией. Они связаны с изменением в ФЗ 353 «О потребительском займе». Увеличилось число пунктов ипотечного договора, благодаря чему риск возникновения спорных моментов между сторонами договора стал значительно ниже.Закон устанавливает сумму выплаты неустойки в случае просрочки платежей, ее размер зависит от ключевой ставки ЦБ РФ. 61 ст. ФЗ в последней редакции определяет порядок взыскания долга и устанавливает, что задолженность заемщика перед кредитором считается закрытой в том случае, если цена на приобретаемую недвижимость снизилась до такой степени, что банк не смог реализовать ее на аукционе. Взыскание долга из-за нарушения заемщиком ипотечного договора не допускается, если осталось оплатить менее 5 процентов от суммы кредита.

Теперь стороны могут также оформить закладную в электронном виде — на сайте Росреестра или портале «Госуслуги». Возможность подать справку онлайн значительно упрощает процедуру сбора необходимой документации, снижает временные и финансовые затраты и обеспечивает сохранность всех собранных бумаг.

Из ожидаемых поправок можно отметить последующее развитие цифровых технологий, отмену сделок в иностранной валюте, применение реструктуризации ипотечных кредитов.

Главные постулаты закона про ипотеку

Федеральный закон 102 ФЗ дает четкое определение понятия «Ипотека»: это право кредитора получить от заемщика возмещение своих денежных средств, на сумму которых была оформлена ипотека.

Право на пользование залоговой недвижимостью, наряду с этим остается у залогодателя.

Схема ипотечной сделки под залог недвижимости.

Требования, обеспечиваемые ипотекой, обозначенные в законе

Этот раздел федерального закона очень часто прописан в банковских ипотечных договорах, в той части, где определяются суммы возмещения:

- При обращении о взыскании долга, залогодержатель может рассчитывать на основную часть долга, актуальную на момент обращения.

- Компенсация начисленных процентов за обслуживание кредита, согласно кредитному договору.

- Оплата штрафных санкций и неустоек, возникших в результате несоблюдения условий договора.

- Компенсация расходов на судебные тяжбы.

- Компенсация расходов, связанных с реализацией залогового недвижимого имущества.

Схема взыскания долгов по ипотеке.

Раздел закона о залоговом имуществе

Эта часть закона регламентирует залог и дает определение того, что можно к нему отнести.

Согласно этому положению в залог для ипотеки можно внести:

- Жилую недвижимость, а именно дома и квартиры.

- Земельные участки.

- Производственную недвижимость.

- Дачные участки с постройками и без.

- Транспортные средства.

- Гаражи.

- Недвижимость на этапе строительства.

- Право аренды.

- Долевое участие в жилищном строительстве.

Виды залога по ипотеке.

Определение прав залогодателя в законе об ипотеке

В первую очередь, этим разделом определяется право собственности на объект недвижимости, участвующий в сделке ипотечного кредитования: для того чтобы недвижимость могла быть передана в качестве залога, у залогодателя должно быть зарегистрированное право на него.

Также в законе четко обозначены типы недвижимости, которые не могут стать залогом для ипотеки:

- Участки земли, которые изъяты из оборота для государственных целей – прокладки различных коммуникаций, строительство зданий или отведения их под заповедную зону.

- Имеющие статус культурного наследия или памятников архитектуры.

- По которым должна проводиться обязательная приватизация.

- В аварийном состоянии.

Также в этой главе постановления оговорены и другие нюансы:

- При отнесении собственности к залогу необходимо разрешение обоих супругов.

- Зарегистрированные и незарегистрированные улучшения залогового имущества также входят в его состав.

- Если собственность относится к долевой, то при отнесении ее к залогу, их разрешение не потребуется, но при продаже залогового имущества дольщики будут иметь приоритетное право выкупа этой части.

Образец согласия одного из супругов на передачу имущества в залог банку.

Требования, предъявляемые при оформлении договора ипотеки

Каждый банк РФ, который имеет такой продукт, как ипотечное кредитование, не может игнорировать законодательство и соблюдает все нормы по составлению базовых договоров ипотеки. Все необходимые требования прописаны во второй главе данного закона об ипотеке.

Ипотечный договор в обязательном порядке должен содержать в себе определение типа объекта недвижимости, участвующей в кредите. Характеристикой объекта служит его оценка (реальная и стоимостная), которая также непременно должна быть обозначена в договоре.

Другие части договора определяют права и обязанности участников сделки.

Советы офисному сотруднику:

Как совмещать работу в офисе и здоровый образ жизни Не секрет, что офисный труд негативно сказывается и на физическом, и на психическом состоянии работника

Фактов, подтверждающих и то и то, существует довольно много.

Как понять, что коллектив вас не уважает На работе каждый человек проводит значительную часть своей жизни, поэтому очень важно не только то, чем он занимается, но и то, с кем ему приходиться общаться.

Офисные хроники или как противостоять сплетням Сплетни в рабочем коллективе – вполне обыденное явление, причем не только среди женщин, как это принято считать.

Как нужно разговаривать с начальником: антисоветы Предлагаем вам ознакомиться с антисоветами, которые подскажут, как не надо разговаривать с начальником офисному работнику.

«Подводные камни»

Каждый человек, планирующий заключить договор ипотеки, должен знать о «подводных камнях» такого соглашения:

- Некоторые кредитно-финансовые учреждения в целях привлечения клиентов могут предлагать ипотечные программы, для оформления которых не нужно документально подтверждать источник дохода. Несмотря на такие заманчивые условия, службой безопасности банка все равно будет осуществляться проверка финансовой состоятельности претендента. Если при проведении проверки будет установлено, что физическое лицо указало в заявке ложные данные о работодателе, то ему откажут в ипотечном кредитовании и занесут в черный список. В дальнейшем ему будет проблематично оформить кредиты в других банках.

- Каждый заемщик стремится к тому, чтобы по ипотеке была минимальная переплата. Кредитно-финансовые учреждения зачастую предлагают клиентам оформить договор на максимально возможный срок. В связи с этим общая сумма переплаты по ипотеке будет максимально большой.

- Многие кредитно-финансовые учреждения прописывают в ипотечных договорах (образец можно найти на тематических сайтах) различные санкции, за допущенные заемщиками нарушения, а также комиссии и дополнительные платежи. Именно поэтому претенденты должны внимательно изучать соглашения, чтобы в дальнейшем не сталкиваться с неожиданными «сюрпризами».

- Некоторые банки существенно усложняют условия ипотечного кредитования, предъявляя к претендентам ряд особых требований. Например, кредитор может установить запрет на весь период действия программы, касающийся смены места работы или переезда в другой регион. Также могут устанавливаться особенные требования к приобретаемому в ипотеку объекту недвижимости. Например, заемщик сможет в процессе поиска жилья обращаться только в риелторские компании, которые являются партнерами кредитора.

Предмет и стороны договора

Основной элемент такого документа – недвижимое имущество, которое передано в залог. Такой объект и является предметом ипотеки, который в обязательном порядке должен принадлежать заемщику (либо находиться в совместной собственности). Дополнительно прописывается право залогодателя проживать в заложенной недвижимости вместе с несовершеннолетними детьми или пожилыми родителями (и другими родственниками).

Здесь же указываются запреты:

- заложенная жилплощадь не подлежит дарению, завещанию, перепродаже;

- в шести из семи случаев ипотека не разрешает регистрировать (прописывать) новых жильцов без согласования с банком;

- запрещено сдавать жилую недвижимость в аренду и делать перепланировку.

В договоре содержатся полные сведения о предмете залога – кадастровый номер, адрес расположения, детальное описание (дом, квартира), индивидуальные особенности.

Внимание: ипотека исключает действия заемщика, направленные на ухудшение состояния жилой недвижимости, что снижает его рыночную цену (уровень ликвидности). Относительно обязанностей и прав сторон, документ включает следующие пункты и разделы:

Относительно обязанностей и прав сторон, документ включает следующие пункты и разделы:

| Для заемщика | Для финансового учреждения (или частного кредитора) |

| Порядок погашения основного долга и начисленных процентов в соответствии с заявленными ставками | Порядок компенсации за невыполнение договорных обязательств |

| Порядок возмещения убытков, причиненных невыполнением обязательств | Правила и процедуру отчуждения залога при полном отказе от погашения обязательств |

| Оплата штрафов, начисленной пени при нарушении сроков погашения, отказе от выплаты ипотеки | Порядок расторжения ипотечного договора и аннулирования закладной при полном погашении ипотеки |

| Возмещение судебных издержек при передаче задолженности в суд | Условия взыскания и реализации недвижимого имущества при отчуждении |

| Выплата задолженности при неправомерном использовании средств (нецелевые растраты) | Правила внесения изменений в действующий ипотечный договор, выдачу полных сведений об объекте в любой период погашения ипотеки |

Внимание: в отличие от квартиры, жилой дом требует оформления в залог земельного участка, на котором располагается недвижимость. В этом случае соглашение также содержит информацию о кадастровом номере, размерах и прочих характеристиках земли

Какие документы нужны для ипотеки

Для каждой сделки законом предусмотрен свой перечень документов.

Заемщики-физлица обязаны приложить к письменному заявлению на ипотеку удостоверение личности с пропиской на территории РФ и российским гражданством, в качестве дополнительного документа – военный билет или водительские права. Также используется справка в форме 2-НДФЛ для подтверждения платежеспособности заемщика и копия трудовой книжки, которая заверена у работодателя. Кроме того, понадобится трудовой договор, включая все изменения по нему. Законом определено, что платеж по ипотеке не должен составлять более 60 процентов от дохода (фактически этот процент, как правило, меньше). За отчетный период понадобится копия налоговой декларации, свидетельство о заключении брака. Если заемщик владеет ценными бумагами, он должен предоставить их копии в качестве свидетельства о дополнительном источнике дохода.

Кроме стандартного пакета, включающего заявление и паспорт каждого члена семьи, нужно подать свидетельство о рождении детей и справку о составе семьи, документ из ФНС, копию трудовой книжки и справку с места работы, выписку из домовой книги. Кроме этого, понадобится выписка из ЕГРП, если речь о покупке недвижимости, и регистрация права собственности на недвижимое имущество.

Как уже было сказано выше, по ипотеке может быть приобретено различное имущество. Главный принцип, по которому закон «Об ипотеке» дает возможность использовать имущество в качестве залогового, – его неделимость. Это означает, что имущество не может быть использовано по назначению как отдельный объект, если от него отделить какую-то его часть. Так, частный дом можно приобрести в ипотеку только вместе с земельным участком, на котором он расположен. Кроме того, ипотека регистрируется по месту нахождения предмета договора (недвижимости).

Для заключения договора по ипотеке на приобретение каждого вида имущества закон устанавливает свой перечень документов. Чтобы взять в ипотеку квартиру или частный дом, помимо основных (паспорт и свидетельство о рождении собственников недвижимости, которые нужны для составления ипотечного договора на любой вид недвижимого имущества), необходимо предоставить копии документов, которые подтверждают право собственности на жилье. К ним относятся договор купли-продажи, приватизации, дарения или обмена, копия кадастрового паспорта из БТИ, справка о том, что жилплощадь никем не занята (в квартире или доме никто не прописан). Закон определяет документы для долевого строительства (им часто пользуются молодые семьи) и приобретения в ипотеку жилья в еще не сданном в эксплуатацию доме. Помимо основных документов, потребуются типовое соглашение на участие в долевом строительстве, копии учредительных документов от застройщика. Из налоговой службы необходимо взять свидетельство о регистрации и постановке на учет. Также понадобятся копия решения застройщика о продаже объекта заемщику и документов о праве застройщика на продажу недвижимости.

Земельный участок можно взять в ипотеку для индивидуальной застройки. Чтобы зарегистрировать право собственности на него, потребуются договор купли-продажи, кадастровый паспорт и свидетельство о регистрации. Кроме того, по закону нужно разрешение на строительство и готовый архитектурный проект построек, которые планируется возвести на участке, включая смету и договор со строительной компанией.

Существенные условия договора залога недвижимого имущества

В виде существенных условий можно выделить следующие: предоставляемая сумма, предельные сроки исполнения обязательства, наименование недвижимости и его оценочная стоимость, ответственность сторон, проценты и возможные штрафные санкции за несвоевременное исполнение обязательств.

Также прописываются условия приема и передачи текущего объекта недвижимости и наложения на него обременения. В отдельных случаях также должна указываться и цель оформления такого соглашения.

Это наиболее существенные условия, без указания которых соглашения не будет считаться легитимным, и по этой причине его нельзя будет зарегистрировать в Росреестре.

Регистрация договора залога недвижимого имущества

Надлежащий порядок указывает на обязательную регистрацию актов соглашения сразу после его подписания сторонами. Без регистрации на объект недвижимости не будет наложено обременение, поэтому собственник после получения денежных средств сможет свободно сдать его в аренду либо провести с его участием любую другую сделку.

Соответственно, в регистрации соглашения, как правило, заинтересован сам кредитор. В регистрационных органах в документы о праве собственности будет проставлена соответствующая печать, которая будет указывать на обременение.

После этого никакие сделки с объектом недвижимости на законных основаниях нельзя будет оформлять. Подобное ограничение будет действовать до момента исполнения всего объема обязательств.

Нотариальное заверение договора залога недвижимого имущества

С 2014 года обязательное заверение таких соглашений было отменено. Физические лица могут заверить описываемый документ и акт приема-передачи у нотариуса по желанию. Данное действие не предаст соглашению большей юридической силы, но послужит определенной гарантией для обеих сторон.

На практике физические лица редко обращаются за заверением, потому что за это приходится уплачивать довольно большую госпошлину, которая рассчитывается в проценте от оценочной стоимости объекта недвижимости.

То же самое правило касается и юридических лиц. Они могут обратиться в нотариальную контору по желанию.

Соглашение о расторжении договора залога недвижимого имущества

Подобное соглашение составляется на отдельном бланке. В соответствии с диспозициями гражданского законодательства, расторжение любого договора, в том числе и займа, возможно либо по взаимному соглашению сторон, либо в случаях, если один из субъектов существенно нарушает условия первичной договоренности.

Если же расторжение является взаимным желанием сторон, то с объекта недвижимости будет снято обременение только после предоставления оформленного бланка расторжения в органы Росреестра. Все ограничения снимаются в течение 10 дней. Если в виде субъектов выступают юридические лица, то срок увеличивается до 30 дней.

Образец договора займа под залог недвижимости

Для того, чтобы органы Росреестра приняли от сторон документы на квартиру и заверили в должном порядке заключенное ими соглашение, в нем не должно быть каких-либо структурных и любых других ошибок.

Поэтому необходимо ознакомиться с наиболее общим образцом. В настоящее время это можно сделать на множестве профильных ресурсов.

можно здесь — Договор займа под залог недвижимости.

Существенные и дополнительные условия ипотеки

Существенными условиями в юриспруденции называются такие условия, которые необходимы и достаточны для того, чтобы контракт считался заключенным. Для этого необходимо, чтобы стороны были взаимно согласны по всем позициям, которые считает важными хотя бы одна сторона. Традиционно считаются существенными следующие положения ипотечного договора:

- Письменная форма договора ипотеки.

- Полное и недвусмысленное описание предмета ипотеки.

- Взаимно признаваемая оценка предмета ипотеки. Она может серьёзно отличаться от рыночной цены, поскольку определяется сторонами договора самостоятельно.

- Размеры и сроки исполнения обязательств, обычно к соглашению прилагается график платежей по кредиту.

- Документы о праве собственности залогодателя на объект залога, включая свидетельство о государственной регистрации.

- Другие условия, относительно которых одна из сторон считает необходимым достигнуть согласия, например, необходим действующий договор ипотеки земельного участка.

Существенные условия договора ипотеки отличаются от других условий тем, что отступление от существенных условий переводит договор в разряд ничтожных. Ничтожный договор должен признаться недействующим, а отступление от других условий не ставит под вопрос само существование контракта.

Банки часто включают в список существенных условий перечень видов страхования, сопровождающих залог. Страхование объекта залога считается обязательным, а страхование жизни и здоровья заёмщика – нет.

Дополнительные условия включаются в договор при согласии обеих сторон с таким включением. Часто это бывают положения о том, кто и как будет ремонтировать или восстанавливать утраченное или повреждённое имущество при несчастном случае, кто и как будет продавать заложенное имущество в случае принятия соответствующего решения судом, любые другие условия на которых одна сторона настаивает, а вторая не возражает.

Именно здесь надо быть особенно внимательным – банки иногда прописывают дополнительные комиссии, возможности одностороннего повышения процентных ставок, условия отторжения объекта недвижимости в случае малейших трудностей у клиента. Эти пункты прописаны мелким почерком, но читать их надо очень внимательно.