Последние изменения в 54-фз «о применении контрольно-кассовой техники»

Содержание:

- Освобождены от применения ККТ бессрочно

- Новые понятия.

- Как перейти на работу по новым правилам: шаг за шагом

- Что такое онлайн-касса

- Освобождение от применения ККТ

- Ответственность и штрафы за нарушения

- Требования к кассовому чеку и бланку строгой отчетности.

- Какие расчеты и виды деятельности не требуют применения ККТ

- Самостоятельное получение чеков клиентами

- Регистрация ККТ

- Онлайн-касса при безналичных расчетах с физлицами

Освобождены от применения ККТ бессрочно

Согласно статье 2 Федерального закона от 22.05.2003 № 54-ФЗ (в редакции от 06.06.2019) освобождены от применения контрольно-кассовой техники без ограничения по времени следующие субъекты:

- Кредитные организации.

- Организации и индивидуальные предприниматели при осуществлении следующих видов деятельности:

- продажа газет и журналов на бумажном носителе;

- продажа ценных бумаг;

- обеспечение питанием обучающихся и работников образовательных организаций во время учебных занятий;

- торговля на розничных рынках, ярмарках, в выставочных комплексах за некоторыми исключениями;

- разносная торговля продовольственными и непродовольственными товарами за некоторыми исключениями;

- торговля в киосках мороженым, а также торговля в розлив безалкогольными напитками, молоком и питьевой водой;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на вокзалах и в портах;

- сдача индивидуальным предпринимателем в аренду (наем) собственных жилых помещений, в том числе совместно с машино-местами;

- розничная продажа бахил.

- Индивидуальные предприниматели, применяющие патентную систему налогообложения, за некоторыми значительными исключениями.

- Индивидуальные предприниматели, применяющие специальный налоговый режим «Налог на профессиональный доход».

- Организации и индивидуальные предприниматели, осуществляющие расчеты в отдаленных или труднодоступных местностях за некоторыми исключениями.

- Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах.

- Контрольно-кассовая техника может не применяться при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы.

- Контрольно-кассовая техника не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением осуществляемых ими расчетов с использованием электронного средства платежа с его предъявлением.*

- Контрольно-кассовая техника может не применяться при осуществлении безналичных расчетов:

- товариществами собственников недвижимости, жилищными, жилищно-строительными кооперативами за оказание услуг своим членам и при приеме от них платы за жилое помещение и коммунальные услуги;

- образовательными организациями при оказании услуг населению в сфере образования;

- физкультурно-спортивными организациями при оказании услуг населению в сфере физической культуры и спорта;

- домами и дворцами культуры, клубами и другими подобными предприятиями при оказании услуг населению в области культуры.

- Контрольно-кассовая техника может не применяться индивидуальными предпринимателями при реализации с рук или с лотка входных билетов и абонементов на посещение государственных и муниципальных театров.

* Электронное средство платежа, которое можно предъявить – это корпоративная банковская карта, привязанная к расчетному счету. Чтобы не пришлось использовать онлайн-кассу, расчеты с предъявлением таких бизнес-карт придется исключить.

Информация выше представлена в сокращенном виде, полностью с ней вы можете ознакомиться в статье 2 Федерального закона от 22.05.2003 № 54-ФЗ.

Новые понятия.

Статья 1.1 Федерального закона № 54-ФЗ дополнена новыми понятиями: «бенефициарный владелец», «версия модели контрольно-кассовой техники», «выгодоприобретатель». Уточнено понятие «расчеты».

В новом варианте под расчетами понимаются прием (получение), выплата денежных средств наличными деньгами и в безналичном порядке за товары, работы, услуги, прием ставок, интерактивных ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей. В целях Федерального закона № 54-ФЗ под расчетами понимаются также:

-

прием (получение) и выплата денежных средств в виде предварительной оплаты и (или) авансов;

-

зачет и возврат предварительной оплаты и (или) авансов;

-

предоставление и погашение займов для оплаты товаров, работ, услуг (включая осуществление ломбардами кредитования граждан под залог принадлежащих гражданам вещей и деятельности по хранению вещей);

-

предоставление или получение иного встречного предоставления за товары, работы, услуги.

Таким образом, устранена неопределенность относительно обязанности организаций и индивидуальных предпринимателей применять ККТ в зависимости от ряда способов оплаты товаров (работ, услуг): теперь под расчетами понимаются, в частности, прием или выплата денежных средств в наличной и безналичной формах за товары, работы, услуги (Письмо Минфина России от 15.06.2018 № 03-01-15/41176).

Как перейти на работу по новым правилам: шаг за шагом

Чтобы перейти на новый порядок применения контрольно-кассовой техники нужно осуществить следующие действия:

Шаг первый – снять старую кассу с учёта. Это придется сделать по старинке, то есть с личным посещением налоговой инспекции.

Шаг второй – модернизировать кассу или установить новый кассовый аппарат. Свяжитесь с производителем или поставщиком вашей кассы и уточните, подлежит ли она обновлению. Если кассу модернизировать нельзя, то нужно покупать новую. При выборе модели имейте в виду, что касса должна входить в госреестр ККТ

Кроме того, полезно обратить внимание, работает ли новая касса с товароучётной программой, например, с «1С». Проверить совместимость софта и оборудования можно здесь и на сайтах производителей касс.

Шаг третий – заключить договор с оператором фискальных данных. Выбор ОФД пока невелик, в целом их условия и цены идентичны. Заключать договоры ОФД предпочитают в электронном виде, то есть используя

электронный документооборот

.

Для этого потребуется электронная подпись. Если вам потребуется бесплатная помощь в выборе и подключении ОФД – можно воспользоваться сервисом «

1С-ОФД

»»>1С-ОФД».

Шаг четвёртый — поставить новую кассу на учёт в ФНС. И новую, и модернизированную кассу нужно поставить на учёт в налоговых органах. Для этого необходимо создать личный кабинет на сайте ФНС и иметь квалифицированную электронную подпись. Получить её можно в одном из удостоверяющих центров.

Для постановки на учёт кассового аппарата можно использовать квалифицированную электронную подпись, которую использует организация для сдачи отчётности в ФНС. Данная КЭП должна быть выпущена либо на руководителя организации, либо на лицо, имеющее право подписывать документы без доверенности (согласно данным ЕГРЮЛ).

Такая подпись может быть у вашего бухгалтера. Или же у него может быть право получить такую подпись бесплатно по договору сопровождения «1С» (в сервисе «1С-Подпись»). Поэтому прежде чем платить за новую подпись – поинтересуйтесь о такой возможности у своего бухгалтера.

Об авторе

Мария Правдина —

руководитель проектов фирмы «1С», эксперт в сфере программного обеспечения для малого и среднего бизнеса. Образование: факультет экономической кибернетики МЭСИ. В фирме «1С» — с 2006 года, занимается продвижением сервисов для автоматизации управления и учёта (в том числе решениями по интеграции решений «1С» с государственными информационными системами).

Постановка на учёт кассы выполняется дистанционно, то есть никуда ехать и везти кассовый аппарат не потребуется.

К процессу постановки на учет и фискализации кассы нужно отнестись очень внимательно. Дело в том, что если процессе фискализации кассы – то есть при записи полученного в ФНС регистрационного номера в фискальный накопитель — будет совершена ошибка, то её уже нельзя будет исправить. Такой фискальный накопитель будет испорчен. Поэтому обычно эту процедуру поручают специалистам, которые знают и кассовый аппарат, и процесс фискализации.

Шаг пятый – подключить кассу к интернету. Это можно сделать как самостоятельно, так и с помощью специалистов. Особых требований к интернету закон не предъявляет.

Шаг шестой – обучить персонал работе с новыми кассами и запустить их в работу. Порядок работы с онлайн-кассами в принципе не отличается от привычного. Но есть и несколько новшеств. Кассира придётся обязать перед пробитием чека спрашивать покупателя, не хотел бы тот получить электронный чек. И в случае такого пожелания — указывать в программе электронный адрес или телефонный номер. Техническому специалисту или директору нужно будет взять за правило контролировать наличие неотправленных чеков в фискальном накопителе. Эта информация есть, к примеру, в торговых программах «1С», к которым подключаются кассы. Если неотправленные чеки есть – нужно будет разобраться с подключением к интернету или доступности ОФД. После решения проблемы прямо в программе можно будет дать команду фискальному накопителю отправить чеки в ОФД.

Для более крупных розничных компаний могут потребоваться и более серьёзные изменения бизнес-процессов.

Что такое онлайн-касса

Онлайн-касса — это кассовый аппарат, который отвечает новым требованиям:

- печатает qr-код и ссылку на чеке,

- отправляет электронные копии чеков в ОФД и покупателям,

- имеет встроенный в корпус фискальный накопитель,

- свободно взаимодействует с аккредитованными ОФД.

Все требования к онлайн-кассам описаны в новом законе и обязательны для всех кассовых аппаратов с 2021 года.

Онлайн-касса — это не обязательно совершенно новый кассовый аппарат. Многие производители дорабатывают кассы, выпущенные ранее.

Например, все кассы и фискальные регистраторы Вики возможно доработать до онлайн-кассы. Цена комплекта доработки — 7500 рублей. В сумме учтена стоимость фискального накопителя (6000 рублей), шильды и документации с новым номером ККТ (1500 рублей). Обновление ПО на всех кассах Вики происходит автоматически.

Новые кассы (доработанные и совсем новые) занесены в специальный реестр моделей ККТ и утверждены Федеральной налоговой службой.

Как работает онлайн-касса и что теперь должно быть на чеке

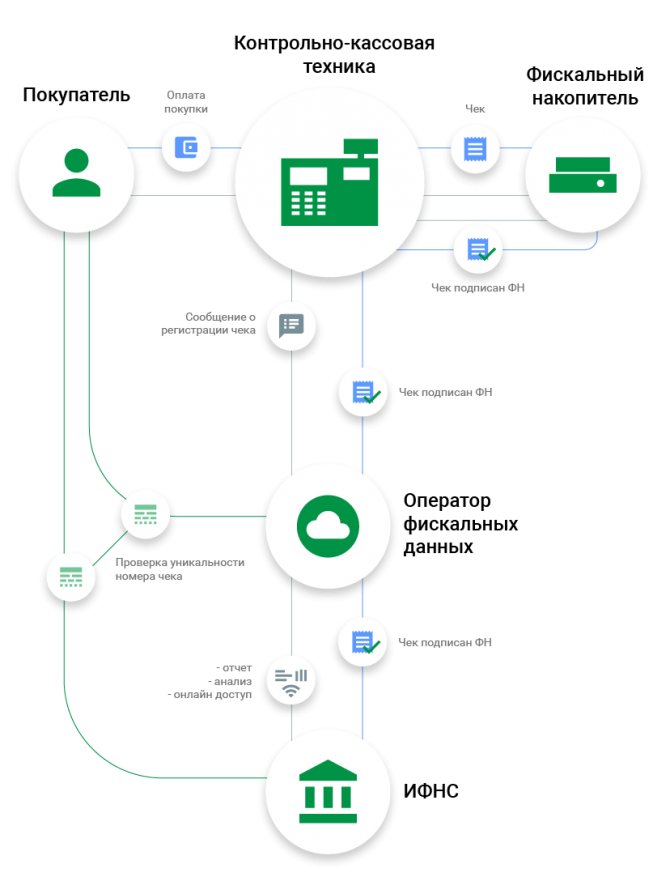

Процесс продажи на онлайн-кассе теперь выглядит так:

- Покупатель оплачивает покупку, онлайн-касса формирует чек.

- Чек записывается в фискальный накопитель, где подписывается фискальными данными.

- Фискальный накопитель обрабатывает чек и передает его в ОФД.

- ОФД принимает чек и высылает фискальному накопителю обратный сигнал о том, что чек получен.

- ОФД обрабатывает информацию и отправляет её в ФНС.

- Если нужно, кассир отправляет электронный чек на почту или телефон покупателя.

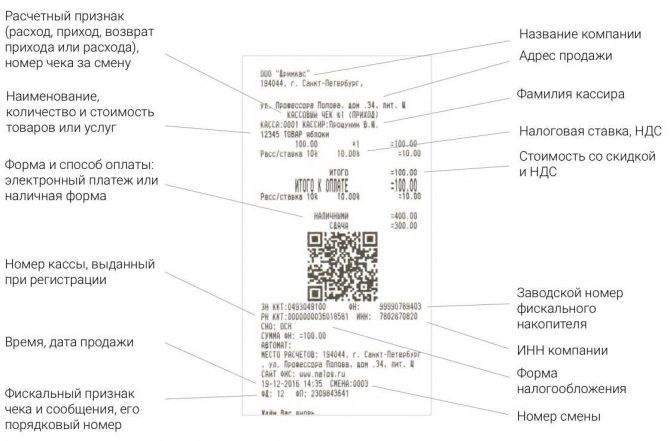

Чек онлайн-кассы содержит:

Если покупатель попросил отправить электронную копию чека, то в бумажном нужно указывать электронную почту клиента или его абонентский номер.

Новые термины

Оператор Фискальных Данных (ОФД)

— организация, отвечающая за приёмку и передачу фискальных данных в налоговую. Также Оператор хранит эту информацию 5 лет и обеспечивает отправку копий электронных чеков клиентам. Список аккредитованных ОФД представлен на сайте ФНС.

Реестр онлайн-касс

— это перечень кассовой техники, готовой к работе по новым правилам и официально одобренной Федеральной налоговой службой России. На декабрь 2021 года реестр контрольно-кассовой техники содержит 43 модели ККТ. Список обновляется, с ним любой желающий может ознакомиться на сайте налоговой. Каждая конкретная касса также вносится в реестр экземпляров ККТ.

Фискальный накопитель

шифрует и передаёт фискальные данные в ОФД. ФН пришёл на замену ЭКЛЗ.

Фискальные данные

— это информация о финансовых операциях, проводимых на кассе. Технические требования к фискальному накопителю описаны в законе, сейчас на рынке доступна для покупке одна модель фискального накопителя. Каждый экземпляр ФН также внесен в специальный реестр.

Срок действия фискального накопителя

для всех предпринимателей разный и зависит от применяемой системы налогообложения:

- ОСНО — 13 месяцев

- УСН, ПСН, ЕНВД — 36 месяцев

Началом срока службы фискального накопителя является дата его активации. Владелец ККТ обязан хранить ФН после замены 5 лет. Менять ФН предприниматель может самостоятельно. Но чтобы избежать проблем с регистрацией или заменой фискального накопителя, мы рекомендуем всё-таки обращаться в сервисные центры.

Купить фискальный накопитель

вы можете в своем сервисном центре. Стоимость ФН — от 6000 рублей.

Договор с ОФД

— обязательный документ по требованиям нового закона. Без него не получится даже зарегистрировать онлайн-кассу. Однако поменять оператора владелец кассы может в любой момент. Стоимость услуг ОФД — от 3000 рублей в год.

Освобождение от применения ККТ

Закон существенно расширил перечень субъектов, которые вообще могут работать без применения ККТ.

В соответствии с новыми правилами, ККТ может не применяться следующими субъектами (п. 13 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ):

- товариществами собственников жилья (при расчетах за услуги ТСЖ и при приеме платы за жилье и коммунальные услуги);

- садоводческими и огородническими некоммерческими товариществами (при расчетах за услуги товарищества и приеме платы за коммунальные услуги);

- жилищными и жилищно-строительными кооперативами (при расчетах за услуги кооператива и коммунальные услуги);

- иными специализированными потребительскими кооперативами (при расчетах за оказание услуг своим членам в рамках уставной деятельности);

- образовательными организациями при оказании услуг населению в сфере образования;

- физкультурно-спортивными организациями при оказании услуг населению в сфере физической культуры и спорта;

- домами и дворцами культуры, домами народного творчества, клубами, культурно-спортивными центрами и другими подобными организациями при оказании услуг населению в области культуры.

Все вышеуказанные субъекты вправе не применять ККТ только при условии принятия платы в безналичной форме. Если же расчеты производятся наличными деньгами или с предъявлением электронного средства платежа, то кассу придется применять. Например, касса потребуется в случае, когда клиент оплачивает услугу при помощи банковской карты в офисе соответствующего кооператива/товарищества.

Кроме того, от применения онлайн-касс освобождаются ИП, реализующие билеты и абонементы на посещение государственных и муниципальных театров. Они вправе не применять ККТ лишь при условии реализации билетов/абонементов с рук или лотка. Если билеты будут продаваться через интернет, потребуется применение онлайн-кассы.

Ответственность и штрафы за нарушения

Возможные нарушения:

- неприменение ККТ в установленных случаях;

- использование ККТ без регистрации;

- использование ККТ без пломбы;

- использование ККТ, которая не включена в Госреестр. Если ККТ исключили из реестра во время использования, ее можно применять до истечения срока полезного использования ( ст. 3 Федерального закона № 54-ФЗ);

- использование ККТ не по месту ее регистрации;

- отказ в выдаче чека (товарного чека, квитанции) по требованию покупателя в случаях, предусмотренных законодательством.

За выявленные нарушения предусмотрены штрафы ( КоАП РФ), в том числе:

- для граждан – от 1 500 до 2 000 рублей;

- для должностных лиц – от 3 000 до 4 000 рублей;

для юридических лиц – от 30 000 до 40 000 рублей.

Требования к кассовому чеку и бланку строгой отчетности.

Уточнены отдельные реквизиты, которые должны быть включены в кассовый чек и БСО. В частности, предусмотрено, что цена товаров, работ, услуг обязательно должна указываться в валюте РФ. При указании формы расчета должно быть отражено, происходит оплата в наличном или в безналичном порядке. Кроме того, кассовый чек или БСО должны содержать QR-код. При осуществлении расчетов, упомянутых в п. 5.1 ст. 1.2 Закона № 54-ФЗ, кассовый чек должен содержать сведения о месте (адресе) установки автоматического устройства для расчетов, с применением которого был осуществлен расчет.

Нельзя оставить без внимания изменения в требованиях к кассовому чеку (БСО), вступающие в силу с 01.07.2019. Согласно п. 6.1, который дополнит ст. 4.7 Закона № 54-ФЗ, кассовый чек или БСО, сформированные при осуществлении расчетов между организациями с использованием наличных денег и (или) с предъявлением электронных средств платежа, наряду с реквизитами, указанными в п. 1 ст. 4.7 Закона № 54-ФЗ, должен содержать следующие реквизиты:

-

наименование покупателя (клиента) (наименование организации, фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

-

ИНН покупателя (клиента);

-

сведения о стране происхождения товара (при осуществлении расчетов за товар);

-

сумма акциза (если применимо);

-

регистрационный номер таможенной декларации (при осуществлении расчетов за товар) (если применимо).

* * *

Кратко сформулируем основные выводы:

-

уточнено и расширено понятие «расчеты»;

-

установлены случаи, когда может быть сформирован один кассовый чек (БСО) вместо нескольких, а также определено, когда и как следует выдавать чеки при безналичной оплате;

-

уточнены случаи, когда учреждения вправе не применять ККТ;

-

установлено, что ККТ не нужно применять при осуществлении расчетов в безналичном порядке между организациями, за исключением расчетов с использованием электронного средства платежа.

-

предусмотрена возможность неприменения ККТ при использовании торговых автоматов по продаже бахил, работающих не на электрической энергии;

-

с 01.07.2019 кассовый чек должен быть дополнен новыми реквизитами.

Федеральный закон от 22.05.2003 № 54-ФЗ «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Федеральный закон от 03.07.2018 № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Какие расчеты и виды деятельности не требуют применения ККТ

|

№ |

Расчеты и виды деятельности |

Условия неприменения ККТ |

Правовое обоснование |

|

1 |

Торговля через механические торговые автоматы, которые принимают оплату только монетами |

Использование автоматов, питаемых от электрической энергии, в том числе от электрических аккумуляторов или батарей, требует применение ККТ. |

п. 1.1 ст.2 закона 54-ФЗ |

|

2 |

Продажа газет и журналов на бумажном носителе, а также сопутствующих товаров в газетно-журнальных киосках |

Условия: • доля продажи газет и журналов составляет не менее 50% товарооборота; • ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта РФ; • учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно. Продажа газетными киосками маркированных товаров требует применения ККТ. |

п. 2 ст.2 закона 54-ФЗ |

|

3 |

Обеспечение питанием обучающихся и работников образовательных организаций |

Для неприменения ККТ образовательная организация должна реализовывать основные общеобразовательные программы, а обеспечение питанием должно осуществляться во время учебных занятий. |

п. 2 ст.2 закона 54-ФЗ |

|

4 |

Торговля: • на розничных рынках; • ярмарках; • в выставочных комплексах; • на других территориях, отведенных для торговли |

Условия: • торговля ведется не в находящихся в указанных местах торговли магазинах, павильонах, киосках, палатках, автолавках, автомагазинах, автофургонах, помещениях контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых местах (помещениях и автотранспортных средствах, в том числе прицепах и полуприцепах); • торговля ведется не на открытых прилавках внутри крытых рыночных помещений непродовольственными товарами; • продаваемые товары отсутствуют в Перечне непродовольственных товаров, при торговле которыми обязательно применение ККТ (утвержденном распоряжением Правительства РФ от 14.04.2017г. №698-р). Продажа маркированных товаров требует применения ККТ. |

п. 2 ст.2 закона 54-ФЗ |

|

5 |

Торговля: • мороженым (в киосках); • безалкогольными напитками, молоком и питьевой водой в розлив; • квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн; • сезонная торговля вразвал овощами (в том числе картофелем, фруктами и бахчевыми культурами) |

п. 2 ст.2 закона 54-ФЗ |

|

|

6 |

Прием от населения стеклопосуды и утильсырья |

Исключения (нужно применять ККТ): • металлолом; • драгоценные металлы; • драгоценные камни |

п. 2 ст.2 закона 54-ФЗ |

|

7 |

Ремонт и окраска обуви, вспашка огородов и распиловка дров, реализация изготовителем изделий народных художественных промыслов, а также изготовление и ремонт металлической галантереи и ключей |

п. 2 ст.2 закона 54-ФЗ |

|

|

8 |

Присмотр и уход за детьми, больными, престарелыми и инвалидами |

п. 2 ст.2 закона 54-ФЗ |

|

|

9 |

Услуги носильщиков: • на железнодорожных вокзалах; • автовокзалах; • аэровокзалах; • аэропортах; • морских и речных портах |

п. 2 ст.2 закона 54-ФЗ |

|

|

10 |

Сдача ИП в аренду: • жилых помещений; • жилых помещений совместно с машино-местами |

Сдаваемые в аренду объекты должны принадлежать ИП на праве собственности. Субаренда требует применения ККТ! |

п. 2 ст. 2 закона 54-ФЗ |

|

11 |

Розничная продажа бахил |

— |

п. 2 ст. 2 закона 54-ФЗ |

Самостоятельное получение чеков клиентами

Помимо всего прочего, новые правила дают покупателям/клиентам возможность подтверждения понесенных расходов при помощи чеков, полученных по QR-коду (п. 3.1 ст. 1.2 Закона № 54-ФЗ).

Код можно считать на дисплее компьютерного устройства продавца, а также получить в распечатанном виде на бланке документа об плате/получении продукции или услуги.

В целях правильного считывания и идентификации чека QR-код должен включать в себя:

- дату и время осуществления расчета;

- порядковый номер фискального документа;

- признак расчета;

- сумму расчета;

- заводской номер фискального накопителя и фискальный признак документа.

Считав код, клиент самостоятельно может получить электронный кассовый чек при помощи сервиса «Проверка кассового чека» (скачать приложение можно на сайте ФНС).

Приложение по QR-коду позволит проверить легальность сформированного чека и получить его в форме электронного документа на смартфон. Получение чеков осуществляется на безвозмездной основе. Впоследствии любой полученный чек можно самостоятельно распечатать на бумаге и он приравнивается к кассовому чеку, полученному на бумажном носителе или в электронной форме.

Регистрация ККТ

Порядок регистрации кассовых аппаратов в ФНС закреплен от 29.06.2012 № 94Н. Подробную информацию о регистрации всегда можно найти на сайте ФНС или на информационных стендах в налоговых инспекциях.

для регистрации ККТ:

- заявление по утвержденной форме;

- паспорт контрольно-кассовой техники, которая подлежит регистрации;

- договор на техническое обслуживание регистрируемого кассового аппарата.

Чтобы регистрация прошла успешно, нужно удостовериться в том, что ККТ находится в рабочем состоянии, опломбирована и включена в .

Налоговый орган обязан зарегистрировать ККТ в течение 5 рабочих дней ( Положения, утвержденного Постановлением Правительства РФ от 23.07.2007 № 470).

После регистрации налоговая инспекция возвращает заявителю паспорт ККТ и договор о техобслуживании. Также выдается карточка регистрации кассового аппарата.

Специалист налогового органа заверяет представленный заявителем журнал кассира-операциониста ( Регламента № 94н).

Онлайн-касса при безналичных расчетах с физлицами

Согласно поправкам, под расчетами понимается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке. Таким образом, отныне любая безналичная операция, наравне с наличными расчетами, обязывает продавца применить контрольно-кассовую технику.

Также появились четкие правила относительно того, когда при безналичных расчетах продавец должен оформить кассовый чек, и каким способом следует передать чек покупателю. Так, чек следует сформировать не позднее рабочего дня, следующего за днем осуществления расчета, но не позже момента передачи товара (новый пункт 5.4 статьи 1.2 Закона № 54-ФЗ). Передать чек можно по интернету на телефон клиента или на его электронный адрес. Бумажный чек обычно выдается клиенту вместе с товаром. Но есть и еще один способ — отдать бумажный чек при первом непосредственном взаимодействии клиента с продавцом или уполномоченным им лицом (новый пункт 5.3 статьи 1.2 Закона № 54-ФЗ).

Добавим, что законодатели разрешили временно не формировать кассовые чеки в ситуации, когда покупатель-физлицо приходит в банк и приносит «бумажное» распоряжение на перевод денег, либо заполняет его на месте. Отсрочка действует и в случае, когда физлицо оплачивает коммунальные услуги или принимает от продавца возврат ранее сделанного аванса. При подобных обстоятельствах продавец вправе не оформлять кассовые чеки вплоть до 1 июля 2019 года. Это прямо оговорено в части 4 статьи 4 комментируемого закона.