Какие меры ответственности и штрафные санкции установлены за нарушение кассовой дисциплины

Содержание:

- Штрафы за нарушения при использовании ККТ увеличат с 2021 года

- Изменения в правилах по ведению кассовой документации в 2021 году

- Новации в депонировании зарплаты.

- Комментарии к ст. 15.1 КОАП РФ

- В чем состоит соблюдение кассовой дисциплины

- Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

- Расходование наличной выручки ИП в 2021-2021 году

- Подотчётные деньги

- Ответственность за ведение кассовых операций с нарушениями

Штрафы за нарушения при использовании ККТ увеличат с 2021 года

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

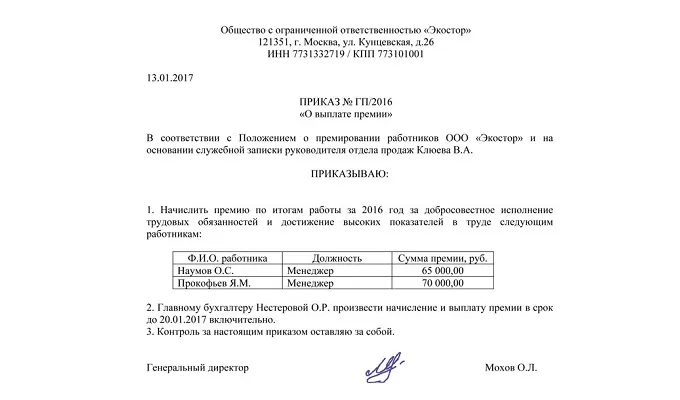

Выдать деньги под отчет можно на основании заявления от сотрудника или приказа директора

(другого распорядительного документа). Приказ или распоряжение составляется в произвольной форме, но в нем должны быть такие данные:

- Фамилия, имя и отчество подотчетного лица;

- номер документа;

- сумма к выдаче;

- срок;

- назначение (опционально);

- дата, подпись.

Если составляется заявление, в нем сотрудник должен указать практически те же данные: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

В течение 3-х рабочих дней

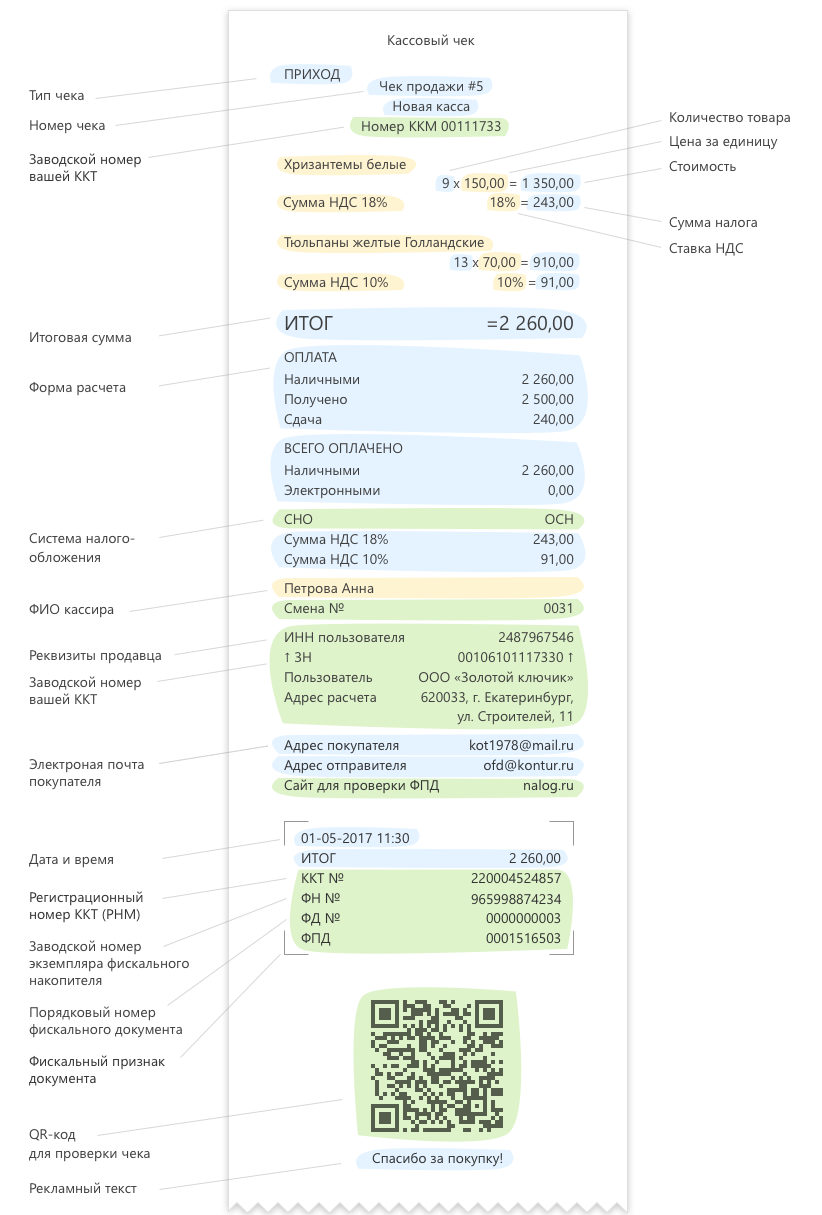

после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю)авансовый отчет с приложением документов, подтверждающих совершенные расходы (чеки ККТ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придется удержать НДФЛ и заплатить страховые взносы.

Примечание

: до 19 августа 2021 года запрещалось выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам. Но теперь это правило отменено.

Еще одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора

суммойне более 100 тыс. рублей .

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчетных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание

: из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

До 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

- учет наличных денежных средств в кассе;

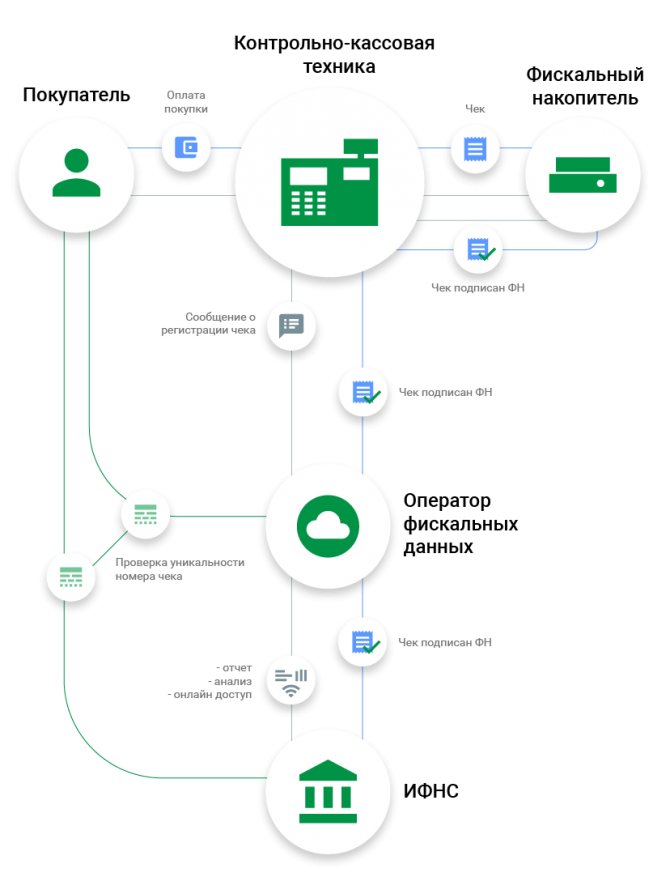

- распечатку отчетов из фискальной памяти контрольно-кассовой техники и использованных накопителей фискальной памяти;

- все документы, оформляющие кассовые операции (ПКО и РКО, кассовая книга, отчетность по ККМ и т.д.);

- выдаются ли кассовые чеки (БСО) клиентам (визуальное наблюдение, с применением видео- и аудио-фиксации).

Для начала обозначим разницу между кассовым аппаратом и кассой.

Контрольно-кассовый аппарат представляет собой устройство для работы с денежными средствами, по которому оформляются отчетные документы. А операционная касса (иначе касса предприятия) – это комплекс любых действий с наличными: хранение, осуществление расходов, поступление выручки, сдача инкассаторам для перевозки в банк.

О помещении кассы в требованиях законодательства ничего не сказано. Способ хранения наличных индивидуальному предпринимателю или директору ООО предоставляется определить самостоятельно. В роли кассы может выступить отдельное помещение, а может сейф или ящик стола.

Работа с наличными деньгами при применении ККТ осуществляется по определенному набору правил. Это и есть кассовая дисциплина.

После расчета лимита остатка, организации надо издать приказ об утверждении его суммы. При желании, в приказе можно указать срок действия лимита, но закон этого не требует. Поэтому, если срок не прописан, утвержденная сумма лимита будет действовать до того момента, пока не будет издан другой приказ.

Установление лимита кассы – дело серьезное. Неустановленный лимит приравнивается к нулю, поэтому любое количество налички в кассе в конце смены будет превышать лимит. А это уже нарушение кассовой дисциплины, за которую привлекают к административной ответственности и штрафу.

Изменения в правилах по ведению кассовой документации в 2021 году

Как уже говорилось, под кассовой дисциплиной специалисты понимают ряд нюансов, которые следует учитывать в проведении расчетов с наличными средствами. Благодаря соблюдению всех правил для подобных расчетных операций, наличность компании всегда будет находиться в порядке. Рассмотрим основные правила ведения операций по кассе, действующие в 2021 году:

- Разрешено оформлять всю отчетность по данным операциям в электронном виде, но при наличии электронной подписи ответственного лица.

- Соответствующая документация заверяется ответственным лицом – кассиром, руководителем компании, главным бухгалтером (на выбор).

- Ответственное лицо пользуется специальным штампом для подтверждения прав на ведение подобной документации.

- Для ведения отчетности по кассовым операциям предусмотрены уже готовые бланки, в которых заранее вписаны обязательные реквизиты.

- При появлении депонированной суммы наличных денежных средств, ее фиксации осуществляется после выплаты заработных плат работникам компании.

С 2017 года на законных основаниях разрешается вести все кассовые документы с помощью специально разработанных электронных программ. Это исключает некоторые ошибки в документах. Но после истечения установленного отчетного периода все документы из электронного формата переносятся в бумажный вариант, с последующим заверением подписью ответственных лиц.

Одним из нюансов в ведении отчетности по кассе является установленные лимиты на остатки денежных средств на момент завершения рабочего дня. Устанавливаются данные нормы приказом руководителя компании. Но в 2107 году существуют ограничения для некоторых ИП по установлению лимитов на остаток по кассе. Это производится только по мере необходимости.

Для ведения кассовой книги также есть ряд определенных правил. Но особенность 2021 года состоит в том, что ее можно вести по желанию руководства компании. Также с начала этого же года необязательными являются и выписки кассовых ордеров, когда денежные средства поступают в кассу или выдаются из нее.

Среди новшеств специалисты отмечают разрешенную возможность накапливания в кассе денежных сумм в неограниченных количествах.

Но все же правильное ведение кассовой документации является вынужденной необходимостью для компании, так как сотрудниками налоговой службы проводятся ее регулярные проверки. Несоблюдение компаниями установленных законом правил кассовой дисциплины ведет к штрафным санкциям со стороны налоговиков.

Новации в депонировании зарплаты.

Заработная плата, которая не была выплачена работнику, должна быть депонирована. В связи с этим в последний день выдачи наличных денег, предназначенных для выплаты заработной платы, кассир в расчетно-платежной ведомости должен был сделать запись «Депонировано» напротив фамилий и инициалов работников, которым не выданы наличные деньги. Еще он должен был рассчитать и записать в итоговой строке сумму фактически выданных наличных средств и сумму, подлежащую депонированию. Эти требования были установлены пп. 6.5 п. 6 Указания № 3210-У.

Депонированные суммы, как правило, сдавались в банк, хотя положения Указания № 3210-У и не запрещали хранить их в кассе учреждения. Поэтому учреждение могло не сдавать в банк депонированные денежные средства (конечно, при условии, что лимит остатка наличных денег в кассе не был превышен).

Теперь депонировать невыплаченную зарплату учреждению больше не нужно, поскольку абз. 3 пп. 6.5 п. 6 Указания № 3210-У утратил силу.

Комментарии к ст. 15.1 КОАП РФ

1. Статьей 3 Федерального закона от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (с изм. и доп.) установлено, что обеспечение эффективного и бесперебойного функционирования платежной системы — одна из целей деятельности Банка России, который устанавливает правила осуществления расчетов в Российской Федерации, в том числе организует наличное денежное обращение на ее территории (см. принятые ЦБ РФ Положение о правилах организации наличного денежного обращения на территории Российской Федерации от 5 января 1998 г. N 14-П и Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации от 24 апреля 2008 г. N 318-П. Порядок ведения кассовых операций организациями, не являющимися кредитными, утвержден решением Совета директоров Банка России от 22 сентября 1993 г. N 40 и направлен письмом Банка России от 4 октября 1993 г. N 18). Таким образом, объектом рассматриваемого состава правонарушения являются общественные отношения в сфере организации наличного денежного обращения в Российской Федерации.

2. Объективная сторона данного правонарушения предполагает осуществление расчетов наличными деньгами с другими организациями сверх установленных размеров (указанием ЦБ РФ от 20 июня 2007 г. N 1843-У (с изм. и доп.) с 22 июля 2007 г. предельный размер расчетов наличными деньгами между юридическими лицами установлен в сумме 100000 рублей), нарушение правил приема и выдачи наличных денег (т.е. неоприходование в кассу денежной наличности), несоблюдение порядка хранения свободных денежных средств, накопление в кассе наличных денег сверх установленных лимитов. В соответствии с п. 5 Порядка ведения кассовых операций в Российской Федерации организации могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителями организаций. При необходимости лимиты остатков касс пересматриваются.

3. Субъектами правонарушений, предусмотренных данной статьей, являются руководители и иные работники, на которых возложены организационно-распорядительные и административно-хозяйственные функции в организации, а также юридические лица и индивидуальные предприниматели.

4

Субъективная сторона составов, содержащихся в рассматриваемой статье, может выражаться в форме как умысла, так и неосторожности

5. Рассматривают дела о правонарушениях, предусмотренных данной статьей, должностные лица налоговых органов (ст. 23.5). В соответствии с Положением о правилах наличного денежного обращения на территории Российской Федерации от 5 января 1998 г. N 14-П на учреждения банков возложена обязанность проверять соблюдение организациями установленных правил работы с денежной наличностью. Материалы проверок оформляются справкой по установленной форме. При необходимости копии справок направляются в соответствующие органы административной юрисдикции.

Протоколы об административных правонарушениях составляют должностные лица налоговых органов (ч. 1 ст. 28.3).

В чем состоит соблюдение кассовой дисциплины

Кассовая дисциплина должна соблюдаться всеми сотрудниками предприятия, будь это бухгалтеры, руководители или рядовые сотрудники.

Все правила сведены в четыре главных нормативных документа:

- указание Банка РФ от 11.03.2014 № 3210-У, где содержатся правила, которые должны соблюдать при осуществлении операций организации и индивидуальные предприниматели;

- указание ЦБ РФ от 07.10.2013 № 3073-У, где содержатся правила проведения расчетов с помощью наличных средств;

- закон РФ от 22.05.2003 № 54-ФЗ, в котором определены правила использования ККТ;

- постановление Правительства РФ от 23.07.2007 № 470, в котором приводится порядок регистрации ККТ.

Если обобщить правила работы с кассой, то они вкратце таковы:

- Кассиром должен быть назначен отдельный работник, обладающий соответствующей квалификацией и имеющий знание кассовой дисциплины. С ним заключается договор о материальной ответственности. Допускается, чтобы кассу вел сам руководитель предприятия (такое практикуется в небольших организациях) или индивидуальный предприниматель, не имеющий в штате бухгалтера или ведущий бизнес без наемных работников.

- На предприятии должны быть созданы условия по надежному хранению кассовых документов.

- Все кассовые операции проводятся с обязательным оформлением документов, для которых установлены строгие формы и заполнять которые следует по установленным правилам. Момент совершения операции должен совпадать с моментом оформления соответствующего документа. Выручка, получаемая вне кассы, может быть оприходована в конце дня.

- Поступление выручки в операционную кассу в обязательном порядке должно проходить через ККТ и сопровождаться пробитием кассового чека. Такой порядок оговорен в ст. 5 закона № 54-ФЗ.

- Кассир при получении денежных средств должен проверить подлинность сдаваемых денежных знаков. Кроме того, есть определенный порядок проверки количества поступающих и выдаваемых сумм.

- Соблюдение кассовой дисциплины подразумевает, что пришедшая в кассу выручка может расходоваться в строго ограниченных целях, как-то: выдача заработной платы, расчеты с покупателями и поставщиками, оформление подотчетных средств. Индивидуальным предпринимателям разрешается брать из кассы наличные деньги на свои нужды, не определяя цели.

- Законодательством установлены предельные суммы, которые можно проводить при оформлении операций между организациями и если организация сотрудничает с ИП, — это 100 000 руб. по каждому договору. Если организация ведет расчеты с физическими лицами, ограничений нет. Не установлен предел и для ИП при изъятии из кассы денег для личных нужд.

- Установлены строгие правила и для оформления подотчетных средств. Так, выдаются соответствующие суммы по распоряжению руководителя (в виде служебной записки, например). Отчитаться сотрудник предприятия должен в течение 3 рабочих дней после истечения срока, в течение которого эти деньги должны были использоваться. Оставшиеся деньги следует вернуть в кассу. Если сотрудник задержит их, соответствующая сумма будет удержана в соответствии со ст. 137 ТК РФ из заработной платы нарушителя кассовой дисциплины.

- На предприятии должен быть определен лимит остатка наличных средств в кассе в конце рабочего дня (или смены). В указании Банка РФ № 3210-У приводятся два возможных варианта расчета данного остатка. Но для соблюдения кассовой дисциплины одно условие обязательно: превышение над пороговой суммой должно быть сдано в банковское учреждение. Превышать данный показатель разрешается только в те дни, когда выплачивается заработная плата.

- Нормы, содержащиеся в ст. 9 закона РФ от 10.12.2003 № 173-ФЗ, позволяют проводить по кассе денежные средства в наличной иностранной валюте. Как правило, такие операции связаны с командировочными расходами на зарубежные поездки. В ограниченном числе случаев допускается рассчитываться таким путем с резидентами РФ.

Если предприятие или ИП учитывают свои операции по упрощенному варианту, то кассовые операции они могут вести тоже в упрощенном виде. Это означает, что им разрешается не оформлять кассовые документы, соответственно, не устанавливают они и лимиты.

Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

Рассмотрим сущность указанных нарушений и предусмотренные за их совершение санкции по закону.

За неиспользование онлайн-кассы (если товар продан без фискализации)

Итак, первое правонарушение — отпуск товара без фискализации на онлайн-кассе. Возможные разновидности такого правонарушения:

- прием денежных средств от покупателя при последующем неосуществлении пробития полученной суммы на онлайн-кассе;

- частичная фискализация суммы, полученной от покупателя (прием одной суммы, а отражение в чеке — меньшей);

- неправомерное использование альтернатив онлайн-кассам;

- пробитие чека на кассе старого образца — с ЭКЛЗ (которые по закону не могут применяться с 1 июля 2017 года).

Во всех указанных случаях в отношении хозяйствующего субъекта ФНС может инициировать санкции (п. 2 и п. 3 статьи 14.5 КоАП РФ):

- В виде штрафа:

- выписываемого на директора магазина либо иное должностное лицо (к ним приравнивается и собственник магазина в лице ИП) — в величине 25-50% от суммы, в отношении которой не осуществлена фискализация на онлайн-кассе (но не менее 10 000 рублей);

- выписываемого на торговое предприятие как юрлицо — в величине 75-100% от суммы, в отношении которой не осуществлена фискализация (но не менее 30 000 рублей).

- При повторном нарушении (при котором не осуществлена фискализация суммы в 1 млн. руб. и больше):

- в виде дисквалификации (принуждения к прекращению деятельности) должностного лица хозяйствующего субъекта на 1-2 года;

- в виде приостановки деятельности хозяйствующего субъекта на 90 дней.

Если сумма, не проведенная через кассу, не превысила 1 млн. рублей, то по логике норм КоАП РФ, приведенных выше, применяется только штраф в указанных выше величинах.

Следующее отмеченное нами нарушение — неприменение альтернатив онлайн-кассам. То есть — невыдача товарного чека (по запросу покупателя) или БСО (в любом случае — даже если клиент не попросил). Такое нарушение приводит ровно к тем же правовым последствиям, о которых сказано выше. В качестве измерителя штрафа рассматривается сумма, по которой не выдан товарный чек или БСО.

Если ККТ не соответствует требованиям закона или работает с нарушением действующих правил

Следующий тип нарушения — применение онлайн-кассы, которая не соответствует требованиям, установленным законом. Например, это может быть когда онлайн-касса:

- не зарегистрированная в установленном порядке в ФНС;

- с некорректно открытой (закрытой) сменой;

- неисправная (неспособная передать фискальные данные в ОФД).

В указанных случаях и иных, которые позволяют квалифицировать нарушение как применение онлайн-кассы, не соответствующей требованиям законодательства, ФНС может применить к хозяйствующему субъекту санкции в виде (п. 4 статьи 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (либо ИП) — в величине 1 500 — 3 000 рублей;

- на торговое предприятие как на юрлицо — в величине 5 000 — 10 000 рублей.

Принципиальное отличие рассматриваемого нарушения от предыдущих (штрафуемых, очевидно, гораздо серьезнее) в том, что в данном случае предполагается использование устройства, соответствующего всем признакам онлайн-кассы. То есть — внесенного в реестр ККТ и имеющего фискальный накопитель. А если вместо онлайн-кассы используется что-то другое, то применение подобного устройства рассматривается как неосуществление фискализации выручки — и в отношении такого действия ФНС применяет санкции по п. 2 и 3 ст. 14.5 КоАП РФ.

Если не отправлен электронный чек (не выдан бумажный)

И еще одно возможное правонарушение в применении онлайн-касс связано с невыдачей покупателю чека. Он может быть:

- электронным (правонарушение — отказ хозяйствующего субъекта от отправки покупателю электронного чека на предоставленные контакты (e-mail или телефон));

- бумажным (правонарушение — невыдача чека, вне зависимости от наличия требования от покупателя).

При всех указанных правонарушениях, связанных с невыдачей чека, ФНС инициирует в отношении магазина санкции в виде (п. 6 ст. 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (или ИП) — в величине 2 000 рублей;

- на торговое предприятие как на юр. лицо — в величине 10 000 рублей.

В некоторых случаях хозяйствующий субъект — при наличии формальных оснований для штрафа, вправе рассчитывать на то, что ФНС все же не будет инициировать предусмотренные нормами КоАП РФ санкции.

Видео — какой штраф, если нет онлайн-кассы, или нарушен порядок применения ККТ(комментарии к ст. 14.5 КоАП РФ):

Расходование наличной выручки ИП в 2021-2021 году

- плательщикам ЕНВД, оказывающим бытовые услуги населению;

- плательщикам ПСН, оказывающим бытовые услуги населению;

- организациям и ИП, которые выполняют работы по заказам населения или оказывают услуги населению (за исключением услуг общепита с привлечением наемных работников).

3. ИП, осуществляющие специфичные виды деятельности

Отметим, что в действующем законодательстве ничего не упоминается о том, какие документы нужно выдавать покупателям предпринимателю, который занимается специфическими видами деятельности. Получается, что в данной ситуации покупателю никакие документы не выдаются.

Также не лимитируются размеры выплат по заработной плате, социальным платежам и подотчетным суммам (послабление не применяется, если подотчетник оплачивает договорные обязательства компании по доверенности).

- Проводят мониторинг и анализ данных (в том числе с помощью автоматизированных систем) с целью контроля учета выручки (резкое снижение уровня выручки у налогоплательщика – повод для пристального внимания проверяющих органов);

- Проводят проверки использования ККТ, а также удаленные проверки операторов фискальных данных;

- Проверяют выдачу покупателям чеков ККТ (БСО), в том числе и путем проведения контрольной покупки;

- Запрашивают дополнительные сведения у налогоплательщика, в том числе через личный кабинет ККТ;

- Получают полный доступ к фискальным данным в базе оператора ОФД;

- Получают полный доступ к ККТ налогоплательщика для снятия информации с фискального накопителя.

Контроль за соблюдением кассовой дисциплины

Обязанность по проведению операций по кассе возлагается на кассового работника. Руководитель организации или ИП могут выполнять функции кассира самостоятельно при отсутствии в штате уполномоченного сотрудника.

- если ККМ не применили, когда ее применение обязательно, штраф будет зависеть от суммы, принятой кассиром без ККТ – от 25% до 50% от суммы расчета, но минимум 10 тыс. руб., для должностных лиц и ИП, и от 75% до 100% от суммы расчета, но 30 тыс. руб. минимально, для организации (ч. 2 ст. 14.5 КоАП РФ);

- за повтор подобного нарушения, если общая сумма расчетов без ККТ составит от 1 млн. руб., должностное лицо дисквалифицируют на 1-2 года, а деятельность организации могут приостановить на внушительный срок – до 90 суток (ч. 3 ст. 14.5 КоАП РФ);

- за применение устаревшей кассовой техники, или не соответствующей требованиям закона, нарушение порядка применения ККТ, а также сроков и условий ее регистрации/перерегистрации, должностное лицо/ИП ждет предупреждение или штраф – 1,5-3 тыс. руб., а фирму — предупреждение или штраф размером 5-10 тыс. руб. (ч. 4 ст. 14.5 КоАП РФ);

- аналогичное предыдущему наказание последует за непредставление или представление невовремя ККТ-документов по запросам налоговиков (ч. 5 ст. 14.5 КоАП РФ);

- за игнорирование требования покупателя о передаче ему бумажного или электронного кассового чека, должностное лицо/ИП будут оштрафованы на 2 тыс. руб., а организация на 10 тыс. руб., либо для фирмы все обойдется предупреждением (ч. 6 ст. 14.5 КоАП РФ).

- Указание Центробанка от 11.03.2021 № 3210-У о порядке ведения операций по кассе юрлицами, а также об упрощенном порядке ведения кассы предпринимателями и малыми предприятиями;

- Указание ЦБ РФ от 07.10.2021 № 3073-У, устанавливающее порядок наличных расчетов в рублях и инвалюте между организациями и предпринимателями;

- Закон от 22.05.2003 № 54-ФЗ, регламентирующий порядок применения ККТ;

- Закон от 03.07.2021 № 290-ФЗ, изменивший положения закона № 54-ФЗ о применении онлайн-касс;

- с 01.07.2021 г. отменено Постановление Правительства РФ от 23.07.2007 № 470, теперь в вопросах регистрации и применения ККТ следует ориентироваться на Закон № 54-ФЗ и переходные положения ст. 7 Закона № 29

Ответственность за нарушение кассовой дисциплины

Под кассовой дисциплиной для юрлиц и ИП понимается соблюдение целого ряда правил, касающихся ведения кассовых операций, расходования наличных, порядка работы с ККМ, хранения наличных денег. Об ответственности, предусмотренной законодательством за неправильное ведение кассовой дисциплины, расскажем в нашем материале.

СпасибоНе нашел ничего нового

24 Апр 2021

uristgd

148

Подотчётные деньги

Теперь можно оформить один приказ, чтобы выдать деньги нескольким работникам или одному работнику несколько раз. В приказе нужно указать фамилию и инициалы подотчётников, суммы и сроки, на которые выдаются деньги.

А вот в заявлении на выдачу подотчётных денег от сотрудника теперь не обязательно указывать сумму и срок, проставлять подпись руководителя и дату. В то же время из документа убрали и упоминание о том, что заявление можно оформить в произвольной форме. Возможно, позже ЦБ установит единую форму заявления для всех, или предложит утвердить свою форму.

Если исходить не из формы, а из содержания документа, оптимально оставить в заявлении как минимум, сумму к получению и подпись руководителя. В противном случае смысл заявления теряется — кассир не сможет определить, сколько именно он должен выдать и может ли в принципе это сделать.

Ответственность за ведение кассовых операций с нарушениями

- 2 месяца — за правонарушения, не связанные с ККТ;

- 1 год — за нарушения в работе с ККТ (с 15.07.2016).

Важно! КонсультантПлюс предупреждаетЭтот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст

4.5 КоАП РФ). Под длящимся правонарушением следует понимать…Подробнее о нюансах течения срока давности по штрафам за ККТ читайте в К+. Это можно сделать бесплатно.

Своевременно выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2020-2021 годах в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения срока давности), радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).