Dow jones industrial average (dji)

Содержание:

- Расчет

- Владельцы индекса Dow Jones

- Динамика и анализ семейства Доу

- Как рассчитывается значение индекса

- Как влияет индекс Dow Jones на доллар

- Годовая прибыль

- Составные части

- Быки и медведи

- Последствия падения индекса

- Использование индекса Доу

- Индекс Доу-Джонса формула

- Немного истории

- Что такое индекс Dow Jones

- Сегодняшний индекс Доу-Джонса

- История индекса ДОУ

- Активы, которые мониторит Dow Jones

- Что означает падение индекса Доу-Джонса, и чем это грозит

- Годовая прибыль

Расчет

Для расчета индекса DJIA сумма цен всех 30 акций делится на делитель — делитель Доу. Делитель корректируется в случае дробления акций, выделения активов или аналогичных структурных изменений, чтобы гарантировать, что такие события сами по себе не изменят числовое значение DJIA. Вначале первоначальный делитель состоял из первоначального числа компаний-компонентов; изначально это сделало DJIA простым средним арифметическим . Текущий делитель после многих корректировок меньше единицы (что означает, что индекс больше суммы цен компонентов). Это:

- DJIAзнак равно∑пd{\ displaystyle {\ text {DJIA}} = {\ sum p \ over d}}

где p — цены составляющих акций, а d — делитель Доу .

Такие события, как дробление акций или изменения в списке компаний, составляющих индекс, изменяют сумму цен компонентов. В этих случаях, чтобы избежать разрывов в индексе, делитель Доу обновляется так, чтобы котировки до и после события совпадали:

- DJIAзнак равно∑пСтарыйdСтарыйзнак равно∑пновыйdновый.{\ displaystyle {\ text {DJIA}} = {\ sum p _ {\ text {old}} \ over d _ {\ text {old}}} = {\ sum p _ {\ text {new}} \ over d _ {\ текст {новый}}}.}

С 31 августа 2020 года делитель Доу составляет 0,15198707565833, и каждое изменение цены конкретной акции на 1 доллар в пределах среднего значения соответствует изменению пункта на 6,579506814434802 (или 1 ÷ 0,15198707565833).

Владельцы индекса Dow Jones

Чарльз Доу учредил информационную фирму «Dow Jones & Company» (прямо по соседству с фондовой биржей Нью-Йорка) и в роли редактора газеты The Wall Street Journal начал публикацию DJIA. Именно этот журнал в данное время проводит ротацию компаний старейшего индекса США. Поначалу информация добывалась чуть ли не подглядыванием за трейдерами, а цена первых рукописных изданий была всего 2 цента за штуку.

Ради исторической справедливости стоит упомянуть Чарльза Бергстрессера (Charles Bergstresser), который был сооснователем компании, автором названия журнала и соавтором DJIA. Его имя не вошло в составное название прославленного показателя, хотя после ухода из компании Джонса Бергстрессер некоторое время был ее совладельцем с Доу — до продажи фирмы в феврале 1902 года. Возможно, что фамилия Бергстрессер просто оказалась заметно длиннее, чем у Доу и Джонса, и поэтому в название индекса не вписалась.

Сегодня индекс Доу является собственностью «S&P Dow Jones Indices», которым на долевой основе владеет S&P Global. Официальным сайтом провайдера индекса является . Здесь можно ознакомиться с дополнительными сведениями о dow 30, например, с методологией его расчета.

Важно упомянуть метку зарегистрированной торговой марки на каждом продукте указанного сайта (The Dow Jones Industrial Average (The Dow)). Остальные организации получают право публикации индекса по платной подписке и без торгового знака, а некоторые показатели предоставляются заказчикам индивидуально

Динамика и анализ семейства Доу

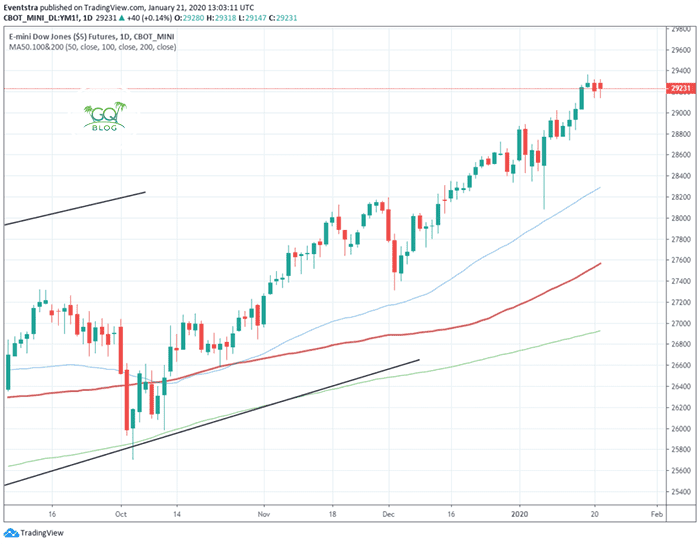

Отслеживать краткосрочную динамику Доу-Джонса удобно на графике, работающем в режиме онлайн. Долгосрочные графики можно найти на специальных ресурсах для инвесторов. Первое официальное значение DJI, опубликованное в 1896 г., — 40,94 пункта. Исторический максимум был достигнут 16 июля 2019 г. — 27398 пунктов, а самое высокое закрытие наблюдалось 15 июля того же года — 27359 пунктов.

Отслеживать краткосрочную динамику Доу-Джонса удобно на графике, работающем в режиме онлайн. Долгосрочные графики можно найти на специальных ресурсах для инвесторов. Первое официальное значение DJI, опубликованное в 1896 г., — 40,94 пункта. Исторический максимум был достигнут 16 июля 2019 г. — 27398 пунктов, а самое высокое закрытие наблюдалось 15 июля того же года — 27359 пунктов.

На начало октября 2019 г. показатель составляет около 26500 пунктов. Таким образом, за 122 года индекс вырос примерно в 650 раз. Однако следует учитывать, что этот впечатляющий показатель надо корректировать с учетом инфляции.

Знаменитый инвестор Уоррен Баффет предсказывает, что в следующие 100 лет DJI вырастет до невероятных 1000000 пунктов.

Отметка в 100 пунктов была достигнута в конце 1910 гг. В 1929 г. DJI стоил более 120 пунктов, после чего последовала затяжная Великая депрессия. Круглая отметка в 1000 пунктов была покорена в 1966 г. Этот рубеж стал долгосрочным уровнем сопротивления на полтора десятка лет.

Следующее сильное ускорение пришлось на 80-е и 90-е гг. прошлого века. В марте 1999 г. была пробита очередная круглая отметка — 10000 пунктов. В начале XX в. на рынке наблюдалась высокая волатильность, а последнее мощное движение наверх началось в ноябре 2016 г.

Самые сильные падения в истории индекса Доу:

Самые сильные падения в истории индекса Доу:

- 1929 г. — Великая депрессия;

- 1973 г. — нефтяной кризис;

- 1987 г. — обвал фондового рынка в «черный понедельник»;

- 2001 г. — теракты в Нью-Йорке;

- 2008 г. — мировой финансовый кризис.

Худшим днем в истории DJI считается 19 октября 1987 г., когда индекс рухнул на 508 пунктов (более 22,5%). Лучшая торговая сессия наблюдалась 15 марта 1933 г.: прибавка составила 15,3%. Худшим месяцем на американском фондовом рынке был сентябрь 1931 г., когда ведущие компании потеряли более 30% своей стоимости. Лучший месяц в истории — апрель 1933 г (+40,2%).

Семейство Доу-Джонса включает такие индексы:

- DJI Average — бенчмарк американского фондового рынка, состоящий из 30 акций;

- DJI Average Yield Weighted — аналогичный индекс, взвешенный по дивидендной доходности;

- DJ Transportation Average — включает 20 транспортных компаний;

- DJ Utility Average — охватывает 15 коммунальных компаний;

- DJ Composite Average — объединяет 3 главных индекса семейства (65 эмитентов).

Кроме американского фондового рынка, семейство Доу отслеживает и мировые тенденции с помощью индексов DJ Titans. Главный инструмент — DJ Global Titans 50, охватывающий 50 крупнейших мировых компаний.

Как рассчитывается значение индекса

Значение Dow Jones Industrial Average рассчитывается иначе, чем другие популярные фондовые индексы. Большинство индексов, например американский СИПИ 500, используют взвешивание по капитализации.

Простыми словами, чем больше рыночная стоимость компании, тем бОльший вес она имеет в индексе. При таком подходе, наибольшее влияние на изменение индекса оказывает малое количество самых крупных компаний. Так на первые три компании из индекса S&P 500 приходится 15% веса. А на ТОП-10 — четверть всего веса. Из 500 компаний в индексе.

Изначально, создатели индекса складывали цену каждой акции. Полученную сумму делили на 12 (первоначальное количество компаний в индексе). В итоге полученное среднеарифметическое и было значением индекса.

За время жизни индекса происходили слияния и поглощения, добавление, деления акций (сплит) и прочие другие действия. В результате этих постоянных манипуляций немного изменился подход к расчету индекса. Сумму делят не на 30 (по количеству компаний в индексе), а на некоторый коэффициент (сейчас намного ниже 1).

Пример.

Допустим (для простоты) индекс Доу состоит только из акций 2-х компаний:

- акции компании А стоит 80 долларов;

- акция компании Б — 20 долларов.

Тогда значение индекса Dow Jones будет равным 50 [($80+$20)/2)].

Компания А проводит сплит своих акций 1:2 (вместо 1 акции по $80, станет 2 акции по $40). По факту капитализация компании не изменилась.

Но если брать старую методику расчета значения индекса, то получаем 30 (вместо 50). Сразу бы произошел обвал индекса на 40%. Хотя по факту ничего не изменилось. Общая стоимость компаний (капитализация) осталась прежней. И дабы привести среднее значение индекса к правильному (50 пунктов) нужно будет уже делить сумму акций не на 2, а на некий коэффициент. В нашем случае 1.2

- Акция компании А — $40

- Акции компании Б — $20

Среднее значение индекса (неправильное, по старым расчетам) — 30.

Правильное значение — 50 [($40+$20)/1,2)].

Если подумать логически, то звучит как-то совсем не логически (а честно говоря бредово)

Неважно сколько стоит компания. Главное для индекса — это цена акций

В Доу разброс цен от 40 до 360 баксов за акцию. И это может привести к очень неприятным событиям (об этом ниже).

Как влияет индекс Dow Jones на доллар

Сразу стоит обозначить: нет определенной точной даты, когда пересматривается состав индекса, и именно этот аспект часто учитывается как отрицательный в прогнозах Dow Jones от экспертов. Корреляция индекса и доллара, равным счетом, как и евро, происходит в одном направлении — если индекс растет увеличивается и цена доллара, падает — соответственно опускается. Часто мировые эксперты, в частности от Bloomberg, подчеркивают несколько негативных моментов индекса, которые не всегда позволяют получить «именно то и точное» направление для доллара. Среди них:

- в индексе всего 30 компаний, поэтому для более точных прогноз часто используют другие индексы;

- способ расчета, ведь индекс может изменится как с ростом крупной акции, так и с более дешевой, но которых большее количество;

- все компании в индексе имеют идентичный «удельный» вес;

- демонстрация средних цен без сравнения с базовой величиной.

Как видим, индекс формируют компании, что весьма успешны, и разумеется, если они только на этапе листинга ценных бумаг на бирже, в этом списке их не найти. Для тех, кто хочет участвовать в IPO стоит детально присматриваться к другим индексам, в том числе, «с расширенной корзиной». Резюмирую: индекс Доу Джонса имеет плюсы и минусы, но для принятия решения касательно той или иной сделки в качестве вспомогательного инструмента его используют регулярно, в том числе, за счет простоты расчетов без сложных формул. На момент написания статьи актуальный показатель составлял 27 781,70 единиц, что в сравнении с предыдущим периодом на 1,2% выше. Желаю всем только положительного опыта работы с таким индексом, у которого существенная историческая основа и компании в его числе признаются успешными. Пусть такими же будут ваши инвестиции, независимо от выбора сценария вложения средств.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Годовая прибыль

В следующей таблице показано годовое изменение индекса полезности Доу-Джонса, рассчитанного с 1928 года.

| Год | Стоимость закрытия | Изменение в баллах | Изменение в процентах |

|---|---|---|---|

| 1928 г. | 85,64 | ||

| 1929 г. | 88,27 | 2,63 | 3,07 |

| 1930 г. | 60,80 | -27,47 | −31,12 |

| 1931 г. | 31,41 | -29,39 | -48,34 |

| 1932 г. | 27,71 | -3,70 | -11,78 |

| 1933 г. | 23.09 | -4,62 | -16,67 |

| 1934 г. | 17,80 | -5,29 | −22,91 |

| 1935 г. | 29,55 | 11,75 | 66.01 |

| 1936 г. | 34,83 | 5,28 | 17,87 |

| 1937 г. | 20,35 | -14,48 | -41,57 |

| 1938 г. | 22,73 | 2.38 | 11,70 |

| 1939 г. | 25,32 | 2,59 | 11,39 |

| 1940 г. | 19,85 | -5,47 | −21,60 |

| 1941 г. | 14.02 | -5,83 | -29,37 |

| 1942 г. | 14,54 | 0,52 | 3,71 |

| 1943 г. | 21,87 | 7,33 | 5,04 |

| 1944 г. | 26,26 | 4,39 | 20.07 |

| 1945 г. | 38,13 | 11,87 | 45,20 |

| 1946 г. | 37,27 | -0,86 | −2,26 |

| 1947 г. | 33,40 | −3,87 | -10,38 |

| 1948 г. | 33,55 | 0,15 | 0,45 |

| 1949 г. | 41,31 | 7,76 | 23,13 |

| 1950 | 41,04 | -0,27 | -0,65 |

| 1951 г. | 47,22 | 6,18 | 15.06 |

| 1952 г. | 52,60 | 5,38 | 11,39 |

| 1953 г. | 52,04 | -0,56 | −1,06 |

| 1954 г. | 62,47 | 10,43 | 20.04 |

| 1955 г. | 64,16 | 1,69 | 2,71 |

| 1956 г. | 68,54 | 4,38 | 6,83 |

| 1957 г. | 68,58 | 0,04 | 0,06 |

| 1958 г. | 91,00 | 22,42 | 32,69 |

| 1959 г. | 87,83 | −3,17 | −3,48 |

| 1960 г. | 100,02 | 12,19 | 13,88 |

| 1961 г. | 129,16 | 29,14 | 29,13 |

| 1962 г. | 129,23 | 0,07 | 0,05 |

| 1963 г. | 138,99 | 9,76 | 7,55 |

| 1964 г. | 155,17 | 16,18 | 11,64 |

| 1965 г. | 152,63 | −2,54 | -1,64 |

| 1966 г. | 136,18 | -16,45 | -10,78 |

| 1967 | 127,91 | −8,27 | −6,07 |

| 1968 г. | 137,17 | 9,26 | 7,24 |

| 1969 г. | 110,08 | -27,09 | -19,75 |

| 1970 г. | 121,84 | 11,76 | 10,68 |

| 1971 г. | 117,75 | -4,09 | −3,36 |

| 1972 г. | 119,50 | 1,75 | 1,49 |

| 1973 | 89,37 | −30,13 | -25,21 |

| 1974 г. | 68,76 | -20,61 | -23,06 |

| 1975 г. | 83,65 | 14,89 | 21,66 |

| 1976 г. | 108,38 | 24,73 | 29,56 |

| 1977 г. | 111,28 | 2,90 | 2,68 |

| 1978 г. | 98,24 | -13,04 | -11,72 |

| 1979 г. | 106,60 | 8,36 | 8,51 |

| 1980 г. | 114,42 | 7,82 | 7,34 |

| 1981 г. | 109,02 | -5,40 | -4,72 |

| 1982 г. | 119,46 | 10,44 | 9,58 |

| 1983 г. | 131,84 | 12,38 | 10,36 |

| 1984 | 149,52 | 17,68 | 13,41 |

| 1985 г. | 174,81 | 25,29 | 16,91 |

| 1986 г. | 206,01 | 31.20 | 17,85 |

| 1987 г. | 175,08 | -30,93 | −15,01 |

| 1988 г. | 186,28 | 11.20 | 6,40 |

| 1989 г. | 235,04 | 48,76 | 26,18 |

| 1990 г. | 209,70 | -25,34 | -10,78 |

| 1991 г. | 226,15 | 16,45 | 7,84 |

| 1992 г. | 221,02 | −5,13 | −2,27 |

| 1993 г. | 229,30 | 8,28 | 3,75 |

| 1994 г. | 181,52 | -47,78 | -20,84 |

| 1995 г. | 225,40 | 43,88 | 24,17 |

| 1996 г. | 232,53 | 7,13 | 3,16 |

| 1997 г. | 273,07 | 40,54 | 17,43 |

| 1998 г. | 312,30 | 39,23 | 14,37 |

| 1999 г. | 283,36 | -28,94 | −9,27 |

| 2000 г. | 412,16 | 128,80 | 45,45 |

| 2001 г. | 293,94 | -118,22 | -28,68 |

| 2002 г. | 215,18 | -78,76 | -26,79 |

| 2003 г. | 266,90 | 51,72 | 24.04 |

| 2004 г. | 334,95 | 68,05 | 25,50 |

| 2005 г. | 405,11 | 70,16 | 20,95 |

| 2006 г. | 456,77 | 51,66 | 12,75 |

| 2007 г. | 532,53 | 75,76 | 16,59 |

| 2008 г. | 370,76 | -161,77 | −30,38 |

| 2009 г. | 398,01 | 27,25 | 7,35 |

| 2010 г. | 404,99 | 6,98 | 1,75 |

| 2011 г. | 464,68 | 59,69 | 14,74 |

| 2012 г. | 453,09 | -11,59 | −2,49 |

| 2013 | 490,57 | 37,48 | 8,27 |

| 2014 г. | 618,08 | 127,51 | 25,99 |

| 2015 г. | 577,82 | -40,26 | −6,51 |

| 2016 г. | 659,61 | 81,79 | 14.15 |

| 2017 г. | 723,37 | 63,76 | 9,67 |

| 2018 г. | 712,93 | -10,44 | -1,44 |

| 2019 г. | 879,17 | 166,24 | 23,32 |

| 2020 г. | 864,64 | -14,53 | -1,65 |

Составные части

Транспортный индекс Dow Jones за 1896–2012 гг.

Индекс представляет собой скользящее среднее цен акций двадцати транспортных корпораций, при этом цена каждой акции взвешена с поправкой на дробление акций и другие факторы. В результате он может измениться в любое время, когда рынки открыты. Цифра, упоминаемая в новостях, обычно представляет собой цифру, полученную на основе цен на закрытие рынка в течение дня.

Изменения в составе индекса случаются редко и обычно происходят только после корпоративных приобретений или других значительных сдвигов в основной деятельности компонента. Если такое событие требует замены одного компонента, пересматривается весь указатель. По состоянию на 12 ноября 2016 года в индекс входят следующие 20 компаний:

| Компания | Бегущая строка | Сектор |

|---|---|---|

| Alaska Air Group, Inc. | ALK | авиакомпании |

| American Airlines Group Inc. | AAL | авиакомпании |

| Avis Budget Group, Inc. | МАШИНА | услуги аренды и лизинга |

| CH Robinson Worldwide, Inc. | CHRW | грузоперевозки |

| CSX Corp. | CSX | железные дороги |

| Дельта Эйр Лайнз | DAL | авиакомпании |

| Экспедиторс Интернэшнл | EXPD | службы доставки |

| FedEx Corporation | FDX | службы доставки |

| JB Hunt Transport Services, Inc. | JBHT | грузоперевозки |

| JetBlue Airways Corp. | JBLU | авиакомпании |

| Канзас-Сити Южный | КГУ | железные дороги |

| Kirby Corp. | KEX | морской транспорт |

| Landstar System, Inc. | LSTR | грузоперевозки |

| Matson, Inc. | MATX | морской транспорт |

| Norfolk Southern Corp. | НСК | железные дороги |

| Ryder System, Inc. | р | транспортные услуги |

| Southwest Airlines, Inc. | LUV | авиакомпании |

| Union Pacific Corporation | UNP | железные дороги |

| United Airlines Holdings | UAL | авиакомпании |

| United Parcel Service, Inc. | UPS | службы доставки |

Alaska Air Group заменила AMR Corporation 2 декабря 2011 года после AMR corp. подано заявление о защите от банкротства. С 30 октября 2012 года Kirby Corp. заменила Overseas Shipholding Group , Inc. С 1 октября 2014 года Avis Budget Group Inc. заменила GATX Corporation. 15 октября 2015 года компания American Airlines Group сменила компанию Con-way .

Быки и медведи

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Медведи — полная противоположность быкам. Это спекулянты, продающие финансовый инструмент в расчете на падение его котировок. На профессиональном языке такая операция называется короткой продажей без покрытия.

Биржевых животных легко представить по образной картинке: бык поднимает противника (цену) на рога снизу вверх, а медведь, наоборот, прибивает жертву (котировки) лапой вниз.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Во многом биржевой сленг формировался в Нью-Йорке, где зародилась первая фондовая биржа. Поэтому самая популярная скульптура быка стоит на Уолл-стрит, у входа в здание Нью-Йоркской фондовой биржи. Бронзовая скульптура весит более 3 т, ее длина составляет почти 5 м, а ширина — 4,7 м. Считается, что если потереть бычьи рога, это принесет удачу в бизнесе и финансовых делах.

Последствия падения индекса

Чем грозит обвал индекса Dow Jones, знает каждый инвестор, даже не интересующийся биржевыми сводками и не имеющий отношения к Америке и ее фондовому рынку. Все инвестиционные активы косвенно зависят от уровня индекса Dow Jones. В первую очередь это связано с его влиянием на курс американской валюты. А курс доллара влияет на все!

В России начнут падать цены на сырье, что отрицательным образом скажется на курсе главной валюты страны. Далее идет цепная реакция: уровень инфляции повышается, количество инвестиций уменьшается, цена на кредиты растет, период стагнации затягивается.

И если вы услышали, что рынок вырос или упал, то знайте, что речь идет об индексе Dow Jones.

Использование индекса Доу

Ключевой индекс США широко применяется как биржевой инструмент. Для крупных и средних инвесторов возможны три основных варианта получения дохода от индекса:

Операции интересны даже для начинающих трейдеров / инвесторов, которые могут обратиться к услугам брокеров. Покупка CFD считается наиболее доступным способом, а ETF – самым надежным.

Масштаб сделок по крупнейшему в серии Доу фонду SPDR Dow Jones Industrial Average ETF Trust (тикер DIA, более 21 млрд. $ под управлением) обычно составляет $3-5 млн. в день. Он действует с 1998 г. и отличается регулярной ежемесячной выплатой дивидендов. Ниже даны некоторые примеры биржевых фондов ETF для различных вариантов индекса, доступных на мировых фондовых биржах:

Кроме аналитической значимости в качестве старейшего индикатора рынка, индекс Доу сказывается на курсе доллара США и ценах на фьючерсы сырьевых товаров. Среди них мини-контракты (E-mini) на бирже CME Group особенно ликвидны.

Сам Ч. Доу называл индексы лошадьми, способными вытащить увязшую повозку. Пример уже был приведен в начале статьи — индекс может вытянуть отстающую акцию, если у компании-эмитента не наблюдается действительно серьезных проблем. Как мы видели, входящие в различные варианты Dow Jones компании представлены во многих странах, так что изменение их стоимости отражает деловую активность всего мира.

Этот индекс очень чувствителен к политическим изменениям. С приходом к власти Трампа DJIA вырос на треть после повышения зарплаты американцев и уменьшения безработицы. Чем позитивнее политические новости, тем стабильнее индекс.

Если говорить о слабостях индекса, то несмотря на его популярность все-таки стоит помнить, учет лишь 30 (хотя и огромных) компаний одной сферы ограничивает возможности анализа рынка

Не менее важно и то, что для индекса определяющей является цена акций, а не капитализация компании (хотя компания с огромным капиталом иногда может иметь низкую цену на акции, если выпустила большое количество бумаг). Так что инвесторы нередко дополнительно изучают индекс S&P 500, отражающий состояние 500 крупнейших эмитентов США и рассчитывающийся по другой методике

Но для оперативного отражения деловой активности бизнеса и реакции на международные события Доу сохраняет высокую актуальность.

Индекс Доу-Джонса формула

Сначата индекс рассчитывался как среднее арифметическое всех входящих в него акций. Например, в самом начале он составил 69.93 пункта — результат деления совокупной стоимости всех акций (769.23) на число компаний (11).

26 мая 1898 года один из основателей американской Dow Jones Company и первый редактор The Wall Street Journal Чарльз Доу (Charles Н. Dow) придумал очередное новшество: кроме введенного им ранее «железнодорожного среднего» (Dow Jones Railroad Average) он предложил использовать еще один индикатор — «промышленный» (Dow Jones Industrial Average, DJIA). Этот индекс определялся аналогично «железнодорожному», первым его опубликованным значением было 40.94.

Индекс Доу оказался простой и удобной точкой отсчета для сравнения отдельных акций с курсом рынка. У инвестора появилась возможность сопоставлять рынок с другими индикаторами состояния экономики, то есть сравнивать их силу и делать выбор по этому критерию.

С 7 октября 1896 года The Wall Street Journal стал ежедневно публиковать значения промышленного индекса, а также индекс Dow Jones график онлайн, содержащего в то время акции дюжины компаний, это стало началом регулярной биржевой статистики, без которой сегодня для себя не мыслит жизнь ни один деловой человек.

В 1916 году Dow Jones дополнился акциями еще восьми компаний, а 12 лет спустя он уже насчитывал 30 компаний, что остается неизменным и сегодня.

В 1928 году индекс стал рассчитываться с использованием специального множителя, введение которого должно было прекратить искажения, вызванные дроблением акций компаний или заменой одних акций на другие. Но по привычке этот индекс до сих пор называют «средним» (average).

Немного истории

Как мы уже отмечали в статье о Нью-Йоркской бирже, в первоначальном варианте индекс именовался «транспортным» — Dow Jones Transportation Average. Из 11 входящих в него сообществ лишь 2 были промышленными, а остальные 9 – транспортными. Он рассчитывался для внутреннего пользования и отражался лишь в соответствующих бюллетенях биржи.

Чарльз Доу и Эдвард Джонс

Новый показатель позволил немного снизить риск операций с акциями, поскольку тогда популярностью пользовались предсказуемые облигации. Ч. Доу образно сравнивал акции с палочками, которые выкладывают на пляже у кромки прибоя. Каждая волна сдвигала палочки, указывая на прилив, или уносила их с собой, сигнализируя об отливе. Иначе говоря, если индекс в целом рос, а компания из него заметно отставала, не проявляя видимых проблем, то можно было ожидать, что ее котировки вскоре «подтянутся» к индексу.

С 1896 г. индекс преобразован в «промышленный» — Dow Jones Industrial Average (DJIA), сохранив полученное имя до нашего времени. Его регулярную публикацию начал журнал Wall Street Journal, а в вычислениях использовалась цена обыкновенных акций 12 промышленных фирм. В статье рассказывается о судьбе американских компаний из индекса первого состава. Сейчас в составе тридцати голубых фишек американского индекса преобладают фирмы сферы услуг: это отражает тенденцию развития третичного и четвертичного секторов экономики.

Что такое индекс Dow Jones

Dow Jones Industrial Average (тикер на бирже DJI) — фондовый индекс, содержащий 30 крупнейших или важнейших публичных компаний США (голубые фишки). Которые оказывают наибольшее влияние на экономику страны.

Это один из старейших фондовых индексов. Используется до сих пор как индикатор состояния фондового рынка США.

Одно из главных отличий Доу Джонс от большинства других индексов — правила попадания компаний в индекс (или их исключения). По большому счету четко прописанных критериев нет. Какие акции должны попадать в индекс или вылетать из списка? Кого брать на замену? С какой периодичностью делать пересмотр индекса? Ответ простой — по ситуации.

Для примера. Состав индекса S&P 500 прописан простым алгоритмом: 500 крупнейших публичных компаний страны с приемлемым free-float, плюс несколько других дополнительных условий (про S&P 500 писал здесь).

С некоторой натяжкой можно сказать, что состав DOW формируется на основании субъективных факторов.

Как правило, компании удаляются из индекса когда бизнес ничинает испытывать серьезные проблемы, компания проигрывает конкурентам «битву за солнце», сливается с другими компаниями, которые уже состоят в индексе ДОУ, разбивает свой бизнес на несколько независимых компаний.

Сегодняшний индекс Доу-Джонса

Учитывая разнообразие глобальной экономики, можно предположить, что активы всего 30 компаний вряд ли могут оказать заметное влияние на фондовый рынок. Вместе с тем, индекс Dow является наиболее упоминаемым американским рыночным бенчмарком, остается хорошим индикатором общих тенденций.

Некоторые эксперты считают, что когда акции компаний DJIA начнут демонстрировать слабость, американская экономика пойдет на спад. Два иных бенчмарка Доу-Джонса (транспорт и коммунальные услуги) также могут указывать на рыночные и экономические тенденции.

Эти три индекса Dow Jones могут использоваться для подтверждения друг друга

В теории, если какой-либо из этих трех индексов Dow Jones начинает расходиться в направлении во время рыночного восходящего тренда, частному инвестору необходимо проявить особую осторожность

В нынешний состав Dow Jones Industrial Average входят следующие компании:

- 3M — тикер МММ, дата включения – 1976 г.

- American Express — тикер AXP, дата включения – 1982 г.

- Amgen – тикер AMGN, дата включения – 2020 г.

- Apple — тикер AAPL, дата включения – 2015 г.

- Boeing — тикер BA, дата включения -1987 г.

- Caterpiller — тикер CAT, дата включения — 1991 г.

- Chevron — тикер CVX, дата включения — 2008 г.

- Cisco — тикер CSCO, дата включения — 2009 г.

- Coca-Cola — тикер KO, дата включения — 1987 г.

- Disney — тикер DIS, дата включения — 1991 г.

- Dow Inc — тикер DOW, дата включения — 2019 г.

- Goldman Sachs – тикер GS, дата включения – 2013 г.

- The Home Depot — тикер HD, дата включения – 1999 г.

- Honeywell – тикер HON, дата включения – 2020 г.

- IBM – тикер IBM, дата включения – 1979 г.

- Intel – тикер INTC, дата включения – 1999 г.

- Johnson & Johnson – тикер JNJ, дата включения – 1997 г.

- JPMorgan Chase – тикер JPM, дата включения – 1991 г.

- Mcdonald’s – тикер MCD, дата включения 1985 г.

- Merck & Co. – тикер МРК, дата включения – 1979 г.

- Microsoft – тикер MSFT, дата включения – 1999 г.

- NIKE – тикер NKE, дата включения – 2013 г.

- Proctor & Gamble – тикер PG, дата включения – 1932 г.

- Salesforce – тикер CRM, дата включения – 2020 г.

- The Travelers Companies — тикер ТРВ, дата включения – 2009 г.

- UnitedHealth Group – тикер UNH, дата включения – 2012 г.

- Verizon – тикер ВЗ, дата включения – 2004 г.

- Visa – тикер V, дата включения — 2013 г.

- Walmart — тикер WMT, дата включения – 1997 г.

- Walgreens Boots Alliance – тикер WBA, дата включения – 2018 г.

Частный инвестор может приобрести отдельные активы любой из 30 компаний, включенных в Dow Jones либо купить индексные фонды или ETF, отслеживающие изменения этого бенчмарка.

Второй возможной стратегией является покупка так называемых «собак ДОУ», 10 самых высокодоходных акций в индексе

Спасибо за внимание, всегда ваш Максимальный доход!

История индекса ДОУ

Как и в случае индекса Nasdaq, появление было одномоментным. Интересно, что показатель является одним из наиболее давних в истории как американской, так и мировой экономики, поскольку впервые был озвучен в 1884 году. Авторами понятия являются редактор газеты Wall Street Journal и собственник компании Dow Jones & Company Чарльз Доу. Изначально в него входило 11 компаний, из которых подавляющее большинство — железнодорожные корпорации и производственные фирмы. А спустя 12 лет индекс получил характерную приставку «промышленный» и был не просто озвученный, а официально опубликованный 26 мая. Сегодня в его составе не только промышленные гиганты, а употребление такого слова не более, чем дань истории.

В период 1939-1956 и 1959-1976 гг значение индекса не менялось ни разу. Первое опубликованное значение было 40,94.

Как рассчитывается индекс

Изменяющийся график Dow Jones интересен для опытных инвесторов, трейдеров, новичков во вложении средств. Изначально для его расчета применялась самая обычная формула — среднее арифметическое от цен акций всех компаний в его числе. На текущий момент ситуация изменилась: используют среднее масштабируемое. Это означает, что сумма всех цен на бумаги делится на делитель, который регулярно изменяется под воздействием факторов:

- сплит (дробление);

- консолидация (объединение).

Благодаря такому подходу индекс сопоставляется с учетом внутренней структуры ценных бумаг всех компаний, но и он получает регулярную порцию критики.

Доходность индекса

Поскольку этот индекс самый старый в истории Америки, учет его доходности ведется давно. Разумеется, что она изменяется с учетом изменений стоимости по каждой ценной бумаги и позиции, размеру выплачиваемых дивидендов. Средняя доходность в месяц в лице стандартного ETF находится на отметке 2,4%, модифицированного (несколько фондов, что копируют как все, так и часть направлений цен на акции) достигает отметки 3,5%.

Активы, которые мониторит Dow Jones

Нет никаких конкретных правил, устанавливающих нормы, на основании которых организация включается в Dow Jones. Правда, для того, чтобы попасть в DJIA, компания должна играть заметную роль в экономической деятельности США, входить в число крупнейших участников промышленного сектора. Кроме того, ценные бумаги должны быть включены в листинг биржи NASDAQ или NYSE.

DJIA регулярно вносит изменения в перечень компаний, в соответствии с изменениями в экономике. К 1928 году список разросся до 30 участников, а начинался с 12. С тех пор он менялся 60 раз.

Крайнее изменение было проведено 24.08.2020 года. Активы Salesforce, Amgen и Honeywell были добавлены в перечень акций, отслеживаемых бенчмарком, вместо ExxonMobil, Pfizer и Raytheon Technologies.

Что означает падение индекса Доу-Джонса, и чем это грозит

Падения индексов случаются даже в состоянии стабильного развития экономики. Обычно такие кратковременные снижения чередуются со вспышками роста. Другое дело – долгосрочный обвал индексов – это плохой сигнал для мировой экономики.

Помните, что происходило в США во время Великой депрессии? Кризис начался с обвала цен на акции, что отразилось и на индексах. Так, 24 октября 1929 года промышленный индекс Dow Jones Industrial Average упал на 20%, этот день назвали «черным четвергом», потому что произошел крупнейший в американской истории биржевой крах.

Падение индекса означает снижение стоимости акций компаний, охваченных Доу-Джонсом. В случае с Великой депрессией – это был сигнал начала нового экономического кризиса.

Но если дневное падение составляет, к примеру, 0,1%, это говорит лишь о том, что некоторые компании испытывают трудности. Однако причин снижения может быть больше – плохая погода, природные катаклизмы, чья-то грубая ошибка. Ежедневно в аналитических обзорах экономических СМИ рассказывают, почему упал или вырос DJIA.

Например, последнее крупное падение было зафиксировано 12 марта 2020 года. Причина – распространение в США и мире коронавирусной инфекции, введение карантинных мер, снижение производства американских предприятий, и как следствие – снижение стоимости акций этих компаний.

Годовая прибыль

В следующей таблице показано годовое изменение индекса Доу-Джонса, рассчитанного до 1885 года.

| Год | Стоимость закрытия | Изменение в баллах | Изменение в процентах |

|---|---|---|---|

| 1885 г. | 39,29 | 10,83 | 38,05 |

| 1886 г. | 41,03 | 1,74 | 4,43 |

| 1887 г. | 37,58 | −3,45 | −8,41 |

| 1888 г. | 39,39 | 1,81 | 4.82 |

| 1889 г. | 41,56 | 2,17 | 5,51 |

| 1890 г. | 35,68 | −5,88 | -14,15 |

| 1891 г. | 41,97 | 6,29 | 17,63 |

| 1892 г. | 39,21 | −2,76 | 6.58 |

| 1893 г. | 29,57 | -9,64 | -24,59 |

| 1894 г. | 29,40 | -0,17 | -0,57 |

| 1895 г. | 30.07 | 0,67 | 2,28 |

| 1896 г. | 29,56 | −0,51 | -1,70 |

| 1897 г. | 36,07 | 6.51 | 22.02 |

| 1898 г. | 44,18 | 8,11 | 22,48 |

| 1899 г. | 48,24 | 4.06 | 9,19 |

| 1900 г. | 51,62 | 3,38 | 7.01 |

| 1901 г. | 47,13 | -4,49 | -8,70 |

| 1902 г. | 46,93 | −0,20 | -0,42 |

| 1903 г. | 35,85 | -11,08 | -23,61 |

| 1904 г. | 50,82 | 14,97 | 41,76 |

| 1905 г. | 70,23 | 19,41 | 38,19 |

| 1906 г. | 68,88 | −1,35 | -1,92 |

| 1907 г. | 42,89 | -25,99 | -37,73 |

| 1908 г. | 62,89 | 20.00 | 46,63 |

| 1909 г. | 72,31 | 9,42 | 14,98 |

| 1910 г. | 59,40 | -12,91 | -17,85 |

| 1911 г. | 59,63 | 0,23 | 0,39 |

| 1912 г. | 64,15 | 4,52 | 7,58 |

| 1913 г. | 57,51 | −6,64 | -10,35 |

| 1914 г. | 54,58 | −2,93 | -5,09 |

| 1915 г. | 99,15 | 44,57 | 81,66 |

| 1916 г. | 95.00 | -4,15 | -4,19 |

| 1917 г. | 74,38 | -20,62 | −21,71 |

| 1918 г. | 82,20 | 7,82 | 10,51 |

| 1919 г. | 107,23 | 25,03 | 30,45 |

| 1920 г. | 71,95 | -35,28 | -32,90 |

| 1921 г. | 81,10 | 9.15 | 12,72 |

| 1922 г. | 98,73 | 17,63 | 21,74 |

| 1923 г. | 95,52 | −3,21 | −3,25 |

| 1924 г. | 120,51 | 24,99 | 26,16 |

| 1925 г. | 156,66 | 36,15 | 30.00 |

| 1926 г. | 157,20 | 0,54 | 0,34 |

| 1927 г. | 202,40 | 45,20 | 28,75 |

| 1928 г. | 300.00 | 97,60 | 48,22 |

| 1929 г. | 248,48 | -51,52 | -17,17 |

| 1930 г. | 164,58 | -83,90 | -33,77 |

| 1931 г. | 77,90 | -86,68 | -52,67 |

| 1932 г. | 59,93 | -17,97 | -23,07 |

| 1933 г. | 99,90 | 39,97 | 66,69 |

| 1934 г. | 104,04 | 4,14 | 4,14 |

| 1935 г. | 144,13 | 40,09 | 38,53 |

| 1936 г. | 179,90 | 35,77 | 24,82 |

| 1937 г. | 120,85 | -59,05 | -32,82 |

| 1938 г. | 154,76 | 33,91 | 28.06 |

| 1939 г. | 150,24 | -4,52 | −2,92 |

| 1940 г. | 131,13 | -19,11 | -12,72 |

| 1941 г. | 110,96 | -20,17 | -15,38 |

| 1942 г. | 119,40 | 8,44 | 7,61 |

| 1943 г. | 135,89 | 16,49 | 13,81 |

| 1944 г. | 152,32 | 16,43 | 12.09 |

| 1945 г. | 192,91 | 40,59 | 26,65 |

| 1946 г. | 177,20 | -15,71 | -8,14 |

| 1947 г. | 181,16 | 3,96 | 2,23 |

| 1948 г. | 177,30 | −3,86 | −2,13 |

| 1949 г. | 200,13 | 22,83 | 12,88 |

| 1950 | 235,41 | 35,28 | 17,63 |

| 1951 г. | 269,23 | 33,82 | 14,37 |

| 1952 г. | 291,90 | 22,67 | 8,42 |

| 1953 г. | 280,90 | -11,00 | −3,77 |

| 1954 г. | 404,39 | 123,49 | 43,96 |

| 1955 г. | 488,40 | 84,01 | 20,77 |

| 1956 г. | 499,47 | 11.07 | 2,27 |

| 1957 г. | 435,69 | -63,78 | -12,77 |

| 1958 г. | 583,65 | 147,96 | 33,96 |

| 1959 г. | 679,36 | 95,71 | 16,40 |

| 1960 г. | 615,89 | -63,47 | -9,34 |

| 1961 г. | 731,14 | 115,25 | 18,71 |

| 1962 г. | 652,10 | -79,04 | -10,81 |

| 1963 г. | 762,95 | 110,85 | 17.00 |

| 1964 г. | 874,13 | 111,18 | 14,57 |

| 1965 г. | 969,26 | 95,13 | 10,88 |

| 1966 г. | 785,69 | -183,57 | -18,94 |

| 1967 | 905,11 | 119,42 | 15.20 |

| 1968 г. | 943,75 | 38,64 | 4,27 |

| 1969 г. | 800,36 | -143,39 | -15,19 |

| 1970 г. | 838,92 | 38,56 | 4.82 |

| 1971 г. | 890,20 | 51,28 | 6,11 |

| 1972 г. | 1 020,02 | 129,82 | 14,58 |

| 1973 | 850,86 | -169,16 | −16,58 |

| 1974 г. | 616,24 | −234,62 | -27,57 |

| 1975 г. | 852,41 | 236,17 | 38,32 |

| 1976 г. | 1 004,65 | 152,24 | 17,86 |

| 1977 г. | 831,17 | -173,48 | -17,27 |

| 1978 г. | 805,01 | −26,16 | −3,15 |

| 1979 г. | 838,74 | 33,73 | 4,19 |

| 1980 г. | 963,99 | 125,25 | 14,93 |

| 1981 г. | 875,00 | -88,99 | -9,23 |

| 1982 г. | 1 046,54 | 171,54 | 19,60 |

| 1983 г. | 1 258,64 | 212,10 | 20,27 |

| 1984 | 1 211,57 | -47,07 | −3,74 |

| 1985 г. | 1 546,67 | 335,10 | 27,66 |

| 1986 г. | 1895,95 | 349,28 | 22,58 |

| 1987 г. | 1 938,83 | 42,88 | 2,26 |

| 1988 г. | 2 168,57 | 229,74 | 11,85 |

| 1989 г. | 2 753,20 | 584,63 | 26,96 |

| 1990 г. | 2 633,66 | -119,54 | -4,34 |

| 1991 г. | 3 168,83 | 535,17 | 20,32 |

| 1992 г. | 3 301,11 | 132,28 | 4,17 |

| 1993 г. | 3 754,09 | 452,98 | 13,72 |

| 1994 г. | 3 834,44 | 80,35 | 2,14 |

| 1995 г. | 5 117,12 | 1 282,68 | 33,45 |

| 1996 г. | 6 448,27 | 1,331,15 | 26.01 |

| 1997 г. | 7 908,25 | 1 459,98 | 22,64 |

| 1998 г. | 9 181,43 | 1 273,18 | 16.10 |

| 1999 г. | 11 497,12 | 2 315,69 | 25,22 |

| 2000 г. | 10 786,85 | -710,27 | −6,18 |

| 2001 г. | 10 021,50 | -765,35 | −7,10 |

| 2002 г. | 8 341,63 | −1 679,87 | -16,76 |

| 2003 г. | 10 453,92 | 2 112,29 | 25,32 |

| 2004 г. | 10 783,01 | 329,09 | 3,15 |

| 2005 г. | 10 717,50 | -65,51 | -0,61 |

| 2006 г. | 12 463,15 | 1 745,65 | 16.29 |

| 2007 г. | 13 264,82 | 801,67 | 6,43 |

| 2008 г. | 8 776,39 | -4 488,43 | -33,84 |

| 2009 г. | 10 428,05 | 1 651,66 | 18,82 |

| 2010 г. | 11 577,51 | 1 149,46 | 11.02 |

| 2011 г. | 12 217,56 | 640,05 | 5,53 |

| 2012 г. | 13 104,14 | 886,58 | 7,26 |

| 2013 | 16 576,66 | 3 472,52 | 26,50 |

| 2014 г. | 17 823,07 | 1 246,41 | 7,52 |

| 2015 г. | 17 425,03 | -398,04 | −2,23 |

| 2016 г. | 19 762,60 | 2337,57 | 13,42 |

| 2017 г. | 24 719,22 | 4 956,62 | 25.08 |

| 2018 г. | 23 327,46 | −1 391,76 | −5,63 |

| 2019 г. | 28 538,44 | 5 210,98 | 22,34 |

| 2020 г. | 30 606,48 | 2 068,04 | 7,25 |