10 вопросов про возврат (зачет) ндфл физическому лицу

Содержание:

- Как заполнить заявление на возврат налога

- Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

- Исключения из правил

- О ПРОВЕДЕНИИ ЗАЧЕТОВ

- Если из зарплаты излишне удержан НДФЛ

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

- Возврат переплаты через организацию

- Порядок возврата переплаты по НДФЛ

- Алгоритм возврата

- Господдержка предприятий при трудоустройстве безработных граждан

Как заполнить заявление на возврат налога

Заявление на возврат налога заполняется по аналогичным правилам

Обратите внимание, что сама обновленная форма КНД 1150058 уже содержит детальные инструкции и подсказки к заполнению

Документ может быть оформлен только в отношении конкретного фискального платежа. Объединить несколько видов переплат в одном заявлении на возврат нельзя. Даже если налогоплательщик возвращает излишне уплаченные пени и штрафы по одному сбору, то придется подготовить два заявления на возврат. Одно — для пени по налогу, второе заявление — на возврат штрафа. Так как для каждого платежа определяется соответствующий код бюджетной классификации — КБК.

Заявление на возврат налога подавайте именно в то отделение ФНС, в котором налогоплательщик поставлен на учет. Если переплаченная сумма выявлена по обособленному подразделению, заявите о ней в ИФНС по месту постановки на учет ОП.

Инструкция по заполнению заявления на возврат налога, ключевые аспекты:

- КПП следует указывать код, присвоенный организации либо обособленному подразделению в налоговом органе, в который подаете заявление на возврат налога.

- Верно укажите причину образования переплаты. Доступно несколько вариантов на выбор. Например, при излишней уплате укажите в заявлении на возврат налога код «1». Если же налогоплательщик претендует на возмещение НДС или акцизов из бюджета, то впишите «3».

- Детализируйте вид платежа, по которому оформляете возврат денежных средств из бюджета. Если возвращаете сумму по основному обязательству, пропишите в заявлении на возврат «1», для возмещения излишне уплаченных пеней — «4», по штрафам — «5».

- В раздел «Сведения о счете» заявления на возврат налога внесите необходимую информацию о банковской организации, в которой открыт соответствующий расчетный счет. Затем укажите вид счета, согласно расшифровке, обозначенной в пункте 6 правил заполнения (смотри саму форму КНД 1150058). Получатель — это организация-заявитель.

Обратите внимание, что для учреждений бюджетной сферы предусмотрены исключительные правила заполнения. Так, к примеру, бюджетное учреждение в пункте «Наименование банка» должно указать наименование органа Федерального казначейства, в котором открыт лицевой счет

Номер счета — это стандартные 20 знаков. А вот получатель платежа для бюджетников — это не наименование организации, как например, должны прописать НКО или коммерческие фирмы. В данном пункте необходимо указать код «3» и вписать наименование органа, осуществляющего открытие и ведение лицевых счетов. В большинстве случаев это территориальное отделение органа Федерального казначейства.

Номер лицевого счета и КБК зачисления НКО и коммерческие фирмы не указывают. А вот учреждениям госсектора заполнять пункты обязательно. Номер лицевого счета — это уникальный номер (может содержать не только цифры, но и латинские буквы). А вот КБК определяется для каждого типа учреждения в индивидуальном порядке:

- автономные проставляют нули в коде бюджетной классификации;

- бюджетные — указывают КБК 00000000000000000130;

- казенные — заполняют КБК в соответствии с Приказом Минфина № 132н.

Последний раздел заявления на возврат налога заполнять не нужно. Он предназначен для физических лиц.

Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

Начнем с начисления заработной платы за ноябрь, принимая в расчет то, что последняя рабочая смена сотрудника состоялась 02.11.2016 года. Переходим в меню «Зарплата и Карды», открываем подраздел Зарплата», после – «Все начисления». Для формирования нового документа расчета заработной платы за ноябрь, кликаем на «Создать».

В разделе «НДФЛ» будут отражены данные о рассчитанных налогах и сумме вычетов, которые уже применены. Размер НДФЛ к зачету отображается отдельной строчкой в части «Корректировки выплаты».

Проводим документ. Изучаем проводки

После фиксируем сведения о возврате излишне удержанных налогов через документ «Возврат НДФЛ». Переходим в меню «Зарплата и кадры», ищем раздел «Все документы по НДФЛ», расположенный в «НДФЛ».

Кликаем на клавишу «Создать». После на строку «Возврат НДФЛ»

В открывшемся файле заполняем пустые графы:

- Дата;

- Месяц, в котором осуществляется возврат излишней суммы НДФЛ;

- Имя работника, которому причитается возврат;

- Сумма налога и дата получения прибыли.

Проводим и закрываем файл. Для проверки создаем лист расчета. Переходим в меню «Зарплата и кадры», после в «Зарплата», далее в «Отчеты по заработной плате». Кликаем на строку «Расчетный листок».

Вводим информацию о периоде, предприятии, работнике и кликаем на клавишу «Сформировать». Таким образом, мы учитываем сумму излишне удержанного налога и добавляем ее к общей величине долга организации на конец периода.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Заказать помощь специалиста 1С

Будь в курсе!

Подписаться на рассылку от компании «Первый БИТ».

Исключения из правил

Как и из любого правила, в порядке возврата «лишнего» НДФЛ тоже есть исключения, когда работодатель не должен возвращать деньги работнику и последнему нужно обращаться за «своими кровными» в налоговую инспекцию.

Второе исключение связано с налоговым агентом, точнее с его отсутствием. В таком случае работник тоже должен обращаться за возвратом денег в налоговую инспекцию. Тут нужно помнить, что налог всегда возвращает тот же агент, что его удержал. Это значит, что если работник переводился внутри группы из компании в компанию с последующей ликвидацией одной из них, то вернуть налог «за ликвидированную» компанию нельзя.

О ПРОВЕДЕНИИ ЗАЧЕТОВ

Федеральная налоговая служба в связи с поступающими запросами территориальных налоговых органов по вопросу зачета (возврата) излишне уплаченных сумм налога на доходы физических лиц (далее — НДФЛ) сообщает следующее.

В соответствии с пунктами 1 и 2 статьи 78 Налогового кодекса Российской Федерации (далее — Кодекс) зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика.

Пунктом 5 статьи 78 Кодекса предусмотрено, что зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных Кодексом, производится налоговыми органами самостоятельно.

Правила, установленные статьей 78 Кодекса, распространяются на налоговых агентов, плательщиков сборов и ответственного участника консолидированной группы налогоплательщиков (пункт 14 статьи 78 Кодекса).

Таким образом, зачет суммы излишне уплаченного налога соответствующего вида возможен в счет погашения задолженности по НДФЛ налогового агента.

По вопросу зачета излишне уплаченной суммы НДФЛ в счет будущих платежей по НДФЛ ФНС России сообщает следующее.

Согласно подпункту 1 пункта 3 статьи 24 Кодекса налоговые агенты обязаны правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства.

Пунктом 9 статьи 226 Кодекса установлено, что уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой НДФЛ.

В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему Российской Федерации.

Налоговый орган, в случае отсутствия у указанного налогового агента задолженности по иным федеральным налогам, осуществляет возврат излишне уплаченной суммы, не являющейся НДФЛ, в порядке, установленном статьей 78 Кодекса.

При этом следует учесть, что подтверждение факта ошибочного перечисления сумм по реквизитам уплаты НДФЛ, как и подтверждение факта излишнего удержания и перечисления НДФЛ производится на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов согласно абзацу 8 пункта 1 статьи 231 Кодекса, а возврат на расчетный счет организации осуществляется с учетом положений абзаца второго пункта 6 статьи 78 Кодекса.

Кроме того, возможен зачет таких ошибочно перечисленных сумм по реквизитам уплаты НДФЛ в счет погашения задолженности по налогам соответствующего вида, а также в счет будущих платежей по иным налогам соответствующего вида.

По вопросу зачета (возврата) излишне либо ошибочно уплаченных сумм НДФЛ за период до 01.01.2016 ФНС России сообщает, что порядок осуществления зачета (возврата) аналогичен вышеуказанному.

Если из зарплаты излишне удержан НДФЛ

При этом статус налогового резидента РФ любое физлицо получает автоматически на 183-й день пребывания в нашей стране в течение следующих подряд 12 месяцев (п. 2 ст. 207 НК). Поскольку при этом речь идет о любых следующих друг за другом 12 месяцах, а отнюдь не о календарном годе, то налоговый статус физлица может меняться из месяца в месяц (Письма от 26 марта 2010 г. N 03-04-06/51, от 3 июля 2007 г. N 03-04-06-01/207). Таким образом, в течение года к доходам налогоплательщика может применяться различная ставка НДФЛ, в зависимости от того, является ли сотрудник налоговым резидентом на конкретную дату выплаты дохода. Вместе с тем по итогам налогового периода к доходам физлица все же должна применяться единая ставка. Так, окончательно, указывают финансисты, статус физлица в целях исчисления НДФЛ определяется на конец налогового периода либо после наступления момента, начиная с которого статус сотрудника уже не может снова поменяться (Письма Минфина России от 17 июля 2009 г. N 03-04-06-01/176, от 22 апреля 2009 г. N 03-04-06-01/105). При этом если окажется, что на соответствующую дату налоговый статус сотрудника изменился, то налог, удержанный с его доходов по «неверной» ставке, следует пересчитать. Очевидно, что если работник приобрел статус налогового резидента, то возникает излишне удержанный НДФЛ. Ведь, во-первых, налог, начисленный с его доходов с начала года, пересчитывается по меньшей ставке (13 процентов). Во-вторых, к его доходам могут применяться налоговые вычеты по НДФЛ, и если сотрудник имеет на таковые право, то их сумму также необходимо учесть при пересчете (пп. 3, 4 п. 1, п. 3 ст. 218 НК). В то же время в силу прямого указания Налогового кодекса, возврат подобного излишка по НДФЛ вовсе не забота налогового агента. За возвратом такого излишка налогоплательщику необходимо обращаться непосредственно в налоговую инспекцию по месту жительства (Письмо Минфина России от 16 мая 2011 г. N 03-04-06/6-108). Правда, следует учитывать, что, по мнению специалистов Федеральной налоговой службы, из этого правила все же есть исключение. Как указали представители ФНС России в Письме от 9 июня 2011 г. N ЕД-4-3/9150, ссылаясь, в свою очередь, на разъяснения экспертов финансового ведомства от 18 апреля 2007 г. N 01-СШ/19, налогоплательщик может приобрести статус налогового резидента РФ сразу после 3 июля соответствующего календарного года, то есть задолго до окончания налогового периода. При этом понятно, что в подобной ситуации до окончания года утратить статус резидента уже невозможно. Таким образом, видимо, ратуя за интересы налогоплательщика, налоговики посчитали, что если при этом все 183 дня пребывания в России таковой проработал в одной организации, то последняя вполне может по заявлению сотрудника не только пересчитать НДФЛ за предыдущие месяцы, но и вернуть его физлицу до окончания года. Впрочем, Налоговый кодекс подобной обязанности не устанавливает. Следовательно,

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

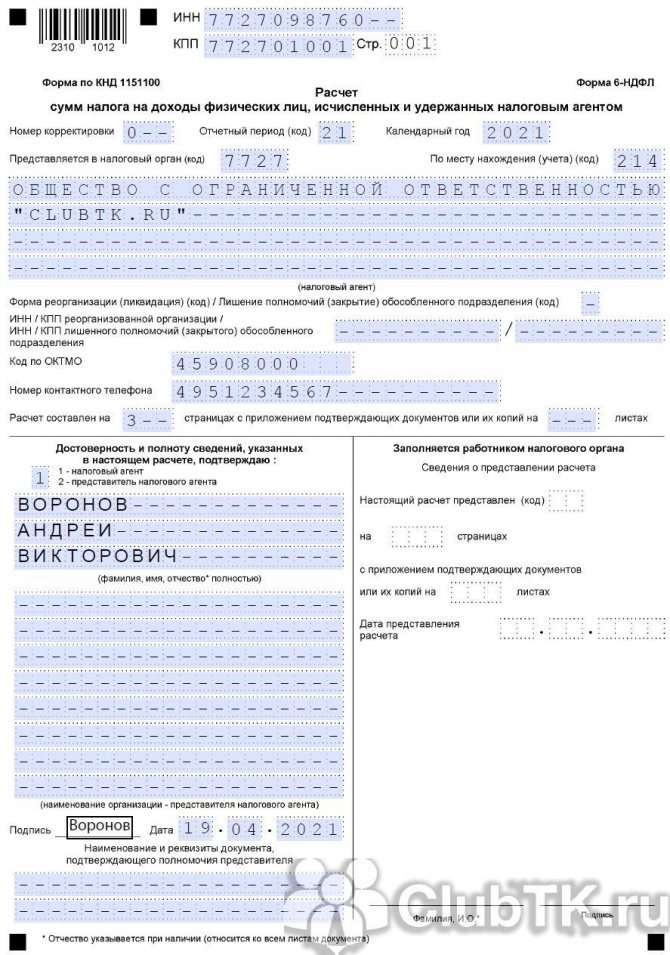

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ — по всем организациям и обособленным подразделениям. Анализируются:

1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет).

2. Удержанный налог из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с учетом возвратов и НДФЛ к уплате из Регистра накопления «РасчетыНалоговыхАгентовСБюджетомПоНДФЛ» — сомневаюсь — что это верно — может кто-нибудь прокомментирует? (зеленый цвет).

3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ). (золотой цвет).

4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет).

5. Контрольное соотношение 2.1: (070) — (090) д.б. — значит «недоплата» (ярко-розовый цвет), если > значит «переплата» (бледно-розовый цвет)).

2 стартмани

Возврат переплаты через организацию

За возвратом излишне удержанного НДФЛ человек может обратиться в организацию, которая удержала налог в качестве налогового агента. Для этого ему необходимо написать на имя руководителя организации заявление в произвольной форме. Об этом сказано в пункте 1 статьи 231 Налогового кодекса РФ.

Возврат налога кому-либо, кроме самого налогоплательщика (в т. ч. его наследникам), не производится. Налоговым законодательством это не предусмотрено. Такие разъяснения содержатся в письме Минфина России от 7 марта 2013 г. № 03-04-06/7028.

Возврат налога наличными не допускается, поэтому в заявлении на возврат налога человек должен указать банковские реквизиты счета, на который налоговому агенту следует перечислять излишне удержанную сумму (абз. 4 п. 1 ст. 231 НК РФ, письмо Минфина России от 17 февраля 2011 г. № 03-04-06/9-31).

Заявление о возврате налога человек может подать в течение трех лет с момента его удержания (п. 7 ст. 78 НК РФ). При этом право на обращение за возвратом налога не зависит от наличия трудовых (гражданско-правовых) отношений между человеком и организацией на дату подачи заявления. Например, заявление о возврате излишне удержанной суммы человек вправе подать в организацию и после увольнения из нее, но до истечения срока, предусмотренного для возврата налога. В этом случае налоговый агент обязан вернуть излишне удержанный НДФЛ уволенному сотруднику. При этом подтверждения того, что налог не был возвращен налоговой инспекцией, не требуется. Аналогичные разъяснения содержатся в письмах Минфина России от 27 декабря 2012 г. № 03-04-06/4-370 и от 24 декабря 2012 г. № 03-04-05/6-1430.

Источниками для возврата переплаты могут быть предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

из доходов того же человека, у которого возникла переплата (например, если сотрудник, у которого была удержана излишняя сумма НДФЛ, продолжает работать в организации);

из доходов других налогоплательщиков, по отношению к которым организация является налоговым агентом.

Это следует из положений абзаца 3 пункта 1 статьи 231 Налогового кодекса РФ.

Налоговые ставки, по которым был удержан НДФЛ, направляемый организацией на возврат переплаты, значения не имеют. Например, налог, рассчитанный по ставке 13 процентов, можно вернуть за счет сумм НДФЛ, начисленных по ставкам 9, 13, 30 или 35 процентов. Вместе с тем, налоговые агенты обязаны вести раздельный учет доходов (сумм НДФЛ), в отношении которых применяются разные налоговые ставки (п. 3 ст. 226 НК РФ).

Ситуация: может ли работодатель зачесть переплату по НДФЛ, возникшую у сотрудника в связи с приобретением статуса резидента?

Да, может. Объясняется это следующим.

Если человек находится на территории России меньше 183 дней в течение последних 12 месяцев, то он является нерезидентом РФ. Доходы, которые он получает у российского работодателя, будут облагаться НДФЛ по ставке 30 процентов. Если статус сотрудника изменится и он будет признан резидентом России согласно статье 207 Налогового кодекса РФ, то НДФЛ с его доходов будет удерживаться по ставке 13 процентов.

Если в течение налогового периода более 183 дней гражданин проработал в одной организации, то он стал резидентом. В этом случае НДФЛ, начисленный с начала года, может пересчитать сам работодатель. Начиная с месяца, в котором человек получил статус резидента, НДФЛ, удержанный организацией по ставке 30 процентов, будет засчитываться при определении налоговой базы по НДФЛ. При этом в налоговую базу включаются и те доходы, с которых налог удерживался по ставке 30 процентов.

Такие разъяснения содержатся в письмах Минфина России от 12 августа 2011 г. № 03-04-08/4-146 и ФНС России от 9 июня 2011 г. № ЕД-4-3/9150.

Переплату, которая образовалась при смене статуса, работодатель может засчитывать до конца налогового периода. Для этого от работника нужно соответствующее заявление. И только чтобы вернуть переплату по НДФЛ, которая осталась в бюджете по итогам налогового периода, придется обращаться в ИФНС по местожительству (местопребыванию).

Чтобы по итогам года вернуть переплату по НДФЛ, возникшую в связи со сменой статуса, человеку нужно обратиться в налоговую инспекцию по своему местожительству (местопребыванию) и представить:

заявление на возврат НДФЛ;

декларацию по НДФЛ;

документы, подтверждающие его статус резидента в данном налоговом периоде.

Такой порядок предусмотрен пунктом 1.1 статьи 231 и пунктом 7 статьи 78 Налогового кодекса РФ.

Порядок возврата переплаты по НДФЛ

Переплата по налогу на доходы физических лиц может возникнуть по разным причинам: в результате счетной ошибки, смены налогового статуса налогоплательщика, предоставления вычетов по НДФЛ и пр. От того, что послужило поводом для образования излишка, зависит и порядок его возврата налогоплательщику. Причем далеко не всегда заниматься этим должен налоговый агент.

Непосредственными плательщиками НДФЛ, как известно, признаются физические лица. Однако в общем случае обязанность по исчислению и уплате такого налога за них исполняют налоговые агенты, то есть организации или предприниматели, являющиеся источником соответствующих налогооблагаемых доходов налогоплательщика (п. 1 ст. 226 НК). При выплате дохода физлицу они обязаны исчислить и удержать из него налог для перечисления в бюджет. Вполне понятно, что при таком раскладе в случае возникновения переплаты по НДФЛ налоговый агент не может остаться безучастным. Другое дело, что масштабы его участия в излишке налога в зависимости от ситуации могут быть различными.

Алгоритм возврата

Обнаружив факт излишнего удержания, руководство фирмы обязано следовать порядку возврата, прописанному в НК РФ:

- Сообщить работнику об излишнем удержании НДФЛ. Форма такого сообщения может быть произвольной, а порядок уведомления согласовывается с работником заранее (Минфин, документ №03/04/06/6-112 от 16/05/11 г.). Установлен десятидневный срок с момента обнаружения нарушения для отправки такого сообщения сотруднику фирмы. В уведомлении обязательно должна быть указана сумма к возврату (НК РФ, ст. 231-1, ст. 6.1-1).

- Дождаться, когда сотрудник напишет заявление с просьбой о возврате НДФЛ (ст. 231-1 НК и письма Минфина). Заявление может быть подано в период до 3-х лет с момента, когда налог был уплачен (ст. 78-7 НК). Деньги возвращаются работнику только на его счет, в безналичном виде. В заявлении номер счета обязательно указывается.

- Вернуть сотруднику переплату в 3-месячный срок после получения заявления от сотрудника. Если этот срок проигнорировать, то за каждый последующий календарный день работодатель обязан начислить проценты и уплатить их вместе с возвращенной суммой. Ставка по процентам равна актуальной на момент нарушения ставке рефинансирования ЦБ.

Возникшую переплату по налогу можно погасить за счет текущих платежей НДФЛ, т.е. уменьшить сумму НДФЛ за счет сумм, начисленных с доходов данного сотрудника либо других сотрудников, независимо от ставки налога, которая применялась при расчетах, и видов дохода.

Если фирма по какой-то причине не имеет возможности вернуть сотруднику излишне удержанный у него налог, необходимо обратиться в ФНС, предоставив заявление о необходимости возврата НДФЛ физическому лицу в установленные законом сроки. К заявлению прилагаются документы, в которых отражен факт переплаты, и налоговые документы-расчеты на удержание НДФЛ (выписки из реестров НУ за соответствующий период).

На заметку! Если налоговый агент уплачивал НДФЛ «впрок», т.е. в счет будущих платежей, и допустил переплату, ФНС не признает ее переплатой по налогу на доходы, поскольку уплата данного налога за счет налогового агента недопустима. В этом случае фирме следует обратиться с заявлением в ФНС о возврате «налога, не являющегося НДФЛ», который был ошибочно уплачен. Возможен и зачет этой суммы в счет других налогов (письмо №ГД-4-8/2085@ от 06.02.17 г.).

Работник может вернуть НДФЛ, обратившись в ФНС:

- если фирма, где он работал, ликвидирована;

- если работник приобрел в текущем календарном году статус резидента РФ.

В последнем случае переплата возникает из-за разницы ставок НДФЛ для резидентов и нерезидентов (соответственно 13 и 30% от доходов). При обращении налогоплательщик предоставляет декларацию на доходы и заявление с указанием счета, на который будет перечисляться излишне удержанный налог. Необходимо подтвердить и статус резидента РФ документами, имеющимися в наличии у работника (копии регистрационных документов по месту жительства, миграционной карты и пр.).

Может случиться так, что сотрудник уже уволен, а бухгалтерия обнаружила переплату по налогу с его доходов. В этом случае излишне удержанный НДФЛ фирма обязана сотруднику вернуть.

Возврат оформляется тем же порядком и по тому же алгоритму, который приведен выше: уведомление, заявление сотрудника, перечисление ему средств.

Если до окончания года сотрудник на уведомление не ответил и заявления не написал, по нему формируется справка 2-НДФЛ, где указывается факт и сумма переплаты. Экземпляр такой справки целесообразно отправить сотруднику вместе с уведомлением.

Если сведения в налоговую уже отправлены, а сотрудник заявил свое право на возврат, сумма должна быть возвращена.

После этого в ИФНС подается корректирующая справка 2-НДФЛ, в которой излишне удержанный налог отражаться не будет. Кроме того, в форме 6-НДФЛ обязательно указывается сумма перечисленного сотруднику на счет излишне удержанного НДФЛ в том отчетном периоде, в котором прошло перечисление.

Бухгалтерские записи по операциям возврата НДФЛ представляют собой корректировочные проводки – сторно Дт 70 Кт 68/НДФЛ.

Вкратце

Возврат НДФЛ сотруднику производится после того, как он будет уведомлен об излишне удержанной с доходов суммы. Возврат производится на основании заявления сотрудника, только безналичным порядком на банковский счет физлица.

При невозможности перечислить налог руководство фирмы обязано обратиться в ИФНС с заявлением об этом, с приложением соответствующих сведений по НДФЛ из регистров НУ. Игнорирование налоговым агентом обязанностей по возврату НДФЛ ведет к необходимости им уплаты дополнительных процентов за каждый день просрочки.

Господдержка предприятий при трудоустройстве безработных граждан

27.04.2021 Владлена Владлена

Новая субсидия работодателям от ФСС за трудоустройство безработных граждан, зарегистрированных в службе занятости.

Read more

Самое читаемое

- 3-НДФЛ образец заполнения

- Справка о доходах работника для соцзащиты: как составить

- Форма CЗВ‑ТД: инструкция по заполнению

- Руководство по заполнению формы РСВ за 2021 год

- Форма СЗВ-КОРР в 2021 году — инструкция и примеры заполнения

- 6-НДФЛ: инструкция по заполнению и пример

- Начинающему ИП: какими документами нужно оформлять хозяйственные операции

- Что нужно знать ИП о расчетном счете

- Декларация по налогу на имущество за 2021 год

- Полный перечень отраслей, в наибольшей степени пострадавших в условиях коронавирусной инфекции

Темы

2-НДФЛ 6-НДФЛ АСК НДС Восстановление НДС Выездная проверка Вычет НДС ЕАЭС ЕНВД Заработная плата Иностранные фирмы Камеральная проверка Контур.Экстерн МРОТ МСП НДС НДС 0% НДФЛ Налоги Налог на имущество Налог на прибыль Нарушения Оплата труда Отчетность ПСН ПФР Пенсионные взносы Проверка контрагентов РСВ Расчет НДС Самозанятые Страховые взносы Трудовая книжка Трудовые отношения УСН Уплата налогов ФНС ФСС декларация по НДС начисление НДС обложение НДС письмо Минфина письмо ФНС счет-фактура электронная отчетность

Контур.НДС+

Модуль «НДС+» в системе Контур.Экстерн позволяет снизить риски на каждом этапе работы с НДС: оценить благонадежность контрагентов, исключить ошибки и расхождения в данных, правильно подготовить декларацию, консультируясь с экспертами, быстро ответить на требование ФНС о пояснениях.