Платежное поручение, новые правила заполнения

Содержание:

- Заполняем поле 104 в платежном поручении (нюансы)

- Особенности заполнения для платежей по налогам и страховым взносам

- Заполняем поля поручения

- Уплата налогов за третьих лиц: как заполнить платежку

- Частые вопросы

- Заполняем поле 22 в платежном поручении (нюансы)

- Страховые взносы

- Код УИП или код УИН в платежке

- Что такое УИН и где взять его

- Порядок работы

- Где и как получить УИН для оплаты налога?

- Строка для указания УИН располагается в нижней части документа

Заполняем поле 104 в платежном поручении (нюансы)

Платежное поручение — поле 104 предусмотрено в нем для указания специального кода. Рассмотрим, что собой представляет этот код, а также основные нюансы проставления реквизита 104 в платежке.

Что указывается в поле 104

Кбк — основной вид данных в поле 104. как он должен выглядеть

В каких источниках права утверждаются кбк

Нпа по кбк для налогов и страховых взносов

Существует ли корреляция КБК с другими реквизитами платежки

Последствия неверного указания КБК налогоплательщиком

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

Последствия неверного указания КБК при регистрации фирмы

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Итоги

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Кбк — основной вид данных в поле 104. как он должен выглядеть

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких источниках права утверждаются кбк

Главный источник права, в положениях которого утверждаются (а также с разной периодичностью меняются) КБК, — приказ Минфина России от 01.07.2013 № 65н. Данный НПА, в свою очередь, сформирован в целях исполнения положений Бюджетного кодекса РФ в части регулирования классификации доходов и расходов национального бюджета государства.

Однако КБК, зафиксированные в приказе № 65н, в большинстве случаев представлены не в том виде, в котором их следует указывать в поле 104.

Более того, систематизация КБК, принятая в приказе № 65н, в ряде случаев довольно сложна для восприятия.

Изучим, каким образом подобные задачи решаются органами, контролирующими выполнение наиболее распространенных финансовых обязательств перед бюджетом РФ, а именно уплату налогов и страховых взносов.

Нпа по кбк для налогов и страховых взносов

ФНС России периодически систематизирует нормы приказа № 65н, в котором утверждаются КБК, принимая различные подзаконные правовые акты и предметно разъясняя нюансы применения этих кодов при уплате налогов, а с 2017 года – и страховых взносов.

Передача с 2017 года основного объема страховых взносов (исключением стали платежи на страхование от несчастных случаев, оставшиеся в ведении ФСС) под контроль налоговых органов привела к необходимости не только появления новых КБК, отвечающих страховым взносам, начисляемым по новым правилам, но и введения переходных КБК, предназначенных для оплаты взносов, начисленных до наступления 2017 года, а оплачиваемых уже в нем.

Подробнее об изменениях в КБК, связанных с нововведениями 2017 года, читайте в статье «Расшифровка КБК в 2017 году — 18210102010011000110 и др.».

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

Особенности заполнения для платежей по налогам и страховым взносам

Если мы хотим внести платеж по налогам или страховым взносам, дополнительно заполняется поле № 101 «Статус плательщика». Перечень двузначных кодов для заполнения поля приведен в Приложении № 5 к Приказу Минфина России от 12.11.2013 № 107н. Например, шифр «01» соответствует юридическому лицу — плательщику налогов, «02» — налоговому агенту, «06» — юрлицо, участник ВЭД, «08» — юридическое лицо (индивидуальный предприниматель), который платит взносы на травматизм и другие платежи не в налоговую и таможню, «09» — ИП как налогоплательщик, «14» — плательщик, производящий выплаты физлицам и т.д. С октября 2021 года коды «09», «10», «11» и «12» утратят силу. Вместо них предприниматели, главы КФХ, нотариусы и адвокаты будут указывать код «13», который соответствует налогоплательщикам-физлицам.

ФНС ввела переходный период с 1 января по 30 апреля 2021 года. Если в это время указать старые реквизиты, платёж все равно примут. Но уже с 1 мая такие переводы будут поступать в невыясненные.В качестве получателя платежа указываются соответствующее Управление Федерального казначейства и в скобках наименование налоговой инспекции. Если мы платим взносы «на травматизм», вместо инспекции ставим номер отделения ФСС. Например «УФК по г. Екатеринбургу (ИФНС по Ленинскому району г. Екатеринбурга)».

Также в обязательном порядке заполняются поля 104-109 поручения. Первая ячейка строки должна включать код бюджетной классификации (КБК). Действующие КБК опубликованы на сайте ФНС, вносите в платежку код, действующий в этом году. Далее записывается код по ОКТМО.

Следующее поле 106 — двухбуквенный код основания платежа, которого тоже коснутся изменения, вступающие в силу с 1 октября 2021 года. Самый часто используемый код «ТП» для текущих платежей останется, но четыре кода утратит силу:

- ПР — погашение задолженности по решению о приостановлении взыскания;

- ТР — погашение задолженности по требованию налоговой;

- АП — погашение задолженности по акту проверки;

- АР — погашение задолженности по исполнительному листу.

Вместо них надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов. Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

В следующем поле укажите налоговый (отчетный) период платежа или конкретную дату. В ячейку вносится буквенно-цифровой код. Первые две цифры соответствуют периодичности уплаты — ежемесячно (МС), ежеквартально (КВ), раз в полгода (ПЛ), раз в год (ГД). Символы 4-5 — это цифра номера периода: для месяца — 01-12, для квартала — 01-04, для полугодия — 01.02. В конце указывается год платежа. Пример: МС.05.2018.

В полях 108-109 нужно указать номер документа, на основе которого вносится платеж по налогу или взносу, и дату документа. В типовой ситуации при текущих налогах в качестве номера ставится «0». В поле с датой документа указывается дата подписи налоговой декларации.

Обратите внимание! Бумажное поручение должно быть без исправлений! Если документ не соответствует нормативно-правовым актам или заполнен неверно, банк не имеет права принять такое распоряжение. Есть ограничения на количество символов в некоторых разделах

Все они перечислены в Приложении 11 Положения ЦБ РФ № 383-П. Большинство реквизитов имеют стандартное число знаков. Предел для наименования плательщика и получателя — 160 символов, для назначения платежа — 210

Есть ограничения на количество символов в некоторых разделах. Все они перечислены в Приложении 11 Положения ЦБ РФ № 383-П. Большинство реквизитов имеют стандартное число знаков. Предел для наименования плательщика и получателя — 160 символов, для назначения платежа — 210.

Заполняем поля поручения

В новых платежных поручениях 2021 на уплату налогов и страховых взносов в бюджет нужно указывать:

При перечислении страховых взносов в поле 101 указывать статус 01 для работодателей и 09 для ИП (ранее было 08).

В поле 104 указывается значение КБК.

Если кбк неверно указан в платежке на уплату налогов, то нужно уточнить платеж.

В поле 105 пишется код ОКТМО. Размер кода имеет 8 знаков (для муниципальных образований и межнаселенных территорий) или 11 знаков (для населенных пунктов).

С 2018 г. в Московской области нужно будет указывать в документах новые ОКТМО

Значения полей платежки 106-109 смотрите ПРАВИЛА ЗАПОЛНЕНИЯ полей 104-110, 22 (код), 24 (назначение платежа) ПРИКАЗ 107н.

В поле 110 при перечислении налогов с 2015 года не нужно будет заполнять поле «110» указывать в нем тип платежа (пени, проценты, штраф, задолженность). Тип платежка налоговики и фонды могут идентифицировать по КБК.

Сумма платежа прописью поле 6 указывается только на бумажном носителе, в электронном варианте сумма прописью не проставляется.

В поле 20 указывается кодовое назначение платежа платежного поручения. Например, работника, которые нужно указыватьс 1 июня 2020 г.

В поле 21 » Очередность платежа» нужно писать цифру 5, а раньше было 3.

Изменения внесены в статью 855 ГК РФ. Банк не должен отказывать в приеме бумажного платежного поручения, если в нем неверно заполнен реквизит «Очередность платежа». Eсли ваш обслуживающий банк отказался исполнить платежку по этой причине, об этом можно сообщить в Центробанк. (Письмо Минфина от 04.10.2017 № 05-09-06/64623)

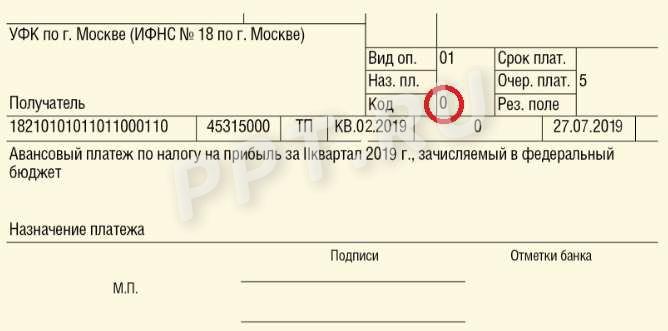

В поле 22 реквизите «Код» распоряжения о переводе денежных средств указывается уникальный идентификатор начисления УИН. Пишется вместо УИН значение 0, если платеж вы перечисляете самостоятельно, а не по требованию.

Письмо ФСС РФ от 21 февраля 2014 г. № 17-03-11/14–2337 , разъяснения ФНС России

Требование о необходимости заполнения реквизита «Код» распространяется на распоряжения о переводе денежных средств, формы которых установлены Положением Банка России № 383-П.

Уплата налогов за третьих лиц: как заполнить платежку

С 30.11.2016 года появилась возможность перечисления в бюджет (как юридическое, так и физическое). ФНС рассказала,.

Юридические лица могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств. Это справедливо и в отношении сборов, пеней, штрафов, страховых взносов и распространяется на плательщиков сборов, налоговых агентов и ответственного участника консолидированной группы налогоплательщиков.

ФНС России в письме от 25.01.18 рассказала, как в таких случаях нужно заполнять поля «ИНН», «КПП» и «Плательщик» платежных документов.

В заполнении поля платежки 24 «Назначение платежа» указывается дополнительная информация, связанная с перечислением средств в бюджет и внебюджетные фонды.

Например, при уплате страховых взносов в данном поле можно указать краткое наименование внебюджетного фонда (ФСС, ФФОМС или ПФР) и регистрационный номер организации.

Если перечисляется налог, укажите наименование налога и за какой период производится уплата. Например: «Уплата НДС за I квартал 2017 года», «Уплата налога на прибыль за I квартал 2017 года».

При этом общее количество знаков в поле «Назначение платежа» не должно превышать 210 символов (приложение 11 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П).

Индивидуальные Предприниматели (ИП) при заполнении платежки, новых платежных поручениях 2021 должны также указывать адрес своей регистрации или места жительства, заключенный в символы «//».

В поле 8 платежки предприниматель заполняет фамилию, имя, отчество и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак «//».

Пример: Петров Иван Петрович (ИП) //г.Москва, Петровка 38, каб.35//

Ставьте КПП и ОКТМО того обособленного подразделения, за работников которого компания перечисляет НДФЛ

Письмо ФНС России от 12 марта 2014 г. № БС-4-11/4431@

Письмом Федерального казначейства № 42-7.4-05/5.3-836 от 20.12.2013 года. Время с 01.01.2014 по 31.03.2014 назначено переходным периодом, в течение которого указывать УИН можно. Но не обязательно. С 1 апреля 2014 порядок указания идентификаторов будет обязательным.

Количество символов в полях 8 и 16: «плательщик» и «получатель» не должно быть больше 160.

См. письмо ПФР №АД-03-26/19355 от 05.12.13

Правила оформления всех других платежей, кроме налогов, взносов и оплаты муниципальных и государственных услуг, остаются прежними.

Частые вопросы

Среди множества вопросов относительно УИН существует несколько самых часто встречающихся. Незнание таких нюансов приводит к неправильному использованию кода и негативным последствиям.

Вопрос 1: Одно и тоже УИН и индекс документа или нет?

Нет. В состав УИН входит индекс, но кроме этого присутствует и другая информация, требуемая для идентификации. Поэтому указывать индекс в качестве кода будет неверным решением.

Вопрос 2: Необходимо ли указывать код УИН при переводе денег в коммерческую организацию?

Не требуется, так как для совершения перевода не нужен код. Причина заключается в том, что коммерческая организация не относится к государственным, а значит средства не будут поступать в бюджет РФ.

Вопрос 3: Можно ли использовать один и тот же УИН для различных платежей?

Код генерируется автоматически на каждый платеж, поэтому для разных поручений используются отличительные идентификаторы. УИН позволяет отследить один платеж, поэтому комбинация цифр должна быть уникальна в каждом случае.

Знание УИН хоть и не является обязательным условием для совершения платежа, но код существенно ускорит процесс перевод средств. Также во время спорных ситуаций всегда можно прибегнуть к поиску по коду. Если же лицо не обладает информацией о точном УИН документа, то в соответствующем поле следует поставить “0”.

Видео расскажет о том как заполнить платежку по новым правилам:

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2020 году рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях. Для чего нужно заполнять поле 22

Для чего нужно заполнять поле 22

Что означает номер УИН

Где найти УИН

Итоги

Для чего нужно заполнять поле 22

Требование заполнять поле 22 в платежных поручениях появилось относительно недавно — с 31 марта 2014 года. Оно было введено приказом Минфина России от 12.11.2013 № 107Н.

При заполнении поля 22 необходимо указать УИН — уникальный идентификатор начисления. В некоторых источниках встречается УИП — уникальный идентификатор платежа.

По сути, эти 2 понятия означают одно и то же — уникальный цифровой номер.

Об отличии кодов УИП и УИН читайте в этой статье.

Для чего было введено это поле? Прежде всего, с целью оптимизации и улучшения качества работы госслужащих, ускорения процесса зачисления платежей.

Перечисления с указанием кода УИН позволили сократить ошибки при зачислении платежей в бюджет. Госслужащим больше нет необходимости проверять платежи по ИНН/КПП или КБК предприятия.

Уникальный номер указывается в поле 22 при перечислении штрафов, недоимок, пеней в налоговые инспекции, ПФ РФ или ФСС РФ.

При уплате текущих налоговых платежей и страховых взносов в государственные фонды нашей страны этот код приводить не нужно — в этом случае в поле 22 следует поставить 0.

Оставлять пустым это поле нельзя, иначе обслуживающий банк откажет вам в исполнении платежных поручений.

Подробнее об этом — в материале «Нужен ли УИН в платежке на штраф?».

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Что означает номер УИН

УИН состоит из 20 цифр, каждая из которых имеет смысл и несет определенную информацию.

Номер состоит из 3 основных частей или блоков.

Первые 3 цифры (1–3) показывают код администратора платежа или исполнительного органа. К примеру, налоговым инспекциям присвоен постоянный код 182.

Цифра 4 в настоящее время не используется, поэтому на ее месте пока стоит 0.

Следующие 15 цифр (5–19) — это основной блок, или индекс самого документа. Эти цифры означают уникальный номер документа в платежной системе бюджетополучателя.

Таким образом, каждый платеж имеет свой неповторимый УИН. Двух одинаковых номеров существовать не может.

Об основных принципах заполнения платежного поручения читайте в статье «Как заполнить платежное поручение в 2019 — 2020 годах — образец?».

Где найти УИН

Образец заполнения платежки по НДС с УИН вы можете посмотреть в КонсультантПлюс. Бесплатно получите пробный доступ к системе и переходите к примеру документа.

УИН обычно указывается в требовании, которое высылают специалисты налоговых инспекций и государственных фондов на оплату штрафа, пени или недоимки. Присутствует он в составе реквизитов, по которым нужно сделать перечисление соответствующей суммы.

Фактически заполнение поля 22 — это много шума из ничего. Требование об указании УИН относилось только к определенным платежам, предназначенным для бюджетного получателя. Исходя из последних разъяснений ФНС РФ, и для них поле 22 может иметь значение 0. Во всех остальных случаях достаточно поставить в этом поле 0.

Официальные и подробные указания по заполнению УИН от самой ФНС вы найдете в КонсультантПлюс. Получите бесплатный доступ к системе и переходите к разъяснениям из первых уст.

Статусы плательщика, указываемые в платежных документах, можно найти в этом материале.

Итоги

Заполнять поле 22 в платежном поручении следует только при уплате пеней, штрафов или недоимок. Найти уникальный идентификационный номер можно в требовании, полученном от налоговиков. При осуществлении иных платежей в поле 22 ставится значение 0.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Страховые взносы

С 2021 года ответственность за страховые взносы возложена на налоговую. Ранее ее несли фонды. Но рассматриваемые изменения не изменили код очередности. Если выполняется плановый платеж, указывается код 5. Если же выплата совершается на основании инкассового требования, накладывается штраф, указывается код 3. Если взнос за фирму выполняет третье лицо, прописывается код 5.

Пени и штрафы

Что ставить, если от налоговой поступили требования касательно оплаты штрафов и пени? Налоговые выплаты проходят по коду 3. Но в нормативных актах ничего не сказано касательно пени и штрафов. Что делать? Есть письмо Минфина №02-08-12/22232 от 8 мая 2014 года. В нем прописано, что штрафы и пени, перечисляемые на базе поручения налоговой, относятся к коду 3. Если же фирма уплачивает штрафы добровольно, нужно проставлять код 5.

Выплаты по блокировке счета

Счет может быть заблокирован по решению налоговой. В этом случае приостанавливаются практически все расчеты. Однако некоторые платежи продолжатся. В частности, это следующие выплаты:

- Налоги, уплачиваемые на базе инкассового поручения.

- Текущие платежи по налогам, пени.

Код налоговых платежей – 3. Даже при блокировке счета исполняются требования с кодами 1-3.

На счете закончились деньги

Организация может направить в банк поручения на сумму, которая превышает сумму, находящуюся на счете. Работает это так: банковское учреждение получает поручение от фирмы, а затем проверяет сумму денег на счете. Хватает ли ее для исполнения поручения? Если деньги закончились, возможны эти пути развития ситуации:

- Поручения с очередностью 5 сразу отклоняются (аннулируются).

- Поручения с иной очередностью помещаются в очередь.

Платежки исполняются по мере поступления денег на счет. Нужно иметь в виду, что организация может в любой момент отозвать платежку, находящуюся в очереди.

Код УИП или код УИН в платежке

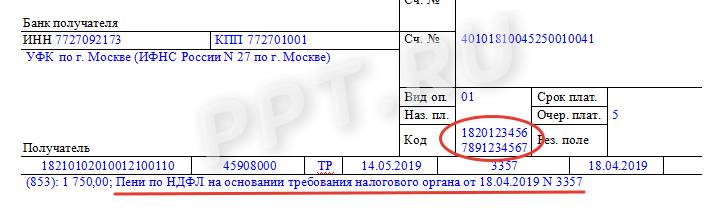

УИН можно указать в платежном поручении только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.1 Указания Банка России от 15.07.2013 N 3025-У). То есть это не основной реквизит, как ИНН или номер счета, а дополнительный. При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, ни УИП, ни УИН не устанавливается. Но он обязательно есть при уплате недоимки, пени или штрафа, которое осуществляется по требованию органа Федеральной налоговой службы или Фонда социального страхования. Поэтому указать его можно только в том случае, когда его значение указано в запросе на осуществление уплаты по недоимке в виде требования, направленном в адрес организации или индивидуального предпринимателя.

Это значит, что код УИН присваивает налоговая инспекция или орган ФСС России. Самому плательщику взять это значение попросту неоткуда. Кодом УИН в извещении ФНС согласно форме №ПД (налоги) является индекс соответствующего документа. Это необходимо, чтобы налоговики могли быстро сопоставить свое требование с переводом, который был по нему сделан, и не отнесли сумму на другой платеж по этому же налогу или сбору, например, за текущий период. Итак, при заполнении платежки:

- если в требовании ФНС или ФСС есть УИН — ставим его значение;

- если в требовании ФНС нет УИН — ставим «0».

Когда поставить «0»

При заполнении платежных поручений по текущим платежам по налогам и взносам, при самостоятельном погашении недоимки (пени, штрафов) без требования ФНС в поле 22 «Код» необходимо ставить просто «0».

Также существуют другие получатели перечислений, которые имеют право формировать УИН для плательщиков:

- получатели средств, формирующие платежи, являющиеся источниками доходов бюджета РФ (это как раз ФНС, ФСС и другие подобные структуры);

- получатели средств, формирующие иные платежи, поступающие на счета федерального казначейства;

- счета за выполненные работы, оказанные услуги бюджетными и автономными учреждениями.

Когда указать код

Бывают ситуации, когда код УИП в поле 22 в платежном поручении 2020 будет иметь значение, отличное от нуля: если он был присвоен получателем средств. Такое присвоение может не касаться налогов и сборов, например, при оплате обязательств по контракту. Если вы все еще сомневаетесь, УИП — что это такое в платежном поручении, напомним, что в данном случае это просто идентификатор, например, если у получателя средств идет большой поток зачислений. Главное, проследить, чтобы в соответствии с условиями договора получатель средств заблаговременно сообщил плательщику эот номер. Это позволит избежать проблем с идентификацией перечисленных средств, которые могу попасть в невыясненные платежи.

Если же вы получили требование от налоговой оплатить пени по налогам, то в нем должен быть указан код УИН — тогда платежка будет заполнена так:

Что такое УИН и где взять его

Итак, наверное, вы уже поняли, что УИН, – это уникальный идентификатор начислений по платежам за государственные и муниципальные услуги. Он позволяет Федеральному казначейству получить информацию о том, что каким-либо органом произведено то или иное начисление, и отследить его уплату. Действительно, первоначально в Инструкции по заполнению Реестра платежей за оказание государственных и муниципальных услуг так и задумывалось, что УИН будет идентификатором, предназначенным для размещения и получения информации об уплате физическими и юридическими лицами платежей:

- за оказание государственных и муниципальных услуг, предоставляемых органами государственной власти и органами местного самоуправления в рамках их полномочий (часть 1 статьи 1 Федерального закона № 210-ФЗ);

- за услуги, которые являются необходимыми и обязательными для предоставления государственных и муниципальных услуг и предоставляются организациями, участвующими в предоставлении государственных и муниципальных услуг (часть 1 статьи 9 Федерального закона № 210-ФЗ);

- иных платежей, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации.

И в этой инструкции новый код сначала назывался универсальным идентификатором начислений. Именно в таком словосочетании до сих пор его ищут некоторые предприниматели в интернете. Однако в таком виде он больше ни в одном нормативном документе не встречается.

Уникальность идентификатора заключается в том, что его код не может повторяться в точности второй раз. Формирует его и присваивает код УИН администратор платежа, то есть тот орган, который и произвел начисление, подлежащее уплате. Но причём же здесь налоги и страховые взносы, они же не являются услугами? – уже предвидим мы ваш вопрос. Конечно так, но и не так. Они являются теми самыми «иными платежами» из последнего пункта в предыдущем списке. Но и это ещё не всё.

Если вы поинтересуетесь теорией налогов и налогообложения, то, возможно, к своему удивлению узнаете, что одним из вариантов сущности налогов является плата граждан государству за услуги по военной и правовой защите. Со страховыми взносами несколько иначе, но мы не будем сейчас на этом останавливаться. Для вас, надо полагать, сейчас важнее получить ответ на вопрос: «Где взять УИН?». Отвечаем.

Код УИН можно взять только в специальном поле на бланке постановления, требования или решения об уплате того или иного платежа, которое вам вручили в каком-либо государственном или муниципальном органе, начислившем данный платеж. Но только вот незадача, – новые формы таких бланков ни в ФНС РФ, ни во внебюджетных фондах пока ещё не утвердили, и вы вряд ли там что-то найдёте.

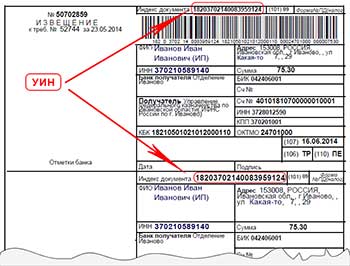

Проще обстоит дело, когда вам уже прислали вместе с требованием заполненную квитанцию на уплату штрафа, пени, налога или пошлины. В квитанциях есть специальное поле, которое называется «Индекс документа». Тот набор из 20 знаков, который там указан, абсолютно тождественен УИН, поскольку формируется по тому же алгоритму с контрольным ключом в последнем 20-м разряде. Ниже рисунок с примером УИН в квитанции на уплату пени по требованию налоговой инспекции для ИП.

Образец УИН в квитанции на уплату пени

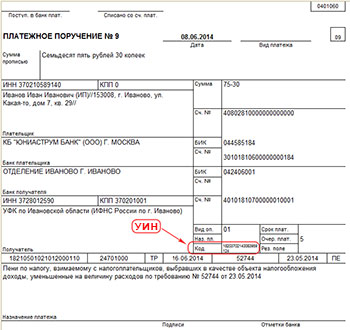

Если вы производите уплату налогов и взносов со своего расчетного счета, можете смело брать этот код, и печатать его в реквизите «22» платежного поручения. На следующем рисунке показан этот же УИН в платежном поручении.

Образец УИН в платежном поручении на уплату пени

Как видно из примера на этом фото, код УИН расположен в поле 22 платежного поручения в двух строках. Ничего не поделаешь, форму платежного поручения и размер полей в ней не изменяли, а размер кода в 20 знаков не помещается в одной строчке этого реквизита. Поэтому, Банк России своим Указанием разрешил заполнять реквизит “Код” платежного поручения в нескольких строках.

Порядок работы

- Запрос на таможенное оформление. Вы оставляете заявку любым удобным способом: по телефону, электронной почте или через формы на сайте.

- Консультация специалиста. Мы перезваниваем и узнаем Вашу задачу в сфере ВЭД и сообщаем цену на таможенное оформление

- Подписание договора. Согласование условий сотрудничества и подписание договора на таможенное оформление.

- Подготовка документов и сертификатов. Сбор и подготовка необходимой разрешительной документации для импорта или экспорта Ваших грузов.

- Таможенное оформление. Подача таможенной декларации, разрешение спорных ситуаций и присутствие на осмотрах и досмотрах.

Где и как получить УИН для оплаты налога?

Идентификатор начисления – код, который налогоплательщик не может сформировать самостоятельно, получить при заполнении квитанции в банке или посмотреть в справочнике. Возникает закономерный вопрос: где взять УИН при перечислении налогов? По логике – обратиться в ближайшую инспекцию.

Действительно, именно ИФНС присваивает уникальные номера налоговым платежам, но только в случае, если сама направляет физическому или юридическому лицу уведомление о задолженности. Получив требование, налогоплательщик вносит необходимую сумму, используя при оформлении банковской квитанции индекс, проставленный на налоговом извещении. Для этого в «платежке» предназначено поле 22 «код», куда вносится уникальная цифровая комбинация из 20 знаков.

Обычно таким образом гасят свои имущественные налоги физические лица. Чтобы «заплатить и спать спокойно», они дожидаются почтового уведомления от ФНС либо распечатывают нужные квитанции через личный кабинет на сайте ведомства. Поскольку данные документы формируются бюджетополучателем, УИН им назначается автоматически.

С индивидуальными предпринимателями и организациями ситуация другая. Как правило, они вносят налоговые платежи на основании собственных расчетов и деклараций. У перевода суммы, исчисленной организацией самостоятельно, УИН нет и быть не может. Идентифицируются такие платежи по другим реквизитам.

Исключение – погашение имеющейся у ИП, юрлица задолженности перед бюджетом на основании полученного налогового уведомления. Направляя должнику требование перечислить недоимку, оплатить пени и штрафы, ФНС присваивает документу УИН.

Строка для указания УИН располагается в нижней части документа

Поэтому вам больше не нужно ломать себе голову над вопросом, где же найти нужный код. Ответ элементарен: вам присылают уведомление о необходимости уплаты, на нем обязательно должно быть указано нужное значение. Берем оттуда и вписываем необходимый код

Обращаем внимание, что значения в каждом случае отличаются

Получив соответствующее извещение, внимательно изучите его. Бывает и такое, что УИН на нем не указывается. Что делать в таком случае? Опять же, выход достаточно прост. Если вдруг на уведомлении ничего не написано, в поле «Код» указывается значение 0. Но если цифры все-таки присутствуют – их необходимо указать. В таком случае организация, в адрес которой направляется платеж, сразу же сможет разобраться, что это за перечисления, кто прислал и почему прислал.

Довольно распространенный вопрос: что же будет, если допустить ошибку в заполнении кода? Помните, по номеру уникального идентификатора начислений производится автоматический учет всех платежей, перечисленных вашей организацией. Все сведения сразу же попадают в Государственную информационную службу о государственных и муниципальных платежах. Если допустить ошибку – идентификации попросту не произойдет. Соответственно, обязательства об уплате никуда не денутся. Последствия в данном случае вполне понятны:

- у организации образуется долг перед бюджетом и государственными фондами;

- в отношении компании будут предприняты штрафные санкции;

- бухгалтеру придется выяснять, куда же были направлены перечисления;

- если деньги найдутся – они будут направлены в бюджет с опозданием.

Обращаем ваше внимание, что для многих перечислений указания уникального идентификатора начислений не требуется. В частности, к их числу можно отнести:

- Налоги.

- Сборы.

- Переводы в ФСС и т. д.

Данные платежи рассчитываются плательщиками самостоятельно, следовательно, указания УИН не требуется. Реквизитов для идентификации таких перечислений вполне достаточно и без уникального идентификатора.

Кроме того, УИН не вписывается в случаях, если компании были начислены штрафные санкции, но расчет производился плательщиком. Таким образом, если вы не получали платежных требований от контролирующих органов, достаточно лишь указать значение 0. Организация, которая будет принимать ваш платеж, не имеет права отказать в его перечислении, если в поле «Код» указывается данная цифра. Перевод будет произведен по ИНН лица, осуществляющего платеж. Однако оставлять поле пустым тоже нельзя. В таком случае финансовая организация имеет право отказать в принятии платежного поручения. Компаниям разрешено указывать ИНН и УИН в одной платежке. Вместе с тем, иногда все-таки хватает и одного лишь ИНН. Если информации об уникальном идентификаторе нет, в поле 22 вы ставите значение 0, но заполняете ИНН.

Заполняется при строгом соблюдении установленной формы. Все правила заполнения платежки прописаны в положении №383-П от г., утв. Банком России. Если часть полей бланка останется пустой, его не примут к исполнению.

Уникальный идентификатор платежа мы находим в п. 1.21.1 положения Центробанка.

Это значение применяется при описании платежей. Код из 20 цифр указывается в поле 22 платежного поручения, оформленного при внесении денежных перечислений. Строка для внесения реквизита находится в нижней части стандартного бланка.

Согласно закону №161-ФЗ от в распоряжении о переводе финансов в пользу бюджетной системы РФ фиксируют УИП по согласованию с Банком РФ.

Уникальный идентификатор платежа в платежном поручении 2017 года требуется для правильного учета и систематизации платежей в государственной системе. Контролем кода занимается банк получателя средств в соответствии с условиями заключенного договора.