Коэффициент оборачиваемости собственного капитала

Содержание:

- Как рассчитать

- Как считать средний показатель стоимости ОС

- Влияние собственных оборотных средств на финансовые показатели предприятия

- Оптимальный размер собственного капитала

- Коэффициент оборачиваемости инвестированного капитала

- Нормативное значение чистого оборотного капитала

- Понимание результатов расчета показателей деловой активности

- Оборачиваемость запасов

- Что такое коэффициент манёвренности, сфера применения

- Определение понятия чистого оборотного капитала

- Анализ оборачиваемости и основных средств: Что это такое?

- Денежный цикл (цикл оборотного капитала)

- Коэффициент оборачиваемости

- Оборачиваемость активов (Asset turnover)

- Оборачиваемость дебиторской задолженности (Receivable turnover)

- Оборачиваемость запасов (Inventory turnover)

- Оборачиваемость кредиторской задолженности (Accounts payable turnover)

- Оборачиваемость оборотных средств

- Фондоёмкость

Как рассчитать

Расчет, основанный на балансовых показателях, можно делать двумя способами. Первый основан на суммировании – быстрого и высоколиквидного имущества. При использовании второго способа берут все оборотные активы и вычитают из общей суммы запасы. Считается, что последние не являются высоколиквидными.

Можно представить сказанное в виде формул, обозначив коэффициент срочной ликвидности – КСЛ.

КСЛ1 = (ДЗ + КЗД + КФВ) / (КСЗ + КЗК + КОП), где:

- ДЗ – запасы в форме денежных средств;

- КЗД — задолженность дебиторов краткосрочного типа;

- КФВ – финансовые вложения краткосрочного типа;

- КСЗ – краткосрочные средства в виде займов;

- КЗК – задолженность кредиторам краткосрочного типа;

- КОП – краткосрочные обязательства, прочие.

КСЛ2 = (ОС – Зп) / ОТ, где:

- ОС – оборотные средства (активы) в общей сумме;

- Зп – объем запасов;

- ОТ – текущие обязательства.

Это «свернутый» вариант суммы (КСЗ + КЗК + КОП), использующийся в предыдущей формуле.

Используя цифровые обозначения строк баланса, преобразуем формулы для использования данных в расчетах.

КСЛ1 = (с. 1230 + с. 1240 + с. 1250) / (с. 1510 +с. 1520 +с. 1550), где: с. 1250 – денежные средства, с. 1230 – краткосрочная дебиторская задолженность, с. 1240 – краткосрочные финансовые вложения, с. 1510 – заемные краткосрочные средства, с. 1520 – кредиторская задолженность краткосрочная, с.1550 — прочие обязательства краткосрочного типа.

Заметим, что по с. 1230 отражается «дебиторка» долгосрочная и краткосрочная. Организация может самостоятельно выделять такую задолженность сроком менее года, отдельной строкой в балансе. Например, с. 1231 либо отдельными строками долгосрочную и краткосрочную задолженность, соответственно, 1231 и 1232.

КСЛ2 = (с.1200 – с.1210)/ (с.1510 +с.1520 +с.1550), где знаменатель дроби соответствует КСЛ1, а числитель — это с. 1200 – итог р. 2 по оборотным активам, с. 1210 – запасы юрлица.

Как можно заметить из формул, используются одни и те же балансовые данные, в одном случае – более развернуто, а в другом – сжато. Коэффициент срочной ликвидности исчисляется по ним на определенную дату и в динамике.

Пример (данные условные). Показатели бухгалтерского баланса:

- Денежные средства в сумме – 230 т. руб.

- Краткосрочные финансовые вложения (вексель сроком до 12 мес.) – 40 т. руб.

- Задолженность дебиторская сроком до 12 мес. – 150 т. руб.

- Кредиторская задолженность до 12 мес. – 120 т. руб.

- Банковский кредит сроком до 12 мес. — 100 т. руб.

КСЛ1 = (230 т. руб. + 40 т. руб. + 150 т. руб.)/ (120 т. руб. + 100 т. руб.) = 420/220 = 1,91.

Можно исчислить коэффициент на начало и на конец года, за несколько лет подряд и использовать данные в динамическом анализе.

Пример (данные условные). Текущие обязательства, рассчитанные как показано выше:

- На начало года – 63 т. руб.

- На конец года – 73 т. руб.

Оборотные активы в сумме:

- На начало года – 410 т. руб.

- На конец года – 420 т. руб.

Объем запасов:

- На начало года – 85 т. руб.

- На конец года – 115 т. руб.

КСЛ2 на начало года = (410 т. руб. — 85 т. руб.)/ 63 т. руб. = 325/63 = 5,16. КСЛ2 на конец года = (420 т. руб. — 115 т. руб.)/ 73 т. руб. = 305/73 = 4,18.

Как считать средний показатель стоимости ОС

Математически среднегодовой показатель стоимости представляет собой среднее арифметическое от нужного вида стоимости имущественных фондов

Но иногда нужен учет, который будет брать во внимание не фиксированный показатель на определенный период, а моменты введения и убытия с баланса основных средств. В зависимости от этого и выбирается способ расчета и формула для определения среднегодовой стоимости основных фондов

1 способ (не учитывающий время динамики фондов)

Он обеспечивает среднюю точность вычислений, но во многих случаях ее бывает вполне достаточно.

Для вычисления среднегодовой стоимости ОС достаточно знать ее значение на начало и конец годичного промежутка, то есть на 1 января и 31 декабря отчетного года. Эти данные приведены в бухгалтерском балансе. Для расчета применяется остаточная стоимость фондов, исходя из балансового отчета.

Если остаточная стоимость ОС на конец года еще не выведена, ее можно определить по формуле:

СТ2 = СТ1 + СТпост. – СТспис.

где:

- СТ2 – остаточная стоимость основных активов на конец года;

- СТ1 – этот же показатель на начало года;

- СТпост. – стоимость поступивших ОС;

- СТспис. – стоимость списанных ОС (выбывших с баланса).

Затем нужно найти среднее арифметическое двух показателей: СТ1 и СТ2, то есть балансовой стоимости ОС в начале и конце года. Это и будет приблизительное значение среднегодовой стоимости основных производственных фондов.

СТср.-год. = (СТ1+ СТ2) / 2

2 способ (с учетом месяца постановки на баланс и убытия с баланса)

Это более точный способ, одну из его разновидностей применяют для вычисления налоговой базы для уплаты имущественного налога.

ВАЖНО! Использовать для этой цели иной способ вычисления законом не разрешается. При таком методе вычислений берется в расчет количество месяцев, прошедших после изменения баланса (принятия на него нового ОС либо выбытия старого)

В зависимости от цели, может быть использована одна из следующих разновидностей такого исчисления

При таком методе вычислений берется в расчет количество месяцев, прошедших после изменения баланса (принятия на него нового ОС либо выбытия старого). В зависимости от цели, может быть использована одна из следующих разновидностей такого исчисления

Формула среднегодовой стоимости основных средств для оценки эффективности их применения

Чтобы вычислить фондоотдачу, фондоемкость, рентабельность и другие важные показатели эффективности основных имущественных средств фирмы, нужно точно знать, сколько полных месяцев минуло со времени постановки или снятия с баланса основного средства. И, конечно же, понадобится начальный показатель стоимости (на 1 января отчетного года) – СТ1.

СТср.-год.= СТ1 + ЧМпост. / 12 х СТпост. – ЧМспис. / 12 х СТспис

где:

- ЧМпост. – полное число месяцев со дня постановки ОС на балансовый учет до конца текущего года;

- ЧМспис. – полное число месяцев со дня списания ОС с баланса до окончания года.

Формула среднегодовой стоимости основных средств по средней хронологической

Считается самым точным из методов, где учитывается ввод и убытие ОС. В нем отыскивается среднее арифметическое стоимости фондов по каждому месяцу, естественно, с учетом ввода и списания, если они имели место. Затем полученные результаты складываются и делятся на 12.

СТ ср.-год.= ((СТ1НМ + СТ1КМ) / 2 + (СТ2НМ + СТ2КМ) / 2 … + (СТ12НМ + СТ12КМ) / 2) / 12

где:

- СТ1НМ – стоимость основных средств на начало первого месяца года;

- СТ1КМ – стоимость ОС на конец первого месяца и так далее.

Формула определения среднегодовой стоимости основных средств для исчисления налога на имущество организаций

Специально предусмотрена исключительно для определения базы имущественного налога. В ней применяется показатель остаточной стоимости на начало каждого месяца, составляющего налоговый период. Также понадобится финальный показатель остаточной стоимости на окончание всего налогового периода. Когда мы будем делить полученную сумму на количество месяцев, нужно будет к числу, составляющему отчетный период, прибавить 1. То есть, если нужно вычислить сумму для годового платежа, нужно будет делить на 13, а для поквартальных платежей, соответственно, на 4, 7, 10.

СТ ср.-год.= (СТ1НМ + СТ2НМ + … + СТ12НМ + СТКНП) / 13

где:

- СТ1НМ – показатель остаточной стоимости активов на 1 число 1 месяца налогового периода;

- СТ2НМ – показатель остаточной стоимости активов на 1 число 2 месяца налогового периода;

- СТ12НМ – показатель остаточной стоимости активов на 1 число последнего месяца налогового периода;

- СТКНП – финальная остаточная стоимость на конец налогового периода (его последнее число – 31 декабря отчетного года).

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

Оптимальный размер собственного капитала

Просто рассчитать размер собственного капитала недостаточно. Нужно также правильно расшифровать результаты расчетов

На что обратить внимание? Во-первых, нужно удостовериться, что значение чистых активов является положительным. Если показатель отрицательный, это свидетельствует о большой кредитной нагрузке

То есть у фирмы мало активов и много обязательств, которые не перекрываются этими активами.

В процессе анализа рекомендуется определить средний годовой размер собственного капитала. Для этого используется следующая формула:

Средний собственный капитал = (СК на начало года + СК на завершение года) / 2.

Все нужные сведения можно взять из баланса.

Хороший признак – превышение размера собственного капитала над размером уставного капитала. Он свидетельствует об инвестиционной привлекательности фирмы. Именно собственный капитал в достаточном размере – это свидетельство успеха бизнес-модели. Если размер чистых активов меньше размера уставного капитала, то ООО будет ликвидировано на основании пункта 4 статьи 90 ГК РФ.

Коэффициент оборачиваемости инвестированного капитала

Коэффициент показывает скорость оборота долгосрочных и краткосрочных инвестиций предприятия, включая инвестиции в собственное развитие. В числителе – чистая выручка от реализации, в знаменателе – средняя за период величина инвестированного капитала.

Период оборота инвестированного капитала (в днях) = Длительность отчетного периода / Коэффициент оборачиваемости инвестированного капитала

Кик = стр. 010 ф. №2 / ((стр. 490нг + стр. 490кг)/2 + (стр. 590нг + стр. 590кг)/2) ф .№1

Кик = стр. 2110 №2 / (0,5 х (стр. 1300нг + стр.1300кг) + 0,5 х (стр. 1400нг + стр.1400кг))

Оборачиваемость инвестированного капитала существенным образом зависит от инвестиционных бизнес-процессов в части осуществления реальных и финансовых инвестиций, а также от эффективности операционной деятельности в части использования имеющихся ресурсов. При повышении инвестиционной активности и интенсивном увеличении имущества оборачиваемость снижается, поскольку вновь приобретаемые активы не могут сразу обеспечить адекватной отдачи в виде роста выручки.

При анализе этих коэффициентов в динамике можно увидеть, насколько быстрее или медленнее оборачивается капитал, выведенный на время из производственной деятельности, в сравнении с капиталом, задействованном в производстве. При более детальном анализе необходимо учитывать структуру инвестированного капитала.

Нормативное значение чистого оборотного капитала

Для определения нормативного (оптимального) значения ЧОК следует классифицировать оборотные средства по степени ликвидности. Поясню это на нашем примере.

Исходя из специфики деятельности данной компании, к ликвидным активам мы отнесем:

- запасы;

- денежные средства;

- финансовые вложения;

- дебиторскую задолженность в размере 50%.

И рассчитаем их сумму:

\[ ЛА = 34077 + (31041 / 2) + 10500 + 4090 = 64187,50\ тыс. руб. \]

Теперь рассчитаем стоимость низколиквидных оборотных средств:

\

Эта величина меньше значения ЧОК, следовательно, контрольное соотношение выполнено и предприятие признается платежеспособным.

Понимание результатов расчета показателей деловой активности

Оборачиваемость активов указывает на эффективность использования всех активов предприятия. Значение показателя означает сумму чистого дохода, который генерирует каждый рубль вложенных в предприятие средств. Однозначно положительной тенденцией является увеличение значения коэффициента в динамике.

Фондоотдача свидетельствует об эффективности использования основных средств. Показатель указывает на то, сколько услуг или товаров было предоставлено или изготовлено с привлечением каждого рубля основных средств. Нормативной тенденцией является также восходящая динамика показателя.

Коэффициент оборачиваемости оборотных средств — этот показатель указывает на то, сколько оборотов совершили оборотные активы. Высокое значение показателя свидетельствует об интенсивной работе предприятия. Здесь также нормативной тенденцией является восходящая динамика показателя.

Период оборота оборотных средств — указывает на то, сколько длится один оборот оборотных средств. Положительным является сокращение этого периода.

Коэффициент оборачиваемости запасов указывает на эффективность текущей политики управления запасами. Высокая оборачиваемость свидетельствует о продуманности тактике формирования производственных запасов, запасов готовой продукции и т.д. Высокие показатели реализации товаров и услуг при быстрой оборачиваемости указывает на то, что период нахождения запасов на складе низкий, т.е. происходит минимизация логистических издержек.

Период одного оборота запасов — указывает на то, сколько длится один оборот запасов. Положительным является сокращение этого периода.

Коэффициент оборачиваемости дебиторской задолженности указывает на интенсивность вращения задолженности дебиторов перед предприятием. Высокое значение показателя свидетельствует об эффективной политике управления отношениями с поставщиками. Так низкая сумма задолженности может свидетельствовать о том, что предприятие предоставляет коммерческие кредиты только надежным клиентам, выстроило эффективные отношения с государственными органами, оптимизировало другие сферы, в которых возникает дебиторская задолженность. Положительным является повышение значения показателя.

Период погашения дебиторской задолженности — здесь также нормативным является сокращение тенденции.

Коэффициент оборачиваемости готовой продукции — высокая оборачиваемость готовой продукции указывает на эффективность сбытовой политики. Если предприятие способно реализовать продукцию в течение короткого периода времени, то это свидетельствует об эффективной политике взаимодействия с покупателями, что приводит к минимизации затрат на складирование изготовленных товаров. Также высокая оборачиваемость может быть признаком значительного спроса на продукцию предприятия.

Период погашения кредиторской задолженности свидетельствует об эффективности привлечения кредиторской задолженности. Увеличение значения показателя является положительной тенденцией, ведь предприятие финансирует свою деятельность за счет кредиторов — поставщиков сырья и материалов, бюджета и т.д. Рисками значительного периода погашения кредиторской задолженности является ухудшение деловой репутации среди поставщиков, применение штрафных санкций со стороны государства, снижение производительности труда среди работников и т.д.

Период производственного цикла означает период в течение которого сырье и материалы приобретают форму готового товара. Положительным является сокращение показателя.

Период операционного цикла означает период в течение которого сырье и материалы приобретают денежную форму. Положительной тенденцией является нисходящая динамика.

Период финансового цикла означает период оборота средств предприятия. Положительной тенденцией является сокращение показателя, однако если значение является ниже нуля, то это свидетельствует о недостаточном объеме денежных ресурсов для своевременного расчета с кредиторами.

Коэффициент оборачиваемости собственного капитала указывает на эффективность использования капитала владельцев и свидетельствует о его производительности. Значение показателя означает сумму товаров и услуг (без учета НДС), которая была изготовлена на полученные средства акционеров. Положительной динамикой является рост значения коэффициента.

При интерпретации показателей деловой активности аналитики должны исследовать не только отдельные коэффициенты, но и их совокупность для определения общей эффективности компании. Это позволит сформулировать более взвешенные выводы.

Оборачиваемость запасов

Это процесс замены и/или полного (частичного) обновления запасов. Проходит он посредством перехода материальных ценностей (то есть вложенного в них капитала) из группы запасов в процесс производства и/или реализации. Анализ оборачиваемости запасов дает понять, сколько раз за расчетный период был использован остаток запасов.

Неопытные руководители для перестраховки создают излишние запасы, не задумываясь о том, что этот избыток приводит к «замораживанию» средств, расходам сверх нормы и снижению прибыли.

Экономисты советуют избегать подобных залежей запасов, имеющих низкую оборачиваемость. А вместо этого, ускоряя оборачиваемость товаров (услуг), высвобождать ресурсы.

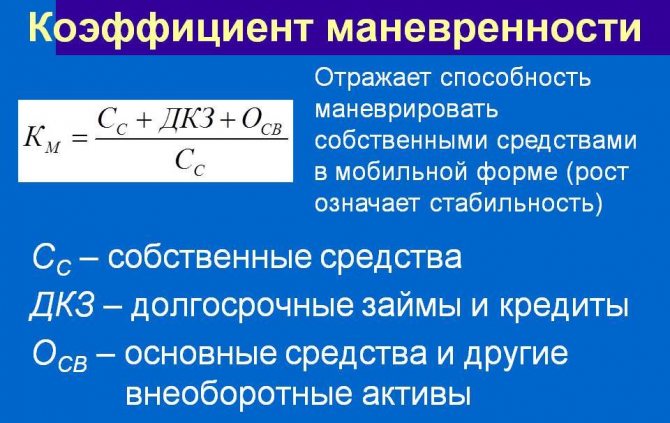

Что такое коэффициент манёвренности, сфера применения

Рассматриваемая величина относится к категории бухгалтерских расчётов. С помощью переменной определяют степень зависимости предприятия от кредиторов и инвесторов. Полученный результат позволяет определить управленцу, хватает ли финансирования его компании или нужно привлечь в бизнес дополнительный капитал?

Коэффициент маневренности собственного капитала – один из показателей эффективности работы компании, с помощью которого можно определить уровень финансового самообеспечения предприятия. Также из расчёта становится понятно, какой процент бюджета находится в обороте.

Оценивая тенденцию развития фирмы, важно следить за данным значением, поскольку коэффициент показывает, насколько предприятие приближается к банкротству. Значение должно находиться в пределах 0,3-0,6

Если ниже – это свидетельствует о крупных затруднениях в развитии фирмы, высокой зависимости заемщика от кредитов и, как следствие, слабой платёжеспособности. Опираясь на данный показатель, кредиторы будут видеть, что предприятие не сможет выполнить долговые обязательства. Как итог – значительные суммы окажутся недоступными даже со стороны инвесторов

Значение должно находиться в пределах 0,3-0,6. Если ниже – это свидетельствует о крупных затруднениях в развитии фирмы, высокой зависимости заемщика от кредитов и, как следствие, слабой платёжеспособности. Опираясь на данный показатель, кредиторы будут видеть, что предприятие не сможет выполнить долговые обязательства. Как итог – значительные суммы окажутся недоступными даже со стороны инвесторов.

Если значение превышает 0,6 и при этом фирма получила долгосрочные кредиты, то, скорее всего, имеется высокая зависимость от займов. В данном случае компания потратит полученную прибыль на погашение долгов, а размер чистой прибыли будет невысок. Вместе с этим появятся затруднения в части развития бизнеса, модернизации производства и т.д.

Значение коэффициента выше 0,6 не всегда рассматривается в негативном ключе. Если компания берёт краткосрочные займы и при этом значение превышает 0,6, это говорит о низкой зависимости от кредитов, а количества доступных денег хватает для инвестиций в развитие производства.

Коэффициент может быть и отрицательным, что также считается негативным результатом. В данной ситуации компания характеризуется, как нестабильная. Такое бывает у тех фирм, которые выстраивают оборотные активы за счёт кредитов, ссуд и займов.

Среднее значение по отрасли высчитывается как среднеарифметическое переменных по предприятиям, занимающихся конкретным видом работы, классифицированным по ОКВЭД. Норматив рассматриваемого показателя также зависит от того, чем занимается компания, какой уровень рентабельности бизнеса. Но в целом, предприятиям рекомендуется придерживаться указанных значений от 0,3-0,6.

Определение понятия чистого оборотного капитала

Чистый оборотный капитал (Net working capital) – это индикатор, который показывает, насколько компания платежеспособна в краткосрочном периоде. Напомню, что краткосрочными считаются периоды до одного года.

Допустим, у компании имеются оборотные средства на общую сумму 1 млн. руб., в т.ч. деньги на расчетном счете в сумме 800 тыс. руб. и товарные запасы – 200 тыс. руб.

Краткосрочная задолженность (сюда входят займы и кредиты, а также долги поставщикам сроком до одного года) составляет 700 тыс. руб.

Таким образом, чистый оборотный капитал (ЧОК) равен 300 тыс. руб. (1000000 – 700000).

Из чего состоит

Сначала разберем, из чего складывается Net working capital:

- Запасы. Это остатки ТМЦ на складах. Сюда входит сырье, материалы, полуфабрикаты, комплектующие, топливо, товары для перепродажи, запчасти, спецодежда и другие материальные ценности, используемые в производственной, коммерческой и хозяйственной деятельности предприятия.

- Денежные средства в кассе и на счетах.

- Финансовые вложения – это различного рода инвестиции: ценные бумаги других компаний, приобретенные с целью получения прибыли, депозитные вклады и др.

- Дебиторская задолженность.

- НДС, не предъявленный бюджету.

- Другие средства. Сюда могут входить расходы будущих периодов и другие активы с низкой ликвидностью.

Как видите, к высоколиквидным активам можно отнести только те, что перечислены в пунктах 1–3. Дебиторка по умолчанию относится к активам со средней ликвидностью, поскольку мы не знаем, что туда входит. Возможно, какую-то задолженность взыскать будет затруднительно.

Пункты 5 и 6 хотя и учитываются в величине чистого оборотного капитала в балансе, мало влияют на его оборачиваемость, поэтому опять же нужно смотреть, какая сумма относится к низколиквидным активам и что именно туда входит. В некоторых наших примерах мы опустим эти величины для получения более наглядного результата.

Анализ оборачиваемости и основных средств: Что это такое?

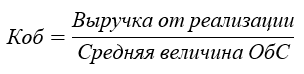

Анализ оборачиваемости охарактеризует интенсивность использования активов или обязательств организации. Показатели оборачиваемости рассчитываются либо как коэффициент, либо в днях одного оборота.

Наиболее популярными в финансовом анализе являются следующие показатели оборачиваемости:

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- оборачиваемость активов;

- оборачиваемость кредиторской задолженности.

При расчете коэффициентов оборачиваемости в числителе всегда стоит финансовый результат в виде выручки, в знаменатели – средняя за период величина актива или обязательства, оборачиваемость которого мы анализируем.

При расчете оборачиваемости в днях, количество дней в году (365) делят на годовой коэффициент оборачиваемости.

Денежный цикл (цикл оборотного капитала)

Денежный цикл, или цикл оборотного капитала (cash conversion cycle, operating cycle) – это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Читать полностью →

Коэффициент оборачиваемости

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Читать полностью →

Оборачиваемость активов (Asset turnover)

Оборачиваемость активов (asset turnover) – финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Читать полностью →

Оборачиваемость дебиторской задолженности (Receivable turnover)

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Читать полностью →

Оборачиваемость запасов (Inventory turnover)

Оборачиваемость запасов (inventory turnover) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Читать полностью →

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Читать полностью →

Оборачиваемость оборотных средств

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Читать полностью →

Фондоёмкость

Фондоёмкость – показатель эффективности использования основных средств предприятия, рассчитанный как обратный показателю фондоотдача.

Читать полностью →