Справка 2-ндфл с ошибками: исправление по новым правилам

Содержание:

- Типовые ошибки в 2-НДФЛ и штрафы за них

- Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура

- Корректирующая Справка 2-НДФЛ

- Как получить справку 2-НДФЛ?

- Как рассчитывается налог?

- Как уточнить неверные справки 2-НДФЛ

- Как сделать корректировку 2-НДФЛ

- Виды справок 2-НДФЛ

- Наиболее частые ошибки в 6-НДФЛ

- Товары магазина в кредит

- Как проверить сведения отчетности

Типовые ошибки в 2-НДФЛ и штрафы за них

Правила отчетности по НДФЛ достаточно строгие. Любое нарушение влечет наказание в виде штрафных санкций. Также возможны блокировка расчетных счетов предприятия и наложение персонального штрафа на главного бухгалтера или руководителя организации нарушителя. Основные типы нарушений:

- Если предприятие подало 2-НДФЛ с опозданием или отчет вообще не был предоставлен. В соответствии со ст. 126 НК РФ размер штрафа составляет 200 руб. за каждую справку. На первый взгляд сумма небольшая, но если на предприятии несколько сотен сотрудников, размер штрафа становится существенным.

- За неуплату налога в установленный срок предусмотрен значительный штраф. Согласно ст. 123 НК РФ его размер составит 20% от суммы недоплаты. Налог должен быть перечислен не позднее, чем на следующий день после удержания с дохода сотрудника.

- За предоставление 2-НДФЛ с недостоверными данными предусмотрен штраф в размере 500 руб. за каждую справку. Это регламентирует статья 126.1 НК России. Уплатой штрафа все не закончится, необходима корректировка справки 2-НДФЛ для ИФНС.

Важно! Если справка не прошла первичный контроль, ее посчитают непринятой и могут начислить штраф за несвоевременную подачу. Не нужно откладывать подачу 2-НДФЛ на последние дни, чтобы успеть внести исправления

Много споров возникает на тему предоставления 2-НДФЛ с ошибками. Штраф за неверные данные в предоставленных документах начали взыскивать недавно, с января 2016 года. Кроме того, формулировка, принятая в законе «Недостоверные данные» весьма размыта. Четкого описания, что включает это понятие, нет.

В результате инспекция штрафует налогового агента на свое усмотрение

Есть рекомендация принимать во внимание последствия ошибки. Смягчающим обстоятельством можно считать, когда неправильно внесенные данные не привели к недоимке налога и не нарушили права сотрудника

Недостоверность данных может выражаться в следующем:

- банальная опечатка, такая ошибка может значительно исказить информацию в отчете, например, фамилию или имя сотрудника, ИНН и т. д.;

- арифметическая ошибка, это серьезное нарушение, так как влияет на сумму доходов и начисленного налога и может повлечь дополнительные штрафы;

- ошибка в реквизитах предприятия, эти ошибки чаще всего происходят после изменения реквизитов, бухгалтер делает справки по созданному шаблону, это может привести к неточностям во всех документах и как следствие, к большому штрафу;

- неправильно внесены данные сотрудника, причина таких оплошностей чаще всего изменение в данных сотрудника, о которых своевременно не сообщили или просто упустили из виду;

- неверно указаны признаки доходов, вычетов, налогоплательщика это серьезное нарушение, так как может влиять на итоговую сумму налога и дохода.

Часть ошибок выявляется на этапе приема справок. В этом случае ИФНС направляет предприятию протокол с указанием ошибок и реестра непринятых справок. Иногда недочеты выявляет бухгалтерия организации. Бывают и случайно обнаруженные неточности, например, если сотрудник предоставил 2-НДФЛ для имущественного вычета, а ему отказали, так как в справке есть опечатка.

Если ошибка не оказывает влияние на суммы в справке, не препятствует идентификации физического лица или налогового агента, можно попробовать оспорить штраф через вышестоящие органы или в судебном порядке. Например, если ошибка в номере паспорта, но указаны правильно ФИО и ИНН. Такие ситуации нередки и зачастую решение принимают в пользу предприятия.

В любом случае, потребуется корректировка 2-НДФЛ. Чем раньше она будет сделана, тем больше вероятность избежать взыскания штрафных санкций. Следует подробнее рассмотреть варианты исправления ошибки в справке 2-НДФЛ после сдачи отчетности.

Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура

Переходим к вопросам из техподдержки. Я их объединила по группам.

Первая группа — суммы налога исчисленные не совпадают с суммами удержанными

. В каких ситуациях это может быть?

…Если исчислено меньше, чем удержано.

Это значит, что у нас долг перед сотрудником, т.е. есть излишне удержанный налог. В справке 2-НДФЛ должна быть заполнена строка «Сумма налога, излишне удержанная налоговым агентом». Такая ситуация может возникнуть в следующих случаях:

- у нерезидентов, которые в середине года стали резидентами. Т.е. сначала у них исчислялся налог по ставке 30%, потом — 13%, и налог не был возвращен сотруднику;

- при предоставлении имущественного вычета не с начала года;

- при любых других пересчетах. То есть, в результате получилось, что удержали с сотрудника больше, чем нужно, но сумма не была возвращена сотруднику.

Эта ситуация нормальная, в таком виде отчет может быть сдан. Сотрудник может сам обратиться ИФНС за возвратом излишне удержанного налога, заполнив декларацию по форме 3-НДФЛ.

…Если исчислено больше, чем удержано

– в справке 2-НДФЛ должна быть заполнена строка «Сумма налога, не удержанная налоговым агентом». Это ситуация более критичная, хотя и менее редкая.

В этом случае необходимо было уведомить налоговую инспекцию о невозможности удержания налога в течение месяца, то есть до 1 марта. Надеюсь, что все, у кого эта ситуация возникла, успешно это сделали. В этом случае сдается форма 2-НДФЛ с признаком 2 (невозможно удержать налог). Такие справки сдаются повторно, вместе со всеми, в целом по организации с признаком 1 до 2 апреля. Отличие в том, что когда сдается справка с признаком 2, в ней указываются только суммы не удержанного налога и только тот доход, с которого налог не удержан. При повторной сдаче справки с признаком 1 в ней указываются общие все суммы, доходов и налога.

Вторая группа — удержанная сумма налога не совпадает с перечисленной

. Почему такое может произойти?

…Если удержано больше, чем перечислено

. Это значит, что в организации есть задолженность по уплате НДФЛ. Т.е. с сотрудника налог удержали, но в бюджет по какой-то причине не перечислили. Что мы советуем делать в таких случаях.

Во-первых, часто бывает ошибка, что уплаченные суммы, перечисленные в январе-феврале и марте, не включают в отчет. Нужно включить в отчет все перечисления за год, которые были до момента подготовки 2-НДФЛ.

Если все-таки задолженность имеется, нужно постараться погасить ее до сдачи отчетности и включить суммы перечислений в отчет. Это, конечно, не застрахует вас от уплаты пеней, и штрафов, т.к. сроки уплаты нарушены, и налоговики вправе их начислить при проверке. Но обычно, если на момент сдачи отчетности задолженность погашена, и сумма была небольшая, этого не происходит.

…Если же удержанная сумма меньше, чем перечисленная

. Это значит, что в организации есть ошибочно перечисленные суммы, т. е. перечислили в бюджет большую сумму, чем фактически удержали с сотрудников.

Такой ситуации в отчете быть не должно. Дело в том, что такие суммы переплаты вообще не квалифицируются налоговиками как налог. Если переплата возникла по итогам года, ее нельзя зачесть в счет будущих удержаний налога. Мы советуем в этом случае изменить суммы в строке «Сумма налога перечисленная», указать ее такой же, как в строке удержанного. Если все-таки излишки по уплате есть, значит, их можно вернуть. Для этого нужно обратиться в налоговую, пройти сверку платежей и написать заявление о возврате налога.

Корректирующая Справка 2-НДФЛ

Если обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле «Номер корректировки» корректирующей Справки 2-НДФЛ необходимо поставить значение «01», если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу – «02» и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено – номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

ПРИМЕР

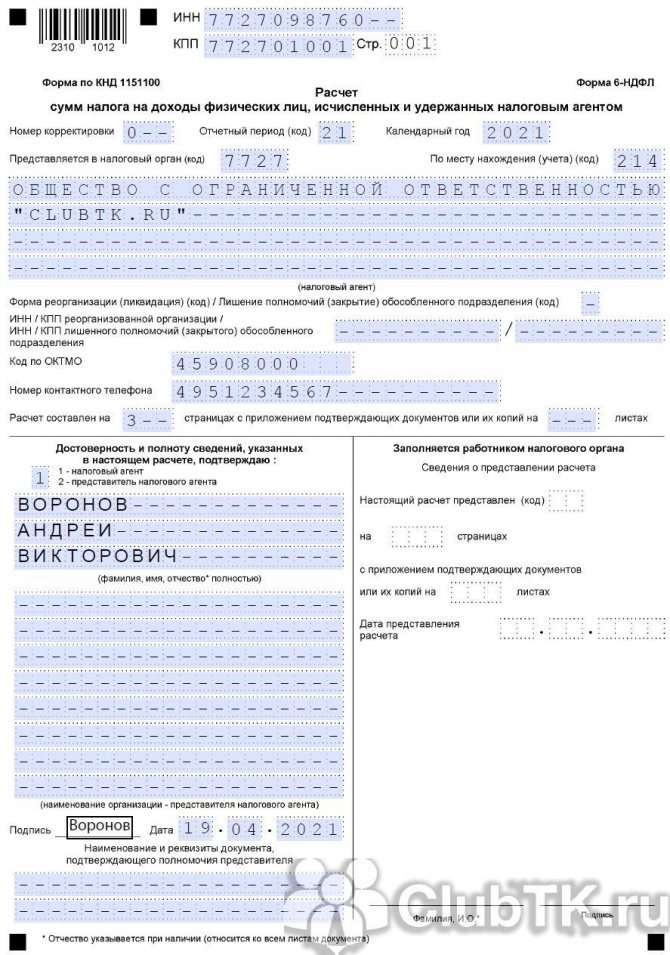

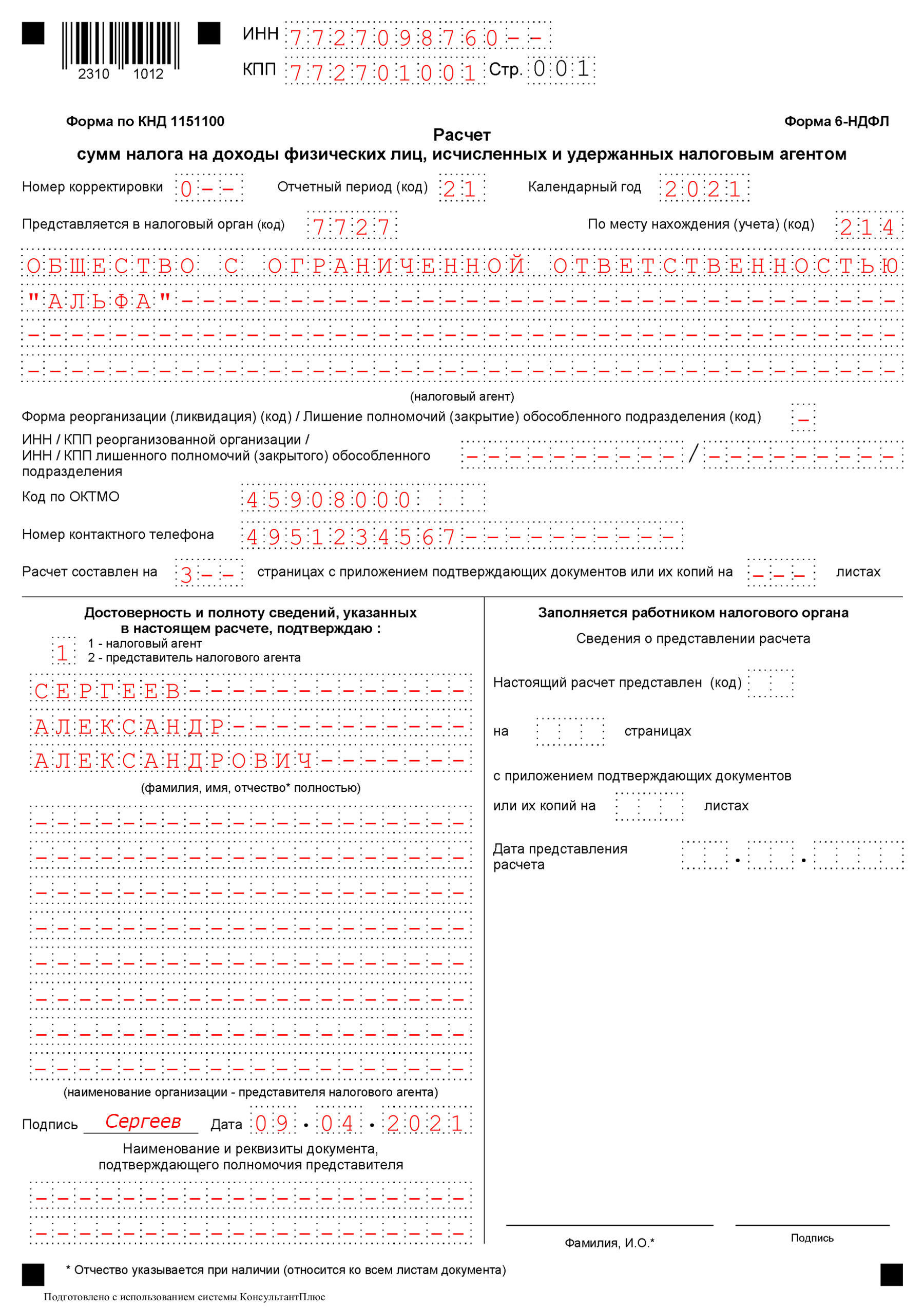

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле «Статус налогоплательщика» код «1», который применяется при подаче сведений о доходах, выплаченных физическим лицам – налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая справка при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплатека в поле «Статус налогоплательщика» даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, «1» вместо «3») не влияет на результат налогообложения. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

- только к доходам, полученным резидентами и облагаемым по ставке 13 процентов (кроме доходов от долевого участия), могут применяться налоговые вычеты (, );

- ставка 13 процентов применяется только к доходам от осуществления трудовой деятельности лиц, признаваемых высококвалифицированными специалистами, участниками Госпрограммы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом и иных лиц, указанных в , не являющихся налоговыми резидентами РФ.

Уточненная Справка 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды (например, за 2014 год), представляется по форме, действовавшей в том налоговом периоде, за который вносятся соответствующие изменения ( приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

ПРИМЕР

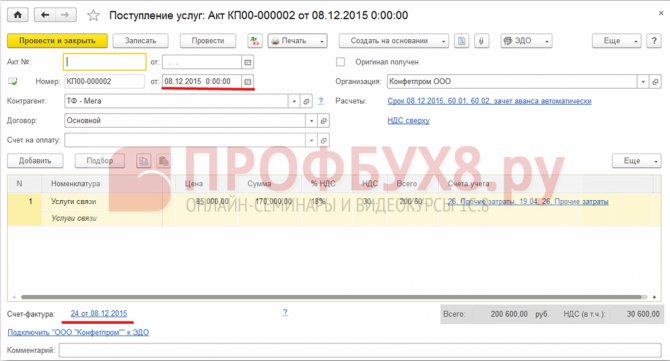

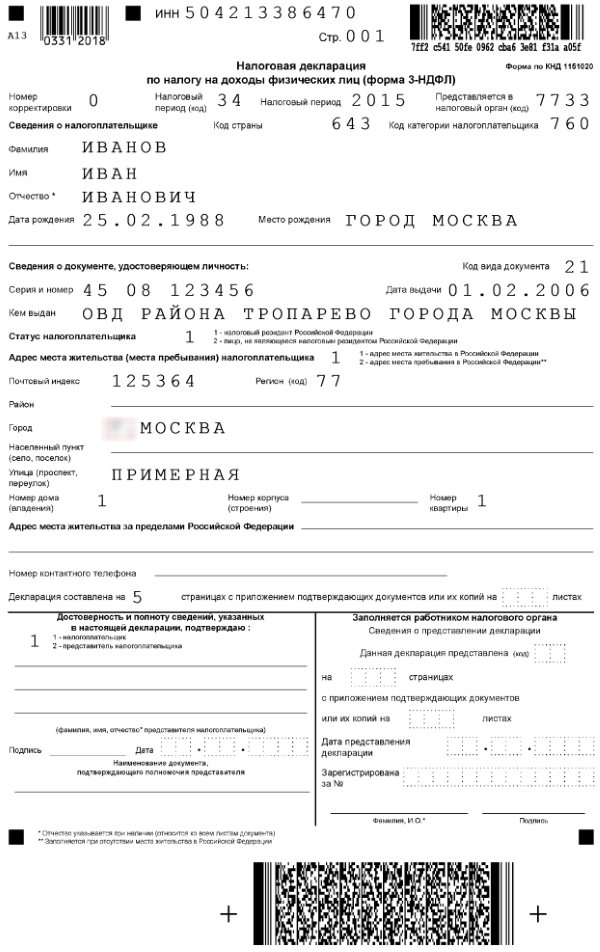

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб., полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. () и осуществлено доначисление налога. Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ. Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок () – 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ ().

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2021 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА!

Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Как уточнить неверные справки 2-НДФЛ

Первичную справку налоговики могут принять и с ошибками. Например, если компания записала старый адрес «физика», забыла начислить налог с каких-либо выплат, перепутала коды и размеры детских вычетов — на первого ребенка предоставила вычет 3000 рублей вместо 1400 рублей и поставила код 116 и др.

Чтобы исправить ошибки, в поле «Номер корректировки» надо проставить цифры. Если компания впервые уточняет справку, надо поставить номер 01, если сдает вторую уточненку — 02 и т. д. А вот дату в корректирующей справке нужно записать новую.

Это интересно: Как оплачивать услуги через Киви кошелек: изучаем все нюансы

Как сделать корректировку 2-НДФЛ

Практически не измененный (по сравнению с ранее действующим) вариант документа формируется работодателями в случае, когда сведения 2-НДФЛ передаются работнику – в этом случае используют форму из приложения № 5 к тому же приказу ФНС.

По сданным в ИФНС справкам 2-НДФЛ корректировка за 2021 год должна осуществляться на новом бланке. Исправления вносятся путем представления формы, которая действовала в отчетном периоде, за который надо изменить сведения.

Если ранее поданные показатели нужно вовсе убрать из базы данных налоговиков, потребуется не корректирующая, а аннулирующая справка, при этом в поле «Номер корректировки» указывают «99».

Корректировка 2-НДФЛ по одному сотруднику осуществляется путем подачи в ФНС одной справки, дублировать ранее поданные правильные документы по остальным сотрудникам не надо. Если ошибки были допущены по нескольким физическим лицам, по каждому работнику заполняются отдельные справки. Корректировки могут быть многократными.

Когда производится корректировка 2-НДФЛ, номер справки указывается тот же, что был присвоен первичной форме. Благодаря этому становится понятно, какой документ подлежит замене в системе данных.

Чтобы можно было определить, какая изменяющая форма является последней, какие данные являются актуальными, в справке проставляется номер производимой корректировки. Например, работодателем производится корректировка справки 2-НДФЛ за 2021 г. по двум сотрудникам в мае 2021 г. Номера корректировок в обоих документах «01». В июне обнаруживается еще одна ошибка в уже исправленной справке, она заново заполняется с учетом обновленных данных и подается с номером корректировки «02». Так как подача каждой последующей формы по одному и тому же человеку за один налоговый период приводит к замене сведений, в исправляющем документе надо дублировать все данные, показанные корректно в первичной справке.

Корректировка 2-НДФЛ за 2021 год предусматривает заполнение трех разделов и приложения к справке. Отличия первичной формы от корректирующей просматриваются в номере корректировки. В исходной (первичной) справке он всегда имеет значение «00», а в исправляющей возможны варианты – номер корректировки в 2-НДФЛ начинается с «01», а предельное число корректирующих документов «98».

Как сдавать корректировку 2-НДФЛ

- Исправления вносятся без ограничения по срокам представления справок. Правки делаются сразу после выявления недостоверной информации в ранее переданных в ИФНС формах.

- Дата корректирующего документа проставляется текущая (без упоминания о дате представления первичных сведений).

- В справку вносятся все отраженные в первоначальном отчете показатели, но с уже исправленными неточностями.

Перерасчет числовых показателей может потребоваться в т.ч., если:

- в справку были включены не все суммы доходов;

- работодатель некорректно отразил размер налоговой базы вследствие проставления ошибочных данных в графах с налоговыми вычетами;

- неправильно указана налоговая ставка или определен налоговый статус физического лица (резидент или нерезидент).

Как сдать корректировку 2-НДФЛ 2021 при необходимости произвести доначисление налога? Поскольку доначисление производится после представления данных в ИФНС, в корректирующей справке указывается корректная сумма дохода, правильный размер НДФЛ, а разница (величина доначисленного налога) отражается в уведомлении о невозможности удержать налог. Уведомление по форме 2-НДФЛ с признаком «2» направляется в ИФНС и физлицу.

Если причиной внесения правок в справку послужила неверная кодировка доходов, которая не повлекла за собой перерасчет налоговых обязательств, достаточно корректирующей справки с правильным распределением доходных начислений по кодам. Например, предприятие показало в исходной справке помесячные доходы с признаком «2000», хотя в декабре была произведена выплата не только основной зарплаты, но и премии в сумме 6500 руб., но общая сумма начислений за год указана правильно. Порядок налогообложения этих видов начислений идентичен, для внесения изменений надо лишь вычленить из декабрьской суммы дохода с признаком «2000» величину премии и показать ее отдельной строкой.

новой справки 2-НДФЛ-2019 можно здесь.

Виды справок 2-НДФЛ

Существует три вида таких справок:

- Первичная.

- Корректирующая.

- Аннулирующая.

Первичной называют документ, в котором отражаются доходы физических лиц, полученные на данном предприятии. В случае допущения ошибок используют следующие два вида справок. Именно на них мы и остановимся подробнее.

Корректирующая

Компании не будут грозить штрафные санкции в том случае, если она сама обнаружила ошибки в данной справке и исправила их. Если же налоговики увидят неточности первыми, то в этом случае штрафных мер компании вряд ли удастся избежать.

По новым правилам, для исправления ошибок в заголовке документа есть специальные поля корректировок. Их необходимо заполнять в той ситуации, когда требуется устранить ошибочные сведения. Когда составляется первичный документ, то в поле корректировки проставляются два нуля. А когда создается корректирующий документ, то в нем уже прописывается число на единицу больше. Если делается аннулирующая бумага, то в ней проставляется цифра «99». Таким образом и исправляются ошибки при заполнении первой справки.

Корректирующую бумагу следует отправить в налоговый орган тогда, когда необходим перерасчет налога на доходы физических лиц из-за того, что появились новые обстоятельства.

В корректирующем документе указываются номер первичной справки и дата составления нового документа. Номер первой корректирующей справки – 01, второй – 02 и так далее.

Число таких справок законодательством не ограничивается, но больше 98 справок сделать не получится, потому что поле рассчитано только на двузначное число. Номер 99 уже имеет справка аннулирующего действия.

Причем форма корректирующей справки должна быть точно такой, какая действовала в тот налоговый период, на который она распространяется

То есть перед тем как исправить ошибки в справке 2-НДФЛ, важно это уточнить

Аннулирующая

Она обозначается номером 99, и в ней есть необходимость, когда ранее поданные сведения утратили свою силу или их не нужно было подавать вовсе. В ней прописывается номер предыдущего документа, действие которого полностью аннулируется. Также пишется дата составления бумаги. Третий, четвертый и пятый разделы в этой справке заполнять не надо.

Наиболее частые ошибки в 6-НДФЛ

К ошибкам, наиболее часто встречающимся в декларации 6-НДФЛ, можно отнести следующие:

Ошибки

Что делать

Зарплата за июнь отражена в отчете за 1 полугодие

Если июньская зарплата включена в расчет 6-НДФЛ за полугодие, то уточненка не подается, а при подготовке формы за 9 месяцев июньскую зарплату включать уже не нужно.

Материальная помощь отражена не полностью

По матпомощи, подаркам или суточным установлены лимиты, в пределах которых они не облагаются налогом. Указывать их полном размере нужно только в том случае, если для них предусмотрены коды доходов или коды вычетов. Но организацию не оштрафуют даже тогда, когда она не указала матпомощь в размере лимита

Так как на расчет НДФЛ это влияние не окажет, важно, чтобы не возникало расхождений между справкой 2-НДФЛ и расчетом 6-НДФЛ.

Во втором разделе доход разбит по ставкам

Все доходы указываться в хронологическом порядке, а по какой ставке с этих доходов удержан налог значение не имеет. Но данная ошибка не ведет к штрафу и уточненку подавать не нужно.

Уведомление на вычет от сотрудника поступило только в середине года

При этом нужно будет пересчитать с начала года НДФЛ, но не подавать уточненку

Произведенный перерасчет ошибкой не является, поэтому в следующем отчете по строке 030 нужно будет отразить вычет, а в 090 – возвращенный налог.

Доплата отпускных

Если за прошлый квартал в текущем была доплата отпускных, то уточненка не подается. Доначисленные отпускные отражают в строке 100-140.

Указанные выше ошибки не требуют подачи уточненной декларации 6-НДФЛ.

Товары магазина в кредит

Часто обращаются граждане с жалобами на навязывание товар в кредит, которые предлагают мошенники. Посуда в кредит, услуги салонов красоты преподносятся таки образом, что человек не сразу понимает, что на него оформляют кредит.

Часто обращаются граждане с жалобами на навязывание товар в кредит, которые предлагают мошенники. Посуда в кредит, услуги салонов красоты преподносятся таки образом, что человек не сразу понимает, что на него оформляют кредит.

Например, ситуация – девушки обратилась в салон красоты на консультацию, ей стали навязчиво предлагать процедуры по очищению и омоложению. Девушке выдали на руки договор с салоном красоты, который по факту оказался договором с банком. Клиентка позвонила в банк, чтобы отказаться от кредита, но ей сообщили, что это возможно только при личном посещении банка. Офиса данного банка в городе пострадавшей нет.

В данной ситуации необходимо написать письменное заявление и отправить его заказным письмом на адрес банка. Кроме того, можно написать заявление в полицию на сотрудников салона красоты.

Чтобы обезопасить себя от мошеннических действий, всегда внимательно относитесь к подписанию договоров по кредитам, не оставляйте без присмотра документы и не обращайтесь за помощью к посредникам по кредитам.

Как проверить сведения отчетности

Прежде чем отправить исправленные сведения в налоговую инспекцию, необходимо проверить информацию. Как правильно сверять отчет, с чем сравнивать информацию — учитывайте важные рекомендации:

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

ВАЖНО!

Вычеты и льготы по НДФЛ подтверждают документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных

На основании полученных справок корректировать предоставляемые льготы и вычеты.