Куда лучше всего вложить 1000000 рублей в 2021 году: топ-10 вариантов для инвестирования

Содержание:

- Как защитить крупный капитал?

- Торговля ценными бумагами

- Драгоценные металлы

- Инвестиции в социальные сети и интернет сайты

- Инвестиции в себя

- Что можно купить на миллион?

- Вклады в банках

- Куда вложить миллион рублей

- Резервный фонд и финансовый план

- Резюме

- Инвестиции долгосрочные и краткосрочные

- Акции и ценные бумаги

- Куда выгодно вложить 1 миллион рублей

- Как правильно инвестировать 1 000 000 рублей – грамотное распределение средств

Как защитить крупный капитал?

Перечисленные выше правила инвестирования можно считать своеобразной заповедью капиталовкладчика. Нарушение даже одного из канонов в 99% случаев становится причиной убытков или же полного краха.

Даже используя такой надежный инструмент, как банковский вклад, не следует забывать о страховании. Суть его заключается в том, что при ликвидации банка вкладчик получает гарантию полного или частичного возврата средств. Вклад возвращается частично, если его размер превышает установленную законом максимальную гарантированную сумму. В Российской Федерации на данный момент размер возврата составляет 1 400 000 руб.

Торговля ценными бумагами

Биржевые операции становятся целесообразными вследствие изменения стоимости представленных здесь инструментов. Чтобы заработать, необходимо приобрести ценные бумаги в момент снижения их цены, а затем дождаться роста котировок и продать активы дороже. Возможно и обратная операция — акции, взятые в долг у брокера, продают на максимуме, чтобы спустя некоторое время купить их на минимуме и вернуть владельцу: соответственно, прибыль остается у трейдера.

Успешная работа на бирже требует интенсивного обучения: инвестор должен освоить несколько сложных математических и экономических теорий, а также сформировать собственную стратегию торговли. Значительную роль в этом процессе играет практика:

- Прежде всего, нужно начать торговать. На первом этапе важнее не получить прибыль, а разобраться в том, как заработать миллион с нуля в России;

- Тренироваться лучше всего на маленьком депозите в 100–200 долларов. Новичку не следует рисковать и покупать ценные бумаги на большую сумму;

- Одновременно нужно откладывать 10–12% от каждого дохода для того, чтобы сформировать инвестиционный капитал;

- Накопленную сумму следует использовать для уменьшения кредитного плеча, чтобы снизить риск потери депозита;

- Наконец, инвестор должен открыть резервный счет и переводить на него часть прибыли для последующего вложения в надежные консервативные инструменты.

Разобравшись с биржевыми инструментами, можно понять, как заработать миллион за месяц. Так, победитель одного из конкурсов для инвесторов начал с депозита в 150 тысяч рублей, и в течение 10 недель получил прибыль в 2,5 млн рублей.

Драгоценные металлы

Данная категория всегда была привлекательна, ведь это защитный актив на все времена. Крупные инвесторы стараются 5% от своих сбережений вкладывать в покупку золота.

Сейчас не обязательно покупать слитки золота, ведь можно приобрести обезличенное золото. Ведь слитки надо где-то хранить, да и их продажа будет проблемной и опасной. Одна сплошная головная боль!

Если брать золотые монеты, то с хранением меньше проблем, но продать еще тяжелей и превратить в деньги. Очень популярен среди инвесторов обезличенный металлический счет. Тут хранятся деньги, а не золото. Можно купить даже от 0,1 г драгоценного металла и не только золота.

Очевидно, что цена на золото тоже колеблется то вниз, то вверх. Но если посмотреть исторически цену на золото, то очевидно, что золото всегда в выигрыше. Даже в кризисы 1997 года и 2008 года золото росло в то время, как все падало.

Сейчас банки предлагают обезличенный металлический счет. Открытие ОМС (обезличенного металлического счета) -это вариант покупки золота без физического металла. Можно купить от 0,1 г золота, платины или палладия, от 1 г серебра. Зарабатывает инвестор на росте стоимости.

Исторически стоимость металла всегда растет. Но инструмент однозначно для инвестиций от 10 лет. Посмотрите динамику цены на золото и индекс МосБиржи с 1997 года. В кризисы 1998 и 2008 годов цена на золото росла.

Инвестиции в социальные сети и интернет сайты

Еще один неплохой вариант, куда можно вложить 1000000 рублей в 2016 году – это сайты разной тематики. Люди, которые никогда не сталкивались с такой деятельностью, не могут понять, как можно получать прибыль с интернет-ресурсов. А ведь есть такие сайты, на которые каждый день заходят более 10 тысяч посетителей, благодаря чему они становятся отличной рекламной площадкой. Владельцы сайтов пользуются этим, чтобы получить прибыль.

Это достаточно выгодное вложение средств. Сайт, который ежедневно посещает 5–6 тыс. пользователей, может каждый месяц приносить доход от 20 тыс. рублей. Такие ресурсы продают за 200–350 тыс. рублей, соответственно они очень быстро окупаются. Срок окупаемости во многом зависит от выбранной вами методики управления. Ни один классический вариант инвестирования не окупается в такие рекордно короткие сроки. Исключение составляют рискованные инвестиционные проекты. В случае с интернет-ресурсами все риски сведены к минимуму. Поэтому, если вы ищите варианты, куда выгодно вложить 1000000 рублей, можете смело инвестировать их в покупку сайта.

Инвестиции в себя

Самые успешные люди планеты инвестируют деньги не только в имущество, которое можно «потрогать». Инвестирование в себя – это одна из самых прибыльных инвестиций. Точно оценить прибыльность невозможно, быстро увидеть результат крайне сложно, но это не мешает инвестициям в себя стать заманчивым решением.

С миллионом рублей вам доступно лучшее образование, в том числе и за рубежом. Инвестирование в себя – это инвестирование в свои навыки, в свои умения, в свое будущее. Обучение позволит вам зарабатывать больше. Оплатив обучение, вы не сможете продать его обратно, если вы не учитель. Но вы сможете вернуть инвестиции и заработать на них, используя новые навыки.

Что можно купить на миллион?

1. Квартира на этапе строительства. Обязательно выбирать надежных застройщиков с безупречной репутацией. Это максимально обезопасит ваши вложения от негативных последствий недобросовестных застройщиков. Как правило, строительство жилья занимает в среднем 1,5 года. За это время стоимость жилья на этапе строительства, до стоимости готового вырастает в половину или на 50%. Неплохое вложение средств, со средней годовой доходностью в размере около 30%.

2. Небольшая квартира-студия. В принципе можно уложиться в сумму равную 1000000 рублей, чтобы стать владельцем небольшой квартирки, особенно в небольших городках. Доход здесь будет формироваться от сдачи ее в аренду. И хотя прибыль получаемая от этого не такая и большая, где-то около 6-8% годовых от стоимости квартиры, но есть одно преимущество, которое перекрывает такую на первый взгляд небольшую прибыль.

3. Покупка комнаты. Если денег на вышеперечисленные варианты покупки недвижимости не хватает, то можно рассмотреть вложение денег в покупку комнаты в квартире на несколько собственников.

У этого метода больше минусов, чем плюсов. На конечный уровень дохода будут оказывать влияние ваши соседи. И причем очень сильное влияние. И чем они хуже, тем меньший доход вы сможете получать. Кто захочет снимать комнату рядом с соседом алкашом или наркоманом и т.д.

И даже если вы найдете оптимальный вариант, с добренькой и тихой старушкой. которую никто не видит и не слышит, где гарантия, что завтра она не отдаст (продаст) свою долю своему сынку или туда не въедет толпа цыган.

4. Как говорил Марк Твен: «Покупайте землю, ее больше не производят!!!!»

Действительно, цена на землю растет из года в год на протяжении 3-х столетий. В некоторых случаях сама земля стоит намного дороже, чем построенные на ней дома (коттеджи, замки).

Можно заработать целое состояние в предельно короткое время. Нужно знать перспективные участки и направления, стоимость которых в ближайшее время может подскочить в цене. Это как правило близ лежавшие к городу участки, где в скором времени начнут возводить жилые кварталы или коттеджные поселки. Тогда цена может подскочить в разы.

Перед тем как покупать, задайте себе вопрос — «А смогу ли я продать его через определенное время? Будет ли эта земля пользоваться спросом в этом месте? Планируется ли в этом районе улучшение инфраструктуры, строительство недвижимости?».

Если сомневаетесь, лучше воздержитесь от покупки. В сибирской тайге, тоже можно купить участок земли. Только куда вы его потом сможете продать.

В заключение

Как было написано в начале статьи, каждый для себя выбирает свой способ куда вложить 1000000 (миллион) рублей. На какие риски вы готовы пойти: большая доходность при больших рисках, либо консервативные вложения с небольшой доходностью, но зато с гарантией их сохранности. Перед тем, как вкладывать деньги куда-либо, нужно рассматривать самый пессимистичный вариант развития событий. И если он вас не пугает, значит он для вас подходит.

Готовы ли вы переждать падение цен на акции (недвижимость и т.д.) в течение нескольких лет. Ждать пока они не восстановятся в стоимости и не начнут приносить прибыль. Или для вас на первом месте стоит именно гарантированная (пусть и небольшая) доходность (вклады, облигации). Когда вы точно знаете, сколько вы сможете получить за определенный промежуток времени.

Вклады в банках

Банки предлагают сохранить наши деньги на депозитах, накопительных счетах и дебетовых картах с процентом на остаток. Основным преимуществом хранения денег в этих инструментах является их надежность. Естественно, только в том случае, если организация входит в программу страхования вкладов. Больше плюсов не нахожу. Главный минус – низкая доходность, которая всего на 1 – 2 % перекрывает официальную инфляцию.

Депозит

Если вы планируете хранить деньги на депозите, то выбирайте банки из топ-30 с капитализацией процентов. Ставка зависит от суммы, срока, возможности пополнения и снятия.

Например, на декабрь 2019 года доступны такие варианты (по мере убывания процентной ставки):

- Газпромбанк и вклад “Ваш успех”: минимальная сумма – 1 млн рублей, срок – 1 095 дней, ставка – 6,41 %;

- ЮниКредит Банк и “Растем вместе”: от 250 тыс. рублей на 735 дней под 6,12 % годовых;

- Банк “Открытие” и “Надежный промо”: минимум 750 тыс. рублей на 367 дней под 6,12 %;

- Тинькофф Банк и “СмартВклад (с повышенной ставкой)”: от 50 тыс. рублей, срок – от 182 до 334 дней, 6 % годовых;

- Альфа Банк и “Еще выше”: от 50 тыс. рублей на 365 дней под 5,94 %.

Как видите, при официальной прогнозной инфляции за 2019 год в 3,2 – 3,7 % вклад всего на 2 – 2,5 % ее опережает.

Накопительный счет

Разновидность вкладов – накопительные счета. Они отличаются от депозитов:

- можно класть и снимать деньги, когда захотите;

- нет срока, на который открывается счет;

- процентная ставка может быть изменена банком.

Накопительный счет более мобильный (снял, положил без ограничений), но менее предсказуемый (сегодня ставка 7 %, а завтра 6 %). Предложения от банков из топ-30:

- МКБ “Накопительный счет ”начисляет 7 % годовых на остаток по счету, но хранить можно до 500 тыс. рублей;

- Райффайзенбанк “Просто и выгодно” дает 6 % годовых;

- Газпромбанк “Накопительный счет” хранит деньги под 5,8 %;

- Банк “Открытие” “Моя копилка” – 5,8 %;

- Альфа Банк “Накопительный счет” – 5,5 %.

Дальше – меньше. Сбербанк предлагает приумножить наши деньги на 1,5 % годовых. Многие банки применяют так называемую лестницу, когда ставка меняется при изменении суммы вклада, срока хранения.

Дебетовая карта

Дебетовые карты с начислением процентов на остаток удобны, потому что доступ к деньгам практически круглосуточный, если в вашем городе есть банкоматы банка. Почти все они требуют плату за обслуживание, но и доходность по картам выше, чем по депозитам и накопительным счетам. Плюсом еще являются и программы кэшбэка, в которых банки соревнуются между собой. Минусы – почти всегда есть условия, по которым вы получите максимальный процент и бесплатное обслуживание. Например, минимальный остаток на счете или ежемесячные покупки по карте.

Предложения:

- “Золотая Польза” от Хоум Кредит Банка: до 10 % на остаток, за обслуживание 99 руб. в месяц (есть условия для бесплатного обслуживания);

- “Карта №1 Ultra” от Восточного Банка: 7,5 % на остаток, за выпуск карты придется заплатить 500 руб., вполне выполнимые условия для бесплатного обслуживания;

- карта от банка Ренессанс Кредит: до 7,25 % на остаток до 500 тыс. рублей, 6 %, если сумма выше, 99 руб. за выпуск;

- “Простой доход” от Локо-Банка: 7 % годовых, если на счете от 100 тыс. рублей, и бесплатное обслуживание.

Куда вложить миллион рублей

Перед тем, как ответить на вопрос, куда вложить миллион рублей, важно определить:

- какую доходность вы хотите получать на вложенный капитал,

- приемлемый уровень риска,

- сколько времени можете уделять инвестициям.

Рассмотрим все три типа портфелей, куда вложить миллион рублей подробнее с расчетами.

Консервативные инвестиции

Консервативная стратегия инвестирования 1000000 рублей подразумевает доходность 20-30% годовых при защищенности депозита на 85% и минимальном участии инвестора.

Пример консервативного портфеля:

400000 руб. – инвестируются в государственные и корпоративные облигации через индивидуальный инвестиционный счет (ИИС).

Облигации сродни кредитам с разницей лишь в том, что инвестор дает «в долг» компании, а не наоборот, за что получает фиксированный доход с таких бумаг. Размер выплат и срок, на который дается «кредит», известны заранее. Доход с облигаций превышает доходы с банковских вкладов в 2-4 раза.

https://youtube.com/watch?v=phssfgA6Mlc%3F

Привлекательные облигации с высокой доходностью в национальной валюте сейчас предлагают компании:

- «ЛСР» (10,67%, погашение 20.04.2022г.),

- банк «Тинькофф» (9,16%, дата оферты – 27.04.2021г.).

Понятие ИИС появилось в 2015 году. С их помощью любой гражданин РФ, достигший 14 лет, получает возможность инвестировать в акции и облигации, а также получает право снижения или вычета налога на доходы физических лиц в размере 13%. Владелец счета самостоятельно корректирует распределение средств и выбирает приемлемый уровень риска.

Самый безопасный способ получения дохода с помощью индивидуального инвестиционного счета – покупка облигаций федерального займа (ОФЗ).Его надежность обусловлена тем, что исполнение обязательств здесь берет на себя государство. Заработать на ОФЗ можно 6-8% годовых. Общий доход при инвестировании через ИИС может составлять до 20-22% с учетом возврата налога на доход физ лиц (НДФЛ 13%+6-8% купонный доход по облигациям).

Данный способ лучше всего подойдет тем, у кого официальная заработная плата (с которой уплачиваются зарплатные налоги) составляет свыше 33 334 руб. ежемесячно. В таком случае, по окончании года вы заполняете декларацию 3-НДФЛ и в июле получаете обратно 52000 руб. от налоговой в дополнение к купонному доходу от облигаций. Более подробно о том, как выгодно инвестировать через ИИС читайте в статье “Как устроен ИИС“.

Тем, кто официально не устроен больше подойдет инвестирование в дивидендные акции голубых фишек или американских дивидендных аристократов, с последующим освобождением заработанных денег от уплаты налога на доходы.

В условиях кризиса наиболее привлекательны облигации в иностранной валюте (доллары США, Евро, швейцарский франк и др.), то есть не в той валюте, которая считается национальной для вкладчика. Их еще называют еврооблигациями. Растущая мощь доллара делает долларовые облигации наиболее надежным инструментом, выплаты по ним осуществляются 2 раза в год.

Резервный фонд и финансовый план

На вашем месте я бы из имеющихся денег сначала выделил финансовый резерв. Его должно хватать хотя бы на три месяца расходов при привычном вам уровне жизни, а лучше — на полгода.

Как сделать «подушку безопасности» и где ее хранить, я писал в статьях:

- Как правильно создать финансовый резерв

- Как хранить финансовую подушку безопасности

Финансовый резерв — это запас денег на крайний случай, его не надо никуда инвестировать. Он просто есть у вас на вкладах или картах с процентом на остаток, и это хорошо.

После этого уже можно думать, что делать с остальными деньгами, — и в этом поможет финансовый план. В нем надо записать, какой капитал у вас есть, что вы хотите получить, сколько это стоит, когда это нужно приобрести. Так будет понятнее, какие у вас потребности и возможности.

Не стоит тратить все накопленные деньги на модные гаджеты или машину. А вот оплатить дополнительное образование, если это повысит ваш доход, может быть полезно. Можно все же подумать заранее о покупке жилья, потому что наиболее вероятно, что рано или поздно вы захотите жить в своей квартире.

Вот пример простого финансового плана:

Доходы в месяц на двоих: 95 000 Р.

Расходы: 50 000 Р.

Откладывать каждый месяц: 45 000 Р.

Есть подушка безопасности на 4 месяца жизни: 200 000 Р.

Кредиты и долги: 0 Р.

Этот вариант можно назвать сметой основных целей. Даты, суммы, способы вложения в таблице — лишь пример, а не руководство к действию.

| Цель | Сумма | Дата | Способ | Прогресс на 12.11.2018 |

|---|---|---|---|---|

| Путешествие в Мексику на двоих, горящий тур | 120 000 Р | 10.10.2019 | Ежемесячно 5000 Р на пополняемый вклад | 57 600 Р = 48% |

| Однокомнатная квартира в новостройке | 5 000 000 Р | Осень 2025 г. | Ежемесячно 20 000 Р на ИИС: 90% — ОФЗ, 10% — дивидендные акции. Вычет, купоны, дивиденды реинвестировать.При повышении дохода увеличить взносы на ИИС | 400 100 Р = 8% |

| Пенсия | 15 000 000 Р на вкладах и в ценных бумагах | 2040 г. | Раз в полгода 150 000 Р на брокерский счет: 80% — ETF на иностранные акции, 20% — ОФЗ. Купоны реинвестировать.При повышении дохода увеличить взносы на брокерский счет | 531 700 Р = 3,5% |

Путешествие в Мексику на двоих, горящий тур

Способ

Ежемесячно 5000 Р на пополняемый вклад

Однокомнатная квартира в новостройке

Способ

Ежемесячно 20 000 Р на ИИС: 90% — ОФЗ, 10% — дивидендные акции. Вычет, купоны, дивиденды реинвестировать.При повышении дохода увеличить взносы на ИИС

Сумма

15 000 000 Р на вкладах и в ценных бумагах

Способ

Раз в полгода 150 000 Р на брокерский счет: 80% — ETF на иностранные акции, 20% — ОФЗ. Купоны реинвестировать.При повышении дохода увеличить взносы на брокерский счет

Конечно, план можно оформить и иначе, например в виде эксель-документа с формулами и диаграммами. Его можно совместить с ежемесячным бюджетом и вообще бесконечно развивать. Но главное, чтобы финансовый план помог вам упорядочить финансовые цели и путь к ним был лично вам понятен. Усложнять будете потом.

Не забудьте про инфляцию. Товары и услуги со временем дорожают, поэтому хотя бы раз-два в год стоит уточнять финансовый план.

Часто бывает так, что целей много, а денег недостаточно. Старайтесь увеличить доходы и оптимизировать расходы — здесь пригодится ведение бюджета. Часть дохода регулярно откладывайте и инвестируйте.

Еще не скопили миллион?

Он не за горами. Читайте наши статьи про накопления, инвестиции и ведение бюджета

Если повысите свои доходы, советую не просто увеличивать потребление, но и откладывать больше денег.

Еще советую прочитать книгу В. Савенка «Как составить личный финансовый план». В приложении к ней есть образцы таблиц для расчетов.

Резюме

Таким образом, существует масса вариантов, позволяющих физическому лицу выгодно инвестировать один миллион рублей. Необходимо тщательно выбирать доступные направления для вложения денег, придерживаясь проверенных правил успешного инвестирования. Следует, однако, понимать, что далеко не все инвестиционные проекты будут удачно сочетать такие параметры, как доходность, надежность, легкость, доступность. Разумное разнообразие инвестируемых активов позволит сбалансировать портфель совершаемых вложений.

Прочтите также: Инвестиционные проекты которые платят реальные деньги каждый день!

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Инвестиции долгосрочные и краткосрочные

Перед тем как рассмотреть конкретные варианты, следует понять, что инвестиции делятся на три типа:

- Краткосрочные – на срок до 1 года.

- Среднесрочные – на срок 1-3 лет.

- Долгосрочные – на срок от 3-х лет.

В классическом инвестировании деньги вкладываются на долгосрок, т. к. среднесрочные и особенно краткосрочные инвестиции считаются наименее оправданными и наиболее рискованными.

Вкладывая средства на длительный срок, сам инвестор обязан понимать, что деньги, выделенные для вложений, не должны быть последними, чтобы не возникло желания и необходимости снять их через короткий промежуток времени.

Акции и ценные бумаги

По мнению экспертов, только 5% частных инвесторов остаются «в плюсе» к концу года. Многие из них теряют до 50% своего капитала. Можно попробовать в течение 1–2 лет вкладывать небольшие суммы, чтобы понять, как правильно инвестировать деньги. Если вы хотите, например, купить квартиру через пять лет, вложите в акции половину своих сбережений. За год до покупки продайте их и положите деньги в надежный банк. Это поможет сохранить капитал в случае экономического кризиса.

Приобретение акций – это выгодное, но, в то же время достаточно рискованное мероприятие. Если вы незнакомы с фондовым рынком и не умеете прогнозировать котировки, следует обратиться к специалистам за советом и консультацией.

Куда выгодно вложить 1 миллион рублей

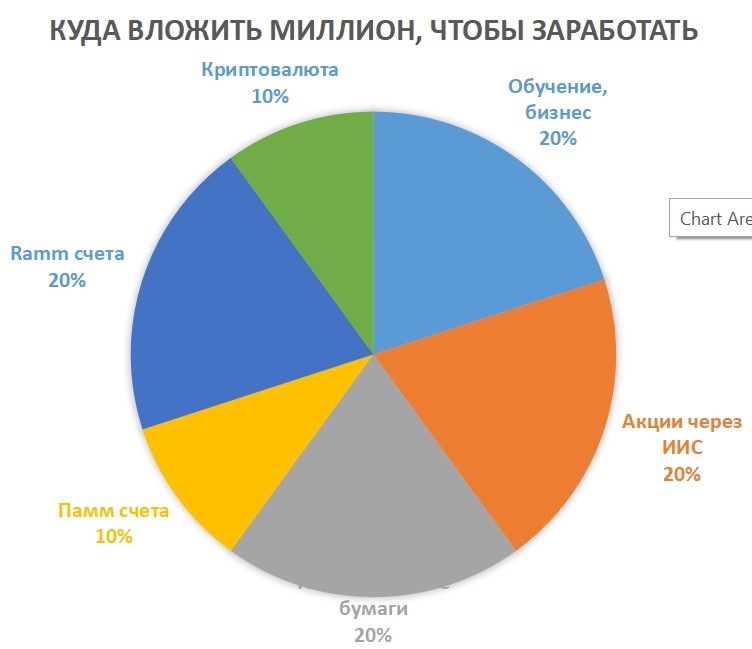

Для тех, кто хочет заработать 50-100% годовых и готов тратить на это достаточно времени и обучаться чему-то новому, подойдет агрессивный портфель, куда вложить миллион рублей

Обратите внимание в данном случае потеря денежных средств при халатном отношении и отсутствии контроля может достигать 80%

Пример агрессивного портфеля

В любых даже самых агрессивных инвестициях нужно оставлять часть денег защищенными. В этот раз защитой выступят:

200000 руб. – приобретение ценных бумаг через инвестиционный счет.

При этом на 50% закупаем акции с высокими дивидендами, дождавшись пока их цена снизится и окажется у линии поддержки. Для этого придется ознакомиться с основами технического анализа акций. Оставшиеся 50% используем для приобретения недооцененных акций роста находящихся в восходящем тренде. Удобно это делать с помощью индикаторов:

- индикаторы тренда,

- как торговать акциями

Торговля акциями на ИИС — рискованный вариант, грозящий потерей части вложений, т.к. требует специальных знаний в сфере трейдинга. В то же время, возможности заработка здесь практически ничем не ограничены и могут достигать 50-100% годовых.

200000 руб. – вкладываем в зарубежные ценные бумаги.

Основную часть 60-70% – в американские и европейские акции с высокой капитализацией и дивидендами, остальные 30-40% – в недорогие акции азиатских стран (Китай, Тайвань, Северная Корея). Акцент лучше сделать на информационных технологиях.

Обязательно выбираем разных брокеров для ИИС и иностранных акций, чтобы снизить риски.

по 100000 руб. выделяем на закупку криптовалюты и памм-инвестирование.

При этом для увеличения прибыли выбираем управляющих в высокими показателями доходности и входим после просадки. В это время трейдер максимально сконцентрирован и заинтересован показать максимальную доходность. Чтобы снизить риски, выберите больше управляющих (минимум 5-7) и вкладываете минимальные суммы.

200000 руб. – в RAMM-счета.

Для агрессивного портфеля увеличить риски до 7-9% в неделю. Но при этом нужно еженедельно контролировать прибыль и убытки по каждому счету и оперативно менять управляющих. Увеличивать количество счетов не стоит, будет достаточно 5-7 трейдеров

Обратите внимание на инструменты для торговли, не рекомендуется держать в портфеле более 50% счетов, торгующих одинаковыми валютными парами. Это увеличивает риск существенной потери в случае выхода неожиданных негативных новостей

200000 руб. – бизнес или обучение.

Если времени достаточно, то глупо тратить его, трясясь над цифрами в терминале брокеров. Займитесь обучением, а если знаний достаточно и уверены в своих силах – открывайте бизнес. Доходность успешного бизнеса может составить 1000-10000% годовых.

Бизнес или инвестиции – что выбрать

Говоря об открытии нового бизнеса, отмечу, что очень актуальна в условиях карантина сфера питания, доставка продуктов и готовой еды, а также аптечных товаров, антисептиков и дезинфекционная обработка помещений.

- Бизнес идей в кризис 2020

- Бизнес идеи с нуля без вложений

В связи с последними событиями бизнес через интернет становится популярен, как никогда. Если все же не знаете с чего начать, то рекомендую пройти обучение в одном из следующих направлений:

Социальные сети (SMM-специалист).

Продвижение сайта (SEO-специалист) или его создание.

Наличие сайта обязательно для каждой серьезной компании или специалиста. Сайт может стать как дополнительным способом привлечения клиентов, так и главным источником дохода, если это полностью онлайн-бизнес.

- комплексный маркетинг,

- дизайнеры,

- программисты и разработчики.

Любая из этих специальностей после освоения может стать полноценным прибыльным бизнесом с высокой маржинальностью. В крайнем случае, вы сможете найти удаленную высокооплачиваемую работу, которая позволит вам работать из любой точки мира.

Итоговый пример агрессивного инвестиционного портфеля собран в таблице “Куда вложить миллион рублей выгодно”.

| Способ вложения | Сумма, в руб. | Средняя доходность, % в год | Прибыль в рублях | Риск, % за год |

| Акции через ИИС | 200000 | 35 | 70000 | 20 |

| Иностранные акции | 200000 | 50 | 100000 | 30 |

| Памм счета | 100000 | 50 | 50000 | 30 |

| Крипловалюта | 100000 | 90 | 90000 | 30 |

| Бизнес, обучение | 200000 | 100 | 200000 | 50 |

| RAMM счета | 200000 | 55 | 110000 | 33 |

| Итого | 1000000 | 63,33 | 620000,00 | 32,17 |

Я специально не стал делать расчет из максимально возможной доходности, т.к. в реальной жизни одна неделя может быть супер прибыльной, а следующая – убыточной

Но важно держать эмоции под контролем и уметь анализировать цифры по итогам месяца и уже после этого оптимизировать портфель

Как правильно инвестировать 1 000 000 рублей – грамотное распределение средств

Рекомендация 1. Для начала примите решение создать финансовую подушку безопасности в размере 20-25% сбережений. С миллиона она составит 200-250 тысяч. Этой суммы хватит на то, чтобы прожить в течение 6 месяцев при отсутствии постоянного дохода.

Зачем, вообще, создавать финансовую подушку, а не инвестировать 1 миллион рублей сразу целиком? В жизни иногда случаются непредвиденные обстоятельства:

- потеря работы;

- смена профессии;

- болезнь;

- появление ребёнка в семье;

- попадание в долговую яму (например, требуется оплата ремонта чужого авто после ДТП при отсутствии страховки).

А снять деньги так же быстро, как и вложить, не всегда получается. Например, досрочное обнуление банковского вклада ведёт к перерасчёту процентов и потере дохода. Поэтому подушка безопасности – это не только спокойствие, но и гарант сохранности ваших инвестиций.

Итак, куда вложить деньги в 2021 году суммой от миллиона и больше, если сбережения на «чёрный» день уже есть?

Рекомендация 2. Выберите источник инвестирования в зависимости от вашей финансовой цели. Подумайте, какой вариант вас больше устраивает – первый или второй.

Получать прибыль сразу

Тогда лучше вложить миллион в собственный бизнес, ПАММ-счета, криптовалюты

Последние два – это быстрые, но высокорисковые источники дохода, тут нужна осторожность.

Обеспечить себе безбедную старость

Для долгосрочного инвестирования миллион можно вложить в ценные бумаги, золото, недвижимость. На дистанции до 2-3 лет стоимость таких активов может стоять на месте или даже падать

Но в разрезе 10-15 лет, как правило, они демонстрируют хороший рост.