Коэффициенты оборачиваемости денежных средств и товара — формулы и расчеты

Содержание:

- В чем целевое назначение мобильных средств

- Чистые оборотные активы

- Суть термина

- Как рассчитать

- От каких факторов зависит коэффициент?

- Анализ оборачиваемости и основных средств: Что это такое?

- Денежный цикл (цикл оборотного капитала)

- Коэффициент оборачиваемости

- Оборачиваемость активов (Asset turnover)

- Оборачиваемость дебиторской задолженности (Receivable turnover)

- Оборачиваемость запасов (Inventory turnover)

- Оборачиваемость кредиторской задолженности (Accounts payable turnover)

- Оборачиваемость оборотных средств

- Фондоёмкость

- Значение коэффициента

- Оборачиваемость товара. Коэффициенты оборачиваемости

- Расчет на примере

- Расчет прост

- Показатели, характеризующие оборачиваемость оборотных средств

- Составляющие оборотных активов

- Выводы о том, что означает изменение показателя

В чем целевое назначение мобильных средств

Главная цель оборотных активов – совершать процесс оборота, в ходе которого данные средства меняют материально-вещественную форму на денежную, и наоборот. Схема проста: деньги-товар, товар-деньги.

Например, компания Х имеет денежные средства, которые тратит на закупку сырья – первое превращение денег в материальные объекты – запасы (детали, расходники, материалы и т.д.). После этого запасы проходят производственный процесс и вступают в стадию незавершенного производства – второе превращение. И затем они становясь готовой продукцией– третье превращения. Во 2-й и 3-й фазе –это еще не деньги, но экономическая форма и роль уже иные. И когда готовая продукция реализуется (потребителю, посреднику), предприятие получает денежные средства – четвертое превращение.

А их, в свою очередь, можно вновь использовать на закупку ресурсов для продолжения процесса производства. Таким образом, обращение активов снова повторяется по следующему кругу.

Чистые оборотные активы

Чистые оборотные активы (чистый рабочий капитал) (net working capital) — сумма оборотных активов, финансируемых за счет собственного и долгосрочного заемного капитала предприятия. Расчет этого показателя осуществляется по следующим формулам: где ЧОА — сумма чистых оборотных активов (чистого рабочего капитала) предприятия; СК — сумма собственного капитала предприятия; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); ВА — общая стоимость внеоборотных активов предприятия; OA — общая сумма оборотных активов предприятия (его рабочего капитала); КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств).

Динамика показателя суммы и уровня чистых оборотных активов служит одним из важнейших индикаторов изменения финансового состояния предприятия в целом, так как характеризует динамику источников финансирования активов, финансовой устойчивости и эффективности использования собственного капитала.

Чистые оборотные активы необходимы для поддержания финансовой устойчивости предприятия, поскольку их наличие означает, что оно не только способно погасить свои краткосрочные обязательства в текущем году, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Наличие чистых оборотных активов и их сумма является индикатором целесообразности вложения средств в соответствующую компанию для инвесторов и кредиторов. Наличие чистых оборотных средств обуславливает большую финансовую устойчивость компании и независимость в условиях замедления оборачиваемости оборотных средств, обесценения или потерь оборотных активов.

Если при неизменном объеме краткосрочных финансовых обязательств и внеоборотных активов будет расти объем собственного и долгосрочного заемного капитала, то размер и уровень чистых оборотных активов будет увеличиваться. В этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового левериджа и возрастать средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным финансовым кредитам в силу большего их риска выше, чем по краткосрочным кредитам).

Соответственно, если при неизменном участии собственного капитала и долгосрочного заемного капитала в финансировании активов (при стабильной стоимости внеоборотных активов предприятия) будет возрастать сумма краткосрочных финансовых обязательств, то уровень чистых оборотных активов (их удельных вес в общей сумме оборотных средств) будет сокращаться. В этом случае может быть снижена средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового левериджа), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение уровня платежеспособности будет происходить за счет увеличения суммы текущих финансовых обязательств и повышения частоты платежей по их погашению).

Таким образом, уровень чистых оборотных активов (их удельный вес в общей сумме оборотных средств) в конечном итоге определяет соотношение между уровнем эффективности использования собственного капитала и уровнем риска снижения финансовой устойчивости и платежеспособности предприятия, а соответственно и избранный им тип политики финансирования активов (агрессивный, умеренный, консервативный).

Суть термина

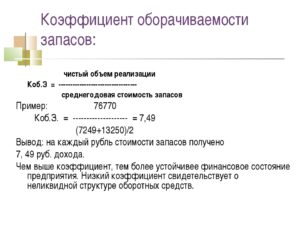

Фактически оборачиваемость запасов является важнейшим комплексным показателем эффективности бизнеса с точки зрения коммерческой деятельности. Это показатель деловой активности, характеризующий эффективность управления запасами компании. Этот показатель является одним из наиболее важных для торговых и коммерческих организаций, которые используют складские помещения в качестве инфраструктуры для основной деятельности. Рассчитывается этот показатель через соответствующий коэффициент.

С целью точного расчета в бизнесе получил распространение коэффициент оборачиваемости запасов, который, по сути, является математическим выражением, результат расчета по формуле которого и показывает эффективность коммерческой деятельности.

Как рассчитать

Расчет, основанный на балансовых показателях, можно делать двумя способами. Первый основан на суммировании – быстрого и высоколиквидного имущества. При использовании второго способа берут все оборотные активы и вычитают из общей суммы запасы. Считается, что последние не являются высоколиквидными.

Можно представить сказанное в виде формул, обозначив коэффициент срочной ликвидности – КСЛ.

КСЛ1 = (ДЗ + КЗД + КФВ) / (КСЗ + КЗК + КОП), где:

- ДЗ – запасы в форме денежных средств;

- КЗД — задолженность дебиторов краткосрочного типа;

- КФВ – финансовые вложения краткосрочного типа;

- КСЗ – краткосрочные средства в виде займов;

- КЗК – задолженность кредиторам краткосрочного типа;

- КОП – краткосрочные обязательства, прочие.

КСЛ2 = (ОС – Зп) / ОТ, где:

- ОС – оборотные средства (активы) в общей сумме;

- Зп – объем запасов;

- ОТ – текущие обязательства.

Это «свернутый» вариант суммы (КСЗ + КЗК + КОП), использующийся в предыдущей формуле.

Используя цифровые обозначения строк баланса, преобразуем формулы для использования данных в расчетах.

КСЛ1 = (с. 1230 + с. 1240 + с. 1250) / (с. 1510 +с. 1520 +с. 1550), где: с. 1250 – денежные средства, с. 1230 – краткосрочная дебиторская задолженность, с. 1240 – краткосрочные финансовые вложения, с. 1510 – заемные краткосрочные средства, с. 1520 – кредиторская задолженность краткосрочная, с.1550 — прочие обязательства краткосрочного типа.

Заметим, что по с. 1230 отражается «дебиторка» долгосрочная и краткосрочная. Организация может самостоятельно выделять такую задолженность сроком менее года, отдельной строкой в балансе. Например, с. 1231 либо отдельными строками долгосрочную и краткосрочную задолженность, соответственно, 1231 и 1232.

КСЛ2 = (с.1200 – с.1210)/ (с.1510 +с.1520 +с.1550), где знаменатель дроби соответствует КСЛ1, а числитель — это с. 1200 – итог р. 2 по оборотным активам, с. 1210 – запасы юрлица.

Как можно заметить из формул, используются одни и те же балансовые данные, в одном случае – более развернуто, а в другом – сжато. Коэффициент срочной ликвидности исчисляется по ним на определенную дату и в динамике.

Пример (данные условные). Показатели бухгалтерского баланса:

- Денежные средства в сумме – 230 т. руб.

- Краткосрочные финансовые вложения (вексель сроком до 12 мес.) – 40 т. руб.

- Задолженность дебиторская сроком до 12 мес. – 150 т. руб.

- Кредиторская задолженность до 12 мес. – 120 т. руб.

- Банковский кредит сроком до 12 мес. — 100 т. руб.

КСЛ1 = (230 т. руб. + 40 т. руб. + 150 т. руб.)/ (120 т. руб. + 100 т. руб.) = 420/220 = 1,91.

Можно исчислить коэффициент на начало и на конец года, за несколько лет подряд и использовать данные в динамическом анализе.

Пример (данные условные). Текущие обязательства, рассчитанные как показано выше:

- На начало года – 63 т. руб.

- На конец года – 73 т. руб.

Оборотные активы в сумме:

- На начало года – 410 т. руб.

- На конец года – 420 т. руб.

Объем запасов:

- На начало года – 85 т. руб.

- На конец года – 115 т. руб.

КСЛ2 на начало года = (410 т. руб. — 85 т. руб.)/ 63 т. руб. = 325/63 = 5,16. КСЛ2 на конец года = (420 т. руб. — 115 т. руб.)/ 73 т. руб. = 305/73 = 4,18.

От каких факторов зависит коэффициент?

На значение коэффициента оборачиваемости оказывают влияние разные экономические, политические и производственные факторы.

Внешние факторы:

- отрасль, в которой работает предприятие или организация;

- размер предприятия (мелкое, среднее, крупное);

- сфера и вид деятельности предприятия;

- экономическая ситуация в стране;

- инфляционные процессы;

- дорогие кредиты;

- повышение налогов.

Внутренние факторы напрямую зависят от работы самого предприятия, например:

- эффективность системы управления активами;

- учётная политика;

- ценовая политика;

- объём продаж и темпы его изменения;

- методики оценки запасов;

- совершенствование системы расчётов;

- квалификация персонала.

Коэффициент оборачиваемости главным образом зависит от той отрасли, в которой работает организация или предприятие. Самые высокие значения коэффициентов имеют торговые предприятия. Бизнес в сфере науки или культуры такого высокого показателя не имеет.

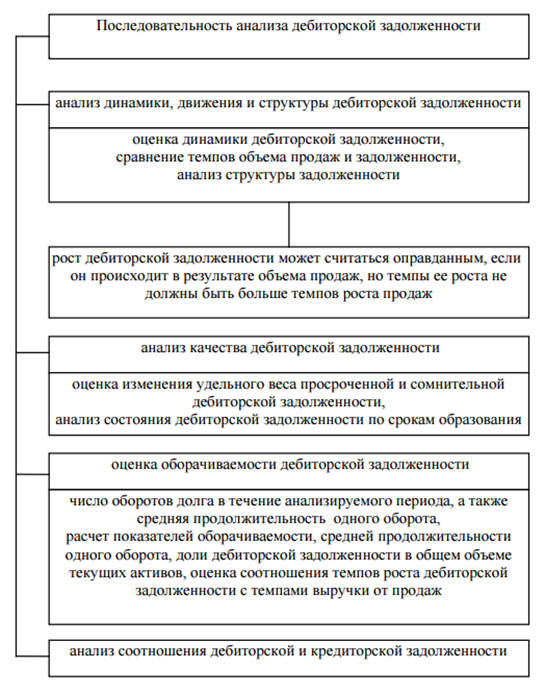

Анализ оборачиваемости и основных средств: Что это такое?

Анализ оборачиваемости охарактеризует интенсивность использования активов или обязательств организации. Показатели оборачиваемости рассчитываются либо как коэффициент, либо в днях одного оборота.

Наиболее популярными в финансовом анализе являются следующие показатели оборачиваемости:

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- оборачиваемость активов;

- оборачиваемость кредиторской задолженности.

При расчете коэффициентов оборачиваемости в числителе всегда стоит финансовый результат в виде выручки, в знаменатели – средняя за период величина актива или обязательства, оборачиваемость которого мы анализируем.

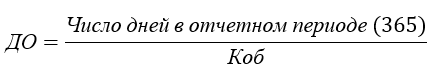

При расчете оборачиваемости в днях, количество дней в году (365) делят на годовой коэффициент оборачиваемости.

Денежный цикл (цикл оборотного капитала)

Денежный цикл, или цикл оборотного капитала (cash conversion cycle, operating cycle) – это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Читать полностью →

Коэффициент оборачиваемости

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Читать полностью →

Оборачиваемость активов (Asset turnover)

Оборачиваемость активов (asset turnover) – финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Читать полностью →

Оборачиваемость дебиторской задолженности (Receivable turnover)

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Читать полностью →

Оборачиваемость запасов (Inventory turnover)

Оборачиваемость запасов (inventory turnover) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Читать полностью →

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Читать полностью →

Оборачиваемость оборотных средств

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Читать полностью →

Фондоёмкость

Фондоёмкость – показатель эффективности использования основных средств предприятия, рассчитанный как обратный показателю фондоотдача.

Читать полностью →

Значение коэффициента

Допустим, показатель ОАк предприятия рассчитан. Теперь разберемся, что он означает. По условиям нашего примера получается, что на один рубль собственных средств организации приходится 1,61 рубля выручки.

Отметим, что если коэффициент менее или равен значению «1», то можно сделать вывод о том, что предприятие работает с убытками либо доходы едва покрывают произведенные затраты.

ОАк является коэффициентом деловой активности. Следовательно, чем выше коэффициент, тем выше доходность предприятия. Однако, значение следует рассчитывать в динамике, то есть в сравнении с несколькими отчетными периодами. Такой подход позволит детально проанализировать рост или снижение оборачиваемости.

При вычислении коэффициента необходимо учитывать структуру активов. Таким образом, низкий показатель (до единицы) может быть вызван увеличением запасов, дебиторской задолженности или имущества предприятия в отчетном периоде. Например, организация планирует расширить производство, для этого и закупаются станки, оборудование, сооружения и материалы.

Своевременный анализ данного коэффициента позволяет получить достоверную информацию о финансовом состоянии организации и показателях доходности. При выявлении отклонений или снижения ОАк руководством предприятия должны быть приняты соответствующие управленческие решения.

Оборачиваемость товара. Коэффициенты оборачиваемости

Обновление статьи от 17.07.2019г.

При анализе деятельности компании мы рекомендуем смотреть не только на оборачиваемость товаров, но и оценивать ее вместе с уровнем сервиса. Если ассортимент компании достаточно разнообразен, то мы рекомендуем анализировать оборачиваемость в денежном выражении, а не в натуральном, так как стоимость товаров может отличаться в сотни и даже тысячи раз.

При расчете оборачиваемости в денежном выражении необходимо фиксировать цены на первый или последний день анализируемого периода. Иначе из-за изменения цен может вырасти оборачиваемость, что не будет отражать реальную картину.

В некоторых компаниях оборачиваемость считается в разах в год. В этом случае, чем выше показатель, тем лучше. В других компаниях оборачиваемость считается в днях. Такой показатель называется «покрытие в днях». В этом случае чем он меньше, чем лучше.”

Один из главных показателей эффективности работы торгового предприятия – оборачиваемость товарных запасов. Коэффициент оборачиваемости товара (или запасов) это соотношение продаж компании к ее активам.

Этот показатель дает понять, как быстро продается запас, лежащий на складе.

По коэффициенту оборачиваемости товарных запасов можно понять насколько эффективно и успешно компания использует свои активы для получения доходов.

Расчет оборачиваемости товарных запасов в натуральных единицах

Для расчета оборачиваемости товара в натуральных единицах необходимо:

1) Выбрать период (неделя, месяц, год)

2) Рассчитать средний товарный запас за выбранный период (можно рассчитывать по отдельному товару или по товарной группе)

где ТЗ1, ТЗ2, … ТЗn – величина товарного запаса на отдельные даты анализируемого периода, n – количество дат в периоде.

3) Рассчитать продажи товара (товарной группы) за период (в натуральных единицах)

После этого можно рассчитать оборачиваемость товара в натуральных единицах:

Формула оборачиваемости товарного запаса

Как рассчитать коэффициент оборачиваемости?

Пример 1:

Данные о продажах и остатках товара за неделю:

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Продажи | 3 | 5 | 6 | 3 | 2 | 5 | 2 |

| Остатки | 10 | 7 | 12 | 6 | 5 | 3 | 4 |

Продажи за период = 3+5+6+3+2+5+2 = 26 единиц

Теперь нужно рассчитать коэффициент оборачиваемости за неделю = 26/6,67 = 3,9 раза

Как рассчитать коэффициент оборачиваемости для группы товаров?

Пример 2:

Для группы товаров логика расчета оборачиваемости представляет следующую последовательность действий:

- Выбор периода

- Расчет суммы продаж по группе товаров

- Рассчитать суммы остатков по группе товаров по каждому дню

- Рассчитать среднее товарного запаса

- Рассчитать коэффициент оборачиваемости

| Товар 1 | Товар 2 | Товар 3 | |||||

| Продажи | Остатки | Продажи | Остатки | Продажи | Остатки | ∑ Остатков | |

| 1 | 6 | 10 | 7 | 15 | 13 | 29 | 54 |

| 2 | 4 | 5 | 3 | 12 | 10 | 20 | 37 |

| 3 | 2 | 12 | 8 | 4 | 6 | 15 | 31 |

| 4 | 7 | 7 | 2 | 5 | 3 | 12 | 24 |

| 5 | 4 | 8 | 1 | 8 | 2 | 10 | 26 |

| 6 | 5 | 5 | 7 | 3 | 8 | 15 | 23 |

| 7 | 2 | 6 | 5 | 7 | 5 | 11 | 24 |

| ∑ продаж | 30 | 33 | 48 |

Продажи за период = 30+33+48=111 единиц

Теперь нужно рассчитать коэффициент оборачиваемости запасов за неделю = 111/30 = 3,7 раза

Расчет коэффициента оборачиваемости денежных средств

- Выбрать период (неделя, месяц, год)

- Рассчитать средний товарный запас за выбранный период в денежных единицах (можно рассчитывать по отдельному товару или по товарной группе)

Формула расчета денежных средств среднего товарного запаса за выбранный период:

где ТЗ1, ТЗ2, … ТЗn – величина товарного запаса на отдельные даты анализируемого периода,

Цз – закупочная цена товара n – количество дат в периоде.

1) Рассчитать продажи товара (товарной группы) за период (в денежных единицах(д.е.)):

Цр- цена реализации

Формула расчёта оборачиваемости денежных средств:

Оборачиваемость = Пд.е./Тзср д.е.

Расчет оборачиваемости товарных запасов в Forecast NOW!

В программе Forecast NOW! Можно за два клика рассчитать коэффициент оборачиваемости запасов за год, как в денежных, так и в натуральных единицах:

1. Перейдите на вкладку «Анализ – эффективность» и задайте период, за который нужно рассчитать оборачиваемость:

2. Добавьте правой кнопкой мыши или двойным щелчком товар или товарную группу, по которой хотите рассчитать оборачиваемость

Расчет на примере

Рассмотрим некую организацию «Альфа». Проанализировав деятельность компании за 2013 год, мы узнали, что выручка от реализации продукции на данном предприятии составила 100 тыс. рублей.

В то же время, величина оборотных средств была равна 35 тыс. рублей в 2013 и 45 тыс. рублей в 2012 году. Используя полученные данные, рассчитаем коэффициент оборачиваемости активов: Так как получившийся коэффициент равен 2,5, то мы можем отметить, что за 2013 год у продолжительность одного оборотного цикла составляла: Таким образом, один производственный цикл предприятия «Альфа» занимает 144 дня.

Расчет прост

Выгода вычисляется следующим образом: разница между величиной процентов по кредиту, приравненному к сумме задолженности (то есть гипотетически взятый кредит) за то время, пока она числится на балансе организации, и объема самой кредиторской задолженности.

Положительным фактором деятельности предприятия считается превышение коэффициента дебиторской задолженности над коэффициентом оборачиваемости кредиторской. Кредиторы отдают предпочтение более высокому коэффициенту оборачиваемости, однако предприятию выгодно держать этот коэффициент на более низкой планке. Ведь неоплаченные суммы кредиторской задолженности – бесплатный источник для финансирования текущей деятельности организации.

Показатели, характеризующие оборачиваемость оборотных средств

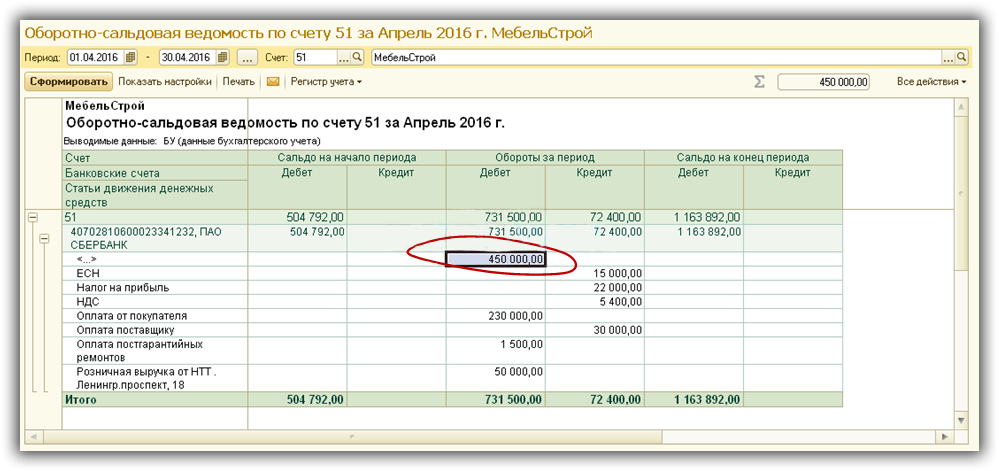

Для калькуляции берут данные их бухгалтерского баланса либо финотчета. Новая форма обоих документов утверждена Приказом Минфина РФ № 66н от 02.07.2010 (ред. от 19.04.2019). Обычно расчет оборачиваемости производится за год. Оборачиваемость ОбС характеризуют три основных показателя:

- Коэффициент оборачиваемости (либо скорость оборота) – Коб.

- Продолжительность оборота ОбС (либо длительность оборота) в днях – ДО.

- Коэффициент загрузки – Кз.

Сначала рассчитывается плановая оборачиваемость (по нормируемым ОбС). Затем – фактическая (по всем ОбС). Далее они сравниваются и по итогам сравнения определяется ускорение либо замедление оборачиваемости. Сопоставительная динамика показателей за несколько периодов дает точное представление о рациональном либо иррациональном использовании ОбС. А это в свою очередь позволяет судить о финансовой устойчивости, платежеспособности предприятия.

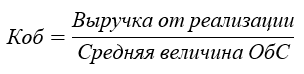

Коэффициент оборачиваемости

Коб отображает число оборотов, которые ОбС совершают за год, полугодие, квартал (т. е. за конкретный плановый период). Калькуляция Коб производится по общеприменяемой формуле:

Коб характеризует скорость оборота. При уменьшении его значения говорят о замедлении оборота ОбС. При увеличении – об эффективном их использовании. Чем выше значение коэффициента, тем значительнее отдача каждого вложенного рубля.

Оборачиваемость ОбС можно рассчитать в днях. Таким образом высчитывают длительность 1 оборота (ДО) в днях. Формула для калькуляции:

Коэффициент загрузки оборотных средств

Кз – показатель, обратный Коб. Коэффициент загрузки (закрепления, обеспеченности) отображает величину оборотных средств, которая приходится на 1 руб. реализованной продукции. Характеризует их фондоемкость. Общая формула для калькуляции Кз:

Чем меньше Кз, тем быстрее оборачиваются ОбС. А это свидетельствует о продуктивности их применения в рассматриваемом периоде.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Составляющие оборотных активов

Чтобы разобраться, зачем нужно рассчитывать и анализировать продуктивность работы предприятия, выясним, из чего состоят оборотные капиталы. В их состав входят: все временные капиталовложения, резервные и денежные средства, а также краткосрочные дебиторские задолженности. Более подробно это выглядит так:

- Оборотные производственные фонды, а именно

а) производственные (складские) запасы – предметы труда, ожидающие вступления в цикл деятельности предприятия. Например, сырье, комплектующие, топливо, быстроизнашивающиеся объекты, малоценка и прочее;

б) запасы в производстве – предметы труда, вступившие в процесс производства, но еще не дошедшие до стадии «готовый к реализации продукт». Это продукция, еще не поступившая на склад готовой продукции, расходы будущих периодов и прочее.

- Фонды обращения – средства, обслуживающие товарооборот,

а) готовая продукция: на складе, отгруженная, товары в пути, но еще не оплаченные.

б) денежные средства в кассе и на расчетном счете, доходные активы в виде ценных бумаг, дебиторская задолженность и прочее.

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Позитивный фактор финансовой устойчивости

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

- Общая величина источников средств с учетом долгосрочных обязательств и краткосрочных заемных средств Определение При оценке финансовой устойчивости источники собственных оборотных средств для формирования запасов и затрат — это сумма источников собственных оборотных средств для формирования запасов и…

- Источники собственных оборотных средств для формирования запасов и затрат Определение При оценке финансовой устойчивости источники собственных оборотных средств для формирования запасов и затрат — это разница между источниками собственных средств и внеоборотными активами. Данный показатель…

- Долгосрочные обязательства Определение При оценке финансовой устойчивости долгосрочные обязательства — это итог 4-го раздела баланса. Данный показатель применяется при анализе типа финансовой устойчивости, проводимого по абсолютным показателям.…

- Внеоборотные активы Определение При оценке финансовой устойчивости внеоборотные активы — это активы первого раздела баланса. Данный показатель применяется при анализе типа финансовой устойчивости, проводимого по абсолютным показателям.…

- Источники собственных средств, скорректированные на величину долгосрочных заемных средств Определение При оценке финансовой устойчивости источники собственных средств, скорректированные на величину долгосрочных заемных средств — это сумма источников собственных оборотных средств для формирования запасов и…

- Источники собственных средств Определение При оценке финансовой устойчивости источники собственных средств — это собственный капитал и резервы предприятия. Данный показатель применяется при анализе типа финансовой устойчивости, проводимого по…

- Излишек источников собственных оборотных средств S1 Определение При оценке финансовой устойчивости излишек источников собственных оборотных средств S1 — это разница между источниками собственных оборотных средств для формирования запасов и затрат и…

- Краткосрочные кредитные и заемные средства Определение При оценке финансовой устойчивости краткосрочные кредитные и заемные средства — это заёмные средства, отражаемые в составе краткосрочных обязательств. Данный показатель применяется при анализе типа…

- Излишек источников собственных средств и долгосрочных обязательств S2 Определение При оценке финансовой устойчивости излишек источников собственных средств и долгосрочных обязательств S2 — это разница между суммой источников собственных оборотных средств для формирования запасов и…

- Коэффициент обеспеченности запасов чистым оборотным капиталом Определение Коэффициент обеспеченности запасов чистым оборотным капиталом — это показатель, характеризующий, какая доля запасов финансируется чистым оборотным капиталом. То есть он показывает, какая доля запасов, а это…