Полная стоимость потребительского кредита: что это и как рассчитать?

Содержание:

- ОСОБЫЙ СЛУЧАЙ

- Как рассчитать полную стоимость кредита

- Снижение стоимости кредита

- Как уменьшить стоимость кредита?

- Что такое полная стоимость кредита

- По какой формуле кредитор рассчитывает полную стоимость кредита

- Источники актуальной информации

- Формула и порядок расчета

- Какие платежи учитываются в полной стоимости кредита

- Что такое полная стоимость кредита

- Можно ли снизить стоимость кредита

- Максимальное и средневзвешенное значение полной стоимости потребительских займов

- Цена кредита при покупке автомобиля

- Полная стоимость потребительского кредита

- Калькулятор

- Что такое полная стоимость кредита

- Как узнать полную стоимость займа?

- Законно ли если ПСК намного больше процентов?

- Госконтроль

- Что нужно знать об этом термине?

- ПСК ПО СЛОГАМ

- Лайфхак

- Что не учитывается в ПСК?

- Определение полной стоимости кредита

- Заключение

ОСОБЫЙ СЛУЧАЙ

Говорят, расчет ПСК для кредиток — особый случай. Почему?

Приведем пример, чтобы показать, как это работает.

Вот так бывает

Карта выдается на определенный срок (скажем, на 3 года) с установленным лимитом 100 тыс. руб. Банк считает, что клиент использует сразу всю сумму и все 3 года будет погашать кредит, делая минимальный ежемесячный платеж 10% плюс проценты. Но банки могут считать ПСК для кредитных карт различными методами, поэтому стоит быть внимательнее при изучении условий по кредитной карте.

В ПСК входят доступные клиенту деньги по кредиту. Из-за этого возникает интересная особенность. Даже если вы не платите за годовое обслуживание, комиссии и всегда укладываетесь в льготный период, то есть фактически пользуетесь кредитом бесплатно, то ПСК все равно будет выше процентной ставки.

Поэтому следует помнить, что ПСК — величина теоретическая и иногда может искажать сумму переплаты по кредиту.

Как рассчитать полную стоимость кредита

Снижение стоимости кредита

Когда полная стоимость потребительского кредита определена, потенциальный заемщик сможет оценить реальное положение дел. Если подойти с умом к выбору подходящего тарифного плана, человек сможет снизить размер переплаты. Можно воспользоваться одним из следующих способов:

- Погасить займ досрочно. Внести деньги можно полностью/частично. Внесение платежа вне графика позволит уменьшить количество начисленных процентов и ускорить расчет по обязательствам. Предварительно рекомендуется детально изучить договор. Банк может установить комиссии и штрафы за досрочное погашение. Они способны повысить итоговую стоимость займа.

- Получать кредит на карту. Некоторые банки взимают комиссию за предоставление денег наличными, однако, о ней не всегда сообщается. Полная стоимость кредита не учитывает наличие комиссии за снятие наличных. Чтобы не рисковать, заемщик может попросить зачислить деньги на счет или ранее открытое платежное средство. Дополнительно нужно уточнить, взимается ли комиссия за выполнение процедуры.

- Детально изучить условия соглашения. Информация о наличии дополнительных комиссий в рекламных сообщениях отсутствует. Полная стоимость кредита должна включать дополнительные платежи. Знакомство с договором поможет понять, какую комиссию предстоит внести для погашения обязательств. Банк не имеет права требовать внесения суммы, не указанной в соглашении.

Как уменьшить стоимость кредита?

По законодательству, все финансовые организации при заключении договора должны разъяснить клиенту, что значит полная стоимость кредита, какие платежи входят в его обязательства перед кредитором и как их следует выполнять. Однако заемщику нужно понимать, что банк при выдаче займа защищает только свои интересы. Поэтому перед оформлением сделки стоит рассмотреть способы получения средств на более выгодных условиях. Есть несколько вариантов:

- Желательно поискать кредитный продукт без комиссии за досрочное погашение. Для клиента данное требование может полностью аннулировать возможную выгоду;

- Перед визитом в банк стоит выяснить, как улучшить кредитную историю, если она испорчена. Благонадежным заемщикам предлагают более выгодные условия;

- Полезно подтвердить платежеспособность путем предоставления дополнительных документов — например, справок с работы или выписок с банковских счетов;

- Можно отказаться от страховки, если условия договора допускают это. Однако при любых сомнениях в своей способности погасить долг лучше этого не делать;

- Можно предоставить банку залог или поручительство. Такие гарантии существенно влияли на ставки по кредитам малому бизнесу от государства в 2021 году;

- Предпочтительнее заключать целевой договор. Средства на покупку жилья или автомобиля предоставляются на более выгодных условиях;

- Процентная ставка при увеличении срока кредитования обычно снижается. Однако при этом растет переплата, поэтому придется поискать их оптимальные сочетания;

- Лучше выбирать дифференцированную схему погашения займа. На размер полной стоимости кредита это влияет незначительно, но на треть снижает переплату;

- По возможности нужно вносить досрочные платежи. Особенно полезно это делать в первой половине срока — тогда величина процентов быстро уменьшается;

- Если в банке появляется более выгодный продукт, стоит попытаться рефинансировать заем. Однако при этом необходимо учесть все сопутствующие комиссии;

- Интересный способ, как вылезти из кредитных долгов по ипотеке — получить налоговый вычет по НДФЛ на сумму займа и даже на выплаченные проценты.

Что такое полная стоимость кредита

Воспользовавшись предложением банка занять у него деньги, вы всегда должны знать, что проценты – это лишь плата за пользование деньгами. Кроме этого существуют дополнительные комиссии, которые тоже плюсуются к ежемесячным платежам. Вся сумма этих компонентов называется полной процентной ставкой. ПСК, такая аббревиатура этого показателя, – главное значение, на которое надо ориентироваться при выборе ссуды. Предоставление информации о величине полной стоимости займа осуществляется в годовых процентах и указывается в верхнем правом углу договора банковского кредита.

Ранее применялось понятие эффективной процентной ставкой. Она вычислялась по формуле сложных процентов, которая включала в себя недополученный доход заемщиком от возможного вложения суммы процентных платежей по займу на протяжении срока кредитования под ту же процентную ставку, что и по ссуде. По этой причине даже при отсутствии дополнительных платежей значение ставки было выше номинальной. Она не отражала реальных затрат заемщика по обслуживанию долга, о чем клиент банка узнавал только, когда приходило время рассчитываться за ссуду.

Правовое регулирование

Видя такое положение вещей, Центральный банк стал на сторону простых обывателей и обязал все кредитно-финансовые учреждения доносить до клиентов полную стоимость займа. В 2008 году Банк России выпустил указание «О порядке расчета и доведения до заемщика – физического лица полной стоимости кредита». После вступления в силу федерального закона «О потребительском кредите (займе)», а произошло это 1 июля 2014 года, значение полной стоимости заемных средств определяется в зависимости от установленной Центробанком среднерыночной стоимости ссуды.

По какой формуле кредитор рассчитывает полную стоимость кредита

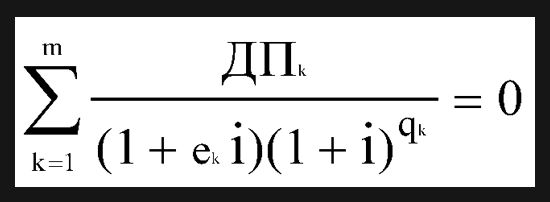

Полная стоимость потребительского кредита рассчитывается, в соответствии с ч. 2 ст. 6 Федерального Закона № 353-ФЗ, по следующей формуле:

ПСК = i x ЧБП x 100,

В этой формуле ПСК – полная стоимость кредита в процентах годовых. Точность – три знака после запятой;

Значение i принимается равным процентной ставке базового периода в десятичной форме.

Для определения процентной ставки базового периода (i) применяется следующее уравнение (ч. 2.1 ст. 6 Закона № 353-ФЗ), наименьшее положительное решение которого и будет являться процентной ставкой базового периода

В этом уравнении ДПk — это сумма k-го денежного платежа или потока по кредитному договору. При расчете значения ДПk платежи учитываются с разными знаками в зависимости от своей направленности. Так, сумма кредита, предоставленная заемщику, включается в расчет с отрицательным знаком, а платежи заемщика по возврату кредита и по уплате процентов – с положительным.

m – количество денежных платежей (потоков);

qk – это количество полных базовых периодов от выдачи кредита до момента внесения k-го денежного платежа;

ek – это срок с момента завершения qk-го базового периода до момента k-го денежного платежа. Это значение выражается в долях базового периода;

Значение i – процентная ставка базового периода в десятичной форме.

Так как чаще всего погашение кредита заемщиком производится ежемесячными платежами, за базовый период принимается один месяц, согласно ч. 2.2 ст. 6 Федерального Закона № 353-ФЗ.

Кредитные договоры с лимитом кредитования согласно ч. 2.2, 7 ст. 6 Закона № 353-ФЗ требуют особого порядка расчета ПСК.

Чтобы рассчитать ПСК, нужно сначала выяснить, какие платежи заемщика включаются в расчет, и какие не включаются в него.

Источники актуальной информации

Самую точную и актуальную информацию о среднерыночном значении ПСК можно найти на официальном сайте Центрального Банка Российской Федерации. Для этого необходимо выполнить несколько несложных операций:

- Зайти на главную страницу официального сайта (его можно найти с помощью любой поисковой системы).

- С левой стороны в колонке выбрать раздел «Информационно-аналитические материалы» и перейти на соответствующую страницу.

- В открывшемся меню выбрать пункт «Потребительское кредитование».

- Открыть соответствующий раздел в меню.

На этой странице Центробанк ежеквартально размещает актуальные данные. Файлы находятся в бесплатном доступе. Они оформлены в виде таблицы, включающей 4 колонки:

- В первой колонке указан порядковый номер категории кредита или займа. Разделение внутри основных категорий оформляется подпунктами через точку 1.1 или 1.2 и пр.

- Во второй колонке приведены названия групп кредитов или займов.

- В третьей колонке можно найти среднерыночные значения. Данные указаны в процентах за год. Из таблицы можно узнать показатели, касающиеся целевых и нецелевых займов с залогом и без такового, рассчитанные на разные временные промежутки.

- Четвертая колонка включает максимально допустимые величины полной ПСК. Ни один кредитор не имеет юридического права превышать эти показатели. Данные также приведены в годовых процентах.

Все таблицы составлены в простом и интуитивно понятном формате и не содержат ничего лишнего. Скачать информацию в виде pdf-файла может любой посетитель сайта. Для каждой категории организаций, выдающих денежные займы, приведена отдельная таблица.

Формула и порядок расчета

К сожалению, сосчитать ПСК абсолютно точно у вас вряд ли получится. Как рассчитать полную стоимость кредита, указано в Федеральном Законе № 353-ФЗ от 7 марта 2018 (статья 6). Но воспользоваться этой формулой далеко не просто (она сложновата и может вызвать головную боль даже у специалистов). Поэтому мы немного упростим ее – этого вполне хватит, чтобы вы смогли сориентироваться по той сумме, которую вам придется выплачивать. Если расчет производить в денежном эквиваленте, то выглядеть он будет так:

- Берем величину суммы, на которую оформляется кредит.

- Выясняем у кредитора и складываем все комиссии.

- Смотрим в графике платежей и суммируем все проценты (подразумевается их денежный эквивалент), которые нам придется заплатить.

- Складываем вместе все, что насчитали в пунктах 1, 2, 3 и получаем нашу ПСК.

Хочется отметить, что кредиторы не могут вписывать в кредитный договор платные условия до бесконечности, так как существует такое понятие, как максимальная полная стоимость потребительского кредита. ЦБ РФ ограничивает ПСК предельным значением, о чем сказано в том же № 353-ФЗ.

Какие платежи учитываются в полной стоимости кредита

Список платежей заемщика, которые включаются в расчет ПСК, указаны в ч. 4 ст. 6 Федерального Закона № 353-ФЗ:

- Платежи по уплате процентов за пользование кредитом;

- Платежи по возврату суммы основного долга по кредиту;

- Если заключение и исполнение договора кредита подразумевает выпуск кредитной карты — платеж за выпуск и обслуживание банковской карты;

- В случае, когда предоставление кредита возможно только при совершении дополнительных действий, таких как открытие аккредитива или аренда банковской ячейки, платежи за эти действия также включаются в расчет ПСК;

- Если предоставление кредита зависит от заключения договора с третьим лицом или в договоре кредита указана обязанность заемщика совершать платежи в пользу третьих лиц, эти платежи также включаются в расчет ПСК;

- Сумма страховой премии по договору страхования, в том случае, если по этому договору выгодоприобретатель – не заемщик и не один из его близких родственников;

- Также сумма страховой премии по договору страхования учитывается в случае, когда кредитор предлагает разные условия получения кредита (разные процентные ставки, разный срок возврата кредита и т.п.) в зависимости от того, заключает ли заемщик страховой договор.

Все суммы произведенных платежей по кредиту учитываются в формуле отдельным слагаемым на дату погашения согласно графику погашения, при этом несколько платежей, совершенные в один день, складываются в одну сумму.

Платежи по кредиту, совершенные до момента получения займа, согласно ч. 3 ст. 6 Федерального Закона № 353-ФЗ включаются в формулу на дату выдачи кредита.

Что такое полная стоимость кредита

Итак, ПСК регламентируется законом о потребительском кредитовании N 353-ФЗ, который не только приводит актуальную формулу расчета, но и даже прямо указывает куда нужно смотреть в договоре, чтобы увидеть цифру. При этом нужно понимать, что в поле зрения закона попадают абсолютно все займы, кроме ипотеки. Как только разговор заходит про залог недвижимости, в дело вступает N 102-ФЗ. Тем не менее информация по полной стоимости кредита актуальна и для нее.

С 01.07.2014 года в ПСК включаются такие пункты, как:

С 01.07.2014 года в ПСК включаются такие пункты, как:

- Платежи по основной сумме;

- Платежи по процентам;

- Любые иные платежи, предусмотренные договором;

- Оплата обслуживания и выпуска платежного средства;

- Платежи в пользу третьих лиц, если такие существуют;

- Страховка, в том случае если выгодоприобретатель не заемщик или его родственник;

- Добровольное страхование, в том случае если оно влияет на условия займа.

То есть все расходы, понесенные заемщиком в процессе оформления и выплаты кредита. Кстати, считать все это должен кредитор, точнее, менеджер, который вам этот кредит оформляет. Более того, он, согласно п. 1 ст. 6 N 353-ФЗ, обязан разместить рассчитанную полную стоимость хорошо читаемым шрифтом в рамке в правом верхнем углу первой страницы кредитного договора. Там по закону банк обязан наглядно и открыто написать заемщику о том, сколько реально он обязуется выплатить в итоге кредита, и какая, на самом деле, рассчитана годовая ставка.

Казалось бы, почему тогда вопрос полной стоимости кредита всегда остается актуальным? Тут в действие вступает банальная человеческая психология и работа менеджеров, которые всеми силами стараются отвести внимание клиента от этого пункта, попутно рассказывая о том, что это цифра абстрактная. Так, например, для снятия напряжения с заемщика многие банки в договоре делают оговорку: «Размер полной стоимости кредита может несущественно изменяться в зависимости от даты выдачи, на периодичность и размер ежемесячных платежей это не влияет

Полная стоимость кредита не является фактической переплатой» – это выдержка из кредитного договора банка Ренессанс и в ней все правильно, но сам текст составлен таким образом, что позволяет не только изменить итоговую ПСК, но и отводит внимание клиента фразой «не является фактической переплатой»

Так, например, для снятия напряжения с заемщика многие банки в договоре делают оговорку: «Размер полной стоимости кредита может несущественно изменяться в зависимости от даты выдачи, на периодичность и размер ежемесячных платежей это не влияет

Полная стоимость кредита не является фактической переплатой» – это выдержка из кредитного договора банка Ренессанс и в ней все правильно, но сам текст составлен таким образом, что позволяет не только изменить итоговую ПСК, но и отводит внимание клиента фразой «не является фактической переплатой»

Кроме того, необходимо учитывать, что сделанный банком расчет позволяет не учитывать личные особенности заемщика и рассчитывать ставки и тарифы услуг третьих лиц исходя из минимальных. То есть значение ПСК, рассчитанное банком, всегда будет примерным!

Также финансовая организация не учтет в расчете:

- Обязательные по закону платежи, например, ОСАГО;

- Штрафы, пени и другие платежи, возникающие в следствие нарушения кредитного соглашения;

- Расходы, зависящие от решений клиента – обналичивание средств или досрочное погашение;

- Стоимость страхование залога, если такой существует;

- Страховки, условия которых не влияют на кредит, приносят дополнительную выгоду клиенту или от которых он может отказаться.

Учитывая тот факт, что кредитор не может превысить установленные Центробанком рамки по ПСК, в таком случае остается всего лишь два пути – снизить годовую ставку или исключить некоторые платежи из расчета (посчитать их по минимальным ценам). Естественно, что первый путь банкам не выгоден.

Можно ли снизить стоимость кредита

Понятно, что если условия кредитования бывают разные, это значит, что мы можем постараться выбрать из них оптимальные для нас и снизить стоимость нашего кредита. Как это можно сделать:

- выбрать кредит с минимальными процентами;

- брать кредит только с дифференцированным платежом (это когда вы саму сумму кредита платите равномерно, а не когда сначала платишь в основном проценты, а потом начинаешь гасить сам долг);

- избегать просрочек по платежам (иначе вам будут начислены штрафы);

- по возможности заключать кредитный договор на меньшее время (если возьмете кредит на 5 лет, то переплатите значительно больше, чем если бы взяли его на 2 года);

- проанализировать вопрос о возможности залогового кредита (по нему устанавливается меньший процент);

- предоставлять максимум из запрашиваемых документов (тогда ставка для вас также будет ниже);

- исключить из договора оплату страховки (если это не обязательное требование);

- закрыть ненужные кредитные карты (их наличие, даже если вы не сняли с них ни копейки, расценивается банком как наличие кредитных обязательств, что снижает к вам доверие и влечет за собой возможность увеличения процентной ставки);

- ну и по мере сил гасить свой кредит досрочно (большинство банков это позволяет и процентов в этом случае вы заплатите меньше).

Максимальное и средневзвешенное значение полной стоимости потребительских займов

Центробанк ежеквартально рассчитывает и публикует среднерыночное значение ПСК по разным видам потребительских кредитов. Главное, чтобы максимальная ставка по кредиту не превышала средневзвешенную ставку больше чем на треть. Ниже приведены значения на 3 квартал 2019 года, взятые из официальных источников:

|

Категории потребительских ссуд |

Среднерыночные значения полной стоимости потребительских займов, % |

Предельные значения полной стоимости потребительских займов, % |

|

Потребительские ссуды на цели приобретения автотранспорта с одновременной передачей его в залог |

||

|

автотранспортные средства, пробег которых составляет 0–1000 км |

15,415 |

20,553 |

|

автотранспортные средства, пробег которых составляет более 1000 км |

22,277 |

29,703 |

|

Потребительские ссуды с лимитом заимствования (по сумме лимита заимствования на день подписания договора) |

||

|

до 30000 р. |

27,522 |

36,696 |

|

30000–100000 р. |

29,229 |

39,412 |

|

100000–300000 р. |

26,528 |

35,371 |

|

Свыше 300000 р. |

23,774 |

31,699 |

|

Целевые потребительские ссуды, которые выдаются посредством перечисления кредитных средств торгово-сервисному предприятию в счет оплаты товаров (услуг), если имеется соответствующий договор (POS-кредиты) без обеспечения |

||

|

До года |

||

|

до 30000 р. |

28,250 |

37,667 |

|

30000–100000 р. |

24,149 |

32,199 |

|

Свыше 100000 р. |

21,503 |

28,671 |

|

Больше года: |

||

|

до 30000 р. |

24,374 |

32,499 |

|

30000–100000 р. |

21,224 |

28,299 |

|

Свыше 100000 р. |

20,932 |

27,909 |

|

Нецелевые потребительские займы, целевые потребительские займы без залога, потребительские займы на рефинансирование задолженности (кроме POS-кредитов) |

||

|

До года |

||

|

до 30000 р. |

26,488 |

35,317 |

|

30000–100000 р. |

19,387 |

25,849 |

|

100000–300000 р. |

17,735 |

23,647 |

|

Свыше 300000 р. |

15,619 |

20,825 |

|

Больше года: |

||

|

до 30000 р. |

20,798 |

27,731 |

|

30000–100000 р. |

20,746 |

27,661 |

|

100000–300000 р. |

20,050 |

26,733 |

|

Свыше 300000 р. |

17,351 |

23,135 |

Цена кредита при покупке автомобиля

Покупая автомобиль в кредит, следует знать, что в сделке участвуют сразу четыре стороны. Во-первых, это сам покупатель и банк, который кредитует покупку, а во-вторых, продавец, коим может быть автосалон или частное лицо, и страховая компания. Стоит сразу сказать, что страхование авто по системе КАСКО обязательно, если транспортное средство передается банку в качестве залога. В противном случае требование приобрести полис страхования является незаконным.

Полная стоимость кредита на авто рассчитывается с учетом платежей по следующим позициям:

- начисленные проценты;

- комиссии за перечисление средств на счет продавца;

- страхование залога;

- дополнительные расходы заемщика, связанные с нотариальным оформлением документов.

Полная стоимость потребительского кредита

Перед заключением договора потребительского займа работник банка обязан проинформировать ссудополучателя о реальной стоимости займа, которую часто путают с процентной ставкой. Банки могут навязывать оплату услуг, например, интернет-банкинг или смс-оповещение, плата за которые взимается лишь с разрешения заемщика. В полную стоимость входит не только сумма переплаты, образовавшаяся в связи с начисленными процентами, но и оплата следующих операций:

- рассмотрение заявки;

- выдача ссуды;

- выпуск банковской карточки;

- выдача наличных из кассы;

- страхование жизни (необязательно).

Калькулятор

Расчет полной цены не прост, сначала определите сумму всех расходов и сборов, выплачиваемых единовременно или взимаемых ежемесячно в течение периода кредитования. Комиссия за выдачу, страховая премия, плата за обработку заявки на выдачу денег, комиссия за снятие наличных — это затраты, которые клиент несет при заключении договора. Эти расходы финансируются за счет кредита и фактически уменьшают сумму получаемую наличными. Номинальная ставка, комиссия за обслуживание счета — это затраты, обслуживаемые клиентом на протяжении периода кредитования.

Определив совокупные расходы лучше воспользоваться калькулятором или электронной таблицей, расчет существенно упростится.

Что такое полная стоимость кредита

Полная стоимость кредита (ПСК) – это некий универсальный показатель, позволяющий заемщику сравнивать цену различных кредитных банковских продуктов на этапе их выбора. Для вычисления полной стоимости кредита используется достаточно сложный математический аппарат. В частности, значение полной стоимости кредита определяется путем разрешения степенного уравнения, что в общем случае требует использования компьютерной техники.

Введение показателя в виде полной стоимости кредита позволяет более полно информировать заемщика о кредитном продукте и дает возможность ему сравнивать разные кредитные продукты, имеющие различные порядки и сроки уплаты заемщиком денежных сумм. Дело в том, что информации о размере процентных ставок, сумме процентов или об общей сумме выплат в течение срока действия кредитного договора может быть недостаточно для принятия заемщиком решения о выборе конкретного кредитного продукта.

Фактическая стоимость кредита для заемщика зависит от того, когда должна быть возвращена сумма кредита, а также когда он обязан уплатить проценты, комиссии и иную плату по договору потребительского кредита и иным дополнительным договорам. А так как банки используют разные методы начисления процентов и вознаграждений (комиссий), то даже знание процентной ставки по кредиту не дает заемщику полной информации для принятия решения по кредиту. В связи с этим и введен показатель полной стоимости кредита, который вбирает в себя информацию о сроках внесения платежей в процентах от суммы кредита в пересчете на год.

Если говорить кратко, то для характеристики кредитного продукта используется обобщенный показатель, который и назвали полной стоимостью кредита.

Действительно, стоимость кредита для заемщика может быть представлена, в частности:

- в форме общей суммы процентов и иных вознаграждений, уплачиваемых заемщиком, которая служит денежным выражением расходов заемщика, — в рублях;

- в форме полной стоимости кредита, которая является формой выражения цены кредитного продукта (с учетом сроков внесения платежей и фактического срока пользования суммой кредита), — в годовых процентах.

Так вот, полная стоимость кредита (ПСК) признается наилучшим масштабом для сравнения стоимости разных кредитных продуктов. Однако, надо иметь в виду, что этот обобщенный показатель не может служить универсальным мерилом стоимости. Его можно эффективно применять при сравнении лишь сходных кредитных продуктов (по виду, срочности, обеспечению и т.д.).

Рассмотрим пример, иллюстрирующий различия стоимости похожих кредитов. Два заемщика берут кредит по 100 тысяч рублей на один год. Оба заемщика должны вернуть сумму кредита в конце года. При этом первый заемщик уплачивает проценты из расчета 10% годовых в конце срока кредита, а второй платит комиссию в размере 3% от суммы кредита при его выдаче, а затем уплачивает проценты из расчета 7% годовых в конце срока кредита.

Если считать «в лоб», то каждый из заемщиков дополнительно платит банку 10 тысяч рублей, поэтому цена кредитного продукта (проценты плюс комиссии) для каждого из них вроде как одинакова и составляет 10 тысяч рублей. На самом деле это не совсем так. При определении цены кредитного продукта мы не учитывали, что второй заемщик в действительности пользуется в течение года не полной суммой кредита (100 тысяч рублей), а всего 97 тысяч рублей, поскольку должен был уплатить в момент выдачи кредита комиссию в размере 3 тысяч рублей. Несмотря на то что процентная ставка по кредиту для второго заемщика будет ниже, полная стоимость кредита для него оказывается выше, нежели для первого заемщика, так как он уплачивает ту же цену, но эффективно использует меньшую сумму кредита.

Именно такие и аналогичные им нюансы и позволяет учитывать обобщенный показатель полной стоимости взятого кредита.

Законом не установлены требования к точности, с которой полная стоимость кредита должна отражаться в договоре потребительского кредита. Обычным на финансовом рынке является представление процентных ставок с точностью до двух знаков после запятой.

Как узнать полную стоимость займа?

Как уже было сказано такая информация обязана находиться в открытом доступе. Можно прямо спросить у менеджера: «Какова полная стоимость кредита?» Что это такое и где нужно искать, вы уже знаете. Так что можно просто посмотреть на первую страницу договора. Если вы не увидели нужную цифру на положенном месте, есть повод задуматься, а не скрывают ли от вас чего-нибудь. Честный банк не утаивает сумму ПСК. Это демонстрирует «чистоту» намерений, а также формирует положительный имидж учреждения на финансовом рынке.

Чтобы понимать, как рассчитать полную стоимость кредита, нужно знать, что учитывается при расчете и что не принимается во внимание

Законно ли если ПСК намного больше процентов?

Полную стоимость любого кредита можно заранее уточнить в банке, до подписания кредитного договора. Менеджеры не имеют права скрывать эти сведения, и должны предоставлять информацию по запросу. Только сравнив предложения нескольких ФКУ, можно остановить свой выбор на самом выгодном. Конечно, в законе «О потребительском займе» прописана точная формула для расчета показателя, но она достаточно сложна, чтобы вычислить значение самостоятельно.

На самом деле, кредиторы не могут устанавливать ПСК в размере, каком им хочется. Этот показатель регулируется Центральным Банком РФ. По закону, предельная стоимость кредита не должна больше чем на 1/3 превышать среднюю по рынку ПСК (определяемую ЦБ).

Среднее и максимальное значение полной стоимости займа раскрывается на официальном сайте Центрального Банка. Показатель определяется отдельно для коммерческих банков, микрофинансовых организаций, ПК, ломбардов. Также величина будет различаться в рамках потребительских ссуд, автокредитов, ипотек и т.д.

К примеру, на 14.02.2020 года средняя по рынку ПСК для потребительских ссуд размером от 30000 до 100000 руб. составляла 19,597%. Путем несложных расчетов можно вычислить, что максимальная стоимость займа не должна превышать 26,129% годовых.

Может ли быть такое, что реальная стоимость кредита будет больше, чем заявленная в договоре? Такая ситуация вполне допустима, если, например, заемщик будет периодически пропускать платежную дату и после платить неустойку, или вносить ежемесячные платежи через банкомат с комиссией, или оплатит страховку, от которой, теоретически, можно было отказаться.

Отдельного внимания заслуживают кредитки. Подавляющее большинство банков предусматривают комиссию за снятие денег со счета через кассы и банкоматы, и она увеличивает полную стоимость займа. Но финансовое учреждение не может знать, будет ли держатель пластика обналичивать средства. Поэтому такие сборы не учитываются при расчете ПСК, так как заемщик может пользоваться карточкой только для безналичной оплаты.

Поэтому итоговая стоимость кредита, «набежавшая» за весь срок пользования займом, может быть намного больше полной процентной ставки, указанной в договоре. Такая ситуация допустима, если клиент периодически совершал просрочки, оплатил добровольную страховку или подключил опцию СМС-информирования. Расходов, включаемых в ПСК, не избежать

И банки, рассчитывая показатель, принимают во внимание только эти суммы. Взяв кредит, клиенту придется вернуть «тело» долга вместе со всеми обязательными платежами по договору

Госконтроль

У Центробанка присутствует немало функций. Ключевая — это осуществление контроля над остальными организациями по выдаче кредитов. Целью данного контроля является не допущение злоупотребления влиянием и повышения процентных ставок со стороны банков. Для этого Центробанком раз в квартал собирается необходимая информация с дальнейшей ее публикацией со среднерыночными показателями по разным типам займов. Эти показатели должны учитываться всеми кредитными организациями страны при выдаче кредитов. Все дело в том, что выше чем 1/3 среднерыночной стоимости банк не может предлагать свои займы.

Что нужно знать об этом термине?

Полная стоимость кредита включает в себя все платежи, которые с должника взыскиваются в период исполнения договора. Размеры их и все сопутствующие сроки рассчитываются заблаговременно. Это осуществляется еще в момент подписания кредитного соглашения. Представлена полная стоимость займа в виде специальной таблицы, где указываются ежемесячные платежи

Отдельное внимание необходимо обратить на особенности данного показателя

- Данные о полной стоимости займа в обязательном порядке указываются на первой странице соглашения. Находятся они всегда в верхнем правом углу. Дополнительно показатель прописывается в индивидуальных условиях составленного договора.

- Полная стоимость должна быть для заемщика главным ориентиром, который позволяет правильно определить, насколько выбранное кредитное предложение является выгодным.

- Значение о полной стоимости в обязательном порядке отображается в процентном соотношении, исходя из годового периода.

- В случаях, когда заемщик при составлении и подписании соглашения не уведомляется о ПСК, такой договор в рамках судебного разбирательства может быть признан недействительным.

- Устанавливается ПСК Центральным банком. Показатель не может быть выше 1/3 среднерыночного значения стоимости потребительского займа. Актуальную информацию на момент использования кредита можно запросить непосредственно на официальном сайте Центрального банка.

Это позволяет заемщику обратить на процентную ставку особое внимание. Ведь размер используемого для написания ПСК шрифта существенно превышает все другие на странице

ПСК ПО СЛОГАМ

Итак, что входит в ПСК и как она рассчитывается?

- сумма основного долга (сколько вы получили от банка денег);

- проценты на эту сумму;

- различные платежи в пользу кредитора, если они указаны в договоре;

- плата за выпуск и обслуживание электронного средства платежа (простыми словами — пластиковой карты), с помощью которого вы будете погашать кредит;

- различные платежи в пользу третьих лиц (например, страховых компаний, застройщиков, нотариусов и т. д.);

- сумма страховой премии (если это так называемая коллективная схема страхования, когда выгодоприобретателем по договору является банк);

- сумма страховой премии по договору добровольного страхования, если в зависимости от его заключения банк предлагает иные условия по кредиту (например, когда изменяется срок возврата, ПСК, процентная ставка, другие платежи и комиссии).

Это и есть затраты клиента по кредитному договору.

В расчете ПСК не учитываются:

- штрафы за несоблюдение клиентом условий договора;

- обязательные виды страхования (КАСКО или страхование квартиры, чтобы защитить залоговое имущество);

- комиссии за валютные операции (например, если кредит брался в долларах);

- пени по договору;

- комиссия за приостановление операций;

- плата за безналичный перевод денег;

- плата за получение (погашение) кредита наличными (расчетно-кассовое осблуживание);

- комиссия за пользование онлайн- или мобильным банком, СМС-оповещение.

Лайфхак

Обращаясь за кредитом, не игнорируйте в том числе комиссии, которые не входят в расчет ПСК. В некоторых случаях они могут быть значительными. Так, некоторые банки устанавливают высокую плату, например, за СМС-оповещение или чат с сотрудником через мобильное приложение. Впоследствии эти траты могут стать для вас неприятным сюрпризом, если вы не обратили на них внимания при подписании документов. Чтобы сюрпризов не было, ни в коем случае не торопитесь при подписании кредитного договора.

Что не учитывается в ПСК?

Выше мы представили среднерыночное значение полной стоимости кредита. А теперь то, что не учитывается при расчете ПСК:

- Платежи, обязательные по законодательству. К примеру, ОСАГО при оформлении автокредита.

- Платежи, возникшие вследствие нарушения заемщиком условий договора. Самый распространенный пример — штраф за просрочку платежа. Это и вполне логично, так как заранее предугадать вероятность таких нарушений невозможно.

- Платежи, которые зависят непосредственно от решения заемщика. В первую очередь они должны быть связаны с самим кредитом и договором. Например, внесение платы за досрочный платеж.

- Стоимость страхования залога. Чаще всего им выступает каско.

- Страховка.

Определение полной стоимости кредита

Заключение

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.

Источники

- https://bankiros.ru/wiki/term/polnaa-stoimost-kredita

- https://gurukredit.ru/polnaya-stoimost-kredita-chto-eto/

- https://journal.tinkoff.ru/ask/psk/

- https://zakonguru.com/finansy/stoimost-kredita.html

- https://kapital.expert/banks/loans/chto-takoe-polnaya-stoimost-kredita-i-iz-chego-ona-skladyvaetsya.html

- https://zen.yandex.ru/media/vostbank/chto-takoe-polnaia-stoimost-kredita-i-kak-ona-ogranichivaetsia-5d49473e520a9b00acb549a6

- https://myrouble.ru/polnaya-stoimost-kredita/

- https://KreditMoneya.ru/srednerynochnoe-znachenie-polnoy-stoimosti-potrebitelskogo-kredita-tsb.html

- https://finance03.ru/kredity/polnaya-stoimost-kredita-chto-eto-prostymi-slovami.html