В каком банке открыть рко с бесплатным облуживанием: онлайн-заявка, список документов и преимущества дистанционного открытия расчетного счета

Содержание:

- Совкомбанк

- Локо Банк

- Сбербанк

- Условия и описание Тинькофф банка

- Предложения ведущих банков

- Как закрыть расчетный счет

- Условия открытия и использования расчетного счета в других банках

- Разница и общее в таблице

- ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ В ТИНЬКОФФ БАНКЕ

- Особенности ведения ЛС

- 5 место. Открытие, «Первый шаг»

- В каком банке открыть счет

- Как открыть расчётный счёт ООО: сбор документов

- Как закрыть

- Недостатки использования

- Как выбрать банк для ИП

- Модульбанк

- Точка Банк

Совкомбанк

Если близкое расположение офисов банковской организации является для вас весомым доводом в ее пользу, рекомендуем обратить внимание на Совкомбанк. Его отделения находятся даже в небольших муниципальных городах

Кроме того, это надежная организация с почти 20-летней историей (основана 27 ноября 1990 года), входящая в систему страхования вкладов. Для начинающих ИП банк подготовил отдельный продукт — тарифный план «Старт».

Что включает тариф

Бесплатные услуги:

- открытие расчетного счета;

- интернет-банкинг и мобильное приложение;

- переводы со счета ИП на личные счета или карты внутри банка — до 100 000 рублей;

- внутрибанковские платежи на счета ЮЛ и ИП;

- открытие специального счета для участия в торгах;

- платежи в налоговую и другие госорганы.

Комиссия за операции:

- перевод с расчетного счета ИП на другие счета или карты внутри банка — 2% при сумме от 100 000 рублей;

- снятие наличных по корпоративным картам: МС Unembossed — 2%, (лимит — 300 000 рублей в месяц), Корпоративная Халва BLACK — 1,5% (лимит — 600 000 рублей в месяц);

- платежи по системе ДБО — 50 рублей за платежное поручение;

- платежи физ лицам в форме зарплаты, выплата социального характера, дивидендов — 1%;

- платежи на счета физических лиц (для ООО): до 100 000 рублей — 1,4%, до 300 000 рублей — 1,5%, до 600 000 рублей — 2,5%, до 1 млн рублей — 5%, свыше — 15%;

- платежи на счета физ лиц (для ИП): до 100 000 рублей — 1,4%, до 300 000 рублей — 2%, до 600 000 рублей — 2.5%, до 1 млн рублей — 5%, свыше — 15%;

- выдача наличных через кассу банка: на выплату зарплаты — 0,5%, на страховые выплаты — 0%, на прочие цели — 2,5-15%.

Дополнительные сервисы

Предпринимателям, планирующим активно развивать свой бизнес Совкомбанк готов предложить следующие сервисы:

- зарплатный проект: зарплатный сервис «Базовый» (8 пластиковых карт MasterCard Unembossed и 2 карты Master Card Gold) — 500 рублей, зарплатный сервис «Лайт» (4 пластиковых карт MasterCard Unembossed и 1 карта Master Card Gold) — 250 рублей, комиссия за платежи на карты физ лиц, выпущенные в Совкомбанке, при сумме до 20 000 рублей на 1 карточку — 1%, свыше — 15%;

- эквайринг: торговый эквайринг (2 990 рублей — за подключение и установку каждого терминала, зачисление платежей — 2,6%, минимальная комиссия — 1 490 рублей в месяц), интернет-эквайринг (подключение — бесплатно, зачисление платежей — 2,6%, по карте Халва — 1,8%), Sovcompay (подключение — 1 000 рублей, зачисление платежей — 2,3%, по картам Совкомбанка — 1%);

- овердрафт — до 10 000 рублей;

- кредиты — до 30 млн рублей;

- регистрация ИП и ООО — бесплатно;

- сервис онлайн-отчетности в ФНС — 149 рублей в месяц;

- подключение онлайн-кассы (без фискального накопителя): Атол 91Ф lite — 5 500 рублей за одно устройство, Атол 91Ф — 8 500 рублей, Атол Sigma 7 — 13 700 рублей, Эвотор 5 — 13 700 рублей, Эвотор 7.2 — 15 700 рублей, Эвотор 7.3 — 18 700 рублей;

- услуга «касса под ключ» — 3 500 рублей (выпуск ЭЦП, договор с ОФД, регистрация онлайн-кассы в ИФНС и ОФД, доставка на индивидуальных условиях, техподдержка 24/7, консультация по получению налогового вычета за покупку ККТ);

- юридические услуги — от 7 000 рублей за пакет услуг.

Бонусы новым клиентам

Интеграция сервиса от СКБ-Контур дает возможность отправлять отчеты в ФНС прямо из Чат-Банка. Решение подойдет предпринимателям, работающим на УСН и ЕНВД.

Также вам будет доступен сервис «Бизнес-Юрист» от Правокард. Он разработан специально для российских бизнесменов и позволяет решать юридические вопросы, связанные с ведением бизнеса режиме 24/7. В личном кабинете вы получите доступ к множеству полезных сервисов, сможете просматривать изменения в законодательстве и пользоваться справочником типовых форм документов.

Локо Банк

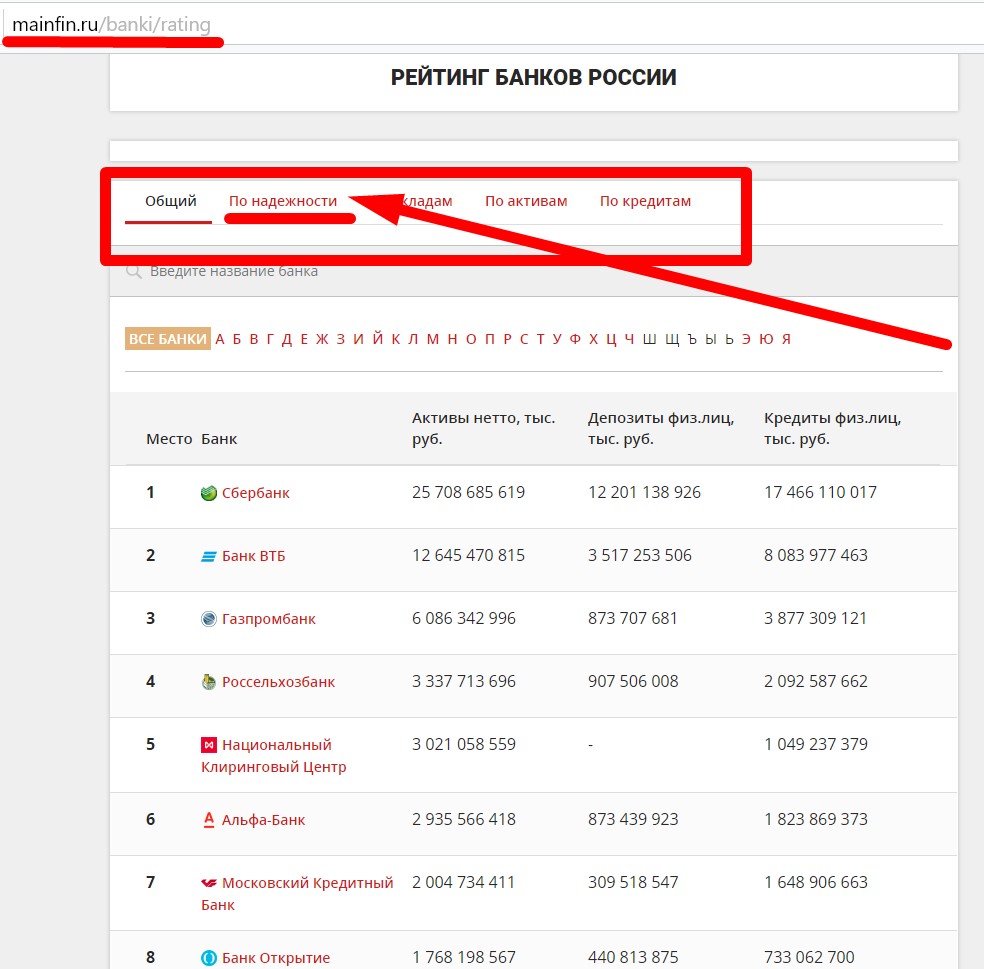

Локо банк расположился в первых строчках ТОП-100 российских компаний с наибольшим количеством активов.

Он обслуживает малый и средний бизнес, размещает вклады, заводит и обслуживает р/с, выдает ссуды и работает с документами.

Выгоды обращения в этот банк:

- предоставление реквизитов за 1 минуту;

- передача документов через курьера;

- бесплатные платежи внутри банка;

- информация по смс не предусматривает взносов;

- мобильное приложение для удаленного управления счетом.

|

Наименование |

Подключение (руб.) | Обслуживание пакета | Платежные операции (руб.) | Обналичивание денег (%) |

| Старт | 59 |

1-7,55 |

||

|

Оптима |

990 | 29 | 1-7,55 | |

| Безлимит | 4990 | 19 |

1-7,55 |

Сбербанк

Это один из самых старых банков России. Он работает как с предпринимателями новичками, так и с крупными бизнесменами, а также имеет выгодные тарифы и условия.

У Сбербанка не мало банкоматов и отделений. Что касается тарифов по расчетным счетам, здесь все зависит от места нахождения бизнеса.

Преимуществами Сбербанка являются:

- тариф «Легкий старт» имеющий бесплатное обслуживание расчетного счета для ИП, открытие и ведение без взносов, а также мобильный и онлайн банк;

- пополнение счета через терминалы банка по всей стране;

- получение реквизитов в первый день;

- удаленное управление (мобильный и онлайн банк);

- отчеты о операциях;

- резервирование за 5 минут;

- платежи без выходных;

- снятие средств с комиссией в 1, 4%.

|

Наименование |

Обслуживание пакета |

Подключение (руб.) |

|

Легкий старт |

||

| Удачный сезон |

590 |

|

|

Хорошая выручка |

1090 | |

| Активные расчеты |

2390 |

|

|

Большие возможности |

10990 |

Условия и описание Тинькофф банка

Данное финансовое учреждение имеет оценку «A», отображающую способность к выдаче потребительских ссуд, присвоенную агентством АКРА.

Провести операции можно в период с часа ночи до 8 вечера по Москве. Платеж внешнего типа потребует взноса в размере 19-49 рублей. ТП «Простой» и «Продвинутый» содержат 3 и 10 льготных платежных операций.

Однако, любой предприниматель может без растрат отправить 400 000-1000 000 рублей на платежные инструменты Тинькофф.

Также, здесь предусмотрен кэшбэк на остаток в размере 6%. Открытие р/с позволяет получить ведение бухучета без доплаты и шанс использовать множество дополнительных сервисов.

Овердрафт доступен с третьего месяца. Компания предоставляет личного менеджера, проводящего консультирование через онлайн-банк, который в свою очередь имеет множество положительных отзывов.

Предложения ведущих банков

Ниже разберём наиболее выгодные предложения банков, в которых можно открыть расчетный счет для ИП бесплатно.

|

Тариф с бесплатным обслуживанием |

Срок действия |

Включенные переводы / снятия |

Какие комиссии увеличены |

Лимиты / ограничения |

Корпоративные карты |

Помощь в регистрации бизнеса |

|---|---|---|---|---|---|---|

|

«Легкий старт» Сбербанка |

Без ограничения |

3 внешних перевода. Внутрибанковские переводы ЮЛ/ИП. Переводы на счёт физлица (только для ИП) — до 150 тыс. р./месяц. |

Внешние переводы — 199 р./шт. SMS-уведомления — 199 р./месяц. Внесение наличных (от 1 % через кассы и от 0,15% через банкоматы). Предоставление бумажных справок по операциям — 1000 р./шт. |

Не более 1 р/с (только в рублях) |

1 карта — первый год бесплатно, далее 250 р./месяц или 2500 р./год |

Есть |

|

«Просто 1%» Альфа-Банка |

Без ограничения |

Все исходящие — без комиссии. Снятие наличных — до 1,5 млн. р./месяц — без комиссии. Перевод на счета физлиц — до 6 млн. р. без комиссии. |

1% — со всех поступлений (с входящих переводов, с пополнений наличными, внесение через банкоматы). Платный переход — 1% от суммы остатка (но не менее 200 р.) |

Не более 1 р/с (только в рублях) |

Карты выпускаются и обслуживаются бесплатно (включая SMS-оповещения) |

Есть |

|

«Бесплатно Навсегда» Альфа-Банка |

Без ограничения |

3 внешних перевода. Внутрибанковские переводы ЮЛ/ИП. Переводы на собственный счёт физлица (только для ИП) — до 100 тыс. р./месяц. |

Внешние переводы — 99 р./шт. Внесение наличных — от 0,5% через банкоматы. Снятие — от 3% (с карты). SMS-уведомления — от 99 р./месяц. |

Не более 1 р/с (только в рублях) |

Бесплатный выпуск — только 1 карта, последующие — 199 р. (виртуальные выпускаются бесплатно всегда). Обслуживание — 299 р./месяц (виртуальные — 99 р./месяц) |

Есть |

|

«Необходимый минимум» Точки |

Без ограничения |

Все внешние и внутренние переводы ЮЛ и ИП. Переводы на счета ФЛ. Снятие наличных. |

Все пополнения (внесение наличных, входящие переводы) — от 1%. Оповещения по счёту — 200 р./месяц. |

Не более 1 р/с (только в рублях) |

Бесплатный выпуск и обслуживание всех карт. |

Есть |

|

«Стартовый» Модульбанка |

Действует 90 дней. После окончания ознакомительного периода клиент переводится на тариф «Оптимальный» |

Внутрибанковские платежи ЮЛ и ИП. |

Внешние переводы ИП/ЮЛ — 90 р./шт. Переводы на счета физлиц — от 0,75 %. Снятие наличных — от 2,5%. Внесение — 0,5%. Повышенный процент по эквайрингу. |

Не более 1 р/с (только в рублях). Недоступно подключение зарплатного проекта. Только 1 пользователь системы ДБО. Недоступна услуга SMS-информирования и ряд дополнительных услуг/опций. |

1 карта выпускается и обслуживается 1 год бесплатно. Выпуск дополнительных недоступен. Со второго года обслуживание — 300 р./год. |

Есть |

Как закрыть расчетный счет

Счет может быть закрыт по инициативе как банка, так и самого клиента. Рассмотрим сначала первый вариант.

Банк может заблокировать, а затем закрыть ваш расчетный счет, если:

- На счету клиента нулевой остаток в течение 2 лет.

- По счету в течение 2 лет не проводились операции.

- Банк обнаружил признаки нарушения федерального закона №115-ФЗ («О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»). Счет закрывается, если на основании данного ФЗ дважды в течение года производилась блокировка приходных и/или расходных операций.

По первым двум основаниям банк должен уведомить клиента о предстоящем закрытии счета за 2 месяца заказным письмом. По третьему основанию банк может расторгнуть договор РКО без предупреждения.

Если вы решили сами закрыть счет, необходимо проделать следующие действия:

- Подать в банк заявление о закрытии счета и расторжении договора РКО.

- Если остались неоплаченными какие-либо услуги банка, погасить эти долги.

- Сдать в банк чековую книжку и пластиковые карты (если они выдавались).

- Вывести на другой счет либо получить наличными остатки средств с закрываемого счета.

- Получить в банке справку о закрытии счета.

По закону, процедура занимает не более 7 дней. Чтобы ускорить дело, заранее выведите со счета максимально возможное количество средств, оставив только на оплату комиссий, если таковые предполагаются (обычно банк закрывает счет бесплатно, но в небольших кредитных организациях могут устанавливать и другие условия).

Еще один вариант – закрытие счета в случае банкротства фирмы, в этом случае, всем занимается конкурсный управляющий.

- Что такое банкротство: обзор всех видов и вариантов, причины и последствия для должника, стоимость процедуры

- Банкротство юридического лица – основные стадии, признаки несостоятельности юрлица + пошаговая инструкция

- Банкротство индивидуального предпринимателя: порядок, последствия и нюансы

- Банкротство предприятия — причины, процедура, очередность выплат и порядок увольнения сотрудников

- Торги (аукционы) по банкротству – Покупка недвижимости, автомобилей и прочего имущества банкротов и должников с аукционов по банкротству

Условия открытия и использования расчетного счета в других банках

В числе выгодных предложений:

- Банк Открытие. Платежи внешнего типа отправляются с 12 ночи до 8 вечера. Одна операция имеет цену от 25 до 100 рублей. Однако, любой из представленных ТП включает от 3 до 15 льготных платежек. ТП «Открытые возможности» полностью бесплатен. Кроме этого в банке Открытие можно переводить до 500 тысяч рублей на счета физических лиц. Обналичивание средств заберет 1 — 10% в соответствии с тарифом и денежной суммой.

- Восточный банк тоже предлагает открыть счет бесплатно. Операции по внешним платежам имеют стоимость в 35 рублей, а тарифные пакеты включают от 5 до 60 бесплатных платежных операций. ТП «Твой безлимит» не имеет ограничений по платежам. Получение средств облагается комиссией в 1,2%. Чтобы не платить лишнюю комиссию актуально обналичивать от 10 до 500 000 рублей в соответствии с пакетом. Овердрафт доступен сразу после открытия р/с.

- Райффайзенбанк. Организация входит в крупный австрийский холдинг, и считается очень надежной. Цена на внешнюю платежку составляет 25 рублей на любом тарифе. Выдача наличных на выплату заработной платы заберет 0,5% от суммы, остальные цели потребуют 1,6% и более. Также можно бесплатно перевести средства на счет физического лица. Однако в таком случае сумма не должна превышать установленный лимит в 30-700 тысяч рублей.

Разница и общее в таблице

Из вышесказанного следует, что лицевой счет и расчетный счет – это не одно и то же. Покажем на конкретных условиях, что у них общего, и чем они отличаются:

| Критерии | Расчетный счет | Лицевой счет |

| Количество цифр в номере | 20 | 20 |

| Количество счетов у одного клиента | Любое | Любое |

| Карта | Категории Business | Любая дебетовая карта |

| Сервисы для дистанционного управления | Интернет-банк, клиент-банк, мобильный банк | Интернет-банк, мобильное приложение |

| Владелец счета | Юр. лицо, ИП, адвокат, нотариус | Физическое лицо |

| Назначение | Для коммерческих целей | Для личных целей |

| Обязательно ли наличие | Да | По желанию |

| Стоимость обслуживания | Зависит от тарифного плана | Бесплатно |

| Документы для открытия |

|

Только паспорт |

ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ В ТИНЬКОФФ БАНКЕ

О Тинькофф Банке

Мой личный рейтинг лучших банков для открытия РКО возглавляет «Тинькофф Банк». Адекватные тарифные планы, качественная и оперативная поддержка, бонусы – малая часть достоинств. Рассказываю подробно!

Банк сфокусирован на дистанционном обслуживании, поэтому все решается через приложение или горячую линию. По данным РА «Эксперт», банк «Тинькофф» является одним из самых надежных и стабильных в РФ.

Всего в банке «Тинькофф» представлено 4 типа тарифов для малого бизнеса. Открытие счета бесплатно. Цена обслуживания — от 490 рублей.

Забегая немного вперед, хочу отметить, что плюсов у банка намного большое, поэтому если вы ищите, где лучше, дешевле и выгоднее открыть расчётный счет для ИП или ООО, то я однозначно его рекомендую!

Преимущества

- Большой выбор тарифов;

- Адекватные цены;

- Оперативная поддержка;

- Удобное приложение для смартфона;

- На остаток начисляются проценты.

Тарифные планы

|

Название |

Простой |

Продвинутый |

Профессиональный |

Премиум |

|

Стоимость |

490 руб/мес |

1990 руб/мес |

4990 руб/мес |

24990 руб/мес |

Особенности ведения ЛС

Банкам запрещено проводить операции через ЛС, связанные с предпринимательством. Что значит такой запрет на практике? Всё достаточно просто: если банк посчитает, что некая транзакция связана с предпринимательской деятельностью, он может отказать в её проведении. А при поступлении крупных сумм на ЛС банк может поинтересоваться о происхождении этих денег, у него есть такие полномочия.

Следует отметить, что вести ЛС можно только в государственной валюте страны. Говоря иначе, на территории России открываются лишь рублёвые счета.

Личный счёт в банке и карточка, привязанная к нему, позволяют физлицу экономить время на осуществлении ежедневных расчётов, а также накопить необходимую сумму на привлекательных условиях. Кроме того, постоянное пользование картой даёт возможность получать бонусы и кэшбек, скидки на покупки в определённых торговых точках, на железнодорожные поездки, авиаперелёты и так далее.

Вся информация по лицевому счёту строго конфиденциальна и банк несёт за это юридическую ответственность. Предоставить сведения по ЛС банк может только самому владельцу или же уполномоченным органам (в случаях, которые определены законодательством Российской Федерации).

5 место. Открытие, «Первый шаг»

5 место

Крупный системно значимый банк с большой сетью отделений по всей стране. Он восстановил свои показатели после прохождения санации и присоединения Бинбанка, поэтому ему снова можно доверять. Начинающим предпринимателям банк предлагает расчетный счет с бесплатным обслуживанием и выводом на личную карту до 100 000 в месяц без комиссии. Открытие предусматривает большое количество услуг и предложений для бизнеса — от онлайн-касс до сопровождения валютных сделок. Недостаток — дорогие платежи и высокие комиссии за операции с наличными.

У Открытия большая сеть отделений по всей стране — от Москвы и Калининграда до Хабаровска и Южно-Сахалинска. Открыть счет можно в любом из них.

Условия

РКО в Открытии подойдет растущему бизнесу.

Оформление

Вы получите реквизиты после оформления заявки.

Услуги для ИП

Открытие предлагает предпринимателю все необходимое.

Надежность

Открытие поддерживает высокий уровень надежности.

Удобство

Интернет-банк работает на любых устройствах.

- Стоимость в месяц бесплатно

- Стоимость открытия бесплатно

- Стоимость платежного поручения первые 3 — бесплатно, далее — 100 рублей

- Переводы физическому лицу до 50 000 рублей — бесплатно, далее — от 0,5%

- Интернет-банкинг есть, бесплатно

- SMS-информирование бесплатно

- Приложение для iOS есть

- Вход в интернет-банк логин и пароль или USB-ключ

- Проценты на остаток по счетунет

- Дополнительно вебинары для начинающих бизнесменов

- Оформление счета онлайн с выездом специалиста или в отделении банка

- Бонусы при открытии счета до 50 000 рублей на рекламу в myTarget, 9 000 рублей на рекламу в ВКонтакте, 3 месяца бесплатного доступа к конструктору сайтов Tilda и еще 3 предложения

Преимущества

- Открытие счета без визита в банк

- Бесплатное открытие и обслуживание счета

- Помощь в регистрации бизнеса

- Торговый эквайринг и онлайн-кассы

- Бесплатные SMS-уведомления

Недостатки

Дорогие платежные поручения

Подробнее

В каком банке открыть счет

Специально для читателей нашего портала мы подготовили тарифы с бесплатным обслуживанием. Если вы будете отправлять платежи, снимать наличные и т.д., предлагаем сделать поиск по необходимым дополнительным параметрам. Это позволит сделать выбор максимально выгодно.

Как только выбор будет сделан, можно отправить заявку. Для этого потребуется указать личные данные и контактный номер для обратной связи.

В таблице (списке) представлена регулярно обновляемая, актуальная на Май 2021 года информация.

Необходимый минимум

Сравнить

Проще простого

Сравнить

Просто 1%

Сравнить

Старт

Сравнить

StartUp

Сравнить

На старте

Сравнить

Начальный

Сравнить

Минимум

Сравнить

Первый шаг

Сравнить

Выгодный старт

Сравнить

Промо

Сравнить

S

Сравнить

Стартовый

Сравнить

Легкий старт

Сравнить

Открытие счета

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

Абонентская плата

бесплатно

бесплатно

бесплатно, 1% с поступлений

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

0 — первые три месяца, далее переход на тариф Оптимальный

бесплатно

Платежи

Бесплатно

0 Р

50 ₽ за платеж

5 бесплатно, после 89 Р

5 платежей бесплатно (далее 100 Р/пл.)

Платежное поручение – 75 ₽

Первые 3 перевода в месяц бесплатно, далее 89 ₽/шт.

0 ₽ — 3 платежа, 100 ₽ > 3 шт.

87 Р за платеж

89 ₽ — за электронный межбанковский платеж

90 Р платеж

90 руб. (клиентам Модульбанка — бесплатно)

199 Р за платёж в другие банки начиная с 4-го (первые 3 бесплатно)

Переводы с ИП физлицам по реквизитам

бесплатно до 1 000 000 ₽

Бесплатно до 6 млн ₽ в месяц, далее — 10%, минимум 100 ₽

Бесплатно до 100 000 ₽, свыше от 2%

без комиссии до 300 000 рублей

бесплатно до 150 000 Р

0,50-2,75%

бесплатно до 100 000 ₽/месяц

0 ₽, свыше 100 000 ₽ — 1,2%

87 Р платеж

Бесплатные переводы ИП в пользу физ. лиц до 150 000 р.

бесплатно до 100 000 Р

до 300 тысяч рублей — 0,75%, от 300 тысяч до 600 тысяч — 1%, свыше — 3%

до 150 000 Р — без комиссии, свыше 150 000 до 300 000 Р — 1%, свыше 300 000 до 1 500 000 Р — 1,7%, свыше 1 500 000 до 5 000 000 Р — 3,5%, свыше 5 000 000 Р — 8%

Переводы с ООО физлицам по реквизитам

от 0,15%

Бесплатно, без ограничений

от 0,14%

без комиссии без ограничений

100 Р платеж

от 0,15%

0-100 ₽/шт.

до 87 Р перевод

до 50 000 Р – 0,75%, свыше от 3%

до 100 тысяч рублей — 0,75%, от 100 тысяч до 300 тысяч — 3%, свыше 300 тысяч рублей — 5%

до 150 000 Р — 0,5%, свыше 150 000 до 300 000 Р — 1%, свыше 300 000 до 1 500 000 Р — 1,7%, свыше 1 500 000 до 5 000 000 Р — 3,5%, свыше 5 000 000 Р- 8%

Снятие наличных

бесплатно до 1 000 000 ₽

Бесплатно до 1,5 млн Р в месяц, далее – 10%

МС Unembossed — 2%, лимит 300 000 ₽ в мес. Корпоративная Халва, BLACK — 1,5%, лимит 600 000 ₽ в мес.

бесплатно с карты физ.лиц, выданной при открытии счета ИП, в банкоматах VestaBank

1,5% через банкомат

1%, мин. 100 ₽

1% до 100 000 ₽/месяц

от 0,99%

2-3%

от 1,3 до 7,5%

до 50 тыс. Р/мес. бесплатно, свыше 50 тыс. Р – 5% от суммы, превышающей 50 тыс. Р

до 100 тысяч рублей — 2,5%, от 100 тысяч до 300 тысяч рублей — 5%, свыше 300 тысяч — 6%

3%

Внесение наличных и поступление денег на счёт

Поступление выручки от эквайринга Точки — бесплатно Входящие платежи и переводы, пополнение через кассу, банкомат, с карты физлица: до 300 000 ₽ — 1% от суммы, от 300 до 800 тысяч рублей — 3%, больше — 8%

1%

1% от суммы

0,15% от суммы

0,2%, минимум 50 Р

0,5% от суммы

Прием и пересчет наличных – 0,5%, мин. 100 ₽

Первое пополнение бесплатно, далее 0,30%

до 1,3%

бесплатно до 50 000 Р, сверх лимита 0,3%

от 0,1 до 0,13%

бесплатно через банкоматы Банка, ПАО «РОСБАНК» и ПАО БАНК «ФК ОТКРЫТИЕ»

0.5%

0,15-1%

Ставка торгового эквайринга

2,3%

1,69%

от 1,9-2,1%

Sovcompay: 1-2.3%; Торговый Эквайринг: 2,3% мин. 990 ₽ в месяц; Интернет-Эквайринг: 1,8-2,6%

от 1,5%

1,6-3,5%

от 1,15%

1,69%

от 1,6%

от 1,8%

от 1,6%

от 1,25%

от 1.5%

2,5% от суммы оборота + плата за аппарат

Платежи в долларах или евро

30$

от 0,13%

0,2% от суммы, мин. 900 рублей, макс. 2 800 рублей

0,5% от суммы, min 25 долл. США max 100 долл. США

0,13-0,17%

не предусмотрено

0,25-0,30%

от 0,15%

от 0,15%

отсутствуют (счета только в рублях)

0,3%, min 15, max 200 USD

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

Как открыть расчётный счёт ООО: сбор документов

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Как закрыть

Есть всего два логичных способа завершить обслуживание — по инициативе владельца р/с или самой кредитной организации.

Давайте рассмотрим обе.

Блокировка, расчет и закрытие расчетного счета

Есть три причины, по которым это может произойти:

- нет остатка более 2 лет;

- не было ни одной операции за последние 2 года;

- были обнаружены какие-либо признаки нарушений законодательства, отмывания финансов, незаконной деятельности или терроризма.

В любом случае собственника предупреждают о том, что произошло с его р/с.

Закрытие пользователем

Если на совете директоров было принято такое решение, то представитель ООО или ИП отправляется с заявлением в офис банка и выполняет простые действия:

- подает заявку;

- оплачивает задолженности за услуги кредитной организации, если они есть;

- сдает чековую книжку и корпоративные карты, если они были на руках;

- выводит остаток средств на другие счета или получает наличными;

- забирает справку о том, что р/с закрыт, а банковская сфера не имеет к нему претензий.

Вся процедура может занимать до 7 рабочих дней. Если нужно сделать это быстрее, рекомендуем заранее переправить деньги или вывести их. Стоит оставить там только сумму, достаточную для оплаты комиссии.

Существует еще расторжение договора из-за банкротства, но там всем занимается управляющий, специально нанятый для завершения всех дел неактивной фирмы.

Недостатки использования

Мы рассмотрели, что значит расчетный счет в банке-исполнителе. Но иногда это не только плюсы, но и минусы:

- Лишние затраты. Придется ежемесячно платить комиссию за ведение и обслуживание. А за любое действие (перевод, снятие, другое) придется отдельно рассчитываться.

- Возможен арест. Если налоговые или другие контролирующие органы найдут какие-то критичные нарушения, они могут заблокировать все движения. Это не всегда обоснованно, но понадобится время, чтобы его разблокировать и снова начать пользоваться деньгами.

- Кассовые лимиты. Все наличные, которые не укладываются в эти значения, придется отправить в банк.

Как выбрать банк для ИП

Расчётный счёт ИП – это не просто инструмент для работы с денежными средствами, но и показатель серьёзности бизнеса. Через счёт проходят денежные средства, задействованные в бизнесе, и это не личные деньги физлица. Такими они могут стать только в том, случае, если ИП снимет их со счёта или переведет на карту физлица с пометкой «на личные нужды».

При выборе банка для ИП значение имеют следующие моменты.

- Удалённость от места работы. Планируете оформлять денежные переводы обычными бумажными платёжками, регулярно забирать выписки и сдавать наличку? Тогда нужно подобрать банк в ближайшей доступности от рабочего места или по пути из дома на работу.

- Режим работы. Чем длиннее рабочий день в банке, тем лучше. Для клиентов интернет-банкинга этот нюанс также важен – все операции, даже электронные, проводятся строго в рабочие часы банка.

- Наличие интернет-сервиса. Самый удобный банк для ИП – электронный. Не нужно никуда бежать с платёжками и постоянно звонить операционисту с просьбой проверить поступления. Достаточно открыть на компьютере нужную страницу и регулярно её обновлять в любое время и из любого места. Некоторые банки предлагают мобильные версии онлайн-банка для планшетов и смартфонов.

- Дополнительные бизнес-инструменты. В рамках интернет-сервиса крупные банки предлагают встроенные консультационные продукты – формирование платёжек, проверка контрагентов, получение выписок, справок, сверок и т.д.

- Удобный тарифный план. Можно выгодно открыть счёт в банке для ИП, сравнив предложения и выбрав минимальный тариф. Но обязательно проверьте, что за ним стоит. Банки берут плату и за открытие счёта, и за его ежемесячное обслуживание. Бесплатное открытие часто подразумевает не самые дешёвые тарифы, так же, как и спецпредложение с безвозмездным обслуживанием в течение 1-2 или 3-х первых месяцев. Заранее оцените, во что обойдется ежемесячное обслуживание по истечении льготного периода.

Модульбанк

В сравнение банков, где есть тариф на бесплатное обслуживание, заслуженно попал Модульбанк.

Он стал первооткрывателем услуги открытия р/с по телефону и через сеть. Также здесь можно найти услугу «Бесплатный бухгалтер», доступную для бизнесменов с упрощенной налоговой системой.

Плюсами Модульбанка являются:

- быстрое и бесплатное открытие счета;

- личный кабинет со входом путем ввода номера сотового;

- подключение пакета услуг по паспорту;

- приложение для мобильного;

- поддержка клиентов в любое время;

- отсутствие комиссии за переводы снятие средств (кроме тарифа «Стартовый»);

- вклады под 8% годовых (на остаток).

|

Наименование |

Обслуживание (-15% при предоплате за полгода) | Платежные операции | Обналичивание средств (%) | Кэшбэк на остаток (%) |

| Стартовый | 90 | 2,5 | ||

|

Оптимальный |

690 в месяц или 4680 в год (единовременная оплата навсегда) | 19 | 0 (до 50 тысяч) | 3 |

| Безлимитный | 4900 в месяц или 47 040 рублей в год (единовременная оплата навсегда) | 0 (до 100 тысяч) |

7 |

Точка Банк

Точка Банк — это не финансовая организация в прямом понимании этого слова, а IT-платформа, обеспечивающая удаленный доступ представителям малого бизнеса к продуктам банка «Открытие», на основе которого и был создан филиал. Точка Банк уже на протяжении 4 лет занимает лидирующее место в рейтинге лучших онлайн-банков, а 74% клиентов готовы рекомендовать его своим друзьям-предпринимателям. В банке также предусмотрен продукт для начинающих бизнесменов, за который не придется платить — тариф «Необходимый минимум».

Что включает в себя тариф

Бесплатные услуги:

- открытие расчетного счета;

- интернет-банк;

- мобильное приложение;

- налоговые и бюджетные платежи;

- выпуск и обслуживание бизнес-карт;

- платежи физическим лицам, ООО и ИП;

- зачисление выручки от эквайринга;

- снятие наличных.

Комиссия за операции:

- пополнение счета: до 300 000 рублей — 1%, до 800 000 рублей — 3%, свыше — 8%;

- переводы в долларах — 30$ (операция доступна при подключении валютного контроля).

Дополнительные сервисы и услуги

Кроме бесплатного обслуживания расчетного счета ИП и ООО Точка Банк предлагает своим клиентам следующие услуги:

- зарплатный проект: комиссия за перевод на карту Рокет отсутствует, на карту Точка — 0,55%;

- эквайринг: торговый — 2,3%, мобильный — 2,7%, интернет-эквайринг — 2,8%;

- регистрация юридических лиц и ИП — бесплатно;

- валютный контроль — 0,15% от суммы приходных и расходных операций;

- ведение бухгалтерии, расчет налогов и отправка отчетности для ИП на УСН 6%, ЕНВД и патент без сотрудников и эквайринга — 3 500 рублей в год;

- отправка отчётности и сверка с налоговой на любых системах налогообложения — 2 500 рублей в год;

- кредиты для ИП и ООО — от 50 000 до 2 000 000 рублей на срок — от 6 месяцев до 3 лет под 13% годовых (без залога и поручителей);

- онлайн-кассы: Эвотор 5 — 13 700 рублей, Эвотор 7.2 — 15 700 рублей, Эвотор 7.3 — 18 700 рублей, Эвотор 10 — 20 700 рублей;

- специальный счёт для тендеров.

Бонусы при подключении РКО

Новые клиенты получат до 270 000 рублей на развитие бизнеса. Кроме того, вы можете получить подарки от партнеров Точки: 10 000 рублей на первую рекламную кампанию в Яндексе, 9000 рублей на рекламу во Вконтакте, 3 месяца бесплатной работы в интернет-бухгалтерии Мое Дело или Контур Эльба, 3 месяца бесплатного использования конструктора сайтов Тильда. Больше бонусов — на сайте банка Точка.