Регрессивные налоги в рф: пример. налоги прогрессивный, регрессивный, пропорциональный

Содержание:

- Мировая практика

- Формирование налоговой базы в России

- Перспектива развития прогрессивного налогообложения в РФ

- Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

- Ранние примеры

- Характеристики регрессивной системы налогообложения

- Мнение россиян

- Прогрессивная система налогообложения в России

- Что такое прогрессивный налог?

- Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

- Непропорциональные налоги

- Особенности применения в наши дни

- Что называют прогрессивным налогом?

- Системы налогообложения. Задания из ЕГЭ с правильными ответами

- Эффективность системы

- Какая система налогообложения наиболее приемлема для современных условий экономики

- Косвенные налоги — что это такое простыми словами

- Заключение

- Итоги

Мировая практика

В наиболее развитых странах общество принимает оплату сборов, как нечто вполне естественное. Однако существует определенная грань между посильной и чрезмерной нагрузкой на бизнес и население, которую переходить нельзя.

Методы для регулирования налогообложения в мировой практике

- Равный. Вариант примитивный и самый простой, но не в полном объеме учитывает интересы малоимущих граждан страны. Такой метод используется в Японии. Суммы налоговых платежей равны для всех жителей государства независимо от их платежеспособности.

- Пропорциональный. Ставка одинакова для всех, сумма зависит от базы налогообложения. В России при расчете множества платежей применяется данный метод. Такой способ в большей степени бьет по карману среднестатистических плательщиков по сравнению с состоятельными гражданами. Нагрузка на свободный доход довольно высокая.

- Прогрессивный. Такой метод прост и понятен – платит больше тот, кто зарабатывает много. В Новой Зеландии применяется прогрессивный метод начисления подоходного налога. В этой стране хорошо развиты социальное обеспечение населения, бесплатное образование и качественное медицинское обслуживание. Такой метод имеет самую высокую поддержку среди граждан, и выглядит вполне справедливо: с увеличением дохода растет и ставка налога. Однако не во всех государствах он эффективен и нередко провоцирует уклонение от налогов: в странах, применяющих прогрессивную схему, бизнесмены выводят свои доходы из-под налогообложения путем перевода бизнеса в другие страны, тем самым сокращая налоговые поступления в бюджет родной страны.

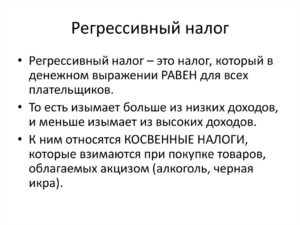

- Регрессивный. На первый взгляд формула расчета кажется необъективной: большие обязательные отчисления в бюджет при меньших доходах. Однако регрессивное налогообложение показывает, что богатство можно декларировать. В результате увеличения прибыли понижается коэффициент сбора. Регрессивный метод порой дает больший эффект, чем прогрессивный.

Формирование налоговой базы в России

Пропорциональная система налогообложения окончательно сформировалось в конце девяностых — начале двухтысячных годов прошлого столетия. До этого количество различных налогов и сборов насчитывалось 54. После реформы их стало 15. Тогда появился единый подоходный налог в 13 %. Власти с гордостью рапортовали, что это самый низкий в Европе сбор, так что «пора выходить из тени». Те, кто утверждает, что налогов стало много, явно забывают их количество до 2000 года. Однако проблема была не в количестве, а в качестве. Их никто не платил. Укрыться от налогов было просто, правоохранительные органы были неспособны вести жесткую борьбу с нарушителями. В 2000-х все поменялось:

- Ввелось пропорциональное налогообложение с низкими ставками.

- Увеличилась роль правоохранительных органов.

- Ужесточились наказания за уход от налогов.

Эти три фактора навели порядок в фискальной отрасли.

Главная идея, по которой вводилась именно пропорциональная система – нет смысла скрывать доходы, так как от них не зависит процент. Некоторые утверждают, что, введя прогрессивную систему, мы, наоборот, недополучим средства в бюджет, так как начнутся различного рода махинации. Сторонники же так не считают, т. к. такая аргументация позволяет расписаться в бессилии правоохранительной системы государства.

Перспектива развития прогрессивного налогообложения в РФ

Правительство России отказалось от внедрения данной системы, предпочитая работать с единой ставкой для всей прибыли. Но, было озвучено, что отказ лишь временный – через несколько лет возможность внедрения прогрессивной шкалы будет рассмотрена, но уже с откорректированными ставками.

Уже на данный момент действующая программа налогообразования показывает свою неэффективность. Прогнозы будущего активного роста бюджетных расходов, скорее всего, приведет именно к необходимости использования прогрессивного налогообложения.

Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

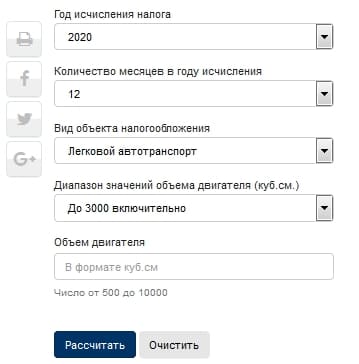

В истории российской налоговой системы был яркий пример применения регресса при уплате налога. До 01.01.2010 работодатели с выплат работникам уплачивали Единый социальный налог, который позднее заменили страховые взносы. Регулировался порядок уплаты ЕСН ныне не действующей главой 24 НК РФ. По ЕСН была установлена сложная регрессивная ставка, действовавшая следующим образом:

- при доходе работника в течение года до 100 000 руб. тариф устанавливался в размере 26,1 %;

- с суммы дохода свыше 100 000 и до 300 000 руб. — 20,0 %;

- свыше 300 000 и до 600 000 руб. — 10 %;

- с дохода свыше 600 000 руб. уплачивался ЕСН в размере 2 %.

С 01.01.2010 ЕСН был отменен. Ему на смену пришли страховые взносы, порядок уплаты которых существенно отличался.

Ранние примеры

В первые дни Римской республики государственные налоги состояли из начислений на имущество и собственность. Для римских граждан ставка налога при нормальных обстоятельствах составляла 1% от стоимости собственности, а иногда могла подниматься до 3% в таких ситуациях, как война. Эти налоги взимались с земли, домов и другой недвижимости, рабов, животных, личных вещей и денежного богатства. К 167 г. до н.э. Риму больше не нужно было взимать налог со своих граждан на итальянском полуострове из-за богатства, полученного в завоеванных провинциях. После значительной римской экспансии в I веке Август Цезарь ввел налог на богатство в размере около 1% и фиксированный подушный налог на каждого взрослого; это сделало налоговую систему менее прогрессивной, поскольку она больше не облагалась налогом только на богатство.

Современная эра

Карикатура на Уильяма Питта Младшего, собирающего недавно введенный подоходный налог.

Первый современный налог на прибыль был введен в Великобритании от премьер — министра Уильяма Питта Младшего в своем бюджете декабря 1798 года , чтобы заплатить за оружие и оборудование для французской революционной войны . Новый дифференцированный (прогрессивный) подоходный налог Питта начинался со сбора в размере 2 старых пенса за фунт (1/120) с доходов свыше 60 фунтов стерлингов и увеличивался максимум до 2 шиллингов (10%) с доходов более 200 фунтов стерлингов. Питт надеялся, что новый подоходный налог повысит 10 миллионов фунтов стерлингов, но фактические поступления за 1799 год составили немногим более 6 миллионов фунтов стерлингов.

Прогрессивный подоходный налог Питта взимался с 1799 по 1802 год, когда он был отменен Генри Аддингтоном во время Амьенского мира . Аддингтон занял пост премьер-министра в 1801 году после отставки Питта из-за католической эмансипации . Подоходный налог был вновь введен Аддингтоном в 1803 году, когда возобновились военные действия, но снова был отменен в 1816 году, через год после битвы при Ватерлоо .

Подоходный налог Соединенного Королевства был вновь введен сэром Робертом Пилом в Законе о подоходном налоге 1842 года . Пил, как консерватор , выступал против подоходного налога на всеобщих выборах 1841 года , но растущий дефицит бюджета требовал нового источника средств. Новый подоходный налог, основанный на модели Аддингтона, был введен с доходов выше 150 фунтов стерлингов. Хотя изначально предполагалось, что эта мера будет временной, вскоре она стала неотъемлемой частью британской налоговой системы. В 1851 году под руководством Джозефа Хьюма был сформирован комитет для расследования этого вопроса, но он не смог прийти к четкой рекомендации. Несмотря на громкие возражения, Уильям Гладстон , министр финансов с 1852 года, сохранил прогрессивный подоходный налог и расширил его, чтобы покрыть расходы на Крымскую войну . К 1860-м годам прогрессивный налог стал неохотно принятым элементом английской налоговой системы.

В Соединенных Штатах первый прогрессивный подоходный налог был установлен Законом о доходах 1862 года . Закон был подписан президентом Авраамом Линкольном и заменил Закон о доходах 1861 года , который устанавливал фиксированный подоходный налог в размере 3% с доходов выше 800 долларов. Шестнадцатая поправка к Конституции Соединенных Штатов , принятая в 1913 году, позволила Конгрессу облагать все налоги на прибыль без какого — либо требований пропорционального распределения. К середине 20 века в большинстве стран была введена та или иная форма прогрессивного подоходного налога.

Характеристики регрессивной системы налогообложения

Каждая организация или индивидуальный предпринимать в процессе своей деятельности должны уплачивать налоги государству. Для этого имеется довольно много разных видов систем налогообложения, обладающих своими особенностями и параметрами. Однако все они подразделяются на регрессивные и прогрессивные, а также равные в зависимости от метода регулирования:

- прогрессивная система основывается на том, что количество налогов, которые подлежат уплате в бюджет, зависит от того, какую прибыль получает предприятие, а соответственно, чем большее ее доход, тем выше налоги;

- регрессивная система налогообложения основывается на том, что снижаются налоги при росте прибыли, а нередко она считается даже более выгодной для государства, чем прогрессивный вариант;

- равный метод регулирования предполагает, что каждый платит одни и те же налоги, однако здесь не учитываются интересы и материальное положение отдельных людей и разных компаний, но при этом данный способ считается самым простым в применении.

Основные параметры регрессивной системы налогообложения

Регрессивная система налогообложения обладает как положительными, так и отрицательными особенностями. Она предполагает, что ставка налога снижается с ростом прибыли организации. На самом деле такая система используется в практике нечасто, поскольку считается сложной в применении.

Сюда можно отнести только единый социальный налог, который применяется в России с 2001 года. Здесь важным является то, что при увеличении штата в связи с ростом размера компании, увеличиваются расходы на заработную плату, в результате чего снижается процентная ставка по налогу.

Это необходимо для того, чтобы минимизировать заработок, выдаваемый работникам в конверте, в результате чего он не учитывается при расчете их официальной заработной платы.

Это обусловлено тем, что уплачиваются косвенные налоги не самими предприятиями, а непосредственными потребителями товаров, а именно покупателями, поэтому важно, чтобы они не уплачивали на эти цели слишком много денежных средств. Ведь у обычных граждан намного меньше доход, чем у целой организации

Соответственно, чем богаче покупатель, тем больше подакцизных товаров он сможет приобрести, а в результате уплатит большую сумму денег в качестве налога по сравнению с покупателем единичного товара.

Сфера применения системы

Уникальная регрессивная система налогообложения применяется очень часто в Германии, а именно для тех налогоплательщиков, чей доход в течение одного года не превысил 60 тыс. марок. Они должны уплачивать налог на добавленную стоимость не в общем размере, а 80 процентов от общей суммы.

Многие специалисты, а также руководители новых и маленьких фирм, которые только начинают свою деятельность, в результате чего не обладают достаточным доходом, считают регрессивную систему несправедливой.

Ведь фирмам и простым гражданам, доход которых является небольшим, приходится уплачивать налоги в достаточно большом размере, который больше, чем налог состоятельных людей или крупных и доходных организаций.

Однако на самом деле именно такая система налогообложения считается хорошей мотивацией для каждой фирмы стараться добиться хороших результатов своей работы. Также она способствует тому, чтобы официальные заработные платы не скрывались. Ведь чем больше доход, тем меньше налог.

Преимущества

Прогрессивная система считается более справедливой, однако при ее применении очень распространенным считается укрытие доходов.

Это ведет к потере определенной прибыли государства, а также к росту коррупции и других проблем в стране в целом и в отдельных организациях.

Именно поэтому в некоторых случаях применение регрессивной системы при налогообложении считается обоснованным и рациональным решением для государства.

Таким образом, при налогообложении регрессивная система обладает как определенными положительными параметрами, так и некоторыми важными минусами. Поэтому правительство каждого государство должно тщательно обдумывать возможность применять эту систему на практике, чтобы не допустить несправедливого отношения к определенным организациям или людям.

Мнение россиян

В настоящее время большинство россиян поддерживают введение прогрессивной шкалы налогов. Это отношение граждан обусловлено катастрофическим социальным расслоением российского общества.

Единая ставка налога не устраивает малоимущих россиян

Согласно официальным данным Росстата процент граждан, живущих за чертой бедности, составил в 2018 г. 12,9% от общего числа россиян. Некоторые эксперты высказывают мнение, что в действительности неимущих россиян еще больше, а официальная статистика не отражает российской реальности. Одинаковая для бедных и богатых налоговая нагрузка, при низких доходах бедняков и сверхдоходах богачей, провоцирует рост социального напряжения.

Прогрессивная налоговая система имеет свои положительные и отрицательные стороны. Реформация схем взимания налогов не должна проводиться спонтанно. Применение того или иного варианта налогообложения должно быть обусловлено спецификой социальной, экономической и политической сфер жизни государства.

Аргументы противников прогрессивного налогообложения

Итак, какие же доводы приводят противники прогрессивной системы? Пропорциональная система налогообложения, по их мнению, является справедливой. Люди должны платить одинаковую сумму. Чем выше доход, тем больше поступает налогов в бюджеты от конкретного резидента. Они не могут смириться с мыслью, что успешные люди, которые хорошо зарабатывают, должны платить более высокий процент.

Аргументы сторонников прогрессивного налогообложения

Сторонники дифференцированной ставки считают, что пропорциональная система налогообложения неэффективна, она усиливает социальное неравенство в обществе. Одни люди все время богатеют, другие, наоборот, беднеют.

Прогрессивная система обеспечивает социальную функцию государтва на практике, сглаживает дифференциацию в обществе. Власти должны помогать людям с низкими заработными платами. На практике происходит, что минимальный размер оплаты труда, который и так меньше прожиточного минимума, облагается налогом. Такого нет в большинстве развитых стран мира.

Россия по Конституции — социальное государство, но на практике ее социальная роль неэффективна. Сегодня многие депутаты хотят внести законопроект, по которому люди с минимальными зарплатами будут освобождены от налога на доходы физических лиц.

Прогрессивная система налогообложения в России

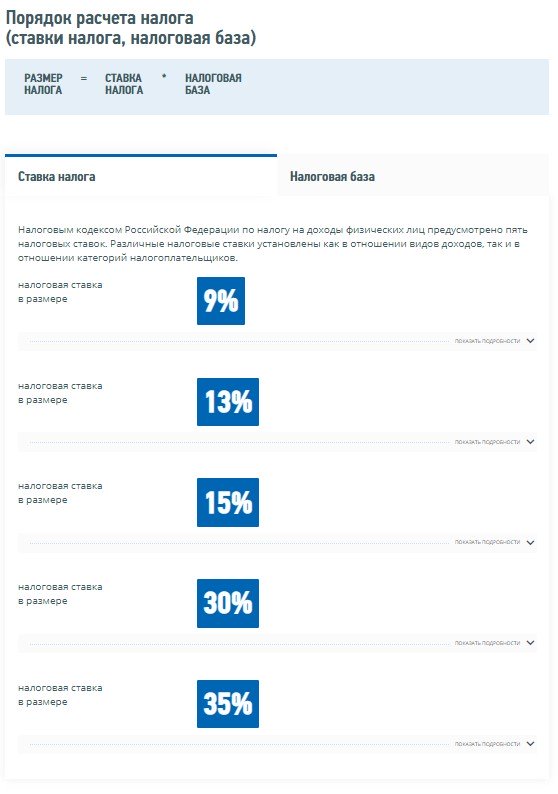

Однако, в нашей стране порядок взимания подоходного налога по прогрессивной ставки применялся еще недавно. Например, до 2001 года был установлен прогрессивный тариф при налогообложении физлиц. Многоступенчатая тарифная ставка по НДФЛ была установлена с 1998 года:

| Сумма дохода, рублей | Тарифная ставка, % |

| До 20 000,00 (включительно) | 12 |

| Свыше 20 000,00 до 40 000,00 (включительно) | 15 |

| Свыше 40 000,00 до 60 000,00 (включительно) | 20 |

| Свыше 60 000,00 до 80 000,00 (включительно) | 25 |

| Свыше 80 000,00 до 100 000.00 (включительно) | 30 |

| Свыше 100 000,00 | 35 |

В 2000 году многоступенчатая тарификация была упрощена до 3. С 2001 года ставка НДФЛ была установлена уже равной 13% и не зависела от величины дохода налогоплательщика.

Несмотря на то, что предложения о возобновлении прогрессивной системы налогообложения до сих пор возникают, Минфин РФ считает применение данной системы налогообложения в настоящее время нецелесообразной. Существующая же система налогообложения является простой как в исчислении и уплате.

Что такое прогрессивный налог?

Прогрессивное налогообложение – это система, расчет которой основан на пропорциональном методе.

Она предусматривает увеличение средней ставки налога соразмерно с повышением дохода физического лица за отчетный период, и уменьшение расчетной ставки в связи со снижением общегодовой прибыли.

Подоходный доход такого типа предполагает разрядное разделение общей базы налогов. Каждый разряд имеет определенную ставку, выраженную в процентах.

Внутриразрядное обложение предусматривает сохранение пропорциональной ставки. При увеличении или снижении прибыли, происходит скачкообразный переход к следующему разряду с другим процентным исчислением с учетом регрессии.

Данный вид налогообразования используется в большинстве развитых стран. Однако, есть страны, базирующие на пассивном методе, с расчетом, основанном на фиксированной ставке.

Россия в данном случае, не исключение. В РФ применяется единая (плоская) шкала налогообложения, где фиксированная ставка, например, составляет 13% и распространяется на всех резидентов нашей страны, независимо от количества общегодовой прибыли, статуса плательщиков и источников получения дохода.

Первыми, прогрессивные и регрессивные налоги применили в Великобритании. На тот момент, минимальная ставка налога составляла 2 пенса, которая замещалась после превышения прибыли.

В России, в 1810 году, также пытались ввести данное налогообложение, что привело к резкому падению рубля и затяжному экономическому кризису. Уже в 1820 году данную систему отменили.

Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

В истории российской налоговой системы был яркий пример применения регресса при уплате налога. До 01.01.2010 работодатели с выплат работникам уплачивали Единый социальный налог, который позднее заменили страховые взносы. Регулировался порядок уплаты ЕСН ныне не действующей главой 24 НК РФ. По ЕСН была установлена сложная регрессивная ставка, действовавшая следующим образом:

- при доходе работника в течение года до 100 000 руб. тариф устанавливался в размере 26,1 %;

- с суммы дохода свыше 100 000 и до 300 000 руб. — 20,0 %;

- свыше 300 000 и до 600 000 руб. — 10 %;

- с дохода свыше 600 000 руб. уплачивался ЕСН в размере 2 %.

С 01.01.2010 ЕСН был отменен. Ему на смену пришли страховые взносы, порядок уплаты которых существенно отличался.

Непропорциональные налоги

До 2021 года пример пропорциональной налоговой ставки иллюстрировал налог на доходы физических лиц. Но с 01.01.2021 НДФЛ относится к непропорциональным сборам — тариф зависит от уровня доходов плательщика (). Теперь НДФЛ — прогрессивный: если доход налогоплательщика не превышает 5 миллионов рублей, он отчисляет 13% в бюджет. Как только доходность превысит 5 миллионов рублей, отчисления составляют 15%.

Кроме того, примером непропорциональных являются страховые взносы: платежи в пользу обязательного пенсионного страхования и по временной нетрудоспособности и материнству.

Эти обязательства относят к регрессивным взносам. Это значит, что при достижении определенного лимита по облагаемой базе тариф снижается. Например, тариф по страховым взносам на обязательное пенсионное страхование снижается с 22% до 10%, когда облагаемая база достигает лимита. В 2021 году он составляет 1 465 000 рублей.

Такие же правила действуют и по взносам в пользу ВНиМ. Так, при достижении лимита в 966 000 рублей в 2021 году тариф страховых взносов снижается с 2,9% до 0%.

А вот страховое обеспечение на обязательное медицинское страхование к регрессивной системе обложения уже отнести нельзя. Для этого обязательства отсутствуют определенные ограничения и лимиты. Действующий тариф в 5,1% устанавливается к облагаемым доходам независимо от их размера.

Особенности применения в наши дни

На сегодняшний день ставка с регрессом частично сохранилась в тарификации страховых взносов. Так, при доходах свыше предельной налоговой базы тариф взноса на пенсионное страхование снижается с 22 до 10 %, а взносы в ФСС не уплачиваются вовсе (ст. 426 НК РФ) . Предельная база по страховым взносам устанавливается ежегодно Правительством РФ.

| Год | Предельная база по страховым взносам, руб. | |

|---|---|---|

| ПФР | ФСС | |

| 2017 | 876 000 | 575 000 |

| 2018 | 1 021 000 | 815 000 |

| 2019 | 1 115 000 | 865 000 |

Отмена такого порядка налогообложения планировалась на 2021 год. Но в последний год Минфин неоднократно высказывал мнение о нецелесообразности отмены предельных показателей по страховым взносам (Письмо от 10.07.2018 № 03-04-05/47745). Точку в этом вопросе поставило принятие Федерального закона от 03.08.2018 № 303-ФЗ, который внес изменения в НК РФ и отменил увеличение тарифа по страховым взносам с одновременным ростом ставки по НДС.

Главным источником формирования бюджета всегда были налоги, поэтому от того, насколько правильно будет построена налоговая система, будет зависеть благополучие страны. Все граждане и компании, получающие доход, обязаны уплачивать в казну государства налоги, рассчитанные по установленной модели налогообложения.

В экономике существует несколько методов регулирования поступающих начислений. Каждый из них несёт различный экономический смысл и имеет характерные особенности.

Что называют прогрессивным налогом?

Данное налогообложение предусматривает увеличение ставки по мере роста доходов. В основном используется при работе с физическими лицами.

- Простой поразрядный. Шкала совокупного дохода делится на отдельные разряды. Каждому из них соответствует определённый уровень: высший и низший. У каждого разряда есть определённая налоговая сумма, которую необходимо оплатить. Такая схема использовалась в тех государствах нового времени, где только вводился подоходный налог. Недостатком является скачкообразное изменение сумм, которые необходимо заплатить. Может быть такое, что владелец более высокого дохода после уплаты всех налогов остаётся с меньшим количеством денег, нежели получающий меньше.

- Одноступенчатый. Имеет всего одну ставку. Также вводится необлагаемый минимум, с которого не собирается доход. Про саму налоговую ставку можно сказать, что она является фиксированной. Но в реальности увеличение эффективности растёт вместе с доходами, которые получают объекты. К тому же он показывает, сколько действительно взимается в качестве налога. Такая схема также часто называется сбором податей со скрытой прогрессией.

- Относительный поразрядный. Такой вид прогрессии делит сумму дохода на разряды. Каждый их них определяется определённой ставкой, которая выражена в процентной форме и применяется ко всей базе. Внутри каждого разряда сохраняется пропорциональное обложение, но при переходе к следующему происходят скачки уровня налогов. Здесь также возможна ситуация, когда получатель большего дохода остается с меньшей суммой, чем тот, кто зарабатывает меньше.

- Многоступенчатый. В этом случае весь доход делится на несколько ступеней, для каждой используется своя фиксированная налоговая ставка. Она обычно растёт вместе с каждой новой частью. Особенность такой системы в том, что она занимается исключительно теми суммами, которые выше определённого минимума.

- Линейный. В данном случае налоговая ставка возрастает постепенно без скачков. Как правило, максимальное значение в процентном выражении может в несколько раз превышать начальный минимум.

- Комбинированный. Весь доход делится на несколько частей. И к каждой из них применяется свой особенный тип налогообложения.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Прогрессивная шкала налогообложения

При прогрессивной шкале налогообложения устанавливаются несколько налоговых ставок, в зависимости от суммы налоговой базы. Причем для бо́льшей суммы налоговой базы устанавливается бо́льшая ставка налога.

Пример прогрессивной шкалы налогообложения

Доход до 1 млн. рублей — ставка 10%

Доход от 1 млн. рублей до 2 млн. рублей — ставка 15%

Доход от 2 млн. рублей до 5 млн. рублей — ставка 20%

Доход свыше 5 млн. рублей — ставка 30%

НДФЛ

Прогрессивная шкала налогообложения применялась в России по налогу на доходы физических лиц (НДФЛ) до 2002 года. Общая ставка налога составляла 13%, но увеличивалась до 35%, в зависимости от доходов.

С 2002 по 2020 гг. была установлена плоская ставка НДФЛ 13% (ст. 224 Налогового кодекса Российской Федерации (НК РФ)).

С 2021 года вводится повышенная ставка НДФЛ 15% для доходов физических лиц, превышающих 5 млн. рублей в год. Таким образом, с 2021 года по НДФЛ применяется прогрессивная шкала налогообложения.

Налог на имущество физических лиц

Прогрессивная шкала налогообложения применяется по налогу на имущество физических лиц, в случае определения налоговой базы исходя из инвентаризационной стоимости (п. 4 ст. 406 Налогового кодекса Российской Федерации (НК РФ)).

Системы налогообложения. Задания из ЕГЭ с правильными ответами

Чтобы успешно сдать ЕГЭ по обществознанию, необходимо различать системы налогообложения, понимать разницу между пропорциональной, прогрессивной и регрессивной системой. Разберем несколько заданий из тестов прошлых лет.

Задание 1Выберите верные суждения о налогообложении и запишите цифры, под которыми они указаны.1) Пропорциональное налогообложение означает, что ставка налога зависит от величины дохода.2) При пропорциональном налогообложении с высоких доходов взимается больший процент, чем с низких.3) При прогрессивной системе по мере возрастания дохода увеличивается ставка налога.4) При регрессивном налогообложении семья с меньшими доходами платит больший процент от своих доходов, чем семья с высокими доходами.5) При регрессивном налогообложении могут взиматься одинаковые ставки налога со всех налогоплательщиков.Правильный ответ: 34При прогрессивной системе ставка налога действительно увеличивается по мере возрастания дохода. При регрессивной системе семьи с низкими доходами правда платят больший процент в виде налогов.Пропорциональная система означает, что ставка не зависит от величины доходов, с высоких доходов взимается такой же процент, как и с низких. Регрессивный налог не означает одинаковой ставки налога — это уже пропорциональная система.

Задание 2В стране Н. длительное время существовала прогрессивная шкала исчисления налога с доходов физических лиц, вызывающая серьезные нарекания состоятельных людей. Ряд граждан, не желающих уплачивать налог на сверхдоходы, уехали из страны и приняли гражданство соседних стран. Пришедшее к власти новое правительство провело налоговую реформу, установив пропорциональную шкалу налогообложения.В чем заключается сущность данной шкалы исчисления налога? Приведите три предположения о ее преимуществах.Правильный ответ: Сущность пропорциональной шкалы заключается в установлении единой ставки налога вне зависимости от уровня дохода.Преимущества пропорциональной системы налогообложения:1. Простота расчета и сбора налога2. Легализация доходов, вывод из тени, рост собираемости налога3. Поощрение граждан в поиске дополнительных доходов

Задание 3В стране Н. после прихода к власти правительства социалистов прошла масштабная налоговая реформа. Вместо единой плоской шкалы исчисления налога с доходов физических лиц (НДФЛ) была введена прогрессивная шкала.В чем суть данной шкалы исчисления НДФЛ? Приведите два обоснования в пользу ее введения для общества.Правильный ответ:Сущность прогрессивной шкалы заключается в повышении налоговой ставки для граждан с высокими доходами и в снижении ставки для граждан с низкими доходами.Преимущества прогрессивной системы налогообложения:1. Бюджет получает дополнительные средства за счет обеспеченных граждан и может перераспределять доходы на социальные нужды.2. Прогрессивная шкала сглаживает социальное неравенство, снижает напряжение в обществе.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Какая система налогообложения наиболее приемлема для современных условий экономики

В настоящее время наше государство испытывает некоторый дефицит бюджета, который можно частично закрыть налоговыми платежами. В связи с этим экономисты тщательно продумывают новую модель налогового режима, которая будет идеально подходить к условиям современного бизнеса.

Регрессивная шкала налогообложения в такие времена не совсем приемлема, так как она не способна восстановить довольно большой недобор. В связи с этим законодатели разработали законопроект, имеющий прогрессивный многоступенчатый характер начисления сборов. В его основе заложены строго определённые нормативы, по которым будут определяться налоговые ставки. Затрагивать такое налогообложение будет подоходный налог граждан. Если углубиться в реальные числа модели, то можно увидеть, что предлагаемая система имеет довольно низкую стартовую ставку налога (5%). В какой-то мере это даже напоминает регрессию по сравнению с действующим режимом.

Разрабатываемая система пока не находит общего согласия законодателей, и поэтому отложена до лучших времён. Возможно, в связи с изменением экономической ситуации в стране такой законопроект получит свою путёвку в жизнь.

Налоговые системы служат для официального изъятия части дохода в пользу государственного бюджета. От того, насколько действующая модель вызывает доверие населения, зависит размер поступающих взносов. Регрессивное налогообложение зарекомендовало себя как стимулирующая модель легализации дохода, но тем не менее система создана для определённого экономического курса и не может применяться в условиях выхода из кризиса.

Статья написана по материалам сайтов: ru.toptipfinance.com, ppt.ru, businessman.ru.

Косвенные налоги — что это такое простыми словами

Иногда бывает так, что некоторые товары пользуются гарантированным повышенным спросом. Широко известным примером такой ситуации являются сигареты. Государство устанавливает при их продаже косвенный налог. При этом продавец добавляет к его цене оговоренную сумму. Затем он уплачивает эту сумму государству. То есть фактически налог платит покупатель, а фирма перечисляет указанную сумму в качестве косвенного налога.

Другой принцип начисления обязательных платежей — это налог с оборота. Он платится не с прибыли, а с полученного дохода. Это происходит при продаже товаров, услуг. Если речь идёт о закупке, то в этой ситуации сумма к уплате уменьшается на соответствующую величину. Налог на добавочную стоимость предусматривает уплату с оборота.

Примерами косвенных налогов в Российской Федерации являются следующие:

- Акцизы действуют на топливо, табачные изделия, автомобили и алкоголь. Их устанавливают в процентном соотношении к цене товара.

- Таможенные пошлины. Они могут быть транзитными, экспортными или импортными.

- Налог на добавленную стоимость платят в размере 20% от оборота.

- Выплаты в виде государственной пошлины. Они применяются при оформлении документов, оплате разрешений и в некоторых других случаях.

Такие налоги государству легче контролировать по сравнению с прямыми.

В отличие от прямых налогов здесь не применяется заполнение деклараций. В большинстве случаев отчётность отсутствует или она минимальная. Например, при уплате акциза покупатель вообще ничего не заполняет, но фактически выплачивает акциз. В этом случае у предприятия имеется отчётность, но она является минимальной.

При выплате государственной пошлины единственной отчётностью является предъявление квитанции, подтверждающей факт уплаты необходимой суммы. Обычно уплата происходит сразу, как только в ней возникает необходимость.

Заключение

Налоги всегда зависят от политики. Мало кто из членов общества действительно хочет платить налоги. Большинство делает это неохотно. Однако, почти все хотят, чтобы кто-то обязательно платил налоги, чтобы государство могло предоставлять блага.

Таким образом, хотя использование пропорциональных налогов представляется справедливым и разумным подходом к накоплению средств в бюджете, большинство налогов в конечном итоге либо регрессивные, либо прогрессивные. Те, кто находится в верхней части спектра доходов, предпочитают регрессивные налоги, а те, кто находится в нижней части, предпочитают прогрессивные налоги.

Итоги

Итак, мы разобрали, что такое пропорциональная система налогообложения. Это система, при которой все резиденты платят одинаковый процент вне зависимости от доходов. Иная ситуация с прогрессивной и регрессивной системой. В первом случае чем больше доход, тем выше взимается процент, во втором, наоборот, чем выше доход, тем ниже процентная ставка.

Не стоит забывать, что, несмотря на пропорциональную систему налогообложения, нашей стране все же присущи элементы прогрессивной системы. Это проявляется через социальную поддержку: субсидии, компенсации малообеспеченным гражданам. Помимо этого, применяются различные налоговые вычеты разным категориям. Кроме того, система налогообложения не едина, для каждой деятельности предусматривается своя процентная ставка.