Налоги с физических лиц

Содержание:

- Налог на имущество физлиц

- Когда и как платить?

- Плательщики и объект налогообложения

- Правовая сущность перечня ст. 217 НК РФ

- Что за постановление Конституционного суда

- Как уплатить налог: ТОП-6 лучших способов!

- Порядок расчета налога

- Земельный налог

- Подоходный налог (НДФЛ)

- Налог на землю

- Налоги, которые платят граждане России: классификация

- Как проверить наличие налоговых обязательств?

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Когда и как платить?

Дата уплаты имущественного, транспортного и земельного налога — 1 декабря, следующего за отчётным. Например, в 2019 году платится налог за 2018. Если 1 декабря приходится на выходной, то крайняя дата уплаты переносится вперёд на ближайшую рабочую дату.

Не позднее, чем за месяц до наступления даты уплаты, налоговая рассылает уведомления. На деле же рассылку квитанций так не затягивают, и начинают их формировать ещё летом. Уведомление проходит одним из двух способов:

- Бумажная квитанция по месту регистрации.

- Уведомление в личном кабинете налогоплательщика.

Бумажной квитанции не будет, если налогоплательщик зарегистрировался в личном кабинете. В таком случае уведомления о начислениях будут приходить туда.

Оплату тоже можно сделать двумя способами:

- Наличными в любом отделении банка по квитанции. Если она пришла в личный кабинет, то можно распечатать или обратиться в отделение налоговой службы, там тоже выдадут бумажный вариант.

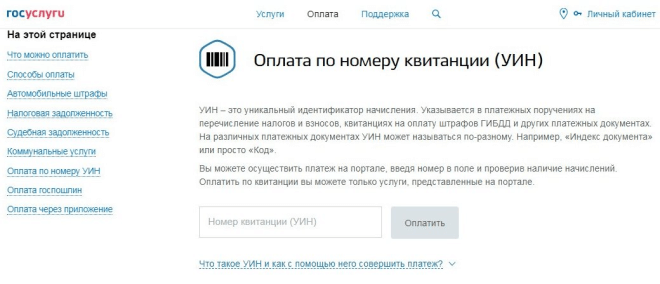

- Картой на сайте госуслуг или в личном кабинете налогоплательщика.

Налоговой квитанции и начислений может и не быть. Например, после покупки квартиры. Это не освобождает от уплаты налога. О приобретении имущества надо сообщать самостоятельно, если данные не поступили в налоговую автоматически.

Плательщики и объект налогообложения

Общая информация

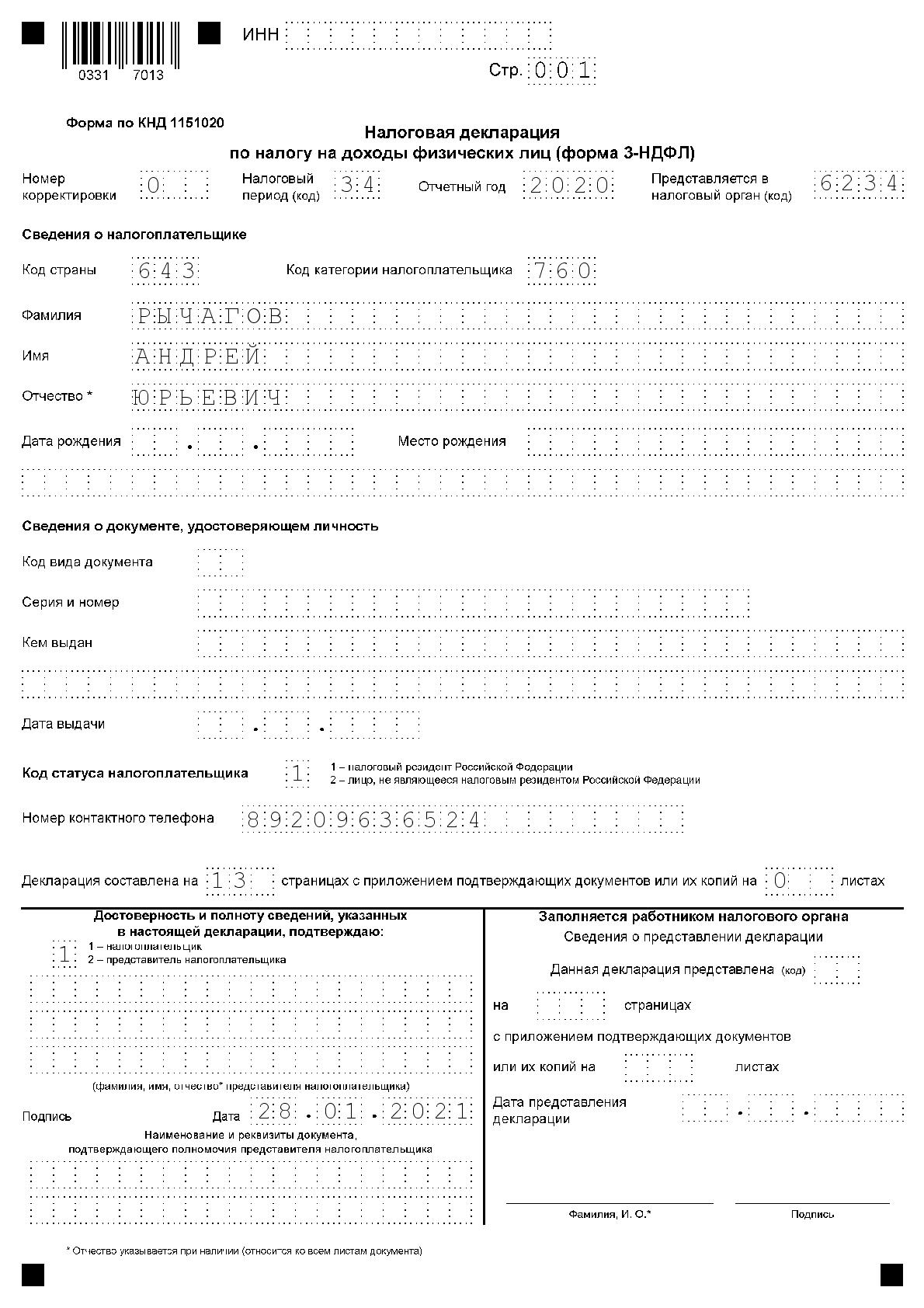

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Правовая сущность перечня ст. 217 НК РФ

Перечень не являющихся объектами налогообложения доходов является исчерпывающим. Если какого-то вида нет в списке этой статьи, то он облагается налогом, включается в налоговую базу физических лиц. На это указывало ещё УФНС РФ по г. Москве в информационном письме от 10.07.2009 № 20-15/3/070938.

Так, доход в виде неустойки в вышеуказанном перечне отсутствует, поэтому её получателям нужно платить налог. Тоже самое относится и к заработной плате, выплаченной по решению суда. А обязанность перечисления налогов в бюджет точно так же лежит на работодателе, поскольку он является налоговым агентом своих работников.

Все доходы, которые освобождаются от уплаты налогов, делятся на те, с каких налог не берётся полностью и частично. Первые перечислены в п. п. 1-27 и п. п. 29-32, а вторые указаны в п. п. 28 и 33 рассматриваемой статьи. В ещё одну группу выделяется особый вид доходов, которые получены от близких родственников. Они тоже не облагаются налогом. Однако освобождение от налогов существует лишь до тех пор, пока между близкими родственниками не заключен договор гражданско-правового характера.

Точно так же объектом налогообложения является доход, полученный в результате заключения трудового договора. К примеру, если отец является ИП или зарегистрировал ООО с одним учредителем и нанял на работу сына, заключив с ним трудовое соглашение, то доход работника облагается НДФЛ.

Важно, что уменьшение налогооблагаемой прибыли может произойти из-за экономической нецелесообразности выплат, производимых организацией. Это условие приведено в п

1 ст. 252 НК РФ в качестве критерия отнесения затрат налогоплательщика к уменьшению налогооблагаемой прибыли. Но оно не имеет отношения к главе 23 НК, а положения главы 25 НК не применяются при установлении освобождаемых от НДФЛ доходов.

Не следует путать два этих основания уменьшения налогооблагаемой базы или пытаться объединять их в единую систему. Сам факт того, что эти виды доходов имеют различную природу подтверждает постановление от 23.10.2007 № 09АП-7691/2007-АК Девятого арбитражного апелляционного суда. В нём указано, что законодательство о налогах не ставит в зависимость освобождение от налогообложения компенсационных выплат от экономической обоснованности этих расходов у работодателя. Это совершенно разные явления, а ст. 217 НК РФ несёт более социально-значимую функцию, чем какую-либо ещё.

Вполне оправданным будет предположение о том, что иногда споры и разногласия вокруг этой статьи возникают из-за того, что некоторые предприниматели пытаются найти хоть какую-то зацепку для того, чтобы не платить налог. Поэтому и возникают информационные письма минфина и налогового министерства о том, что облагается налогом задаток или суммы среднего заработка, начисляемая за период вынужденного прогула. Понятно, что и то и другое является полноценным доходом, поэтому и видимых причин освобождения от обложения налогом не существует.

Что за постановление Конституционного суда

У жительницы Алтайского края был дом. За 2015 год налог на него составил 47 572 Р. ИФНС посчитала его по инвентаризационной стоимости: Алтайский край на тот момент еще не перешел на расчет по кадастровой стоимости.

Женщина не согласилась с размером налога. По ее мнению, налог на дом ИФНС должна была считать по кадастровой стоимости по ставке 0,1%, а не по ставке 1,5% исходя из инвентаризационной стоимости. При этом инвентаризационная стоимость дома составляет 3 171 466 Р, а кадастровая — 2 873 674 Р. Если бы ИФНС посчитала налог по меньшей ставке исходя из кадастровой стоимости, он бы составил всего 2874 Р — это в 16,5 раз меньше.

Именно эту сумму налога жительница Алтайского края считала справедливой, поэтому в марте 2017 года обратилась в суд. Она просила признать недействительными требования ИФНС и обязать ее пересчитать сумму налога на дом.

Сначала суды вообще не хотели принимать у женщины исковое заявление. А когда суд наконец рассмотрел иск, то отказался удовлетворить ее требования. Вторая инстанция поддержала решение.

Параллельно налоговая два раза пыталась взыскать с женщины задолженность в суде, и оба раза ИФНС это не удалось: сначала суд отменил приказ о взыскании денег, а потом отказал налоговой из-за истечения срока исковой давности.

Битва в судах между жительницей Алтайского края и налоговой длилась около года. В итоге в 2018 году женщина решила, что статья 402 налогового кодекса о применении кадастровой и инвентаризационной стоимости не соответствует Конституции: она нарушает принцип равенства налогообложения и возлагает на граждан непосильную налоговую нагрузку. Поэтому она подала жалобу в Конституционный суд.

В феврале 2019 года Конституционный суд постановил, что статья 402 НК РФ не нарушает Конституцию, так как не запрещает налогоплательщику в индивидуальном порядке требовать, чтобы и во время переходного периода налог на имущество рассчитывали исходя из кадастровой стоимости, а не инвентаризационной.

Постановление КС от 15.02.2019 № 10-ПPDF, 454 КБ

При этом Конституционный суд указал, что недопустимо, чтобы у кого-то из налогоплательщиков были более выгодные условия, чем у других. Налогообложение должно быть соразмерным: нельзя допускать существенных — в два и более раза — различий в размере налога на имущество в зависимости от способа его расчета.

Если для конкретного объекта недвижимости уже установлена кадастровая стоимость, но для целей налогообложения еще официально не используется, то по ней все равно можно считать налог на имущество физлиц.

А если кадастровая стоимость недвижимости еще не определена, то ее можно применять для расчета налога по решению налоговой или суда. В этом случае необходимо оценить имущество.

Таким образом, Конституционный суд дал возможность всем гражданам требовать пересчитать налог на имущество, если сумма налога по инвентаризационной стоимости для них в два и более раза превышает сумму налога по кадастровой стоимости.

ФНС даже выпустила отдельное письмо, в котором обязала налоговые службы всех субъектов РФ изучить и применить постановление КС. Минфин России, ссылаясь на КС, также неоднократно указывал, что гражданин вправе в индивидуальном порядке требовать применить кадастровую стоимость для расчета налога на имущество.

Перерасчет налога не происходит автоматически: для этого гражданин должен подать в налоговую заявление в свободной форме.

Вернуть излишне уплаченный налог можно только за три предыдущих года. Например, если подать заявление на перерасчет суммы в 2020 году, то налог пересчитают за 2019, 2018 и 2017 годы.

Если при перерасчете окажется, что налог по кадастровой стоимости больше, чем по инвентаризационной, требовать доплаты не станут.

На сайтах судов мне не удалось найти информацию о том, что жительница Алтайского края обращалась в суд для пересмотра решения по своему делу на основании постановления Конституционного суда. Думаю, это связано с тем, что налоговая все равно уже никогда не сможет взыскать с женщины задолженность — даже в судебном порядке.

Зато благодаря постановлению КС другие граждане, которые платят налог на имущество физлиц, могут пересчитать и вернуть излишне уплаченные деньги. Этим правом я и воспользовался.

Как уплатить налог: ТОП-6 лучших способов!

Плательщики НДФЛ из заработной платы, столкнувшись с необходимостью самостоятельной оплаты налогов, часто испытывают затруднения. Предлагаем вашему вниманию 6 удобных способов, как уплатить налог.

Способ 1. Касса банка.

Удобен тем, что за вас всю работу сделает профессионал. Нужно только предоставить реквизиты для оплаты и паспорт. Плательщик получает платежное поручение с отметкой банка, и может быть совершенно спокоен. Недостатками является то, что иногда нужно выстоять не малую очередь. Реквизиты удобно сформировать через личный кабинет.

Способ 2. Платежный терминал.

С его помощью, конечно, можно заплатить только некоторые налоги. Например, транспортный. Но зато быстро, без очередей, в любом удобном месте. Единственный существенный минус – относительно высокая комиссия. Некоторые терминалы берут просто грабительскую комиссию за платежи.

Способ 3. Личный кабинет налогоплательщика.

С помощью личного кабинета можно не только узнать всю необходимую информацию, а еще оплатить налоги. Единственный недостаток заключается в том, что поддерживаются платежи с помощью карт открытых в банках-партнерах ФНС, а их количество не велико (около 13). Стоит отметить что налоговая сотрудничает практически со всеми крупными банками.

Способ 4. Интернет-банкинг.

Заплатить можно через интернет-банкинг любого банка РФ. Главное, чтобы на карточном счету были деньги. Заполняете платежное поручение, а затем оплачиваете. То есть самостоятельно выполняете функцию кассира. Кстати, на некоторые виды налогов платежные поручения формируются автоматически.

Способ 5. Сайты-посредники.

Появилось достаточно много сайтов посредников, которые предлагают выступить оператором платежа. Чаще всего это относится к транспортному налогу, на этих же сайтах можно легко проверить задолженность по ИНН. Если на руках есть уведомление из налоговой, то введите номер УИН в соответствующее поле. Буквально через пару секунд на экране отразится ваша задолженность и поля для ввода реквизитов карты. Недостаток такого способа – необходимость вводить секретные данные на сомнительном сайте.

Способ 6. Электронные кошельки.

Электронные платежные системы, такие как Киви, ЯД, ВебМани и прочие, позволяют без проблем заплатить любой налог. При этом в кошельке вы найдете функцию, описанную в предыдущем пункте, то есть поиск задолженности по номеру УИН из уведомления. Это избавляет от необходимости вводить реквизиты вручную. Но если у вас нет уведомления, а только реквизиты, то заплатить через электронный кошелек все равно можно с помощью «платежа на свободные реквизиты». Такая функция на данный момент есть во всех системах электронных платежей.

Как уплатить налог, выбирать вам! Главное, будьте внимательны при указании реквизитов получателя и вводе секретных данных платежных карт. А вот еще одна интересная статья на эту тему: «Уплата налогов физических лиц: как это сделать быстро?».

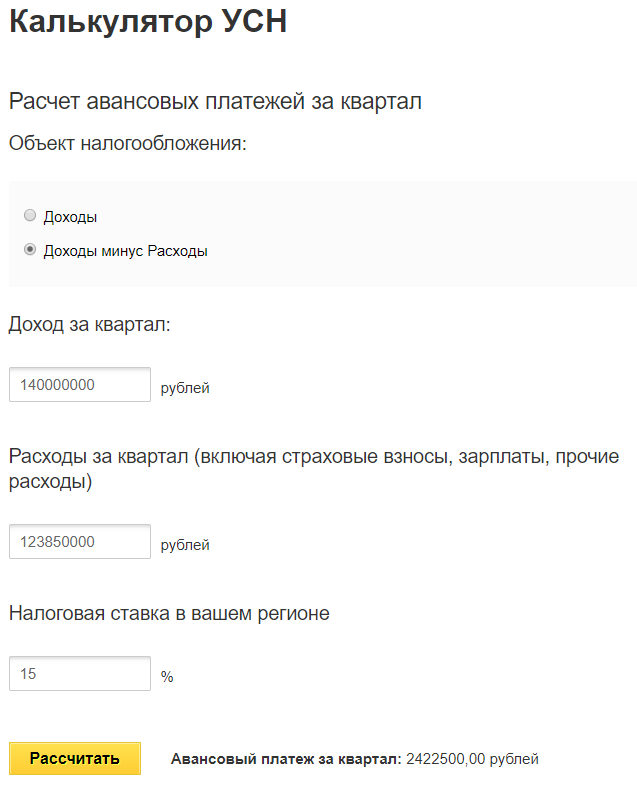

Порядок расчета налога

Для того, чтобы самостоятельно рассчитать НДФЛ, нужно знать два параметра:

- налогооблагаемую базу;

- ставку налога.

Первый показатель – это фактически тот размер дохода, который получил резидент или не резидент.

Ставка – это фиксированная величина, прописанная в НК. Она может быть от 9 до 35%.

Определив два показателя, следует перемножить их и разделить на 100.

Это выглядит примерно так: доход (рубли)*ставка (%)/100.

Теперь остается определиться с размерами ставок. Большинство ситуаций, которые случаются с резидентами, предполагают использование базовой величины в 13%. Например, при зарплате в 10 000 рублей удержание по НДФЛ составит именно 1300 рублей.

Ставка в 9% используется:

- дивиденды, которые были выплачены акционерам до начала 2015;

- процентные платежи по облигациям с ипотечным покрытием (главное условия – такие облигации выпущены до начала 2007).

Ставка в 13% используется:

- заработная плата и другие выплаты по трудовому договору;

- выплаты по гражданско-правовым отношениям;

- дивиденды (полученные после 1 января 2015 года);

- доход от реализации имущества, сдачи его в аренду.

По ставке 15% облагается лишь единый вид дохода – дивидендные платежи, которые получены нерезидентами Росси от отечественных компаний.

Все доходы нерезидентов, кроме тех, что облагаются по 13%, подлежат налогообложению под 30%.

35% применяется на такие виды дохода:

- все виды призовых выплат, которые были проведены в рамках рекламы;

- процентная экономия при оформлении займов;

- доход на процентных платежах от вкладов, которые превышают установленные размеры.

Исходя из указанных значений, можно сделать вывод: среднестатистический житель России в большинстве случаев должен заплатить НДФЛ по ставке 13%. Исключение – это полученные выигрыши, когда придется до 35% от полученного подарка или денежной суммы отдать государству.

Земельный налог

За землю тоже надо платить. Фото: newlevel.pw

Земельный налог платят те, кто имеет земельный участок. Расчёт делается также, как и на имущество — по кадастровой стоимости, а ставки устанавливает местная власть, но в рамках закона: не более 0,3% для земель под развитие сельского хозяйства, строительство, подсобных хозяйств. У прочих земельных участков ставка должна быть не более 1,5%.

Налог платить не нужно за:

- земельные участки, которые изъяты из оборота или ограничены в обороте, то есть находятся в собственности государства: заповедники, парки, земли, где есть здания государственных служб и так далее;

- лесные участки;

- землю, входящую в состав многоквартирного дома.

Земельный налог не платят коренные народы Севера, Дальнего Востока и Сибири, если ведут на ней коренные промыслы и возрождают местные традиции.

Подоходный налог (НДФЛ)

В отношении заработных плат пенсионеров, не действует никаких льгот. Работодатель отчисляет за них НДФЛ, как и за всех остальных сотрудников.

В случае, физ. лицо имеет официальную работу и получает «белую» зарплату, то с нее уплачивает НДФЛ в размере 13% от заработка. Это отчисления федерального уровня, они обязательны независимо от других региональных и местных выплат.

Кроме того, такие отчисления распространяются на все виды дохода пенсионера. Даже с выигрыша в лотерею придется заплатить 13%. Таким образом, необходимо под налогообложение попадают все виды доходов, кроме указанных в ст.217 НК РФ.

Граждане на пенсии обязаны осуществлять налоговые выплаты с таких доходов, как:

- заработная плата;

- оплата аренды за сдачу своего имущества (дома, квартиры, дачи);

- прибыль от оборота ценных бумаг;

- прибыль по гражданско-правовым договорам;

- прочие доходы.

В отношении отчислений с доходов физических лиц, независимо от их возраста, не предусмотрено никаких послаблений. Пенсионеры обязаны уплачивать все налоги федерального уровня, которые распространяются на физических лиц и индивидуальных предпринимателей (ст.13 НК РФ).

Налог на землю

Земельный налог и те, кто владеет ей на основании бессрочного пользования. Основа для расчёта налога — кадастровая стоимость, указанная в ЕГРН на 1 января текущего года. Ставки определяет местная власть, но они не могут быть больше .

|

Земля |

Максимальная ставка налога — % от кадастровой стоимости |

|

0,3% |

|

Прочие земельные участки |

1,5% |

Кому не надо платить. Земельный налог не нужно платить людям, у которых земля находится в аренде или у них есть право безвозмездного пользования.

От налога полностью освобождены коренные народы Севера, Дальнего Востока и Сибири, если на этой земле они ведут хозяйство и промысел.

Сколько платить. Налоговая сама рассчитывает сумму налога по информации с Росреестра и присылает уведомление об оплате. Но если у вас есть земля в собственности, а вы ни разу не получили уведомление от налоговой, сообщите ей, что вы владеете землей. Если этого не сделать, то налоговая в размере 20% от неуплаченных налогов.

Отправить заявление о собственности можно:

- через МФЦ;

- по почте.

К заявлению надо приложить копии правоустанавливающих документов на землю.

Сумма налога зависит от кадастровой стоимости земли, налоговой ставки, доли владельца и времени владения землей. Если земля в собственности меньше года, в расчёт включают коэффициент владения земельным участком — отношение количества полных месяцев владения землёй к числу календарных месяцев в отчётном периоде. Если просто, то надо разделить количество месяцев, в течение которых вы владеете землёй, на количество месяцев в году и ещё на 100.

При этом надо учесть, что если вы оформили право собственности до 15 числа месяца, то считать надо полный месяц, если после 15 числа — этот месяц в расчёты не входит.

Например, вы купили землю и оформили право собственности 17 мая 2019 года. В декабре, когда надо будет платить налог, вы уже будете собственником 7 месяцев, потому что май в расчёт не входит. Если бы вы оформили собственность 14 мая, то считали бы 8 месяцев владения, май надо было бы включить.

Коэффициент владения:

7 мес. собственности : 12 мес. в году : 100 = 0,006

Вы можете проверить, правильно ли налоговая рассчитала налог. Как это сделать:

- Рассчитайте коэффициент владения землёй, если земля в вашей собственности меньше года.

- Отметьте свою долю собственности.

- Перемножьте все цифры между собой.

Налоги, которые платят граждане России: классификация

Оплата налогов встроена в жизнь граждан России: одни выплачиваются осознанно, о других некоторые жители страны и не подозревают

Одни взносы гражданин делает осознанно, о наличии других не подозревает. Даже поход в супермаркет и покупка продуктов заканчивается выплатой налогов. Но чтобы не запутаться в хитросплетении системы, попробуем классифицировать взносы.

Условно можно разделить выплаты на две группы:

- Явные или прямые – речь идет о взносах, которые человек делает сознательно. Он платит деньги от сделок с имуществом, транспортом, ценными бумагами и так далее. НДФЛ также классифицируется как прямой, поскольку его платят все. Списывается взнос с заработной платы физического лица.

- Скрытые или косвенные – это взносы, которые человек платит, покупая в магазине алкоголь, табак и некоторые другие продукты. Сборы проводит государство и часто о них физическое лицо даже не подозревает.

При покупке товаров человек делает взносы. Он платит их, получая заработную плату или совершая сделку с имуществом и покупку автомобиля, оформляя документы. Так, например, чтобы получить свидетельство о рождении ребенка, придется заплатить.

Существует и другая классификация взносов:

| Прогрессивные | К таковым относят налоги на прибыль, которые увеличиваются пропорционально заработной плате или доходу гражданина. |

| Регрессивные | Размер выплаты уменьшается, когда прибыль растет и увеличивается, если ее показатель падает. Так, человек платит больше, когда его доход снижается и наоборот, меньше отчисляет государству, в случае, если прибыль растёт. |

| Пропорциональные | Сумма стандартная, фиксирована и не зависит от размера прибыли, которую получает гражданин. |

В любом случае, платить придётся все налоги, в независимости от их классификации. В противном случае человека могут привлечь к уголовной ответственности.

Налог на доходы физических лиц

Какие доходы гражданина облагаются налоговыми сборами и с чего придется платить взносы? Многие граждане считают, что выплаты НДФЛ будет достаточно. Но все не так однозначно.

Выплатой в размере 13% облагаются и другие доходы человека:

- от аренды жилого помещения;

- от проведенных сделок с бумагами;

- а также от другого вида деятельности, который приносит прибыль.

Не стоит забывать и о взносе, который будет сниматься с самозанятых граждан.

Обложение выигрышей, призов и процентов по вкладам

Если человек выиграл деньги в лотерею, то ему придется отдать в казну не меньше 35% от полученной суммы.

Если говорить о процентах, которые также считаются прибылью, то взнос делают не со всех вкладов. А только с тех, что приносят доход выше установленной, регламентируемой государством, суммы.

Если человек выиграл деньги в лотерею, получил их посредством букмекерской деятельности, то ему придется отдать в казну не меньше 35% от суммы.

Что касается выигрышей призов, то тут все совсем не просто. К самому призу государство претензий не имеет, но гражданину придется отдать налог. Сделать взнос в размере 35% от стоимости выигранного приза.

Обложение налогом дивидендов

В зависимости от того, как классифицируют физическое лицо (резидент или нет), его дивиденды облагаются взносами. Резидентам придется заплатить не меньше 15%, а вот не резидентам – стандартные 13%.

Транспортный налог

Если человек считается владельцем транспортного средства, которое было зарегистрировано на территории нашей страны, то с периодичностью раз в год ему придется вносить определенную сумму.

Земельная выплата

Такой выплатой облагается участок, который человек получил в собственность, купил или унаследовал. Земля может находиться в собственности или гражданин эксплуатирует ее, то есть пользуется на постоянной основе.

Имущественный налог

Этот тип налога оплачивают все собственники недвижимости

По своим характеристикам похож на земельные выплаты, поскольку выплачивать его обязаны все граждане, которые считаются собственниками:

- Квартир, комнат, домов, дач.

- Земельных участков, других помещений жилого и нежилого плана.

Взносы собираются с владельцев квартир и домов, которые находятся в собственности одного или нескольких хозяев. Монополия на имущество не освобождает от уплаты налогов.

Как проверить наличие налоговых обязательств?

Уплачивать налоги физических лиц нужно в срок. Иначе начнется начисление пени. То, что не было получено уведомление (по транспортному налогу или налогу на имущество), не смягчит вину. Вся полнота ответственности возложена на налогоплательщика. Чтобы не просрочить платеж, нужно периодически проверять, не начислена ли вам сумма к оплате по какому-либо налогу. Сделать это можно двумя способами:

- Визит в налоговую инспекцию.

- Через личный кабинет налогоплательщика.

Личный визит, несомненно, лучше тем, что можно задать все интересующие вас вопросы, проверить правильность начисления, оспорить сумму. Недостатки же этого способа вполне очевидны: занимает достаточно много времени, а иногда еще стоит нервов. Отделение ФНС – популярное место у налогоплательщиков, а люди в очередях обычно становятся до крайности недружелюбными.

Избавить от посещения налоговой вас может интернет, а именно личный кабинет налогоплательщика. Строго говоря, инспекцию все же посетить один раз придется для того, чтобы получить логин с паролем. Но эта процедура занимает не больше 15 минут. Главное, взять с собой паспорт (ИНН при наличии).

На руки вы получите распечатку с данными для входа. При первом посещении кабинета рекомендуется пароль сменить. Информация появляется в течение трех дней с момент первой регистрации. На главной странице личного кабинета будет сводная таблица. В ней указана начисленная сумма, уплаченная, переплата и задолженность. Сверху, во вкладке «Объекты налогообложения», можно увидеть, какие налоги платят физические лица. Удобство личного кабинета заключается в том, что с его помощью можно подать обращение в ФНС, а также получить ответ без личного визита.

В статье «Как проверить налоги физ. лицу, ИП и юр. лицу: пошаговая инструкция проверки налогов!» вы найдете массу полезной информации.

Если платеж просрочен и по нему начато судопроизводство, то сумму к уплате можно узнать на сайте «Госуслуги».