26 счет бухгалтерского учета для чайников: проводки. 26 счет бухгалтерского учета

Содержание:

- Учет общехозяйственных расходов на основании примера

- Бухгалтерский и налоговый учет спецодежды

- Счета активные и пассивные

- Типовые проводки по 10 счету

- Забалансовые счета

- Распределение расходов

- Счет 76.41 — расчеты по исполнительным документам работников

- Как распределяются общепроизводственные расходы

- Проводки счета 29 «Обслуживающие производства и хозяйства»

- Примеры проводок

- Схема активного счета

Учет общехозяйственных расходов на основании примера

Синтетический учет общехозяйственных расходов в течение месяца ведется в корреспонденции со счетами:

| Дт 26 Кт 02 | Начислена амортизация оборудования, которое используется для административно-хозяйственных нужд |

| Дт 26 Кт 05 | Начислена амортизация по нематериальным активам, используемым в административно-хозяйственной сфере |

| Дт 26 Кт 10 | Израсходованы сырье, материалы, хозяйственный инвентарь, используемые в административно-хозяйственной сфере |

| Дт 26 Кт 21 | На административно-хозяйственные цели отпущены полуфабрикаты собственного производства |

| Дт 26 Кт 43 | Часть готовой продукции направлена на собственные административно-хозяйственные нужды |

| Дт 26 Кт 60 (76) | Отражены расходы на услуги поставщиков и подрядчиков на основании актов для общехозяйственных нужд предприятия |

| Д 26 Кт 70 | Начислена оплата труда общехозяйственному персоналу |

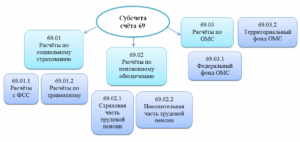

| Дт 26 Кт 69 | Отнесены на затраты суммы страховых платежей во внебюджетные фонды, относящиеся к оплате труда общехозяйственного персонала |

| Дт 26 Кт 71 | В соответствии с авансовым отчетом подотчетного лица списаны представительские расходы |

| Дт 26 Кт 97 | На общехозяйственные затраты списана доля расходов будущих периодов |

Пример

За месяц архитектурно-проектное бюро произвело следующие расходы.

Заработная плата сотрудников, выполняющих проектные работы, составила 500 000 руб.

Заработная плата администрации — директора организации и бухгалтера — составила 120 000 руб.

Сумма страховых платежей в фонды, относящиеся к оплате труда администрации, составила 36 240 руб.

Амортизация оборудования для геологоразведочных работ составила 25 000 руб., амортизация ноутбука и многофункционального устройства, которые использует в своей работе бухгалтер, составила 5 000 руб.

Стоимость расходных материалов для многофункционального устройства, приобретенных для администрации, составила 6 000 руб.

В течение месяца на счете 26 формируются следующие проводки:

- Дт 26 Кт 70 — 120 000 руб. — начислена оплата труда директору и бухгалтеру.

- Дт 26 Кт 69 — 36 240 руб. — отнесены на затраты суммы взносов в фонды по оплате труда директора и бухгалтера.

- Дт 26 Кт 02 — 5 000 руб. — начислена амортизация ноутбука и многофункционального устройства.

- Дт 26 Кт 10 — 6 000 руб. — на нужды администрации использованы расходные материалы для многофункционального устройства.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Счета активные и пассивные

Активные счета

Активные счета – это счета, отражающие информацию об остатках и движении средств (в денежном эквиваленте, на счетах в банке) и имуществе (на складе, в эксплуатации), которые имеются в распоряжении организации. Например, счет 50 «Касса», 01 «Основные средства», 10 «Материалы» и т.д.

| Дт (Дебет) | Кт (Кредит) | |

| Начальное сальдо | ||

| Поступление (+) | Выбытие (-) | |

| Оборот | Оборот | |

| Конечное сальдо |

Конечное сальдо на Активном счете равняется начальное сальдо + дебетовый оборот – кредитовый оборот.

Пример: По счету 50 «Касса» на 30 сентября 2017г. 800 рублей.

В течении дня произошли следующие хозяйственные операции.

Поступили деньги в кассу:

- С расчетного счета 30 000 руб.;

- За реализованное молоко 2 400 руб.;

- Квартплата 650 руб.;

- Выручка из столовой 980 руб.;

Выдано из кассы:

- Заработная плата 24 000 руб.;

- Алименты 2 300 руб.;

- Подотчетная сумма 6 170 руб.

Определить остаток на 1 октября.

| Дт (Дебет) | 50 «Касса» | Кт (Кредит) |

| Сальдо на 30.09.2017 800 руб. | ||

| 1) 30 000 2) 2 400 3) 650 4) 980 | 5) 24 000 6) 2 300 7) 6 170 | |

| Оборот 34 030 | Оборот 32 470 | |

| Сальдо на 1.10.2017 2 360 |

Пассивные счета

Пассивные счета – счета, предназначенные для учета отдельных видов источников (капитал, нераспределенная прибыль, обязательства организации). Например, счет 66 «Расчеты по краткосрочным кредитам и займам», 80 «Уставный капитал», 84 прибыль и т.д.)

| Дт (Дебет) | Кт (Кредит) | |

| Начальное сальдо | ||

| Уменьшение (-) | Увеличение (+) | |

| Оборот | Оборот | |

| Конечное сальдо |

Конечное сальдо на Пассивном счете равняется начальное сальдо по кредиту + кредитовый оборот – дебетовый оборот.

Пример: Сальдо на 01 сентября 2021г. по счету 66 «Расчеты по краткосрочным кредитам и займам» 40 000 руб.

За сентябрь произошли следующие хозяйственные операции:

- Получена ссуда на расчетный счет 68 000 рублей

- Перечислено поставщику сырья за счет краткосрочной ссуды 62 000 руб.

- Перечислено нефтебазе за счет краткосрочной ссуды 28 000 руб.

- Погашена ссуда с расчетного счета 42 000руб.

Определить остаток на 1 октября.

| Дт (Дебет) | 66 «Расчеты по краткосрочным кредитам и займам» | Кт (Кредит) |

| Сальдо на 01.09.2017 40 000 руб. | ||

| 4) 42 000 | 1) 68 000 2) 62 000 3) 28 000 | |

| Оборот 42 000 | Оборот 158 000 | |

| Сальдо на 1.10.2017 156 000 |

Типовые проводки по 10 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Отражено перемещение материалов внутри организации (со склада на склад | 10 | 10 |

| Оприходованы материалы по учетным ценам | 10 | 15 |

| Оприходованы материалы, возвращенные из основного производства | 10 | 20 |

| Оприходованы материалы собственного производства | 10 | 20 |

| Оприходованы материалы, возвращенные из вспомогательного производства | 10 | 23 |

| Оприходованы материалы, произведенные во вспомогательных производствах | 10 | 23 |

| В стоимость материалов включена сумма общепроизводственных расходов, связанных с их приобретением | 10 | 25 |

| В стоимость материалов включена сумма общехозяйственных расходов, связанных с их приобретением | 10 | 26 |

| Потери от брака уменьшены на стоимость возвратных отходов | 10 | 28 |

| Оприходованы материалы, ранее включенные в затраты на обслуживающее производство | 10 | 29 |

| Оприходована часть готовой продукции для использования в качестве материалов (при использовании счета 40) | 10 | 40 |

| Переведены в состав материалов товары, необходимые для производства | 10 | 41 |

| Переведена в состав материалов готовая продукция, необходимая для нужд организации | 10 | 43 |

| Оприходованы материалы, стоимость которых ранее ошибочно была включена в состав расходов на продажу. | 10 | 44 |

| Оприходованы материалы, поступившие от поставщиков | 10 | 60 |

| В стоимость материалов включены расходы на их приобретение | 10 | 60 |

| Проценты по краткосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 66 |

| Получены материалы по договору краткосрочного займа | 10 | 66 |

| Проценты по долгосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 67 |

| Получены материалы по договору долгосрочного займа | 10 | 67 |

| Суммы невозмещаемых налогов и сборов включены в первоначальную стоимость материалов | 10 | 68 |

| Оприходованы материалы, приобретенные подотчетными лицами. Подотчетными лицами оплачены расходы, связанные с доставкой материалов. | 10 | 71 |

| Оприходованы материалы, внесенные в качестве вклада в уставный капитал | 10 | 75-1 |

| Начислена плата за услуги сторонних организаций по доставке материалов | 10 | 76 |

| Возмещена недостача материалов поставщиком, по которой была предъявлена претензия | 10 | 76-2 |

| Получены материалы от головного отделения организации филиалом, выделеного на отдельный баланс (проводка в учете филиала) | 10 | 79-1 |

| Получены материалы от филиала, выделеного на отдельный баланс (проводка в учете головного отделения) | 10 | 79-1 |

| Оприходованы материалы, полученные в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 10 | 80 |

| Получены материалы по целевому назначению | 10 | 86 |

| Оприходованы материалы, выявленные при инвентаризации | 10 | 91-1 |

| Оприходованы материалы, оставшиеся после списания основных средств или другого имущества организации | 10 | 91-1 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его реконструкции или модернизации | 08 | 10 |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его строительстве | 08-3 | 10 |

| Списаны на увеличение стоимости нематериального актива, материалы, использованные при его создании | 08-5 | 10 |

| Списаны материалы на затраты на производство | 20 | 10 |

| Израсходованы материалы для нужд вспомогательного производства | 23 | 10 |

| Списаны материалы на общепроизводственные расходы | 25 | 10 |

| Списаны материалы на общехозяйственные расходы | 26 | 10 |

| Израсходованы материалы на исправление брака или гарантийный ремонт | 28 | 10 |

| Израсходованы материалы для нужд обслуживающего производства | 29 | 10 |

| Стоимость материалов, использованных торговой организацией, учтена в расходах на продажу | 44 | 10 |

| Отгружены материалы покупателем | 45 | 10 |

| Списаны за счет страхового возмещения материалы в результате их порчи или уничтожения | 76-1 | 10 |

| Предъявлена претензия поставщикам материалов при несоответствии цен и тарифов, указанных в счетах на оплату, заключенным договорам (если несоответствие было выявлено после оприходования ценностей) | 76-2 | 10 |

| Скорректирована стоимость материалов, ранее неверно учтенная | 76-2 | 10 |

| Переданы материалы филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 10 |

| Переданы материалы головному отделению (проводка в учете филиала) | 79-1 | 10 |

| Переданы участнику простого товарищества материалы при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 10 |

| Учтена в составе прочих расходов стоимость материалов, выбывших в результате продажи или списания | 91-2 | 10 |

| Отражена недостача материалов | 94 | 10 |

Забалансовые счета

Забалансовые счета относятся к категории вспомогательных. Они используются в тех случаях, когда бухгалтеру требуется систематизировать сведения, не хранящиеся на балансе предприятия. На этих счетах фиксируется информация о движении имущества, не принадлежащего организации, но временно находящегося в ее пользовании, или активов предприятия, списанных в расходы.

Важно: данные забалансовых счетов не отражаются в финансовой отчетности. Планом счетов предусмотрено 12 забалансовых счетов:

Планом счетов предусмотрено 12 забалансовых счетов:

- 001 — арендованные основные средства (ОС);

- 002 — товарно-материальные ценности, принятые на ответственное хранение;

- 003 — материалы, принятые в переработку;

- 004 — товары, принятые на комиссию;

- 005 — оборудование, принятое для монтажа;

- 006 — бланки строгой отчетности;

- 007 — списанная в убыток задолженность неплатежеспособных дебиторов;

- 008 — обеспечения обязательств и платежей полученные;

- 009 — обеспечения обязательств и платежей выданные;

- 010 — износ ОС;

- 011 — ОС, сданные в аренду;

- 012 — земельные угодья.

Распределение расходов

Общепроизводственные и общехозяйственные расходы связаны с выпуском разных видов продукции (работ, услуг), а также обеспечивают работу организации в целом. Поэтому в отличие от прямых (основных) затрат эти расходы считаются косвенными (накладными).

В конце отчетного периода счета 25 и 26 закрываются. Накопленные на них расходы списываются в дебет счетов: 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства» или 90 «Продажи» пропорционально показателям, которые должны быть установлены в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Базой для распределения косвенных расходов между основным, вспомогательным и обслуживающим производствами могут быть, например, следующие показатели:

заработная плата основных производственных рабочих;

прямые затраты при цеховой структуре организации;

количество отработанных машино-часов работы оборудования;

размер производственных площадей;

материальные затраты;

объем выработки в натуральных или стоимостных показателях.

Например, в производствах со значительной долей расходов на оплату труда косвенные расходы целесообразно распределять пропорционально зарплате основных производственных рабочих. Косвенные расходы распределите пропорционально материальным затратам (стоимость сырья, материалов, запасных частей и т. д.) в том случае, если они составляют значительную долю в себестоимости произведенной продукции.

Пример распределения косвенных расходов, связанных с выполнением производственного заказа. Организация применяет позаказный метод калькулирования себестоимости

В апреле ООО «Производственная » приняло и выполнило два производственных заказа (№ 1 и № 2) на изготовление специального транспортного оборудования. Учетной политикой «Мастера» предусмотрено, что общепроизводственные и общехозяйственные расходы распределяются пропорционально зарплате производственных рабочих, занятых в выполнении каждого заказа.

В апреле фактическая сумма расходов составила:

- общепроизводственных – 100 000 руб.;

- общехозяйственных – 125 000 руб.

Прямые расходы по заказу № 1 составили:

- стоимость израсходованных материалов – 82 300 руб.;

- зарплата производственных рабочих – 68 500 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 20 687 руб.

Итого по заказу № 1 – 171 487 руб.

Прямые расходы по заказу № 2 составили:

- стоимость израсходованных материалов – 151 500 руб.;

- сумма начисленной заработной платы производственных рабочих – 55 000 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 16 610 руб.

Итого по заказу № 2 – 223 110 руб.

Общая сумма зарплаты производственных рабочих по обоим заказам составила 123 500 руб. (68 500 руб. + 55 000 руб.).

Доля зарплаты производственных рабочих в общей сумме их зарплаты равна:

- по заказу № 1 – 55% (68 500 руб. : 123 500 руб.);

- по заказу № 2 – 45% (55 000 руб. : 123 500 руб.).

На себестоимость заказа № 1 отнесены:

- часть общепроизводственных расходов в сумме 55 000 руб. (100 000 руб. × 55%);

- часть общехозяйственных расходов в сумме 68 750 руб. (125 000 руб. × 55%).

Фактическая себестоимость заказа № 1 составила: 171 487 руб. + 55 000 руб. + 68 750 руб. = 295 237 руб.

На себестоимость заказа № 2 отнесены:

- часть общепроизводственных расходов в сумме 45 000 руб. (100 000 руб. – 55 000 руб.);

- часть общехозяйственных расходов в сумме 56 250 руб. (125 000 руб. – 68 750 руб.).

Фактическая себестоимость заказа № 2 составила: 223 110 руб. + 45 000 руб. + 56 250 руб. = 324 360 руб.

Счет 76.41 — расчеты по исполнительным документам работников

Инфо

Дт 41.01 Кт 60.01 – На стоимость поступивших товаров (без учета НДС) Дт 19.03 Кт 60.01 – На сумму «Входного» НДС, предъявленного поставщиком (в налоговом учете сумма налога на 19 счете не отображается) Для регистрации полученного от поставщика счета-фактуры необходимо воспользоваться ссылкой в подвале формы документа или вводом на основании. После заполнения и проведения документа будет сформирована запись в регистре сведений «Журнал учета счетов-фактур».

Приобретение товаров по импорту. Организация может приобретать товары по внешнеэкономическому контракту. В таких случаях объектом налогообложения НДС является ввоз товаров на таможенную территорию РФ, а налог на добавленную стоимость является не только налоговым, но и таможенным платежом.

Пример: По общему правилу платить НДС при вводе товаров должен декларант(лицо, которое декларирует товары либо от имени которого декларируются товары).

Чтобы получить возможность указать Исполнительный лист в качестве документа расчетов с контрагентами пробовали разные варианты: контрагента ПолучательАлиментов делать покупателем и поставщиком, в договоре ставили галку «По документам расчетов с контрагентами». Вариант Б:-Авансовый отчет (вкладка Оплата, контагент-ПолучательАлиментов, счет расчетов 60.

01, счет авансов 60.02) Проводки: дт60.02 кт71.01 -Бух.операция (дт76.41 кт60.02) Вариант Б в принципе все закрывает, но интересно, возможно ли обойтись только Авансовым отчетом и без правки конфигурации, может быть есть еще какой нибудь вариант?Заранее благодарю за помощь. Рекламное место пустует blackfoxik 1 — 20.01.12 — 13:19 Вопрос урегулирован.В документе авансовый отчет, отражать алименты нужно на вкладке «Прочее» а не на вкладке «Оплата».

При поступлении товара от прочих контрагентов: Дт 41 Кт 76. Одной из операций складского учета товара является его внутреннее перемещение. Данная операция, как правило, распространена на предприятиях розничной торговли. К примеру, товар, поступивший от поставщика и оприходованный на основной склад (оптовый), перемещается на розничный склад (торговую точку).

Основанием для перемещения товара между складами является накладная, заверенная подписями лиц, отпускающих и принимающих ТМЦ. Если товар перемещается на автоматизированную торговую точку, то в учете делается запись: Дт 41.01 Кт 41.11. В случае, если товар с оптового склада поступает на точку, где учет ведется вручную, то данная операция проводится так: Дт 41.01 Кт 41.12.

Важно

Счет 41 бухгалтерского учета — это активный счет «Товары», предназначен для аккумулирования данных о наличии и движении товарно-материальных ценностей, приобретённых в качестве товаров для реализации. В коммерческой деятельности он играет главную роль, так как на основе данных о его наличии и движении в организации строятся все рабочие процессы. Определение товара и его виды Товар – это объект гражданских прав либо продукт деятельности предприятия (в том числе услуга, работа или финансовая услуга), предназначенный для продажи, обмена или введения в оборот.

Согласно Налоговому кодексу товаром признается любое имущество, предназначенное для реализации. В широком смысле, товар – это реализуемая на рынке материальная или нематериальная собственность. Под товаром в узком смысле понимают продукт труда.

Важно

Списание непригодной тары производится после утверждения акта руководителем организации или лицом, им уполномоченным. Непригодная тара подлежит обязательной сдаче для утилизации в соответствующее подразделение организации, организациям по сбору вторичного сырья или другим организациям для переработки. Сдача непригодной тары в соответствующее подразделение, осуществляющее ее утилизацию, оформляется накладной.

- Совместно с кредитом счета, который открывается специально для этих целей, или по счету 76, который именуется как «Расчеты с разными дебиторами и кредиторами».

- В виде целевых поступлений от инвесторов для покупки акций по кредиту счета 86 (для этого используется специальный субсчет). Сам счет при этом называется «Целевое финансирование».

- В качестве добавочного капитала по Кт 83.

- По Кт специального субсчета по счету 80.

- По кредиту нового счета, который формируется специально для реализации этих целевых задач.

Он используется с целью обобщения информационных сведений обо всех направлениях расчетных операций с участниками фирмы (акционерами, членами товарищества, кооператива). Также речь идет о сделках, связанных с вкладами в уставный (складочный) фонд, выплатой дивидендов по ценным бумагам и так далее.

Как распределяются общепроизводственные расходы

При выборе методики распределения ОПР необходимо учитывать специфику производства и нормы, закрепленные в налоговой политике организации. Существует общая формула распределения общехозяйственных и общепроизводственных расходов:

К (ОПР) = ОПР/Б

К – искомый коэффициент, ОПР – величина общих расходов, Б– база, на которую распределяются все учтённые затраты.

Расчёт по этой формуле дает четкое представление о том, сколько рублей ОПР ложится на 1 рубль базы распределения. При этом выбор базы должен происходить с учётом отражения взаимосвязи общепроизводственных затрат и конечной себестоимостью товара, услуги или продукта производства.

Проводки счета 29 «Обслуживающие производства и хозяйства»

Корреспонденция и основные проводки 29 счета приведены ниже в таблице:

Получите 267 видеоуроков по 1С бесплатно:

| Дт | Кт | Описание проводки | Документ-основание |

| 29 | 23 | Отнесение стоимости работ/услуг вспомогательного производства по обслуживанию производств/хозяйств | 301-АПК, ТТН и т.д. |

| 29 | 28 | В себестоимость продукции включены потери от брака | Акт списания забракованной продукции |

| 29 | 68 | Начисление суммы платежей в дорожные фонды | Бухгалтерская справка |

| 29 | 69 | Начисление единого социального налога в ФСС, ПФР и т.д. | Т-49, Расчёт определения доли единого налога, Бухгалтерская справка |

| 29 | 70 | Начисление оплаты труда работникам | Т-49,136-АПК, 137-АПК и т.п. |

| 29 | 71 | Оплата различных расходов через подотчётных лиц | АО-1 + документы на покупку МПЗ |

| 29 | 73.03 | Списание в расходы компенсации за использование личного авто персонала для нужд производства | Договор на использование личного транспорта, Бухгалтерская справка |

| 45 | 29 | Передача продукции сторонней организации | Акт приёма-передачи |

| 80 | 29 | Объём незавершённого производства передан товарищу | Договор товарищества |

| 97 | 29 | Затраты отнесены в состав расходов будущих периодов | Акт выполненных работ, ТОРГ-12 |

| 29 | 11 | Списана стоимость молодняка животных на выращивании, откорме | Акт приёма-передачи, Накладная |

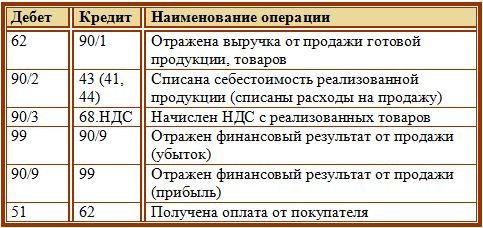

Пример 1. Оказание услуг сторонней организации

Допустим, ООО «Весна» на балансе имеет прачечную для оказания платных услуг сторонним организациям. По итогу отчётного периода:

- выручка — 11 800руб., НДС – 1 800руб.;

- расходы – 4 500руб.

В учете ООО «Весна» делаются следующие проводки по 29 счету по оказанию услуг сторонним организациям:

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 29 | 10/70/69 | 4 500 | Учтены расходы прачечной | Акт выполненных работ, Зарплатная ведомость |

| 62 | 90.01 | 11 800 | Учтена выручка от продажи услуг | Договор на оказание услуг прачечной |

| 90.02 | 29 | 4 500 | Расходы списаны | Акт выполненных работ, Зарплатная ведомость |

| 90.03 | 68 НДС | 1 800 | НДС начислен к уплате в бюджет | Счёт-фактура |

| 51 | 62 | 11 800 | Поступление оплаты за услуги | Банковская выписка |

| 90.09 | 99 | 21 000 | Отражение финансового результата (прибыли) от реализации по итогу месяца | Акт выполненных работ, Бухгалтерская справка-расчёт, ОСВ |

Пример 2. Учет затрат детского дошкольного учреждения

Допустим, на балансе ООО «Весна» имеет детский сад. По итогу отчётного периода:

- амортизация оборудования – 2 500руб.;

- расходы на электроэнергию и тепло – 18 100руб, в т.ч. НДС – 2 761руб.;

- зарплата работникам – 22 000руб.;

- страховые взносы, включая травматизм – 7 900руб.

В учете ООО «Весна» делаются следующие проводки по 29 счету для отражения затрат детского дошкольного учреждения:

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 29 | 02 | 2 500 | Отражение начисленной амортизации | Амортизационная ведомость |

| 29 | 60 | 18 100 | Расходы за тепло и электроэнергию приняты к учёту | Акт оказания услуг, Квитанции на оплату |

| 19 | 60 | 2 761 | НДС принят к учёту | Счёт-фактура |

| 60 | 51 | 15 339 | Оплата услуг (тепло и электроэнергия) | Платёжное поручение |

| 68 НДС | 19 | 2 761 | Налоговый вычет | Счёт-фактура |

| 29 | 70 | 22 000 | Начисление зарплаты сотрудникам | Зарплатная ведомость |

| 29 | 69 | 7 900 | Начисление страховых взносов |

Примеры проводок

Можно рассмотреть, как закрыть счет 26 на себестоимость одного вида продукции: ООО «Свисток» производит чайники из нержавейки по фактической себестоимости. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все хозяйственные издержки списываются на себестоимость продукции. Распределение ведется по плановой себестоимости.

В июле 2019 года прямые расходы составили 85 000 рублей:

- зарплата работников на производстве — 19 000 рублей;

- страховые взносы — 6 000 рублей;

- материальные затраты — 60 000 рублей.

Косвенные расходы составили 18 000 рублей:

- зарплата административно-хозяйственного персонала — 15 000 рублей;

- страховые взносы — 3 000 рублей.

Какие проводки сделает бухгалтер:

| Дата | Дт | Кт | Сумма, руб. | Описание проводки |

| Выпуск продукции | ||||

| 15.07.2019 | 43 | 40 | 89 000 | Выпуск продукции по плановой себестоимости |

| 15.07.2019 | 20 | 10 | 60 000 | Списаны материалы |

| Начисление зарплаты работникам производства | ||||

| 31.07.2019 | 20 | 70 | 19 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 500 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 3 500 | начислены страховые взносы |

| Начисление зарплаты административно-хозяйственным работникам | ||||

| 31.07.2019 | 26 | 70 | 15 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 000 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 1 000 | Начислены страховые взносы |

| Закрытие месяца | ||||

| 31.07.2019 | 20 | 26 | 15 000 | Закрытие счета 26 (зарплата) |

| 31.07.2019 | 20 | 26 | 1 000 | Закрытие счета 26 (страховые взносы) |

| 31.07.2019 | 40 | 20 | 98 500 | Списание фактической себестоимости на готовую продукцию (22 500 (Оплата труда) + 60 000 (Материальные затраты) + 16000 (Общехозяйственные расходы) |

| 31.07.2019 | 43 | 40 | 19 000 | Корректировка стоимости продукции до фактической |

Во втором примере указано, как рассчитать и списать затраты, когда счет 26 закрывается по методу директ-костинг: ООО «Полимер» занимается производством продукции. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все общехозяйственные издержки списываются на себестоимость продукции. Распределение ведется по методу директ-костинг.

В июне 201 года прямые расходы составили 90 000 рублей:

- зарплата работников на производстве — 25 000 рублей;

- страховые взносы — 7 500 рублей;

- материальные затраты — 57 500 рублей.

Косвенные расходы составили 14 000 рублей:

- зарплата административно-хозяйственного персонала — 11 000 рублей;

- страховые взносы — 3 000 рублей.

| Дата | Дт | Кт | Сумма, руб. | Описание проводки |

| Выпуск продукции | ||||

| 15.06.2019 | 43 | 40 | 95 000 | Выпуск готовой продукции по плановой себестоимости |

| 15.06.2019 | 20 | 10 | 57 500 | Списаны материалы |

| Начисление зарплаты работникам производства | ||||

| 31.06.2019 | 20 | 70 | 25 000 | Начислена зарплата |

| 31.06.2019 | 70 | 68 | 3 000 | Удержан НДФЛ |

| 31.06.2019 | 20 | 69 | 4 500 | начислены страховые взносы |

| Начисление зарплаты административно-хозяйственным работникам | ||||

| 31.06.2019 | 26 | 70 | 11 000 | Начислена зарплата |

| 31.06.2019 | 70 | 68 | 1 500 | Удержан НДФЛ |

| 31.06.2019 | 20 | 69 | 1 500 | Начислены страховые взносы |

| Закрытие месяца | ||||

| 31.06.2019 | 90.08 | 26 | 11 000 | Закрытие счета 26 (зарплата) |

| 31.06.2019 | 90.08 | 26 | 1 500 | Закрытие счета 26 (страховые взносы) |

| 31.06.2019 | 40 | 20 | 99 500 | Списание фактической себестоимости на выпуск (29 500 (Оплата труда) + 57 500 (Материальные затраты) + 12 500 (Общехозяйственные расходы) |

| 31.06.2019 | 43 | 40 | 5 000 | Корректировка стоимости продукции до фактической |

Рост производства

Рост производства

Общехозяйственные расходы напрямую влияют на налог на прибыль и могут его значительно уменьшить. Поэтому инспекторы ФНС тщательно проверяют корректность проводок и обоснованность затрат. Они должны быть подтверждены соответствующими документами. Ошибки в учете могут привести к штрафным санкциям, о чем говорится в ст.120 и ст.122 Налогового кодекса РФ.

https://www.youtube.com/watch?v=RBmpFnH0uco

Схема активного счета

На активных бухгалтерских счетах ведется учет движения активов предприятия, т.е. наличия, поступления и выбытия хозяйственных средств.

Схема активного счета выглядит следующим образом:

|

Дебет |

Кредит |

|

Сальдо начальное — остаток (наличие) хозяйственных средств на начало отчетного периода |

|

|

Оборот по дебету — сумма хозяйственных операций, вызывающих увеличение хозяйственных средств, в течение отчетного периода |

Оборот по кредиту — сумма хозяйственных операций, вызывающих уменьшение хозяйственных средств, в течение отчетного периода |

|

Сальдо конечное — остаток хозяйственных средств на конец отчетного периода |