Повторный налоговый вычет

Содержание:

- Налоговый вычет: что это, основания возникновения преференции

- Как получить налоговый вычет сразу у двух работодателей

- Виды и суммы налоговых вычетов

- Варианты возврата средств

- Квартиру купил работающий пенсионер

- Часто задаваемые вопросы

- Общие сведения

- Оформление у работодателя: сколько раз можно пользоваться налоговым вычетом

- Кто может получить возврат налога при покупке квартиры?

- Количество подоходных налогов

- Изменения законодательства: что нового в имущественном возмещении

- Когда не получится вернуть повторно?

- Отвечает юрист Максим Крупышев:

- Кто может претендовать на вычет

Налоговый вычет: что это, основания возникновения преференции

Не каждый гражданин России знает, за что можно получить налоговый вычет. И это при том, что указанное право законодательно предусмотрено давно и возникает у населения довольно часто.

В умах непросвещенных россиян Налоговый кодекс ассоциируется лишь как свод норм, определяющий налогооблагаемые объекты, меры ответственности и другие категории, влекущие обязанность вносить в казну кровно заработанные средства. Однако обусловленный документ содержит указание на перечень сборов и издержек, с которых можно получить налоговые вычеты.

Понятие налогового возврата можно рассматривать в одном из двух ключей, в частности:

- Как сумма, принимаемая к учету для уменьшения налогооблагаемой базы и снижения величины налогового бремени в отчетном периоде;

- Как возврат в денежном эквиваленте части ранее уплаченного НДФЛ по причине совершения определенных в законе расходов, покупок.

Важно понимать, что налоговое возмещение положено не каждому субъекту, а лишь тем, кто отвечает установленным критериям:

-

Физическое лицо:

- Наличие российского гражданства с одновременным пребыванием в статусе резидента;

- Официальное трудоустройство и уплата обязательных налоговых сборов с начисляемого вознаграждения;

-

Юридическое лицо и ИП:

- Регистрация на территории РФ;

- Применение любой налоговой системы, кроме УСН, ЕНВД;

- Своевременная уплата обязательных сборов;

- Совершенные операции попадают под статьи о налоговых вычетах.

Как получить налоговый вычет сразу у двух работодателей

Закон позволяет работнику, совмещающему два места работы, оформить имущественный налоговый вычет у обоих работодателей или только у одного из них, на усмотрение налогоплательщика. А в обязанности обоих работодателей как налоговых агентов входит предоставление такой возможности с предшествующей проверкой документов.

Когда плательщик НДФЛ уже успел подать заявление на получение имущественного вычета руководителю или бухгалтеру по первому месту работы, он должен предъявить второму работодателю соответствующий документ, выданный налоговой службой, в котором была бы обозначена сумма вычета, на который сотрудник имеет право с учетом того, что часть вычета он уже получил у другого работодателя.

Придется подождать около месяца, пока налоговая служба выдаст вам нужное количество уведомлений (по количеству мест работы) о наличии у вас прав на получение имущественного вычета по НДФЛ.

Виды и суммы налоговых вычетов

Налоговый вычет может быть четырех типов:

Одновременно человек может получать несколько выплат разных типов. Большинство из них многократны.

Стандартный

Стандартный вычет применяется к заработной плате граждан, имеющих детей, а также граждан, относящихся к особым категориям налогоплательщиков.

Компенсация за детей зависит от их количества:

Назначается до достижения детьми возраста 18 лет или 24 года в случае, если они получают образование на очном отделении учебных заведений, являются интернами, курсантами или аспирантами. В случае достижения одним ребенком 18 лет льгота на остальных детей применяется в полном объеме. Например:

Важная информация! У одиноких родителей выплаты за каждого ребенка удваиваются. Право на льготу имеют также и супруг родителя, т. е. отчим или мачеха, а также опекуны.

Стандартный вычет положен также некоторым категориям граждан, например участникам боевых действий, Героям России и СССР, ликвидаторам аварий, гражданам, занимающимся донорством, инвалидам первой и второй групп, людям, ставшим инвалидами в результате боевых действий или получивших лучевую болезнь при ликвидации радиационных аварий и т. д. С полным списком можно ознакомиться в файле.

Имущественный

Имущественный вычет предоставляется при:

- приобретении жилья и земельных участков;

- продаже имущества;

- уплате процентов по займам и кредитам, взятым для приобретения имущества.

При покупке имущества компенсация получается либо в налоговой инспекции путем перевода денежных средств на счет заявителя, либо у работодателя. При продаже имущества выплата может быть получена только в налоговой инспекции.

Льгота при продаже имущества может применяться многократно, т. к. Налоговый кодекс не содержит ограничений на этот счет. Максимальная сумма компенсации зависит от типа имущества:

1 млн. руб. – недвижимое имущество: дома, квартиры, дачи, комнаты, садовые домики, доли в перечисленном имуществе, в случае если оно находится в собственности более 3 или 5 лет (в зависимости от способа приобретения). В противном случае продажа недвижимости освобождается от уплаты НДФЛ и, соответственно, льгота не применяется;

Если же имущество покупается, то вычет возможен, только пока его сумма не достигла 2 млн руб. Причем это ограничение общее, не ограниченное одним годом, в отличие от других типов выплат, т. е все ограничения «сбрасываются» по окончании налогового периода.

Важная информация! Размер вычета часто ограничен суммой дохода, т. к. если начисленная компенсация превышает уплаченный НДФЛ, то она будет выплачена лишь в сумме реально оплаченного налога. Исключение – компенсация при покупке имущества, т. к. она может быть перенесена на следующий налоговый период.

До 01.01.2014 года законодательством было определено, что имущественный вычет при покупке недвижимости может быть получен лишь один раз в жизни

Однако с 01.01.2014 вступили в силу изменения в Налоговом кодексе, предусматривающие возможность получения компенсации неоднократно, не важно, за сколько квартир, но в переделах максимальной суммы, равной 2 млн руб., и если жилье было приобретено после 01.01.2014 года. Выплата же с уплаченных процентов по ипотечному кредиту по прежнему предоставляется лишь по одному объекту жилья, но максимальная сумма здесь несколько выше – 3 млн руб

Более подробно о том, как вернуть излишне уплаченные суммы НДФЛ при покупке жилья, можно узнать из видео:

Социальный

Социальными вычетами можно воспользоваться в связи с расходами на лечение, образование, софинансирование пенсий. Льгота может быть применена неоднократно, но ограничена определенной суммой и не переносится на следующий год:

Важная информация! Максимальный размер – это совокупная сумма вычета, на которую человек может претендовать в течение одного года.

Вычет на лечение назначается:

- при оплате взносов по добровольному медицинскому страхованию;

- при покупке лекарственных средств;

- при оплате лечения, включенного в перечень дорогостоящих видов лечения, который можно скачать отдельным файлом.

Социальный вычет может быть получен у работодателя или в Налоговой инспекции. На следующий год не переносится.

Инвестиционный

Право на инвестиционный вычет получает человек, совершающий операции с ценными бумагами, вносит средства на индивидуальный инвестиционный счет и получает доход по операциям с ним.

Применяется неоднократно. На следующий год не переносится.

Варианты возврата средств

Существует два возможных варианта получения возврата: через нанимателя или налоговиков. В первом случае потребуется собрать пакет документации, в который войдут:

- Документ для удостоверения личности.

- Заявление на компенсацию.

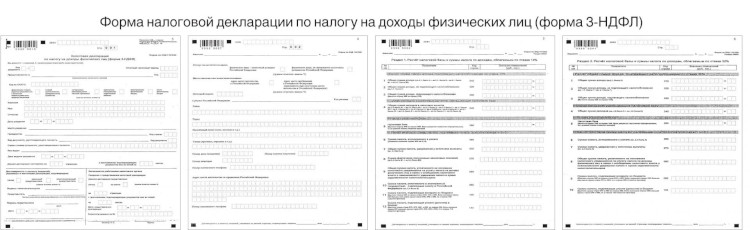

- Декларация формата 3-НДФЛ.

- Документальное подтверждение затрат.

- Бумаги, подтверждающие выплату налогов (2-НДФЛ).

Этот пакет подается в инспекцию, соответствующую месту жительства заявителя. Использование вычета возможно с момента, когда на руках есть документальное подтверждение платежей за недвижимость и права собственности на жилплощадь.

Если квартира выкупалась по договору купли и продажи, это будет справка из ЕГРН. Если жилье передавалось по соглашению о долевом участии, потребуется акт приема и передачи.

Для оформления имущественного возврата по ипотечным процентам нужна справка из банковского учреждения о выплаченной получателем кредита сумме и договор. С последнего документа придется делать копию и заверять ее у нотариуса. Справка подается в оригинале.

Чтобы семья подала на вычет документацию на жилье, купленное в совместную собственность мужа и жены, нужны копия брачного свидетельства и оригинал заявления, определяющего распределение долей.

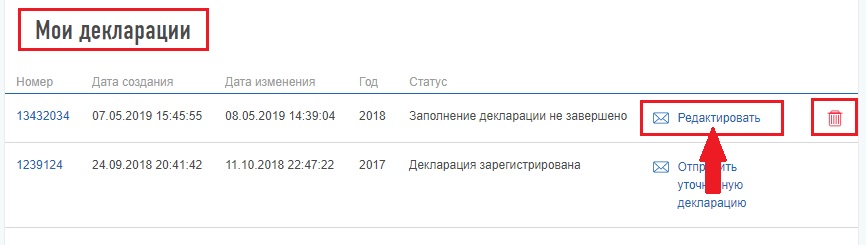

Достаточно часто граждане пользуются возможностью получения возврата через нанимателя. Обойтись без посещения налоговой все равно не получится, но для подачи бумаг не требуется заполнение декларации. Обратиться к налоговикам за получением уведомления о праве на вычет можно непосредственно в год выкупа жилплощади.

После проверки документации, которая занимает до 3 дней, нужно взять полученное уведомление и передать его бухгалтеру по месту трудовой деятельности. Так появляется возможность сразу применить вычет.

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

На практике работник будет получать все деньги, которые он зарабатывает, без удержания НДФЛ. Налог не вычитают до тех пор, пока положенная сумма компенсации не будет исчерпана.

Квартиру купил работающий пенсионер

До 2014 года работающие пенсионеры не имели права переносить налоговый вычет, но законодательство смягчилось и уравняло права работающих и неработающих.

Борис Борисович в 2019 году стал пенсионером, но продолжил работать. В 2020 году он приобрёл квартиру. В 2021 году он может сделать возврат за 2020, 2019, 2018, 2017 годы. Если при этом он не исчерпает предоставленный вычетом лимит, то в последующие годы может продолжить подавать декларации на возврат НДФЛ.

Зарплата — не единственный доход, облагаемый НДФЛ. Для имущественного налогового вычета можно применить такие доходы:

- от сдачи жилья в аренду;

- от продажи имущества;

- от дополнительной негосударственной пенсии.

Например, пенсионер официально сдаёт квартиру в аренду и уплачивает 13%. Деньги можно вернуть налоговым вычетом за покупку недвижимости.

Часто задаваемые вопросы

– Как сумма вычета соотносится с суммой возвращенного НДФЛ? Путаюсь в расчетах.

– Если объяснять простыми словами, то вычет – это сумма вашего дохода, с которого вам вернут НДФЛ при покупке квартиры, обучении, лечении и т.д. (этот размер дохода вычитается из облагаемого налогом, отсюда и название – вычет). Поскольку подоходный налог в РФ – 13%, то вернут вам именно этот процент от заявленного в декларации 3-НДФЛ размера вычета. Размер вычета равен вашим расходам на обучение, лечение, покупку жилья и так далее. При этом вычет не может быть больше максимума, установленного Налоговым кодексом. К примеру, лимит имущественного вычета при покупке жилья – 2 миллиона рублей. Значит, даже при намного более дорогой покупке вернут вам, самое большее, 13% от 2 миллионов, то есть 260 000 рублей. А если покупка стоила меньше 2 миллионов, то вернут 13% от ее полной стоимости (эта стоимость и будет считаться налоговым вычетом).

– Имеет ли значение банк и тип счета при подаче заявления на возврат НДФЛ? Есть ли какие-то ограничения?

– Федеральная налоговая служба работает только с российскими банками (либо российскими «дочками» иностранных банков, зарегистрированными в РФ). Счет должен быть рублевым. В остальном ограничений нет: деньги перечислят и на карточный, и на депозитный счет. Реквизиты счета необходимо заверить в банке и предоставить в ИФНС вместе с заявлением на возврат налога.

– В прошлом году я купила квартиру и отучилась в автошколе. Нужно заполнять две декларации или достаточно одной?

– За каждый год подается одна декларация, в которой вы можете указать все свои расходы за этот период. В ней можно заявить вычет как по покупке жилья, так и по обучению

Обратите внимание: вернуть вам могут только уплаченный НДФЛ, поэтому если вычет превышает доход, то заявлять первым делом лучше социальный вычет – его нельзя переносить на следующий налоговый период

– Работаю на трех работах. При подаче декларации я обязан приложить три справки 2-НДФЛ?

– Сколько прикладывать справок – это ваше решение. Если доходов на одном рабочем месте хватает для исчерпания вычета, прочие доходы можно не заявлять. Но чаще всего приходится указывать все доходы и представлять в ИФНС все справки по форме 2-НДФЛ.

Общие сведения

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Сегодня существует несколько разновидностей льготы. Вычеты могут быть:

- стандартными — предоставляются строго определенным законом категориям граждан (малообеспеченным слоям населения, участникам боевых действий и пр.);

- социальными — идет возврат части средств потраченных на лечение, обучение и пр.;

- профессиональными выдаются в большинстве случаев людьми творческих профессий;

- по ценным бумагам — предоставляется в случае убытков налогоплательщика, связанных с ценными бумагами;

- имущественными – можно воспользоваться при покупке жилплощади.

Чтобы определить срок возврата, необходимо будет ознакомиться с ст. 78 НК РФ. Следует также знать, что:

- подобной льготой можно воспользоваться только один раз в жизни, но после 2014 года это право распространяется на несколько объектов недвижимости;

- налоговая декларация на получение имущественного вычета заполняется в год, следующий после совершения операции;

- на возможность получения компенсации не влияет место приобретения недвижимости;

- максимальная сумма, с которой оформляется вычет, составляет 2 млн. рублей (соответственно, налогоплательщик не может претендовать на выплату денежных средств более 260 тыс. рублей);

- у супругов есть возможность получить компенсацию в двойной размере, при условии соблюдения ими всех установленных законодательством правил;

- при приобретении жилплощади на сумму ниже 2 млн. рублей, у человека остается право воспользоваться оставшимися процентами вычета при покупке другого объекта недвижимости, при условии, что право получения льготы не было использовано до 2014 года.

Кому положен возврат?

Чтобы гражданину была предоставлена описываемая льгота, он должен:

- быть гражданином России;

- иметь основания для получения налогового вычета;

- иметь официальный доход и уплачивать НДФЛ.

Если у человека на момент приобретения недвижимости отсутствовал официальный заработок, гражданин имеет право подать заявление с просьбой о предоставлении возврата по прошествии некоторого времени.

Возврат подоходного налога не положен следующим категориям граждан:

- лицам, которые не являются резидентами РФ, то есть проводят на территории страны менее полугода в год;

- проходящим срочную и контрактную военную службу в армии и на флоте;

- пенсионерам, в случае, если у них истек трехлетний налоговый период;

- детям, не достигшим совершеннолетия, однако за них это могут сделать родители.

Как оформить?

На 2021 год оформление возвращения излишне уплаченных средств — это довольно простая операция, справиться с которой под силу любому человеку. С некоторыми трудностями гражданин может столкнуться лишь при заполнении декларации 3-НДФЛ.

При оформлении документа следует особо обратить внимание на следующие требования:

- во избежание отказа в выплате компенсации в декларации и прочих документах следует указывать только точные сведения;

- заполнение документации должно производиться печатными буквами, что позволяет работникам налоговой службы лучше разобрать содержание, а также помогает облегчить процедуру сканирования документа;

- необходимо исключить любые помарки на полях.

Когда декларация будет заполнена, гражданину следует перейти к оформлению заявления. Т.к. нет установленного законодательством единого его образца, заявление можно заполнять в произвольной форме.

Однако необходимо будет обязательно упомянуть следующие сведения:

- место жительство, ФИО и ИНН заявителя;

- наименование произведенной налоговой операции, за которую гражданин намеревается получить компенсацию;

- сумма денежных средств, на которые претендует человек;

- реквизиты банковского счета куда, если налоговый орган вынесет положительное решение, будет перечислена положенная сумма;

- дата составления документа и личная подпись налогоплательщика, без которых заявление можно считать не действительным.

Далее от гражданина потребуется собрать пакет необходимых документов. Во избежание отрицательного решения налоговой инстанции, к этому вопросу нужно отнесись ответственно.

образец заявления на налоговый вычет за лечение здесь.

Оформление у работодателя: сколько раз можно пользоваться налоговым вычетом

В году регистрации права собственности на приобретенный жилой объект налогоплательщик может обратиться за уведомлением в налоговые органы с пакетом документов, подтверждающих понесенные расходы и госрегистрацию жилья. Декларацию при этом подавать не нужно. Получив уведомление, физлицо отдает его работодателю вместе с заявлением о предоставлении имущественного вычета по подоходному налогу.

ВАЖНО! Если работодателей несколько, для каждого из них формируется отдельное уведомление. Количество уведомлений и наименования работодателей указываются физлицом при запросе в налоговую инспекцию

На основании этих бумаг работодатель должен предоставить вычет начиная с месяца, в котором работник принес уведомление. При этом вычет применяется ко всем доходам с начала года. Если общий доход меньше суммы вычетов, то до конца года НДФЛ с сотрудника не удерживается.

НДФЛ, удержанный до момента получения уведомления, работодатель должен вернуть.

Если за год имущественный вычет по НДФЛ не используется полностью, то его остаток можно перенести на следующие годы. При этом заново потребуется получить уведомление от налоговиков.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Количество подоходных налогов

Претендовать на компенсации можно ежегодно. Исключением из правила являются вычет за покупку недвижимости. Возврат за подобные траты можно запросить лишь раз в жизни, и только в пределах установленной суммы в 2 000 000 рублей.

Поскольку траты на образование и обучение относят к 120 000 рублей, суммарно все соцвычеты не должны превышать данную планку. К этой части относят расходы на обучение и лечение.

Оплата обучения

Вернуть средства можно за оплату обучения в ВУЗе за гражданина до 24 лет. Деньги будут возмещены лицу, которое платит за учёбу. Также кроме выплат за получение высшего образования, плательщик может вернуть средства, потраченные на оплату:

- детсадов;

- частных школ и пр.

Вычет за обучение составляет до 50 000 рублей за ребёнка и 13% от 120 000 рублей — за самого плательщика.

Важно! Компенсацию можно получить и за прохождение курсов повышения квалификации

За лечение

В перечень расходов на лечебные услуги входят не только процедуры и медикаменты, но и обследования и анализы. Главное — соблюдать 2 условия:

- тратить деньги следует только на процедуры и лекарства, которые прописаны в назначении лечащего врача;

- оплачивать лечение супруга/супруги либо детей младше 18 лет.

Вычет при покупке квартиры

Вернуть часть средств можно за все основные типы жилых объектов:

- квартиры;

- дачного дома;

- комнаты и т. д.

Сюда же входят земли, на которых будут вестись строительные работы.

Конкретного количества раз, когда можно получить компенсацию, в законе не установлено. Зато действует предельная стоимость сделки, с которой можно производится возврат.

Размер покупки ограничен в 2 000 000 рублей. Если сделка превысила эту сумму, вычет от этого не увеличится. Однако данная планка действует в отношении одной покупки — т. е. вычет будет доступен позднее, если первый объект был приобретён менее чем за 2 000 000 рублей.

Максимальная сумма возврата также ограничивается. Поскольку ставка подоходного налога составляет 13%, то с 2 000 000 рублей можно вернуть максимум 260 000 рублей.

Но эта планка действует, когда жилплощадь покупается без привлечения заёмных средств. Если же недвижимость приобретается по ипотечной программе, максимальная величина повышается до 3 000 000 рублей. Компенсация также высчитывается на основании ставки подоходного налога.

Вычет при продаже при продаже жилья в отличие от вычета в случае покупки предоставляется в течение жизни в неограниченном количестве, но только 1 раз в году. То есть за год можно продать сколько угодно объектов недвижимости, но полученная сумма вычета не может быть более 1 миллиона рублей по одной сделке либо всем сделкам.

Внимание! Вычет не будет одобрен, если сделка была совершена между лицами, тесно связанными друг с другом — супругами, детьми, родителями, братьями или сёстрами и пр. Отметим, что в случае совместной покупки недвижимости (например, супружеской парой), каждый из покупателей имеет право на получение выплаты

Отметим, что в случае совместной покупки недвижимости (например, супружеской парой), каждый из покупателей имеет право на получение выплаты.

Сколько раз можно возвращать проценты по ипотеке

С 2014 года вступили в силу поправки и по вычету за %-ты по кредитам. Такой возврат был отделён от основного вычета по расходам за покупку недвижимости (уст. в Письме ФНС РФ № БС-4-11/8666). Благодаря нововведениям можно получать компенсацию и за покупку, и за уплаченные проценты (согл. Письму МинФина РФ № 03-04-05/24331). Максимальная сумма, которую можно вернуть за уплату начисленных процентов, составляет 390 000 рублей, т. е. 13% от 3 000 000 рублей. Для получения компенсации потребуется выписка из кредитной истории, в которой отражена выплата процентов.

Скачать для просмотра и печати:

Письмо ФНС России от 21.05.2015 № БС-4-11/8666 “О предоставлении имущественного налогового вычета”

Письмо МинФина России № 03-04-05/24331 от 27 апреля 2016 года

Изменения законодательства: что нового в имущественном возмещении

Каждый гражданин РФ имеет право на возврат части средств, которые он уплатил в государственную казну в виде подоходного налога. Для этого достаточно оформить фискальный вычет, который необходим для сокращения налогооблагаемого дохода. Поскольку в соответствии со статьей 224 НК Российской Федерации размер подоходного налога, удерживаемого с физлиц, составляет 13%. Получается, что каждому официально трудоустроенному работнику ежемесячно приходится довольствоваться лишь 87% от той заработной платы, что указана в его трудовом договоре.

Тем не менее, есть ряд случаев, когда 13% можно вернуть обратно. Одним из таких является покупка недвижимости в кредит и выплата процентов по нему. Таким образом наше государство стремится поддержать граждан, решивших приобрести недвижимость.

Последние изменения в законах

Всего три года назад, в 2014 году, в нашей стране в силу вступил закон №212-Ф3 от 23.07.13, внесший ряд изменений в привычный порядок возврата НДФЛ. В соответствии с этими правками, максимальный лимит на возврат подоходного сбора с приобретенной недвижимости составляет 2 миллиона за всю вашу жизнь. Однако, вернуть вы сможете не всю сумму, а лишь 13%, что составит 260 тысяч рублей.

Если учесть, что вы приобретаете недвижимость на условиях ипотечного кредитования, то максимальный лимит увеличивается на размер выплаченных вами % банку и составляет 3 000 000 рублей. Таким образом, по % от ипотечного кредита вы сможете вернуть уже 390 тысяч руб.

Так, сумма возврата налога на доходы физлиц не должна превышать 650 000 рублей = 290 000 (от суммы квартиры) + 390 000 (от суммы уплаченных процентов). В случае, если за один год вы не смогли вернуть всю сумму сразу, государство разрешает перенести вычет на несколько последующих фискальных периодов. Таким образом, переносы делаются до тех пор, пока на руках у вас не окажется вся сумма.

В тех случаях, когда при покупке одного объекта недвижимости возмещенная вам сумма оказалась меньше, нежели та, что установлена лимитом, за вами закрепляется право вернуть оставшуюся часть сбора при покупке любого другого жилья.

Количество вычетов

Очень актуальным вопросом в свете последних изменений законодательства стало количество фискальных вычетов. Многие заемщики, купившие недвижимость в ипотечный кредит, теряются, сколько раз они могут вернуть сборы с покупки квартиры. В зависимости от того, когда приобреталось недвижимое имущество, ответов на этот вопрос может быть несколько:

- Если вы успели купить квартиру до 1 января 2014 года, то в соответствии со статьей 220 НКРФ, у вас есть право на фискальный вычет лишь один раз за жизнь. Причем в данном случае не имеет совершенно никакого значения, сколько вы заплатили за эти квадратные метры. К примеру, если жилье приобреталось за 860 000 рублей, то предельная сумма, на которую вы можете претендовать — это 860 000 * 0,13 = 111 800 руб. И на этом, к сожалению, все

- Если же ваше жилье приобреталось после 1 января 2014, вам повезло больше, и вы смело можете рассчитывать на многократное возмещение налога. Единственное ограничение в этом деле – максимальная сумма возврата, составляющая 260 000 руб. Она была установлена государством из расчета, что ваша недвижимость стоит в основном 2 и более миллионов рублей

Когда не получится вернуть повторно?

Порядок применения вычета определяется годом возникновения права на получение льготы. До 2014 года действовала редакция кодекса, согласно которой независимо от суммы компенсации, 13 процентов возвращают всего один раз при покупке квартиры.

Если гражданин получил вычет до 2014 года, он не сможет обратиться за дополучением НВ. Остаток средств сгорит. Возможность подавать документы несколько раз – до достижения максимальной суммы льготы в размере 260 000 рублей появляется у людей, потративших средства на покупку квартир после 1 января 2014 года, когда вступила в силу новая редакция закона.

Как видите, в наши дни в России имущественный вычет при покупке квартиры может быть предоставлен больше одного раза. К сожалению, право на дополучение компенсации теряют граждане, которые до этого хотя бы частично воспользовались НВ при покупке квартиры до 2014 года. Для сделок после 2014 года действует правило, позволяющее использовать вычет вплоть до полного исчерпания максимального лимита в размере 260 000 рублей.

Отвечает юрист Максим Крупышев:

У лиц, купивших недвижимость до 1 января 2014 года, в большинстве случаев было право получить налоговый вычет только однажды. Если же жилье куплено позже, то покупатель может рассчитывать на налоговый вычет повторно, если снова соберется что-то покупать. Причем как на саму стоимость квартиры, так и на проценты.

То есть любой человек, оформлявший налоговый вычет с 2001 по 2014 год, больше на него права не имеет. За исключением ситуации, если квартира оплачивалась целиком, а сейчас покупатель берет жилье в ипотеку: тогда повторно подать заявку на налоговый вычет можно

Если же задавший вопрос приобретал жилье уже после 1 января 2014 года, неважно, с оплатой сразу или на условиях ипотеки, то сейчас Вы можете смело воспользоваться правом на налоговый вычет еще раз

Могу ли я получить налоговый вычет в декрете?

20 статей о том, как купить квартиру в ипотеку

Кто может претендовать на вычет

Право на компенсации имеют юридические и физические лица, которые:

- являются резидентами РФ;

- находятся в пределах страны не меньше 183 дней в году.

Исключением являются те физлица, чья работа вынуждено ведётся на территории других государств (например, военные).

Условия и порядок получения вычета

Процедура состоит из следующих этапов (согл. ст. НК):

- Плательщик собирает все необходимые документы, составляет заявление и подаёт его в налоговую;

- Если ФНС одобрит запрос на предоставление компенсации, нужно выбрать способ перечисления средств.

Базовый перечень документов состоит из:

- заявления;

- бланков 3-НДФЛ и 2-НДФЛ;

- платёжные квитанции (чеки об оплате покупки, выписки из банков и пр.);

Список дополнительных бумаг определяется исходя из основания для возврата. В сделках с недвижимостью нужно:

- соглашение купли-продажи;

- акт приёма-передачи;

- договор о кредитовании.

В случае с оплатой обучения требуется:

- договор с образовательным учреждением;

- свидетельство о получении аккредитации организацией;

- справка о прохождении учёбы (берётся в деканате).

Внимание! Для вычета за лечение потребуется диагноз врача. Скачать для просмотра и печати: Статья 78 Налогового кодекса РФ “Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа”

За сколько лет можно получить налоговый вычет

Заявку по некоторым вычетам можно подавать не только в отчётный период, но и позднее. Запросить компенсацию можно не позднее трёх лет с момента, когда была совершена покупка или оплата услуг.Размеры месячных выплат, предоставляемых после оформления вычета, не должны превышать 13% от ежемесячной оплаты труда. При этом если подоходный налог, взимаемый за год с заработка гражданина, меньше чем сумма, подлежащая возврату, то период освобождения от сбора будет растянут на несколько лет.