Закрытие затратных счетов с 2021 года с учетом фсбу 5/2019 (проф)

Содержание:

- Как производится учет материалов в бухгалтерском учете, методы списания материалов

- Реализация товара: проводки

- Счет 07 бухгалтерского учета — Оборудование к установке

- Готовая продукция в бухгалтерском балансе

- Бухучет: право собственности к покупателю не перешло

- Бухгалтерские проводки по кредиту 26 счета

- Реализация товаров

- Учёт ТМЦ в бухгалтерии: проводки и документы

- Проводки по реализации имущества, не предназначавшегося для продажи

- Реализация товара: проводки

Как производится учет материалов в бухгалтерском учете, методы списания материалов

Учет материалов проводится со следующей последовательностью: учет поступления, отпуск со склада, учет выбытия, проведение инвентаризации. Конечно, всё это сопровождается правильным проведением многих отчетов и заполнением большого количества посторонних бумаг, однако процесс сохраняется и всегда проводится в одинаковом порядке.

В зависимости от вида деятельности предприятия, от компании поставщика и лиц, которые ответственны за подотчетные ведомости, документы и бланки для заполнения могут меняться, поэтому важно понимать в какой ситуации будет полезен конкретный вид документа. Такие процессы позволяют снизить окончательную сумму общего обслуживания учета материалов

Такие процессы позволяют снизить окончательную сумму общего обслуживания учета материалов.

Учет ТМЦ в бухгалтерии: проводки и документы

Под звонкой аббревиатурой скрываются товарно-материальные ценности, без которых не может нормально работать ни одно предприятие. Разберемся, как современный российский бухгалтерский учет оформляет движение ТМЦ в компании, и какие для этого необходимы первичные документы.

В понятие товарно-материальных ценностей входят активы компании, которые используются в процессе управления бизнесом, выступают в качестве объекта для продажи, а самое главное – являются материалом и сырьем для производства продукции предприятия.

Учет ТМЦ в бухгалтерии: проводки

Для учета поступления, движения и списания ТМЦ в бухгалтерии используются счета бухгалтерского учета.

Это группа счетов из раздела «Производственные запасы», с 10-го по 19-й. ТМЦ в виде товаров, купленных для перепродажи, учитываются в разделе «Готовая продукция и товары» по счету 41.

Пример проводок в бухгалтерском учете по поступлению ТМЦ:

| Дт 10 Кт 60.1 | Поступление материалов от поставщика | Стоимость поступивших ТМЦ без НДС |

| Дт 19.3 Кт 60.1 | Входящий НДС | Сумма НДС, выделенная из суммы поставки |

В данном случае, субсчет счета 10 «Материалы» определяется видом поступивших ТМЦ. Помимо поставщика, материалы могут поступить от учредителя, от подотчетного лица, быть изготовленными собственными силами на своем предприятии. В таких случаях бухгалтерские проводки будут выглядеть следующим образом:

| Дт 10 Кт 75.1 | Поступление материалов от учредителя | Согласованная оценочная стоимость |

| Дт 19.3 Кт 83 | Входящий НДС | Сумма восстановленного НДС |

| Дт 10 Кт 71 | Поступление материалов от подотчетного лица | Стоимость материалов без НДС |

| Дт 19.3 Кт 83 | Входящий НДС | Сумма НДС |

| Дт 10 Кт 20 | Изготовление материалов по фактической себестоимости | Фактическая себестоимость |

Что касается товаров, купленных для перепродажи, то здесь в проводках фигурирует счет 41

| Дт 41 Кт 60 | Поступили товары от поставщика | Стоимость поступивших товаров |

| Дт 19.3 Кт 60 | Входящий НДС | Сумма НДС |

По аналогии с материалами, товары могут поступать от подотчетных лиц, в качестве вклада в уставной капитал, а также из собственного производства. Все проводки будут аналогичными, только вместо счета 10 будет фигурировать счет 41.

Учет ТМЦ в бухгалтерии: документы

Поступление товаров в бухгалтерском учете оформляется актами по формам ТОРГ-1, ТОРГ-2 и так далее до формы ТОРГ-6. Кроме того, может составляться журнал регистрации ТМЦ, требующих завеса тары, ТОРГ-7.

С сайта: http://copdoc.ru/articles/2440.html

Проводки по списанию материалов в бухгалтерском учете

Материалы являются одной из важнейших составляющих в себестоимости выпускаемой продукции, поэтому их необходимо своевременно оприходовать и контролировать правильность списания. Рассмотрим бухгалтерские проводки, формируемые при списании материалов в производство, недостаче, порче и безвозмездной передаче.

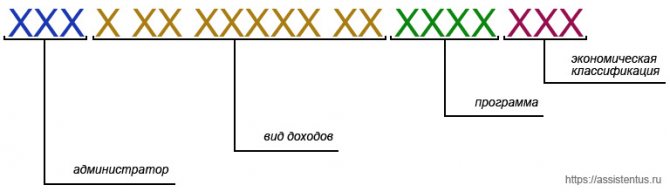

Учет материальных запасов в бюджетных организациях

В каждом бюджетном учреждение, в деятельности используются учет товарно-материальных запасов. Приобретение материальных запасов бюджетными учреждениями может осуществляться за счет бюджетных и внебюджетных средств. При этом в зависимости от источника финансирования применяются как бюджетный, так и налоговый учет материальных запасов.

Бюджетные учреждения, на балансе которых есть материальные запасы, в том числе продукты питания, медикаменты и перевязочные средства, это в первую очередь: больницы, школы, детские сады, детские дома.

Реализация товара: проводки

Основной счет для учета реализации товаров в соответствии с Планом счетов бухгалтерского учета и Инструкцией по его применению (Приказ Минфина от 31.10.2000 № 94н) – счет 90 «Продажи». На этом счете отражается выручка от продажи товаров, а также расходы, связанные с продажей и начисленный с продаж НДС.

Представим типовые проводки по реализации товаров в таблице:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражена выручка от продажи товаров | 62 «Расчеты с покупателями и заказчиками» | 90, субсчет «Выручка» |

| Списана себестоимость проданных товаров | 90, субсчет «Себестоимость продаж» | 41 «Товары» |

| Начислен НДС со стоимости проданных товаров | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам» |

| Списаны расходы, связанные с продажей товаров | 90, субсчет «Расходы на продажу» | 44 «Расходы на продажу» |

| Получена оплата от покупателей за проданный товар | 51 «Расчетные счета», 52 «Валютные счета» и др. | 62 |

Представленный комплекс проводок предполагает, что выручка признается в момент отгрузки товаров.

Однако возможна ситуация, когда в соответствии с договором право собственности на товар переходит к покупателю, к примеру, в момент оплаты. В этом случае выручка в момент отгрузки не признается, ведь не выполняется одно из условий ее признания – переход к покупателю права собственности (пп. «г» п. 12 ПБУ 9/99 ). Но поскольку товар фактически уходит со склада и списывается с учета, в момент отгрузки используется счет 45 «Товары отгруженные»:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отгружены товары покупателю по договору с особым порядком перехода права собственности (после оплаты) | 45 | 41 |

| Начислен НДС в момент отгрузки | 76 «Расчеты с разными дебиторами и кредиторами» | 68 |

| Поступила оплата от покупателей | 51, 52 и др. | 62 |

| Признана выручка от продажи товаров | 62 | 90, субсчет «Выручка» |

| Списана себестоимость отгруженных ранее товаров | 90, субсчет «Себестоимость продаж» | 45 |

| Учтен НДС, начисленный в момент отгрузки товаров | 90, субсчет «НДС» | 76 |

| Списаны расходы, связанные с продажей товаров | 90, субсчет «Расходы на продажу» | 44 |

Когда говорят об обратной реализации, имеют в виду комплекс бухгалтерских записей, который должен сделать в своем учете покупатель при возврате товара поставщику. О типовых проводках при возврате товаров по различным причинам можно прочитать в нашем материале.

Счет 07 бухгалтерского учета — Оборудование к установке

Счет 07 «Оборудование к установке» предназначен для различного оборудования, требующего монтажа. Монтаж — это сборка оборудования из формирующих частей, запчасти к этому оборудованию, прикрепление к несущим конструкциям и т.д. Счет используется в основном в строительных организациях.

Основные корреспонденции счета:

Монтажные работы

В работы по монтажу входят:

- сборка и установка оборудования на месте постоянной эксплуатации;

- технологическая подводка (воды, воздуха, монтаж кабелей и электропроводов и т. д.);

- проверка оборудования;

- изоляция и покраска;

- и т. д.

Оборудование может быть производственным, или энергетического, технологического характера и т. п. Главный признак такого оборудования — невозможность принять его в эксплуатацию без сборки (подключения, настройки). Все затраты по доставке, хранению, наладке и т. д. тоже учитываются на счете 07 для определения фактической себестоимости оборудования.

Оборудование, не требующее сборки, нельзя учитывать на 07 счете.

Пример

ООО «Альянс-Строй» приобрело оборудование стоимостью 2006000 рублей, в том числе НДС 306000 рублей. Для монтажа оборудования заключен договор подряда с ООО «АльфаПроект», стоимость работ составила 318000 рублей, в том числе НДС 48000 рублей.

Проводки

Бухгалтер ООО «Альянс-Строй» сделал проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 07 | 60 | Поступило оборудование, требующее монтажа | 1700000 | Счет-фактура |

| 19 | 60 | Отражена сумма НДС предъявленного | 306000 | Счет-фактура |

| 68 | 19 | НДС принят к вычету | 306000 | Книга покупок |

| 08 | 07 | Оборудование передано в монтаж | 1700000 | Акт приема-передачи ОС-15 |

| 08 | 60 | Включены в стоимость монтажные работы | 270000 | Бухгалтерская справка |

| 19 | 60 | Сумма НДС, предъявленного подрядчиком | 48000 | Счет-фактура |

| 68 | 19 | НДС принят к вычету | 48000 | Книга покупок |

| 60 | 51 | Оплата по договору подряда и с поставщиком оборудования(2006000+318000) | 2324000 | Платежное поручение |

| 01 | 08 | Оборудование принято к учету как ОС(1700000+270000) | 1970000 | Бухгалтерская справка |

Принятие к учету как вклад в уставный капитал

Оборудование, которое учредитель вносит в качестве вклада в уставный капитал организации, учитывается операцией Дт 07 — Кт 75 «Расчеты с учредителями».

Выбытие оборудования

Иногда случается, что оборудование выбывает еще до передачи в монтаж. Например, из-за его кражи, порчи, передачи и т.д.

Выбытие вследствие технической непригодности

ООО «Альянс-Строй» оприходовало на 07 счете техническое устройство стоимостью 10000 (без НДС). Устройство было украдено со склада, о чем составлен акт. В этом случае создаются проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 94 | 07 | Стоимость оборудования списана на недостачу | 10000 | Акт списания |

Выбытие вследствие продажи

ООО «Альянс-Строй» после оприходования на 07 счете технического устройства стоимостью 15000 рублей (без НДС) принимает решение продать его до передачи в монтаж. Проводки в этом случае:

| Дт | Кт | Описание операции | Сумма | Документ |

| 91.1 | 07 | Стоимость оборудования списана на расходы | 15000 | Акт о реализации |

Учет НДС

Порядок возмещения НДС при учете оборудования мало отличается от порядка при учете основных средств. Организация может показать НДС к возмещению сразу после того, как оборудование принято к учету.

Разумеется, возмещение налога возможно только для оборудования, используемого в деятельности, облагаемой НДС. То есть, если организация совмещает деятельность по основной системе налогообложения с ЕНВД, принять к возмещению НДС можно только по оборудованию, приобретенному для ОСНО.

Готовая продукция в бухгалтерском балансе

В бухбалансе остаток ГП на конец периода записывают по строке 1210 «Запасы»по фактической или плановой себестоимости.

Организация самостоятельно определяет степень детализации этой строки. Например, можно отдельно выделить стоимость сырья, готовой продукции и незавершенного производства, если такую информацию компания признает существенной.

Для бухгалтерского учета готовой продукции и запасов в целом рекомендуем веб-сервис Контур.Бухгалтерия. Программа подскажет верные проводки и поможет оформить ГП в учете. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция учитывается по фактической себестоимости, ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция учитывается по нормативной себестоимости, отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.

Бухгалтерские проводки по кредиту 26 счета

Счет 26 в бухгалтерском учете. Проводки

| 08 | 26 | Приняты к учету общехозяйственные расходы в качестве затрат на капитальное строительство |

| 20 | Списаны общехозяйственные затраты в производственные расходы | |

| 23 | Списаны общехозяйственные затраты в общепроизводственные расходы | |

| 28 | Общехозяйственные расходы включены в состав затрат по исправлению брака | |

| 29 | Общехозяйственные расходы включены в состав общепроизводственных затрат | |

| 76 | Списаны потери по страховым случаям | |

| 86 | Списаны средства целевого финансирования | |

| 90 | Списана сумма управленческих затрат | |

| 97 | Включены в состав затрат по освоению новой продукции общехозяйственные расходы | |

| 99 | Включены в состав чрезвычайных затрат общехозяйственные расходы |

Реализация товаров

Нормативное регулирование

Розничная торговля — вид торговой деятельности, связанный с приобретением и продажей товаров для использования в личных, семейных, домашних и иных целях, не связанных с осуществлением предпринимательской деятельности ().

При дистанционной торговле договор с покупателем заключается в виде публичной оферты (, , ; , утв. Постановлением Правительства РФ от 27.09.2007 N 612).

Заключение договора дистанционной купли-продажи осуществляется в момент выдачи чека или иного документа, подтверждающего оплату покупателя, или в момент получения продавцом сообщения о намерении покупателя приобрести товар (, утв. Постановлением Правительства РФ от 27.09.2007 N 612, ).

Реализацией признается передача права собственности на товары на возмездной основе (ст. 39 НК РФ). Моментом перехода прав собственности является дата, когда покупатель получит приобретенный товар (). В целях расчета налога на прибыль организации, занимающиеся дистанционной торговлей, учитывают доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации товаров относится к доходам от обычных видов деятельности. Она отражается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» (п. 5 ПБУ 9/99, план счетов 1С).

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ).

Изучить подробнее Доходы от реализации в БУ и НУ

Расходы:

- В БУ это фактическая себестоимость проданных товаров (п. 5, п. 9 ПБУ 10/99). Оценка товаров в розничной торговле может вестись:

- по стоимости приобретения (без использования счета 42 «Торговая наценка»);

- по продажной стоимости (с использованием счета 42 «Торговая наценка»).

Выбранный способ необходимо закрепить в Учетной политике.

- В НУ в сумму расходов, уменьшающих доходы от реализации, включают прямые расходы, связанные с приобретением товаров. Они списываются по мере реализации товаров. В состав прямых расходов могут быть включены (ст. 320 НК РФ):

- договорная стоимость приобретенных товаров;

- транспортные расходы на приобретение товаров до нашего склада.

Состав прямых расходов необходимо закрепить в Учетной политике.

В НУ оценка товаров в торговле (розничная и оптовая) всегда ведется по стоимости их приобретения (без использования счета 42 «Торговая наценка» в НУ).

НДС

Реализация товаров в розницу подлежит обложению НДС (пп. 1 п. 1 ст. 146 НК РФ). При этом в случае безналичной оплаты, в том числе с использованием банковских карт, покупателю нужно выставить счет-фактуру в одном экземпляре (п. 7 ст. 168 НК РФ, Письма Минфина РФ от 01.04.2014 N 03-07-09/14382, от 25.05.2011 N 03-07-09/14).

Изучить подробнее

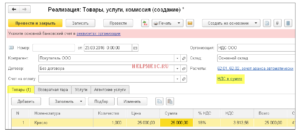

Учет в 1С

Реализация товаров оформляется документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

В шапке документа указывается:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада — Розничный магазин. PDF

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

В табличной части указываются реализуемые товары из справочника Номенклатура.

Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

В нашем примере учет товаров в рознице ведется по покупной стоимости. Следовательно, Счет учета — 41.02 «Товары в розничной торговле (по покупной стоимости)».

Узнать подробнее проустановку счетов учета номенклатуры

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 41.02 — списание себестоимости товаров по методу По средней (метод списания указан в учетной политике PDF).

- Дт 62.01 Кт 90.01.1 — выручка от реализации товаров:

- в БУ с учетом НДС;

- в НУ без учета НДС;

- Дт 90.03 Кт 68.02 — начисление НДС.

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации товаров отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации — всего» в т. ч.

Себестоимость реализованных товаров отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр. 020 «Прямые расходы налогоплательщиков…» в т. ч.

Учёт ТМЦ в бухгалтерии: проводки и документы

Учёт ТМЦ в бухгалтерии отражается на основании первичной документации и могут быть следующими:

- Приобретение материалов – совершается за наличный или безналичный расчет, подтверждается договором покупки, платежно-расчетными документами или передачей доверенности на получение ТМЦ с последующим расчетом с поставщиком. На склад приходуется на основании товарно-транспортной накладной или приходного ордера. При покупке материалов могут отражены дополнительные транспортно-заготовительные затраты (например, доставка).

- Продажа материалов — передача сырья третьим лицам.

- Передача – от учредителей, контрагентов или спонсоров, приходуется по оценочной стоимости или на основании имеющихся документов: договоров, платежных документов, оценочных актов и др.

- Списание материалов — отражает расходование ТМЦ в производство. Может подразумевать как списание материалов в реальное производство, так и списание на общехозяйственные нужды. Зависит от корр. счета (20, 23, 25, 26). Выбытие может быть отражено по причине порчи или утери ТМЦ.

- Недостача материалов или излишки материалов — фиксируются в результате инвентаризации. Могут быть отражены в рамках нормы или же в результате утери/порчи.

- Операции с давальческим сырьем — особенности бухгалтерского учета материалов полученных от другой организации.

В производство и на собственные нужды материалы отпускаются со склада по требованию-накладной или другим документам (на основании учетной политики); списываются на участок по производству, который включает их затем в себестоимость продукции или услуг.

Ежегодно, согласно ПБУ, собственники обязаны проводить плановые инвентаризации на основании изданного приказа с назначенными ответственными лицами. Помимо них могут быть неплановые (внезапные) ревизии и инвентаризации. Их цель: контроль за сохранностью и правильным использованием и списанием ТМЦ.

Проводки по реализации имущества, не предназначавшегося для продажи

В отношении прочих продаж (не входящих в число связанных с основной деятельностью) проводки по реализации в бухгалтерском учете делаются с использованием счета 91. Обычно сюда попадают доходы от сдачи в аренду и продажи имущества, приобретенного в качестве необходимого для обеспечения функционирования юрлица, но в силу каких-либо причин оказавшегося на реализации.

На счете 91 тоже должна быть организована аналитика по видам продаж. Финрезультат от них сформируется по такому же принципу, что и на счете 90:

- по кредиту счета отразится доход в его полной сумме (Дт 62 Кт 91);

- по дебету возникнут: НДС, вошедший в сумму дохода (Дт 91 Кт 68);

- учетная стоимость продаваемого имущества (Дт 91 Кт 10 (01, 04, 07, 08, 58));

- расходы, сопутствующие реализации (Дт 91 Кт 23 (70, 71, 76)).

Однако к продаже товара такие проводки отношения иметь не будут, поскольку товар представляет собой имущество, изначально предназначаемое для продажи, и приобретают его с этой целью организации торговой направленности, т. е. те, для которых торговля является основным видом деятельности.

Реализация товара: проводки

Любая российская компания обязана организовать достоверный учет всех фактов хозяйственной деятельности, особенно в части операций по реализации товаров и услуг. О том, какими бухгалтерскими записями отражать такие операции, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

В соответствии с действующими ПБУ, бухпроводки по реализации товаров, работ или услуг следует отражать в корреспонденции со счетом 90 «Продажи». Так как реализационный процесс является многоэтапным и затрагивает не только доходные показатели бухучета, но и расходные, к данному бухсчету целесообразно создавать отдельные субсчета:

- 90-1 «Выручка продаж/реализации»;

- 90-2 «Себестоимость продаж»;

- 90-3 «НДС»;

- 90-4 «Акцизы»;

- 90-9 «Прибыль/убыток от продаж».

Допустимо открытие специальных субсчетов, которые необходимы для детализации бухгалтерского учета в зависимости от специфики деятельности компании.

Также по счету 90 для эффективного контроля, анализа и управления преимущественно создать аналитический учет в разрезе видов реализуемой продукции и услуг.

Такая детализация позволит контролировать прибыльность и убыточность в разрезе каждой номенклатуры.

Работа с бухсчетом продаж организуется следующим образом:

- В течение одного отчетного месяца показатели аккумулируются на открытых субсчетах (90-1, 90-2, 90-3 и т. д.).

- По итогам месяца кредитовые обороты субсчета 90-1 «Выручка» сравниваются с суммарными дебетовыми оборотами по субсчетам 90-2 «Себестоимость», 90-3 «НДС» и другими при наличии показателей.

- Затем результаты отражаются на субсчете 90-9. Если показатели выручки превысили затраты предприятия на себестоимость продукции и налоги, то формируется прибыль, в противном случае — убыток.

Бухпроводки по реализации услуг

В учете операций по реализации работ или услуг имеются свои нюансы. Так, например, моментом признания услуг считается день ее фактического выполнения (оказания). Причем затраты, связанные с оказанием каких-либо услуг собираются на счете 20 «Основное производство» и счетах прочих производств 23, 29, а затем списываются на 90 счет без формирования промежуточных записей на счетах 41, 44.

|

Операция |

Дебет |

Кредит |

|

Выручка от оказанных услуг отражена в учете |

62 |

90-1 |

|

Списана себестоимость услуги |

90-2 |

20, 23, 29 |

|

Начислен НДС на стоимость оказанных услуг |

90-3 |

68 |

|

Списаны затраты, связанные с продажами |

90-5 |

44 |

|

На расчетный счет поступила оплата |

51 |

62 |

Оформляем корректировку реализации, проводки

Нередко в деятельности компаний встречаются такие ситуации, при которых необходимо сделать корректировку операций по продажам прошлых периодов. К примеру:

- покупатель затребовал снизить цену из-за выявления несоответствий характеристик уже отгруженного и оплаченного товара;

- осуществлен возврат некачественной или бракованной продукции прошлых месяцев;

- выявлены неточности и ошибки в учете, допущенные по вине ответственных лиц;

- компании договорились о предоставлении дополнительных скидок после оплаты и отгрузки ТМЦ, оказания услуг;

- не оговоренные договором скидки были предоставлены по ошибке менеджеров.

В таких случаях бухгалтеру следует составить специальные бухгалтерские записи. Причем исправления следует вносить, учитывая результат реализации. То есть при корректировке в сторону увеличения вносятся записи доначисления, аналогичные указанным выше, а если производится корректировка в сторону уменьшения, то будет иной порядок.

Корректировка реализации в сторону уменьшения, проводки

Покажем на примере. ООО «Весна» оказало услуги по ремонту на сумму 236 000 руб., в том числе НДС 36 000 руб. в декабре 2021 года. В марте 2021 года заказчик обнаружил, что часть работ не выполнена на сумму 18 000 рублей, в том числе НДС 2746 рублей. Заказчик выступил с требованием вернуть деньги.

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Декабрь 2021 года |

|||

|

Отражена выручка от оказания ремонтных работ |

62 |

90-1 |

236 000 |

|

Начислен НДС |

90-3 |

68 |

36 000 |

|

Поступила оплата от заказчика на расчетный счет |

51 |

62 |

236 000 |

|

Корректировка, март 2021 года |

|||

|

Отражено уменьшение выручки от реализации |

91-2 |

62 |

15 254 |

|

Отражен НДС к уменьшению |

68 |

62 |

2746 |

|

Средства за невыполненные работы перечислены заказчику |

62 |

51 |

18 000 |