Счет 45 товары отгруженные используется в случае

Содержание:

- Прибыль от продаж в балансе – строка

- Практическое задание

- Налоговый учёт при экспорте товаров

- Бухгалтерский учет при давальческой схеме

- Реализация готовой продукции, выпущенной в течение месяца производства

- Учет выпуска готовой продукции

- Счет 45 в бухгалтерском учете: товары отгруженные

- Для чего нужен заполненный баланс бухгалтерский: пример

- Счет 91

- Виды и особенности проводок

Прибыль от продаж в балансе – строка

Актуальные бланки финотчетности предприятий утверждены Минфином в приказе № 66н от 02.07.10 г. Этим нормативным документом введена в силу форма 1 (Баланс), форма 2 (Отчет о финрезультатах) и другие дополнительные приложения. Сказать, какая конкретно строка — прибыль от продаж в балансе нельзя, так как указанная разбивка предусмотрена в форме 2. Именно здесь указываются рассчитанные значения валовой, продажной, чистой и иной прибыли.

В бухбалансе же отражается показатель нераспределенной прибыли (либо убытка непокрытого) по стр. 1370 раздела III Пассива. Следовательно, из формы 2 видно, какой финрезультат у предприятия за конкретный период, а из формы 1 – каков накопленный итог деятельности на заданную дату. По стр. 1370 указывается сальдо сч. 84, то есть за вычетом понесенных компанией за счет прибыли затрат (на создание резервного капитала, выдачу дивидендов и пр.). Таким образом, чтобы точно понимать, как образуется прибыль от продаж, бухгалтеру необходимо проанализировать не только финансовые отчеты, но и счета учета – 90, 91, 99, затратные счета и другие.

Финансово-хозяйственная деятельность находит отражение в бухгалтерском балансе предприятия. Он представляет собой основную форму отчетности.

В балансе отражаются:

- Прибыль;

- Убыток;

- Финансовые вложения;

- Обязательства.

По структуре он подразделяется на актив и пассив. Финансовый результат: прибыль или убыток отражается на счете нераспределенная прибыль/непокрытый убыток. Таким образом, неверно считать, что убыток отражается в активе баланса. Рассмотрим понятия более подробно.

Законодательно установлено, что все организации обязаны публиковать баланс в открытом доступе. Таким образом, каждый контрагент, зарегистрированный на портале гос.услуг имеет возможность ознакомиться с финансовым состоянием предприятия. В том числе увидеть размер убытков в балансе..

Внимание!

Убыток в бухгалтерском балансе должен покрываться путем суммирования таких показателей, как прибыль прошлых лет, нераспределенная, средства находящиеся на резервном фонде и целевые взносы. Также это возможно за счет добавочного капитала.

Если при сложении таких строк урон не покрывается, следовательно, источников финансирования не достаточно. Таким образом, баланс убыточен. При положительной динамике деятельности предприятия, часть прибыли уходит в резерв. Она выступает, как «подушка безопасности» для будущих расходов. Счета: Дт84-Кт82.

Практическое задание

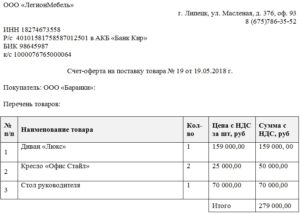

Выставить счет покупателю:

- Дата 23.02.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Ёлка 50 шт. по 5000 руб.

- Сосна 60 шт. по 7000 руб.

- Доставка 4000 руб.

ИТОГО 674000 руб.

На основании счета от 23.02.2015 (см. предыдущий пункт) оформить документы реализации (накладная и счет-фактура)

- Дата 23.02.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Ёлка 50 шт. по 5000 руб.

- Сосна 60 шт. по 7000 руб.

- Доставка 4000 руб.

ИТОГО 674000 руб.

Выставить счет покупателю:

- Дата 25.02.2015

- Покупатель БИЛЛА ООО

- Договор 7458/85/96 от 15.01.2015

- НДС в сумме Ёлка 70 шт. по 5000 руб.

- Сосна 90 шт. по 7000 руб.

- Доставка 4000 руб.

ИТОГО 984 000,00 руб.

На основании счета от 25.02.2015 (см. предыдущий пункт) оформить документы реализации (накладная и счет-фактура)

- Дата 25.02.2015

- Покупатель БИЛЛА ООО

- Договор 7458/85/96 от 15.01.2015

- НДС в сумме Ёлка 70 шт. по 5000 руб.

- Сосна 90 шт. по 7000 руб.

- Доставка 4000 руб.

ИТОГО 984 000,00руб.

Выставить счет покупателю:

- Дата 27.02.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Установка 10000 руб.

ИТОГО 10000 руб.

На основании счета от 27.02.2015 (см. предыдущий пункт) оформить документы реализации (накладная и счет-фактура)

- Дата 27.02.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Установка 10000 руб.

ИТОГО 10000 руб.

Оформить документы реализации (накладная и счет-фактура)

- Дата 04.03.2015

- Покупатель БИЛЛА ООО

- Договор 7458/85/96 от 15.01.2015

- НДС в сумме Ёлка 70 шт. по 5000 руб.

- Сосна 90 шт. по 7000 руб.

- Снеговик 120 шт. по 1000 руб.

- Доставка 4000 руб.

ИТОГО 1104000,00 руб.

На основании расходной накладной от 04.03.2015 (см. предыдущий пункт) оформить счет на оплату покупателю.

- Дата 04.03.2015

- Покупатель БИЛЛА ООО

- Договор 7458/85/96 от 15.01.2015

- НДС в сумме Ёлка 70 шт. по 5000 руб.

- Сосна 90 шт. по 7000 руб.

- Снеговик 120 шт. по 1000 руб.

- Доставка 4000 руб.

ИТОГО 1104000,00 руб.

Оформить документы реализации (накладная и счет-фактура)

- Дата 30.03.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Установка 10000 руб.

ИТОГО 10000,00 руб.

На основании расходной накладной от 30.03.2015 (см. предыдущий пункт) оформить счет на оплату покупателю.

- Дата 30.03.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Установка 10000 руб.

ИТОГО 10000,00 руб.

Оформить документы реализации (накладная и счет-фактура)

- Дата 30.03.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Сосна 40 шт . по 7000 руб.

- Доставка 4000 руб.

ИТОГО 284 000,00 руб.

На основании расходной накладной от 30.03.2015 (см. предыдущий пункт) оформить счет на оплату покупателю.

- Дата 30.03.2015

- Покупатель АТАК ООО

- Договор 5426/65552 от 14.01.2015

- НДС в сумме Сосна 40 шт . по 7000 руб.

- Доставка 4000 руб.

ИТОГО 284 000,00 руб.

Дальше Предыдущий

Рекомендуем ознакомиться с разделами

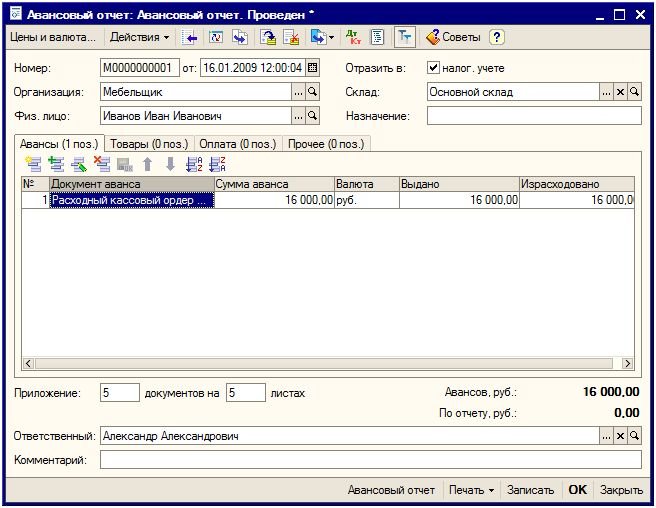

Интерфейс Такси 1С Бухгалтерия 8.3 Как переключить на закладки, 1С бухгалтерия 7.7

| Учет денежных средств в 1С Бухгалтерия |

| Учет затрат на производство и выпуск продукции |

| Покупка ТМЦ и расчеты с поставщиками |

| Закрытие периода в 1С Бухгалтерия |

Налоговый учёт при экспорте товаров

НДС

При экспорте за пределы территории ЕАЭС потребуютсяследующие документы.

- Копия или оригинал экспортного контракта (договора). Если в договоре предусмотрено несколько поставок с оформлением отдельных документов, то подавать его при каждой отгрузке не нужно. Достаточно приложить уведомление с реквизитами документа, с которыми вы ранее отправляли контракт.

- Таможенные декларации (их копии или реестры) с отметками российской таможни.

Подать их нужно в налоговую инспекцию вместе с деклараций по НДС не позднее 180 календарных дней с момента проставления таможней отметки «Вывоз разрешён».

Если налоговики увидят несоответствия в основных документах, то могут запросить дополнительные — транспортные, товаросопроводительные и другие. Их нужно подать в течение 30 календарных дней с момента запроса.

При экспорте в страны ЕАЭС потребуютсяследующие документы.

- Копия или оригинал экспортного контракта (договора).

- Заявление о ввозе товаров и уплате косвенных налогов от вашего иностранного покупателя (копия или электронный реестр).

Если вы опоздали с подтверждением экспорта, нужно уплатить НДС по общим ставкам. Для этого выполните следующие действия.

- Оформите счёт-фактуру с НДС 10 или 20%.

- Зарегистрируйте его в доплисте книги продаж за квартал, в котором отгрузили товар.

- За этот же период сдайте уточнённую декларацию.

Кроме НДС, придётся заплатить пеню, которая возникнет из-за того, что вы начислили налог позже отгрузки товара.

Если не хотите собирать пакет документов, можно отказаться от льготной ставки 0% и применять общую — 10% или 20%. Для этого подайте в налоговую заявление произвольной формы. Срок подачи — до 1-го числа квартала, с которого планируете отказаться от нулевой ставки. После отказа применять её нельзя минимум 12 месяцев.

Но при экспорте товаров в страны ЕАЭС отказаться от нулевой ставки вы не сможете, так как в этом случае нужно руководствоваться Договором о Евразийском экономическом союзе. В нём, в отличие от НК РФ, отказ не предусмотрен.

Порядок вычета НДС зависит от применяемой ставки налога и от вида экспортируемых товаров. Так, уплаченные суммы НДС можно возместить в обычном порядке, прописанном в ст. 176 и ст. 176.1 НК РФ, если вы:

- отказались от ставки 0%;

- экспортируете несырьевые товары, принятые на учет с 01.07.2016;

- экспортируете товары, которые считаются сырьевыми, но не включены в Перечень, утв. Постановлением Правительства РФ № 466 от 18 апреля 2018 г.

При этом все необходимые для вычета условия должны быть соблюдены — налог предъявлен поставщиком, товары используются для облагаемой НДС деятельности, приняты на учёт, получен правильно оформленный счет-фактура или универсальный передаточный документ.

По экспорту сырьевых товаров право на вычет НДС возникает в один из двух моментов.

- На последний день квартала, в котором собрали документы для подтверждения льготной ставки 0%.

- На день отгрузки товара, если факт вывоза товара из России не подтвердили. В этом случае нужно применять общие ставки НДС — 10% или 20%.

Налог на прибыль

В налоговом учёте экспортную выручку от продажи товара отражают в составе доходов от реализации. Какой датой отразить доходы, зависит от выбранного способа ведения учёта доходов и расходов.

- Метод начисления — доходы учитывают на дату реализации товара (перехода права собственности на него), независимо от факта оплаты. На эту дату иностранную валюту нужно пересчитать в рубли, чтобы определить сумму дохода (за исключением аванса — его рассчитывают по курсу ЦБ РФ на дату получения).

- Кассовый метод — доходы признаются по факту поступления денег на валютный счёт. Сумму определяют пересчётом полученной иностранной валюты в рубли по курсу ЦБ РФ на дату получения платежа.

При методе начисления из-за колебаний курса иностранной валюты могут возникать курсовые разницы, которые учитывают так:

- положительные — в составе внереализационных доходов;

- отрицательные — во внереализационных расходах.

При кассовом методе учёта курсовых разниц не будет. Предоплату, если она предусмотрена договором, включают в доходы на дату получения.

При расчёте налога на прибыль доходы от экспорта товаров можно уменьшить на расходы, связанные с их приобретением и реализацией. Для этого, как и при реализации на территории РФ, они должны быть:

- экономически обоснованы;

- документально подтверждены;

- направлены на получение дохода.

Бухгалтерский учет при давальческой схеме

Заказчик отдает в переработку материалы, при этом сохраняя на них право собственности. Поэтому они сохраняются на балансе давальца, но нужно отразить их динамику на специально предусмотренном для этого счете «Материалы, принятые в переработку». В бухгалтерском учете не принято смешивать счета для отражения материалов в собственном и стороннем производстве.

Минфин рекомендует отражать операции с давальческим сырьем на синтетическом счете 003 для материальных средств, используя при этом и дополнительные субсчета, такие как «Материалы и сырье на складе», «Материалы и сырье в переработке». Когда сырье уходит на производство, эти материалы «перекидываются» с одного субсчета на другой.

Списывать такие материалы нельзя – это нарушение, поскольку они продолжают документально принадлежать давальцу. Списание автоматически поставит готовую продукцию в категорию не произведенной, а перепродаваемой, что значительно повысит налоговые расходы давальца.

Подрядчик ведет учет изготовленной из давальческого сырья продукции на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение». По окончании переработки он выставляет давальцу счет-фактуру. При этом стоимость сырья для подрядчика никак не влияет на налогообложние, ведь оно принадлежит давальцу. Налог платится только на оказание услуг, причем базой является сумма за переработку: в доход подрядчика при этом включается прописанное в договоре вознаграждение за работу.

Реализация готовой продукции, выпущенной в течение месяца производства

Нормативное регулирование

Реализацией признается передача права собственности на товары на возмездной основе (ст. 39 НК РФ). Готовая продукция — это часть материально-производственных запасов организации, являющихся конечным результатом производственного цикла и имеющих качественные характеристики, которые соответствуют условиям договора (п. 199 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н). Реализацию готовой продукции отражают аналогично реализации товаров.

Организации, занимающиеся производственной деятельностью, в целях расчета налога на прибыль учитывают доходы и расходы, связанные с производством и реализацией готовой продукции.

Доходы:

- В БУ выручка от реализации готовой продукции относится к доходам от обычных видов деятельности (п. 5 ПБУ 9/99) и признается в момент перехода права собственности на продукцию (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ, ст. 249 НК РФ). Дата получения дохода при методе начисления — дата реализации продукции (ст. 271 НК РФ).

Расходы:

- В БУ это фактическая себестоимость готовой продукции (п. 5, п. 9 ПБУ 10/99). Способ оценки готовой продукции на складе (п. 203, 204 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н) устанавливается в учетной политике.

- В НУ в расходы, уменьшающие доходы от реализации, включают суммы расходов, связанных с производством и реализацией продукции (ст. 318 НК РФ): прямые и косвенные. Прямые расходы, учтенные в стоимости готовой продукции, списываются по мере ее реализации.

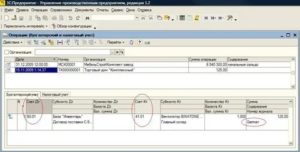

Учет в 1С

Реализация готовой продукции оформляется документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

В шапке документа указывается:

Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты ведутся в рублях, что отмечено в 1С в договоре поставки PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками».

- Счет авансов — 62.02 «Расчеты по авансам полученным».

В табличной части указывается реализуемая продукция из справочника Номенклатура.

Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Для вида номенклатуры Продукция PDF по умолчанию установлен Счет учета «Готовая продукция», но его можно в документе поменять вручную.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- Счет НДС — 90.03 «Налог на добавленную стоимость».

- Номенклатурные группы — номенклатурная группа, относящаяся к реализации продукции, собственного производства, выбирается из справочника Номенклатурные группы. Автоматически заполняется Номенклатурная группа из карточки номенклатуры. PDF

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт — списание себестоимости готовой продукции, без суммы: выпуск продукции осуществлялся без использования плановых цен. PDF

- Дт 62.01 Кт 90.01.1 — выручка от реализации готовой продукции: в БУ с учетом НДС;

- в НУ без учетаНДС;

Дт 90.03 Кт 68.02 — начисление НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа реализации продукции. В 1С используются следующие основные формы:

- Товарная накладная по форме ТОРГ-12. PDF

- Универсальный передаточный документ. PDF

Бланки можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) и Печать – Универсальный передаточный документ (УПД).

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации товаров отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

стр. 010 «Выручка от реализации — всего» в т. ч.: стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства». PDF

Учет выпуска готовой продукции

Выпущенная продукция на любом предприятии проходит несколько стадий: производство, перемещение и реализация. Производство происходит в цеху, затем ГП перемещается из цеха на склад, а затем уезжает к покупателю.

Стадия выпуска самая важная, так как на этом этапе формируют себестоимость продукции. Она может быть фактической — рассчитанной по реально понесенным затратам, или нормативной — рассчитанной по нормам списания.

Учет готовой продукции по фактической себестоимости

В этом случае стоимость ГП определяют по фактически понесенным производственным затратам. При выпуске бухгалтер строит проводку:

Дт 43 Кт 20 / 23 / 29— отражен выпуск готовой продукции

На счете 20 «Основное производство» при этом собирают все фактически понесенные затраты в виде:

- потраченного сырья — счет 10;

- заработной платы производственного персонала — счет 70;

- страховых взносов с заработной платы производственного персонала — счет 69;

- амортизации оборудования, используемого при производстве — счет 02;

- услуг сторонних организаций — счет 60.

Кроме того, на готовую продукцию могут списывать затраты вспомогательного производства и брак.

В соответствии с п. 23 ФСБУ 5/2019 в реальную себестоимость продукции включают:

- материальные затраты;

- затраты на оплату труда;

- страховые взносы с зарплаты;

- амортизацию;

- прочие затраты.

При этом в соответствии с п. 26 ФСБУ 5/2019 в состав реальной себестоимости запрещено включать:

- затраты в результате стихийных бедствий, пожаров, аварий и так далее;

- обесценение активов, даже если они использовались в производстве;

- управленческие расходы, не связанные с производством;

- траты на хранение, если хранение не является частью производственного цикла;

- затраты на рекламу и продвижение;

- и прочие затраты, не влияющие на производство.

Учет готовой продукции по плановой (нормативной) себестоимости

Плановая себестоимость — это предполагаемая стоимость готовой продукции на запланированный период. Для ее расчета используют нормы списания сырья, материалов, топлива, трудовых затрат и так далее. Метод разрешено применять при массовом или серийном производстве (п. 27 ФСБУ 5/2019).

Себестоимость по нормативу фиксируют на счете 40 “Выпуск продукции (работ, услуг)”. В таком случае при выпуске продукции бухгалтерия строит проводку:

Дт 43 Кт 40 — выпущенная продукция учтена по нормативной себестоимости

А затем строят проводку для учета фактической себестоимости:

Дт 40 Кт 20 — выпущенная продукция учтена по фактической себестоимости

Основная сложность такого учета в том, что фактическая и плановая себестоимость обычно не совпадают. Поэтому на счете 40 образуется остаток:

- дебетовый — если реальная себестоимость выше плановой;

- кредитовой — если реальная себестоимость ниже плановой.

По итогам месяца остаток по счету 40 списывается одной из проводок в зависимости от того, какое сальдо образовалось:

Дт 90.2 Кт 40 — “перерасход” списывают в затраты (дебетовый остаток)

Дт 90.2 Кт 40 — “экономию” сторнируют (кредитовый остаток)

Важно! Счет 40 на конец месяца остатков не имеет. Для учета себестоимости по нормативу не обязательно использовать счет 40

Достаточно открыть к счету 43 субсчет «Готовая продукция по учетным ценам». Выпуск продукции отражают следующей проводкой:

Для учета себестоимости по нормативу не обязательно использовать счет 40. Достаточно открыть к счету 43 субсчет «Готовая продукция по учетным ценам». Выпуск продукции отражают следующей проводкой:

Дт 43.ГП по учетным ценам Кт 20 / 23 — продукция учтена по учетной себестоимости

По итогам месяца определяют разницу между двумя видами себестоимости, которая отражаются на субсчете «Отклонение фактической себестоимости от учетной». А дальше строят одну из проводок:

Дт 43.Отклонение фактической себестоимости от учетной Кт 20 / 23 — если фактическая себестоимость выше (перерасход)

Дт 43.Отклонение фактической себестоимости от учетной Кт 20 / 23 — сторно на сумму превышения плановой себестоимости над фактической (экономия)

Счет 45 в бухгалтерском учете: товары отгруженные

По определенным причинам случается так, что компания оказывается не в силах на протяжении какого-то промежутка времени получить средства за отгруженную продукцию. Как в раз в этих случаях и необходимо отражение подобных операций по 45 позиции.

Сегодняшняя тема посвящена вопросам о том, что представляет собой готовая продукция, что следует понимать под отгруженными товарами и как происходит их реализация, каково предназначение 45 счета в бухгалтерском учете, какие бухгалтерские записи при этом ведутся, а также разберем один из практических примеров.

Товары отгруженные – это…

Под данным определением следует понимать те МПЗ, средства от продажи которых не могут быть оформлены соответствующими бухгалтерскими записями.

Если говорить о форме №1 финансовой отчетности, то цена отгруженных покупателям готовых изделий записывается на 080 строку баланса. В эту строку бухгалтер вписывает дебетовый остаток по 45 счету по завершению каждого отчетного периода.

https://youtube.com/watch?v=9RWsOmIxYIk

В общем и целом имущественные права на те или иные МПЗ переходят к заказчику после их доставки в последнюю очередь. Однако из этого общего правила есть некоторые исключения:

- в случае передачи товаров в соответствии с договором мены (в данном случае имущественное право покупатель приобретает лишь после того, как будет совершена встречная отгрузка;

- если товар передается по договору купли – продажи, где предусмотрен особый порядок передачи права собственности. Согласно таким документам лицо, приобретающее товар, получает право собственности на него лишь после выполнения определенных условий, например, оплаты его стоимости либо доставки в назначенный пункт;

- в случае передачи посреднику для дальнейшей продажи. В данном случае мы говорим о договоре комиссии, поручения либо агентского соглашения.

Продажа отгруженного товара

Отражение сделок по реализации отгруженной партии будет зависеть от отраженных в договоре условий, включая такие моменты, как:

- каким образом товар передается покупателю, т.е. есть ли посредник или работа осуществляется напрямую;

- на каком этапе право владения товаром переходит к покупателю, например, в момент отгрузки или после перечисления средств в счет оплаты за полученные изделия.

Предположим, что договор, заключенный с покупателем, включает особые условия по передачи права владения и распоряжения приобретенными изделиями. Условия такого договора также должны предусмотреть риск случайной порчи полученных товаров после получения оплаты за них.

Необходимость и значение 45 позиции

45 счет необходим для того, чтобы обобщить данные об имеющихся отгруженных продуктах и их перемещении, выручка от реализации которых на данном этапе не может быть признана. По указанной позиции компании также ведут учет готовых изделий, переданных в комиссию для последующей реализации.

Указанный счет является активным. Стоимость отгруженной партии бухгалтерия отражает исходя из ее фактической себестоимости и затрат на отгрузку товаров.

Дебетование 45 счета осуществляется в корреспонденции с 41 и 43 позициями.

Пример учета операций по 45 позиции

Предположим, что некая компания реализует товар, общая стоимость которого составляет 48 300,0 р., включая НДС в размере 8 694,0 р.

В соответствии с условиями соглашения покупатель получит имущественные права на товар лишь после того, как будет оплачена его полная стоимость. При этом себестоимость продукции составляет 31 000,0 р.

В учетной политике компании сказано, что при ведении бухгалтерских записей применяется метод начисления.

По результатам проведенной сделки бухгалтерия отразила следующие проводки:

1) Дт 45

Кт 41 – 31 000,0 р., учет себестоимости продукции;

2) Дт 45

Кт 68 – 8 694,0 р., начисление НДС;

3) Дт 51

Кт 62 – 48 300,0 р., поступление средств от покупателя;

4) Дт 62

Кт 90.1 — 48 300,0 р., учет выручки от реализации;

5) Дт 90.3

Кт 45 – предъявление НДС покупателю;

6) Дт 90.2

Кт 45 – 31 000,0 р., отражение с/с продукции;

7) Дт 90.9

Кт 99 – 8 606,0 р., учет финансового результат по итогам сделки.

Заключение

В заключении следует добавить, что необходимость учета отгруженной продукции с особыми условиями перехода права собственности обусловлена теми инструментами, которыми компании на сегодняшний день оперируют в рамках финансово – хозяйственной деятельности. И задача бухгалтерского учета в данном случае заключается в правильном отражении этих сделок.

Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2021 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период

ВНИМАНИЕ!C 2021 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут

Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в 2021 году формы отчетности обновлены.

Грамотное прочтение формы бухгалтерского баланса 2021 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2021 года, так же как и бухгалтерский баланс за 2021 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2021 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2020 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2021 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС

Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Счет 91

План счетов Счет 99 «Прибыли и Убытки» Счет 84 «Реформация баланса» Бухгалтерские новости

Бухгалтерский Счет 91 Проводки и Примеры

На счете 91 отражаются доходы и расходы, не связанные с основной деятельностью компании.

Проводки по закрытию бухгалтерского счета 91 «Прочие доходы и расходы»:

Дт 91.1 Кт 91.9 — закрывается субсчет 1,

Дт 91.9 Кт 91.2 — закрывается субсчет 2.

В итоге счет 91.9 списывается на счет 99, а счет 99 при реформации баланса в конце года списывается на счет 84.

В течение года по субсчетам копится сальдо. При закрытии месяца счет закрывается на субсчет 91.9 и в конце года счет 91.9 переносится на счет 99 «Прибыли и Убытки» при реформации баланса.

Бухгалтерский учет по счету 91:

По дебету счета 91 учитываются расходы, по кредиту — доходы.

Счет 91.1 – это прочие доходы;

Счет 91.2 – это прочие расходы.

Пример 1.

Продажа Основного средства

ООО «Калина» реализует оборудование по восстановительной стоимости 250 000 руб.

Сумма начисленной амортизации – 150 000 руб.

Договорная цена (без НДС) – 150 000 руб.

|

№ п/п |

Дебет |

Кредит |

Сумма |

Операции |

|

1 |

01 «Выбытие Основных Средств» |

01 «Основные Средства» |

250 000 |

Списана сумма первоначальной (восстановительной) стоимости выбывающего объекта |

|

2 |

02 «Амортизация основных средств» |

01 «Выбытие основных средств» |

150 000 |

Списана Амортизация |

|

3 |

91.01 «Прочие Доходы» |

01 «Выбытие Основных средств» |

100 000 |

Списана сумма остаточной стоимости основного средства |

|

4 |

91.01 |

68 «НДС» |

27 000 (150 000 х 18%) |

Начислен НДС |

|

5 |

62 |

91.02 |

177 000 (150 000 + 27 000) |

Покупателю выставлены документы на сумму договорной стоимости ОС |

|

6 |

51 |

62 |

177 000 |

Поступила оплата от покупателя |

|

7 |

91.9 «Сальдо прочих доходов и расходов» |

99 |

50 000 (177 000 – 100 000 – 27 000) |

Отражена прибыль от реализации основного средства |

Бухгалтерский счет 99 «Прибыли и Убытки»

Пример 2.

Доход от аренды на счете 91.01

ООО «Калина» помимо основной деятельности сдает в аренду помещение.

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

91 |

02, 10, 23, 69, 70 (счета производственных затрат) |

Отражены суммы расходов по обслуживанию помещения |

|

2 |

91 |

68 |

Начислен НДС на сумму арендной платы |

|

3 |

62 |

91 |

Начислена арендная плата арендатору |

|

4 |

62 |

98 «Доходы будущих периодов» |

Отражена сумма аренды по договору на будущий период |

|

5 |

98 |

91 |

Отражена сумма аренды при наступлении периода |

Проводки у Арендатора:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

001 «Арендованные Основные Средства» |

Отражена сумма стоимости помещения (основного средства) |

|

|

2 |

97 «Расходы будущих периодов» |

76 «Расчеты с разными дебиторами и кредиторами» |

Отражена сумма аренды за будущие отчетные периоды |

|

3 |

20, 23, 26, и т.п. |

97 |

Отражена сумма арендной платы за соответствующий период |

Пример 3.

Штрафы, пени, неустойки к получению (отражаются по Кредиту счета 91), а к уплате – по Дебету счета 91.

Штрафы, пени, неустойки за нарушение условий договоров, а также возмещения причиненных организации убытков принимаются к учету в суммах, присужденных судом или признанных должником.

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

76.2 «Расчеты по претензиям» |

91.1 |

Отражен штраф, подлежащий к взысканию с поставщика за недопоставку |

|

2 |

51 |

76.2 |

Получен денежный штраф |

|

3 |

91.2 |

76.2 |

Признана или присуждена претензия |

|

4 |

76.2 |

51 |

Перечислены денежные средства по претензии |

Пример 4.

Суммы Дебиторской и Кредиторской задолженности, по которым истек срок давности

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

60 (76) |

91.1 |

Списана сумма просроченной кредиторской задолженности перед поставщиком |

|

2 |

91.2 |

62 (76) |

Списана сумма просроченной дебиторской задолженности покупателей |

Что включает в себя по Дебету и Кредиту бухгалтерский счет 91

Прочие доходы (счет 91.1) включают в себя:

Прочие расходы (счет 91.2) включают в себя:

План счетов Счет 99 «Прибыли и Убытки» Счет 62 «Расчеты с покупателями и заказчиками»

Счет 84 «Реформация баланса» Бухгалтерские новости

Виды и особенности проводок

Бухгалтерские проводки можно условно поделить на два типа:

- простые (состоят из одной записи);

- сложные (включают сразу несколько).

При этом сам механизм отражения не меняется, цифровое выражение проведенной операции (или ее части) отражается в виде двойной записи по дебету одного из бухсчетов и кредиту другого. Количество таких записей для фиксации определенного хозяйственного факта зависит от его экономического смысла, например:

- простыми бухгалтерские проводки называют, если вся суть операции может быть отражена с помощью одной записи (это, обычно, применимо к событиям, которые фиксируются на активных счетах «51 – Касса», «52-Расчетные счета» и тому подобные);

- сложной проводка становится, если в рамках одной хозоперации предполагается сразу несколько разноплановых записей (это касается таких событий как обмен валюты и учет ее балансовой стоимости, бартерные операции, определение финансового результата или строительство объекта основных средств).