Налог на прибыль за 1 квартал 2021 года — срок сдачи

Содержание:

- Изменения в декларации по налогу на прибыль в 2020 году

- Как уплачивается налог на прибыль в 2021 году (сроки)

- Ответственность за декларацию по налогу на прибыль

- Новая декларация по налогу на прибыль за 4 квартал 2021 года: пример

- Камеральная налоговая проверка уточненной декларации.

- Общие вопросы налогового законодательства

- Исправляем ошибку прошлых периодов без представления «уточненки»

- Налог на прибыль Расчет

- Когда предоставляется на проверку налоговая декларация

- Штрафные санкции со стороны государства

- Обнаружена ошибка при исчислении налога на прибыль, относящаяся к прошлым годам

Изменения в декларации по налогу на прибыль в 2020 году

При сдаче декларации по налогу на прибыль следует использовать бланк, утвержденный Приказом ФНС от 23.09.2019 г. № ММВ-7-3/475@. По сравнению с предыдущим бланком новая форма имеет значительные изменения, одним из которых является применение нового штрихкода.

Кроме того, предусмотрена новая кодировка признаков налогоплательщика. На данный момент кроме стандартного кода 01, используемого большинством налогоплательщиков, предусмотрены коды:

- 07 и 08 — при участии в инвестиционных проектах и контрактах;

- 09 и 10 — для учреждений, связанных с образованием и медициной;

- 11 — для организаций, совмещающих образовательную и медицинскую деятельность;

- 12 — для учреждений, осуществляющих социальное обслуживание;

- 13 — для туристических компаний;

- 14 — для региональных операторов ТКО.

Важно! Если налогоплательщик сдаст декларацию по налогу на прибыль на старом бланке, налоговая инспекция не примет отчетность

Как уплачивается налог на прибыль в 2021 году (сроки)

Для 2021 года конкретные сроки уплаты налога на прибыль с учетом вышеизложенных правил таковы:

| Срок уплаты | При уплате квартальных авансов | При уплате авансов по фактической прибыли |

| 28.01.2021 | Первый ежемесячный авансовый платеж в I квартале 2021 года | — |

| 01.03.2021 | Второй ежемесячный авансовый платеж в I квартале 2021 года | Авансовый платеж за январь 2021 года |

| 29.03.2021 | Годовой налог за 2021 год. Третий ежемесячный авансовый платеж в I квартале 2021 года | Годовой налог за 2021 год. Авансовый платеж за февраль 2021 года |

| 28.04.2021 | Первый ежемесячный авансовый платеж во II квартале 2021 года. Аванс за I квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за март 2021 года |

| 28.05.2021 | Второй ежемесячный авансовый платеж во II квартале 2021 года | Авансовый платеж за апрель 2021 года |

| 28.06.2021 | Третий ежемесячный авансовый платеж во II квартале 2021 года | Авансовый платеж за май 2021 года |

| 28.07.2021 | Первый ежемесячный авансовый платеж в III квартале 2021 года. Аванс за II квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за июнь 2021 года |

| 30.08.2021 | Второй ежемесячный авансовый платеж в III квартале 2021 года | Авансовый платеж за июль 2021 года |

| 28.09.2021 | Третий ежемесячный авансовый платеж в III квартале 2021 года | Авансовый платеж за август 2021 года |

| 28.10.2021 | Первый ежемесячный авансовый платеж в IV квартале 2021 года. Аванс за III квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за сентябрь 2021 года |

| 29.11.2021 | Второй ежемесячный авансовый платеж в IV квартале 2021 года | Авансовый платеж за октябрь 2021 года |

| 28.12.2021 | Третий ежемесячный авансовый платеж в IV квартале 2021 года | Авансовый платеж за ноябрь 2021 года |

Подробнее о порядке уплаты налога на прибыль и авансовых платежей рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ответственность за декларацию по налогу на прибыль

Если налогоплательщик не сдаст вовремя декларацию по налогу на прибыль, к нему применяются меры ответственности:

- штраф в размере 5% от суммы налога на прибыль по отчету за каждый полный и неполный календарный месяц (ст. 119 НК РФ). Минимальная сумма штрафа 1 000 руб., а максимальная — 30 % от суммы налога на прибыль;

- штраф в размере 200 руб. за каждую не представленную декларацию (ст. 126 НК РФ);

- штраф в размере 300 — 500 руб. на должностное лицо организации в связи с нарушением налогового законодательства (ст. 15.5 КоАП РФ).

Внимание! Если опоздать на 10 дней со сдачей годовой декларации по налогу на прибыль за год, ИФНС вправе заблокировать расчетный счет налогоплательщика. Данный момент не относится к авансовым декларациям — при просрочке сдачи таких отчетов налоговая инспекция не вправе требовать блокировку расчетного счета

Остались вопросы или нужна помощь в заполнении декларации? Закажите бесплатную консультацию наших специалистов!

Блокировка счета юр лиц. Почему это случается и что делать?

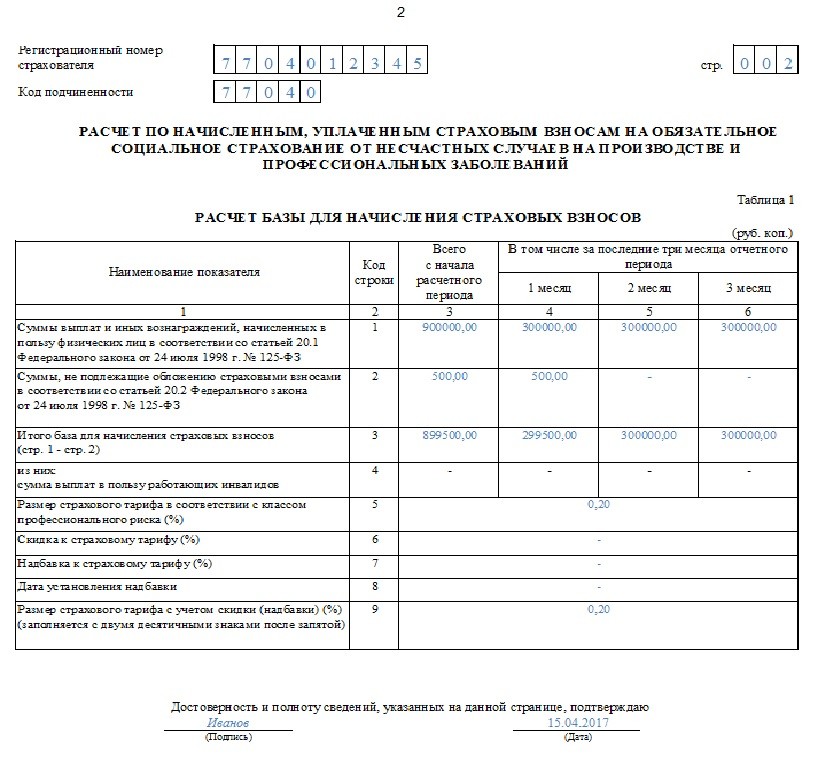

Подтверждение основного вида деятельности в ФСС в 2020

Новая декларация по налогу на прибыль за 4 квартал 2021 года: пример

Образец отчета представим, опираясь на следующую информацию:

Заполнение декларации по налогу на прибыль за 2021 г. осуществляется на основе следующих данных:

| Показатели | За 2021 г. (руб.) |

| Выручка от реализации (В) без НДС | 5150000 |

| Внереализационные доходы (ВД) — продажа материалов от ликвидации ОС | 1040000 |

| Расходы по производству продукции (ПР) всего, в т. ч.: | 2700000 |

| — отчисления в фонды | 1000000 |

| Внереализационные расходы (ВР) всего, в т. ч.: | 362000 |

| — проценты, уплаченные по кредиту | 170000 |

| — связанные с ликвидацией ОС | 192000 |

| Итого прибыль: | 3128000 |

Авансовые платежи в 2021 г. составили 269600 руб. (в т.ч. 40440 руб. – в федеральный, 229160 руб. — в региональный бюджет).

Заполнив титульную часть отчета, начинают оформление данных в приложениях к Л02, затем их переносят непосредственно в Л02 и раздел 1:

| Раздел | Код строки | Сумма | Расшифровка |

| Пр.1 Л02 | 010 | 5150000 | Выручка, в т.ч.: |

| 011 | 5150000 | — от реализации собственной продукции | |

| 040 | 5150000 | Всего доход от продаж | |

| 100, 102 | 1040000 | Внереализ. доход от продажи ликвидируемых ОС | |

| Пр. 2 Л02 | 010 | 2700000 | Расходы по ПР |

| 040 | 1000000 | Косвенные затраты, в т.ч.: | |

| 041 | 1000000 | — страховые взносы в фонды | |

| 130 | 2700000 | Итого признаваемых затрат | |

| 200 | 362000 | Внереализационные расходы: | |

| 201 | 170000 | — проценты по кредиту | |

| 204 | 192000 | — расходы на ликвидацию ОС | |

| Л02 | 010 | 5150000 | Выручка (стр. 040 прил. 1Л 02) с начала года |

| 020 | 1040000 | Внереализ. доходы (стр. 100 прил. 1 Л02) | |

| 030 | 2700000 | Расходы (стр. 130 прил. 2 Л02) | |

| 040 | 362000 | Внереализ. расходы (стр. 200 прил. 2 Л02) | |

| 060 | 3128000 | Прибыль с начала года (5150000 + 1040000 – 2700000 – 362000) | |

| 100 | 3128000 | Налоговая база | |

| 140, 150, 160 | Ставки ННП | ||

| 180 | 625600 | Сумма начисленного ННП всего, в т.ч.: | |

| 190 | 93840 | — в федеральный бюджет – 3128000 х 3% | |

| 200 | 531760 | — в региональный бюджет – 3128000 х 17% | |

| 210 | 269600 | Сумма ранее начисленных авансовых платежей, в т.ч.: | |

| 220 | 40440 | — в ФБ | |

| 230 | 229160 | — в РБ | |

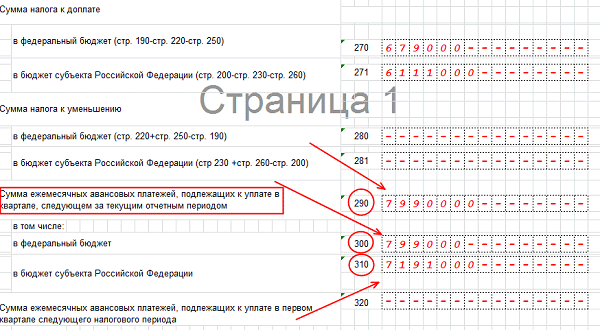

| 270 | 53400 | ННП к доплате в ФБ (93840 – 40440) | |

| 280 | 302600 | ННП к доплате в РБ (531760 – 229160) | |

| Раздел 1 подр. 1.2 | 010 | Код ОКТМО | |

| 120,130,140 | 17800 | Сумма платежа в ФБ в месяц (53400 / 3) | |

| 220,230,240 | 100867 | Сумма платежа в РБ (302600 / 3) |

Декларация на прибыль в 2021 году по ПО ООО «Торис» будет заполнена построчно в соответствии с представленной таблицей. Образец заполнения приведен ниже:

Камеральная налоговая проверка уточненной декларации.

Согласно пп. 2 п. 1 ст. 31 НК РФ налоговые органы вправе проводить налоговые проверки в порядке, установленном Налоговым кодексом.

По общему правилу камеральная налоговая проверка (КНП) проводится на основе налоговой декларации, в том числе уточненной, и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Кодекс не содержит ограничений по проверке налоговым органом всех показателей «уточненки», представленной в ИФНС после завершения КНП налоговой декларации, по результатам которой не был установлен факт нарушения законодательства о налогах и сборах (Письмо Минфина России от 14.07.2015 № 03-02-07/1/40441).

Осуществляя проверку уточненных деклараций, в том числе и декларации по налогу на прибыль, ИФНС вправе затребовать дополнительные документы.

Согласно абз. 3 п. 3 ст. 88 НК РФ при проведении КНП декларации по налогу на прибыль, в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

При проведении КНП в отношении уточненной декларации, в которой уменьшена сумма налога на прибыль, подлежащая уплате в бюджет, по сравнению с ранее представленной декларацией, налоговый орган также вправе требовать представления в течение пяти дней необходимых пояснений, обосновывающих изменение соответствующих показателей декларации (абз. 2 п. 3 ст. 88 НК РФ).

Отметим, что при подаче уточненной декларации налоговые органы вправе проверить период, за который она представлена, в рамках выездной налоговой проверки (ВНП) согласно абз. 3 п. 4 ст. 89 НК РФ. При этом в рамках повторной ВНП проверяется период, за который представлена «уточненка», в том числе если указанный период находится за пределами трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

(Подробнее об этом читайте в статье Е. Л. Ермошиной «О «глубине» повторной выездной налоговой проверки» на стр. 69.).

В заключение хотелось бы отметить, что пп. 2 п. 3.2 Порядка заполнения декларации прямо предусмотрено, что при перерасчете налогоплательщиком сумм налога не учитываются результаты налоговых проверок, проведенных налоговым органом, за тот налоговый период, по которому налогоплательщиком производится перерасчет сумм налога.

Вместе с тем НК РФ не ограничивает налогоплательщика во времени представления уточненных деклараций. Уточненная декларация может быть представлена в ходе ВНП или КНП первичной декларации, после окончания КНП первичной декларации, но до составления акта КНП первичной декларации, после направления акта КНП первичной декларации либо акта ВНП, но до вынесения решения по ее результатам. Порядок действий налогового органа при поступлении уточненной налоговой декларации в каждом конкретном случае будет различаться.

(Подробнее об этом читайте в статье С. И. Егоровой «О порядке учета ИФНС уточненных деклараций при принятии решения по результатам налоговой проверки» на стр. 63).

Общие вопросы налогового законодательства

В соответствии с п.3 Постановления Правительства РФ № 409 от 02.04.2020г.

На 3 месяца продлен установленный НК РФ срок предоставления налогоплательщиками и налоговыми агентами — налоговых деклараций (за исключением налоговых деклараций по налогу на добавленную стоимость), — налоговых расчетов о суммах выплаченных иностранным организациям доходов и удержанных налогов, — расчетов сумм налога на доходы физических лиц, исчисленных и удержанных налоговыми агентами, — расчетов по авансовым платежам, — бухгалтерской (финансовой) отчетности, срок подачи которых приходится на март — май 2021 г.;

| Пример Отчета | Срок представления | |

| Прежний (дата в соответствии с НК РФ без учета выходных) | Предельный новый по Постановлению № 409 с учетом выходных | |

| Декларация налогу на прибыль за 2021 год | 28.03.2020г. (п.4 ст. 289 НК РФ) | 29.06.2020г. |

| Декларация налогу на прибыль за 1 кв. 2021 год | 28.04.2020г. (п.3 ст. 289 НК РФ) | 28.07.2020г. |

| Декларация по налогу на имущество за 2021 год | 30.03.2020г. (п.3 ст. 386 НК РФ) | 30.06.2020г. |

| Декларация по УСН организаций за 2021 год | 31.03.2020г. (пп.1 п. 1 ст. 346.23) | 30.06.2020г. |

| Декларация по УСН ИП за 2021 год | 30.04.2020г. (пп.2 п. 1 ст. 346.23) | 30.07.2020г. |

| Бухгалтерская отчетность за 2021 год | 31.03.2020г. (п.5.1. ст.23 НК РФ) | 30.06.2020г. — Касается только организаций, которые не обязаны предоставлять обязательный экз. в Гос.инф. ресурс. — см. ниже |

| Декларация по ЕНВД за 1 квартал 2021 года | 20.04.2020 (п.3 ст. 346.32 НК РФ) | 20.07.2020 |

| З-НДФЛ за 2021 год | 30.04.2020 (п.1 ст. 229 НК РФ) | 30.07.2020 |

| 6-НДФЛ за 1 квартал 2021 года | 30.04.2020 (п.2 ст. 230 НК РФ) | 30.07.2020 |

п.3 Постановления № 409 Продлить до 15 мая 2021 г. — срок представления налоговых деклараций по налогу на добавленную стоимость и расчетов по страховым взносам за I квартал 2020 г.

| РСВ за 1 квартал 2021 года | 30.04.2020 (п.7 ст. 431 НК РФ) | 15.05.2020 |

| Декларация по НДС за 1 кв. 2021г. | 25.20.2020г. (п.5 ст. 174 НК РФ) | 15.05.2020г. |

БУХГАЛТЕРСКАЯ (ФИНАНСОВАЯ) ОТЧЕТНОСТЬ

07.04.2020г. Минфин РФ и ФНС РФ в совместном Письме № 07-04-07/27289/ВД-4-1/5878Д указали, что отсрочка по предоставлению бухгалтерской (финансовой) отчетности, указанная в п. 3 Постановления Правительства РФ №406, распространяется только на лица, которые не обязаны предоставлять обязательный экз. бухгалтерской (финансовой) отчетности в Государственный информационный ресурс. Т.е.,- очень ограниченный круг лиц.

Для остальных лиц, которые обязаны в соответствии со ст. 18 Федерального закона № 402-ФЗ «О бухгалтерском учете» предоставлять обязательный экз. бухгалтерской (финансовой) отчетности в Государственный информационный ресурс, предельный срок предоставления бухотчтености — 06.05.2020г. И касается он только лиц, на которых распространяются Указы Президента РФ №239 и 206 о выходных днях.

Возникает вопрос — а что с отчетностью в ФСС и ПФР РФ Официальные разъяснения отсутствуют. Но есть разъяснения о представлении указанной отчетности с случаях, когда срок сдачи выпадает на нерабочий (праздничный) день. Полагаем, что указанными разъяснениями можно пользоваться, руководствуясь принципом «по аналогии». Период с 30.03.2020г. по 06.05.2020г. является периодом нерабочих дней. Полагаем, что эти правила могут применяться лицами, для которых период с 30.03.2020г. по 06.05.2020г. является выходными днями. И не могут применять, лица, на которых не распространяются Указы Президента РФ №№239 и 206 о выходных днях днях в этот период.

| Вид отчета | Предельный срок предоставления без учета выходных дней | Предельный срок предоставления с учетом выходных дней | Правовое обоснование переноса срока |

| 4-ФСС за 1 квартал в форме электронного документа | 25 апреля (п.1 ст. 25 125-ФЗ) | 6 мая | П.4 ст. 22 Федеральный закон от 24.07.1998г. № 125-ФЗ |

| 4-ФСС за 1 квартал на бумажном носителе | 20 апреля (п.1 ст. 25 125-ФЗ) | 6 мая | П.4 ст. 22 Федеральный закон от 24.07.1998г. № 125-ФЗ |

| СЗВ-М за март 2021г. | 15 апреля (п.2.2 ст.11 27-ФЗ) | 6 мая | Федеральным законом № 27-ФЗ не определен порядок переноса срока представления отчетности, из-за выходных. Но в Письме ПФ РФ от 07.04.2016 N 09-19/4844 указывалось, что если последний день срока приходится на выходной и (или) нерабочий праздничный день, то последним днем представления отчетности считается первый следующий за ним рабочий день. |

Исправляем ошибку прошлых периодов без представления «уточненки»

Отражение ошибки (искажения) в декларации текущего периода

Согласно п. 7.10 Порядка заполнения декларации по налогу на прибыль, утвержденного Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@ корректировка налоговой базы при реализации налогоплательщиком предоставленного абз. 3 НК РФ права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 приложения 2 к листу 02.

По строкам 401 – 403 приводится расшифровка показателя строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения).

В строки 400 – 403 не включаются суммы доходов и убытков прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде и отраженные по строке 101 приложения 1 к листу 02 и по строке 301 приложения 2 к листу 02 декларации.

Показатель строки 400 учитывается при формировании показателя по строке 100 листа 02 декларации.

Если в текущем или прошлом периоде получен убыток…

Налоговой базой для целей применения гл. 25 НК РФ признается денежное выражение прибыли, определяемой в соответствии со ст. 247 НК РФ, подлежащей налогообложению ( НК РФ).

Если в отчетном (налоговом) периоде налогоплательщиком получен убыток – отрицательная разница между доходами, определяемыми в соответствии с гл. 25 НК РФ, и расходами, учитываемыми в целях налогообложения в порядке, предусмотренном гл. 25, то в данном периоде налоговая база признается равной нулю ( НК РФ). То есть в этой ситуации перерасчет налоговой базы текущего отчетного (налогового) периода невозможен.

Учреждение вправе включить в налоговую базу текущего отчетного (налогового) периода сумму выявленной ошибки (искажения), которая привела к излишней уплате налога на прибыль в предыдущем отчетном (налоговом) периоде, только если в текущем отчетном (налоговом) периоде получена прибыль. Если по итогам этого периода получен убыток, производится перерасчет налоговой базы за период, в котором произошла ошибка (см. письма Минфина РФ от 11.11.2019 № 03-03-06/2/86738, от 24.03.2017 № 03-03-06/1/17177, от 13.04.2016 № 03-03-06/2/21034).

Кроме того, для учета ошибок прошлых периодов в текущем периоде необходимо, чтобы не была нулевой не только база текущего периода, но и база за период возникновения ошибки.

Дело в том, что в абз. 3 НК РФ названы два случая перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Это возможно, во-первых, в случаях невозможности определения периода совершения ошибок (искажений) и, во-вторых, когда допущенные ошибки (искажения) привели к излишней уплате налога. При отсутствии уплаты налога в соответствующем прошлом налоговом периоде (по причине получения убытка) перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения) (см. письма Минфина РФ от 11.08.2011 № 03-03-06/1/476, от 07.05.2010 № 03-02-07/1-225, от 15.03.2010 № 03-02-07/1-105).

Итак, исправить в текущем периоде ошибки, относящиеся к прошлым периодам, можно, если ошибки привели к излишней уплате налога в прошедшем периоде (были завышены доходы или занижены расходы; в декларации прошлого периода налог к уплате не равен нулю).

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Когда предоставляется на проверку налоговая декларация

Согласно установленным на законодательном уровне срокам, декларационные бланки предоставляются в следующие отчетные периоды:

- не позднее, чем пройдут с момента окончания конкретного периода предоставления отчетности 28 полагающихся дней;

- до наступления 28 числа марта месяца, последующего за текущим периодом налогообложения года.

Когда необходимо передать документы на проверку

Правило 28 дней актуально для любого периода налогообложения, то есть и для квартала, полугодия и девяти месяцев. Так, например, за первые три месяца работы в 2017 году, компании должны были предоставить декларационный бланк по прибыли и внести платеж авансового характера до 28 апреля. Отчет по полугодичному сроку работы производился до наступления 28 числа июля месяца. До 30 октября состоялась передача декларационного бланка за девять месяцев работы (28 число выпадало на субботу, 29 – на воскресенье, поэтому срок передачи бланка оказался сдвинут).

Передача данных в налоговую службу по 2016 году состоялась в государственную казну до наступления 28 марта 2017 года.

Если бы осуществление авансовых платежей осуществлялось ежемесячно, то передача отчетности за январь текущего года состоялась бы до 28 февраля, за февраль – до 28 марта и тому подобное.

Соблюдение сроков играет особенное значение при любом налоговом сборе, так как своевременность выплат и передачи информации защищает организацию от дополнительных растрат. Дело в том, что специалисты налоговой имеют право налагать на неплательщиков различного рода финансовые штрафы и иные санкции, величины которых весьма неприятно могут ударять по бюджету фирмы, особенно, если она не была готова к ним, ввиду элементарного отсутствия финансового запаса.

Внимательность также важна при заполнении декларационного бланка, так как, напутав размеры сбора, или уменьшим налоговую базу, вы рискуете попасть в список лжецов, предоставивших заведомо неправдивые сведения, и опять получите штраф. Чем серьезнее проступок, тем больше штраф.

За просрочки чаще всего начисляется пеня, которую вы будете вынуждены выплатить сверх искомой суммы. Будьте уверены, кажущиеся небольшими штрафы в большом количестве могут нанести бюджету организации серьезный ущерб.

Штрафные санкции со стороны государства

Налоговым законодательством предусмотрены штрафные санкции в случае нарушения сроков подачи декларации на прибыль. Налоговым кодексом РФ предусмотрен штраф в размере 5% от неуплаченной (доплаченной) суммы налога, также в случае невыполнения требований государственного органа далее за каждый месяц просрочки начисляется дополнительный штраф в размере 5%.

Максимальный штраф не может превышать более 30% всей облагаемой налогом суммы, но не может быть менее 1000 рублей. За просроченную декларацию за отчетный период штраф налагается в размере 200 рублей.

Штрафные санкции могут быть наложены и на должностных лиц организации в размере от 200 до 500 рублей по решению судебного органа. Ответственность налагается как на плательщика данного платежа на прибыль, так и российские организации которые выступают как налоговые агенты под юрисдикцией Российского законодательства.

Обнаружена ошибка при исчислении налога на прибыль, относящаяся к прошлым годам

Предположим такую ситуацию. Бухгалтер учреждения в 2020 году обнаружил документы, подтверждающие расходы за 2018 год, данные из которых не были включены в расчет облагаемой базы по налогу на прибыль. Обязано ли учреждение подать «уточненку» за 2018 год или оно имеет право включить эти расходы в базу 2020 года?

Обратимся к ст. 54 НК РФ, где даны два варианта исправления ошибок прошлых лет:

-

в периоде совершения ошибки;

-

в периоде обнаружения.

Какие условия должны быть соблюдены при выборе того или иного варианта?

Согласно абз. 2 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

То есть по общему правилу при обнаружении в 2020 году ошибки за 2018 год нужно скорректировать базу за 2018 год и подать за этот период уточненную декларацию.

Тем же пунктом (абз. 3) установлены исключения из приведенного общего правила, когда налогоплательщик вправе произвести перерасчет за период, в котором были обнаружены ошибки, не представляя «уточненку» за прошлые периоды:

-

невозможно определить период совершения ошибок (искажений);

-

допущенные ошибки (искажения) привели к излишней уплате налога.

Указанные положения ст. 54 НК РФ соотносятся с нормами ст. 81 НК РФ, регулирующей порядок внесения изменений в налоговую декларацию.

Согласно НК РФ при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации:

-

ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан представить в налоговый орган уточненную налоговую декларацию;

-

ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе (но не обязан) представить «уточненку». При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Таким образом, если в 2020 году налогоплательщик обнаружит ошибку, допущенную в 2018 году, которая привела к излишней уплате налога за 2018 год, он имеет право провести корректировку в текущем периоде – 2020 году.

В этом случае у него отсутствует обязанность представления уточненной налоговой декларации за налоговый период совершения ошибки (Письмо Минфина РФ от 27.09.2017 № 03-02-07/1/62596), то есть за 2018 год. При этом, как следует из Письма Минфина РФ от 23.01.2012 № 03-03-06/1/24, не имеет значения, что период совершения ошибки можно определить.

Для наглядности все вышесказанное сведем в таблицу.

|

Ошибки, обнаруженные в первичной декларации |

Случаи, когда применительно к налогу на прибыль возникают ошибки |

Исправление ошибки (п. 1 ст. 54) |

Представление уточненной декларации |

|

Приведшие к занижению суммы налога |

Занижены доходы и (или) завышены расходы |

В периоде совершения (абз. 2) |

Обязанность налогоплательщика |

|

Не приведшие к занижению суммы налога |

Завышены доходы и (или) занижены расходы |

В периоде совершения или в периоде обнаружения (абз. 3) |

Право налогоплательщика |