Образец льготной справки в пенсионный фонд

Содержание:

- Как проверить накопления на сайте ПФ РФ

- Налоги для работающих пенсионеров

- Справка о фактическом заработке с указанных сумм выплат производились отчисления в пфр

- Бывают ли ошибки в начислениях?

- ПФ России

- Способы проверки начислений онлайн

- Заложенность перед ПФР

- Какие условия НПФ надо выполнить, чтобы сотрудничать с ними

- Сколько процентов от зарплаты отчисляют в пенсионный фонд в 2020 году

- Задолженность по взносам ИП

- Справка о начисленных и уплаченных страховых взносах при увольнении

- Отчисления в пенсионный фонд

- Узнать страховую и накопительную часть пенсии по СНИЛС

- Зачем нужен пересчет пенсии

- Зачем нужна льготная справка

- Где получить документ?

- Как может появиться долг у ИП в ФНС

- Пошаговая инструкция: как узнать, где находится накопительная часть пенсии

- Справка о размере пенсии из ПФР

Как проверить накопления на сайте ПФ РФ

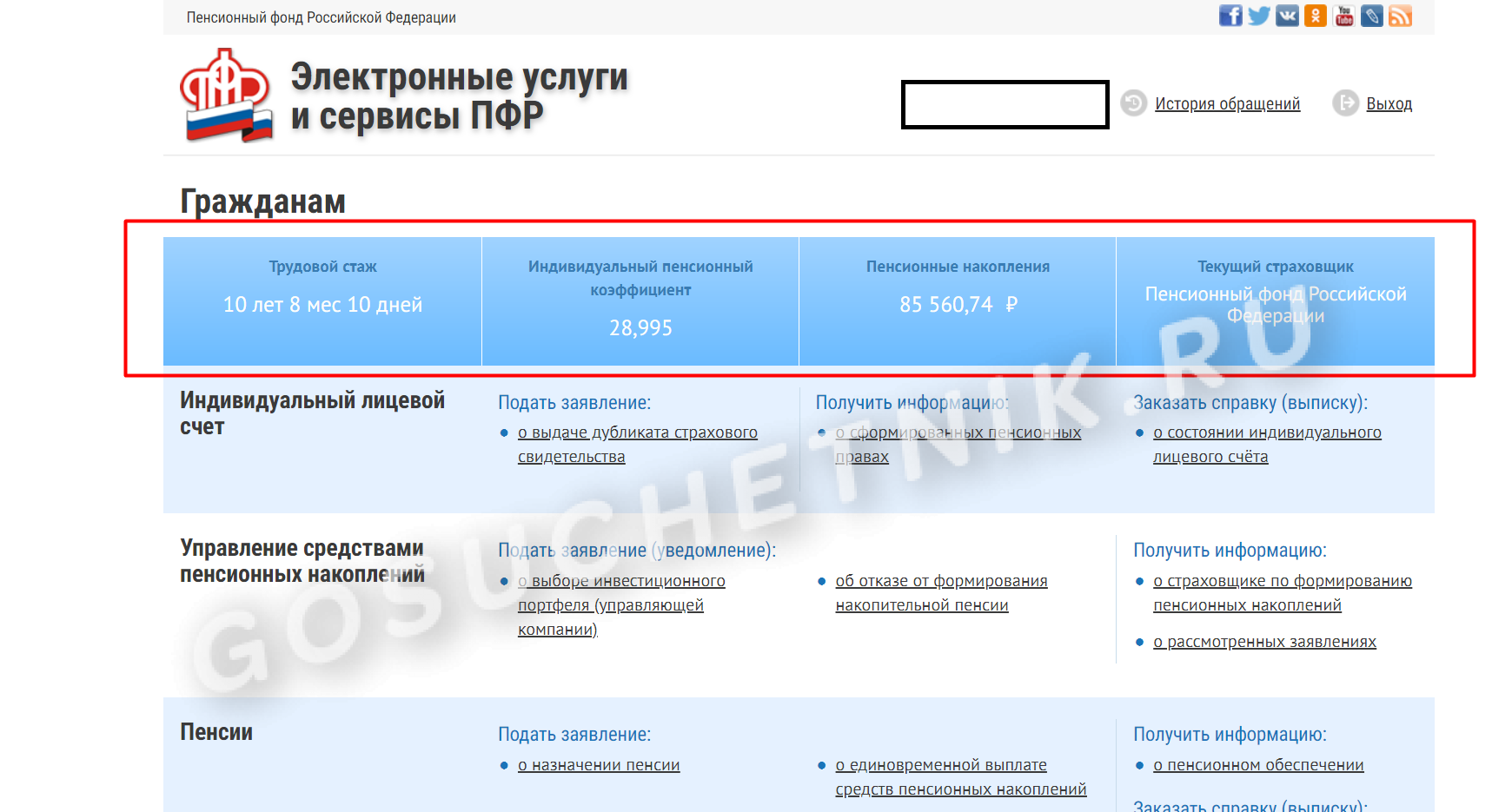

Проверка суммы отчислений на будущую пенсию реализована в личном кабинете ПФР. Специальной регистрации на сайте не требуется, если у вас уже есть учетная запись на портале «Госуслуги». Если не зарегистрированы, то получите логин и пароль в территориальном отделении ПФР.

При входе в личный кабинет пользователь сразу видит общие показатели о пенсионных накоплениях, стаже и текущем страховщике.

Для сверки этой информации не всегда достаточно. Например, чтобы сверить, поступают ли отчисления от текущего работодателя, запросите выписку о состоянии лицевого счета. Инструкция, как узнать сумму пенсионных накоплений по СНИЛС в личном кабинете ПФР:

Шаг 1. Выбираем раздел «Получить информацию».

Шаг 2. Выбираем интересующий вариант действий — «Получить сведения о состоянии индивидуального лицевого счета». Здесь же узнаете принципы расчета пенсии или спланируете будущую пенсию на специальном калькуляторе.

Шаг 3. Выписку пришлют по электронной почте, которая привязана к учетной записи личного кабинета. Это произойдет в течение нескольких минут.

Шаг 4. Проверьте полученную выписку. Если в форме имеются ошибки или указаны недостоверные сведения, обратитесь в ПФР за разъяснениями.

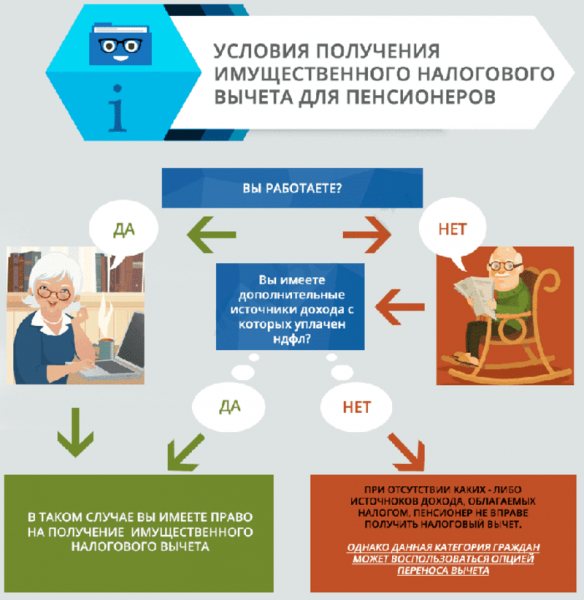

Налоги для работающих пенсионеров

Зачастую человек по достижении пенсионного возраста продолжает личную трудовую деятельность. Система расчета размера подоходного безвозмездного платежа для таких лиц меняется. Они должны в обязательном порядке выплачивать 13% НДФЛ, несмотря на собственный возраст и пенсионный статус. Часть пенсии от негосударственного пенсионного фонда также облагается налогом на прибыль физических лиц.

От имущественных выплат освобождены как работающие лица, так и вышедшие на заслуженный отдых. В том случае, если люди захотят продать или купить недвижимость, можно будет вернуть 13% от всей себестоимости. Но данной привилегией можно пользоваться лишь на один вид недвижимости.

Также есть земельные и транспортные платежи, они устанавливаются регионами самостоятельно и в индивидуальном порядке. Земляной необходимо выплачивать при покупке участка, а транспортный – при приобретении автомобиля или другого средства передвижения. Данную информацию пенсионер должен узнать в отделении Пенсионного фонда РФ по месту жительства.

Налоговые обязательства работающих граждан распространяются на:

- доходы в виде заработной платы;

- выигрыши в лотереях, дивиденды и другие выплаты;

- негосударственные пенсии (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации, );

- иные виды обязательных налогов, за исключением имущественных.

Все эти положения также регулируются Федеральным законом №166-ФЗ «О муниципальном пенсионном обеспечении в Российской Федерации».

Справка о фактическом заработке с указанных сумм выплат производились отчисления в пфр

Из авторитетных источникИльюхина Татьяна Митрофановна, начальник отдела правового обеспечения страхования на случай временной нетрудоспособности и в связи с материнством Правового департамента ФСС РФ.»Если справки, выданные до вступления в силу Приказа N 4н (29 марта 2021 г.) соответствуют по своему содержанию проекту справки, который был размещен на сайте Минздравсоцразвития, то есть в них имеются все необходимые сведения, то в получении работником новой справки нет необходимости». Если представленные работником справки покажутся вам сомнительными, вы вправе, но не обязаны направить запрос в ФСС

Если к вам за справкой обратится представитель бывшего работника, то он должен предъявить простую письменную доверенность на получение справки и свой паспорт. Также вы можете получить заявление о выдаче справки от бывшего работника по почте Получается, что пока ПФР не может направить вам запрашиваемые сведения о зарплате в установленный срок — не позднее 10 рабочих дней со дня получения вашего запроса Если ПФР не предоставит запрашиваемую информацию, об этом случае необходимо проинформировать Центральный аппарат ПФР. Во II квартале этого года ситуация все же должна измениться.Если же нет надлежаще подтвержденных сведений о заработке в расчетном периоде, то пособие следует исчислять исходя из имеющихся у вас данных.

Бывают ли ошибки в начислениях?

Пенсионеры и инвалиды относятся к социально уязвимым категориям населения. Социальную защищенность таких лиц гарантирует государство. Пересчет и пересмотр пенсий – явление нередкое, при этом никто не застрахован от неверного начисления.

В основном такие ошибки связаны с человеческим фактором, однако это не единственная причина. Возможны и сбои в работе программного обеспечения, с помощью которого производятся вычисления. Именно поэтому возникает вопрос о том, можно ли проверить правильность начисления пенсии.

Пенсия, которую начисляют россиянам после недавней реформы, состоит из двух частей: страховой и накопительной. Так как эта система сравнительно новая, не все ее особенности понятны, поэтому иногда возникают сомнения в корректности ее начисления.

Если пенсионер не уверен в том, что сумма его пенсионных выплат определена правильно, он имеет возможность требовать корректировки, если обнаружены ошибки.

ПФ России

- Узнать можно по фамилии и по ИНН. Для этого заходим на сайт – https://www.pfrf.ru/.

- В верхнем меню выбираем раздел «Личный кабинет гражданина».

- Далее переходим на страницу регистрации.

- Мы попадаем на сайт «Госуслуг», именно тут и будет происходить регистрация.

- Введите нужные данные.

- После придумайте пароль для личного кабинета.

- В кабинете нужно будет заполнить дополнительную личную информацию. Для этого вам понадобится: СНИЛС, Паспорт и ИНН.

- В самом конце некоторые паспортную информацию, ИНН – нужно будет лично подтвердить в ближайшем регистрационном центре. Адрес вы можете найти на той же странице. При посещении регистрационного центра нужно будет взять весь перечень документов, которые вы вводили. Есть также возможность подтверждения через электронную подпись, если она у вас есть.

- Посещение будет происходить единоразово и в последствии будет полный доступ к личному кабинету ПФР, где и можно увидеть задолженность в пенсионном фонде.

Способы проверки начислений онлайн

Самый легкий способ выяснить, сколько средств перечислено на пенсионный счет — проверка через интернет, ведь никуда идти не нужно.

Личный аккаунт на сайте ПФ автоматически создается после регистрации на Госуслугах.

Имея личный кабинет, в любой момент вы сможете в него зайти, выбрать раздел «Министерство здравоохранения и социальное развитие», в нем выбрать подраздел «Пенсионный фонд».

Читайте в этой статье, является ли пенсионное удостоверение документом, подтверждающим личность в РФ.

В зависимости от того, насколько полная информация вас интересует, вы выбираете либо «Расширенное извещение», либо «Простое извещение».

Портал Госуслуги

После создания и входа в свою учетную запись, вам нужно предоставить реквизиты СНИЛСа и паспорта.

Введенные сведения должны подтвердиться одним из трех возможных вариантов, на ваш выбор:

- Почтой России;

- электронной личной подписью (если она у вас есть);

- с помощью клиентской службы ПФ.

Когда процедура вашей идентификации успешно пройдена, можно запросить на сайте услугу «Извещение о состоянии лицевого счета» в разделе «Пенсия, пособия и льготы». За пять минут будет сформирован файл в формате pdf со всеми, интересующими вас цифрами.

Заложенность перед ПФР

Размер платежа страхового платежа зависит от нескольких факторов:

- виды деятельности по ОКВЭД (преимущественно основной), которыми предприниматель законно занимается;

- действующая в календарном году система налогообложения (патент, упрощёнка, налог на вменённый доход, сельскохозяйственный налог или основная система);

- количество принятых на работу сотрудников;

- наличие предыдущих задолженностей, несвоевременных оплат.

Первые два пункта тесно взаимосвязаны между собой. Так на патентной системе налогообложения возможно осуществлять ограниченное количество видов деятельности, а ряд отраслей хозяйствования невозможен, если предприниматель выбрал УСНО в этом календарном году и в установленном порядке оповестил об этом сотрудников ФНС по месту регистрации.

Если ИП при регистрации не выбрал патентную форму работы или сельскохозяйственный налог, а также не подал заявление о переходе на УСНО или ЕНВД в первый месяц после регистрации, налоговая автоматически определяет его как плательщика по ОСНО – основной системе налогообложения. ОСНО предполагает три обязательных страховых платежа: 22% на обязательное пенсионное страхование без превышения лимита налоговой базы и 1% – при её превышении; 5,1% на обязательное медицинское страхование; 2,9% для страховки граждан в случае нетрудоспособности, во время беременности и родов.

Во избежание неприятных последствий, предприниматель, который сомневается в правильности произведённых им расчётов, может узнать задолженность в пенсионный фонд для ИП любым удобным для него путём. Онлайн через специализированные сайты или лично, обратившись в налоговый орган в территориальном пункте осуществления хозяйственной деятельности (если сотрудники на постоянной основе трудоустроены в другом городе, области и пр., необходимо обратиться в ПФР по их месту жительства).

Сотрудники пенсионного фонда, равно как и сотрудники налоговой службы не имеют законного права препятствовать приостановлению деятельности индивидуального предпринимательства на основании имеющихся у него долгов.

Это не означает, что после ликвидации ИП, долги спишутся. Они просто перейдут с предпринимателя на просто физическое лицо в полном объёме. За нарушение сроков подачи отчётности и внесения страховых взносов за последний календарный год также будет начисляться пеня.

Лучшим решением будет после того, как узнать свой долг в ПФР за ИП, тут же его и оплатить в полном объёме. Физлицо сможет спокойно заниматься своими делами, и при повторном открытии бизнеса проблем уже не возникнет.

Работодатель, с заработной платы каждого сотрудника, работающего на предприятии, обязан осуществляться взносы во внебюджетные организации. Это касается пенсионных и медицинских страховых взносов. Данная процедура очень важна, так как из этих средств формируется пенсия. То есть в случае, когда за работника предприятия не вносятся страховые взносы, он может остаться без нормальной пенсии.

В соответствии с Федеральным законом №212 установлены обязательные сроки выполнения платежных обязательств. Перечислить взносы необходимо до 15 числа следующего месяца за доход от прошлых 30 календарных дней.

Пенсионное и медицинское страхование является не единственной обязанностью, которая возникает у работодателя. Кроме того, необходимо вносить денежные средства в Социальный фонд. Данные отчисления используются для оплаты социальных пособий, больничных работникам.

Как и в случае с Пенсионным Фондом, в ФСС необходимо совершать отчисления своевременно. Также по всем выплатам нужно отчитываться по форме 4-ФСС. Все данные сверяются, и на этом основании высчитывается, есть ли задолженность по социальным платежам.

Какие условия НПФ надо выполнить, чтобы сотрудничать с ними

Работа с подобными организациями осуществляется на добровольной основе. Сотрудничать с ними могут резиденты РФ, имеющие официальный трудовой стаж. Средства принимаются на счет НПФ в рамках договора. Для его заключения нужны такие документы:

- паспорт гражданина РФ;

- СНИЛС;

- ИНН.

С этими документами нужно обратиться в отделение выбранного НПФ, заключить договор на оказание услуг. После этого следует написать заявление на передачу средств в выбранную организацию из того фонда, в котором гражданин обслуживался ранее. Чтобы избежать сложностей в оформлении нового пенсионного счета, следует заранее определить, в какой организации он находится.

Сколько процентов от зарплаты отчисляют в пенсионный фонд в 2020 году

Если человек является индивидуальным предпринимателем, то и налоги он за себя должен платить самостоятельно. Для этого он обязан будет подать декларацию и перечислить деньги в ПФР в определенный срок. В общем, сам себе работодатель с соответствующими обязанностями.

- Если зарплата выше определенной суммы, налоговая ставка будет всего 10%. Например, в 2020 году такая сумма составляла 800 тысяч рублей.

- Индивидуальные предприниматели без сотрудников с небольшим доходом должны платить фиксированную сумму не менее 29 354 рублей. Если ИП зарабатывает больше 300 тысяч рублей, то он платит по стандартной ставке.

- Нерезиденты РФ платят налог 13%, если не работают по патенту. У приезжих с патентом размер отчислений зафиксирован на конкретной сумме.

- Работники IT и создатели анимационной либо аудиовизуальной продукции – 8%.

- Хозяйственные общества, производители одежды, продуктов, бумаги и так далее, использующие налогообложение по УСН – 20%.

- Некоммерческие организации по социальному обслуживанию граждан, тратящие 70% целевых поступлений именно на целевую деятельность – 20%.

- Благотворители – 20%.

- Аптеки, работающие по патенту или ЕНВД – 20%.

Задолженность по взносам ИП

Независимо от того, имеет ИП работников или работает самостоятельно, платить страховые взносы в ПФР он обязан. Либо только за себя, либо за себя и работников. Естественно, не всегда, но возникают ситуации, когда образуется задолженность перед ПФР.

Задолженность перед ПФР может возникнуть в случае нарушения сроков уплаты страховых взносов и некорректно составленной отчетности по произведенным выплатам заработной платы работникам и иных вознаграждений.

Страхование в ФСС носит сугубо добровольный характер. И здесь предприниматель сам решает платить ему или не платить. На законодательном уровне вынудить его производить выплаты нельзя.

Платежи для индивидуальных предпринимателей являются фиксированными.

На текущий момент установлены следующие суммы выплат в ФСС

| 3797 рублей | За медицинское страхование. |

| 19357 рублей | В качестве платежа в ПФ. |

Важное отметить, что пенсионные платежи в любом случае являются обязательными. Даже если предпринимательство не ведет деятельность, оплачивать взносы необходимо

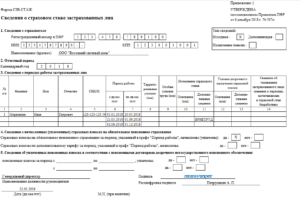

Справка о начисленных и уплаченных страховых взносах при увольнении

Ежемесячно каждый работодатель делает отчисления в пенсионный фонд. Компания должна предоставлять сведения о них ежеквартально. Для этого предоставляется справка о начисленных и уплаченных страховых взносах. При увольнении работник должен запросить этот документ, так как выдаётся он не в обязательном порядке.

Документы по запросу при увольнении

Работодатель отдаёт бывшему работнику трудовую книжку. Если сотруднику требуются иные документы, он может сделать запрос письменно. В этом случае предоставляются их копии(ст.62 ТК РФ). Организация должна отдать документы в день увольнения сотрудника или не позднее трёх суток следующих после написания заявления. В дальнейшем информация о перечислениях может пригодиться.

Пример письменного заявления:

Директору ООО «Тандем»

Н. В. Уткиной

от продавца-универсала

Я. Д. Малютиной

Заявление

В связи с увольнением от 2.12.2017 прошу выдать справку о перечисленных взносах на обязательное пенсионное страхование.

число, подпись

Заявление может быть написано в свободной форме, но лучше уточнить у работодателя: возможно, что у организации есть свой бланк. При выдаче заверенных копий документов отделом кадров бывший сотрудник должен подписью подтвердить их получение. Зафиксировать это можно в журнале учёта выданных справок, распиской или подписью на оригинале документов, остающихся на фирме.

Ко дню увольнения организация обязана предоставить сведения за отработанный период. Если данные не предоставлялись ранее, то их сформировывают и передают работнику.

Справки по запросу:

- о заработной плате;

- о страховых взносах в ПФР;

- 2-НДФЛ (о доходах;

- справка о среднем заработке за последние 3 месяца(если планируется встать на учёт в центр занятости населения);

- о сроке, отработанном в организации.

Справку о взносах и 2-НДФЛ выдаёт бухгалтерия, а об отработанном периоде в данной компании — отдел кадров. Если кадрового отдела нет, то документы подготавливают в бухгалтерии.

Если сотруднику отказывают в выдаче какого-либо документа, это ведёт к административной ответственности работодателя и штрафу в размере: 1000−5000 р.(ИП и должностных лиц), 30000−50000 р. (для юридических лиц).

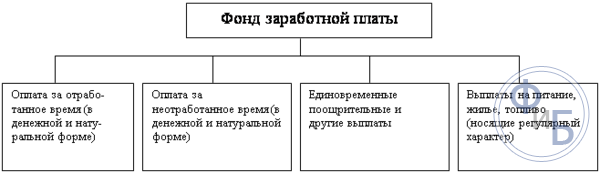

справки

В запрашиваемом документе должны содержаться сведения о страховом стаже, взносах работодателя в счёт накопительной пенсии сотрудника и других перечислениях. При подсчёте учитываются все виды доходов и компенсаций, кроме пособия при ликвидации предприятия и сокращении работников.

Какие сведения указывают в справке:

- название организации;

- номер работодателя, зарегистрированного в ПФР;

- номер налогоплательщика и код причины постановки на учёт (ИНН и КПП);

- дата отправки сведений в ПФР;

- промежуток, за который предоставляются сведения;

- номер страхового свидетельства работника;

- фамилию, имя, отчество застрахованного;

- указывается форма (исходная-если первый раз подаётся на данное физическое лицо, корректирующая — если сведения, которые были поданы ранее, изменились, или отменяющая — отмена ранее поданных сведений);

- средства, зачисленные и уплаченные на страховую часть пенсии;

- сумма, перечисленная и уплаченная на накопительную часть пенсии(излишнеуплаченные суммы не указываются);

- стаж работы (включая отпуск, временную нетрудоспособность);

- условия труда (полный рабочий день, частичная занятость).

Эту информацию содержит справка о страховых взносах. При увольнении образец начисленных и уплаченных суммах выглядит также.

Восстановление в должности

В случае когда уволившийся сотрудник решил вернуться и его приняли на работу, расчёты производятся за все отработанное им время в данной организации, а доходы суммируются. Закон действует, если это произошло в течение одного года, т. е. между датой увольнения и приёма не прошло 12 месяцев.

Если сотрудник перед возвращением на предприятие успел поработать в другой организации, то доходы, полученные в другой фирме, должны были учитываться ей. Например, поработав в фирме ООО «Строймат» три месяца, А. И. Иванов уволился и вернулся в ООО «Мечта». За отработанные им три месяца должны были производить перечисления кадровики предприятия «Строймат».

Все документы и справки выдаются бывшему сотруднику под подпись и безвозмездно. Если работник не предоставил обходной лист, не вернул спецодежду или другое имущество компании, то бумаги о трудовой деятельности и перечислениях все равно должны быть выданы в течение трёх дней на руки либо заказным письмом.

Отчисления в пенсионный фонд

- Организации, производящие выплаты согласно любым соглашениям в пользу физических лиц.

- ИП: за лиц, в пользу которых производились выплаты денег за работы или услуги по договорам любого рода, а также за себя.

- Нотариусы, адвокаты и прочие категории самозанятых граждан.

- Физические лица, при ситуации, когда они производят выплаты согласно любым соглашениям, и в тех ситуациях, когда они не выступают в качестве индивидуальных предпринимателей.

Бухгалтерия за отчетный период начисляет 22% от заработка рабочих в ПФР. Если зарплата достигла уровня более 624000 рублей, то тариф должен составлять 10%. К примеру, если сотрудник получает каждый месяц 20000 рублей, бухгалтерия каждый месяц начисляет 4400 рублей.

Узнать страховую и накопительную часть пенсии по СНИЛС

Прежде чем начать узнавать о страховой и накопительной части средств, необходимо разобраться, в чем заключается разница между ними.

- Страховая часть полагается по факту наступления страхового случая, то есть выхода человека на пенсию в определенном возрасте (55 и 60 лет), где страхователем выступает государство, а исполнителем – Пенсионный фонд. Страхуемые средства прямо пропорциональны заработной плате, что составляет 22% от ее суммы. Поэтому, чем больше «белая з/п», тем выше будут отчисления в счет будущей пенсии.

- Накопительная часть – это ежемесячно выплачиваемая дополнительная сумма, установленная в процентном соотношении от отчисляемой нанимателем в ПФ. Минимальный размер может составлять 2%, тогда как максимальный регулируется самим работником. Суть этого способа и состоит в том, что есть возможность самостоятельно инвестировать деньги в накопительный капитал трудовой пенсии.

До 2013 года все граждане получали уведомления в письменном виде из пенсионного фонда о своих накоплениях. Но, начиная с этого периода, такие письма ПФ формирует только по официальному запросу

Поэтому, чтобы было проще узнать необходимую информацию о своей пенсии, важно знать свой СНИЛС, т. е

тот лицевой счет, куда поступают начисления.

До апреля 2019 года он представлял собой пластиковую зеленую карту, которая обязательно должна была присутствовать на руках у каждого гражданина. После принятия закона ФЗ-№48 достаточно получить электронное или бумажное уведомление о регистрации в системе пенсионного страхования, в котором отображает уникальный код СНИЛС.

Зачем нужен пересчет пенсии

Обязанность по начислению и расчету пенсий возложена на работников ПФР. Сотрудники отдела кадров обязаны контролировать ведение трудовых книжек.

Нельзя забывать, что человеку свойственно ошибаться, и ошибки эти происходят часто, поэтому вышедшему на пенсию обязательно нужно проконтролировать все начисления.

Учтите! Если документы заявителя оформлены правильно, следовательно, ошибочными были действия работника ПФ, ответственного за начисления. Это наиболее несложная ситуация, поскольку перерасчеты можно произвести в отделении ПФ. Главное – верно определить, в чем заключается ошибка.

В том случае, если неверно оформлена документация в момент трудоустройства, проблема усложняется. Чтобы исправить ситуацию, потребуется обращение в отдел кадров по прежнему месту работы заявителя.

Еще больше сложностей возникнет, если учреждения, в документы которых внесены ошибочные сведения, прекратили свое существование. Тогда потребуется обращение к архивным материалам.

Так или иначе, любые ошибки поправимы, и очень важно осуществлять контроль за заполнением трудовых книжек во время трудовых отношений, а не когда подойдет время начислять пенсию по возрасту. Льготы на коммунальные услуги пенсионерам

Льготы на коммунальные услуги пенсионерам.

Зачем нужна льготная справка

В 2021 году после проведенной реформы границы возраста выхода на пенсию составляют (ч. 1 ст. 8 400-ФЗ):

- 65 лет — для мужчин;

- 60 лет — для женщин.

Однако некоторые категории граждан вправе претендовать на досрочный выход на пенсию. Списки (№ 1 и № 2) профессий и должностей, позволяющих оформить льготное пенсионное обеспечение, приведены в Постановлении Кабинета министров СССР № 10 от 26.01.1991 (ред. от 02.10.1991). Этот перечень используется согласно ст. 30 400-ФЗ.

Если гражданин был задействован на производстве или трудоустроен на должности, входящей в списки, и отработал соответствующий период времени (выбрал надлежащий стаж), то он вправе оформлять льготную справку и сопутствующий пакет документов в Пенсионный фонд.

Где получить документ?

Помочь с оформлением льготной справки должен работодатель, поскольку это именно та инстанция, которая занимается подготовкой подобного рода документов. Если работнику требуется льготная справка, нужно обратиться в отдел кадров своего предприятия, написав при этом заявление о выдаче документа. Подготовить справку должны в течение трех дней, после чего работник сможет ее забрать.

На практике встречаются случаи, когда предприятие, где работал будущий пенсионер, ликвидируется. Тогда нужно обратиться в архив, в котором находятся все официальные бумаги ликвидированной организации.

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

Именно через архив следует получать письменное подтверждение стажа работы на вредном производстве.

Как может появиться долг у ИП в ФНС

Задолженность у индивидуального предпринимателя может возникнуть по следующим причинам:

когда он не оплачивает положенные страховые взносы, налоги и другие сборы, игнорируя закон;

оплачивает несвоевременно

Чрезвычайно важно точно знать допустимые сроки;

погасив долг, оставляет неоплаченной пеню;

неправильно рассчитывает налоги и страховые взносы;

совершает ошибки в платежных документах;

банкротство. При этом долги погашаются после продажи коммерческих активов.

Если не хочется доверяться электронным источникам, можно про долг узнать, придя непосредственно по своему району в пенсионный. Там нужно попросить предоставить сверку расчетов и установить размер долга, если он имеется.

https://www.youtube.com/watch?v=143lbpcBvws

Пошаговая инструкция: как узнать, где находится накопительная часть пенсии

По состоянию на 2019 год у застрахованного гражданина имеется несколько способов получения информации о своих пенсионных накоплениях, в частности, место размещения средств. Они доступны каждому лицу и могут выбираться им по принципу наибольшего удобства.

В ПФР

Уже длительное время Пенсионный Фонд России не направляет гражданам извещения о состоянии их индивидуального пенсионного счета. Однако законом предусмотрено право каждого гражданина обратиться за предоставлением этой информации в орган.

Внимание! Предоставление данной услуги для гражданина бесплатно, а количество обращений не ограничено.

Что проверить свои накопительные средства в ПФР необходимо:

- Сформировать заявление о предоставлении сведений о состоянии индивидуального лицевого счета застрахованного лица. Его форма утверждена Пенсионным Фондом и должна использоваться при подаче заявлений. Но теоретически ПФР не имеет права отказать в предоставлении сведений и в том случае, если заявление составлено в свободной форме, но содержит все необходимые сведения. Бланк заявления можно скачать в интернете или получить в территориальном органе ПФР.

- Подать заявление в любое подразделение ПФР, осуществляющее работу с клиентами. Запрос можно направить почтовым отправлением или при личном визите в орган.

- Получить запрашиваемую информацию. Способ получения выбирается заявителем в запросе: личное получение ответа в том органе, куда запрос подавался, либо заказное письмо.

На руки гражданин получает полную выписку, в которой также содержится выбранный способ размещения накопительной части: в ПРФ или НПФ, а также наименование фонда при выборе способа размещения в частной организации.

Необходимые сведения указываются в блоке 4 выписки. Там указано, кто является страховщиком гражданина по пенсионным накоплениям, с какой даты. Также выписка содержит информацию о сумме накоплений и результате их инвестирования фондом.

На работе

Получить сведения таким способом не удастся по 2 причинам:

- с 2015 года отчисления на накопительную часть пенсию не осуществляется;

- работодатель в любом случае перечисляет страховые отчисления на счет ПФР и не обладает информацией о страховщике своих работников.

В банке

Любое отделение Сбербанка готово предоставить гражданам такую же выписку. 1 раз в год для гражданина ее получение через Сбербанк бесплатно.

Для этого необходимо:

- Приготовить паспорт и СНИЛС.

- Совершить визит в любое отделение Сбербанка.

- Предъявить документы сотруднику банка.

- Сформировать с его помощью запрос.

- Получить необходимые сведения.

Информация предоставляется гражданину немедленно, дополнительного визита для ее получения не потребуется.

Справка о размере пенсии из ПФР

- наименование и адрес подразделения ПФР, в которое обратился гражданин;

- ИНН, КПП и полный адрес отделения;

- номер справки;

- справка выдается за определенный период времени (например, 6 месяцев, год), который вписывается в документ;

- размер пенсии выглядит как таблица с датой и суммой, полученной за этот месяц;

- подпись с расшифровкой сотрудника, который выдал справку, и руководителя подразделения;

- дата выдачи справки.

- собрать документы, заполнить заявление;

- подойти в ПФР по месту жительства лично или обратиться через представителя (с доверенностью);

- передать бумаги сотруднику фонда;

- получить свидетельство о принятии заявления на рассмотрение;

- в назначенный день подойти в отделение и забрать документ.