Средняя стоимость активов

Содержание:

- Чистые активы и чистая прибыль

- Расчет средней величины активов

- Чистые оборотные активы

- Определение потребности предприятия в оборотных средствах и порядок нормирования

- Показатели использования оборотных средств. Пути ускорения их оборачиваемости

- Активы и пассивы в бухгалтерском учете

- Что может показать рентабельность активов предприятия

- Виды

- Как найти среднюю величину активов

- Сокращение запасов готовой продукции

- Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

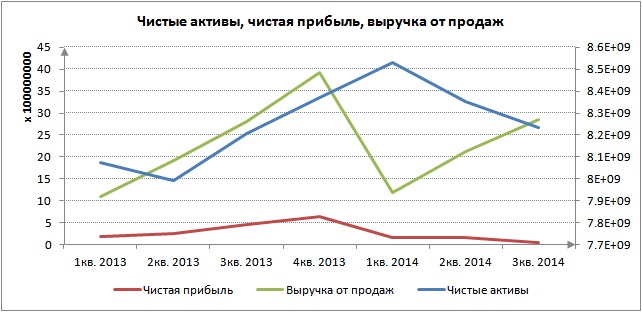

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Расчет средней величины активов

Для определения среднего размера активов существует несколько способов. Самый простой вариант расчета средней величины активов – это нахождение среднего арифметического от их стоимости на начало и конец периода отчета (календарного года).

Следует вспомнить, как осуществляется расчет средней стоимости имущественных объектов, которые являются предметами обложения налогами по налогу на имущество фирм:

Где ОС1 – остаточная цена имущественных объектов на начало января, ОС2 – на начало февраля и так далее.

Исходя из этого, для расчета средних активов формула будет находиться в зависимости от того, насколько велика частотность той или другой усредненной информации – показатели могут быть ежеквартальными, ежемесячными и так далее.

Если имеются сведения о размере активов в каждом квартале, формула расчета будет следующей:

Где А1 – размер активов за первый квартал, А2 – за второй квартал и так далее.

Приведем пример:

А1 = 3 млн. руб.; А2 = 7 млн. руб.; А3 = 4 млн. руб.; А4 = 5 млн. руб.

Подставив значения в формулу, получим: Асг = (1,5 + 7 + 4 + 3,5) /3 = 5,33 млн. рублей. То есть, средний размер активов фирмы за текущий год составил 5,33 миллионов рублей.

Если известен размер активов только на начало и на конец года, формула расчета будет следующей:

Рассмотрим на примере:

Размер активов за 2015 год = 9 млн. руб.; размер активов за 2016 год = 8 млн. руб.

Подставив значения в формулу, получаем: Асг = (9 +

Чистые оборотные активы

Чистые оборотные активы (чистый рабочий капитал) (net working capital) — сумма оборотных активов, финансируемых за счет собственного и долгосрочного заемного капитала предприятия. Расчет этого показателя осуществляется по следующим формулам: где ЧОА — сумма чистых оборотных активов (чистого рабочего капитала) предприятия; СК — сумма собственного капитала предприятия; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); ВА — общая стоимость внеоборотных активов предприятия; OA — общая сумма оборотных активов предприятия (его рабочего капитала); КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств).

Динамика показателя суммы и уровня чистых оборотных активов служит одним из важнейших индикаторов изменения финансового состояния предприятия в целом, так как характеризует динамику источников финансирования активов, финансовой устойчивости и эффективности использования собственного капитала.

Чистые оборотные активы необходимы для поддержания финансовой устойчивости предприятия, поскольку их наличие означает, что оно не только способно погасить свои краткосрочные обязательства в текущем году, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Наличие чистых оборотных активов и их сумма является индикатором целесообразности вложения средств в соответствующую компанию для инвесторов и кредиторов. Наличие чистых оборотных средств обуславливает большую финансовую устойчивость компании и независимость в условиях замедления оборачиваемости оборотных средств, обесценения или потерь оборотных активов.

Если при неизменном объеме краткосрочных финансовых обязательств и внеоборотных активов будет расти объем собственного и долгосрочного заемного капитала, то размер и уровень чистых оборотных активов будет увеличиваться. В этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового левериджа и возрастать средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным финансовым кредитам в силу большего их риска выше, чем по краткосрочным кредитам).

Соответственно, если при неизменном участии собственного капитала и долгосрочного заемного капитала в финансировании активов (при стабильной стоимости внеоборотных активов предприятия) будет возрастать сумма краткосрочных финансовых обязательств, то уровень чистых оборотных активов (их удельных вес в общей сумме оборотных средств) будет сокращаться. В этом случае может быть снижена средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового левериджа), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение уровня платежеспособности будет происходить за счет увеличения суммы текущих финансовых обязательств и повышения частоты платежей по их погашению).

Таким образом, уровень чистых оборотных активов (их удельный вес в общей сумме оборотных средств) в конечном итоге определяет соотношение между уровнем эффективности использования собственного капитала и уровнем риска снижения финансовой устойчивости и платежеспособности предприятия, а соответственно и избранный им тип политики финансирования активов (агрессивный, умеренный, консервативный).

Определение потребности предприятия в оборотных средствах и порядок нормирования

Определение происходит в процессе нормирования – то есть определения норматива оборотных средств. Целью является определение размера оборотных средств, на определенный срок в сфере производства и сфере обращения. Потребность в оборотных средствах определяется при составлении фин. плана. Размер норматива не является постоянным. Он зависит от объема производства, условий его снабжения и сбыта, ассортимента продукции, любых применяемых форм расчетов.

При исчислении необходимо учитывать то, что собственными оборотными средствами должны покрываться потребности подсобного и вспомогательного производств, такого как жилишно-коммунальное хозяйства и других, не относящихся к главной деятельности предприятия. На практике, часто учитывают потребность в собственных средствах только для главной деятельности предприятия, занижая тем самым саму потребность.

Нормирование осуществляется в денежном выражении. В основу определения потребности, положена смета затрат на производство работ и class=»aligncenter» width=»350″ height=»197″определенный период. Для предприятий с несезонным характером производства лучше брать данные за IV квартала, в котором объем производства, наибольший в годовой программе. С сезонным характером производства – данные за квартал с наименьшим объемом производства, потому что сезонная потребность в дополнительных оборотных средствах формируется за счет краткосрочных ссуд определенного банка.

Для определения заданного норматива принимается во внимание определенный среднесуточный расход нормируемых элементов в определенном денежном выражении. По производственным запасам расход рассчитывается по статье сметы затрат на производство; по незавершенному производству – базируясь при этом на себестоимости валовой или товарной продукции; по готовой продукции – на основе производственной себестоимости продукции

В процессе нормирования существуют частные и совокупные нормативы. Он состоит из нескольких последовательных этапов. Разрабатываются нормы запаса по каждому элементу оборотных средств. Норма – это величина, соответствующая объему запаса элемента оборотных средств. Нормы устанавливаются в днях запаса, означают длительность периода, обеспечиваемого видом материальных ценностей. Норма запаса устанавливается в процентах или в денежном выражении к определенной базе.

Исходя из нормы запаса и расхода вида товарно-материальных ценностей, определяется сумма оборотных средств, необходимых для создания запасов по виду оборотных средств. Таким образом определяются частные нормативы.

К ним относятся нормативы оборотных средств в производственных запасах; основных, а также вспомогательных материалов, полуфабрикатов, комплектующих, топлива, тары, малоценных и МБП; в незавершенном производстве, а также в полуфабрикатах собственного производства; в будущих расходах; готовых изделиях.

Показатели использования оборотных средств. Пути ускорения их оборачиваемости

Предприятие заинтересовано в том, чтобы оборотные средства быстрее совершали полный кругооборот. Чем меньше времени затрачивается на прохождение всех стадий кругооборота, тем меньше требуется оборотных средств при одном и том же объеме производства. Ускорение оборачиваемости служит одним их важнейших источников экономии средств.

Для характеристики оборачиваемости используются три основных показателя.

Коэффициент оборачиваемости – характеризует объем реализованной продукции, то есть выручки в рублях, приходящейся на 1 руб. оборотных средств, а также количество оборотов оборотных средств за определенный период.

Коэффициент оборачиваемости определяется по формуле

Коэффициент загрузки – показывает величину оборотных средств в рублях, необходимую для получения 1 рубля выручки. Определяется по формуле

Длительность одного оборота – показывает количество дней, в течение которых оборотные средства совершают полный оборот, определяется по формуле

Пример 4.13: Задача на расчет коэффициента оборачиваемости и других показателей: Годовая выручка предприятия связи составляет 1250 млн. руб., а среднегодовая стоимость нормируемых оборотных средств – 50 млн. руб. Тогда коэффициент оборачиваемости определяется по формуле (4.25) и составляет:

Коб = 1250 / 50 = 25 оборотов.

Длительность одного оборота определяется по формуле (4.27) и составляет:

tоб = 360 / 25 = 14 дней.

Коэффициент загрузки определяется по формуле (4.26) и составляет:

Кз = 25 / 360 = 0,07 руб.

Итак, за год оборотные средства предприятия совершили 25 полных оборотов; один полный оборот совершался за 14 дней; для получения одного рубля выручки предприятие затратило 0,07 рублей оборотных средств.

Предприятие должно стремиться к ускорению оборачиваемости оборотных средств, сокращению длительности одного оборота, снижению коэффициента загрузки. Это позволит предприятию сэкономить оборотные средства, получить тот же объем продукции меньшими затратами оборотных средств.

Величина высвободившихся, то есть сэкономленных оборотных средств, планируется по формуле

Пример 4.14: Задача на определение экономии оборотных средств: Планируется годовая выручка от реализации продукции в размере 2500 млн. руб. и сокращение длительности одного оборота оборотных средств на 3 дня.

Тогда экономия оборотных средств определяется по формуле (4.28):

Читайте подробнее далее – справочник Аспект, другие материалы на эту тему. А также подписывайтесь на нашу рассылку с обновлениями статей и анонсов мероприятий – гарантируем скидки подписчикам!

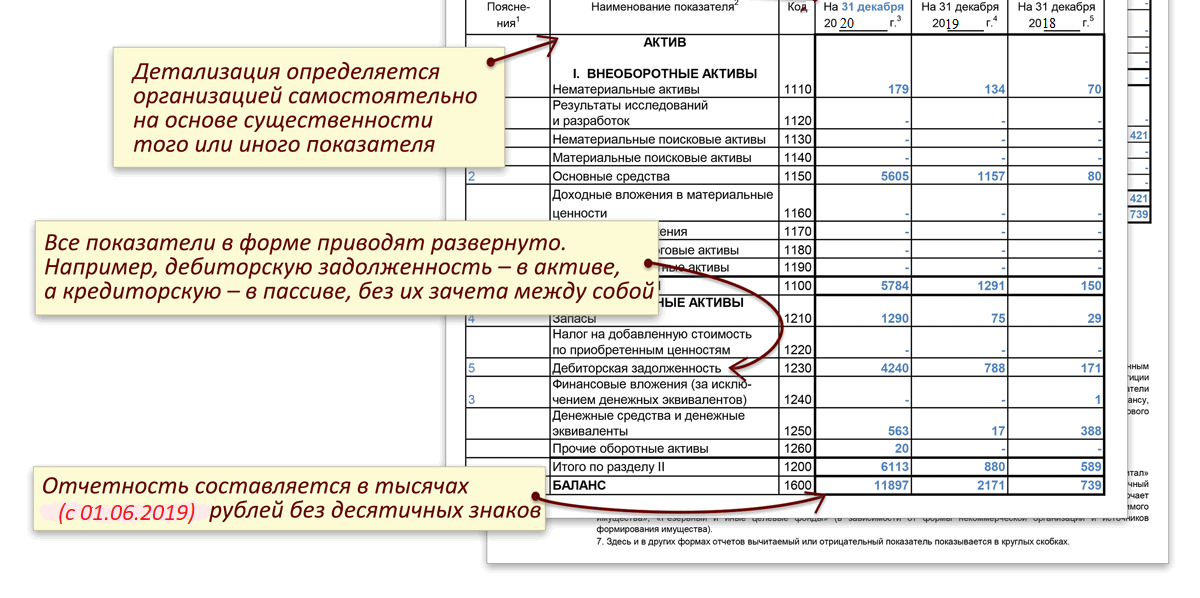

Активы и пассивы в бухгалтерском учете

Бухучет основан на балансе активов и пассивов — частях бухгалтерского баланса, представленного таблицей с двумя вертикальными полями. С левой стороны размещены активные счета, отражающие все имеющиеся средства предприятия, их распределение. С правой – пассивные счета, объясняющие, из каких источников финансирования средства появились.

По сути, в разных частях таблицы представлены одинаковые данные, только разделенные на группы и прописанные в разных столбцах в силу их назначения. Поэтому сумма активов должна ровняться сумме пассивов, что является именно бухгалтерским балансом.

Общую сумму активов называют «валютой баланса» и применяют для оценки объемов хозяйственной деятельности фирмы.

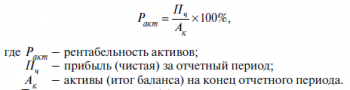

Что может показать рентабельность активов предприятия

Рентабельность активов (Return on assets – ROA) – это параметр, учитывающий эффективность работы активов предприятия. Коэффициент описывает способность организации приносить прибыль, не учитывая структуру ее капитала.

Здесь стоит четко понимать, что преобладание доходов фирмы над ее расходами отнюдь не всегда означает, что ее предпринимательская деятельность складывается блестяще. Так, прибыль в один миллион рублей может получить как крупный производственный комплекс с несколькими цехами, так и небольшая фирма штатной численностью 5 человек. Согласитесь, это два совершенно разных миллиона.

В первом случае руководству имеет смысл задуматься об опасном приближении к черте убыточности, тогда как во втором – налицо получение сверхприбыли. Этот нехитрый пример наглядно показывает, что гораздо важнее абсолютных показателей прибыли, успешность организации может продемонстрировать отношение этой прибыли к различным статьям создающих ее затрат.

Рентабельность принято разделять на три категории:

- ROAвн – рентабельность внеоборотных активов.

- ROAоб – рентабельность оборотных активов.

- ROA – рентабельность активов.

Внеоборотные активы

Здесь под внеоборотными активами (ВнА) принято понимать имущество организации, отраженное в бухгалтерском балансе – в первом его разделе для среднего бизнеса, и в строках под номерами 1150 и 1170 для малых предприятий. Внеоборотные фонды эксплуатируются свыше 12 месяцев, не теряя при этом своих технических характеристик и частично отдают свою стоимость в счет себестоимости продукции предприятия, либо оказываемых им услуг (выполняемых работ).

Что можно причислить к внеоборотным активам фирмы:

- Основные средства (инвентарь, недвижимое имущество, производственные мощности, транспортные средства, линии связи, электропередачи и т.п.).

- Различные формы нематериальных ценностей (патенты, авторские права, деловая репутация фирмы, любая интеллектуальная собственность и т.п.).

- Долгосрочные финансовые обязательства (займы более чем на 12 месяцев, вложения в иные производства и прочее).

- Другие фонды.

Оборотные активы

Оборотные активы организации (ОбА) учитывают ее имущество, прописанное в бухгалтерском балансе (строки 1210, 1230 и 1250 его первого раздела). Такие фонды используются в рамках одного цикла производства (если он идет более 12 месяцев) или срока менее 1 года.

К оборотным активам принято относить:

- Сумму НДС по всем приобретенным ценностям.

- Дебиторскую задолженность.

- Оборотные фонды в незавершенном цикле производства и материальных запасах.

- Краткосрочные денежные вложения.

- Финансовые средства и любые их эквиваленты.

Таким образом, все оборотные фонды можно четко разделить на 3 главных категории:

- Материальные: запасы предприятия.

- Нематериальные: денежные средства, различные их эквиваленты, дебиторская задолженность.

- Финансовые: НДС по приобретенным ценностям, инвестиции на краткосрочные периоды (исключая эквиваленты).

Рентабельность совокупных активов фирмы можно определить как сумму оборотных и внеоборотных фондов.

Виды

Ресурсы организации делятся на две большие группы: внеоборотные и оборотные. Главным образом при отнесении имущества к определенной группе выступают следующие факторы:

- Срок использования или реализации. Для внеоборотных активов срок использования в основном превышает 12 месяцев. Для оборотных ситуация противоположная и ограничивается сроком обращения в 12 месяцев.

- Ликвидность. Это показатель того, насколько быстро имущество можно превратить в деньги. Производственное здание обладает низкой ликвидностью и относится к внеоборотным средствам. Деньги обладают наивысшей ликвидностью и относятся строго к оборотным активам.

Пассивы подразделяются на три большие группы:

- Собственный капитал. Например, собственные средства, вложенные учредителями или деньги, привлеченные от выпуска акций и т.д.

- Долгосрочные обязательства. Срок погашения более 1 года.

- Краткосрочные. Срок погашения менее 1 года.

Как найти среднюю величину активов

Связь текущих активов с реализацией повышает значение их рыночной стоимости (обычно чистой стоимости возможной реализации). Таким образом, хотя при учете по первоначальной стоимости рыночной ценой основного капитала обычно пренебрегают, но ее не игнорируют для текущих активов. Во-первых, в примечаниях к балансу можно показать рыночную стоимость некоторых текущих активов. Во-вторых, оценка показателей баланса осуществляется при помощи правила низшей из двух величин: стоимости и рыночной стоимости. В периоды роста цен это обычно приводит к использованию первоначальной стоимости. Однако подразумеваемая постоянно возможность более низкой рыночной стоимости — это пример использования в бухгалтерском учете присущего ему принципа консерватизма. В британских балансах текущие активы показаны после основного капитала, а также в порядке возрастания ликвидности (последняя рубрика — “Касса”). Американские балансы принято начинать с текущих активов. Выражение чистые текущие активы (или “оборотный капитал”) означает текущие активы минус текущие обязательства. Отношение текущих активов к текущим обязательствам называют коэффициентом ликвидности.

Текущими активами являются ресурсы предприятия, которые не предназначены для длительного использования. К ним относятся запасы и затраты, краткосрочная дебиторская задолженность и другие ликвидные активы, которые можно обратить в деньги в течение производственного цикла или года. Найти текущие активы можно, используя бухгалтерскую отчетность компании.

1. Откройте бухгалтерский баланс предприятия на нужную вам дату. Стоимость текущих активов на начало и на конец периода указана по строке 290 (итог II раздела баланса). Определите их динамику за период, вычислив разность между этими цифрами.

2. Рассчитайте среднюю величину текущих активов за период, используя формулу: Атс = (Ат1+Ат2)/2, где:

Ат1- текущие активы предприятия на начало периода; Ат2- текущие активы предприятия на конец периода. Затем можно проанализировать эффективность их использования.

3. Вычислите рентабельность активов предприятия по формуле: Рa = П / Aтс х 100%, где:

— П — чистая прибыль за анализируемый период; — Атс — средняя величина текущих активов предприятия за период.

Сумму чистой прибыли предприятия определите по строке 190 «Отчета о прибылях и убытках».

4. Разделите сумму чистой прибыли предприятия на рассчитанную среднюю стоимость активов предприятия.

Умножив полученный коэффициент на 100%, получите рентабельность активов предприятия за анализируемый период. Этот показатель характеризует величину прибыли, приходящейся на каждый рубль их стоимости. Оптимальным считается, если он равен 18-20%.

5. Найдите оборачиваемость текущих активов по формуле:

Об = (В/Атс) * Кдн, где:

В — выручка от реализации за отчетный период (без НДС); Атс — средняя величина текущих активов предприятия; Кдн — количество дней отчетного периода.

Выручку возьмите из отчета о прибылях и убытках за анализируемый период. Поделив ее на среднюю величину текущих активов, умножьте полученную цифру на количество дней отчетного периода.

6. Рассчитайте оборачиваемость текущих активов за предыдущие отчетные периоды, проанализируйте динамику изменений. Чем меньше полученный показатель, тем лучше. экономическая эффективность уменьшения периода оборачиваемости активов выражается в высвобождении дополнительных средств из оборота и, как следствие, в повышении прибыли предприятия.

7. Имейте в виду, что при уменьшении периода оборачиваемости требуется меньше запасов. При этом снижаются затраты на их хранение. Соответственно, замедление оборачиваемости приводит к увеличению стоимости текущих активов и дополнительным затратам. Таким образом, своевременный расчет и анализ состояния активов позволит принять правильные решения по управлению их использованием.

Сокращение запасов готовой продукции

Для сокращения запасов готовой продукции можно перейти на систему заказов, то есть производить продукцию под конкретный заказ покупателя, а не работать «на склад» в надежде, что кто-нибудь когда-нибудь это приобретет. Можно проанализировать спрос на продукцию или товар ретроспективно в динамике и составлять производственную программу, исходя из выявленных тенденций. Если продукция подвержена ярко выраженной сезонности и пользуется спросом только в определенный период года, а в остальное время все-таки приходится работать «на склад» в ожидании сезона, то можно воспользоваться опытом, например, производителей строительных материалов. Можно зимой заполнять свои склады готовой продукцией, но заключать договоры купли-продажи уже сейчас, не дожидаясь теплого времени года. А товар хранить у себя на складах. И так как сделка уже осуществлена, этот товар уже не принадлежит производителю, следовательно, не учитывается в составе готовой продукции и не учитывается в балансе.

Конечно, данные меры неприменимы ко всем поголовно в силу специфики каждого предприятия, требуют дополнительной работы со стороны отделов сбыта, снабжения, производственных цехов и вызовут их сопротивление. Но ведь для этого эти подразделения и созданы!

Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

Разберем показатель оборачиваемости активов. Коэффициент относится к группе финансовых показателей «Оборачиваемости (деловой активности)». Остальные три группы финансовых показателей – «Ликвидность», «Рентабельность», «Финансовая устойчивость».

Коэффициенты из ликвидности и финансовой устойчивости показывают платежеспособность предприятия, а рентабельность его эффективность. Коэффициенты оборачиваемости показывают интенсивность (скорость оборота) использования активов или обязательств.

Они определяют, как предприятие активно ведет свою деятельность.

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит “Выручка”).

Увеличение данного коэффициента говорит о том, что продажи тоже увеличились. Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса.

В таблице ниже представлены причины изменения показателя.

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов.

Показатель оборачиваемости активов. Формула расчета

Формула расчета оборачиваемости активов выглядит следующим образом:

Чтобы рассчитать “Среднегодовую стоимость активов” необходимо сложить стоимость активов на начало года и на конец года и разделить на 2.

По формам бухгалтерского баланса показатель рассчитывается по формуле:

Коэффициент оборачиваемости активов = стр.2110/(стр.1600нг.+стр.1600кг./2)

Нг. – значение строки 1600 на начало года. Кг. – значение строки 1600 на конец года.

Не забудьте еще поделить на 2 для нахождения средней стоимости активов за год. Отчетный период может быть не год, а месяц.

Период оборота активов

Коэффициент оборачиваемости активов легко трансформировать в показатель период оборота активов. Данный показатель лучше отражает эффективность использования активов и представляет собой количество дней необходимых для превращения активов в денежную массу. Формула расчета периода оборота активов (одного оборота)

Расчет оборачиваемости активов для ОАО “Мегафон”. Баланс

Расчет оборачиваемости активов для ОАО “Мегафон”. Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО “Мегафон”.

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14 Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30 Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось. Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Показатель оборачиваемости активов. Норматив

Определенного нормативного значения у коэффициента нет. Анализировать его стоит, как и все показатели оборачиваемости: в динамике. Поэтому если наблюдается понижающийся тренд – неэффективном использовании активов, и аналогично наоборот при повышающимся росте – увеличение качества управления активами.

В реальности при оценке предприятий, в высокотехнологических и капиталоемких отраслях данный коэффициент имеет небольшие значения. Это обусловлено это тем, что в таких отраслях компании имеют большие активы. И на оборот в предприятиях торговли коэффициент будет иметь большие значения, так как интенсивность оборачиваемости денежных средств у таких выше.