Урок 2. понятие активов и пассивов в бухучете простыми словами на примерах

Содержание:

- Где найти формы финансовой отчетности для бизнеса?

- Понятие и пользователи финансовой отчетностью

- Отличительные черты действующего бухгалтерского баланса

- Формы бухгалтерского баланса

- Оборотные активы

- 6 этапов анализа бухгалтерского баланса предприятия

- Ликвидность баланса

- Статьи бухгалтерского баланса

- Виды бухгалтерских балансов

- Кто должен сдавать бухгалтерский баланс

- Инструкция по составлению вступительного баланса

Где найти формы финансовой отчетности для бизнеса?

По закону все предприятия, которые выпускают акции, должны раскрывать свою информацию (в соответствии с требованиями пункта 1.7. «Положения о раскрытии информации эмитентами эмиссионных ценных бумаг», утвержденного Приказом Федеральной службы по финансовым рынкам Российской Федерации от 04.10.2011 года № 11-46/пз-н). Всю финансовую отчетность акционерных обществ сейчас можно посмотреть.

Публичная отчетность означает, что она является общедоступной для всех пользователей. К примеру, на сайтах предприятий можно увидеть раздел «Раскрытие информации» и там, как правило, есть вкладка «Акционерам и инвесторам». В ней будут собраны финансовые итоги года или финансовые отчеты по кварталам.

На рисунке ниже, на сайте ОАО «Туполев» показана финансовая отчетность предприятия за 2013 год. Выделены 4 формы финансовой отчетности. Аудиторское заключение – это факт проверки независимым органом финансовой отчетности. Его нам смотреть нет смысла. Пояснения к бухгалтерскому балансу тоже нам сильно не понадобятся для проведения финансового анализа.

Формы финансовой (бухгалтерской) отчетности ОАО “Туполев” на сайте компании

Понятие и пользователи финансовой отчетностью

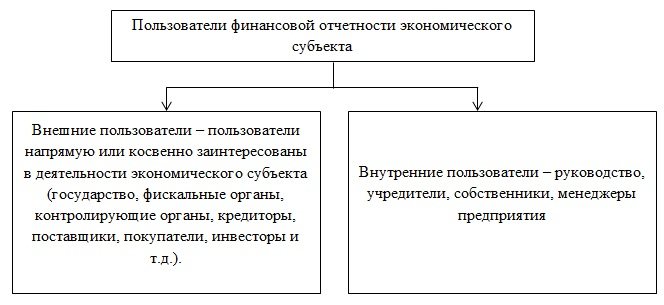

В любых экономических условиях, каждый экономический субъект должен проводить анализ эффективности своей деятельности, что определяется требованиями оценки финансового состояния, уровня платежеспособности и риска возникновения банкротства, как собственников предприятия, так и иных лиц, имеющих заинтересованность в деятельности определенного хозяйствующего субъекта. Недостаток информации о реальном финансовом положении предприятия, может стать причиной снижения уровня его финансирования, а как следствие, снижения уровня деловой активности, финансовой устойчивости и платежеспособности экономического субъекта. На рисунке 1 представлены основные пользователи финансовой отчетности экономического субъекта.

Пользователи финансовой отчетности

Финансовая отчетность является основным и наиболее значимым источником информации для анализа финансово – хозяйственной деятельности коммерческой организации. В свою очередь, отчетность экономического субъекта, представляет наиболее значимый источник информации о ее финансово–хозяйственной деятельности, по сравнению с другими источниками информации.

Под бухгалтерской (финансовой) отчетностью О.Е. Чипурная и Л.А. Семина понимают совокупность данных, отражающих результаты деятельности предприятия за определенный период.

Финансовая отчетность, как отмечают В.В. Бабурина, Т.В. Зубкова, представляет собой совокупность форм отчетности экономического субъекта, составленных на основе данных финансового учета с целью представления заинтересованным пользователем обобщенной информации о финансовом положении и деятельности компании, а также изменениях ее финансового положения за отчетный период в установленной форме для принятия этими пользователями определенных деловых решений.

Под бухгалтерской отчетностью, И.М. Дмитриева, понимает единую систему данных об имущественном и финансовом положении предприятия.

Целью составления бухгалтерской отчетности хозяйствующего субъекта является формирование и предоставление данных о финансовом и имущественном положении собственникам предприятия, инвесторам, государственным органам и иным заинтересованным лицам.

Отличительные черты действующего бухгалтерского баланса

Формы бухгалтерской отчетности, применяющиеся до настоящего времени, установлены актуальной редакцией приказа Минфина России от 02.07.2010 № 66н. С 1 июня 2019 года действует редакция от 19.04.2019.

О том, как применять это ПБУ, читайте в статье «ПБУ 4/99 — бухгалтерская отчетность организации (нюансы)».

Полную форму бухбаланса, введенную приказом № 66н (приложение 1), отличает то, что она:

- предлагается только как один из возможных вариантов отчета;

- предполагает наличие у составителя отчета преимущественного права на самостоятельную детализацию показателей;

- предлагает приводить данные на 3 даты (отчетную дату и конец 2 лет, предшествующих отчетному году);

- предусматривает графу для ссылок на возможные пояснения по строкам;

- не содержит раздела с информацией по забалансовым счетам.

Проверить, правильно ли вы заполнили бухбаланс, можно с помощью пошаговой инструкции от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ и бесплатно переходите в Типовую ситуацию.

Формы бухгалтерского баланса

Бухгалтерский баланс имеет специальную форму и является официальным документом, который подлежит сдаче в ФНС. В случае, если организация по каким-либо причинам не передала отчет в срок, деятельность фирмы может быть приостановлена контролирующими органами.

Форма 1

Основная форма для сдачи отчета, ее бланк утвержден приказом Министерства Финансов РФ от 02.07.10 № 66н. Отражает информацию по действующим активам фирмы и источникам их образования. Обязательно должны быть отражены сведения о материальных ценностях, о размере организации, состояние расчетов с контрагентами, инвестиционная деятельность.

Дополнительная информация! Образец Формы 1 находится в свободном доступе в интернете.

Форма 5

Форма 5 бухгалтерской отчетности служит приложением к форме 1 и содержит пояснения к бухгалтерскому балансу и отчету о финансовых результатах. Заполняется в соответствии с требованиями Приказа Министерства финансов РФ от 13 января 2000 г. N 4н.

В связке с балансом всегда идет Отчет о прибыли и убытках. Он дает четкую картину финансового состояния организации за определенный период. Для составления отчета понадобятся данные о суммарных доходах и расходах компании. Отражаются сведения в форме 2 по правилам ПБУ 9/99 «Доходы организации».

При составлении баланса также важно учитывать состояние капитала. Существует специальная форма 3, при заполнении которой следует руководствоваться положениями, приведенными в письме Министерства финансов РФ, опубликованном 23 декабря 1992 г

N 117 «Об отражении в бухгалтерском учете и отчетности операций, связанных с приватизацией предприятий».

Для детального анализа финансового состоянии фирмы понадобятся данные о движении денежных средств. Их отражают в форме 4. В отчете должны быть отражены не только сведения о перемещениях денежных потоков, но и их остаток на начало и конец отчетного периода.

Оборотные активы

Этот раздел баланса содержит сведения о тех активах, которые непосредственно расходуются в процессе деятельности компании. Статьи в нем расположены в порядке увеличения ликвидности, т. е. возможности быстро реализовать актив.

- Запасы. К ним относятся остатки товаров, сырья и материалов, готовой продукции, незавершенного производства.

- НДС по приобретенным ценностям.

- Дебиторская задолженность. Здесь указываются все суммы к получению от контрагентов, бюджета (переплата по налогам), сотрудников (авансовые отчеты) и т. п. Из этой строки исключаются суммы, отражаемые в качестве финансовых вложений (например, предоставленные займы). Если по дебиторской задолженности созданы резервы, то их сумму тоже нужно вычесть из данной статьи.

- Финансовые вложения. К этой статье относят все доходные вложения на срок менее 12 месяцев — депозиты, займы и т. п., за исключением денежных эквивалентов. Суммы вложений показывают за вычетом созданных резервов.

- Деньги и денежные эквиваленты. Кроме собственно денежных средств по этой статье отражаются их эквиваленты, к которым относятся депозиты до востребования, а также краткосрочные векселя и ценные бумаги крупных компаний. Формально денежные эквиваленты имеют признаки финансовых вложений, но по сути они являются «почти деньгами» и могут быть реализованы в любой момент. Поэтому эквиваленты следует учитывать совместно с денежными средствами, отразив критерии для их выделения в учетной политике.

- Прочие оборотные активы. Сюда может быть отнесена, например, безнадежная дебиторская задолженность или другие активы, которые компания хочет выделить из «обычных» статей по тем или иным причинам.

Рассмотренные выше разделы бухгалтерского баланса образуют его актив, то есть ресурсы компании. Далее рассмотрим источники их формирования.

6 этапов анализа бухгалтерского баланса предприятия

Анализ бухгалтерского баланса проводится различными способами и методами.

Наиболее часто проводится общий анализ, состоящий из 6 этапов.

Этап 1. Анализ динамики и структуры баланса

Этот этап позволит определить наиболее важные для финансово-хозяйственной деятельности компании статьи ее бухбаланса. При этом рассчитывается темп их роста в анализируемом периоде, делаются выводы о динамике этих статей.

Этап 2. Анализ финансовой устойчивости организации

Такой анализ проводится на основе статей бухбаланса с помощью целого ряда коэффициентов.

Этап 3. Анализ ликвидности баланса и платежеспособности предприятия

В бухбалансе активы подразделяются на несколько категорий: высоколиквидные (А1), быстрореализуемые (А2), медленнореализуемые (А3) и труднореализуемые (А4).

Пассивы предприятия также подразделяются на несколько категорий: наиболее срочные (П1), среднесрочные (П2), долгосрочные (П3) и постоянные (П4).

Ликвидность бухбаланса определяется сопоставлением его активов и пассивов.

Бухбаланс ликвиден, когда:

А1>П1

А2>П2

А3>П3

А4<П4

Расчет ликвидности производится различными способами, например, с помощью коэффициентов. С ликвидностью тесно связана платежеспособность предприятия.

Этап 4. Анализ состояния активов

Для любой фирмы важно состояние ее активов. Обычно анализируются: состав активов, их структура и эффективность использования

Во время анализа сопоставляются темпы роста оборотных активов с темпами роста внеоборотных активов. Если, например, оборотные активы растут быстрее, чем внеоборотные, то это значит, что формируется более мобильная структура активов.

В то же время, рост дебиторской задолженности говорит о том, что средства предприятия отвлекаются из оборота на кредитование покупателей продукции.

Эффективность оборотных активов определяется через показатели рентабельности и коэффициент оборачиваемости.

Этап 5. Анализ деловой активности

Деловая активность также подлежит анализу.

Оценка деловой активности подразумевает расчет коэффициентов:

- фондоотдача производственных фондов;

- оборачиваемость запасов и затрат;

- общая оборачиваемость капитала;

- оборачиваемость собственного капитала;

- оборачиваемость кредиторской задолженности.

Это только малая их часть. Расчетные значения коэффициентов сопоставляются с нормативными по отрасли.

Этап 6. Диагностика финансового состояния предприятия

Одним из методов считается оценка возможности восстановления (утраты) платежеспособности и вероятности банкротства.

Сначала рассчитываются 2 базовых коэффициента:

- текущей ликвидности;

- обеспеченности собственными оборотными средствами.

Полученные значения сличаются с утвержденными нормами. Для оценки вероятности банкротства применяется модель Альтмана, с помощью которой рассчитывается коэффициент Z.

Полученное значение коэффициента Z трактуется следующим образом:

- Z<1.23 вероятность банкротства высокая;

- 23 <Z<2.9 вероятность банкротства неопределенная;

- Z>2.9 вероятность банкротства низкая.

Ликвидность баланса

Благодаря расположению активов и пассивов баланса, можно определить его ликвидность, сопоставляя различные группы активов и пассивов, формируя неравенства. Так, в неравенства сопоставляются следующие группы.

Таблица 3 – Группировка показателей баланса для анализа его ликвидности

А1 (самое ликвидное имущество) > П1(максимально срочные обязательства

А2 (быстрореализуемое имущество) > П2 (краткосрочные обязательства)

А3 (медленнореализуемое имущество) > П3 (долгосрочные заемные обязательства)

А4 (труднореализуемое имущество) < П4 (собственный капитал)

Чем больше неравенств выполняется, тем более ликвидным является баланс компании.

Статьи бухгалтерского баланса

Основополагающим элементом баланса является балансовая статья или строка. Она соответствует показателю, показывающему отдельные виды пассивов и активов. Расшифровка каждой статьи приведена в разделе IV ПБУ 4/99. Чтобы составить корректный баланс предприятия, нужно понимать, какой счет бухгалтерского учета в какую строку надо перенести. Кроме того, на порядок составления отчетности и баланса в том числе влияет специфика деятельности фирмы, которая отражается в учетной политике.

1100

Нематериальные активы. Сюда попадают данные со счетов 04 «Нематериальные активы» и 05 «Амортизация нематериальных активов».

1150

Основные средства. Берутся сведения со счета 01 «Основные средства».

1220

Налог на добавленную стоимость по приобретенным ценностям. Показатели со счета 19 «Налог на добавленную стоимость по приобретенным ценностям»

1230

Дебиторская задолженность. В эту строку вносят сведения со счетов 46 «Выполненные этапы по незавершенным работам», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами»

1250

Денежные средства и денежные эквиваленты. Берутся данные со счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути».

1260

Прочие оборотные активы. Идут сведения со счетов 50.3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей».

1300

Общая величина капиталов. В этой строке суммируются данные строк 1310—1370.

1310

Уставной капитал. Показатели со счета 80 «Уставный капитал».

1370

Нераспределенная прибыль. Сюда идут данные со счетов 99 «Прибыли и убытки», 84 «Нераспределенная прибыль (непокрытый убыток)».

1400

Итого по разделу IV. Отображается сумма показателей из строк 1410—1450.

1410

Заемные средства. В этой статье учитываются сведения со счета 67 «Расчеты по долгосрочным кредитам и займам».

1450

Прочие обязательства. Используются данные со счетов 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 76 «Расчеты с разными дебиторами и кредиторами», 86 «Целевое финансирование».

1500

Итого по разделу V. Здесь показывается сумма значений строк 1510—1550.

1510

Заемные средства. Данные со счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам».

1530

Доходы будущих периодов. Для заполнения строки идут данные со счета 98 «Доходы будущих периодов».

1550

Прочие обязательства. Сведения по счету 86 «Целевое финансирование».

1600

Баланс. В эту строку вносят сумму всех показателей Актива.

1700

Баланс. Здесь отражают общую сумму Пассивов организации.

Виды бухгалтерских балансов

Существует немало разновидностей бухгалтерских балансов. Подобное многообразие объясняется множественностью критериев, лежащих в основе тех или иных классификаций:

- вида данных (вступительные, ликвидационные, разделительные, периодичные);

- времени составления баланса;

- способа очистки данных (балансы нетто и балансы брутто; последние учитывают всевозможные амортизационные отчисления и наценки);

- метода отображения информации и так далее.

В зависимости от характера используемых для составления баланса показателей можно выделить:

(1) статические (рассчитываются на определенную дату и оперируют фиксированными значениями параметров) и

(2) динамические балансы (учитывают фиксированные и интервальные показатели).

Наиболее распространенным примером динамического баланса служит оборотная ведомость.

По характеру заложенных в баланс формул расчета выделяют (1) горизонтальные (распространены на постсоветском пространстве) и (2) вертикальные (характерны для большинства западных стран) балансы.

Отличие здесь кроется в балансовой формуле: для первых она имеет вид «Активы = Капитал + Обязательства», для вторых – «Активы – Капитал = Обязательства».

Исходя из числа анализируемых объектов принято выделять (1) единичные (один субъект хозяйствования) и (2) консолидированные (сводные) балансы (несколько субъектов хозяйствования либо отрасль целиком).

В зависимости от источников аналитических данных выделяют:

- генеральные (учитывают данные инвентаризаций и бухгалтерских документов),

- книжные (базируются на текущем бухгалтерском учете) и

- инвентарные (опираются исключительно на инвентаризационные данные) балансы.

По объемам отражаемых данных можно разделить балансы на (1) самостоятельные (касаются анализа деятельности самостоятельных хозяйствующих субъектов) и (2) отдельные (отражают хозяйственную деятельность филиалов, представительств, отделов, структурных подразделений).

Кто должен сдавать бухгалтерский баланс

Бухгалтерский баланс это один из бланков бухгалтерской отчетности. Законодательством устанавливается, что все юридические лица, без учета их организационной формы и применяемого режима налогообложения, должны составлять и представлять в налоговые и статистические органы отчетность. Данная обязанность распространяется также на организации некоммерческой сферы и коллегии адвокатов. Баланс и отчет о прибылях и убытках не надо сдавать в обязательном порядке только предпринимателям, а также отделения иностранных компаний. Но они могут это делать по собственной инициативе.

Внимание! Ранее некоторые организации освобождались от составления баланса, однако в настоящее время такие положения не действуют. Субъектам бизнеса, отнесенных к малому бизнесу, дано право сдавать отчетность в упрощенной форме

В ее состав входит баланс по форме 1 и отчет о финансовых результатах по форме 2, поэтому предприятия должны его отправлять контролирующим органам обязательно.

Инструкция по составлению вступительного баланса

Сначала следует иметь в наличии первичные документы, на основании которых отражаются активы, пассивы и поступление взносов от учредителей.

Далее при составлении вступительного баланса необходимо следовать такому алгоритму действий:

-

Сначала надо напечатать название: «Вступительный бухгалтерский баланс». Ниже следует указать дату составления вступительного баланса. Например: «на 15 марта 2018 года».

-

Далее надо указать полностью организационную форму и наименование организации. С правой стороны баланса следует проставить в таблицу коды: форму по ОКУД, по ОКПО. Затем необходимо отразить ИНН организации.

-

После этого указываем вид деятельности фирмы и форму собственности компании (форма собственности может быть частная или государственная). После этого надо указать адрес фирмы. При этом адрес организации должен быть указан с индексом.

-

На этом этапе надо создать таблицу, в которой следует отразить имеющиеся активы фирмы. Для этих целей необходимо сделать 4 колонки таблицы. В первой колонке таблицы в шапке надо написать «Активы». Во второй колонке таблицы надо написать «Код показателей». В третьей колонке таблицы надо написать «На начало отчетного периода» и в четвертой колонке таблицы надо написать «На конец отчетного периода».

-

Заполняем полностью первую колонку таблицы. Как правило, в эту колонку вносятся такие активы, как: внеоборотные активы и оборотные активы. В свою очередь, внеоборотные активы должны включать в себя при наличии объектов учета: незавершенное строительство, основные средства, долгосрочные денежные вложения (налоговые отложенные активы) и другие внеоборотные активы. Состав оборотных активов должен быть также подробно расписан в таблице: запасы (сырье, материалы, прочие аналогичные ценности; товары для перепродажи и готовая продукция; расходы будущих периодов), налог на добавленную стоимость, денежные средства, дебиторская задолженность, финансовые краткосрочные вложения.

-

После этого вносим необходимые данные по активам в остальные колонки. Все данные берутся из первичных документов. Далее надо рассчитать итоговые суммы по внеоборотным и оборотным активам компании.

-

Аналогичным образом заполняется раздел «Пассив баланса».

-

В завершение необходимо посчитать Актив и Пассив баланс.

Рассмотрим на примере, как формируется уставный капитал и составляется вступительный баланс.

Пример. Составление вступительного баланса.

Тремя учредителями создано малое предприятие и образован уставный капитал. В качестве паевых взносов в уставный капитал учредителями внесены:

Учредителем №1 — денежные средства на сумму 60 000 р.;

Учредителем №2 — вычислительная техника на сумму 50 000 р., патент на сумму — 10 000 р.;

Учредителем №3 — денежные средства на сумму 20 000 р., материалы — 40 000 р.

Тогда журнал хозяйственных операций, в котором надо отразить формирование уставного капитала, будет выглядеть следующим образом:

Таблица

|

Содержание операции |

Сумма, р. |

Дебет |

Кредит |

|

1. Приняты в уставный капитал: |

|||

|

денежные средства в рублях от Учредителя №1 |

60000 |

51 |

75 |

|

вычислительная техника от Учредителя №2 |

50000 |

01 |

75 |

|

Патент от Учредителя №2 |

10000 |

04 |

75 |

|

денежные средства в рублях от Учредителя №3 |

20000 |

51 |

75 |

|

Материалы от Учредителя №3 |

40000 |

10 |

75 |

|

2. Объявлен уставный капитал |

180 000 |

75 |

80 |

Теперь сформируем вступительный баланс