Активы и пассивы это простыми словами, в бухгалтерском учете

Содержание:

- Об активах простыми словами

- Запись операций на счетах

- Что такое активы и пассивы в бухгалтерии — понятие простыми словами

- Как активы и пассивы влияют на финансовую зависимость

- Типы балансовых изменений

- Активные

- Дебиторская задолженность

- Правила составления бухгалтерского баланса

- Прочие задолженности

- Как отличить

- ТИПЫ ИЗМЕНЕНИЙ В БУХГАЛТЕРСКОМ БАЛАНСЕ

- Активы и пассивы предприятия

- Актив и пассив баланса. Группировка имущества и источников его формирования (стр. 1 из 5)

Об активах простыми словами

Активы – совокупность всего имущества, имущественных прав, являющихся собственностью предприятия, прошедших соответствующую оценку и поставленных на баланс. Сюда относят средства производства и основные средства (ОС), дебиторскую задолженность и все то, что может составлять общую имущественную картину организации.

Актив отрицательным быть не может, поскольку это – реальные имеющиеся средства для ведения хозяйственной деятельности. Их можно сосчитать, измерить или взвесить, так как они имеют количественное обоснование.

Вопрос: Включается ли в налоговую базу по НДС при реализации предприятия стоимость активов, которые не облагаются НДС (п. 1 ст. 158 НК РФ)? Посмотреть ответ

Самыми надежными активами считаются те, которые легко принимают денежную форму без серьезной потери своей стоимости. Поэтому данные активы носят название ликвидных:

- денежные средства,

- запасы готового продукта,

- краткосрочные инвестиции и другое.

Как рассчитать чистые активы?

Соответственно, неликвидными активами можно назвать то имущество, которое приобретает денежную форму с весьма существенной потерей текущей стоимости или может быть окуплено лишь через продолжительное время:

- средства производства,

- основные средства,

- просроченные задолженности дебиторов и прочее.

Используя активы, руководство предприятия может получать выгоду, контролировать ее, направлять в правильное русло с целью повышения уровня финансовых потоков.

Запись операций на счетах

В бухгалтерском учете все хозяйственные операции приходуются в виде бухгалтерских проводок с применением специальных созданных счетов, каждому из которых присвоен уникальный номер.Основные бухпроводки (примеры) можно найти здесь.

Однотипные операции группируются на отдельных счетах. Название счета указывает непосредственно на специфику отражаемой на нем операции.

Все изменения, непосредственно происходящие с хозяйственными средствами и их источниками, приводят к их изменению в денежном выражении.

Официально утвержденный в РФ перечень счетов — План счетов (приказ Минфина от 31.10.2000 № 94н) подходит для использования для любых отраслей.

К примеру, бухгалтер мебельного комбината на счете 10 «Материалы» будет учитывать пиломатериалы и мебельную фурнитуру, бухгалтер юридической консультации — ручки и бумагу и т. п.

На практике предприятия используют только счета, соответствующие специфике того вида деятельности, которым они занимаются. Применяемые предприятием счета составляют Рабочий план счетов предприятия, который в свою очередь, является составной частью Учетной политики.

О применяемых счетах в 2021 — 2021 годах читайте в этом материале.

Счет имеет табличную форму: левая часть называется «дебет», правая — «кредит».

Чтобы обозначить остаток на счете либо на начало, либо на конец периода, существует термин «сальдо».

Бухгалтерские счета бывают активные и пассивные. Названы счета по сторонам бухгалтерского баланса и соответствуют их содержанию.

Строение счетов похоже (и активный, и пассивный счет имеют стороны, названные «дебет» и «кредит»), но значение этих сторон различно — важно это запомнить. Н.Н

Томило — Советник государственной гражданской службы РФ 3 класса — в своей консультации разъяснил в чем отличия между активными и пассивными счетами. Изучите мнение чиновника в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно

Н.Н. Томило — Советник государственной гражданской службы РФ 3 класса — в своей консультации разъяснил в чем отличия между активными и пассивными счетами. Изучите мнение чиновника в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Что такое активы и пассивы в бухгалтерии — понятие простыми словами

Активы — это имущество организации, используемое в хозяйственной деятельности, основная его задача — приносить прибыль.

К активам относится:

- денежные средства — наличные в кассе, безналичные на расчетном счете, в иностранной валюте, на специальных счетах, денежные документы;

- имущество — товары, продукция, материалы, недвижимость, транспорт, оборудование;

- задолженность других лиц перед организацией — покупателей, поставщиков, других организаций;

- выданные кредиты и займы — работникам, другим организациям.

Пассивы — долги, обязательства и капитал, которые показывают, откуда взялись активы и являются их источниками.

В целом, это задолженность перед кем-то, которую рано или поздно нужно вернуть — вклады в уставный капитал возвращаются учредителям при закрытии, кредиты возвращаются в банки, зарплата выдается работникам, долги — контрагентам, налоги перечисляются в бюджет.

К пассивам относится:

- собственный капитал — уставный, добавочный, резервный, проданные акции, паи;

- заемный капитал — кредиты и займы, предоставленные предприятию банками и другими лицами;

- долги организации перед другими лицами — кредиторская задолженность;

- задолженность по заработной плате перед персоналом;

- налоги — задолженность перед бюджетом.

Таблица примеров

|

Активы |

Пассивы |

|

Деньги наличные и безналичные и денежные документы |

Долги перед персоналом (зарплата и другие) |

|

Выручка от обычной деятельности |

Уставный капитал |

| Объекты основных средств |

Резервный капитал |

|

Объекты нематериальных активов |

Добавочный капитал |

| Товары и материальные ценности |

Паи |

|

Продукция на всех стадиях производства |

Выкупленные акции |

| Сырье и полуфабрикаты |

Результаты переоценки стоимости ОС, НМА |

|

Долги контрагентов |

Долги перед контрагентами |

| Предоставленные кредиты и займы |

Взятые кредиты и займы |

|

Финансовые вложения |

Долги перед бюджетом (налоги и взносы) |

| НДС по приобретенным ценностям |

Нераспределенная прибыль и непокрытый убыток |

Почему всегда равны в бухучете?

Активы и пассивы всегда равны — это главное правило бухгалтерского учета, показывающее безошибочное ведения учетной деятельности.

Почему выполняется равенство?

Пассивы — это источники активов, они формируют их.

Так как пассивы формируют активы, то их общие суммы должны быть равны. При изменении пассивов на ту же сумму меняются активы.

Несоблюдение данного равенство говорит о неправильном ведении бухгалтерского учета и допущении ошибок.

Бухгалтерский баланс

Важно уметь отличать активы от пассивов, это позволит правильно составить бухгалтерский баланс и проверить правильность бухучета. Весь бухгалтерский учет в конечном итоге сводится к составлению итогового годового отчета — баланса, который показывает финансовое состояние предприятия

На протяжении года ведется учет всех хозяйственных операций, по завершению года все учтенные суммы группируются по статьям баланса

Весь бухгалтерский учет в конечном итоге сводится к составлению итогового годового отчета — баланса, который показывает финансовое состояние предприятия. На протяжении года ведется учет всех хозяйственных операций, по завершению года все учтенные суммы группируются по статьям баланса.

Бухгалтерский баланс — это двусторонняя таблица: в левой половине собирается имущество организации, в правой — капитал, резервы и обязательства с группировкой по однородным критериям. Далее считается общая сумма по каждой стороне баланса и проверяется итоговое равенство активов и пассивов.

Форма баланса утверждена, однако возможно ее дополнение в зависимости от особенностей деятельности компании.

Малые предприятия вправе применять упрощенный вариант бухгалтерского баланса, где приводятся данные в обобщенном виде.

Активы в бухгалтерском балансе делятся на:

- внеоборотные — предназначены для получения прибыли в долгосрочной перспективе (нематериальные, основные средства, долгосрочные вложения);

- оборотные — подвижные и быстро расходумые, требуют постоянного пополнения, способны приносить прибыль в короткие сроки (товары, продукция, материалы, деньги, сырье, дебиторская задолженность).

Пассивы в бухгалтерском балансе делятся на:

- капитал и резервы — резервный, добавочный, уставный, итоги переоценки стоимости, выкупленные собственные акции;

- долгосрочные обязательства — долги, срок возврата которых превышает 1 год;

- краткосрочные обязательства — долги, которые нужно вернуть в течение 1 года.

Пример составленного годового баланса предприятия:

Как активы и пассивы влияют на финансовую зависимость

В экономике есть такое понятие – «коэффициент финансовой зависимости». Его можно рассчитывать двумя способами. Либо делить стоимость пассивов на активы, либо делить расходы, которых требуют пассивы, на доходы от активов.

Например, я снимаю жилье за 20 000 рублей и трачу еще 20 000 рублей в месяц на удовлетворение своих потребностей. При этом у меня есть два сайта, которые приносят по 30 тысяч рублей каждый. Делю 40 000 на 60 000 рублей, получаю 0,6. Коэффициент меньше единицы, то есть доходы от моих активов превышают расходы на пассивы. Вывод – у меня все окей, я становлюсь богаче и богаче.

А вот если сайт у меня только один, то есть я зарабатываю 30 тысяч рублей, а трачу 40 – ситуация плачевная. Коэффициент получается 40/30 = 1,3. Экономисты отмечают, что если коэффициент финансовой зависимости от 1 до 2 – нужно срочно задуматься о финансовом положении и что-то в нем изменить.

Если мой доход – 20 000 рублей, а трачу я в месяц 45 тысяч – коэффициент будет равен 2,25. Когда он больше двух – положение критическое. Человек однозначно движется к колоссальной долговой яме и полному банкротству.

Типы балансовых изменений

Ежедневно в организациях совершается множество хозяйственных операций, которые влияют на величину хозяйственных средств и источников их образования. Поскольку баланс отражает состояние средств, то каждая операция вызывает его изменения.

В зависимости от влияния на баланс все хозяйственные операции принято делить на четыре типа:

1) изменение статей актива баланса;

2) изменение статей пассива баланса;

3) изменение статей актива и пассива баланса в сторону увеличения;

4) изменение статей актива и пассива баланса в сторону уменьшения.

Операции, при которых валюта баланса не изменяется, называются пермутациями, а те, при которых увеличивается или уменьшается, — модификациями. Пермутации подразделяются на активные и пассивные, модификации — на положительные и отрицательные.

Первый тип хозяйственных операций вызывает изменения только в активе баланса: одна статья в активе увеличивается, а другая уменьшается на одну и ту же сумму.

Таким образом, хозяйственные операции первого типа вызывают изменение только в активе баланса, общий итог (валюта) баланса не меняется.

Первый тип балансовых изменений можно записать уравнением:

А + Х — Х = П,

где А — актив;

П — пассив;

Х — изменение средств под влиянием хозяйственных операций.

Второй тип хозяйственных операций вызывает изменения только в пассиве баланса: одна его статья увеличивается, а другая уменьшается на одну и ту же сумму.

Таким образом, хозяйственные операции второго типа ведут к изменениям только в пассиве баланса. Общий итог баланса не меняется.

Второй тип балансовых изменений можно записать уравнением:

А = П + Х — Х.

К этому типу относятся операции по погашению задолженности поставщику за счет полученного кредита в банке, удержанию налогов на доходы из заработной платы рабочих и служащих, использованию прибыли на создание фондов специального назначения и др.

Третий тип хозяйственных операций вызывает изменения в активе и пассиве баланса одновременно в сторону увеличения на одинаковую сумму. Они вызывают увеличение статьи и в активе, и в пассиве баланса, итоги актива и пассива возрастают, но равенство между ними сохраняется. Происходит увеличение хозяйственных средств и их источников.

Этот тип балансовых изменений отражается уравнением:

А + Х = П + Х.

К этому типу можно отнести хозяйственные операции, связанные с поступлением основных средств, начислением заработной платы рабочим и служащим за изготовление продукции, поступлением материалов от поставщиков и др.

Четвертый тип хозяйственных операций вызывает изменения в активе и пассиве баланса одновременно в сторону уменьшения. Все операции этого типа вызывают уменьшение и в активе, и в пассиве баланса. Итоги актива и пассива баланса уменьшаются на равную величину. Равенство между ними сохраняется.

Этот тип балансовых изменений можно отразить уравнением:

А — Х = П — Х.

Баланс имеет немаловажное значение для руководства и управления организацией. Он отражает состояние средств в обобщенной их совокупности на определенный момент времени, раскрывает структуру средств и их источников в разрезе видов и групп, удельный вес каждой группы, взаимосвязь и взаимозависимость между ними

Данные баланса используют для определения важнейших показателей, характеризующих деятельность организации и ее финансовое состояние. По данным баланса выявляются недостатки в работе и финансовом состоянии, а также их причины. С помощью баланса можно разработать мероприятия по их устранению.

Данные бухгалтерского баланса дают возможность контролировать правильность использования средств целевого назначения.

Благодаря сжатой и компактной форме баланс является весьма удобным документом. Он дает законченное и цельное представление не только об имущественном состоянии организации на определенную дату, но и о тех изменениях, которые произошли за тот или иной период времени. Последнее достигается сравнением балансов за ряд отчетных периодов.

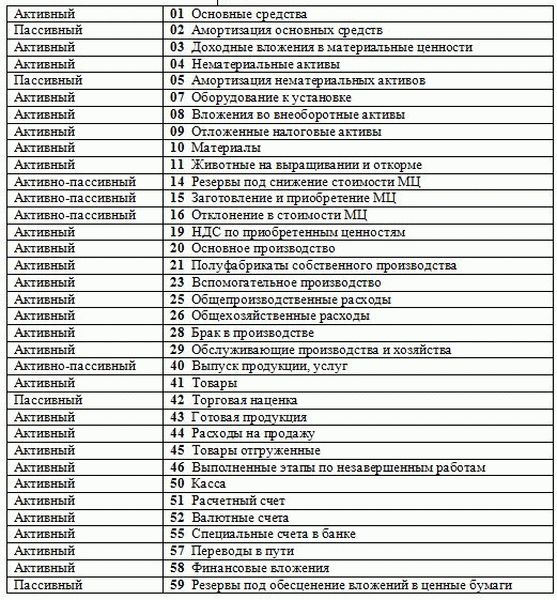

Активные

Примеры активных счетов:

- 01 «Основные средства»

- 10 «Материалы»;

- 20 «Основное производство»

- 50 «Касса».

Полный перечень можно посмотреть в таблице ниже.

Пассивные

Предназначены для учета пассивов предприятия, по дебету отражается уменьшение пассива, по кредиту — его увеличение. Отличительной особенностью пассивных счетов является то, что его сальдо всегда кредитовое или равно нулю, сальдо пассивного счета не может быть дебетовым.

Предназначены для учета пассивов предприятия, по дебету отражается уменьшение пассива, по кредиту — его увеличение. Отличительной особенностью пассивных счетов является то, что его сальдо всегда кредитовое или равно нулю, сальдо пассивного счета не может быть дебетовым.

Примеры пассивных счетов:

- 02 «Амортизация основных средств»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 70 «Расчеты с персоналом по оплате труда»;

- 80 «Уставный капитал» и другие.

Полный перечень пассивных счетов можно найти в таблице ниже.

Активно-пассивные

Интересны счета, именуемые активно-пассивными. Такое название они получили за то, что могут работать в качестве как активных, так и пассивных счетов. Для них выполняются правила, установленный для активных и пассивных счетов, то есть на активно-пассивных счетах могут учитываться и активы, и пассивы, сальдо у него может быть как дебетовым, так и кредитовым.

Как такое может быть? Разберемся на простом примере.

Счет 62 «Расчеты с покупателями и заказчиками» — это активно-пассивный счет.

Как активный он выступает в следующей ситуации: организация поставляет товар на 100 рублей покупателю, при этом формируется дебиторская задолженность покупателя перед организацией. Дебиторская задолженность — это актив, его увеличение отражается по дебету счета 62. Когда покупатель оплачивает товар, дебиторская задолженность (актив) уменьшается, это уменьшение отражается по кредиту сч. 62. В этой ситуации сч. 62 играет роль активного.

Как пассивный счет 62 может выступать в следующей ситуации: покупатель перечисляет организации аванс в размере 100 рублей, оплачивая заранее стоимость товара до его поставки. При этом формируется кредиторская задолженность организации перед покупателем. Кредиторская задолженность — это пассив, увеличение пассива отражается по кредиту счета (по кредиту сч. 62). После того, как организация отгрузит товар кредиторская задолженность закроется (уменьшится), это уменьшение пассива и отразится оно по дебету сч.62. В этом случае счет 62 ведет себя как пассивный.

То есть 62 счет нельзя однозначно отнести к активным или пассивным, поэтому он выделяется в отдельную группу активно-пассивных. Таких счетов достаточно много.

Примеры активно-пассивных счетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению;

- 70 «Расчеты с персоналом по оплате труда» и др.

Полный перечень активно-пассивных счетов можно найти в таблице ниже.

Дебиторская задолженность

Дебиторская задолженность относится к активам организации.

Как объект бухгалтерского учета дебиторская задолженность – это денежная оценка суммы долга дебиторов (должников) перед организацией (кредитором).

Дебиторская задолженность учитывается на активно-пассивных счетах учета расчетов: 60 (авансы выданные), 62, 68, 69, 70, 71, 73, 75, 76.

Установлены следующие правила отражения в бухгалтерской отчетности дебиторской задолженности:

1. Не допускается зачет между статьями активов и пассивов (п. 34 ПБУ 4/99). Например, на отчетную дату свернутое сальдо по счету 71 «Расчеты с подотчетными лицами» составляет 50 тыс. руб. При этом задолженность организации перед работником Иванов по утвержденному руководителем авансовому отчету по командировочным расходам составляет 10 тыс. руб. В бухгалтерском балансе на отчетную дату:

— в составе дебиторской задолженности (стр. 1230) отражена задолженность работников перед организацией по выданным под отчет этим работникам авансам в размере 60 тыс. руб.;

— в составе кредиторской задолженности (стр. 1520) отражена задолженность организации перед своим работником в сумме 10 тыс. руб.

2. В случае выдачи авансов и предварительной оплаты работ, услуг и пр., связанных с приобретением (изготовлением, строительством) объектов (имущества, неимущественных прав), которые в последующем будут приняты к бухгалтерскому учету в составе внеообортных активов, суммы выданных авансов и предварительной оплаты отражаются в бухгалтерском балансе в разделе I «Внеоборотные активы» (см. письмо Минфина РФ от 11.04.2011 № 07-02-06/42).

3. Дебиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006).

Исключение составляет дебиторская задолженность, возникшая в результате перечисления контрагентам аванса, предоплаты или задатка. Такая задолженность показывается в бухгалтерской отчетности по курсу, действующему на дату перечисления денежных средств (п. п. 9, 10 ПБУ 3/2006).

4. В случае перечисления организацией оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав) дебиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей вычету (принятой к вычету) в соответствии с налоговым законодательством (см. приложение к письму Минфина РФ от 09.01.2013 № 07-02-18/01).

Например, в соответствии с условиями договора организация перечислила поставщику аванс в размере 118 000 руб. (Дебет 60 Кредит 51). На основании счета-фактуры поставщика организация приняла к вычету уплаченный в сумме аванса НДС в размере 18 000 руб. (Дт 68, субсчет «Расчеты с бюджетом по НДС» Кредит 76, субсчет «НДС с авансов выданных»). На отчетную дату товары от поставщика получены не были. В бухгалтерском балансе организация отразила по строке 1230 дебиторскую задолженность поставщика в размере 100 тыс. руб. (118 000 – 18 000).

5. В бухгалтерском балансе данные о дебиторской задолженности за проданные товары, продукцию, выполненные работы и оказанные услуги отражаются в случае их существенности обособленно от сумм, перечисленных организацией в соответствии с договорами авансов (предоплаты) (см. письмо Минфина РФ от 27.01.2012 № 07-02-18/01).

6. Штрафы, пени и неустойки, признанные должником или по которым получены решения суда об их взыскании, относятся в прочие доходы и до их получения отражаются в бухгалтерском балансе в составе дебиторской задолженности по стр. 1230 (п. 76 ПВБУ № 34н).

7. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству в прочие расходы либо за счет резерва сомнительных долгов (если такой резерв под данное обязательство был образован) на основании (п. 77 ПВБУ № 34н):

— данных проведенной инвентаризации;

— письменного обоснования;

— (и) приказа (распоряжения) руководителя организации.

8. Списанная вследствие неплатежеспособности должника дебиторская задолженность учитывается на забалансовом счете 007 в течение 5 лет с момента списания (п. 77 ПВБУ № 34н).

Правила составления бухгалтерского баланса

Разберем, какие показатели бухучета отражать в активной части бухгалтерского баланса. Приведем расшифровку по счетам и показателям отчетной формы:

Структура

Что включать

I. ВНЕОБОРОТНЫЕ Нематериальные активы

Здесь должна отражаться остаточная стоимость нематериальных объектов предприятия. Определите значение как разницу между счетом 04 «НМА» и 05 «Амортизация НМА».При исчислении исключите значения, соответствующие данным о результатах исследований и разработок, а также сведения о нематериальных поисковых активах.

Результаты исследований и разработок

Если организация ведет исследовательскую деятельность, и на балансе числятся результаты НИОКР, то в данном разделе бухгалтерского баланса отражайте остаточную стоимость НИОКР по счету 04.

Нематериальные поисковые активы

Заполняется организациями, которые ведут освоение природных ресурсов, разведывательную деятельность.Экономические субъекты отражают сведения о таких объектах на счете 08

Если объект имеет вещественно-материальную оболочку, то это материальный поисковый актив, нематериальные — не имеющие формы, оболочки, структуры.

Обратите внимание, что по поисковым активам предусмотрено начисление амортизации по счетам 02 и 05.

Материальные поисковые активы Основные средства

Остаточная стоимость объектов основных фондов. Определите разницу между первоначальной стоимостью по счету 01 и начисленной амортизацией, остаток по счету 02.

Доходные вложения в материальные ценности

Отразите разницу между остатками по счету 03 и начисленной амортизацией по соответствующим объектам учета (счет 02).

Финансовые вложения

Это долгосрочные финансовые вложения, срок которых не менее 12 месяцев

Например, отразите остаток по счету 55 при наличии депозитов, открытых на срок более 12 месяцев.Также отражайте долгосрочные вложения по счетам 58 (финансовые вложения) и 73 (займы работникам учреждения).

Уменьшите остаток по счету 58, если организация сформировала резерв по сч. 59.

Отложенные налоговые активы

Отразите остаток по сч. 09. Показатели отражаются в соответствии с ПБУ 18/02.

Прочие внеоборотные активы

Отразите иные виды внеоборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу I

Формируется итог по соответствующему разделу.

II. ОБОРОТНЫЕ Запасы

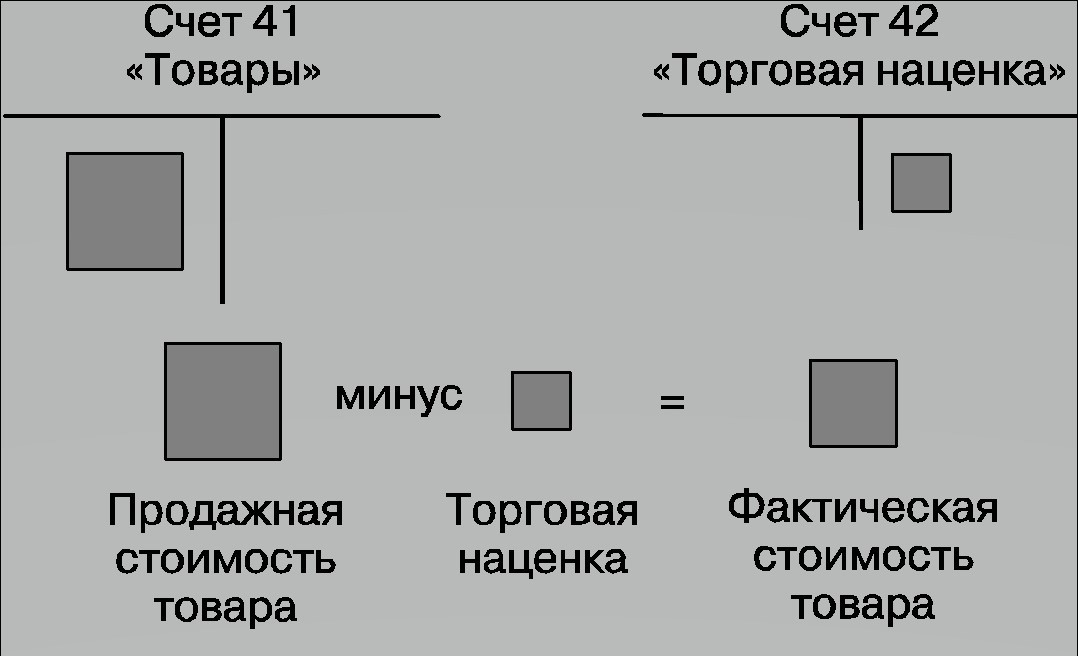

Отразите сумму остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97.

Налог на добавленную стоимость по приобретенным ценностям

Включите информацию о конечном сальдо по сч. 19 «НДС».

Дебиторская задолженность

Для получения показателя суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76.Кредитовый остаток в расчет не включайте.

Финансовые вложения (за исключением денежных эквивалентов)

Это депозиты, финансовые вложения, займы работникам со сроком обращения менее 12 месяцев. Формируем остатки по сч. 55, 58, 73. Учитываем резерв по сч. 59, его вычитаем при наличии сальдо.

Денежные средства и денежные эквиваленты

Фактические деньги компании, числящиеся на счетах 50, 51, 55 (кроме депозита), 52, 57 по состоянию на отчетную дату. Отражаем сумму дебетового сальдо.

Прочие оборотные активы

Отразите иные виды оборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу II

Суммарное значение показателей раздела.

БАЛАНС

Сумма раздела 1 и 2.

Прочие задолженности

В бухгалтерском балансе существует такой термин, как «прочая задолженность». Он относится как к дебиторке, так и кредиторке. Для ДЗ она будет состоять из разнообразных пунктов материального или нематериального характера.

Туда могут входить:

- Плановые расчеты по платежам и взносам с покупателями или подрядчиками.

- Отчетность по финансовым средствам и имуществу, выданным ответственным лицам, для осуществления рабочей деятельности (командировочный бюджет, хоз. расходы и т. д.).

- Задолженность по ЖКХ, социальные выплаты и т. д.

К прочей задолженности относятся командировочные

Важным фактором оптимизации дебиторки является анализ платежеспособности и избирательность потенциальных партнеров, а также четкое формирование условий сотрудничества, оплаты и т. д.

Прочая кредиторская задолженность во многом сходна с ДЗ, но в нее включаются такие величины, как:

- Невостребованные суммы по зарплатам, отпускным, стипендиям, поступления из госбюджета и т. д.

- Претензионные требования и т. д.

Для ее анализа следует рассматривать состав, сроки и причины, по которым она возникла. Рекомендуется создать платежные календари, чтобы сформировать более точную картину о способности предприятия возвращать средства.

Как отличить

Опытные специалисты знают наизусть, к какой категории относится тот или иной вид счета. Менее опытному бухгалтеру требуется знать, как отличить активный от пассивного. В качестве примера можно взять 62 «Расчеты с покупателями». Потребуется выполнить анализ, чтобы понять, к какому виду его можно отнести.

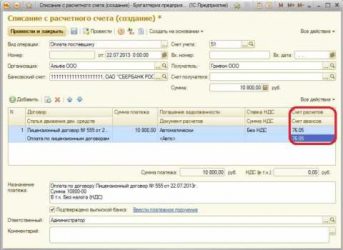

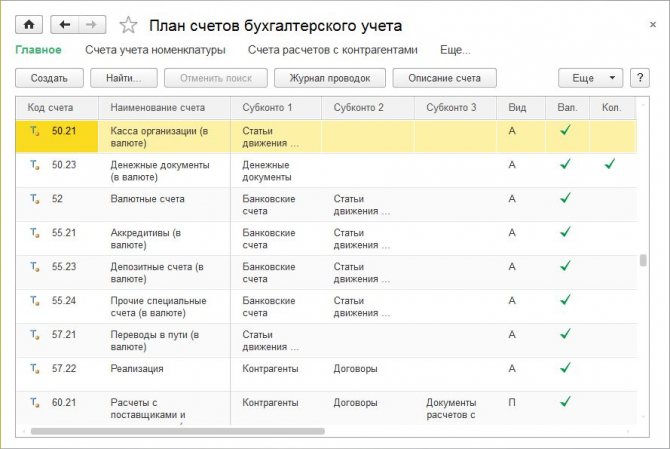

План счетов в программе 1С

62-й счет отображает взаимоотношения с покупателями. Например, продажа или покупка товаров, услуг, отгрузка. Продавая продукцию, лицо, закупающее товар, становится должником перед компанией, которую указывают согласно дебета 62. Дебиторская задолженность является активом компании, значит по Дт указывается увеличение актива.

После оплаты продукции, уменьшается задолженность, поэтому снижение актива отражается по Кт 62. Отсюда получается, что 62 представляет собой активный счет. Но, бывают такие случаи, когда покупатель переводит авансовый платеж, тогда получается кредиторская задолженность компании перед ним или пассив. Он пройдет по Кт 62. После отгрузки продукции заказчику в зачет предоплаты, кредиторская задолженность снижается, уменьшение пассива указывается согласно Дт 62. В этой ситуации 62 счет относится к пассивным.

Рассмотренный пример показывает, что счет 62 имеет признаки двух видов, поэтому его относят к третьей категории, активно-пассивным. Аналогичным образом можно провести анализ любого другого счета и понять, к какому классу его относят. Электронные программы имеют встроенные обозначения и указывают напротив каждого значения его вид, согласно классификации.

В бухгалтерском учете различают три вида счетов. Они имеют собственные схему и структуру. Следует знать все существующие виды согласно классификации и уметь отличать один от другого.

ТИПЫ ИЗМЕНЕНИЙ В БУХГАЛТЕРСКОМ БАЛАНСЕ

Баланс фиксирует состояние имущества и его источников на определенную дату, но под влиянием хозяйственных операций его состояние может изменяться. Существуют четыре типа изменений бухгалтерского баланса под влиянием хозяйственных операций.

Первый тип: А+А

Хозяйственные операции влияют на изменение актива, т.е, состава имущества, при этом итог валюты баланса не меняется.

Второй тип: П+П —

Хозяйственные операции влияют на изменение пассива, т.е. источников средств, при этом итог валюты баланса не меняется.

Третий тип: А+П +

Хозяйственные операции вызывают одновременно и увеличение и актива, и пассива баланса. Итог валюты баланса при этом увеличивается на ту же сумму.

Четвертый тип: А-П —

Хозяйственныe операции вызывают одновременно уменьшение и актива, и пассива баланса. Итог валюты баланса при этом уменьшается натуже сумму. Схематично эти типы балансовых изменений можно для наглядности изобразить следующим образом.

Таблица 3

Типы изменений в балансе, вызываемые хозяйственными операциями

| Тип

изменений в балансе |

Актив | Пассив | Состояние валюты (итoга) баланса | |

| увеличение | уменьшение | увеличение | уменьшение | |

| l тип | + | Не изменяется | ||

| 2 тип | + | Не изменяется | ||

| 3 тип | + | + | + | Увеличивается |

| 4 тип | Уменьшается |

Примечание: Знак плюс (+) означает увеличение статьи баланса, знак минус (-) означает уменьшение статьи баланса, а знак ноль (0) означает, что операция не затрагивает статьи баланса.

Активы и пассивы предприятия

Если же в структуре пассивов значимое место занимает кредиторская задолженность, то это означает, что бизнес ведется неэффективно и предприятие в скором будущем может прогореть.

В идеале, активы должны равняться пассивам. Однако бывает, что равенство не достигается. Тогда в управленческом балансе «1С: Управляющего 8» появляется строка «Разница между активами и пассивами». Это может быть вызвано несколькими причинами, приведенными ниже.

некорректный ввод начальных остатков;

некорректное проведение документов распределения и списания расходов;

ввод документов «задним числом» (проведение документов финансово-хозяйственной деятельности непосредственно после выполнения регламентной операции закрытия месяца.

Можно выделить еще одну важную особенность управленческого баланса «1С: Управляющего 8». Любую строку отчета можно открыть двойным щелчком мыши, расшифровав тем самым представленные данные. Например, кликнув по строке «Имущество», руководитель узнает, какое именно имущество есть в компании (мебель, офисная техника, транспортные средства и т. д.).

Таким образом, учет активов и пассивов позволяет руководителю решать несколько вопросов: оценивать стоимость бизнеса, определять финансовую устойчивость предприятия, а также вовремя обнаружить некорректное ведение учета или хищения имущества.

Брак с французом, документы для «визы невесты» на Украине. Что дает рефинансирование по кредиту?. За границу без проблем. Информация о 3 НДФЛ сейчас доступна

Актив и пассив баланса. Группировка имущества и источников его формирования (стр. 1 из 5)

Министерство образования и науки Российской Федерации

ГОУ ВПО «УФИМСКИЙ ГОСУДАРСТВЕННЫЙ НЕФТЯНОЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Кафедра бухгалтерского учета и аудита

по дисциплине «Бухгалтерский учет»

доцент, к.э.н. А.М. Низамутдинова

Задача 1. Актив и пассив баланса. Группировка имущества и источников его формирования.

На основе данных для выполнения задачи определить, к какой части бухгалтерского баланса (актив или пассив) относятся конкретные виды имущества и источники его формирования, а затем составить бухгалтерский баланс.

Бухгалтерский баланс ОАО «Станкостроитель» на 01.01.200_г.

| Актив | Величина. тыс. руб. | |

| Внеоборотные активы | ||

| 1.Основные средства в том числе: | 120 | |

| 1.1.Здания: | 120 | |

| Здания производственных цехов(8) | 120 | 420 |

| Здания материальных складов готовой продукции(9) | 120 | 350 |

| Здание административного корпуса(10) | 120 | 290 |

| 1.2.Машины и оборудование: | 120 | |

| Станки с программно-числовым управлением на складе готовой продукции(2) | 120 | 200 |

| Производственное оборудование в сборочных цехах(3) | 120 | 850 |

| 2.Нематериальные активы | 110 | |

| Деловая репутация организации (25) | 110 | 5 |

| Организационные расходы и счет вклада учредителей в уставный капитал(26) | 110 | 15 |

| Права на промышленные образцы(27) | 110 | 2 |

| 4.Долгосрочные вложения в ценные бумаги предприятий(14) | 140 | 250 |

| Итого по первому разделу | 2360 | |

| Оборотные активы | ||

| 1.Производственные запасы: | 211 | |

| 1.1.Основные материалы: | ||

| Сталь круглая на складе (4) | 211 | 340 |

| Комплектующие изделия на складе (6) | 211 | 820 |

| Цветные металлы на складе (7) | 211 | 30 |

| 1.2.Прочие материалы: | ||

| Прочие материалы на складе (5) | 211 | 70 |

| Бумага писчая (11) | 211 | 40 |

| Порошок для факса (21) | 211 | 5 |

| 2.Незавершенное производство (1) | 213 | 960 |

| Полуфабрикаты собственного изготовления (12) | 213 | 60 |

| 3.Расходы будущих периодов(20) | 216 | 8 |

| 4.Готовая продукция (15) | 214 | 800 |

| 5.Денежные средства: | 260 | |

| Денежный средства в кассе предприятия (28) | 261 | 10 |

| Расчетный счет (29) | 262 | 380 |

| Валютный счет (35) | 260 | 30 |

| 6.Краткосрочные вложения в ценные бумаги предприятий (13) | 250 | 25 |

| Предоставленные краткосрочные займы другим предприятиям(16) | 250 | 55 |

| 7.Средства в расчетах: | ||

| Авансы поставщикам за материалы (17) | 230 | 120 |

| Итого по второму разделу | 3775 | |

| Баланс | 6135 | |

| Пассив | ||

| Капитал и резервы | ||

| 1.Уставный капитал(30) | 410 | 3500 |

| 2.Добавочный капитал(31) | 420 | 90 |

| 3.Резервный капитал(32) | 430 | 160 |

| 4.Прибыль: | ||

| 4.1.Прибыль отчетного года(33) | 470 | 170 |

| 5.Целевое финансирование(34) | 450 | 140 |

| Итого по третьему разделу | 4060 | |

| Долгосрочные обязательства | ||

| 1.Долгосрочные кредиты(24) | 510 | 930 |

| Итого по четвертому разделу | 930 | |

| Краткосрочные обязательства | ||

| 1.Краткосрочные кредиты(23) | 610 | 160 |

| 2.Кредиторская задолженность: | 620 | |

| Кредиторская задолженность за электроэнергию(22) | 621 | 5 |

| Задолженность предприятий перед поставщиками материалов(18) | 621 | 180 |

| Авансы, подученные от покупателей(19) | 621 | 170 |

| Задолженность работникам предприятия по оплате труда(36) | 622 | 210 |

| Задолженность бюджету по налогу на доходы с физических лиц(37) | 624 | 130 |

| Задолженность предприятия и органам социального страхования(38) | 623 | 290 |

| Итого по пятому разделу | 1145 | |

| Баланс | 6135 |

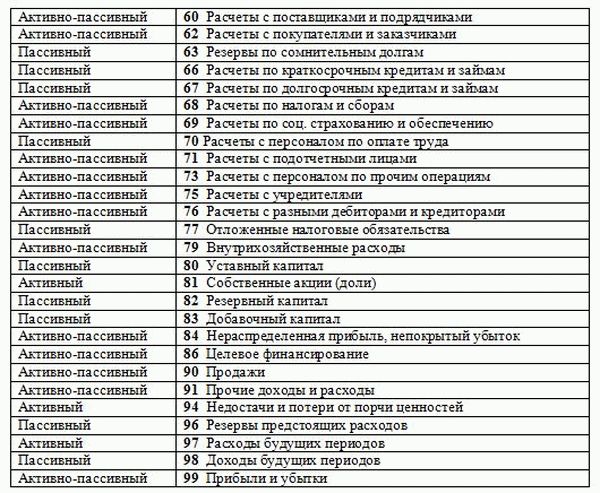

ЗАДАЧА 2. СЧЕТА И ДВОЙНАЯ ЗАПИСЬ. ОТРАЖЕНИЕ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ НА СЧЕТАХ

Цель задачи : усвоение порядка отражения на счетах бухгалтерского учета хозяйственных операций.

Задание: На основе данных для выполнения задачи: открыть счета бухгалтерского учета; отразить на счетах бухгалтерского учета хозяйственные операции способом двойной записи; подсчитать обороты и конечные остатки; по данным конечных остатков составить баланс.

Данные для выполнения задачи Бухгалтерский баланс завода 1 декаб ря 200_ г.

| Актив | Сумма, тыс. руб. | Пассив | Сумма, тыс. руб. |

| Основные средства в том числе: | 2500 | Уставный капитал | 3000 |

| ПРИБЫЛЬ 99 | 2400 | ||

| здания, машины, оборудование | 2500 | Краткосрочные кредиты | 2000 |

| Запасы в том числе: | Кредиторская задолженность в том числе: | ||

| сырье, материалы | 1800 | перед бюджетом | 440 |

| незавершенное производство | 900 | по страхованию | 500 |

| готовая продукция | 400 | по оплате труда | 1015 |

| Денежные средства в том числе: | 2815 | прочие кредиторы | 60 |

| касса | 15 | ||

| расчетные счета | 2800 | ||

| Дебиторская задолженность том числе: | 1000 | ||

| покупатели | 750 | ||

| прочие дебиторы | 250 | ||

| БАЛАНС | 9415 | БАЛАНС | 9415 |

Хозяйственные операции за декабрь (проводки)

| 10-Материалы | |

| Д | К |

| Сн=1800 | |

| 7)250 13)40 | 11)320 |

| Об.=290 | Об.=320 |

| Ск=1770 |

Решение : Откроем счета бухгалтерского учета и разнесем хозяйственные операции: