Транспортный налог для юридических лиц в 2021 году

Содержание:

- Подробнее про авансовые платежи

- В каких случаях платится

- Способы подачи заявлений и отчётности по ТН

- Какой предусмотрен транспортный налог для инвалидов в 2021 году

- Повышающие коэффициенты для расчета транспортного налога

- Производство расчётов

- Отмена транспортного налога в 2021 году: правда и домыслы

- Госрегистрация автотранспортных и иных средств физлицами

- Льготы по транспортному налогу

- Закон москвы о транспортном налоге

- Как посчитать авансовый платеж по транспортному налогу

- Начисление пени транспортному налогу для юридических лиц в 2021 году

Подробнее про авансовые платежи

Процедуру уплаты налога или сбора регламентирует статье 58 Налогового кодекса (НК). Часть 1 этой статьи гласит, что налог уплачивают единовременно, одной суммой. Однако закон допускает предварительную оплату в течение периода, за который начисляют сумму налога. Она носит название «авансовый платеж».

Российское законодательство предусматривает случаи, в которых вносить аванс обязательно. Например, это налог на доходы физлиц для иностранцев, работающих в Российской Федерации, или налог на прибыль юридического лица. По транспортному налогу платить предварительно не нужно. Однако собственник авто может сделать это по собственной инициативе.

Причинами такого порядка выполнения обязанности по внесению сборов выступают:

- Предположительное отсутствие средств в будущем году;

- Наличие свободных денег в настоящее время;

- Невозможность оплаты в установленный срок по другим обстоятельствам.

В каких случаях платится

Многие интересуются, в каких же случаях платить авансовые платежи, ведь видов транспортных средств много, а это значит, что критериев для определения того, должны или не должны те или иные владельцы разных средств передвижения оплачивать обязательный налоговый платёж.

Транспортные средства, которыми владеют организации, платят за них транспортный налог, вносят авансовые платежи, называются объектами налогообложения.

К ним относятся:

- транспортные средства, передвигающиеся по земле (легковые и грузовые автомобили, мотороллеры и мотоциклы, гусеничные машины, автобусы и т.д);

- используемый зимой наземный транспорт типа мотосаней и снегоходов;

- воздушные средства передвижения (вертолёт, самолёт и т.д.);

- транспортные средства, эксплуатация которых осуществляется на воде. К ним относятся моторные катамараны и лодки, корабли, яхты, гидроциклы, катера.

Из вышесказанного понятно, что авансовый платёж оплачивается в случаях не только с наземным, но и с водным и воздушным транспортом.

Здесь тоже есть исключения. Организации-владельцы некоторых вышеперечисленных транспортных средств могут не платить авансовые платежи, если эти средства являются:

- лодками или катамаранами без мотора (управляемые вёслами);

- легковыми автомобилями, созданными специально для людей с ограниченными физическими возможностями;

- речными и мореплавательными суднами, используемыми в качестве промышленной техники;

- лодками с двигателем мощностью до ста лошадиных сил;

- легковыми машинами, полученными органами социальной защиты в соответствии с законом. Их мощность не должна превышать ста лошадиных сил;

- моторными лодками с мощностью двигателя до пяти лошадиных сил;

- водными и воздушными транспортными средствами, используемыми для перевозки пассажиров и груза;

- автомобилями, которые приобретены организациями для пользования в сельскохозяйственной отрасли (перевозка скота, молока, птиц и т.п.);

- автомобилями, которые находятся под владением исполнительных органов и используются в военной службе;

- медицинским воздушным транспортом;

- транспортные средства, которые считаются находящимися в угоне;

- зарегистрированными в мировом реестре судов морскими суднами;

- буровыми судами и установками, морскими платформами.

Какой транспортный налог на 150 лошадей в Московской области, смотрите в таблице.

Способы подачи заявлений и отчётности по ТН

Все документы по транспортному налогу могут быть сданы в ИФНС как в электронном виде, так и на бумажных носителях.

Приём заявлений на льготу от физ. лиц и предпринимателей, а также регистрация налоговой декларации от организаций могут быть осуществлены несколькими способами:

Ответ из ИФНС поступает заявителю или декларанту тем же способом, что и предоставление. Он может быть как положительным, так и отрицательным.

В некоторых случаях налоговики могут отказать в приёме документов:

сдача документов не в той форме, обратите внимание, что формы заявления и декларации новые;

нет нужных реквизитов заявителя или нужной подписи;

не предоставлены документы, удостоверяющие личность ФЛ, или подтверждающие полномочия представителя;

сдача пакета не в ту инспекцию.

Те грузоперевозчики, которые платят в «Платон», освобождаются от авансовых платежей и части налоговых сборов

Авансовые платежи организаций

Организации должны вносить авансовые платежи в ИФНС по месту регистрации предприятия каждый квартал, если это отдельно не регламентировано местным законодательством. То есть по окончании календарного квартала предприятие переводит в налоговый орган ¼ часть суммы транспортного налогового сбора.

При этом региональный исполнительный орган вправе отметить квартальные отчётные периоды и авансовые платежи.

Декларирование налога ЮЛ

Отчётность за налоговый период предоставляется только организациями (ЮЛ). Срок декларирования может быть уточнён региональными властями отдельно, но согласно статье 363.1. декларация по итогам отчётного периода должны быть сдана в ИФНС до 1 февраля.

При возникновении ситуации, когда предприятие ликвидируется, ФНС РФ рекомендует сдать налоговую отчётность по транспорту вместе с уведомлением о начале ликвидации компании, либо — вариант номер 2 — на момент формирования ликвидационного баланса. При этом, когда декларация сдаётся одновременно с извещением о ликвидации ООО, в случае, возникновения любых затрат или доходов нужно будет сдать уточнённый налоговый отчёт.

Когда компания закрывает одно из своих обособленных подразделений, декларация по транспортному налогу предоставляется в следующие инстанции:

- если подразделение ещё не закрылось, в ИФНС по месту нахождения ОП;

- если отчётность не успели сдать, по месту нахождения головного офиса компании (согласно комментариям ФНС от 04.04.2017 № БС-4–21/6264).

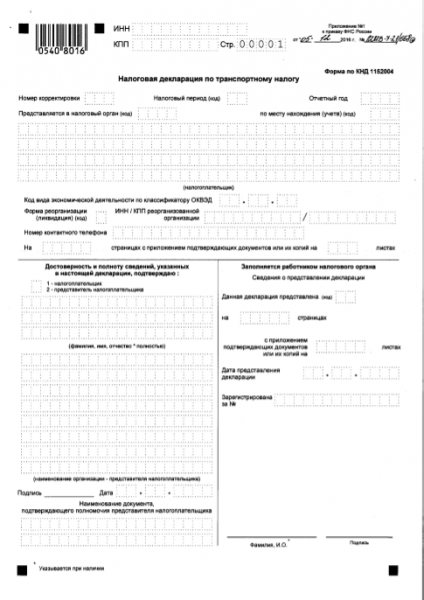

Разберём, что нового появилось в годовой налоговой отчётности:

- декларация позволяет при расчёте налога учитывать период, когда ТС зарегистрировано после 15-го числа месяца (налог сокращается на этот период);

- отчёт даёт возможность показать общую сумму налогового сбора по всем ТС, в каком регионе РФ они бы ни находились (если это согласовано с регулятором до начала года);

- отчётность не подтверждается печатью организации;

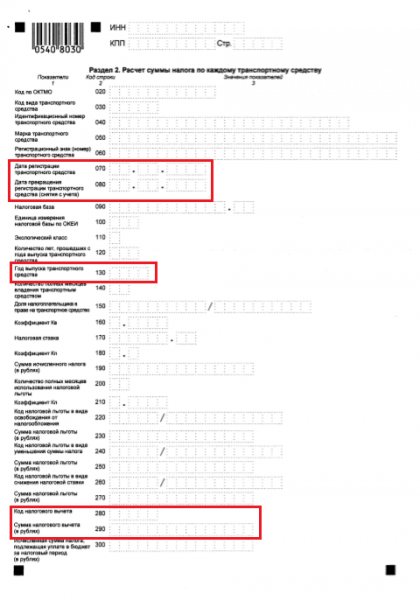

- в структуре появилось несколько новых строк: №070 и 080, которые содержат регистрационные данные по ТС;

- строка №130 с годом выпуска ТС;

- а также строки №280 и 290 для отражения кода и суммы вычета для участников системы «Платон».

Комментарии ФНС РФ по заполнению строк по «Платону»:

- если владелец не вносит дорожный сбор по «Платону», во всех ячейках строк №280 и 290 ставятся прочерки;

- если организация вносит плату в реестр, то в строке №280 необходимо указать код вычета «40200», а в блоке №290 поставить сумму, уплаченную в «Платон»;

- при этом, если в ячейках №280 и 290 стоят цифровые значения, нужно в блоках №023, 025, 027 поставить «0».

Фотогалерея: новая декларация по налогу на транспорт

Титульный лист декларации по транспортному налогу для отчётности за 2021 год

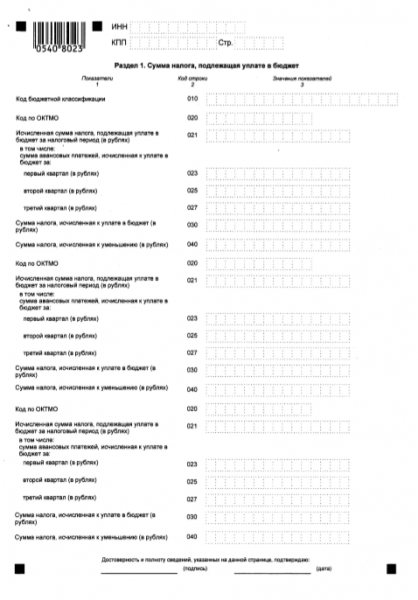

В первом разделе существенных изменений нет

Главные изменения — во втором разделе, добавлены строки, подтверждающие налоговые вычеты

Какой предусмотрен транспортный налог для инвалидов в 2021 году

Ограниченное состояние здоровья нередко вынуждает инвалидов отказывать от использования общественного транспорта в пользу личного автомобиля. Собственный транспорт позволяет человеку быть более мобильным и автономным.

Налоговые льготы полагаются владельцам следующих видов транспорта:

- автомобиль: грузовой или легковой;

- мотоцикл;

- моторная лодка (до 5 л.с.);

- катер;

- и прочие.

Однако следует учитывать, что для освобождения от налогов транспортное средство должно соответствовать одному из важных требований:

- Официальный собственник – инвалид.

- ТС оборудовано с учетом потребностей человека с инвалидностью.

- Двигатель по мощности не превышает 100 лошадиных сил. Исключение будет для автомобилей, оборудованных специальной техникой, для них допустима мощность до 150 л.с.

При передаче прав по генеральной доверенности освобождение от налога сохраняется.

Интересно! В разных регионах налоговые законы могут немного отличаться от федеральных, к примеру в Москве от транспортного налога освобождены только инвалиды первой и второй группы.

Инвалидность не означает страховку от участия в судебных процессах. Нередко человека с инвалидностью могут коснуться официальные разбирательства в гражданских вопросах.

Для инвалидов предусмотрено полное или частичное освобождение от уплаты госпошлины. К примеру, у нотариуса действует 50%-ная скидка. Однако стоит учитывать, что на инвалидов с третьей группы подобные преференции не распространяются.

Многие нетрудоспособные люди жалуются на малый размер пособий и решают открыть свое дело.

Совершенно естественно, что для них государством созданы специальные условия:

- Нет платы за регистрацию ИП.

- Специальная единовременная выплата на открытие своего дела.

- Стоимость патента на 30% ниже.

- Ежемесячный налоговый вычет размером 5000 рублей.

- Если доход менее 100 000 в месяц, то налоги платить не нужно.

Несмотря на все льготные условия, не каждый инвалид может заниматься развитием своего дела. Обычно такие нагрузки под силу лишь людям со второй или третьей группой.

Для того, чтобы гражданину получить определенные льготы, предусмотренные инвалидам, нужно подтвердить факт инвалидности справкой МСЭ. Деятельность МСЭ регулируется приказом. На экспертизу лица направляются мед. учреждением, ПФР, соц. защитой. Направление на МСЭ имеет форму согласно приказу форма N 088/у-06. При подтверждении инвалидности выдается справка, удостоверяющая инвалидность по форме, утвержденной . Выделяют в зависимости от уровня ограничения 3 группы инвалидности и категория «ребенок-инвалид» инвалидность является срочной. Специалисты бюро, по результатам проведенной экспертизы, разрабатывают ИПРА, утвержденную .

Так, получив документы МСЭ, инвалид вправе претендовать на предусмотренные налоговые льготы, предоставляемые законодательством все уровней.

Повышающие коэффициенты для расчета транспортного налога

Налог с дорогостоящих машин рассчитывается с учетом повышающего коэффициента (п. 2 ст. НК РФ). Он составляет:

- 1,1 — в отношении легковых автомобилей стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей стоимостью от 5 млн. до 10 млн. руб. включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей стоимостью от 10 млн. до 15 млн. руб. включительно, с года выпуска которых прошло не более 10 лет, а также в отношении легковых автомобилей стоимостью от 15 млн. руб., с года выпуска которых прошло не более 20 лет.

размещен на сайте Минпромторга. При использовании данного списка надо учитывать, что в отношении некоторых из них введены дополнительные ограничения. Речь идет о графе «Количество лет, прошедших с года выпуска» таблицы. К примеру, по автомобилям BMW M240i xDrive с бензиновым двигателем объемом 2 998 куб. см. коэффициент применяется только в том случае, если с даты выпуска прошло от 1 года до 2 лет включительно.

Как определить количество лет, прошедших с года выпуска автомобиля? НК РФ не содержит четких разъяснений на этот счет. На практике выработаны два подхода к расчету возраста машин.

Первый основывается на разъяснениях, приведенных в письме ФНС от 02.03.15 № БС-4-11/3274@. В нем сказано, что при исчислении транспортного налога за 2014 год в отношении машины 2011 года количество лет, прошедших с года ее выпуска, составляет 4 года. То есть число лет, истекших с года выпуска автомобиля, определяется в целых годах. Следовательно, возраст только что выпущенного заводом автомобиля равен одному году (за период до конца того календарного года, в котором он изготовлен).

А значит, транспортный налог за 2020 год по дорогостоящему автомобилю 2020 года нужно рассчитывать с учетом того, что количество лет, прошедших с года его выпуска, составляет 1 год. Такая машина подпадает в определенную перечнем категорию «от 1 до 2 лет включительно». Следовательно, придется применить повышающий коэффициент.

Второй подход также основывается на официальных разъяснениях. В письме Минфина от 11.06.14 № 03-05-04-01/28303 (доведено до сведения налоговых органов письмом ФНС от 07.07.14 № БС-4-11/13195@) указано, что при исчислении транспортного налога за 2014 год в отношении автомобиля 2014 года количество лет, прошедших с года его выпуска, составит не более 1 года.

Получается, что для автомобиля 2020 года количество лет, прошедших с года его выпуска, будет не более 1 года. Следовательно, такой автомобиль не подпадает в определенную перечнем категорию «от 1 до 2 лет включительно», и при расчете налога за 2020 год применять повышающий коэффициент не требуется.

К сожалению, арбитражной практики по данному вопросу нет. Поэтому налогоплательщику придется самому решить, какой из названных подходов применить при подсчете возраста авто. Также можно обратиться в налоговый орган по месту учета с письменным запросом о порядке исчисления транспортного налога в отношении конкретного автомобиля (подп. 1 п. 1 ст. НК РФ). Следование этому разъяснению освободит от налоговой ответственности и станет основанием для неначисления пеней (подп. 3 п. 1 ст. и п. 8 ст. НК РФ).

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

Отмена транспортного налога в 2021 году: правда и домыслы

Слухи об отмене транспортного налога то появляются, то исчезают с 2009 года. Объясняется это тем, что:

- Перед введением акцизов на топливо власть обещала отменить транспортный налог, однако дальше обещаний дело не пошло.

- По мнению многих автолюбителей, данный обязательный платеж не является социально справедливым, ведь расчет ведется только с учетом мощности ТС, без учета километража. Иными словами, ездит ли машина сутками по городу (вредя дорожному покрытию или окружающей среде) или стоит в гараже годами, сумма налога будет одинакова.

Законы отдельных субъектов предусматривают поблажки (вплоть до 100% льготы) некоторым налогоплательщикам и транспортным средствам определенных категорий. Однако о полной отмене налога в 2021 году речь не идет. Чтобы не попасться на уловки «желтой» прессы, всегда проверяйте информацию на официальных сайтах соответствующих государственных органов.

Госрегистрация автотранспортных и иных средств физлицами

Данная процедура осуществляется на основании Постановления правительства России, согласно которому владельцы ТС, лица, пользующиеся таковыми от их имени, обязаны в определенном порядке произвести регистрацию вышеуказанной техники либо изменить уже имеющиеся регистрационные данные в Госинспекции (органах Гостехнадзора). Это необходимо осуществить в течение ранее установленного срока действия номерного знака «Транзит» либо на протяжении 5 суток с даты приобретения, оформления, снятия с учета ТС, замены старых номерных агрегатов, иного рода обстоятельств, которые потребовали корректировки регистрационных данных.

Таким образом, регистрация ТС физлиц – их собственников производится в ГИБДД по существующим правилам, которые утверждены российским МВД.

Льготы по транспортному налогу

Фискальные органы, применяя повышенный коэффициент для расчета налога на дорогие транспортные средства, не забывают учитывать интересы и других категорий граждан и организаций.

Для физических лиц

Как правило, регионы сами определяют категории граждан, которые освобождены от уплаты налога. В основном, это Герои СССР и России, ветераны, инвалиды, многодетные родители и участники ликвидации аварии на Чернобыльской АЭС. Под льготное налогообложение попадают и транспортные средства, предоставленные социальными службами.

Для юридических лиц

Льготы по оплате транспортного налога есть и у юридических лиц, например, в Москве от него освобождены компании, занимающиеся перевозкой пассажиров в городе. Нулевая ставка действует и для агентов особых экономических зон.

Кроме этого, к категории льготников относятся:

- Компании, владеющие промысловыми и рыболовными судами или водным транспортом, основной вид деятельности которого – грузовые и пассажирские перевозки.

- Предприниматели, работающие в сельском хозяйстве (доля продажи сельхозпродукции должна превышать 50% общей выручки компании) тоже освобождены от налога на комбайны, трактора, машины для перевозки удобрений и готовой продукции.

- Автомобили и техника военных и силовых ведомств (МО, Гражданская оборона, ФСБ, МЧС, служба внешней разведки).

- Медицинские самолеты и вертолеты, с изображением Красного Креста или Полумесяца на борту.

Если организация попадает под вышеперечисленные категории льготников, она обязана уведомить об этом налоговые органы. Начисление нулевой ставки возможно только после подачи соответствующей формы в ФНС. Связано это с тем, что раньше эта информация отражалась в налоговых декларациях, которая для транспортного налога теперь не нужна. Физическим лицам и ИП сведения подавать не обязательно, за них это сделают сотрудники налоговой службы.

Закон москвы о транспортном налоге

12) физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

Закон г. Москвы от 9 июля 2021 г. N 33 «О транспортном налоге» (с изменениями и дополнениями)

7) бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

Москвы №33 от 09.07.2021 (ред. 29.11.2021), не все предприятия уплачивают пошлину за пользование авто-, мото- и спецтехникой. Льготы по транспортному налогу в Москве распространяются на физические лица и предприятия:

Транспортный налог регулируется главой 28 НК РФ. Однако в статье 356 говорится, что в субъектах есть свои законы, устанавливающие порядок уплаты и размер налога. Регионы вправе устанавливать ставки, а для юридических лиц — порядок и срок уплаты.

Срок уплаты

4 ИЗМЕНЕНИЕ СТРУКТУРЫ ДОХОДОВ БЮДЖЕТА ГОРОДА МОСКВЫ Динамика доли поступлений от нефтегазовой отрасли Динамика доли доходов от малых и средних предприятий 34,9% 16,7% 12,1% 8,8% 8,1% Удельный вес в общей сумме налога на прибыль организаций Удельный вес МСП в общей сумме налоговых и неналоговых доходов 25,9% 19,3% 19,5% Удельный вес в общей сумме налоговых и неналоговых доходов 19,4% 20,9% 11,6% 9,0% 9,8% 10,0% 9,7% 9,4% 15,2% 17,3% 5,0% 4,3% 5,6% 5,5% 5,2% 5,0% ОЦЕНКА мес. Динамика доли НДФЛ и налога на прибыль в налоговых доходах бюджета г. Москвы 47,2% 43,4% 46,3% 48,4% 50,0% 47,6% 46,2% 46,5% 47,1% 47,7% 40,0% 42,1% 38,0% 36,3% 34,7% 36,5% 36,9% 35,6% 34,8% 34,1% Доля НДФЛ Доля налога на прибыль организаций ОЦЕНКА 4

Суммы, выплаченные излишне, возвращаются лицу, либо учитываются в будущие платежи. Средства выплачиваются в рублях. Размер в 50 копеек и более округляется в сторону увеличения, а менее не засчитываются. Закон определил категории лиц, которые от выплат освобождены.

Лица, на которых зарегистрированы транспортные средства обязаны выплачивать налоги. Процедура регулируется нормами НК РФ и региональными актами. За все время действия законодательство претерпело некоторые изменения. Для отдельных регионов предусмотрены различные нормы уплаты налога, в том числе и отдельное законодательство для Москвы.

Отдельное описание Закона для Москвы

Отдельным нормативным актом является Закон г. Москвы от 9 июля 2021 года № 33 «О транспортном налоге». Он определяет и регулирует всю процедуру относительно столицы. Структурно он напоминает главу 28 НК РФ. Закон определяет ставки по выплатам исходя из вида техники и мощности двигателя. Сроки по выплатам несколько иные. Юридические лица обязаны вносить средства не позднее 5 февраля года, следующего за истекшим налоговым периодом. Организации не вправе выплачивать деньги авансом.

2. Налогоплательщикам, являющимся физическими лицами, льготы, установленные частью 1 настоящей статьи, предоставляются по заявлению налогоплательщика на основании документа, подтверждающего право на льготу. При наличии у налогоплательщика права на получение льгот по нескольким основаниям льгота предоставляется по одному основанию по выбору налогоплательщика.

7) бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

ГОРОДА МОСКВЫ

1. Налогоплательщики, являющиеся организациями, уплачивают налог не позднее 5 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками, являющимися организациями, не производится.

Пунктом 2 статьи 358 определены категории транспортных средств, на которые обязательные выплаты не распространяются. Например, лодки на веслах, суда для промысла, техника с двигателем, мощность которого не выше ста лошадиных сил, водный транспорт компаний или ИП, которые занимаются транспортировкой грузов и пассажиров.

Как посчитать авансовый платеж по транспортному налогу

Авансовые платежи по транспортному налогу исчисляются по итогам отчетных периодов. Отчетными периодами признаются I, II и III кварталы (п. 2 ст. 360 НК РФ).

Сумма платежа определяется как ¼ произведения налоговой базы и налоговой ставки (п. 2.1 ст. 362 НК РФ). При этом учитываются так называемый коэффициент владения и повышающий коэффициент на дорогостоящие автомобили.

В общем виде формула расчета выглядит так:

АП = ¼ × НБ × НС × Кв × Кп,

где НБ — налоговая база (для автомобиля это мощность двигателя в лошадиных силах), НС — налоговая ставка, Кв — коэффициент владения, Кп — повышающий коэффициент.

Величину налоговой ставки также устанавливает субъект РФ, и она может не только существенно различаться по регионам, но и меняться от года к году.

Коэффициент владения определяется как отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. Полным считается тот месяц, в котором право владения транспортом возникло до 15 числа или утрачено после 15 числа (п. 3 ст. 362 НК РФ).

Величина повышающего коэффициента зависит от средней стоимости и возраста авто. Конкретные значения коэффициента закреплены в п. 2 ст. 362 НК РФ.

С 2018 года для автомобилей стоимостью от 3 млн до 5 млн руб. не старше 3 лет применяется единый коэффициент 1,1.

Перечень автомобилей, являющихся дорогостоящими, обязан ежегодно публиковать Минпромторг.

Сумма авансовых платежей по транспортному налогу, начисленных по налоговый период 2019 года включительно, отражается в декларации, представляемой за год, как величина, уменьшающая до суммы, предназначенной к уплате за последний период года, общую сумму налога, начисленного за налоговый период. По итогам отчетных периодов никакая отчетность не сдается.

С налогового периода 2020 года декларирование транспортного налога для юрлиц отменено.

Общая схема

Формула для расчёта следующая:

АП = НБ × НС × ¼, где:

- НБ — налоговая база (для ТС – мощность двигателя в лошадиных силах);

- НС — налоговая ставка.

Пример расчёта: компания «Рондо» зарегистрирована в Твери. На её балансе числится легковой автомобиль Lada Granta, машину приобрели в 2017 году. Бухгалтеру нужно произвести расчет авансов за 1 квартал 2019 года.

Характеристики автомобиля:

- мощность – 106 л.с.;

- зарегистрирован в Твери;

- год выпуска – 2017.

Ставка в Твери за авто с такой мощностью – 21 руб.

Формула расчета: (106 л.с. × 21 руб.) × ¼ = 556,5 руб.

За неполный квартал

Если организация была собственником автомобиля не полный квартал, авансовый платеж считают по фактическому количеству полных месяцев. Это закреплено в п. 3 .

У компании должны быть документы, которые подтверждают, что транспортное средство было в собственности неполный квартал.

- Если автомобиль зарегистрировали до 15 числа включительно или сняли с учета после 15 числа – месяц постановки на учёт или снятия с учёта считают за полный.

- Если автомобиль зарегистрировали после 15 числа или сняли с учёта до 15 числа – месяц постановки на учёт или снятия с учёта не берут в расчёт суммы налогового платежа.

- Если автомобиль зарегистрировали и сняли с учета в один день, рассчитывать транспортный налог не нужно. Об этом сказано в .

Аванс за неполный квартал считают по формуле:

АП = НБ × НС × Кп × ¼ × Кв, где:

Кв — коэффициент владения.

Чтобы его рассчитать, нужно число месяцев владения транспортным средством в квартале разделить на три.

Пример расчета: строительная компания из Калининграда в марте купила грузовой автомобиль Hyundai HD78. Грузовик зарегистрировали 14 марта. Автомобиль находится в собственности у организации три месяца – январь, февраль и март.

Бухгалтер должен рассчитать размер аванса за 1 квартал. Характеристики автомобиля:

- мощность: 130 л.с.;

- дата выпуска: 2013 г.

Ставка для грузовых автомобилей до 150 л.с. в Калининграде – 40 руб.

Формула расчета: 130 л.с.. × 40 р. × (3 МЕС. : 3 МЕС.) × ¼ = 1 300 руб.

Начисление пени транспортному налогу для юридических лиц в 2021 году

Субъекты РФ самостоятельно определяют сроки уплаты транспортного налога для юр. лиц. При этом крайний срок согласно п. 1 ст. 363 НК РФ не может быть установлен ранее 1 февраля. Если организация нарушила выплату по налогу, ее ожидает:

- Начисление пени;

Пени начисляются за каждый день просрочки оплаты налога до полного погашения задолженности.

- Штраф;

Штраф ожидает организации, которые не вовремя подали декларацию либо неверно рассчитали налог. Согласно п. п. 1 и 3 ст. 122 НК РФ штраф составит 20% от неуплаченного налога или 40% в случае, если нарушение совершено умышленно.

- Принудительное взыскание недоимки за счет денежных средств или имущества.

В случае неуплаты ТН налогоплательщику высылается уведомление с требованием погасить задолженность. Игнорирование требования приводит к принудительному взысканию долга за счет денежных средств или имущества организации-должника через суд или по решению налоговой согласно ст. 45, 46 и 47 НК РФ.

Начисление пени по транспортному налогу для юридических лиц в 2021 году происходит по такой формуле:

Пени = (Общий размер налога) х (кол-во дней просрочки) х (1/300 ключевой ставки ЦБ РФ)

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

п. 4 ст. 75 НК РФ

С 2021 года ставка рефинансирования приравнивается к ключевой ставке ЦБ РФ согласно Указанию Банка России от 11.12.2015 N 3894-У.

Ключевая ставка время от времени изменяется, поэтому перед расчетами ее необходимо уточнить. На 16 июня 2021 года она составляет 9%.

Давайте для наглядности посчитаем, сколько пени будет начислено компании за 30 дней просрочки, если неоплаченный налог составляет 10 тыс. руб.:

Пени = 10000 х 30 х 1/300 х 9/100 = 90.

Так, через месяц после просрочки общая сумма налога за счет начисления пени вырастет с 10 000 руб. до 10 090 руб.