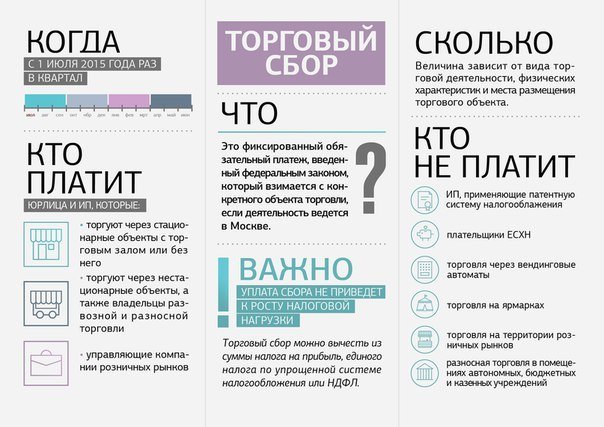

Глава 33 нк рф. торговый сбор

Содержание:

- Постановка на учет

- Порядок уменьшения налогов на величину ТС

- Кому и как платить торговый сбор

- Виды деятельности, не облагаемые торговым сбором

- Налоговая база и ставки

- Уплачивает ли ТС поставщик услуг?

- Ставки торгового сбора

- Ставки торгового сбора

- Расчет налога на прибыль

- Сумма выплат

- Арендатор и арендодатель

- Как рассчитывать торговый сбор в 2021 году (ставки в Москве с 1 июля 2015 года)

Постановка на учет

Физические лица – индивидуальные предприниматели, а также юрлица, попавшие под требования торгового сбора, должны пройти регистрацию в налоговом органе в качестве плательщиков данного вида налога. Для этого в обязательном порядке придется уведомить ИНФС о своем статусе и особенностях начисления торгового сбора для своего бизнеса. Порядок регистрации и снятия с налогового учета по торговому сбору регламентирован ст. 416 НК РФ.

Крайнее время для регистрации плательщика торгового сбора – 5 дней со дня получения в пользование объекта торговли.

Несвоевременность карается административной ответственностью. В этот же срок нужно письменно уведомлять об изменениях в деятельности, могущих повлиять на факт платежа или размер сбора, если такие изменения происходили.

Если не проинформировать налоговый орган, то торговый сбор нельзя будет вычесть из налога на прибыль, НДФЛ или суммы единого налога при «упрощенке». В случае обличающих результатов инспекции придется оплатить не только сам торговый сбор и штраф за просрочку или работу без осуществления обязательного платежа, но и все предусмотренные налоги на прибыль без всяких вычетов. Штрафом облагаются и выявленные неправдивые сведения о налоговой базе, то есть объекте реализации, повлекшие недоимки по этому сбору.

Специалисты высказывают мнение, что такой подход мотивирует бизнесменов работать с большей прибылью, чтобы не перечислять в налоговую средства себе в убыток, ведь торговый сбор платится безотносительно к денежному итогу торговли.

Куда подавать уведомление

Уведомление должно попасть в налоговую по месту расположения торгового объекта, облагаемого обсуждаемым платежом. Возможные сложности, которые могут быть вызваны этим требованием, и способы их разрешения приводим ниже:

- Действующих объектов для торговой деятельности несколько: нужно указать информацию по отдельности о каждом из них.

- Несколько далеко расположенных друг от друга торговых точек относятся в юрисдикции разных налоговых: уведомление достаточно подать в то отделение, за которым закреплен первый из перечисленных объектов, не забыв указать информацию об остальных (см. п.1).

- Имущество находится в подведомственном торговому сбору регионе, а регистрация предпринимателя относится к другому городу: уведомление надо доставить в инспекцию, отвечающую за район расположения торгового имущества.

- Используются только перемещаемые средства торговли: регистрация производится по адресу ИП или юридическому адресу организации.

- Регистрация предпринимателя относится к одному из трех мест, поддерживающих платеж торгового сбора, а деятельность он ведет в иных населенных пунктах: торговый сбор платить не нужно, как и регистрироваться по этому поводу в налоговой.

Форма уведомления

Информировать ИНФС нужно не в форме простого заявления, а на специально разработанном бланке, утвержденном письмом Министерства финансов РФ от 10 июня 2015 года № ГД-4-3/10036. В него вносится обязательная информация:

- данные о новоиспеченном плательщике (форма хозяйствования, название компании или ФИО индивидуального предпринимателя, контакты, реквизиты);

- вид деятельности бизнесмена, его код по ОКВЭД;

- название объекта, с которого происходит торговля;

- его месторасположение (точный адрес);

- данные о праве осуществлять торговлю (номер разрешения, право собственности на стационарную точку и т.п.);

- порядок расчета суммы платежа;

- льгота (если она применима).

СПРАВКА! Форма уведомления для налоговой регистрации, внесения изменений в определенные показатели или снятия с учета одинаковая: надо только поставить отметку в предусмотренном для этого окошке в верхней части рекомендованного бланка.

Фискальные органы, приняв уведомление от предпринимателя, подтверждают это выдачей ему специального свидетельства (п. 3 ст. 416 НК РФ), которое предприниматель получит в течение 5 рабочих дней.

Любой вид уведомления у бизнесменов есть возможность составлять в электронной форме, воспользовавшись сервисом сайта ФНС Российской Федерации, и доставить его в налоговый орган через интернет или непосредственно в бумажном варианте.

Порядок уменьшения налогов на величину ТС

По закону, перечисленные суммы торгового сбора налогоплательщики в некоторых случаях могут указывать в расходах на применяемых налоговых системах, а в других – имеют право уменьшить рассчитанный налог на прибыль (или заменяющий его платеж) на выплаченную сумму.

ОСНО

На этой системе торговый сбор нельзя учитывать в расходах, но можно уменьшить сумму рассчитанного налога на прибыль (или авансового платежа). При этом необходимо учитывать, что подлежит уменьшению только та часть налога, которая перечисляется в местный бюджет.

Предприниматели, уплачивающие НДФЛ

Они могут уменьшить размер налога НДФЛ, который был определен по итогам года по ставке 13%. При уменьшении налога есть нюанс. Эту операцию можно сделать только в том случае, когда предприниматель торгует по месту постановки на учет, и в этой же местности платит НДФЛ.

Важно! Однако в случае, когда ИП платит налог по месту своей прописки, а торговую деятельность и уплату торгового сбора производит в другом городе, то производить уменьшение налога невозможно.

УСН доходы минус расходы

В этой системе разрешено суммы перечисленного торгового сбора поставить в число расходов, уменьшающих доходы при определении единого налога.

УСН доходы

Предприниматели и компании на этой системе имеют право уменьшить единый налог на суммы торгового сбора, которые были выплачены в этом же периоде. Но здесь также есть нюанс — такое уменьшение возможно только в том случае, когда единый налог и ТС перечисляются в один и тот же местный бюджет.

В случае, если на УСН ведется несколько видов деятельности, то вычет по торговому сбору можно получить только с налога от поступлений с розничной торговли. В этом случае ИП либо компании необходимо будет организовать раздельный учет поступлений от торговли и остальной деятельности.

Кому и как платить торговый сбор

Закон о торговом сборе регулируется на региональном уровне. Это означает, что объекты обложения, процентные ставки, порядок и сроки уплаты, льготы устанавливаются органами местной власти.

Что такое торговый сбор?

Торговый сбор – это дополнительный муниципальный сбор, который уплачивается организациями, занимающимися мелокооптовой, крупнооптовой и розничной куплей-продажей товаров, которая осуществляется с использованием стационарных или нестационарных объектов недвижимости, а также товарных складских помещений. Этот сбор предприниматели платят за право на ведение торговой деятельности. Объектом налогообложения является не доход, а торговая площадь.

Кто должен платить торговый сбор?

- ИП и другие организации, осуществляющие торговую деятельность и применяющие общий режим налогообложения (ОСНО);

- ИП и другие организации, осуществляющие торговую деятельность и применяющие упрощенную систему налогообложения (УСН).

Кто освобождается от уплаты торгового сбора?

- ИП и другие организации, применяющие патентную систему налогообложения;

- ИП и другие организации, применяющие ЕСХН.

ВАЖНО: закон предусматривает, что режим налогообложения ЕНВД нельзя применять к деятельности, в отношении которой установлен обязательный торговый сбор. Если в настоящее время организация осуществляет свою деятельность по системе ЕНВД, но она попадает в категорию лиц, обязанных уплачивать торговый сбор, то придется перейти на другой режим налогообложения.

Виды торговли, осуществление которых подразумевает уплату торгового сбора

В п. 2 ст. 413 НК РФ определены виды торговли, осуществление которых подразумевает уплату обязательного торгового сбора. К ним относятся:

- Торговля в объектах стационарной недвижимости, имеющих торговые залы;

- Торговля в объектах стационарной недвижимости, не имеющих торговые залы;

- Торговля через нестационарные торговые сети;

- Торговля с использованием складских помещений.

ВАЖНО: согласно п. 3 ст

413 НК РФ осуществление деятельности по организации розничных рынков приравнивается к торговой деятельности, поэтому также облагается торговым сбором.

Что является объектом обложения торговым сбором?

Торговым сбором облагаются не доходы и прибыль компании, а объект недвижимости и имущество, которые используются для осуществления торговой деятельности

Причем неважно, находится ли они в собственности предпринимателя, или арендуются

К объектам, которые облагаются торговым сбором, относятся:

- Любое помещение, стационарный или нестационарный объект недвижимости, который используется при осуществлении торговой деятельности;

- Любое недвижимое имущество, используя которое предприниматель организует розничный рынок.

Сроки использования объекта обложения торговым сбором не учитываются. Так как торговый сбор исчисляется ежеквартально, то даже при разовом осуществлении торговой деятельности, например, на рынке выходного дня или сезонной ярмарке, предприниматель обязан уплатить торговый сбор.

Сроки уплаты

Уплата сбора производится ежеквартально не позднее 25-го числа месяца, следующего за периодом обложения, т.е. квартала (пункт 2 статьи 417 НК РФ).

| Код бюджетной классификации | |

|---|---|

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 05010 02 1000 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (пени по соответствующему платежу) |

182 1 05 05010 02 2100 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (проценты по соответствующему платежу) |

182 1 05 05010 02 2200 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 05010 02 3000 1100 |

Виды деятельности, не облагаемые торговым сбором

Местные власти имеют право устанавливать виды деятельности, в отношении которых торговый сбор платить не нужно:

Льготные виды деятельности

Согласно закону г. Москвы № 29 от 24 июня 2015 года, от уплаты торгового сбора освободили:

- розничную торговлю через торговые (вендинговые) автоматы;

- торговлю на ярмарках выходного дня, специализированных и региональных ярмарках;

- торговлю в кинотеатрах, театрах, музеях при условии, что по итогам квартала доход от продажи билетов составит не менее 50%;

- торговлю на территории агропродовольственного кластера (овощебазы);

- торговые объекты, расположенные на территории розничных рынков;

- автономные бюджетные и казенные учреждения;

- организации федеральной почтовой связи;

- нестационарные торговые объекты (киоски, палатки, открытые лотки), реализующие печатную продукцию;

- религиозные организации в отношении торговли в культовых зданиях.

Помимо этого от уплаты торгового сбора освободили объекты бытового обслуживания

(парикмахерские, салоны красоты, прачечные, химчистки, ремонт одежды, обуви, часов, ювелирных изделий, ремонт и изготовление металлической галантереи и ключей) при соблюдении следующих условий:

- Основным видом деятельности является оказание бытовых услуг, а не торговля.

- Площадь объекта не превышает 100 кв. метров, а, непосредственно, торговая площадь, занятая оборудованием, предназначенным для выкладки и демонстрации товаров, составляет не более 10% от общей площади.

Например, салону красоты площадью 50 кв. метров не нужно будет платить торговый сбор если под торговлю сопутствующими товарами (шампуни, кремы и т.д.) отведено не более 5 кв. метров.

также не должны платить торговой сбор, но только при условии, что их деятельность не предполагает непосредственного контакта продавца с покупателем (реализация через курьеров или экспедиторов).

Обратите внимание

, несмотря на то, что вышеперечисленные виды деятельности являются льготными и освобождены от уплаты торгового сбора, подать уведомление (с указанием соответствующей категории льготы) о постановке на учет в качестве плательщика торгового сбора все равно необходимо.

Налоговая база и ставки

При уплате ТС используется специальный повышающий коэффициент. Применяют его для изменения ставки сбора. Начальное значение этой ставки – 550 рублей за один м² торговой площади. Эта сумма неизменна, меняется только значение повышающего коэффициента.

Размер повышающей ставки составляет в 2021 году – 1,382. Применяя к базовой ставке этот коэффициент, получаем следующее значение:

550 рублей * 1,382 = 760,10 рублей – такая фиксированная максимальная ставка установлена в 2021 году.

Различаются ставки не только по виду осуществляемой торговой деятельности, но и по местоположению объекта торговли, поскольку от этого в первую очередь зависит прибыль.

| Районы, которые входят в Центральный АО Москвы | Южный Административный округ, а также все районы САО (кроме Молжаниновского), СВАО (кроме Северного), ВАО (кроме районов Восточный, Новокосино и Косино-Ухтомский), ЮВАО (кроме района Некрасовка), ЮЗАО (кроме районов Северное Бутово и Южное Бутово), ЗАО (кроме районов Солнцево, Ново-Переделкино и Внуково), СЗАО (кроме районов Митино и Куркино) | Зеленоградский, Троицкий и Новомосковский АО, Молжаниновский район САО, Северный район СВАО, Восточный, Новокосино и Косино-Ухтомский районы ВАО, Некрасовка ЮВАО, Северное Бутово и Южное Бутово ЮЗАО, Солнцево, Ново-Переделкино и Внуково ЗАО, Митино и Куркино СЗАО | |

| Торговля, осуществляемая через стационарные точки без торговых залов (кроме заправок) и через нестационарные торговые точки | 81 000 | 40 500 | 28 350 |

| Торговля, осуществляемая через стационарные точки с торговыми залами (до 50 м²) | 60 000 | 30 000 | 21 000 |

| Торговля, осуществляемая через стационарные точки с торговыми залами (свыше 50 м²) | 1200 за каждый м² (до 50 м²) 50 рублей за каждый метр после 50 м² | 600 за каждый м² (до 50 м²) 50 рублей за каждый метр после 50 м² | 420 за каждый м² (до 50 м²) 50 рублей за каждый метр после 50 м² |

| Розничная торговая деятельность (связанная с развозами и разносами) | 40 500 рублей | ||

| Розничные рынки | 50 рублей за каждый м² торговой площади (сумма не может превышать 550 рублей за м² с учётом повышающего коэффициента) |

Размеры ставок, приведённые в таблице, указаны за один квартал. Плата за ТС производится один раз в три месяца не позднее 25 числа месяца, следующего за периодом обложения.

Уплачивает ли ТС поставщик услуг?

Отдельный вопрос — уплата ТС при сопутствующей торговле, когда те или иные товары реализуются потребителю при оказании услуг (выполнении работ).

Классический пример — услуги общепита. Человек, придя в кафе или ресторан, фактически покупает у заведения блюда, но в рамках оказания услуги по общественному питанию. И этот факт дает Минфину повод считать, что торговым сбором деятельность ресторанов облагаться не должна (письмо Минфина РФ от 04.10.2016 № 03-11-12/57653). Но при одном условии: если владелец ресторана не ведет других бизнесов с применением объектов стационарной и нестационарной торговли (в том числе расположенных в здании ресторана).

По принципу правовой аналогии позицию Минфина можно применить и к другим сферам бизнеса, где имеет место реализация товара в рамках услуги — например, к строительному бизнесу, деятельности по оказанию парикмахерских, авторемонтных услуг.

Ставки торгового сбора

Ставки торгового сбора по районам Москвы на этот год:

Условно объекты по их территориальному расположению в городе были разделены на 3 группы:

- группа: ЦАО;

- группа: САО, СВАО, ВАО, ЮВАО, ЮЗАО, ЗАО, СЗАО (кроме районов, перечисленных в п.3); ЮАО;

- группа: САО Молжаниновский р-н, СВАО Северный р-н, ВАО р-ны Восточный, Новокосино, Косино-Ухтомский, ЮВАО Некрасовка, ЮЗАО Северное и Южное Бутово, ЗАО Солнцево, Ново-Переделкино, Внуково, СЗАО р-ны Митино и Куркино; Зеленоградский, Троицкий и Новомосковский АО.

Далее, исходя из расположения объекта, его типа и площади, установлены следующие размеры ставок ежеквартального торгсбора:

Торговля через стационарные объекты без торгзалов (кроме АЗС):

- группа — 81 000 руб./объект;

- группа — 40 500 руб./ объект;

- группа – 28350руб/ объект.

Торговля через стационарные объекты с торгзалами до 50 кв. м включ.:

- группа — 60 000 руб./ объект;

- группа — 30 000 руб./ объект;

- группа — 21 000 руб./ объект.

Торговля через стационарные объекты с торгзалами площадью свыше 50 кв. м:

- группа – 1 200 руб/квм х 50квм + 50руб/кв.м. свыше 50кв.м;

- группа – 600 руб./кв.м. х 50кв.м. + 50 руб./кв.м. свыше 50кв.м;

- группа – 420 руб./кв.м. х 50кв.м. + 50 руб./кв.м. свыше 50кв.м.

- Развозная торг. — 40 500 руб./с объекта.

- Розничные рынки — 61,85 руб./кв.м. рыночной площади, т.е. 50 руб. х 1,237 коэффициент-дефлятор.

Заметим, что ставки по сбору устанавливаются только на год, потом будут введены новые ставки и коэффициенты.

Ставки торгового сбора

Ставки торгового сбора в Москве

|

Место торговли |

Ставка сбора |

|---|---|

|

Торговля через объекты стационарной торговой сети, не имеющие торговых залов, и нестационарной торговой сети |

|

|

Районы, входящие в Центральный административный округ Москвы |

81 000 рублей на один объект торговли |

|

Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице * |

28 350 рублей на один объект торговли |

|

Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * |

40 500 рублей на один объект торговли |

|

Развозная и разносная розничная торговля |

|

|

Любое место внутри Москвы |

40 500 рублей на один объект торговли |

|

Торговля через объекты стационарной торговой сети с торговыми залами до 50 кв. метров включительно |

|

|

Районы, входящие в Центральный административный округ Москвы |

60 000 рублей на один объект торговли |

|

Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице* |

21 000 рублей на один объект торговли |

|

Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * |

30 000 рублей на один объект торговли |

|

Торговля через объекты стационарной торговой сети с торговыми залами свыше 50 кв. метров |

|

|

Районы, входящие в Центральный административный округ Москвы |

1200 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

|

Районы и поселения, входящие в Зеленоградский, Троицкий и Новомосковский административные округа Москвы, а также в районы, указанные в сноске к таблице * |

420 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

|

Районы, входящие в Северный, Северо-Восточный, Восточный, Юго-Восточный, Южный, Юго-Западный, Западный, Северо-Западный административные округа Москвы, за исключением районов, указанных в сноске к таблице * |

600 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров |

|

Организация розничных рынков |

|

|

Любое место внутри Москвы |

Ставка составляет 50 рублей за 1 кв. метр площади рынка |

*Районы Молжаниновский, Северный, Восточный, Новокосино, Косино-Ухтомский, Некрасовка, Северное Бутово, Южное Бутово, Солнцево, Ново-Переделкино, Внуково, Митино, Куркино.

Как видно из таблицы, рассчитывать торговый сбор, применяя ставку, установленную за 1 кв. метр площади, придется в двух случаях: если торговля ведется через объект стационарной торговой сети с площадью зала свыше 50 кв. метров и если организуется работа розничных рынков. В других ситуациях ставка торгового сбора будет фиксированной на один объект торговли.

Расчет налога на прибыль

Нормативное регулирование

Налог на прибыль к уплате в региональный бюджет может быть уменьшен на сумму торгового сбора, уплаченную до даты уплаты налога на прибыль или авансового платежа (п. 10 ст. 286 НК РФ).

- Организация должна стоять на учете в ИФНС в качестве плательщика торгового сбора, подав Уведомление. PDF

- Уменьшить на торговый сбор можно только региональную часть авансового платежа (или налога на прибыль), поступающую в бюджет субъекта, в котором действует торговый сбор (на данный момент — в бюджет г. Москвы).

- Уменьшить налог на сбор можно только в том случае, если оба эти платежа поступают в бюджет одного и того же субъекта (на данный момент — г. Москвы).

- Если сумма уплаченного торгового сбора за квартал превышает сумму налога на прибыль, исчисленную за тот же период, то уменьшить налог на сбор можно только в пределах исчисленной суммы налога. Остаток торгового сбора может быть учтен по итогам текущего налогового периода, но общая сумма к уменьшению не может превышать годовой налог на прибыль. При этом на уплаченный торговый сбор за 4-й квартал можно уменьшить налог за год (если сбор уплачен до даты годового платежа — до 28 марта включительно) или авансовые платежи за 1-й квартал следующего года (если сбор уплачен после 28 марта).

Учет в 1С

Расчет налога на прибыль осуществляется через процедуру Закрытие месяца – документ Расчет налога на прибыльв разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 68.13 storno — исключение сумм начисленного и уплаченного торгового сбора из расходов;

- Дт 90.07.1 Кт 44.01 storno — сторнирование расходов по итогам прошлого налогового (отчетного периода);

- Дт 99.01.1 Кт 90.09 storno — перерасчет финансового результата прошлого налогового (отчетного периода);

- Дт 68.04.1 Кт 68.13 — уменьшение налога на прибыль, исчисленного в региональный бюджет, на сумму торгового сбора.

Отчетность

В декларации по налогу на прибыль рассчитанный и уплаченный торговый сбор отражается в:

В Листе 02: PDF

- стр. 265 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала налогового периода»;

- стр. 266 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ за предыдущий отчетный период»;

- стр. 267 «Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта РФ за отчетный (налоговый) период».

Изучить подробнее отражение торгового сбора в части авансовых платежей

Похожие публикации

- Уплата торгового сбора Заполнение платежного поручения на уплату торгового сбора связано с рядом…

- В 2021 году изменится ставка торгового сбора Плательщиков торгового сбора ждут важные изменения в 2021 году. Увеличена…

- Расчет торгового сбора …

- Перенос сроков уплаты местных налогов и торгового сбора С апреля 2021 субъекты РФ получили право продлевать сроки уплаты…

Сумма выплат

Рассматривая данный момент, стоит грамотно разобраться, как рассчитать торговый сбор. Точного ответа о фиксированной сумме в законодательстве пока не имеется, порядок расчета ведется индивидуально, в зависимости от вида деятельности и объекта торговли.

ТС = С (%) * ФХ, где:

- параметр ТС представлен показателем торгового сбора,

- показатель С (%) – базовая ставка, определяется индивидуально;

- элемент ФХ – физическая характеристика (площадь и так далее).

Пример расчета торгового сбора:

- площадь помещения – 100 квадратов;

- патент – 30 000 рублей.

По формуле произведем расчеты и получим значение: 30 000 р. / 50 * 100 кв. м. = 60 000 р. Все зависит от размера патента, который, кстати, может быть увеличен властями.

За квартал могут произойти изменения в характеристиках в плане количества, площадей помещений. Тогда величина подсчитывается с начала периода, в котором осуществлены перемены. Плательщик сбора обязуется сообщить о произошедших изменениях в течение 5 дней. Обязательство передачи соответствующего уведомления в ФНС закреплено за юридическим лицом или ИП при условии ликвидации деятельности. Обязательство оплачивать величину в таком случае с плательщика снимается.

Порядок начисления

Периодом обложения торговым сбором является квартал. Сроки уплаты торгового сбора должны осуществляться не позднее 25 числа каждого месяца, который идет за кварталом. Если налоговый орган обнаруживает недостоверные данные, предоставленные плательщиком, или отсутствие сведений, в его обязательства входит направление предпринимателю требования о необходимости уплаты.

Полномочия государственных органов

Выше мы разобрались в том, кто платит торговый сбор, осталось ознакомиться с правомочиями организаций местного самоуправления, получающих сведения об уплате соответствующих сборов. Они выполняют задачи, связанные со сбором средств, в рамках законодательства.

Функции государственных структур заключаются в следующих основных действиях:

- Уполномоченный орган контролирует достоверность и полноту информации.

- Уполномоченный орган обязуется предоставить плательщику информацию о том, что сведения направлены в налоговую инспекцию, и сделать это в течение 5 рабочих дней с момента направления информации. При необходимости плательщик сбора может обжаловать акты.

Арендатор и арендодатель

Еще один наиболее часто встречаемый вопрос: если предприниматель ведет торговую деятельность в помещении, которое ему сдается в аренду другим лицом, должен ли он платить торговый сбор или же это становится обязанностью арендодателя?

Как писалось выше, важными факторами, обязывающими к выплате данной пошлины, являются наличие объекта реализаторской деятельности и осуществление предпринимателем торговой деятельности. Право, на основании которого сам предприниматель либо юрлицо пользуются конкретным объектом торговой деятельности, в расчет не берется. Государственные органы не придают значения, находится ли объект, помогающий в осуществлении реализации товаров, в личном владении либо арендуется. Главное, осуществление реализации товара через объект. То есть платить торговый сбор обязан сам арендатор, арендодатель к реализации товара отношения не имеет.

Как рассчитывать торговый сбор в 2021 году (ставки в Москве с 1 июля 2015 года)

Торговый сбор, обязательный к уплате, бизнесмены должны рассчитывать самостоятельно

, исходя из установленных в муниципальном образовании налоговых ставок.

Стоит заметить, что местные власти имеют право дифференцировать ставки (вплоть до 0), в зависимости от категории плательщика, торгового объекта, вида деятельности и его места осуществления.

Ставки торгового сбора, действующие на территории г. Москвы с 1 июля 2015 года

| Торговый объект | В пределах ЦАО | Округа в пределах МКАД (кроме ЦАО) | За пределами МКАД | |

| Объект стационарной и нестационарной торговли без торгового зала | 81 000 руб. | 40 500 руб. | 28 350 руб. | |

| Объект нестационарной торговли без торгового зала | 40 500 руб. | 40 500 руб. | 28 350 руб. | |

| Объект стационарной торговли с торговыми залами | До 50 кв. метров (включительно) | 60 000 руб. | 30 000 руб. | 21 000 руб. |

| Свыше 50 кв. (за каждый кв. метр) | 1 200 руб. за каждый метр до 50 кв.м. и 50 руб. за каждый метр свыше | 600 руб. за каждый метр до 50 кв.м. и 50 руб. за каждый метр свыше | 420 руб. за каждый метр до 50 кв.м. и 50 руб. за каждый метр свыше | |

| Объект развозной и разносной торговли | 40 500 руб. | 40 500 руб. | 40 500 руб. | |

| Розничные рынки (за каждый кв. метр) | 50 руб. | 50 руб. | 50 руб. |

Обратите внимание , что при расчете торгового сбора по деятельности, в отношении организации розничных рынков, ставка по сбору подлежит индексации на коэффициент-дефлятор текущего года.