Лимит доходов при применении усн в 2021 году

Содержание:

- Отчетность на УСН доходы

- Ставка УСН 10%

- Налоговая база на УСН Доходы минус Расходы

- Налоговый учет и отчетность при УСН доходы

- УСН «Доходы»

- Расходы

- Минимальный налог на УСН Доходы минус Расходы

- Сведения по разделам учета

- Порядок исчисления налога

- Как перейти на упрощёнку

- Запланированные изменения УСН в 2020 году

Отчетность на УСН доходы

У предпринимателей число отчетов, которые они должны сдавать, зависит от наличия принятых сотрудников.

ИП без работников на упрощенке должен подавать:

- Декларацию УСН;

- Декларацию по НДС (если при отгрузке выделялся данный налог);

- Декларации по транспортному и земельному налогам (если есть объекты исчисления налога);

- Отчетность в статистику в полном объеме.

Предприниматель, у которого есть сотрудники и ООО, кроме упомянутых выше отчетов также сдают:

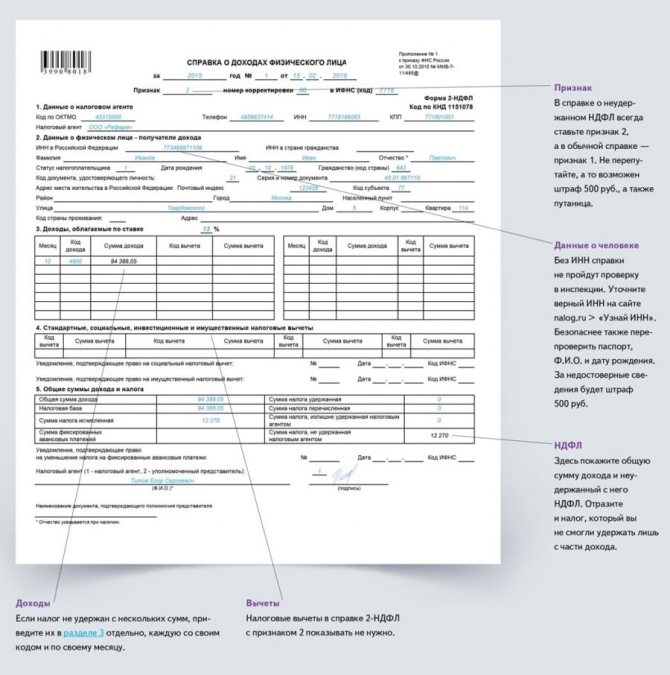

- 2-НДФЛ после завершения года по всем своим сотрудникам;

- 6-НДФЛ по завершении каждого квартала;

- Расчет по страховым взносам по завершении года;

-

Отчетность в ПФ:

- Форма СЗВ-СТАЖ.

- Форма СЗВ-М;

- Отчетность в соцстрах — 4-ФСС;

- Среднесписочная численность (для организаций).

Организации подают те же самые отчеты, что и предприниматели за себя и работников. Кроме этого, у них добавляется обязанность оформить и подать по итогам года баланс и приложения к нему. Малые фирмы имеют право составлять их по упрощенной форме, все остальные – по полной.

Ставка УСН 10%

Ставка единого налога 10% как раз и относится к дифференцированным ставкам. Из сказанного выше следует, что условиями ее применения являются:

- Принятие субъектом РФ соответствующего закона.

- Отношение налогоплательщика к льготной категории, если ставка введена не для всех «упрощенцев» региона, а только для некоторых из них. Так, субъект может вводить для льготников ограничения по виду деятельности, доле дохода, численности персонала, размеру заработной платы и т. п.

ОБРАТИТЕ ВНИМАНИЕ! Если для разных категорий налогоплательщиков в регионе действует несколько льготных ставок по УСН, а налогоплательщик относится к нескольким из них, он может выбрать наименьшую из установленных ставок (см. письма Минфина России от 22.01.2015 № 03-11-10/69516 и 29.03.2010 № 03-11-06/2/44)

Например, с 01.01.2017 УСН 10% применяется в г. Москве «упрощенцами», занятыми:

- в обрабатывающем производстве;

- управлении эксплуатацией жилого и (или) нежилого фонда;

- научных исследованиях и разработках;

- предоставлении социальных услуг;

- деятельности в области спорта;

- растениеводстве;

- животноводстве и представлении услуг в этих областях,

если выручка от них составляет не менее 75% общей выручки (см. закон г. Москвы от 07.10.2009 № 41).

Законом Московской области от 12.02.2009 № 9/2009-ОЗ предусмотрено, что ставку налога в размере 10% по УСН с объектом налогообложения «доходы минус расходы» могут применять налогоплательщики, которые осуществляют определенные виды деятельности, указанные в приложении к этому закону. Условием применения этой ставки является наличие выручки от этих видов деятельности не менее 70% в общей сумме доходов.

В Ростовской области в соответствии с законом от 10.05.2012 № 843-ЗС право на ставку 10% имеют применяющие упрощенную систему налогообложения с объектом «доходы минус расходы» субъекты малого предпринимательства. Исключение – ИП, которые осуществляют предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере оказания бытовых услуг населению. Для этой категории налогоплательщиков ставка налога установлена в размере 0%.

В Республике Дагестан право на 10% ставку имеют все, кто применяет «доходно-расходную» УСН и работает непосредственно на территории республики (закон Республики Дагестан от 06.05.2009 № 26).

А в Ярославской области (закон ЯО от 30.11.2005 № 69-з) право на применение ставки 10% по УСН «доходы минус расходы» имеют организации и ИП, осуществляющие определенные виды деятельности и при одновременном соблюдении следующих условий:

- доходы от основного вида деятельности составляют не менее 70% доходов от предпринимательской деятельности;

- среднемесячная начисленная заработная плата в расчете на одного работника в налоговом периоде составляет не менее 1,2 размера минимальной заработной платы, установленного региональным соглашением о минимальной заработной плате в Ярославской области на начало налогового периода;

- отсутствие недоимки по уплате налогов, зачисляемых в бюджет Ярославской области, на дату представления декларации (уточненной декларации) по УСН.

Есть соответствующие законы и в других регионах.

Налоговая база на УСН Доходы минус Расходы

Конечно, при первом знакомстве с УСН Доходы минус Расходы может создаться впечатление, что более выгодной системы налогообложения в РФ просто не существует (при условии минимально возможной ставки 5%). Тем не менее, анализировать возможность применения в вашем конкретном случае этого варианта УСН надо не только арифметически.

Если с налоговой ставкой этого режима все достаточно ясно, то с другим элементом налогообложения, т.е. налоговой базой, возникает очень много вопросов. В отличие от УСН Доходы, где налоговая база складывается только из полученных доходов, налоговой базой на УСН Доходы минус Расходы являются доходы, уменьшенные на величину расходов, и для ее расчета

По своей сути, расчет единого налога на УСН Доходы минус расходы гораздо ближе к расчету налога на прибыль, чем к варианту УСН Доходы. Не случайно глава 26.2 НК РФ, посвященная применению упрощенной системы, несколько раз отсылает к положениям, регулирующим начисление налога на прибыль.

Основной риск для налогоплательщика здесь заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации по УСН. Если налоговики не согласятся с формированием налоговой базы, то кроме недоимки, т.е. доначисления налога, будет рассчитана пеня и наложен штраф по ст. 122 НК (20% от неуплаченной суммы налога).

✐ Пример ▼

В декларации по УСН ООО «Дельфин» заявило полученные доходы в сумме 2 876 634 руб. и произведенные расходы на сумму 2 246 504 руб. Налоговая база, по мнению налогоплательщика, составила 630 130 руб., а сумма налога по ставке 15% равна 94 520 руб.

Учет произведенных расходов производился по данным КУДиР, а к декларации, по требованию налогового органа, были приложены копии документов, подтверждающих факт хозяйственных операций и оплаты расходов. В расходах указаны (в рублях):

- закупка сырья и материалов – 743 000

- закупка товаров, предназначенных для перепродажи – 953 000

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- бухгалтерские услуги сторонней организации – 53 000

- услуги связи – 17 000

- холодильник для офиса – 26 000.

По результатам камеральной проверки декларации, налоговая инспекция приняла к уменьшению налоговой базы следующие расходы:

- закупка сырья и материалов – 600 000, т.к. материалы на сумму 143 000 руб. не были приняты от поставщика

- закупка товаров, предназначенных для перепродажи – 753 000, т.к. не все закупленные товары были реализованы покупателю

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- услуги связи – 17 000.

Затраты на приобретение холодильника для офиса в сумме 26 000 руб. не были приняты, как не имеющие отношения к предпринимательской деятельности организации. Также экономически необоснованными были признаны затраты на стороннее бухгалтерское обслуживание в сумме 53 000 руб., т.к. в штате имелся бухгалтер, обладающий достаточной квалификацией, в обязанности которого входило полное бухгалтерское обслуживание организации. Итого, расходы были признаны в сумме 1 824 504 руб., налоговая база составила 1 052 130 руб., а сумма налога к уплате – 157 819 руб.

Начислена недоимка по налогу в сумме 63 299 руб. и штраф по ст. НК РФ (неполная уплата сумм налога в результате занижения налоговой базы), в размере 20% от неуплаченной суммы налога, т.е. 12 660 руб.

Примечание: к этой сумме необходимо еще добавить пени по несвоевременной оплате недоначисленных сумм авансовых платежей, что потребует указания доходов и расходов поквартально.

Налоговый учет и отчетность при УСН доходы

УСН доходы предполагает ведение определенного налогового учета и составление отчетности, но в более упрощенном варианте, если сравнивать с общим режимом.

- «Порядок ведения бухгалтерского учета при УСН (2017);

- «Ведение бухгалтерии ООО на УСН: сдаем отчетность;

- «Ведение бухучета в кафе на УСН (нюансы);

- «Ведение бухучета в турагентстве на УСН (нюансы)

В качестве регистра налогового учета выступает книга доходов и расходов по УСН доходы. Она обязательна для ведения не только индивидуальными предпринимателями, но и компаниями. При этом ИП могут вовсе не осуществлять бухучет при УСН.

Ведение поступлений доходов и произведенных затрат упрощенцев контролируется налоговыми инспекциями. По данным книги налоговые органы определяют, правильно ли была рассчитана база по налогу и, соответственно, исчислен сам налог

Поэтому так важно корректно составить книгу доходов и расходов

Узнайте порядок ведения книги доходов и расходов из нашей статьи «Как вести книгу доходов и расходов при УСН (образец)?».

Кроме того, на нашем сайте вы можете скачать форму книги доходов и расходов «Книга учета доходов и расходов при УСН в 2017 году».

Единый налог уплачивается по результатам отчетного и налогового периодов. Также упрощенец должен предоставить налоговую декларацию и ряд других отчетных документов.

Более подробно о том, какая именно налоговая отчетность предоставляется при УСН «доходы», читайте на нашем сайте в публикациях:

- «Отчетный и налоговый период по УСН в 2017 году»;

- «Какие налоги и как нужно платить при УСН?

В последние несколько лет власти нашей страны уделяют особое внимание малым и средним предприятиям коммерческой сферы. Именно для их дальнейшего развития и стимулирования деятельности были созданы специальные налоговые режимы, в том числе УСН

Они призваны облегчить налоговую нагрузку налогоплательщиков и упростить в целом их налоговую жизнь. Поэтому специальные системы налогообложения постоянно подвергаются изменениям. Будьте в курсе всех последних нововведений в области УСН с помощью материалов нашей рубрики «УСН: Доходы».

УСН «Доходы»

Чтобы рассчитать налог (авансовый платеж) на данном объекте налогообложения, необходимо сумму доходов за определенный период умножить на налоговую ставку. Затем полученный результат можно сделать значительно меньше, так как на УСН «Доходы»:

- Индивидуальные предприниматели без работников могут уменьшить 100% налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

-

Индивидуальные предприниматели и организации с работниками, могут уменьшить до 50% налога (авансового платежа) на сумму уплаченных страховых взносов за работников, а также на сумму уплаченных фиксированных платежей за себя (если они войдут в 50%).

Стоит отметить, что если ИП работал один (т.е. мог уменьшать налог или авансовый платеж на 100%), а затем нанял работника (пусть временно), то право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года, вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года.

ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Обратите внимание, что для того чтобы уменьшить авансовые платежи за соответствующие кварталы фиксированные платежи на пенсионное и медицинское страхование должны быть заплачены в том же квартале, за который рассчитывается аванс, а именно не позднее:

- c 1 января по 31 марта – за 1 квартал;

- c 1 апреля по 30 июня за полугодие – за полугодие (2 квартал);

- c 1 июля по 30 сентября за 9 месяцев – за 9 месяцев (3 квартал);

- c 1 октября по 31 декабря – за год.

Таким образом, для расчета авансового платежа (налога) по УСН «Доходы» можно составить формулу:

Обратите внимание! С 2020 года действуют 2 ставки налога при УСН с объектом «доходы»: 6% — при сумме дохода с начала года до 150 млн рублей и/или численности работников до 100 человек; 8% — при сумме дохода 150-200 млн рублей и/или численности работников 101-130 человек. Применять ставку 8% нужно начиная с того периода, когда превышен лимит 150 млн рублей и/или 100 сотрудников, и до конца года.. Примечание: региональные власти могут снижать ставку налога с 6% до 1%

Примечание: региональные власти могут снижать ставку налога с 6% до 1%.

Наиболее распространенный пример по расчету авансовых платежей и налога на УСН «Доходы»

Предположим, что индивидуальный предприниматель без работников имеет следующие показатели:

| Месяц | Доход, руб. | Отчетный (налоговый) период | Доход за отчетный (налоговый) период нарастающим итогом | Страховые взносы ИП (за себя) нарастающим итогом |

|---|---|---|---|---|

| Январь | 150 000 | Первый квартал | 540 000 | 10 219 |

| Февраль | 210 000 | |||

| Март | 180 000 | |||

| Апрель | 170 000 | Полугодие | 1 160 000 | 20 437 |

| Май | 250 000 | |||

| Июнь | 200 000 | |||

| Июль | 260 000 | 9 месяцев | 1 860 000 | 30 656 |

| Август | 210 000 | |||

| Сентябрь | 230 000 | |||

| Октябрь | 240 000 | Год | 2 680 000 | 40 874 |

| Ноябрь | 300 000 | |||

| Декабрь | 280 000 |

Авансовый платеж за первый квартал:

- Налоговую базу за первый квартал умножаем на 6% (540 000 * 6%), т.е. 32 400.

- Определяем размер вычета (уплаченные фиксированные платежи за первый квартал), т.е. 10 219.

- Налог получился больше вычета, поэтому в налоговую за первый квартал придется заплатить (32 400 – 10 219), т.е. 22 181. Если бы налог за первый квартал получился меньше вычета, то в налоговую платить ничего было бы не нужно.

Авансовый платеж за второй квартал:

- Налоговую базу за полугодие (т.е. нарастающим итогом, включая доход за первый и второй кварталы) умножаем на 6% (1 160 000 * 6%), т.е. 69 600.

- Определяем размер вычета (нарастающим итогом, включая фиксированные платежи за первый и второй кварталы, а также уплаченный авансовый платеж за первый квартал): (20 437 + 22 181), т.е. 42 618.

- Налог опять получился больше вычета, поэтому в налоговый орган за полугодие нужно будет заплатить (69 600 – 42 618), т.е. 26 982. Если бы налог за полугодие получился меньше вычета, то в налоговый орган платить ничего было бы не нужно.

Авансовый платеж за 9 месяцев, как и налог УСН за год, рассчитываются тем же способом. Нужно только не забывать рассчитывать авансовые платежи (налог) нарастающим итогом и, когда это необходимо, вычитать уже уплаченные платежи.

Бесплатная консультация по налогам

Расходы

В состав «переходных» расходов организации, применявшие метод начисления, должны включить непризнанные расходы, оплаченные в периоде применения общей системы налогообложения. Это объясняется тем, что при методе начисления расходы учитываются на дату их осуществления (п. 1 ст. 272 НК РФ). Дата оплаты на дату признания расходов не влияет. При упрощенке действует кассовый метод (п. 2 ст. 346.17 НК РФ). При нем расходы формируются по мере их оплаты. Причем для признания некоторых видов затрат установлены дополнительные условия.

Авансы, выданные в период применения общей системы налогообложения в счет предстоящих поставок (без НДС), включайте в базу по единому налогу на дату поступления товаров (работ, услуг). При этом учитывайте ограничения, связанные со списанием покупных товаров и основных средств. Оплаченные, но непризнанные расходы включайте в состав затрат по мере выполнения условий, при которых они уменьшают налоговую базу по единому налогу. Такие правила предусмотрены подпунктом 4 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть расходы на аренду? Аренда оплачена авансом на несколько лет вперед в период применения ОСНО (до перехода на спецрежим)/

Да, можно.

Расходы на аренду офиса, которые организация оплатила, применяя метод начисления, при расчете единого налога учитываются на дату их осуществления (подп. 4 п. 1 ст. 346.25 НК РФ). Налоговую базу уменьшайте ежемесячно по мере фактического получения услуг по договору аренды. Аналогичная точка зрения отражена в письме Минфина России от 14 ноября 2005 г. № 03-11-04/2/132.

Пример учета расходов на аренду, оплаченных до перехода на упрощенку. Организация платит единый налог с разницы между доходами и расходами

ООО «Альфа» арендует помещение под офис. Договор аренды заключен на период с 1 января 2016 года по 31 декабря 2017 года включительно (24 месяца). Сумма арендной платы за весь срок действия договора составляет 480 000 руб.

В декабре 2015 года «Альфа» применяла общую систему налогообложения и рассчитывала налог на прибыль методом начисления. В этом месяце организация перечислила арендодателю всю сумму арендной платы за два года вперед.

С января 2016 года «Альфа» перешла на упрощенку. Объект налогообложения – «доходы, уменьшенные на величину расходов».

Начиная с января 2016 года бухгалтер организации ежемесячно уменьшает налоговую базу по единому налогу на сумму арендной платы в размере: 480 000 руб. : 24 мес. = 20 000 руб.

Кредиторская задолженность по расходам, которые были учтены при расчете налога на прибыль, налоговую базу по единому налогу не уменьшает. Суммы, выплаченные в погашение этой задолженности после перехода на упрощенку, повторно включать в расходы нельзя. Например, если до перехода на упрощенку неоплаченные товары были реализованы, то учитывать их стоимость при расчете единого налога после оплаты не нужно. Это следует из подпункта 5 пункта 1 статьи 346.25 Налогового кодекса РФ.

Ситуация: можно ли организации на упрощенке учесть налог на прибыль и НДС, начисленные за период, в котором организация применяла ОСНО? Налоги были перечислены в бюджет после перехода на упрощенку.

Нет, нельзя.

Любые расходы, поименованные в пункте 1 статьи 346.16 Налогового кодекса РФ, могут быть признаны, только если они соответствуют критериям, указанным в пункте 1 статьи 252 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ). То есть независимо от классификации расходы, указанные в пункте 1 статьи 346.16 Налогового кодекса РФ, уменьшают налоговую базу по единому налогу, если они:

документально подтверждены;

экономически обоснованны;

связаны с деятельностью, направленной на получение доходов;

не поименованы в статье 270 Налогового кодекса РФ.

Уплату налога на прибыль и НДС по обязательствам, которые возникли в период применения общей системы налогообложения, нельзя признать расходом, соответствующим критериям пункта 1 статьи 252 Налогового кодекса РФ. После перехода на упрощенку эта операция уже не связана с деятельностью, направленной на получение доходов, следовательно, не является экономически обоснованной. Кроме того, суммы налога на прибыль и НДС, начисленные к уплате в бюджет, не могут учитываться при налогообложении в силу положений пунктов 4 и 19 статьи 270 Налогового кодекса РФ.

Таким образом, для уменьшения налоговой базы по единому налогу за счет уплаты налогов, начисленных в период применения общей системы налогообложения, у организации, перешедшей на упрощенку, оснований нет. Правомерность этого вывода подтверждается письмами Минфина России от 16 октября 2007 г. № 03-11-05/251, от 19 декабря 2006 г. № 03-11-04/2/281.

Минимальный налог на УСН Доходы минус Расходы

Согласно ст. 346.18 НК РФ, налогоплательщик, применяющий объект налогообложения УСН Доходы минус расходы, должен уплатить минимальный налог, если сумма налога, рассчитанная обычным порядком (в том числе и при применении дифференцированной налоговой ставки), меньше, чем сумма минимального налога, т.е. 1% от доходов.

Обратите внимание: налоговой базой для расчета минимального налога будут не доходы, уменьшенные на величину расходов, а полученные доходы. При этом минимальный налог рассчитывается только для варианта УСН Доходы минус Расходы

Минимальный налог рассчитывают и уплачивают только по итогам налогового периода (календарного года), по итогам отчетных периодов (1 квартал, полугодие и 9 месяцев) минимальный налог не считают и не выплачивают.

✐ Пример ▼

Организация, работающая на УСН Доходы минус расходы и применяющая налоговую ставку 15%, получила следующие итоги 2021 года:

- доходы 10 млн рублей;

- расходы 9,5 млн рублей.

Налоговая база для расчета единого налога обычным порядком составила 500 тыс. руб. (10 000 000 руб. минус 9 500 000 руб.), а сумма единого налога по итогам года равна 75 тыс. руб. (500 000*15% = 75 000).

Минимальный налог составит 100 000 руб. (доходы 10 000 000 *1%), заплатить надо большую из этих сумм, т.е. 100 000 рублей. При этом учитываются все авансовые платежи, если они были уплачены.

Если вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям :

Что мы имеем в сухом остатке после такого подробного знакомства с УСН Доходы минус расходы? Однозначно — этот налоговый режим является самым выгодным для российского налогоплательщика в случае, если налог рассчитывается на базе полученных доходов. Но здесь нельзя упускать из виду два момента:

1. Самостоятельный учет и отчетность для руководителя бизнеса или ИП будет значительно сложнее (в сравнении с УСН Доходы), в связи с большим количеством нюансов признания расходов. Возможно, придется закладывать расходы на бухгалтера или специализированный сервис, впрочем, эти суммы даже для малого бизнеса можно признать несущественными.

2. Серьезная бюрократическая помеха в виде повышенного внимания налоговых органов к заявленным расходам. С этой проблемой тоже можно справиться, если соблюдать следующие правила:

- осознанный выбор контрагентов. Достаточно один раз разработать внутреннее положение о порядке проверки партнеров и соблюдать его;

- документальное оформление расходов должно вестись согласно правилам учета. Каждый расход подтверждается дважды – документом об оплате и об осуществлении хозяйственной операции;

- быть готовым обосновать произведенные расходы деловой целью, т.е. направленностью на получение прибыли;

- помнить, что не все произведенные расходы можно учесть, даже если они были продиктованы предпринимательской необходимостью.

Собственно, внимания контролирующих органов ни одному бизнесмену и так не избежать, даже если он просто зарегистрировал ИП и не ведет деятельность. Нашей задачей было ознакомить вас с теми условиями, которые необходимо соблюдать при работе на УСН Доходы минус расходы, чтобы они не стали для вас в дальнейшем неприятным сюрпризом. Ну а кто предупрежден – тот вооружен!

Сведения по разделам учета

Основные средства (01, 02, 03, 010)

Документ Ввод остатков создается и проводится автоматически по разделу

учета Основные средства и доходные вложения (счета 01, 02, 03, 010).

Табличная часть документа Ввод остатков содержит перечень основных

средств, числящихся в организации, и начальные данные для ведения бухгалтерского

и налогового учета.

В созданном документе Ввод остатков автоматически будут заполнены все

обязательные реквизиты, необходимые для учета основных средств.

При проведении документа формируются проводки в бухгалтерском учете, в

налоговом учете формируются записи в регистрах налогового учета УСН.

При проведении документа заполняются регистры сведений, раскрывающие

информацию об основных средствах организации (Первоначальные сведения ОС,

События ОС организаций и др.).

Нематериальные активы (04, 05)

Документ Ввод остатков создается и проводится автоматически по разделу

учета Нематериальные активы и расходы на НИОКР (счета 04, 05).

При проведении документа формируются проводки в бухгалтерском учете, в

налоговом учете формируются записи в регистрах налогового учета УСН.

При проведении документа сведения об основных характеристиках объектов НМА

будут внесены в соответствующие регистры сведений (Счета бухгалтерского учета

НМА, Первоначальные сведения о НМА и др.).

Взаиморасчеты с контрагентами (60, 62, 76)

Документ Ввод остатков создается и проводится автоматически по

разделам учета:

- Расчеты с поставщиками и подрядчиками (счет 60),

- Расчеты с покупателями и заказчиками (счет 62),

- Расчеты с разными дебиторами и кредиторами (счет 76).

При проведении документа формируются записи на счетах бухгалтерского учета и

в регистрах.

В «1С:УСН 7.7» нет счетов учета авансов полученных и выданных. Поэтому аванс

определяется как кредитовая задолженность на счете 62 «Расчеты с покупателями и

заказчиками» или дебетовая на счете 60 «Расчеты с поставщиками».

При переносе остатков на начало года программа автоматически распознает аванс

по договору. При проведении документа Ввод остатков

сумма аванса относится на счет учетов авансов (60.02, 62.02).

При переносе данных в середине года по бухгалтерскому учету формируется

документ Операция (БУ и НУ) на конец периода переноса, который переводит

остатки расчетов с субсчета взаиморасчетов на субсчет учета авансов (Дт 60.01 Кт

60.02, Дт 62.02 Кт 62.01).

Учет ТМЦ

Документ Ввод остатков создается и проводится автоматически по

разделам учета ТМЦ:

- Капитальные вложения (счета 07, 08),

- Материалы (счет 10),

- Товары и торговая наценка (счета 41, 42),

- Готовая продукция и полуфабрикаты (счета 43, 21);

- Товары отгруженные (счет 45),

- Расходы будущих периодов (счета 97, 76.01.2),

- Прочие расходы налогового учета УСН и ИП.

Если организация является плательщиком единого налога на вмененный доход, то

в реквизите Отражение в УСН табличной части документа Ввод остатков

проставляется значение Распределяются.

Если тип номенклатуры, по которой переносятся остатки, – Услуга ЕНВД,

то в реквизите Отражение в УСН проставляется значение Не принимаются.

Во всех остальных случаях в реквизите Отражение в УСН

проставляется значение Принимаются.

Значение реквизита Состояние расходов документа Ввод остатков

определяется в зависимости от настроек порядка признания расходов по упрощенной

системе налогообложения и состояния взаиморасчетов с поставщиком по партиям.

Возможные значения:

-

Не списано – поступление актива отражено в учете, и расходы на его

приобретение оплачены поставщику; -

Не списано, не оплачено – поступление актива отражено в учете, но

расходы на его приобретение поставщику не оплачены; -

Не списано, принято – поступление актива отражено в учете, и расходы

на его приобретение признаны в качестве расходов налогового учета.

При переносе данных в середине года для счета 004.02 «Товары, переданные на

комиссию» формируется документ Операция (БУ и НУ)

на конец периода переноса. В «1С:УСН 7.7» учет отгруженного товара, который

числится за балансом, не ведется, ведутся только расчеты на счете КМС. Поэтому

обороты не переносятся, а создается остаток по актуальным данным: отражаются

проводки Дт 004.02 — Кт 004.01.

Порядок исчисления налога

Налоговая база по налогу

Налоговой базой по УСН 6 % являются доходы. Их фиксация происходит в специальном регистре – Книге учета доходов и расходов.

Налог определяется по итогу за год. Однако, ежеквартально нужно исчислять и перечислять в бюджет авансовые платежи за 1-й квартал, 1-ое полугодие, 9 месяцев. Все суммы принимаются в регистре накопительно с начала года.

Налогоплательщикам нужно помнить, что база не должна превышать 150 млн. рублей за один год. В противном случае компания утрачивает свое право на использование УСН.

УСН доходы 6 процентов на что уменьшается налог для ИП с работниками и ООО

Налог на УСН 6 % исчисляется путем перемножения налоговой базы на установленную ставку налога. После этого субъекты работодатели имеют право исчисленный налог снизить на сумму произведенных фирмой расходов на пенсионное, медицинское, социальное страхование, суммы выплаченных работникам пособий по больничным листам, а также суммы перечисленного в бюджет торгового сбора.

Предприниматели также могут учитывать при налогообложении на системе УСН 6% суммы фиксированного платежа за себя. Главное не забывать, что существует ограничение в виде не более 50 % исчисленного налога.

УСН доходы 6 процентов на что уменьшается налог для ИП без работников

Рассмотренный выше порядок немного отличается в отношении предпринимателей которые осуществляют фиксированные платежи ИП за себя. Они могут учитывать при расчете налога по УСН всю сумму осуществленных фиксированных платежей на себя, то есть без ограничения.

Внимание! Однако, нужно помнить, что фиксированные платежи должны быть правильно рассчитаны и перечислены в бюджет до того момента, когда будет произведен расчет налога по УСН. Рекомендуется в этой ситуации применять онлайн калькулятор фиксированного платежа ИП за себя.

Как перейти на упрощёнку

О желании работать на упрощённой системе надо заявить, т.е. подать в свою ИФНС специальное уведомление по форме 26.2-1. Бланк уведомления о переходе на УСН простой, в нём всего одна страница. Образец заполнения и саму форму 26.2-1 можно найти здесь.

К сожалению, выбор упрощённого режима ограничен определёнными сроками:

- 30 дней с даты регистрации индивидуального предпринимателя (компании) или сразу при подаче документов на регистрацию бизнеса;

- с начала следующего года, если уведомление подать до 31 декабря текущего года.

Каждый год заявлять, что вы хотите работать на упрощёнке, не надо. УСН будет действовать, пока вы не заявите об отказе от него или не нарушите установленные ограничения. Причём, добровольно отказаться от упрощённой системы можно только с нового года, поэтому перед выбором любого налогового режима советуем проконсультироваться с бухгалтером.

Запланированные изменения УСН в 2020 году

Информация ниже основана как на уже принятых изменениях налогового законодательства, так и на законопроектах, находящихся на момент публикации статьи на стадии утверждения. Если какие-то из рассматриваемых законопроектов не будут приняты или же будут приняты какие-либо другие, мы своевременно внесем изменения в эту страницу.

Изменение лимитов для перехода на УСН

Согласно действующему в данный момент законодательству, для перехода на УСН доход ИП и организаций по результатам девяти месяцев должен быть до 112,5 млн. рублей, по результатам года — до 150 млн. рублей. Власти планируют оставить эти лимиты в силе, но при этом в этой сфере вводятся другие существенные изменения.

Минфин РФ подготовил изменения НК РФ, вносящие существенные изменения в правила применения УСН. Министерство предлагает ввести переходный период для субъектов предпринимательства, превысивших установленные лимиты доходов и численности сотрудников. По замыслу властей, это позволит предпринимателям работать на УСН даже после превышения лимитов, заплатив налог по повышенной ставке. Рассматриваемые изменения УСН в 2020 году предполагают введение двухуровневой системы лимитов:

- нижний уровень лимита доходов за год останется на прежнем уровне — 150 млн. рублей;

- второй уровень лимита доходов составит 200 млн. рублей.

Если годовой доход субъекта предпринимательской деятельности составит от 150 до 200 млн. рублей, он сможет и далее применять УСН, но ставка налогообложения для него будет повышена. В свою очередь, утрата права применения УСН происходит в случае, если годовой объем доходов составит более 200 млн. рублей.

Аналогичная система предложена и для лимита численности работников:

- нижний уровень лимита остается прежним — до 100 человек;

- второй уровень лимита составит 130 человек.

При среднесписочной численности работников между 100 и 130 человек к субъекту применяется повышенная налоговая ставка. Утрата права применения УСН происходит в случае, если среднесписочная численность работников составит более 130 человек.

Ставка УСН в 2020 году

В связи с вышеописанными нововведениями ожидается изменение налоговой ставки УСН в следующем порядке:

- на УСН «Доходы» сохранится прежняя ставка 6%, которая может быть понижена региональными властями до 1%. Если же субъект предпринимательской деятельности выйдет за пределы нижнего уровня лимитов по доходам и/или по численности работников (доходы между 150 и 200 млн. рублей; численность работников между 100 и 130 человек), к нему будет применена налоговая ставка в размере 8%.

- на УСН «Доходы минус расходы» сохранится ставка 15% с правом региональных властей снижать ее до 5%. В случае выхода за пределы нижнего уровня лимитов по доходам и/или численности сотрудников, к предпринимателю будет применена ставка 20%.

Переход на повышенные ставки произойдет с начала того квартала, в котором произойдет превышение нижнего предела лимитов.

Например, ИП или юридическое лицо, применяющее УСН «Доходы» получил 175 миллионов рублей в виде дохода в 2020 году. Причем превышение было зафиксировано в 3 квартале 2020 года. В этой ситуации к субъекту предпринимательской деятельности повышенная налоговая ставка 8% будет применена с начала 3 квартала 2020 года. Если до конца 2020 года он не выйдет за пределы 200 млн. рублей, за ним сохранится право применения УСН, а также ставка 8%. Причем повышенная налоговая ставка будет применяться не только до конца 2020 года, но и для расчета авансовых платежей в течение 2021 года.

Если же по результатам 2021 года нижний лимит превышен не будет, то по итогам 2021 года налог будет пересчитан по стандартной ставке 6%.

В свою очередь, превышение второго уровня лимитов по доходам и/или численности персонала, приведет к утрате права применения УСН с того квартала, в котором произойдет превышение.

Отмена деклараций по УСН с 2020 года

Не менее яркие изменения УСН в 2020 году могут произойти в сфере сдачи отчетности. Власти планируют отменить обязанность сдачи налоговых деклараций для ИП, работающих на УСН «Доходы» и применяющих онлайн-кассы. По словам главы ФНС РФ, использование онлайн-касс позволяет налоговикам получать все необходимую информацию о доходах ИП в режиме реального времени. Дублировать эти сведения отчетом нет необходимости.

К сожалению, предпринимателей, занятых в сферах, где не предполагается использование онлайн-кассы, а также лиц, работающих на УСН «Доходы минус расходы» это нововведением не затронет. Очевидно, что онлайн-касса не дает возможности установить объем расходов, необходимый для исчисления налогов. Поэтому таким субъектам предпринимательской деятельности по-прежнему необходимо будет сдавать декларацию по УСН.