Отчетность ооо в 2021 году

Содержание:

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Программы, используемые для формирования баланса

- Почему на УСН 6% не считают расходы

- Заявление на УСН при регистрации ООО

- Приложение №4: Как посчитать земельный налог?

- Нулевая отчетность по УСН

- Вся отчетность ООО на УСН в 2018 году: сроки сдачи, таблица

- Штрафы за нарушение сроков подачи отчетности

- УСН «Доходы»

- Плюсы и минусы УСН

- Что и когда сдавать и платить в ФНС на УСН

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Программы, используемые для формирования баланса

Автоматизированный учет применяется в учете всех предприятий. Программное обеспечение позволяет снизить трудовые затраты и возникновение ошибок при обработке информации. Наиболее распространенной обслуживающей учет программой является 1С, имеющая множество конфигураций и возможность адаптации под конкретные условия деятельности. Программа позволяет произвести выгрузку рабочих документов для передачи в ИФНС отчетности.

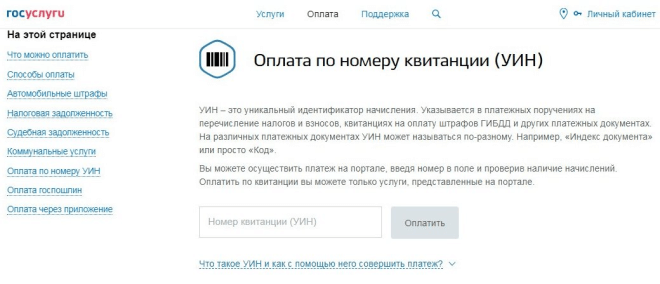

Для пользователей ИФНС, передающих отчетность через электронные ресурсы операторов, предусмотрена возможность создать отчетность непосредственно в программе. Среди известных предложений представлены:

- Оператором «Такском» – «Доклайнер», позволяющий представлять отчетность нескольких предприятий, «1С-Спринтер», обеспечивающий выгрузку непосредственно в рабочей программе 1С;

- Оператором «Тензор» – «СБиС», обеспечивающей работу в рабочем кабинете без привязки к ПК, отправку отчетности нескольких фирм, возможность проверки данных по формулам соответствия показателей;

- Оператором «Калуга Астрал» – «Астрал-отчет», имеющая возможности по аналогии с «СБиС» и отличия по дополнительным функциям.

Кроме программного обеспечения для передачи электронной отчетности, предоставляемых операторами, имеется программа «Налогоплательщик», разработанная ИФНС для упрощения представления отчетности. Ресурс предоставляет возможности получения актуальных форм отчетности, формирования данных, выгрузки для представления в ИФНС.

Почему на УСН 6% не считают расходы

Итак, с доходами на УСН всё ясно, но ведь ни один бизнес не обходится без расходов. Можно ли учитывать произведённые расходы и за счёт этого уменьшать налог к уплате? Нет, нельзя. Если вы выбираете УСН Доходы, то никакие расходы не уменьшают налогооблагаемый доход. Если же доля расходов в выручке в вашем бизнесе высокая, то работать на УСН 6 процентов будет невыгодно.

Но несмотря на невозможность учитывать расходы, у варианта УСН 6 процентов есть серьёзное преимущество. В этом случае можно уменьшать не налоговую базу (сумму, с которой рассчитывают налог), а сам рассчитанный налог за счёт уплаченных страховых взносов. О том, как это сделать, расскажем дальше на конкретном примере.

Заявление на УСН при регистрации ООО

Если вы оценили преимущества упрощенки для ООО, то обратите внимание, что перейти на УСН при регистрации организации надо вовремя. Налоговый кодекс дает для подачи уведомления о переходе на упрощенную систему всего лишь 30 дней после регистрации ООО

Подавать уведомление на УСН можно и сразу при регистрации организации, вместе с пакетом других документов. Здесь, правда, вы можете столкнуться с тем, что регистрирующая налоговая инспекция не примет у вас уведомление, если на учете вы будете стоять в другой ИФНС. Такая ситуация возможна в крупных городах, где регистрацией ООО и ИП занимаются специальные налоговые инспекции. В этом случае уведомление о переходе на упрощенный режим подавать надо по адресу налоговой инспекции, указанной в свидетельстве постановки организации на налоговый учет.

Если же вы, по какой-то причине или по незнанию, нарушили 30-дневный срок перехода на УСН при регистрации ООО, то будете плательщиком общей системы налогообложения. Перейти на УСН или поменять вариант налогообложения с «Доходы» на «Доходы минус расходы» вы сможете только с начала следующего года. В этом случае подать заявление о переходе на упрощенный режим надо не позднее 31 декабря текущего года.

Приложение №4: Как посчитать земельный налог?

Если на балансе вашей фирмы числиться земельное имущество, за него придется платить налог. Как рассчитать сумму платежа, рассмотрим на примере.

ООО «Строй-Ко» в марте 2016 года приобрело в собственность земельный участок с заявленной стоимостью 1500000 рублей. Процентная ставка действующая в регионе составляет 1,5%. Произведем расчет:

1500000 * 1,5% * 10/12 = 18750 рублей, где 10/12 коэффициент, показывающий срок владения земельным участком (с марта 2016 года составляет 10 месяцев)

Значит компания «Строй-Ко» за год оплатит 18750 рублей. Если вы владеете земельным участком более года, то вместо коэффициента 10/12 умножайте на коэффициент 1.

Нулевая отчетность по УСН

Положения законодательных актов РФ определяют обязанность каждого хозяйствующего субъекта (организацию или индивидуального предпринимателя) сдавать отчетность в налоговые органы даже если деятельность не ведется. В этом случае сдается так называемая «нулевая» отчетность.

Основные правила при заполнении декларации.

При заполнении декларации по УСН надо обратить внимание на следующие моменты:

Декларация по УСН может быть заполнена на компьютере при помощи специальных бухгалтерских программ, сервисов или excel, а также от руки на бумажном бланке черной ручкой . Каждый лист, из которых состоит документ, должен иметь свой порядковый номер. Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики. Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-». При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо помнить, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период. При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1. На каждом листе должна ставится роспись ответственного лица и дата заполнения. После того, как отчет полностью сформирован, его листы можно скреплять простой канцелярской скрепкой. Использование степлера нежелательно.

Вся отчетность ООО на УСН в 2018 году: сроки сдачи, таблица

Условно перечень форм, которые предприятиям необходимо отправить в течение 2018 года можно разделить на две группы — какие будут содержать сведения с итогами за 2017 год, и какие будут отправляться в течение самого года.

Отчетность за 2017 год

По итогам за 2017 год ООО на УСН нужно будет отправить:

| Название бланка | Крайний срок отправки по закону | Фактический крайний срок отправки |

| Декларация УСН | До 31 марта, идущего за годом отчета | 02-04-2018 г. |

| Комплект бухгалтерских отчетов (бухгалтерский баланс и отчет о прибылях и убытках) | До 31 марта, идущего за годом отчета | 02-04-2018 г. |

| Отчеты по работникам | ||

| Форма СЗВ-М | До 15 дня месяца, идущего за отчетным сроком | 15-01-2018 г. |

| Форма СЗВ-Стаж | До 1 марта, идущего за годом отчета | 01-03-2018 г. |

| Форма 6-НДФЛ | До 1 апреля, идущего за годом отчета | 02-04-2018 г. |

| Отчет в соцстрах 4-ФСС | В бумажном виде — до 20 дня месяца, идущего за отчетным. В электронном виде — до 25 дня месяца, идущего за отчетным | 22-01-2018 г. при сдаче в бумажном варианте, 25-01-2018 г. при отправке электронно |

| 2-НФДЛ | До 1 апреля, идущего за годом отчета | 02-04-2018 г. |

| Расчет по взносам на страхование | До 30 дня месяца, который идет за кварталом отчета | 30-01-2018 г. |

| Среднесписочная численность | До 20 января идущего за отчетным года | 22-01-2018 г. |

| Отчеты, которые сдаются, если есть соответствующая база (если ее нет, нулевые сдавать не нужно) | ||

| Декларация налога на прибыль | До 28 марта идущего за отчетным года | 28-03-2018 г. |

| Декларация НДС | До 25 дня месяца, идущего за отчетным кварталом | 25-01-2018 г. |

| Налог на имущество | До 30 марта, идущего за годом отчета | 30-03-2018 г. |

| Транспортный налог | До 1 февраля, идущего за годом отчета | 01-02-2018 г. |

| Декларация по негативному воздействию | До 10 марта, идущего за годом отчета | 12-03-2018 г. |

| Водный налог | До 20 дня месяца, идущего за отчетным сроком | 22-01-2018 г. |

| Декларация по ЕНВД (если происходит совмещение с УСН) | До 20 дня месяца, идущего за отчетным сроком | 22-01-2018 г. |

Отчетность в 2018 году

В течение 2018 года предприятию нужно будет подать следующие формы:

| Название бланка | Крайний срок отправки по закону | Крайний срок отправки |

| Отчеты по работникам | ||

| Форма СЗВ-М | До 15 дня месяца, идущего за отчетным сроком | 15-02-2018 г.

15-03-2018 г. 16-04-2018 г. 15-05-2018 г. 15-06-2018 г. 16-07-2018 г. 15-08-2018 г. 17-09-2018 г. 15-10-2018 г. 15-11-2018 г. 17-12-2018 г. |

| Форма 6-НДФЛ | До последнего дня месяца, идущего за отчетным сроком | 30-04-2018 г.

31-07-2018 г. 31-10-2018 г. |

| Отчет в соцстрах 4-ФСС | В бумажном виде — до 20 дня месяца, идущего за отчетным. В электронном виде — до 25 дня месяца, идущего за отчетным | При сдаче в бумажном варианте

20-04-2018 г. 20-07-2018 г. 22-10-2018 г. При отправке электронно 25-04-2018 г. 25-07-2018 г. 25-10-2018 г. |

| Расчет по взносам на страхование | До 30 дня месяца, который идет за кварталом отчета | 30-04-2018 г.

30-07-2018 г. 30-10-2018 г. |

| Отчеты, которые сдаются, если есть соответствующая база (если ее нет, нулевые сдавать не нужно) | ||

| Декларация налога на прибыль | До 28 дня месяца, идущего за отчетным кварталом | 30-04-2018 г.

30-07-2018 г. 29-10-2018 г. |

| Декларация НДС | До 25 дня месяца, идущего за отчетным кварталом | 25-04-2018 г.

25-07-2018 г. 25-10-2018 г. |

| Водный налог | До 20 дня месяца, идущего за отчетным сроком | 20-04-2018 г.

20-07-2018 г. 22-10-2018 г. |

| ЕНВД (если происходит совмещение с УСН) | До 20 дня месяца, идущего за отчетным сроком | 20-04-2018 г.

20-07-2018 г. 22-10-2018 г. |

Штрафы за нарушение сроков подачи отчетности

Если предприниматель или ИП на УСН не сдали вовремя один из обязательных отчетов, то им грозит денежный штраф и, в некоторых случаях, блокировка расчетного счета:

- Непредоставление книги учета доходов и расходов в положенный срок по требованию налоговой инспекции штраф 200 рублей.

- Не прошитая или не пронумерованная книга учета доходов и расходов штраф до 30 000 рублей.

- Несдача или опоздание со сдачей декларации по УСН и по РСВ штраф до 30% от суммы налога за каждый месяц просрочки. Минимум 1000 рублей.

- Ошибки в 6-НДФЛ штраф 500 рублей.

- Несдача 6-НДФЛ штраф 1000 рублей за каждый месяц просрочки.

- Несдача или ошибки в заполнении СЗВ-ТД штраф до 50 000 рублей.

- Несдача или ошибки в заполнении СЗВ-М и СЗВ-СТАЖ штраф 500 рублей за каждого работника, по которому не подан правильно составленный документ.

Если предприниматель или организация на УСН «Доходы минус расходы» по требованию ФНС не предоставляют документы, подтверждающие указанные в отчетах расходы, то на владельца бизнеса может быть наложен штраф до 30 000 рублей.

УСН «Доходы»

Чтобы рассчитать налог (авансовый платеж) на данном объекте налогообложения, необходимо сумму доходов за определенный период умножить на налоговую ставку. Затем полученный результат можно сделать значительно меньше, так как на УСН «Доходы»:

- Индивидуальные предприниматели без работников могут уменьшить 100% налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

-

Индивидуальные предприниматели и организации с работниками, могут уменьшить до 50% налога (авансового платежа) на сумму уплаченных страховых взносов за работников, а также на сумму уплаченных фиксированных платежей за себя (если они войдут в 50%).

Стоит отметить, что если ИП работал один (т.е. мог уменьшать налог или авансовый платеж на 100%), а затем нанял работника (пусть временно), то право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года, вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года.

ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Обратите внимание, что для того чтобы уменьшить авансовые платежи за соответствующие кварталы фиксированные платежи на пенсионное и медицинское страхование должны быть заплачены в том же квартале, за который рассчитывается аванс, а именно не позднее:

- c 1 января по 31 марта – за 1 квартал;

- c 1 апреля по 30 июня за полугодие – за полугодие (2 квартал);

- c 1 июля по 30 сентября за 9 месяцев – за 9 месяцев (3 квартал);

- c 1 октября по 31 декабря – за год.

Таким образом, для расчета авансового платежа (налога) по УСН «Доходы» можно составить формулу:

Обратите внимание! С 2020 года действуют 2 ставки налога при УСН с объектом «доходы»: 6% — при сумме дохода с начала года до 150 млн рублей и/или численности работников до 100 человек; 8% — при сумме дохода 150-200 млн рублей и/или численности работников 101-130 человек. Применять ставку 8% нужно начиная с того периода, когда превышен лимит 150 млн рублей и/или 100 сотрудников, и до конца года.. Примечание: региональные власти могут снижать ставку налога с 6% до 1%

Примечание: региональные власти могут снижать ставку налога с 6% до 1%.

Наиболее распространенный пример по расчету авансовых платежей и налога на УСН «Доходы»

Предположим, что индивидуальный предприниматель без работников имеет следующие показатели:

| Месяц | Доход, руб. | Отчетный (налоговый) период | Доход за отчетный (налоговый) период нарастающим итогом | Страховые взносы ИП (за себя) нарастающим итогом |

|---|---|---|---|---|

| Январь | 150 000 | Первый квартал | 540 000 | 10 219 |

| Февраль | 210 000 | |||

| Март | 180 000 | |||

| Апрель | 170 000 | Полугодие | 1 160 000 | 20 437 |

| Май | 250 000 | |||

| Июнь | 200 000 | |||

| Июль | 260 000 | 9 месяцев | 1 860 000 | 30 656 |

| Август | 210 000 | |||

| Сентябрь | 230 000 | |||

| Октябрь | 240 000 | Год | 2 680 000 | 40 874 |

| Ноябрь | 300 000 | |||

| Декабрь | 280 000 |

Авансовый платеж за первый квартал:

- Налоговую базу за первый квартал умножаем на 6% (540 000 * 6%), т.е. 32 400.

- Определяем размер вычета (уплаченные фиксированные платежи за первый квартал), т.е. 10 219.

- Налог получился больше вычета, поэтому в налоговую за первый квартал придется заплатить (32 400 – 10 219), т.е. 22 181. Если бы налог за первый квартал получился меньше вычета, то в налоговую платить ничего было бы не нужно.

Авансовый платеж за второй квартал:

- Налоговую базу за полугодие (т.е. нарастающим итогом, включая доход за первый и второй кварталы) умножаем на 6% (1 160 000 * 6%), т.е. 69 600.

- Определяем размер вычета (нарастающим итогом, включая фиксированные платежи за первый и второй кварталы, а также уплаченный авансовый платеж за первый квартал): (20 437 + 22 181), т.е. 42 618.

- Налог опять получился больше вычета, поэтому в налоговый орган за полугодие нужно будет заплатить (69 600 – 42 618), т.е. 26 982. Если бы налог за полугодие получился меньше вычета, то в налоговый орган платить ничего было бы не нужно.

Авансовый платеж за 9 месяцев, как и налог УСН за год, рассчитываются тем же способом. Нужно только не забывать рассчитывать авансовые платежи (налог) нарастающим итогом и, когда это необходимо, вычитать уже уплаченные платежи.

Бесплатная консультация по налогам

Плюсы и минусы УСН

Если ООО на упрощенке: плюсы и минусы разберем по пунктам.

1. Сколько придется заплатить государству?

Возьмем во внимание сам налог и отчисления в фонды: пенсионные, социальные взносы и взносы на медицинское страхование. Страховые взносы составляют около 30% денежных сумм, выплаченных работникам. Ставка единого налога на УСН в обоих вариантах ниже, чем на общей системе налогообложения

ООО на ОСН платят налог на прибыль, общая ставка которого по стране — 20%. Какие налоги за 2020 г. должны уплачивать упрощенцы ООО? На бухучете УСН организации выбирают между 6% и 15%, и это максимальные величины. На уровне регионов ставки понижаются местными властями — есть возможность уменьшить налог

Ставка единого налога на УСН в обоих вариантах ниже, чем на общей системе налогообложения. ООО на ОСН платят налог на прибыль, общая ставка которого по стране — 20%. Какие налоги за 2020 г. должны уплачивать упрощенцы ООО? На бухучете УСН организации выбирают между 6% и 15%, и это максимальные величины. На уровне регионов ставки понижаются местными властями — есть возможность уменьшить налог.

2. Суммы страховых взносов на УСН «доходы» уменьшаются на авансовые налоговые платежи, но только до 50%. Это явное преимущество — сокращает сумму налога вдвое.

3. А как работает упрощенная система налогообложения для ООО в 2020 году «доходы — расходы»? По второй схеме УСН страховые взносы учитываются как затраты и вычитаются из налоговой базы. Эту особенность нельзя назвать исключительной, потому что при уплате налога на прибыль действует такая же схема.

По сравнению с ОСН, упрощенная система выглядит выгоднее, если брать во внимание величину ставки и возможность уменьшать авансы на страховые взносы на схеме «доходы». По величине выплат государству УСН можно сравнить разве что с ЕНВД, и то не всегда. 4

Насколько сложно вести учет и сдавать отчетность? Что собой представляет упрощенная система налогообложения для ООО в 2020 году: что сдают и что платят «упрощенцы»?

4. Насколько сложно вести учет и сдавать отчетность? Что собой представляет упрощенная система налогообложения для ООО в 2020 году: что сдают и что платят «упрощенцы»?

ИП на УСН налоговый учет ведет в КУДиР — книге учета доходов и расходов. ООО, в отличие от ИП, обязаны вести и бухгалтерский учет. Зато отчетность сдается вместе с декларацией по итогам года до 31 марта. Тогда как на ОСН и ЕНДВ предприятия отчитываются каждый квартал. На упрощенке поквартально отчисляются только авансовые платежи. Их рассчитывают по информации от КУДиР, а при уплате единого налога по итогу года вычитают из его суммы. Обязанность вести бухучет для ООО не выделяет упрощенную систему на фоне ОСН, а вот отсутствие отчетов по бухгалтерским данным каждый квартал — большой плюс.

5. Насколько вероятны споры с налоговой?

На схеме УСН «доходы» риск практически минимальный. Это плюс. А вот на схеме «доходы минус расходы» споры вероятны. Они возникают, если налоговая служба признает расход необоснованным или неподтвержденным. И тогда начисляются пени, штрафы из-за возникновения недоимки. Но отметим, что на общей налоговой системе при уплате налога на прибыль подобных споров гораздо больше.

Плательщики на упрощенке освобождены от уплаты НДС (кроме «ввозного» на таможне), что избавляет от разбирательств, связанных с его уплатой и возвратом.

6. Можно ли работать с фирмами с другим режимом налогообложения?

Так как ООО на УСН не платит и не учитывает НДС, то велика вероятность, что партнеры, работающие с НДС, откажутся с вами сотрудничать: кому хочется переплачивать. Привлечь партнеров, использующих другие налоговые режимы, получится, только установив предельно выгодные и низкие цены на товары. Круг покупателей и фирм-партнеров на УСН ограничен такими же неплательщиками НДС. И это существенный минус системы.

Что и когда сдавать и платить в ФНС на УСН

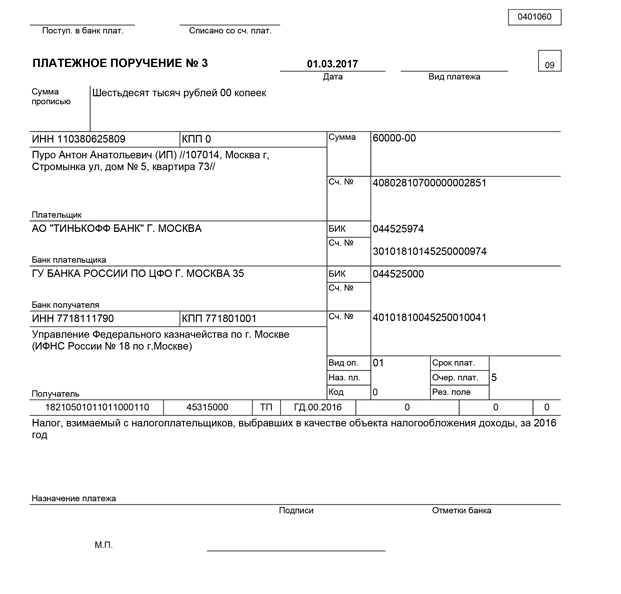

В ФНС налогоплательщиками, применяющими УСН, 1 раз за год (по его завершении) сдается декларация по УСН-налогу. Сроки ее представления для фирм и ИП различаются: организации декларацию сдают раньше — не позднее 31 марта года, наступающего после отчетного, а предприниматели имеют больше времени для ее подготовки и сдают этот отчет не позже 30 апреля. В 2021-м обе даты рабочие, а потому переносов не ожидается.

Платят УСН-налог ежеквартально (авансовые платежи) в срок не позднее 25 числа месяца, наступающего по окончании очередного квартала. Платеж по итогам года осуществляется в сроки, совпадающие с датами подачи УСН-отчетности и поэтому различающиеся для юрлиц и ИП.

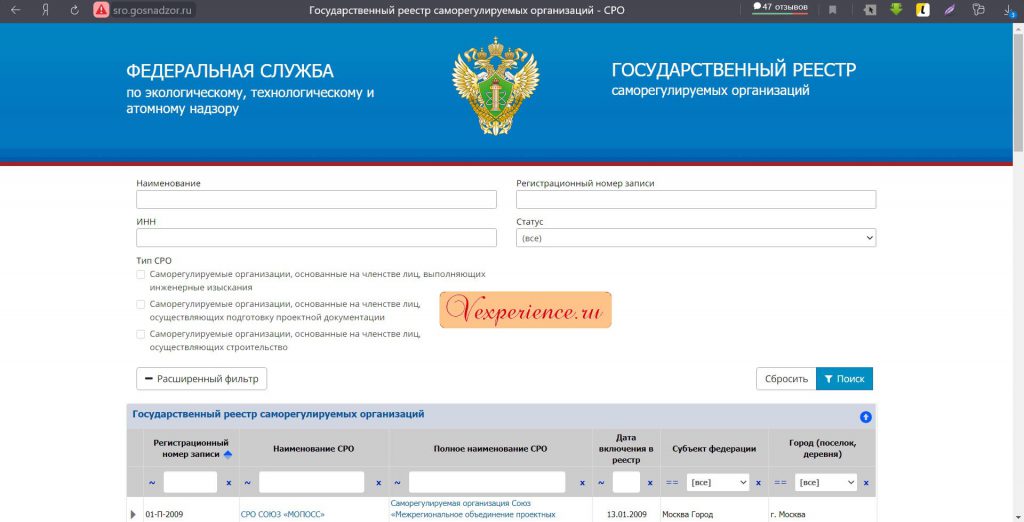

Если у организации есть основания для начисления и уплаты земельного, транспортного или водного налога, налога на имущество от кадастровой стоимости, то она сдает отчетность по ним (не декларируются транспортный и земельный налоги) и осуществляет платежи в законодательно установленные для этого сроки. Для ИП расчет имущественных налогов делает ИФНС, и он уплачивает их так же, как прочие физлица, — один раз за год на основании уведомления, присланного из налоговой, в единый срок, установленный для платежей физлиц (до 1 декабря года, наступающего за расчетным).

Работодатели подают в ИФНС:

- ежеквартальный сводный отчет по страховым взносам, сдаваемый в срок не позднее 30 числа месяца, наступающего после отчетного квартала;

- ежеквартальный отчет, отражающий суммы и сроки причитающегося к уплате НДФЛ (форма 6-НДФЛ), который сдается в срок не позже последнего числа месяца, наступающего за соответствующим кварталом, и не позднее 1 марта года, следующего за отчетным годом, если в отчете речь идет о последнем квартале отчетного года;

- ежегодную отчетность о доходах работников (форма 2-НДФЛ), подаваемую в тот же срок, который установлен для сдачи последнего по году отчета формы 6-НДФЛ, если она касается удержанного налога, и сдаваемую раньше (не позднее 1 марта года, наступающего после отчетного), если речь идет о неудержанном налоге. За 2020 год форма 2-НДФЛ сдается последний раз. Сведения о доходах за 2021 год войдут в состав годового 6-НДФЛ.

Оплата страховых взносов, уплачиваемых в ИФНС, осуществляется ежемесячно в срок не позднее 15 числа месяца, идущего за оплачиваемым.

По окончании года (в срок не позднее 20 января) работодатели представляют ежегодный отчет, содержащий сведения о среднесписочной численности его работников.