Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций

Содержание:

- Цели, предмет и объект анализа финансово-хозяйственной деятельности

- Предмет и объекты анализа хозяйственной деятельности

- Факторы, влияющие на деятельность предприятия

- Цели

- Ключевые показатели компании

- Определение финансово-хозяйственной деятельности предприятия

- Анализ себестоимости

- Другие источники информации

- Необходимые документы

- Общая схема анализа финансово-хозяйственной деятельности

- Результаты хоздеятельности

- Этапы проведения финансового анализа предприятия

- Анализ основных средств предприятия

- Коэффициент покрытия процентов

Цели, предмет и объект анализа финансово-хозяйственной деятельности

В системе управления производством экономической анализ хозяйственной деятельности может быть использован в целях:

— предварительного

прогноза при оценке проектов инвестирования;

— прогнозирования условий

и результатов финансовой деятельности предприятия;

— выявления проблем

управления производством, текущих и перспективных резервов по каждому объекту,

функционирующему в пределах данного предприятия;

— оценки финансового состояния организации в целом.

Предметом изучения экономического анализа хозяйственной деятельности является финансово-хозяйственная деятельность предприятия, то есть совокупность всех хозяйственных и финансовых процессов, происходящих в организации, их влияние на конечные результаты деятельности и социально-экономическая значимость не только для данной компании, но и для экономики страны в целом.

Предмет экономического анализа финансово – хозяйственной деятельности также включает:

— познание

причинно-следственных связей в хозяйственной деятельности организации;

— классификацию,

систематизацию, моделирование, измерение причинно-следственных связей, складывающихся

под влиянием различных объективных и субъективных факторов и получающих

отражение в системе экономической информации.

Объектами анализа являются коммерческие организации различных организационно-правовых форм, а также некоммерческие предприятия, при условии, что они ведут предпринимательскую деятельность.

Основная цель экономического анализа хозяйственной деятельности – это выявление и дальнейшее исследование тенденций и закономерностей развития хозяйственной деятельности предприятия.

Если в процессе анализа были выявлены негативные тенденции деятельности компании необходимо разработать стратегию, по которой можно изыскать негативный фактор и постараться усовершенствовать, откорректировать, изменить при помощи принятия управленческого решения. Выбрать оптимальный вариант устранения сложившейся проблемы.

Когда проявляется

положительная тенденция развития и ведения хозяйственной деятельности – это безусловно

нужно постараться хотя бы сохранить, а при возможности и еще больше улучшить.

Те есть, разработать различные стимулирующие мероприятия для более успешной

работы организации, как в ближайшем будущем, так и в перспективе.

Предмет и объекты анализа хозяйственной деятельности

Предметом АХД является финансово-хозяйственная деятельность предприятия, а объектом — результаты работы на рынке (достигнутый объем продаж товаров или услуг, заработанной прибыли и пр.).

Для аналитической работы выбирается:

- бухгалтерский баланс, отчет о доходах, финрезультатах, о движении капитала;

- отчет о денежных потоках и другие документы (договора, планы и пр.).

Предмет диктует задачи АХД:

- улучшение бизнес-планов, бизнес-стратегий;

- выявление эффективности ресурсов;

- дополнительный контроль за тратами и доходами;

- оценка внутренних резервов;

- проверка правильности поставленных целей.

К числу объектов АХД относится:

- показатели объема производства, продаж;

- себестоимость продукции;

- динамика использования различных ресурсов;

- вся финансовая отчетность организации.

В каких сферах деятельности проводится

Основной целью анализа является формирование базы для принятия управленческих решений для достижения краткосрочных и стратегических планов компании. АХД применяется в теории и на практике во всех сферах деятельности предприятий: от торговли до сельского хозяйства.

Реализация этой цели требует оценки ситуации, диагностики и прогнозирования ее развития, а также поиска способов достижения желаемых результатов наиболее эффективным образом.

Приведем несколько примеров, когда необходим АХД.

Пример

Владельцы бизнеса решили его продать. Для понимания цены акции или доли нужно выяснить в каком состоянии находится предприятие, и какие его перспективы на рынке.

Пример

Компания начала буксовать в своей деятельности. Анализ хозяйственной деятельности поможет вычислить резервы и не используемые ресурсы, которые можно было бы задействовать для спасения бизнеса.

Факторы, влияющие на деятельность предприятия

На работу предприятия влияет множество факторов, под которыми понимаются условия и принципы протекания бизнес-процессов или причины, вызвавшие перемены в работе:

- Политика и экономика в стране, правовые условия для работы. Девальвация национальной валюты, инфляция, безработица, запретительные меры, реформы и многие другие события непосредственно отражаются на работе всех предприятий.

- Ближайшее окружение и другие внешние факторы, например, поставщики ресурсов, потребительский спрос, деятельность конкурентов, рынка труда.

- Технологические факторы: общий уровень развития науки и техники, темпов модернизации предприятий.

- Внутренние факторы: изменение технического уровня производства, новые управленческие идеи, инвестиции, более продуктивный тайм-менеджмент, повышение компетенции кадров, сокращение ненужных расходов.

Факторами, которые говорят о масштабе деятельности предприятия:

- рост выручки, прибыли и рентабельности за год или иной период времени;

- данные о производительности труда, эффективности производства;

- рост численности персонала.

О сложной ситуации, наоборот, говорят:

- падение показателей;

- технический застой;

- затратный характер производства.

Цели

У каждого работающего предприятия имеется своя цель, которую ставят непосредственно сами руководители.

Данный вид деятельности должен быть целенаправленным. Для достижения ее эффективных показателей, необходимо постоянно балансировать здравый смысл и расчеты.

Риск принять неверное решение в плане финансово-хозяйственной деятельности всегда высок, что может привести к ухудшению положения предприятия и отклонение от заданного курса.

Если Вы еще не зарегистрировали организацию, то

проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на

УСН

,

ЕНВД

,

ПСН

,

ТС

, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов.

Попробуйте и Вы удивитесь

, как это стало просто!

Ключевые показатели компании

Расписывать изменение числовых показателей как в структуре,

так и в темпах роста можно по каждой статье представленных форм

Но это

не входит в задачи экспресс-анализа, поэтому обратим внимание на

наиболее интересные тенденции

Итак, сделаем краткие выводы, интересные с точки зрения

экспресс-анализа. Выручка анализируемой компании в 2013 году по

сравнению с предыдущим практически не изменилась (0,9%). При этом

чистая прибыль увеличилась на 5,2% – это хороший показатель.

Как видно из приведенных расчетов, себестоимость проданных товаров

уменьшилась на 0,7%. Доля себестоимости в структуре выручки также

снизилась с 81,6% в 2012г. до 80,3% в отчетном периоде. Это позволило

компании получить в 2013 г. дополнительно 8225 тыс. рублей валовой прибыли.

Следует обратить внимание на то, что коммерческие и

управленческие расходы компании выросли на 10,9%. Их доля в структуре

выручки увеличилась с 7,6% до 8,3%

Если в будущем такая тенденция

сохранится, то компании грозит снижение эффективности.

Несмотря на то что, предприятию практически удалось сохранить

выручку на уровне 2012 г., дебиторская задолженность увеличилась на

9,7%. Это может свидетельствовать о том, что для сохранения выручки

компании пришлось пойти на изменение своей кредитной политики в сторону

увеличения количества дней отсрочки при оплате за реализованный товар.

На 4,7% увеличились запасы, при этом произошло увеличение

краткосрочных обязательств компании на 2,9%. На основании этого можно

сделать вывод, что источником увеличения оборотных активов являлись

краткосрочные обязательства.

Текущие (оборотные) активы превысили текущие (краткосрочные)

обязательства на 52303 тыс. руб. в 2012г. и на 72643 тыс. руб. в

2013г., что явно свидетельствует о платежеспособности компании.

Определение финансово-хозяйственной деятельности предприятия

Финансово-хозяйственная деятельность предприятия — это совокупность действий по производству и продаже товаров, услуг, продукции с использованием ограниченного объема финансовых ресурсов.

Сама по себе хозяйственная деятельность означает именно создание товаров, услуг, продукции. Финансовая деятельность является частью хозяйственного процесса на предприятии. Таким образом, «финансово-хозяйственная» является некоторой тавтологией.

С другой стороны, в условиях рыночных процессов финансовая деятельность играет ключевую роль в обеспечении стабильности ежедневной деятельности предприятия. Без привлечения необходимых финансовых ресурсов, их правильного размещения, эффективного управления положительными и отрицательными денежными потоками, невозможно обеспечить устойчивость такого процесса. Именно поэтому выделяют финансовую деятельность, как часть общего финансово-хозяйственного процесса предприятия. Слово «деятельность» в этом контексте означает некоторую активность.

Анализ себестоимости

Далее производится анализ себестоимости продукции (работ, услуг) и расходов на продажу. На данном этапе проводится анализ состава, структуры и динамики себестоимости продукции в разрезе статей калькуляции и (или) элементов затрат. При этом решаются следующие задачи:

— проводится оценка

изменения затрат во времени;

— определяется влияние

изменения затрат на финансовые результаты;

— производится оценка резервов оптимизации затрат предприятия.

Все резервы снижения себестоимости можно объединить в три группы:

— технические;

— организационные;

— экономические.

Каждая из этих групп может оказывать влияние на различные элементы затрат. Так, технические резервы оказывают влияние на величину материальных и трудовых затрат.

Другие источники информации

Для целей проведения анализа финансово-хозяйственной деятельности организации полезную информацию можно почерпнуть также из следующих документов:

- Правил проведения арбитражным управляющим финансового анализа, утверждены Постановлением Правительства РФ от 25.06.2003 №367;

- Методики проведения ФНС учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций, утверждены Приказом Минэкономразвития России от 21.04.2006 №104;

- Методических рекомендаций по реформе предприятий (организаций) (см. таблицу 1 «Некоторые показатели, рекомендуемые для аналитической работы» разд. IV «Методические рекомендации по разработке финансовой политики предприятия»), утверждены Приказом Минэкономики России от 01.10.1997 №118;

- Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утверждены Распоряжением ФУДН при Госкомимуществе России от 12.08.1994 №31-р;

- Методических указаний по проведению анализа финансового состояния организаций, утверждены Приказом ФСФО России от 23.01.2001 №16.

Обратите внимание! В данный перечень вошли как действующие, так и утратившие силу документы. Однако для целей проведения анализа это не имеет принципиального значения, ведь методологические основы с течением времени не изменяются

Особо подчеркнем, что некоторые налоговые органы, ссылаясь на неудовлетворительное финансовое состояние организации, отказывают в вычете НДС. В качестве обоснования своей позиции налоговики обычно приводят расчет нескольких коэффициентов. Однако подобные действия инспекторов незаконны, поэтому, обратившись в суд, можно отстоять право на вычет (см., например, Постановления ФАС МО от 17.04.2012 по делу №А40-109075/10-35-581, Девятого арбитражного апелляционного суда от 05.12.2012 №09АП-32165/2012 по делу №А40-40743/12-90-215). Арбитры указывают, что неудовлетворительное финансовое состояние не названо в гл. 21 НК РФ в качестве основания для отказа в вычете. Кроме того, судьи отмечают, что проведенный налоговым органом анализ финансового состояния налогоплательщика не носит комплексного характера, инспекторы отдают предпочтение негативным показателям и не учитывают «хорошие» коэффициенты и положительные тенденции.

Необходимые документы

В базу группировки счетов заложена квалификация экономических особенностей хозяйственных операций предприятия.

Сформированная структура Плана счетов позволяет при необходимости получать всю необходимую информацию при ведении финансово-хозяйственной деятельности.

Все счета, которые необходимы для ведения финансовой и хозяйственной деятельности состоят из нескольких групп, а именно:

- балансовые;

- внебалансовые.

В свою очередь балансовые счета включают в себя 8 классов. Рассмотрим более подробно:

1 класс. Необоротные активы. Все счета из этого класса, в первую очередь используются при учете материальных и нематериальных активов предприятия. Эти активы предназначены для длительного использования и ни в коем случае не служат в качестве реализации либо расходования в ближайший год.

2 класс. Запасы

В этом классе счетов берется во внимание активы материальных оборотов, которые находятся на балансе предприятия и в течение года будут реализованы.

3 класс. Средства, подсчеты и остальные активы

В 3 классе учитываются те средства, которые отображают текущее состояние активов, а именно:

баланс по кассе;

наличие счетов в банковских организациях;

расчет с дебиторами.

4 класс. Собственный финансовый капитал. Документация счетов из этого класса используется при определении результатов выполнения различных смет организации.

5 класс. Длительные обязательства. Документация этого класса используется для учета обязательств, оплата по которым будет произведена по началу следующего года.

6 класс. Текущие обязательства. Документы, по которым расчет по обязательствам будет произведен в течении текущего года.

7 класс. Прибыль. Из этого класса берутся во внимание документы, в которых отображен доход из бюджетных и собственных средств.

8 класс. Расходы. Документация применяется в процессе учета фактических и бюджетных растрат предприятия.

Помимо основной документации из этих счетов, используются и другие. Их относят к 0 классу. 0 класс. Внебалансовые счета. Данная документация используется при подсчете материальных ценностей, остальных активов и обязательств.

Стоит отметить, что данная документация из этих классов является неотъемлемой частью эффективного ведения финансовой и хозяйственной деятельности предприятия. При игнорировании какого-либо документа, эффективность может быть значительно снижена.

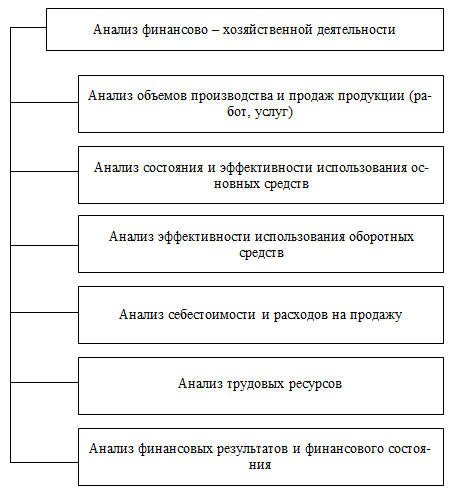

Общая схема анализа финансово-хозяйственной деятельности

Методология экономического анализа финансово – хозяйственной деятельности, являющегося одним из важнейших прикладных направлений экономической науки, находится в непосредственной зависимости от уровня развития макро- и микроэкономики, форм собственности, полноты и качества информационного обеспечения.

В последние годы в этом отношении в России произошли существенные изменения, вызванные кардинальными преобразованиями в хозяйственном механизме деятельности организаций. Соответственно должны трансформироваться теоретические положения экономического анализа, его назначение, формы, наполнение, приемы, методики. Принципиальная схема анализа финансово – хозяйственной деятельности коммерческой организация выглядит следующим образом (рисунок 1)

Схема анализа финансово – хозяйственной деятельности предприятия

Схема анализа финансово – хозяйственной деятельности предприятия

Таким образом, анализ финансово – хозяйственной деятельности является, по сути, комплексной экономической оценкой деятельности компании.

Результаты хоздеятельности

Существует два главных типа результатов хозяйственной деятельности предприятия:

- Доход.

- Прибыль.

К доходам принято относить сумму заработанных средств, из которой вычитается сумма материальных затрат. Из суммы дохода выплачиваются зарплаты сотрудникам и покрываются расходы предпринимательской деятельности.

Прибылью принято считать ту долю заработанных средств, которая остается у предпринимателя после возмещения производственных трат. Прибыль влияет на уровень рентабельности организации.

Прибылью принято считать ту долю заработанных средств, которая остается у предпринимателя после возмещения производственных трат. Прибыль влияет на уровень рентабельности организации.

ФХД предприятия требует регулярной оценки и анализа. Это связано с тем, что в ходе работы организации многие ресурсы расходуются нерационально, а про некоторые руководство вовсе забывает. Контролировать деятельность может каждый начальник: достаточно заранее составить производственно-финансовый план и фиксировать его своевременное выполнение.

Напишите свой вопрос в форму ниже

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности)

Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

5. Анализ структуры баланса

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

Анализ основных средств предприятия

Следующим этапом анализа является анализ состояния и эффективности использования основных средств. На данном этапе проводится анализ состава, структуры, динамики, технического состояния, эффективности использования основных средств. При этом решаются следующие задачи:

— проводится оценка

обеспеченности предприятия основными средствами;

— производится анализ

коэффициентов годности и износа основных средств;

— производится

комплексная оценка показателей эффективности использования основных средств и

факторов, оказывающих влияние на эти показатели;

— производится оценка резервов повышения эффективности основных средств.

Комплексная оценка

эффективности использования основных средств производится на основе частных и

общих показателей. Так частные показатели зависят от отрасли, в которой функционирует

предприятия, обобщенные же показатели эффективности использования основных

средств представлены ниже.

Фондоотдача (ФО) характеризует объем производства продукции, приходящийся на 1 рубль основных фондов, и рассчитывается по следующей формуле:

ФО=ВП/ОПФ

где ФО – фондоотдача,

руб/руб

ВП – валовая продукция,

тыс. руб.

ОПФ – среднегодовая

стоимость основных производственных фондов, тыс. руб.

ФО=ТП/ОПФ

ТП – товарная продукция,

тыс. руб.

Фондоемкость показывает,

сколько используется основных фондов для производства единицы продукции или 1

рубля валовой продукции соответственно, и указывает на условный расход основных

фондов на производство продукции:

ФЕ=ОПФ/ВП

где ФЕ – фондоемкость,

руб/руб

или ФЕ = ОПФ/К,

где К – количество

произведенной продукции в натуральном измерении.

Фондовооруженность (ФВ) –

это отношение среднегодовой стоимости основных фондов (Фср.г) к

среднесписочному числу работников (Чср.сп):

ФВ=Фср.г/Чср.сп

Источниками информации для анализа состава, структуры, технического состояния и эффективности использования основных средств являются регистры бухгалтерского учета основных средств, форма отчетности «Бухгалтерский баланс» и «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах».

Коэффициент покрытия процентов

В балансе анализируемой организации присутствует задолженность

по кредитам. Поэтому при проведении экспресс-анализа финансовой

отчетности нелишним будет расчет коэффициента покрытия процентов,

который равен отношению прибыли до выплаты процентов и налогов к

выплаченным процентам.

В 2012 году. этот показатель составил 14,3 (59760/4180), а в

2013 году – 12,8 (63398/4950). Данный коэффициент показывает,

во сколько раз может быть уменьшена операционная прибыль, прежде чем

компания окажется не в состоянии выполнить свои обязательства по

обслуживанию долга. Как видим из расчета, в ближайшем будущем проблем у

анализируемой организации с выплатой процентов по заемным средствам

возникнуть не должно.