Отчет о финансовых результатах и порядок его построения — курсовая работа (теория) по бухгалтерскому, управленческому учету

Содержание:

- Виды финансовой отчетности

- Основные методики анализа бухгалтерского баланса

- Методы анализа

- Таблица 2. Горизонтальный и вертикальный анализ баланса. Пассив

- Анализ отчета о финансовых результатах

- Пример горизонтального анализа финансовой отчетности

- Информация

- Куда и как сдавать

- Методика проведения

- Как заполнить отчет о прибылях и убытках форма 2: полная версия

- Определение

- Вертикальный анализ баланса

- Таблица 1 Горизонтальный и вертикальный анализ актива бухгалтерского баланса

- Горизонтальный и вертикальный анализ отчета о прибылях и убытках

- Что включают в себя коммерческие расходы?

- Пример

- Что показывает структура бухгалтерского баланса?

- Прибыль до налогообложения

Виды финансовой отчетности

Финансовую отчетность можно разделить на следующие виды:

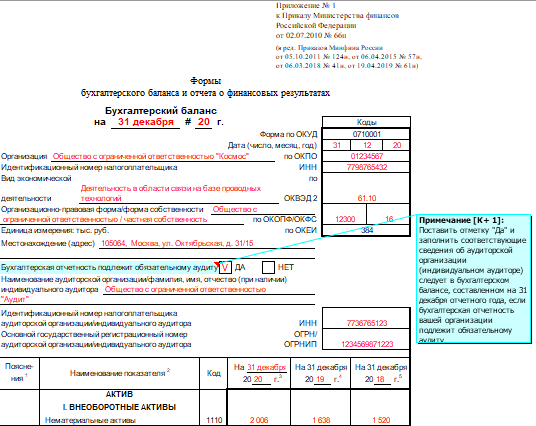

Годовая и промежуточная отчетность

Промежуточная отчетность отличается от годовой тем, что охватывает меньший период. Ее составляют раз в месяц, квартал или полугодие. Сдавать такую отчетность в налоговую не надо, так как большинство организаций составляют ее по своему желанию и для себя или определенных внешних пользователей.

В состав промежуточной отчетности входит баланс и отчет о финансовых результатах. Промежуточные формы не утверждены законодательно. Организация может взять за базу годовые отчеты и доработать их под промежуточные.

Полная и упрощенная отчетность

Упрощенная отчетность доступна организациям, которые могут вести бухучет по упрощенной схеме. Это субъекты малого предпринимательства и «сколковцы».

В состав годовой упрощенной отчетности в обязательном порядке входят баланс и отчет о финрезультатах. Необходимость в остальных отчетных формах зависит от того, содержат ли они сведения, без которых нельзя объективно оценить финансовое положение и результаты деятельности организации. То есть включать их не обязательно.

Формы баланса и отчета о финрезультатах отличаются от стандартных. В них входят показатели только по группам статей без детализации.

Отчетность коммерческих и некоммерческих организаций

У коммерческих и некоммерческих организаций отличается состав отчетности. Так, коммерческие организации обычно отчитываются по всем формам, которые перечислены выше, а для некоммерческих есть особенности.

НКО могут не сдавать в налоговую никаких отчетов, кроме бухбаланса и отчета о целевом использовании средств, если для остальных форм нет информации. Однако в состав отчетов рекомендуется дополнительно включать отчет о финрезультатах в случаях, когда НКО получала существенный доход от предпринимательской деятельности и данных в целевом отчете недостаточно для формирования достоверного представления о результатах деятельности организации.

Первичная и сводная консолидированная отчетность

Первичную отчетность организации составляют по данным текущего учета. Она включает данные об одной конкретной организации.

Консолидированную отчетность составляют по группе взаимосвязанных организаций. В ней капитал, обязательства, доходы и расходы представлены как общие. Сводная отчетность показывает финансовое положение и финансовые результаты всей группы, а не каждой отдельной организации.

Основные методики анализа бухгалтерского баланса

Сегодня используется немало различных методик анализа бухгалтерского баланса, основанных на сравнении статей баланса и расчетных коэффициентов.

Кроме горизонтального и вертикального часто используются трендовый и сравнительный методы анализа.

Трендовый анализ построен на сравнении одного и того же показателя бухгалтерского баланса через определенные промежутки времени. Потому его часто связывают с горизонтальным. Считается, что для того, чтобы провести качественный анализ, необходимо обладать данными как минимум за 5 лет.

Трендовый анализ используется для прогнозирования развития предприятия. Его применение основано на предположении, что внешние условия, в которых работает предприятие, остаются неизменными.

В основе факторного анализа лежит выявление причин, оказывающих влияние на тот или иной показатель бухгалтерской отчетности. Чаще всего эта связь выражается в форме уравнений.

Методы факторного анализа могут изменяться в зависимости от отраслевых особенностей деятельности компании, ее размеров, а также от методов, закрепленных в учетной политике фирмы.

Коэффициентный анализ построен на изучении соотношения между статьями баланса и их изменения во времени. Это наиболее эффективный и точный метод анализа.

Однако само по себе попадание исследуемого коэффициента в некоторый оптимальный интервал не является залогом того, что предприятие полностью удовлетворяет заданным параметрам.

Утверждать это можно, только проанализировав показатели отчетности предприятия в сравнении с показателями других фирм, работающих примерно в тех же условиях:

- коэффициенты ликвидности;

- коэффициенты платежеспособности;

- коэффициенты оборачиваемости;

- коэффициенты деловой активности;

- коэффициенты финансовой устойчивости;

- коэффициенты рентабельности;

- инвестиционные коэффициенты.

Методы анализа

Основной целью исследования является получение параметров, дающих точную картину состояния предприятия. При этом аналитиков может интересовать текущее и перспективное состояние организации. Анализ проводится по данным бухгалтерской отчетности. Выделяют шесть основных методов исследования:

- горизонтальный — сравнение данных текущего и предыдущего года;

- вертикальный — определение структуры показателей с выявлением степени влияния каждой позиции;

- трендовый — определение тенденции показателя;

- анализ относительных коэффициентов;

- сравнительный — это внутри- и межхозяйственный анализ показателей фирмы по подразделениям, видам деятельности и его сопоставление с показателями конкурентов;

- факторный — влияние отдельных элементов на конечный результат.

Финансовый анализ называют классическим. Его данные дополняются другими значимыми аспектами, например, анализом эффективности собственного капитала, издержек, оборота и т. д. То есть проводится комплексная экономическая оценка результатов деятельности.

Таблица 2. Горизонтальный и вертикальный анализ баланса. Пассив

|

ПАССИВ |

Код стро-ки |

На начало отчетного года |

На конец отчетного года |

Абсолютное отклонение |

Относительное отклонение |

В % к валюте баланса на начало года |

В % к валюте баланса на конец года |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||||

|

Уставный капитал |

410 |

1624416 |

1624416 |

0,00 |

59,88 |

57,95 |

|

|

Собственные акции, выкупленные у акционеров |

411 |

— |

— |

||||

|

Добавочный капитал |

420 |

— |

— |

||||

|

Резервный капитал |

430 |

41151 |

41151 |

0,00 |

1,52 |

1,47 |

|

|

в том числе резервы, образованные в соответствии с: |

|||||||

|

законодательством |

431 |

— |

— |

||||

|

учредительными документами |

432 |

— |

— |

||||

|

Нераспределенная прибыль (непокрытый убыток) |

470 |

677938 |

802933 |

124995 |

18,44 |

24,99 |

28,64 |

|

Итого по разделу III |

490 |

2343505 |

2468500 |

124995 |

5,33 |

86,39 |

88,06 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Займы и кредиты |

510 |

— |

— |

||||

|

Отложенные налоговые обязательства |

515 |

— |

— |

||||

|

Прочие долгосрочные обязательства |

520 |

— |

— |

||||

|

Итого по разделу IV |

590 |

— |

— |

||||

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Займы и кредиты |

610 |

— |

— |

||||

|

Кредиторская задолженность |

620 |

158693 |

156331 |

-2 362 |

-1,49 |

5,85 |

5,58 |

|

в том числе: |

|||||||

|

поставщики и подрядчики |

621 |

51460 |

65607 |

14147 |

27,49 |

1,90 |

2,34 |

|

задолженность перед персоналом организации |

622 |

8992 |

2600 |

-6392 |

-71,09 |

0,33 |

0,09 |

|

задолженность перед государственными внебюджетными фондами |

623 |

4247 |

4030 |

-217 |

-5,11 |

0,16 |

0,14 |

|

задолженность по налогам и сборам |

624 |

61845 |

58149 |

-3696 |

-5,98 |

2,28 |

2,07 |

|

прочие кредиторы |

625 |

32149 |

25945 |

-6204 |

-19,30 |

1,19 |

0,93 |

|

Задолженность участникам (учредителям) по выплате доходов |

630 |

128170 |

6529 |

-121641 |

-94,91 |

4,72 |

0,23 |

|

Доходы будущих периодов |

640 |

7955 |

7441 |

-514 |

-6,46 |

0,29 |

0,27 |

|

Резервы предстоящих расходов |

650 |

74369 |

164401 |

90032 |

121,06 |

2,74 |

5,86 |

|

Прочие краткосрочные обязательства |

660 |

— |

— |

||||

|

Итого по разделу V |

690 |

369187 |

334702 |

-34485 |

-9,34 |

13,61 |

11,94 |

|

БАЛАНС |

700 |

2712692 |

2803202 |

90510 |

3,34 |

100,00 |

100,00 |

Анализ отчета о финансовых результатах

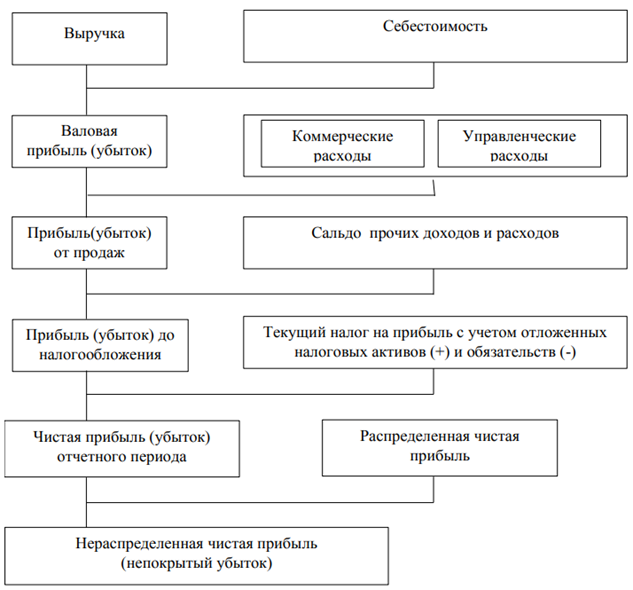

Исследования осуществляются по принципу дедукции. Сначала анализируется объем, состав, структура и тенденция изменения прибыли до налогообложения в разрезе источников ее формирования: дохода от реализации, от иных видов деятельности и прочие поступления.

Качество прибыли определяется ее структурой. Поэтому анализ отчета о финансовых результатах включает расчет удельного веса каждого виды прибыли. Одновременно рассчитываются темпы роста дохода от реализации и до налогообложения. Если первый показатель превышает второй, то это означает, что качество выручки улучшается.

Далее отчет о финансовых результатах анализируется на предмет источников формирования всех видов дохода. Рассчитывается удельный вес всех видов затрат и делается вывод о влиянии отдельных статей на изменение дохода. Далее проверяется условие оптимизации прибыли: ТР выручки > ТР полной себестоимости.

Доход от прочих видов деятельности формируется в разрезе формирующих его статей. Также анализируется структура, объем и динамика изменения показателей. Затем делается вывод о влиянии прочих доходов и поступлений на конечный финансовый результат.

Пример горизонтального анализа финансовой отчетности

Сравнительный горизонтальный анализ баланса

Наиболее распространенным форматом горизонтального анализа баланса является сопоставление двух периодов с указанием изменений в абсолютной и относительной формах, как показано в примере ниже.

Альтернативным форматом является включение большего количества учетных периодов с указанием отклонений от значений базового учетного периода.

Сравнительный горизонтальный анализ отчета о финансовых результатах

Классический формат сравнительного анализа предполагает сопоставление данных за два учетных периода с указанием абсолютных и относительных изменений, как в примере ниже.

Альтернативные форматы предполагают сопоставление данных отчета о финансовых результатах за три и больше учетных периодов.

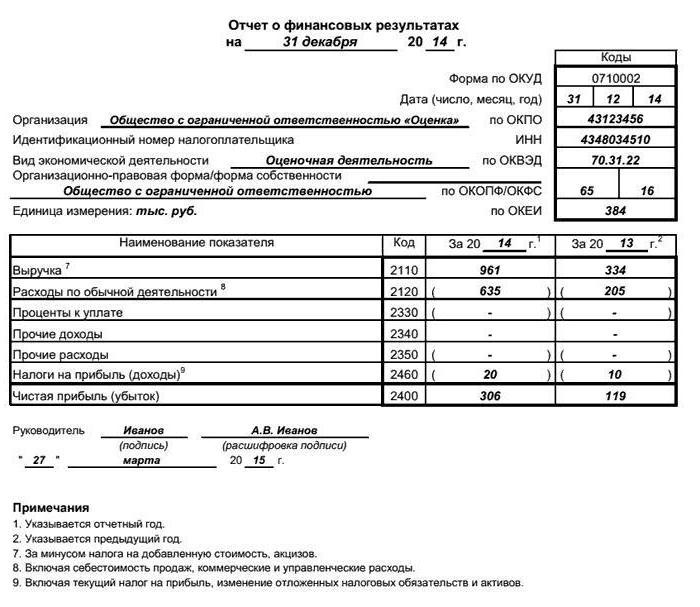

Информация

Новая форма отчета о финрезультатах утверждена Минфином в конце 2012 года. Отчет сдается предприятиями всех форм собственности, кроме ИП, бюджетных и кредитных организаций и страховщиков. Нюансы заполнения:

- финансовые показатели рассчитывается по методу начисления;

- все поступления и отчисления отражаются за вычетом налогов;

- отчет составляется по данным баланса за текущий и прошлый периоды;

- суммы проставляются в тысячах (миллионах) рублей;

- минусовые значения пишутся в скобках.

Отчет о финансовых результатах содержит данные о:

- выручке;

- себестоимости;

- валовой прибыли;

- коммерческих, административных расходах;

- прибыли от продаж;

- процентах к уплате;

- прочих доходах и расходах;

- изменении ОНА и ОНО;

- чистой прибыли (убытке).

Куда и как сдавать

Отчет о финансовых результатах надлежит сдавать в составе годовой бухгалтерской отчетности в следующие контролирующие органы:

- ИФНС. Отчет подается в налоговую инспекцию по месту регистрации хозяйствующего субъекта. Если учреждение имеет различные филиалы и подразделения, сдается консолидированная отчетность, то есть все отчеты подразделений объединяются в единую сводку и сдаются в территориальную ИФНС по месту регистрации головной компании.

- Локальные органы статистики. Росстат требует сдавать бланк в обязательном порядке. Если учреждение проигнорирует эту обязанность, инстанция наложит серьезные штрафы.

- Учредителям предприятия ежегодно. Владельцы изучают, анализируют, проверяют, а затем утверждают отчет.

Ряд контролирующих органов вправе затребовать бланк 0710002 по необходимости.

Отчетность запрашивают исполнители при заключении договоров и контрактов в особо крупных размерах для подтверждения финансовой состоятельности заказчика. Руководитель вправе отказать контрагенту и не демонстрировать им величины своих прибылей и убытков.

Подают отчетность различными способами. Первый — лично или через представителя на основании доверенности в территориальные органы ИФНС и Росстата. Для этого документ распечатывается в двух экземплярах и подписывается руководителем или иным ответственным лицом. Один экземпляр — для принимающей стороны, другой остается у отчитывающейся организации. Экземпляр с отметкой органа о принятии сшивается вместе с итоговым бухгалтерским балансом.

ВАЖНО!

Лично подают отчет только те учреждения, численность работников которых не превышает 100 человек.

Второй способ — отправка почтой или курьерской службой. В контролирующий орган направляется письмо с отчетом и обязательной описью почтового вложения.

Третий способ — в ИФНС и Росстат с использованием специальных программ для электронного документооборота. В этом случае отчет подписывается усиленной электронной квалифицированной подписью и по каналам связи передается в соответствующую инстанцию. При использовании этого способа специалисту надлежит дождаться сведений о получении файла контролирующим органом.

Методика проведения

Осуществление горизонтального анализа предполагает сопоставление показателей как в абсолютном выражении, так и в относительном.

Формула

На первом этапе проведения анализа рассчитываются абсолютные отклонения статей финансовой отчетности относительного базового периода.

Это позволяет идентифицировать статьи, отклонения по которым были наибольшими в денежном выражении.

На втором этапе рассчитываются относительные изменения анализируемых показателей по сравнению с базовым периодом.

В этом случае величина абсолютных отклонений нормализуется относительно значения в базовом периоде. Это удобно при сопоставлении нескольких компаний, различных по размерам и масштабам деятельности.

Например, если выручка в текущем периоде составила 11 980 тыс. у.е., а ее значение в базовом периоде составило 10 530 тыс. у.е., то абсолютное отклонение этого показателя составит 1 450 тыс. у.е., а относительное 13,8%.

Надежность результатов горизонтального анализа повышается по мере увеличения числа анализируемых учетных периодов. Обычно в качестве учетного периода используется год или квартал, реже данные ежемесячной отчетности.

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

Вам будет интересно:

Сроки сдачи отчетности в 2021 году в таблице, изменения, размер штрафа за непредоставление

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Определение

Горизонтальный анализ финансовой отчетности (англ. Horizontal Analysis

) предполагает сопоставление финансовых коэффициентов, бенчмарков или статей финансовой отчетности за различные учетные периоды. Этот метод анализа также известен как анализ тенденций (англ. Trend Analysis ). Он позволяет оценить абсолютные и относительные изменения различных показателей с течением времени, а также установить тенденции их изменений.

Основными объектами горизонтального анализа финансовой отчетности выступают бухгалтерский баланса, отчета о финансовых результатах и отчета о денежных потоках. Помимо этого, объектами его применения могут выступать: выручка, себестоимость продаж, расходы, активы, акционерный капитал, обязательства, финансовые коэффициенты и т.д.

Вертикальный анализ баланса

Вертикальный анализ требуется для нахождения структуры заключительных значений финансовых показателей. Он отображает следующие параметры:

- Наличие текущих и постоянных активов, их объем.

- Источники финансирования.

- Параметры бухгалтерского баланса, которые быстро изменяются.

- Изменения в общей структуре баланса.

- Долю резервов.

- Долю дебиторских долгов в общей структуре активов.

- Долю собственных средств.

- Размещение заемных средств.

- Долги перед бюджетными субъектами и кредитными организациями.

Ответственность за проведение вертикального анализа возлагается на сотрудников экономического отдела.

Как проводится анализ платежеспособности на основании горизонтального, вертикального и коэффициентного анализа финансовой отчетности?

Проведение

Рассмотрим алгоритм проведения вертикального анализа:

- Совокупность активов компании принимается за 100%.

- Каждый параметр, указанный в отчетности, определяется в процентном соотношении от 100%.

При проведении анализа нужно следовать ряду правил:

Вертикальный анализ – инструмент для определения платежеспособности организации

По этой причине особое внимание нужно обратить на дебиторский долг, финансовые вклады, имеющиеся средства и их эквиваленты.

При сравнении показателей в процентах нужно выявлять несоответствия в оборотах.. Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

- Отражение имеющихся изменений относительно всей совокупности имущества.

- Рост внеоборотных активов в процентах.

- Фиксация удельного веса личного капитала организации на определенной отметке.

- Наличие или отсутствие убытков.

- Наличие или отсутствие долгосрочных займов и обязательств перед кредиторами.

ВНИМАНИЕ! Если по итогам вертикального анализа был обнаружен недостаток свободных средств, это может негативно сказаться на уровне платежеспособности

Пример

Рассмотрим пример расчета по строчке «Денежные средства и их эквивалент». Этот показатель составляет 25 000 рублей. Валюта баланса за выбранный период составляет 550 000 рублей. Расчет проводится по следующей схеме: 25 000/550 000*100% = 4,5%.

Получившееся значение обозначает процент денежных средств от суммы баланса. Его можно проанализировать. В данном примере свободных средств у компании мало. Это значит, что платежеспособность ее низкая.

Таблица 1 Горизонтальный и вертикальный анализ актива бухгалтерского баланса

|

АКТИВ |

Код строки |

На начало отчетного года |

На конец отчетногопериода |

Абсолютное отклонение |

Относительное отклонение |

В % к валюте баланса на начало года |

В % к валюте баланса на конец года |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||||||

|

Нематериальные активы |

110 |

— |

— |

||||

|

Основные средства |

120 |

1683904 |

1691391 |

7 487 |

0,44 |

62,08 |

60,34 |

|

Незавершенное строительство |

130 |

70218 |

195485 |

125267 |

178,40 |

2,59 |

6,97 |

|

Доходные вложения в материальные ценности |

135 |

— |

— |

||||

|

Долгосрочные финансовые вложения |

140 |

— |

— |

||||

|

Отложенные финансовые активы |

145 |

— |

— |

||||

|

Прочие внеоборотные активы |

150 |

— |

— |

||||

|

ИТОГО по разделу I |

190 |

1754122 |

1886876 |

132754 |

7,57 |

64,66 |

67,31 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||||||

|

Запасы |

210 |

262749 |

347228 |

84479 |

32,15 |

9,69 |

12,39 |

|

в том числе: |

|||||||

|

сырье, материалы и другие аналогичные ценности |

211 |

248524 |

334029 |

85505 |

34,41 |

9,16 |

11,92 |

|

животные на выращивании и откорме |

212 |

— |

— |

||||

|

затраты в незавершенном производстве |

213 |

— |

— |

||||

|

готовая продукция и товары для перепродажи |

214 |

77 |

— |

-77 |

|||

|

товары отгруженные |

215 |

— |

— |

||||

|

расходы будущих периодов |

216 |

14148 |

13199 |

-949 |

-6,71 |

0,52 |

0,47 |

|

прочие запасы и затраты |

217 |

— |

— |

||||

|

Налог на добавленную стоимость по приобретенным ценностям |

220 |

19426 |

7748 |

-11678 |

-60,12 |

0,72 |

0,28 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

— |

— |

||||

|

в том числе покупатели и заказчики |

— |

— |

|||||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

215631 |

139029 |

-76602 |

-35,52 |

7,95 |

4,96 |

|

в том числе покупатели и заказчики |

63461 |

74396 |

10935 |

17,23 |

2,34 |

2,65 |

|

|

Краткосрочные финансовые вложения |

250 |

328000 |

383400 |

55400 |

16,89 |

12,09 |

13,68 |

|

Денежные средства |

260 |

132764 |

38921 |

-93843 |

-70,68 |

4,89 |

1,39 |

|

Прочие оборотные активы |

270 |

— |

— |

||||

|

ИТОГО по разделу II |

290 |

958570 |

916326 |

-42244 |

-4,41 |

35,34 |

32,69 |

|

БАЛАНС |

300 |

2712692 |

2803202 |

90510 |

3,34 |

100,00 |

100,00 |

Горизонтальный и вертикальный анализ отчета о прибылях и убытках

Классическая форма отчета о прибылях и убытках не очень подходит для анализа. Поэтому начнем изучение результатов работы компании за год с формирования аналитической таблицы, в которой будут выполнены все необходимые расчеты (табл. 1).

Таблица 1

Анализ отчета о прибылях и убытках

|

№ п/п |

Показатель |

Код строки |

2014 г., тыс. руб. |

2013 г., тыс. руб. |

Горизонтальный анализ 2014–2013 гг. |

Вертикальный анализ по годам, % |

||||

|

тыс. руб. (гр. 4 – гр. 5) |

% (гр. 6 /гр. 5 × 100 %) |

2014 год (гр. 4 / гр. 4, стр. 3 × 100 %) |

2013 год (гр. 5 / гр. 5, стр. 3 × 100 %) |

изменение доли (гр. 8 – гр. 9) |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

2 |

I. Доходы и расходы по обычным видам деятельности |

|||||||||

|

3 |

Выручка |

10 |

1428,57 |

1547,62 |

–119,05 |

–7,69 |

100 |

100 |

— |

|

|

4 |

Себестоимость |

20 |

1059,52 |

1142,86 |

–83,33 |

–7,29 |

74,17 |

73,85 |

0,32 |

|

|

5 |

Валовая прибыль |

29 |

369,05 |

404,76 |

–35,71 |

–8,82 |

25,83 |

26,15 |

–0,32 |

|

|

6 |

Коммерческие расходы |

30 |

119,05 |

107,14 |

11,90 |

11,11 |

8,33 |

6,92 |

1,41 |

|

|

7 |

Управленческие расходы |

40 |

223,87 |

273,81 |

–49,94 |

–18,24 |

15,67 |

17,69 |

–2,02 |

|

|

8 |

Прибыль (убыток) от продаж |

50 |

26,13 |

23,81 |

2,32 |

9,75 |

1,83 |

1,54 |

0,29 |

|

|

9 |

II. Прочие доходы и расходы |

|||||||||

|

10 |

Проценты к получению |

60 |

0,00 |

0,00 |

0,00 |

|||||

|

11 |

Проценты к уплате |

70 |

3,57 |

3,57 |

0,00 |

0,00 |

0,25 |

0,23 |

0,02 |

|

|

12 |

Доходы от участия в других организациях |

80 |

0,00 |

0,00 |

0,00 |

|||||

|

13 |

Прочие доходы |

90 |

15,48 |

12,38 |

3,10 |

25,00 |

1,08 |

0,80 |

0,28 |

|

|

14 |

Прочие расходы |

100 |

6,67 |

4,05 |

2,62 |

64,71 |

0,47 |

0,26 |

0,21 |

|

|

15 |

Прибыль (убыток) до налогообложения |

140 |

31,37 |

28,57 |

2,80 |

9,79 |

2,20 |

1,85 |

0,35 |

|

|

16 |

Текущий налог на прибыль |

150 |

6,27 |

5,71 |

0,56 |

9,79 |

0,44 |

0,37 |

0,07 |

|

|

17 |

Чистая прибыль (убыток) отчетного периода |

190 |

25,10 |

22,86 |

2,24 |

9,79 |

1,76 |

1,48 |

0,28 |

В первую очередь руководство компании интересует абсолютное и относительное изменение показателей за период (горизонтальный анализ). Проиллюстрируем это на цифрах, приведенных в таблице.

Коммерческие расходы увеличились на 11,9 тыс. руб. (на 11,11 %), тогда как выручка предприятия и валовая прибыль сократились на 119,05 тыс. руб. (7,69 %) и 35,71 тыс. руб. (8,82 %) соответственно. Это косвенно свидетельствует о том, что дополнительные затраты на рекламу и продвижение товаров не оправдали себя, ожидаемого роста продаж не последовало. Скорее всего, причина в общем падении спроса на рынке. Поэтому не будем однозначно утверждать, что решение инвестировать в рекламу было неверным. Вполне возможно, что без стимуляции спроса выручка была бы еще ниже. Тем не менее вполне оправданно потребовать от коммерческого и маркетингового отделов детального обоснования затрат.

По данным отчета, в компании оптимизированы управленческие расходы — они сократились на 49,94 тыс. руб. (18,24 %). Это в итоге привело к росту прибыли от продаж на 2,32 тыс. руб. (9,75 %).

Прибыль до налогообложения и чистая прибыль увеличились в равной степени — на 9,79 %. Все это свидетельствует о том, что меры по сокращению управленческих затрат полностью себя оправдали.

Вертикальный анализ позволяет оценить, какие показатели оказали наиболее существенное влияние на чистую прибыль.

В нашем примере на сокращение валовой прибыли повлияло увеличение на 0,32 % доли себестоимости продукции в выручке компании (стр. 4 табл. 1). Возможно, это произошло из-за роста затрат на сырье и материалы (например, компания приобретает их за рубежом за валюту) или снижения торговой наценки.

Отношения показателей валовой прибыли, прибыли до налогообложения и чистой прибыли к выручке — это не что иное, как рентабельность продаж, финансово-хозяйственной деятельности и общая рентабельность соответственно.

За минувший год рентабельность продаж сократилась на 0,32 %, в то же время общая рентабельность и рентабельность финансово-хозяйственной деятельности выросли на 0,35 и 0,28 % соответственно за счет увеличения прибыли до налогообложения и чистой прибыли. Из этого можно сделать вывод, что решение сократить управленческие расходы было своевременным и правильным.

Теперь, когда определены основные показатели, повлиявшие на чистую прибыль предприятия, имеет смысл провести факторный анализ отчета о прибылях и убытках.

Что включают в себя коммерческие расходы?

Коммерческие расходы включают в себя расходы на продажу продукции, которые собираются на счете 44. Подробнее о том, что входит в коммерческие расходы компании, читайте ниже.

Коммерческие и управленческие расходы – это…

Сведения о коммерческих и управленческих расходах компания должна раскрывать в отчете о финрезультатах:

- по строке 2210 указываются коммерческие расходы;

- строке 2220 — управленческие расходы.

Ни НК РФ, ни другие нормативные акты не содержат четкой формулировки, что именно следует относить к коммерческим расходам, а что — к управленческим. На практике коммерческие и управленческие расходы — это траты компании, отражаемые на счетах 44 и 26 соответственно.

Что относится к управленческим затратам?

К управленческим расходам относятся суммы, формируемые на счете 26 и связанные с содержанием общего имущества фирмы и организацией ее деятельности. Отличительный признак таких расходов — они не связаны напрямую с производством, оказанием услуг или торговлей. Примером управленческих расходов могут служить траты:

- на охрану;

- оплату интернета, услуг ЖКХ и связи;

- представительские расходы;

- зарплату бухгалтеров, юристов, кадровиков и прочего административно-управленческого персонала;

- охрану труда и семинары для работников;

- канцелярские принадлежности.

Управленческие расходы могут быть включены в себестоимость по мере продажи произведенной продукции. Тогда бухгалтер должен списать их проводкой по дебету счета 20 (23 или 29) и кредиту счета 26.

Второй способ учета управленческих расходов — отнести их в полной сумме в себестоимость того отчетного периода, в котором они возникли. Бухгалтер сделает в таком случае проводку Дт 90 Кт 26.

Выбранный порядок учета управленческих расходов должен быть указан в учетной политике компании (п. 20 ПБУ 10/99).

Подробнее о счете 26 узнайте из публикации «Счет 26 в бухгалтерском учете (нюансы)».

Что входит в состав коммерческих расходов?

В отличие от управленческих расходов коммерческие расходы включают затраты компании, которые связаны с производственной или торговой деятельностью. Для фирм, работающих в сфере производства, коммерческими расходами будут траты на упаковку изделий, их доставку до склада покупателя, рекламные мероприятия и др.

В коммерческие расходы торговой компании входят затраты на перевозку и хранение товаров, оплату труда, аренду или содержание зданий, где осуществляется торговля, рекламу, представительские расходы и т. п.

Как правильно оформить представительские расходы, расскажем в этой статье.

Что относится к коммерческим расходам компаний, занимающихся сельхоззаготовкой и переработкой? Это траты на содержание заготовительных и приемных пунктов, содержание скота и птицы (приказ Минфина от 31.10.2000 № 94н).

В бухучете коммерческие расходы собираются по дебету счета 44. При этом есть 2 способа учесть такие расходы в себестоимости:

- Списать полностью проводкой Дт 90 Кт 44.

- Списать частично на счет 90. При этом согласно плану счетов (приказ Минфина РФ от 31.10.2000 № 94н) нужно распределить:

- расходы на упаковку и транспортировку между видами реализованной продукции (для производственных фирм);

- транспортные расходы между проданными товарами и остатками на складах на конец месяца (для торговых фирм);

- коммерческие расходы — в дебет счета 15 и счета 11 (для тех компаний, которые занимаются заготовкой и переработкой сельхозпродукции).

Выбранный способ распределения компания указывает в своей учетной политике.

Отражаются ли коммерческие расходы в балансе, см. в этой статье.

Итоги

Четкого перечня коммерческих затрат законодательные акты РФ не содержат. На основании сложившейся практики российского бухучета коммерческие расходы следует относить на счет 44. Исходя из данного принципа коммерческими расходами можно признать те затраты, что перечислены инструкцией к Плану счетов в описании счета 44.

Подробнее о том, как организации составить собственный рабочий план счетов и какие счета в него включить, читайте в этой публикации.

Пример

Отследим изменения динамики показателей деятельности организации. Отчет о финансовых результатах оформим в виде таблицы.

|

Статья |

2015 |

2014 |

|

Выручка |

4 500 |

3 500 |

|

Себестоимость |

(3600) |

(2700) |

|

Валовая: |

||

|

— прибыль |

900 |

800 |

|

— убыток |

||

|

Коммерческие расходы |

-157 |

-126 |

|

Административные расходы |

-318 |

-309 |

|

Финрезультат от продаж: |

||

|

— прибыль |

425 |

365 |

|

— убыток |

||

|

Доходы от участия в иных организациях |

18 |

9 |

|

Доходы от участия в капитале |

22 |

11 |

|

Расходы от участия в капитале |

-6 |

-7 |

|

Прочие доходы |

32 |

27 |

|

Прочие расходы |

-31 |

-20 |

|

Другие затраты |

||

|

Финрезультат до налогообложения: |

||

|

— прибыль |

460 |

385 |

|

— убыток |

||

|

ОНА |

10 |

|

|

ОНО |

||

|

Расходы (доходы) по НПП |

-140 |

(185) |

|

Чистый доход: |

||

|

– прибыль |

330 |

200 |

|

— убыток |

Финансовый анализ начинается с изучения объема и состава прибыли в разрезе источников ее формирования (тыс. руб.).

|

Показатель |

2014 |

2015 |

Динамика |

|||

|

Сумма |

% |

Сумма |

% |

Сумма |

% |

|

|

1. Прибыль от реализации |

365 |

94,80 |

425 |

92,40 |

60 |

-2,4 |

|

2. Прибыль от иной деятельности |

20 |

5,20 |

35 |

7,60 |

15 |

2,4 |

|

3. Прибыль до налогообложения |

385 |

100,00 |

460 |

100,00 |

75 |

— |

В 2015 году прибыль увеличилась на 19,5 %, за счет роста дохода от продажи на 16,4 % и от прочей деятельности на 75 %. Но удельный вес дохода от реализации снизился на 2,4 %. Это свидетельствует об ухудшении качества прибыли.

Далее необходимо проанализировать источники формирования средств в структуре и динамике.

|

Показатель |

2014 |

2015 |

Динамика |

|||

|

Сумма, млн руб. |

% |

Сумма, млн руб. |

% |

Сумма, млн руб. |

% |

|

|

1. Выручка |

3,5 |

100 |

4,5 |

100 |

1 |

— |

|

2 Себестоимость |

2,7 |

77,10 |

3,6 |

80,0 |

0,9 |

2,90 |

|

3. Управленческие затраты |

0,309 |

8,80 |

0,318 |

7,10 |

0,009 |

-1,70 |

|

4. Коммерческие затраты |

0,126 |

3,60 |

0,157 |

3,50 |

0,031 |

-0,10 |

|

5. Доход от продаж |

0,365 |

10,40 |

0,425 |

9,40 |

0,06 |

-1,00 |

В 2015 году прибыль от реализации увеличилась на 16,4 %, за счет роста выручки на 28,6 %, себестоимости на 33,3 %, управленческих затрат на 2,9 % и коммерческих затрат на 24,6 %. Однако снижение удельного веса данного показателя свидетельствует о невыполнении условий оптимизации прибыли, поскольку темп роста полной себестоимости продукции (ТРсп = [(3,6 + 0,318 + 0,157) / (2,7 + 0,309 + 0,126)] х 100 % = 130,0 %) опережает рост выручки.

Что показывает структура бухгалтерского баланса?

Структура баланса показывает, какие именно активы и пассивы вносят в него основной вклад, насколько динамично развивается компания, устойчиво ли ее положение, насколько обеспечены активами ее долговые обязательства и своевременно ли будут погашаться.

Подпишитесь на рассылку

Наиболее часто для анализа структуры бухгалтерского баланса используют «золотое правило экономики».

Рост чистой прибыли ≥ Рост собственного капитала ≥ Рост величины активов ≥ 1

Другой показатель, на который обращают внимание при анализе качества баланса предприятия, — это его итог. Рост этого показателя от периода к периоду, как правило, говорит о том, что предприятие успешно развивается

Им привлекаются дополнительные денежные средства, увеличиваются запасы, происходит модернизация основных производственных мощностей.

Б1 > Б2 > Б3,

где Б — валюта баланса.

Еще один важный показатель — темп роста оборотных и внеоборотных активов, а также краткосрочных обязательств. Как правило, превышение темпов роста оборотных активов над внеоборотными говорит о мобильности структуры предприятия и его ликвидности.

В то же время рост внеоборотных активов говорит о том, что предприятие вкладывает много средств в перевооружение.

Также делается анализ роста источников долговременного финансирования предприятия и темпов роста его внеоборотных активов. Превышение темпа роста источников финансирования говорит о том, что у предприятия есть задел для развития.

Кроме того, определяется процент собственного капитала, темпа роста кредиторской и дебиторской задолженностей, отсутствие или наличие непокрытых убытков.

Прибыль до налогообложения

Отчет о результатах финансовой деятельности содержит информацию о доходе, из которого учитывается налог на прибыль (НПП). Эта сумма отображается по строке 2300 и рассчитывается как разность между всеми поступлениями (2200, 2300, 2320б, 2340) и расходами (23330, 2350). Отрицательное значение указывается в скобках.

Очень важно в отчете отобразить данные о доходах, удельный вес которых составляет менее 5 %, а расходы, связанные с их получением, нужно отражать отдельно. Если какая-то информация в балансе требует детальной расшифровки, ее заносят в «Пояснения»

Так же следует поступать, когда составляется «Отчет о финансовых результатах». Пример заполнения бланка можно посмотреть ниже.