Особенности ведения бухучёта индивидуальным предпринимателем

Содержание:

- Сложно ли делать это самостоятельно

- Что такое онлайн-бухгалтерия

- Как выполняется бухучет ИП

- Налоговый учет и бухгалтерия ИП на «упрощенке»: как вести

- Обращаемся к закону

- Что такое бухгалтерия для ИП и зачем ее вести

- 7 СБИС БУХГАЛТЕРИЯ

- Как самому вести бухгалтерию ИП на «упрощенке»

- ОСНО для ИП

- СЕКРЕТЫ ВЕДЕНИЯ БУХГАЛТЕРИИ ИП. НЮАНС ПЯТЫЙ.

- Сроки сдачи отчетности ИП в 2020 году

- Самостоятельное ведение бухгалтерии

- Порядок ведения бухгалтерии ИП: практические советы, сервисы и документация

Сложно ли делать это самостоятельно

У ИП каждая копейка на счету, а наличие в штате бухгалтера или оплата услуг аутсорсинговой компании стоят немалых денег, поэтому простой и удобной выглядит схема «сам себе бухгалтер».

Краткая инструкция о том, как вести учёт самостоятельно:

- Предполагаемые доходы и расходы рассчитать заранее, ещё до открытия ИП. На этом же этапе нужно определиться с тем, будут ли наёмные работники, и если да, то сколько.

- Исходя из предыдущих подсчётов, выбрать подходящую схему налогообложения, рассчитать предполагаемую налоговую нагрузку, изучить время подачи отчётности.

- Когда бизнес уже открыт, необходимо в письменном виде сохранять всё, что относится к финансам – записывать доходы и расходы предприятия, зарплаты сотрудников, составлять договоры. Если контрагент отказывается от составления документации, это повод задуматься о его честности.

- Желательно установить специализированные программы для малого бизнеса, помогающие вести учёт и заполнять формы (1С-Предприниматель). Это сделает процесс ведения документации более удобным и прозрачным.

- Если изменилась схема налогообложения, или бизнес был закрыт, документы нужно сохранять в течение 3 лет – именно столько длится срок исковой давности. В это время бывший контрагент или работник может подать в суд, а без документов будет сложно доказать, что с финансами ИП обращался честно.

Обратите внимание! Опыт небольших предприятий, где весь финансовый учёт ведёт сам хозяин, показывает, что такой способ ведения документации вполне жизнеспособен. В сложных ситуациях всегда можно заказать консультацию по бухгалтерским и юридическим вопросам, на некоторых сайтах она бесплатна для начинающих предпринимателей

Но важно помнить – посторонний человек не знает нюансов работы конкретного предприятия и не заинтересован в его финансовом благополучии

В сложных ситуациях всегда можно заказать консультацию по бухгалтерским и юридическим вопросам, на некоторых сайтах она бесплатна для начинающих предпринимателей

Но важно помнить – посторонний человек не знает нюансов работы конкретного предприятия и не заинтересован в его финансовом благополучии

Чтобы правильно вести бухучет, можно нанять бухгалтера

Что такое онлайн-бухгалтерия

Как выглядела работа бухгалтера раньше — обученный сотрудник работал с кипами документов, вручную заполнял учётные книги и бухгалтерские реестры и лично ходил в налоговую и фонды, чтобы сдать отчётность.

Сейчас бухгалтеру живётся проще. Появилось много специальных программ для бухучёта — например, всем известная 1С. Сотрудник вносит данные в базу и контролирует, чтобы программа правильно составила отчётность, заполнила декларацию и так далее. Если у компании большая выручка, много сотрудников и общая система налогообложения — без бухгалтерии не обойтись.

Малому бизнесу с небольшим количеством сотрудников и не такой большой выручкой бухгалтер в штате нужен не всегда, да и вместо 1-С малый бизнес может выбрать один из онлайн-сервисов для ведения бухгалтерии. С их помощью можно работать с первичными документами, сдавать отчёты в государственные органы, рассчитывать зарплату и отпускные и так далее.

Как выполняется бухучет ИП

Последний вариант обладает большим преимуществом для начинающих предпринимателей, так как не требует финансовых вложений в организации бухгалтерии для ИП. Но необходимо понимать, что потребуется потратить время на изучение основ профессии. Бухгалтерия с нуля для человека, далекого от нее, – дело непростое. Поэтому индивидуальные предприниматели могут пройти специальные курсы. Самоучитель по бухгалтерскому учету также поможет разобраться с тонкостями профессии.

Поможет в том, как вести бухгалтерию ИП самостоятельно, пошаговая инструкция для “чайников”. По закону 402-ФЗ, ИП в 2016 году не обязаны вести бухгалтерский учет, но налоговый учет для них никто не отменял. Как правило, налоговый учет строится на базе бухгалтерского. Поэтому вести бухучет для ИП, скорее всего, придется.

Шаг 1. Необходимо составить прогноз будущих доходов и расходов для определения налоговой нагрузки и выбора системы налогообложения.

Шаг 2. Выбор режима налогообложения. ИП в 2016 году может работать на следующих режимах:

- Основная система налогообложения (ОСНО);

- Упрощенная система налогообложения (УСН);

- Единый налог на вмененный доход (ЕНВД);

- Единый сельскохозяйственный налог (ЕСХН);

- Патентная система налогообложения (ПСН).

Ниже рассмотрены принципы работы бухгалтерии для ИП на разных режимах.

Суммы выплат бюджетным и внебюджетным фондам будут существенно различаться для разных режимов.

Шаг 3. Необходимо узнать, перед какими органами, по каким формам и в какие сроки надо отчитываться. Актуальную и достоверную информацию можно получить на официальном сайте ФНС nalog.ru.

Шаг 4. Нужно решить, потребуется ли нанимать сотрудников. В случае найма работников необходимо вести кадровый учет, отчитываться перед ФСС, ПФР, ИФНС, уплачивать страховые взносы. Кроме того, работодатели выступают в качестве налоговых агентов, поэтому придется уплачивать НДФЛ за нанятых работников.

Шаг 5. Ознакомление с календарем по уплате налогов и сдаче отчетности. В случае опоздания со сдачей отчетности и уплатой налогов ИП грозят штрафы, пени и недоимки. В некоторых ситуациях возможна и блокировка расчетного счета.

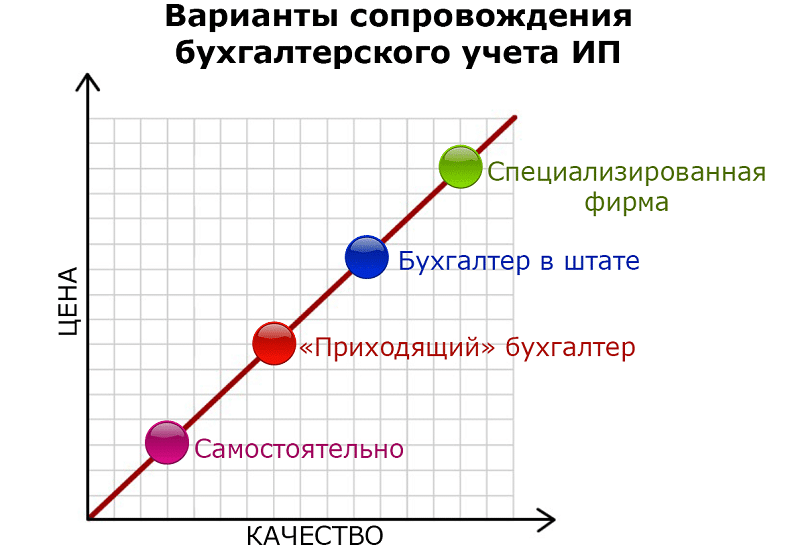

Шаг 6. Необходимо решить, кто будет вести бухгалтерию ИП. Если деятельность не предполагает большого количества хозяйственных операций и обширного штата, то целесообразно вести учет самостоятельно. Если же объемы работ довольно большие, лучше нанять профессионального бухгалтера или обратиться в аутсорсинговую компанию.

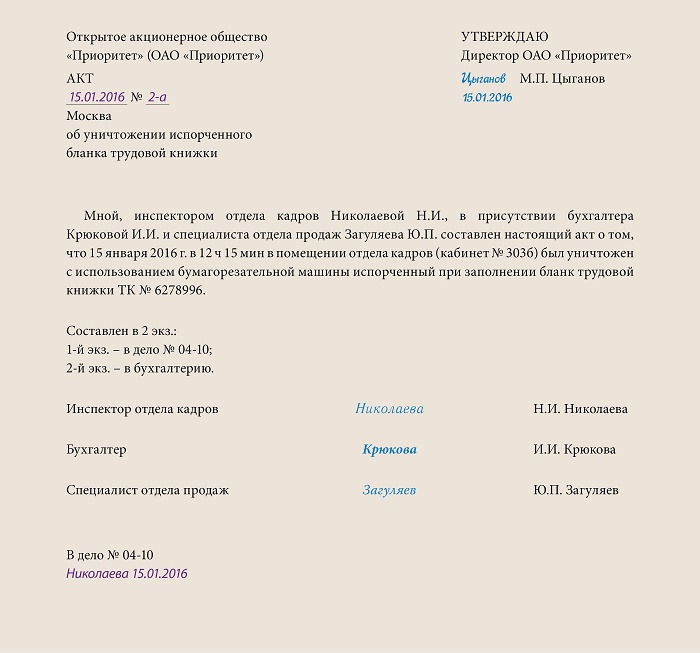

Шаг 7. Все операции в бухгалтерском и налоговом учете должны быть документально подтверждены. Поэтому необходимо регулярно и своевременно оформлять все документы. Среди них договоры с партнерами и другими контрагентами, банковские выписки, бланки строгой отчетности, документы по кассе, кадровая документация. Документы необходимо хранить даже спустя 3 года после снятия с регистрации, так как в этот срок налоговая имеет право провести проверку.

Налоговый учет и бухгалтерия ИП на «упрощенке»: как вести

КУДиР можно вести как в электронном виде, так и на бумаге. Если выбран электронный вариант, после завершения года документ нужно распечатать. Книга должна быть прошнурована и пронумерована, подписана предпринимателем, при наличии печати – заверена ее оттиском.

При УСН «доходы» в книгу записываются доходы и затраты, уменьшающие налог (страховые взносы, больничные, выплаченные за счет ИП, добровольное личное страхование работников). ИП на УСН «доходы минус расходы» заносят в регистр все доходные и расходные операции, отвечающие требованиям ст. 346.15-346.17 НК РФ. Для расчета налоговых обязательств по УСН этого документа достаточно.

Порядок бухгалтерского учета операций ИП определяет самостоятельно и закрепляет их в учетной политике, наряду с рабочим планом счетов и формами первичных документов.

ИП на УСН, являющийся субъектом малого предпринимательства, вправе применять упрощенные способы ведения бухучета, в т.ч. отказаться от использования двойной записи (п. 4 ст. 6 закона № 402-ФЗ, Типовые рекомендации по организации бухучета субъектами МСП, утв. Приказом Минфина № 64н от 21.12.1998, Информация Минфина № ПЗ-3/2015).

Можно совсем отказаться от ведения бухгалтерского учета, если операций немного, с наличными ИП не работает, и наемных работников у него нет.

Расчеты с контрагентами

Для расчетов с контрагентами вести бухгалтерию ИП не обязательно. Но вести такой учет удобно на случай, к примеру, запроса от налоговиков по встречной проверке.

Кроме того, организованный учет позволяет контролировать правильность и своевременность расчетов:

- при большом количестве контрагентов;

- при частичной оплате или авансовой системе;

- при смешанных наличных и безналичных платежах.

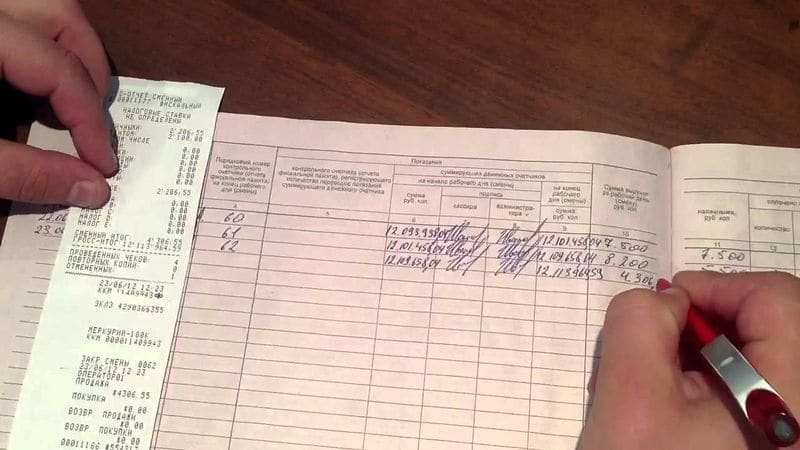

Учет кассовых операций

ИП не вправе отказаться от организации учета по кассовым операциям. При работе с наличностью необходимо руководствоваться Указанием ЦБ от 11.03.2014 № 3210-У, а именно:

- выписывать приходные и расходные кассовые ордера при приеме или выдаче денежных средств по формам КО-1 и КО-2;

- использовать в работе БСО (бланки строгой отчетности) или онлайн-кассу, в т.ч. при получении безналичной выручки от физических лиц;

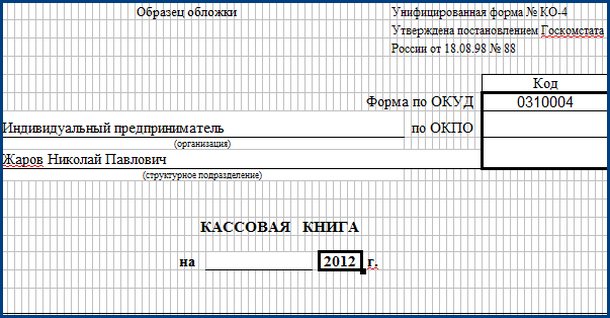

- оформлять кассовую книгу по форме КО-4.

Формы кассовых документов утв. постановлением Госкомстата РФ от 18.08.1998 г. № (ред. от 03.05.2000).

Учет при наличии работников

У ИП, заключающих трудовые договора или выплачивающих иные доходы физическим лицам, обязанностей по учету больше. Для ведения бухгалтерского и налогового учета по НДФЛ, страховым взносам, для составления отчетности в ИФНС, ПФР и ФСС потребуются:

- кадровые документы (приказы, личные карточки, трудовые договоры, положения о зарплате и режиме труда и отдыха и т.п.);

- документы по начислению и выплате зарплаты (табели, расчетные и платежные ведомости);

- налоговые регистры по НДФЛ и страхвзносам, в которых будут отражаться доходы и начисления налоговых обязательств.

Формы учета можно применять как унифицированные (утв. постановлением Госкомстата РФ от 05.01.2004 № 1), так и самостоятельно разработанные – при условии, что в них имеются все данные, достаточные для составления налоговой и персонифицированной отчетности.

Обращаемся к закону

Общие стандарты и принципы ведения бухучёта регулируются Федеральным законом «О бухгалтерском учёте» от 06.12.2011 №402-ФЗ, который вступил в силу 1 января 2013 года и является актуальным в 2019 году.

Согласно ему, бухучёт обязаны вести все экономические субъекты (п.1 ст.6). Однако там же указано (п.2 ст.6), что это требование не распространяется на:

- Индивидуальных предпринимателей – в случае, если они в соответствии с законодательством о налогах и сборах ведут учёт своих доходов и расходов либо других показателей, характеризующих вид их деятельности.

- Филиалы или представительства иностранных организаций, ведущих налоговый учёт в соответствии с законом.

Нас больше интересует первый пункт. Ведь он гласит, что ИП не должен осуществлять ведение бухучёта в том случае, если он ведёт налоговый учёт. Распространяется ли это правило на всех индивидуальных предпринимателей, независимо от режима налогообложения? Проясним ситуацию.

ИП на УСН

При работе на упрощённой системе ИП обязан вести и предоставлять по требованию налоговой инспекции Книгу учёта доходов и расходов (КУДиР). Причём это касается как УСН 6%, так и УСН 15%. Поэтому при работе на упрощёнке предприниматель, согласно закону №402-ФЗ, может не вести бухучёт.

ИП на ЕСХН

Аналогичная ситуация и с плательщиками единого сельскохозяйственного налога – при расчёте налоговых платежей он должны учитывать как доходы, так и расходы. Поэтому исключение распространяется и на них.

ИП на ЕНВД

Как только новый закон был принят, возникла спорная ситуация, касающаяся того, должен ли ИП вести бухгалтерию, если он работает на режиме ЕНВД. К счастью, существует официальный документ, который снимает все сомнения по данному вопросу.

В письме Минфина России от 13.08.2012 № 03-11-11/239 разъясняется, что предприниматели, являющиеся плательщиками единого налога на вменённый доход, подпадают по действие п.2 ст.6 закона №402-ФЗ и имеют полное право не вести бухгалтерский учёт.

Я не буду подробно останавливаться на этом Письме, так как вы без труда найдёте его текст в Интернете.

ИП на ОСНО

Те, кто работает на общей системе налогообложения, должны рассчитывать и начислять НДФЛ, который напрямую зависит от доходов, которые необходимо учитывать. Следовательно, обязанность ведения бухучёта с ИП, работающих на ОСНО, снимается.

О том, какие налоги надо платить при использовании общего режима, читайте ТУТ.

ИП на ПСН

Работая по патенту, ИПэшник точно так же не обязан вести бухучёт, так как осуществляет ведение КУДиР (в которой учитывает только доходы). Более подробно о патентном режиме вы можете почитать ЗДЕСЬ.

Что такое бухгалтерия для ИП и зачем ее вести

Бухгалтерия для ИП имеет очень важное значение. Перед открытием своего дела, необходимо заранее продумать вопрос о ведении отчетности и бухгалтерии

Иначе Ваша прекрасная и оригинальная идея может разбиться о стену штрафов и санкций со стороны регулирующих органов. И хотя индивидуальные предприниматели не обязаны вести бухгалтерию. Закон «О бухгалтерском учете» гласит:

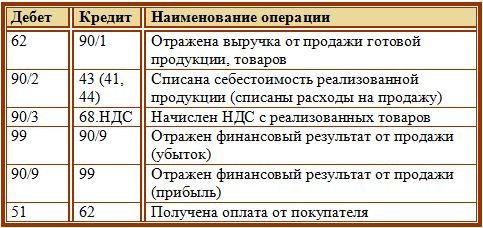

Однако рано радоваться и облегченно вздыхать. На деле это значит что ИП не должны разносить операции по счетам бухучета, делать проводки и формировать бухгалтерский баланс. А всю остальную отчетность никто не отменял.

Таким образом бухгалтерия для ИП включает в себя:

- учет объектов налогообложения (доходы, расходы , физические показатели и т.д.);

- уплата налогов;

- отчетность по налогам;

- уплата взносов, налогов и отчетность за сотрудников, если они есть;

- фиксированные платежи во внебюджетные фонды «за себя»;

- хранение подтверждающих документов.

7 СБИС БУХГАЛТЕРИЯ

«СБИС» как сеть деловых коммуникаций разработана известной в России IT-компанией «Тензор» в 1998 году и сегодня считается одним из самых успешных операторов электронного документооборота. С сервисом работает более миллиона компаний разного размера и направления – от ИП до транснациональных корпораций. Его главное преимущество заключается в универсальности: малому бизнесу предлагается простое и понятное ведение аналитики и отчетности в режиме онлайн, крупным организациям – поддержку сложных схем учета, построение планов счетов и проводок, бухгалтерам на аутсорсе – легкую настройку под любую отрасль и т. д. Таким образом, в «СБИСе» прекрасно чувствует себя как малый предприниматель на УСН и ЕНВД, так и холдинг с тысячами сотрудников.

Здесь есть схемы учета и шаблоны проводок на все случаи жизни, отчетность отсылается в любой государственный орган, осуществляются расчеты зарплат и удержаний, проводится работа с электронными больничными, то есть выполняются функции полноценного бухгалтерского отдела. Переплачивать за ненужные услуги не придется – тарифы проработаны обстоятельно, цены вполне адекватны – по тарифу «Легкий» ведение ИП обойдется в 1800 руб./мес. при оплате за 1 год. По откликам клиентов, консультанты здесь грамотные, матчасть знают великолепно, и услуги оказываются соответственно с высоким качеством.

Как самому вести бухгалтерию ИП на «упрощенке»

Не обязательно привлекать для организации учета наемного бухгалтера или специальную бухгалтерскую организацию. Учет предпринимателю можно организовать и вести самостоятельно. При этом ему придется самому изучать нормы законодательства, составлять учетную политику, следить за учетом первички и ведением документооборота.

Для организации учета можно использовать бухгалтерские программы либо самостоятельно разработанные документы и учетные регистры (например, в формате таблиц excel). Однако, если знаний о налоговом учете недостаточно или имеется большой объем работы, надежнее будет обратиться к специалистам или нанять бухгалтера.

ОСНО для ИП

Общая система налогообложения – один из наиболее трудоемких режимов по ведению бухгалтерского учета, налоговых нагрузках, количеству отчетной документации.

Для ИП, где ведется учет на общей системе, предусмотрена отчетность по следующим налогам:

- НДФЛ для резидентов РФ 13 %.

- НДС 0 %, 10 %, 18 %.

- Налог на имущество физлиц до уровня 2 %.

Б/учет на ОСНО для предпринимателей ведется по той же схеме, что и в традиционных компаниях:

- Заполняется книга доходов и расходов.

- Ведется книга покупок/продаж.

- Ведется журнал регистрации счетов – фактур.

- Осуществляется кадровый учет.

- С начисленного фонда оплаты труда работников производятся отчисления во внебюджетные фонды (ПФ, ФСС, ФОМС).

- Удержание из заработной платы и перечисление в бюджет НДФЛ.

- Отчетность в ИФНС ежеквартальная по НДС, один раз в год сдается налог на доходы физлиц.

НДФЛ

Уплата производится с доходов от деятельности, уменьшенных на сумму расходов, имеющих обоснованное подтверждение. Расчетную формулу можно представить так:

НДФЛ=(доходы минус расходы)*13%,

где:

13% — ставка НДФЛ для резидентов,

нерезиденты платят по ставке 30%.

НДС

Уплата этого налога производится с реализованных товаров и услуг. Предусмотрены налоговые ставки в размере 18, 10, 0 процентов.

Сумма НДС к уплате уменьшается на величину налоговых вычетов:

- НДС на приобретенные товары и услуги;

- НДС на импорт.

Налоговые вычеты должны иметь подтверждение:

- надлежащим образом оформленные первичные документы, подтверждающие факт принятия к учету;

- наличие счета-фактуры.

Налог на имущество

Объектом налогообложения служит недвижимость индивидуального предпринимателя, участвующая в деятельности. Расчет налога производится в размере до 2 % балансовой стоимости.

Какую систему налогообложения выбрать для ИП можно узнать из видео.

https://youtube.com/watch?v=h4qHmohVTKM

СЕКРЕТЫ ВЕДЕНИЯ БУХГАЛТЕРИИ ИП. НЮАНС ПЯТЫЙ.

Индивидуальный предприниматель обязан вести книгу доходов и расходов порой даже если он является плательщиком единого налога на вмененный доход (ЕНВД).

Следует отметить, что с ведением Книги доходов и расходов у предпринимателей беда полная. Пожалуй, что в 90% случаях, когда таковая обязанность существует, учета по установленной форме книги доходов и расходов предприниматели всё равно не ведут, не говоря о предусмотренной законом обязанности представлять книгу для заверения в налоговую.

В целом ситуация следующая – существуют три формы книги учета:

- Для ИП применяющих обычную систему налогообложения

- Для предприятий и предпринимателей применяющих упрощенную систему налогообложения (УСНО)

- Для ИП, уплачивающих единый сельхозналог (ЕСХН)

Форма Книги установленная для обычной системы налогообложения не применяется для предпринимателей на на УСНО, ЕНВД и ЕСХН.

Книга для обычной системы налогообложения необходима для расчета налога на доходы физических лиц, единого социального налога и т.д., но на ЕНВД платеж в бюджет не зависит от суммы полученного дохода и величины расходов, поэтому Налоговый кодекс не обязывает предпринимателей на «вмененке» вести Книгу учета.

Однако если предприниматель совмещает «вмененный» режим с иным – то он должен вести раздельный учет и показывать доходы, относящиеся к каждому виду деятельности и системе налогообложения, и как следствие вести Книгу доходов и расходов по соответствующей форме.

В результате вроде как и есть утвержденные формы, но во многих случаях как сами предприниматели так и их бухгалтера при ведении бухгалтерии ИП, рисуют какие угодно формы и бланки, но только не ту которая установлена в официальном порядке.

Сказывается здесь и специфика подготовки бухгалтеров – они то знают как вести бухгалтерский учет в соответствии с правилами бухгалтерского учета при ведении бухгалтерии организации, однако книга доходов и расходов предпринимателей составляется абсолютно по иным принципам. Здесь и начинаются изыски.

Вести учет в форме Книги доходов и расходов или нет решать Вам, но бывают случаи, когда Книга как таковая действительно может пригодиться. Установленную форму Книги требуют некоторые банки (отметим все же, что далеко не все) куда Вы можете обратиться за кредитом, также порой, когда споры с налоговыми органами рассматриваются в судах, судьи обязывают предпринимателя представить Книгу учета доходов и расходов и иногда исход суда зависит от содержания и формы Книги.

Данный нюанс не существует для юридических лиц и его не нужно учитывать при ведении бухгалтерии организации и бухгалтерском обслуживании предприятий применяющих только обычную систему налогообложения. Однако, например в случае одновременного применения организацией УСНО и ЕНВД существует определенное сходство проблематики одновременного ведения учета Книги учета доходов и расходов для УСНО и ведение бухгалтерского учета для ЕНВД, но конечно же со своим рядом нюансов.

Сроки сдачи отчетности ИП в 2020 году

Независимо от выбранной системы налогообложения, все ИП обязаны сдать:

- В пенсионный фонд форму СЗВМ ежемесячно до 15 числа за предыдущий месяц.

- В ФСС форму 4-ФСС ежеквартально на бумажном носителе до 20 апреля, 20 июля, 20 октября и 20 января или в электронном виде до 25 числа тех же месяцев.

Отчетность по НДФЛ за наемных работников:

- 2-НДФЛ — до 1 марта за предыдущий год;

- 6-НДФЛ — ежеквартально до конца месяца за отчетный период и до 1 марта за предыдущий год.

Сроки сдачи отчетности и уплаты налогов для ИП в зависимости от системы налогообложения:

- УСН. Авансовые платежи — до 25 числа апреля, июля, октября, января. Итоговая декларация — до 30 апреля.

- ЕНВД. Сдача декларации — ежеквартально до 20 числа апреля, июля, октября, января. Уплата налога — до 25 числа тех же месяцев.

- ЕСХН. Авансовый платеж за первое полугодие — до 25 июля. Декларация по итогам года — до 31 марта.

- ОСНО. Сдача декларации по НДС — ежеквартально до 25 числа апреля, июля, октября, января. Уплата налога — до 25 числа июня, сентября, декабря марта. Сдача декларации по НДФЛ — до 30 апреля за предыдущий год. Уплата авансовых платежей — до 15 июля и 15 октября. Уплата налога по результатам года — до 15 июля.

ВНИМАНИЕ! Если ИП, работающие на условиях ЕСХН, не получили освобождения от уплаты НДС, они также должны отчитываться по этому налогу. ИП, избравшие патентную систему налогообложения, декларацию не сдают в течение срока действия патента

ИП, избравшие патентную систему налогообложения, декларацию не сдают в течение срока действия патента.

Самостоятельное ведение бухгалтерии

Задумавшись над тем, как ведется бухгалтерский учет в ИП, бизнесмен должен заранее подготовиться к тому, что на изучение основ составления отчетности и выполнения операций придется потратить много времени.

Чтобы начать самостоятельно выполнять операции, предпринимателю потребуется разобраться в:

- базовых понятиях бухучета;

- использовании специфических программ;

- требованиях, предъявляемых законодательством, к выполнению процедур;

- особенностях составления отчетности при разных системах налогообложения.

Только после изучения основ специальности, предприниматель может осуществлять ведение бухгалтерии для ИП для начинающих и начать самостоятельно выполнять соответствующие операции для своей компании.

Основы специальности

Задумавшись, как вести бухгалтерский учет ИП с нуля, пошаговая инструкция поможет выполнить операцию. Основная работа специалиста заключается в фиксировании всех хозяйственных операций, которые осуществляются на предприятии. Сведения должны вноситься в учетную документацию. Она необходима для:

- Принятия управленческих решений.

- Последующего составления отчета перед налоговой инспекцией.

- Осуществления бухгалтерских операций.

Выявление проблем поможет предпринимателю своевременно принять управленческое решение и скорректировать работу компании. Без изучения данных выполнить операцию трудно. Если начинать ведение бухучета в ИП с нуля, пошаговая инструкция упростит процедуру.

Анализируя данные, которые были включены в учетную документацию, бизнесмен сможет понять, насколько эффективно функционирует предприятие.

Законодательно закреплено, что на плечи бухгалтерии предприятия возлагается проведение всех финансовых операций фирмы. За выполнение действий специалистам компании придется отчитываться перед сотрудниками государственных органов.

По этой причине предпринимателю, решившему самостоятельно заниматься бухгалтерией фирмы, потребуется фиксировать все финансовые операции самостоятельно. На основе данных в дальнейшем составляется декларация, которая направляется в налоговую инспекцию.

Программное обеспечение

Если предприниматель самостоятельно выполняет ип ведение бухгалтерского учета по упрощенке с нуля, он должен уметь взаимодействовать со специфическими программами.

Бизнесмену потребуется изучить:

- 1С-Бухгалтерия.

- Сервис «Мое дело».

- Сервис «Небо».

- «Мои финансы».

Программы позволяют упростить процесс учета и автоматизировать его. Чтобы разобраться, как взаимодействовать с приложениями, предприниматель может посетить специальные курсы или следовать подсказкам системы при выполнении операции.

В случае возникновения затруднений при взаимодействии с приложениями, владелец бизнеса наделен правом отказаться от использования программного обеспечения и осуществлять подсчет данных вручную. Однако для выполнения операции потребуется изучить специфические особенности выполнения процедуры. Риск ошибки при ручном учете данных существенно возрастает.

Изучить основные опции программ можно самостоятельно путем практики, однако на выполнение действия потребуется время.

Порядок ведения бухгалтерии ИП: практические советы, сервисы и документация

Несмотря на то, что фирма на правах ИП по своей сути является малым предприятием, она все же обязана вести бухгалтерский учет в рамках своей хозяйственной деятельности. И хотя осуществляется этот процесс в упрощенной форме, многие предприниматели сталкиваются с серьезными трудностями, ведь полагаться владельцам бизнеса приходится не на штатного бухгалтера, а на самих себя. Тем не менее, разобраться в тонкостях бухгалтерии в рамках ИП под силу даже непрофессионалу.

Важность ведения бухгалтерского учета в рамках ИП

Вести бухгалтерию предпринимателей обязывают поправки в законодательство о бухучете, которые начали действовать в РФ с начала 2013 года. Однако, это не единственная причина, по которой следует учитывать приходы и расходы денежных средств. Грамотный учет движения денежных средств позволяет решить и иные значимые задачи в деятельности ИП, в том числе:

- постоянно контролировать результаты своей деятельности;

- отслеживать все притоки и затраты наличности;

- планировать будущие действия на рынке;

- своевременно выявлять кризисные явления и предпринимать шаги по их устранению;

- следить за использованием ресурсов фирмы и рационализировать данный процесс;

- без особого труда формировать отчетность для различных контролирующих органов.

В этом свете ведение бухгалтерского учета представляется крайне необходимым для обеспечения рациональной и продуманной деятельности ИП. Несмотря на несущественный масштаб деятельности малой фирмы, все же имеет смысл разделить бухгалтерию на три стандартных блока:

- Управленческий учет – использование показателей деятельности самим предпринимателем для более эффективной организации своей деятельности;

- Налоговый учет – учет всех отчислений в пользу фискальных органов и формирование для них отчетов установленного образца;

- Непосредственно бухгалтерский учет – ведение кассовой книги, заполнение приходных и расходных ордеров и составление итоговых отчетов.

Ведение бухгалтерии в рамках ИП вручную: основные вехи

Основой ведение учета денежных операций в рамках ИП является кассовая книга. В нее вносятся сведения по всем доходам и издержкам фирмы. Это позволяет в наглядном виде отслеживать порядок ведения хозяйственной деятельности. В целом процесс регистрации бухгалтерских операций выглядит следующим образом:

- В случае поступления денег в кассу предприниматель выписывает приходный кассовый ордер (подробнее о БСО), а при затратах – расходный;

- В конце рабочего дня он аккуратно вносит сведения из всех ордеров в кассовую книгу, а именно: вид операции, её бухгалтерский счет, сумма прибывших или потраченных средств;

- По итогам дня все операции подытоживаются: притоки суммируются, а расходы – вычитаются, и подбивается остаток средств в кассе.