Выручка от продаж

Содержание:

- Процедура заполнения отчета о финрезультатах

- Где в балансе найти выручку

- Выручка. Прибыль. Доход. В чем разница

- Блог

- Нюансы учета доходов на счетах 90 и 91

- Связь с оборотными активами

- Формулы расчёта с примерами

- Выручка в консолидированном балансе

- Что такое прибыль и чем она отличается от дохода и выручки

- Отчет по продажам в 1С 8.3 Бухгалтерия

- Валовые доходы в 1С

- Расчет чистой прибыли предприятия

Процедура заполнения отчета о финрезультатах

Рекомендуется внимательно изучить строки для своего понимания, что туда нужно вносить. Итак, начните свое ознакомление с подобным списком:

- Строка 2110 показывает размер выручки от основных видов деятельности компании за минусом акцизов и НДС и равна величине оборота по кредиту 90-го бухсчета 90 за минусом дебетового оборота.

- 2120 -я позиция показывает величину понесенных затрат от ведения обычной деятельности за вычетом акцизов и НДС. Информация сюда подтягивается из дебетового оборота 90-го бухсчета в корреспонденции с кредитовым оборотом по таким бухсчетам, как 20-й, 40-й, 41-й и 43-й. Сумма в данной ячейке показана в скобках, что означает ее отрицательное значение. Доход по прочей деятельности в выручку не включаются и учитываются как прочие поступления на 91-м бухсчете. В свою очередь, расход от прочего рода бизнеса также показан на таком счете.

- Позиция 2100 получается в машине автоматом и представляет собой итог от вычета себестоимости из выручки. за отчетный период.

- 2210-я запись информирует пользователя про величину всех имеющих место коммерческих расходов от основной деятельности. Цифра тянется из кредитового остатка 90-го бухсчета в корреспонденции с дебетовым оборотом по 44-му бухсчету. Значение ее также пишется в скобках.

- 2220-я строчка равна разнице размера валовой прибыли и коммерческих затрат, понесенных компанией. Прибыль меньше нуля отражается только в скобках.

- 2310-строка говорит о величине полученных средств от произведенных хозопераций. Формируется запись посредством использования цифрдебетового показателя 91-го счета в корреспонденции с 76-м бухсчетом 76.

- 2330-я графа говорит о процентах за использование кредитных средств. Суммы также прописываются в отрицательном значении.

- В 2340-й строке заносятся цифры из кредита 91-го бухсчета как размер прочих доходов за вычетом суммы НДС и акцизов. Е забудьте вычесть из нее еще строки2310 и 2320.

- 2350-я графа гласит прочих расходах за минусом затрат по статье 2330. Здесь величина несет отрицательное значение.

- Ячейка две тысячи трехсотая рассчитывается на основе сведений бухучета до того момента, как исчислен налог на прибыль. Отрицательное значение прописывается в скобочках.

- Позиция 2410-я информирует пользователя о размере налога на прибыль на основании сведений налоговой декларации. Все компании, что не получают прибыль и, соответственно, не перечисляют налог, оставляют все налоговые позиции не заполненными.

- Строки 2421, 2430 и 2450 содержат информацию про ПНО/ПНА, ОНО и ОНА.

- 2460-я строка суммирует все величины, не включившиеся в перечисленные выше строчки, но оказывающие непосредственное влияние на исчисление финрезультата компании.

- В строке две тысячи четырехсотой выведен размер чистой прибыли или убытка, полученного компанией. Как Вам уже известно, полученное отрицательное значение расчета потребуется указать в скобчках. Значении рассматриваемой нами позиции по определению обязано приравниваться к размеру чистой прибыли или убытка по бухсчетам 84 по итогам прошедшего года или 99 -го по итогам закрытых кварталов.

- В две тясячи пятисотой строчке имеется значение строки 2400, подведенное с учетом сведений позиции 2510-й и 2520-й.

Главное в работе каждого бухгалтера контролировать сроки для подачи регламентированных отчетов соответствующим регуляторам. С этой целью в машине имеется специальный функционал, напоминающий приближающихся сроках, под названием календарь бухгалтера. Он является отличным помощником и убережет от пропуска сроков и начисления из-за этого штрафов.

Где в балансе найти выручку

Когда компания отработала год, всем интересно знать, какова ее выручка за этот период и какую часть в ней составляют расходы. Именно по этим показателям можно судить о прибыльности или убыточности ее деятельности. По всем бухгалтерским законам баланс представляет собой срез показателей работы компании на определенную отчетную дату. Поиски в балансе строки, в которой была бы показана выручка, бесполезны. Такой строки не существует. Для отражения выручки применяется другой важный бухгалтерский отчет — о финансовых результатах.

Узнайте как читать бухгалтерский баланс на примере в этом материале.

Однако выручка и баланс связаны между собой, хотя явно эта связь не видна. Проследим ее на примере отдельных строк баланса.

Какие поступления являются выручкой, а какие нет, вы можете узнать из Путеводителя от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Выручка. Прибыль. Доход. В чем разница

В таблице ниже рассмотрена взаимосвязь между тремя близкими экономическими понятиями ↓

| Выручка | Доход | Прибыль |

| Денежные средства, полученные компанией от продаж по основному виду деятельности | Выручка + денежные средства от других операций | Доход – расходы и убытки |

| Оценивается эффективность основной деятельности | Оценивается эффективность компании в целом | Оценивается итоговую эффективность |

| Значение всегда > 0 | Значение всегда > 0 | Может быть < 0 |

Как можно видеть из таблицы, доход отличается от выручки тем, что представляет собой любой положительный финансовый результат для компании. Независимо он был получен за счет реализации товаров / услуг, как основной источник поступления денежных средств в компанию, либо за счет дополнительных действий.

Доход может быть получен компанией, от: продажи части активов (недвижимость, станки, запасы т.д.), дивидендных выплат (за счет владение акциями других компаний), арендных платежей (за помещение, землю, оборудование), патентов и объектов интеллектуальной собственности, безвозмездно полученные активы и кредиторская задолженность с истекшим сроком давности.

Доход является более объемным экономическим термином, чем выручка, т.к. включает не только деньги от основной деятельности компании. Так, например, если компания занимается сдачей помещений в аренду, то полученные денежные средства будут относиться к выручке. И наоборот если компания занимается добычей угля и получила денежные средства за продажу своего оборудования, то это будет относиться к прочим доходам.

Прибыль отличается от дохода тем, что включает в себя учет расходов (издержек). К ним можно отнести: постоянные и переменные затраты. Выручка всегда принимает положительное значение, в отличие прибыли.

Постоянные затраты – класс расходов предприятия не связанных с объемом производства.

Переменные затраты – класс расходов предприятия зависящих от объема производства.

В таблице ниже рассмотрены какие затраты относят к постоянным и переменным.

| Постоянные издержки | Переменные издержки |

| Затраты на заработную плату управленческого персонала (окладная часть), аренда помещений, станков, ЕСН, амортизация при линейном способе начисления, налоги на имущество предприятия, проценты по обязательствам, маркетинг

см. → Постоянные затраты. Формула. Пример расчета в Excel |

Затраты на сырье, топливо, материалы, электроэнергию, налоги с оборота, бонусная часть оплаты рабочего персонала, пользование телефоном

см. → Переменные затраты. Формула. Пример расчета в Excel |

Блог

Для расчёта прибылей и убытков предусмотрен счёт 99. Если в оборотно-сальдовой ведомости на счёте 99 мы видим дебетовый остаток, это означает итоговый убыток компании, кредитовый остаток — чистую прибыль компании.

Прибыль до налогообложения – это положительный финансовый результат деятельности компании (разница между полученными доходами и расходами) до вычета налога на прибыль.

Превышение расходов над доходами организации означает убыточную деятельность организации.

В Отчете о финансовых результатах отражается сумма прибыли (убытка) до налогообложения по данным бухгалтерского учета.

Прибыль (убыток) до налогообложения рассчитывается по шагам:

1)Валовая прибыль (убыток) = Выручка (без НДС) – Себестоимость продаж

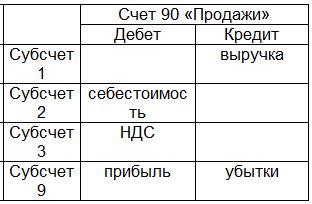

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Валовая прибыль (убыток) = 90.1 «Выручка» — 90.3 «НДС» — 90.4 «Акцизы» — 90.2 «Себестоимость»

Положительный результат означает прибыль, отрицательный – убыток. Сумма валового убытка в Отчете о финансовых результатах отражается в скобках.

Связанный курс

Продвинутый бухгалтерУзнать подробнее

2)Прибыль (убыток) от продаж = Валовая прибыль (убыток со знаком минус) – Коммерческие и Управленческие расходы

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Прибыль (убыток) от продаж = Валовая прибыль (убыток со знаком минус) – 90.7 «Коммерческие расходы» — 90.8 «Управленческие расходы»

Сумма убытка от продаж в Отчете о финансовых результатах отражается в скобках.

3) Прибыль (убыток) до налогообложения = Прибыль (убыток) от продаж + Проценты к получению — Проценты к уплате + Прочие доходы – Прочие расходы

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Прибыль (убыток) до налогообложения = Прибыль (убыток) от продаж + 91.1 «Проценты к получению» — 91.2 «Проценты к уплате» + 91.1 «Прочие доходы» – 91.2 «Прочие расходы»

Сумма убытка до налогообложения в Отчете о финансовых результатах отражается в скобках.

При составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается.

Заключительная запись декабря (реформация баланса) сумму чистой прибыли отчетного года со счета 99 «Прибыли и убытки» списывается в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)».

При убытке отчетного года сумма со счета 99 «Прибыли и убытки» списывается в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

/ «Бухгалтерская энциклопедия «Профироста» 16.01.2020

Информацию на странице ищут по запросам: Корпоративная карта, расчетный счет, подотчетник, подотчет, авансовый отчет, Регистрация ООО, Регистрация ИП, налоги, заявление на регистрации ООО, заявление на открытие ИП, открытие ИП, открытие ООО, форма Р21001, освобождение от уплаты госпошлины, Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета, как проверить, транспортный налог Красноярск, транспортный налог, ответ на требование ИФНС, ответ на требование контролирующих органов, контроль ИФНС, выездная налоговая проверка.

Нюансы учета доходов на счетах 90 и 91

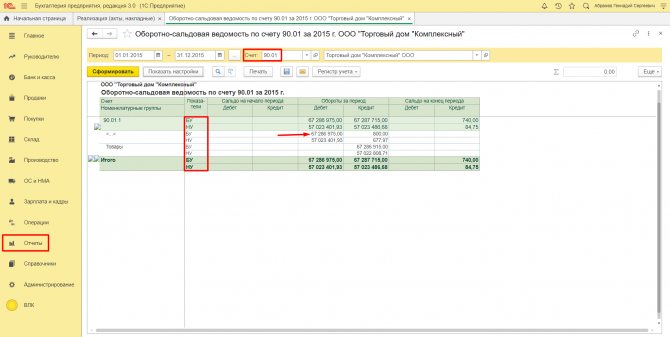

Анализ доходности по обычным видам деятельности, как упоминалось ранее, проводится с использованием счёта 90.01 «Выручка». Этот счет имеет субконто:

- номенклатурные группы,

- ставки НДС.

Доходы прочие учитываются на сч. 91.01 и делятся по субконто:

- прочие доходы и расходы

- и реализуемые активы.

Соответственно, если нужно проанализировать только выручку по обычным видам деятельности, то формируем ОСВ по сч. 90.01. Если интересуют и прочие доходы, то составляем отчет по сч. 91.01.

В налоговом учете выручка подразделяется на:

- доходы от реализации

- и внереализационные доходы.

К доходам от реализации относятся приход от реализации товаров и услуг собственного производства, который идёт по сч. 90.01.1. Подразделяется по номенклатурным группам по реализации продукции и услуг и по прочим номенклатурным группам.

Также включается выручка от реализации имущественных прав. Это уже сч. 91.01. И делится по статьям:

- реализация имущественных прав кроме прав требования,

- реализация права требования как оказания финансовых услуг

- и реализация права требования после наступления срока платежа.

В налоговом учете доходы от реализации делится на доходность от реализации прочего имущества — виды статей:

- реализация прочего имущества,

- реализации объектов строительства.

Также к доходам от реализации в целях НУ относятся приход от реализации ценных бумаг и выручка, отраженная по строке 340 листа 3 приложения 3. По последней виды статей:

- реализация права требования до наступления срока платежа,

- реализация нематериальных активов

- и реализации основных средств.

В налоговом учете есть внереализационные доходы. Они, как и вышеупомянутые, учитываются на сч. 91.01.

Следовательно, если руководство фирмы хочет оценить полную доходность предприятия, то формируют ОСВ 90.01, суммируя с показателями ОСВ сч. 91.01.

Если требуется детальная информация по прочим доходам и расходам, то при формировании ОСВ следует поставить соответствующие «галки» по видам статей.

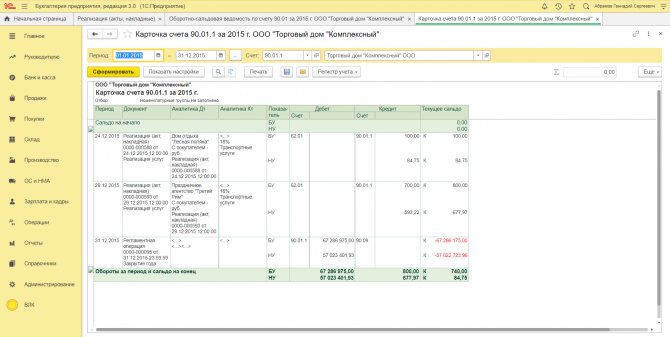

Посмотреть аналитику по операциям можно в карточке сч. 90.01. Для этого нужно кликнуть на сумму в одной из колонок ОСВ.

В карточке, кликнув на документ, можно открыть окно с ним.

Связь с оборотными активами

Вся информация по оборотным активам отражается во втором разделе баланса. И показателем наличия выручки у предприятия могут стать суммы, которые поступили в кассу предприятия или на его расчетный счет. Эти суммы отражаются в строке «Денежные средства и эквиваленты» второго раздела баланса и, как раз, и являются выручкой организации.

Остаток денежных средств дает возможность проанализировать успешность управления денежными поступлениями на предприятии. Если в балансе отражаются большие денежные суммы, то возможно, что деятельность предприятия приносит высокую прибыль, а менеджеры не успевают определять их в оборот.

Если же остатки невысокие, то возможно наличествует грамотное распределение денежных сумм полученных от реализации товаров или услуг. То есть, руководство своевременно приобретает активы и делает финансовые вложения, качественно управляя финансами предприятия.

Но в данном случае, необходимо обратить внимание на прибыльность предприятия, т.к. маленькие суммы остатков в балансе, могут свидетельствовать о дефиците собственных средств предприятия

Важно! Важным моментом является, поступает ли выручка в кассу предприятия или на расчетный счет. Так как при поступлении в кассу, возможно превышение по установленному лимиту, которое является административным правонарушением (ст

15.1 КоАП).

Больше информации о порядке учета выручки при ее поступлении в кассу либо на счет найдете здесь.

Порядок расчета данного лимита определяет указание от 11.03. 2014 № 3210-У.

Формулы расчёта с примерами

Валовая прибыль формируется по формуле расчёта и зависит она от продажи всей продукции.

Расчёты по валовой прибыли ведутся исходя из:

- расчёта по товарообороту;

- оборота товарного ассортимента;

- наличия ассортимента товара;

- средний показатель процента;

- остаточного товара.

Рассмотрим, как производятся эти расчёты на примерах.

Расчёт по товарообороту

Рассчитывается данный метод в компаниях, которые занимаются продажей товаров в розницу. На них устанавливается процент с одинаковой наценкой, таким образом, метод является самым простым вычислением прибыли.

Формула расчёта: ВД = Т *РН Т – товарный оборот; РН – расчётная наценка рассматривается как: РН = ТН : (100%+ТН); ТН – наценка на товары, которую установил предприниматель.

К примеру:

Торговый киоск, который занимается продажей продовольственных товаров, установил наценку 40% на весь товар. Выручка получится в размере 180 000 рублей с учётом всех налогов.

Торговая наценка получается РН = 40% : (100%+40%) = 0,28

Значит, исходя из формулы ВД = 180 000 рублей *0,28=50 400 рублей, будет составлять сумма реализованных платежей.

Выручка будет зависеть от периода разной торговой надбавки.

Расчёт товарооборота по ассортименту

Применяется тогда, когда устанавливается разная наценка на продукцию.

Используемая формула для этого вида дохода: ВД = (Т1*РН1+Т2*РН2+ТЗ*РНЗ+…+Тn*PHn)/100 Т 1…n – товарный оборот по группам товаров; РН 1…n – расчётная наценка по группам товаров.

К примеру:

ЧП « Калина» продаёт конфеты и мясные продукты. В отчётном периоде выручка на конфетном отделе принесла 150 000 рублей, мясном – 120 000 рублей.

Организатор установил наценку на:

Конфетную продукцию- 30%

На мясную- 25%

Итак, по конфетам получается: РН = 30% : (100% + 30%)= 0,23

Наложенная сумма по реализации конфетной продукции, которую реализовал магазин, составляет ВД = 150 000 рублей*0,23 = 34 500 рублей.

Расчётная формула по мясным изделиям получается: РН = 25% : (100%+25%) = 0,2

Дальше по предыдущей схеме: ВД = 120 000 рублей*0,2 = 24 000 рублей.

В ЧП « Калина» за отчётный период получит дохода на сумму: ВД = 34 500 рублей + 24 000 рублей = 58 000 рублей.

Если торговая наценка меняется, тогда применяется расчёт для каждого периода действия, установленного размером торговой наценки.

Расчёт по среднему проценту

Такой доход используется чаще всего розничными предприятиями.

Рассчитывается исходя из следующих данных:

ВД = (Т*П)/100 Т – товарный оборот; П – валовой доход со средним показателем процента: П = (Н н +Н п- Н в)/ (Т+ О к)*100% Н н – товары с наценкой в начале месяца; Н п – наценка товарная в течение всего месяца; Н в – товары с наценкой, которые выбыли из продажи. Просроченные, возвращённые товары. О к – товары, продаваемые по розничной цене в конце месяца.

К примеру:

ЧП « Калина» занимается продажей товаров в розницу.

В начале месяца возник вариант, когда получился остаток товара:

Исходя из счета « Товары в розничной торговле» в размере 70 000 рублей;

И по счету « Торговая наценка» с суммой 13 347 рублей;

140 000 рублей поступило товара за отчётный период времени;

Наценка составляет 32 677 рубля.

Вырученная прибыль составит 155 000 рублей.

Товаров, которые выбыли, нет.

На складе осталось товаров на сумму 35 000 рублей.

Все эти данные составляют за отчётный период.

При этих данных получается, что средний процент составляет:

П = (13 347 рублей + 32 677 рублей) / (155 000 рублей + 35 000 рублей) * 100% = 24%

Исходя из этого валовой доход ЧП « Калина» составит за отчётный период:

ВД = 155 000 рублей * 24% = 37 200 рублей.

Расчёт по ассортименту остатка товара

Данный вариант вычисления продаваемого товара достаточно редко используется. Поскольку в этих вычислениях надо высчитывать доходы из наценкой за каждое наименование товара.

Формула валового дохода выплывает следующая: ВД = Н н+ Н п – Н в – Н к Н н – наценка на товары в начале месяца; Н п – наценка на товары, которые поступили за отчётный период; Н в – на выбывшие товары торговая наценка; Н к – наценка на товары, которые остались на конец отчётного периода.

Выручка в консолидированном балансе

В консолидированной отчетности выручка расписывается по направлениям получения прибыли. Это позволяет выделить те виды деятельности, которые являются доминирующими в формировании выручки предприятия. К тому же выручка здесь формируется не только самой компанией РусГидро, но также и за счет сбыта и продажи другим электрокомпаниям Дальневосточного федерального округа (ДФО).

Консолидированный баланс предоставляют как правило крупные компании со сложной структурой капитала

В отчетности отечественной отчетности РСБУ Выручка отражается в строке 2110 ↓

В РСБУ Выручка отражается в строке 2110

Что такое прибыль и чем она отличается от дохода и выручки

Объективно оценить финансовое состояние любого предприятия можно с помощью расчета экономических показателей, к числу которых относится прибыль. Ее размер позволяет делать выводы об эффективности текущей деятельности компании и перспективах. Человек, который хорошо разбирается в бизнесе, в первую очередь судит о финансовом и хозяйственном состоянии организации именно по тому, насколько она прибыльна.

Согласно определению, которое дает классическая экономическая теория, прибыль – это разница между двумя показателями: размером средств, потраченных предприятием на реализацию изготовленной продукции, и производственными расходами. Термин начал использоваться еще пару веков назад, в те времена, когда у любого предприятия было всего лишь две задачи: изготовить товары и продать их.

На сегодняшний день экономическая деятельность компаний более разнообразна. Помимо основного направления (продажа продукции), у современного бизнеса есть и косвенные источники доходов (сдача недвижимости в аренду, валютные операции и пр.), а также сложная структура расходов (логистика, маркетинг, реклама, получение патента и т. д.).

В зависимости от того, какой объем издержек учитывается при расчете, прибыль может быть двух видов:

- бухгалтерская – для расчета берется размер внешних издержек, то есть расходов на производство и реализацию товаров, в том числе на выплату зарплаты, налогов, арендной платы и пр.

- экономическая (чистая) – в формуле учитываются явные и неявные издержки (недополученные в обмен на явные). То есть для расчета данного показателя нужно бухгалтерскую прибыль уменьшить на размер неявных издержек.

Выручка – это денежные средства, которые компания (или предприниматель) получает от реализации своих товаров или услуг. Проще говоря, это те деньги, которые удалось заработать на продаже продукции.

Наглядный пример расчета размера выручки: бизнесмен продал 100 шт. своего товара, каждый стоимостью 100 рублей. Выручка составила: 100 × 100 = 10 тыс. руб.

Существуют две разновидности выручки:

- валовая – это суммарное денежное поступление от продажи товаров (оказания услуг, выполнения работ);

- чистая – размер денежных средств, которые остаются после налогообложения (в том числе НДС), кредитных платежей, штрафов и пр.

Доход – это разница между выручкой и себестоимостью (ценой закупки) произведенной и реализованной продукции. В себестоимость включаются налоговые платежи, отчисления в бюджетные фонды (например, на социальное страхование), а также материальные затраты, то есть средства, направленные на приобретение сырья и материалов, топлива, инвентаря, упаковки, на вспомогательные хозяйственные нужды и пр.

Прибыль – это разница между совокупными доходами (проданные товары и иные поступления) и расходами (производство, сбыт и т. д.).

Приведем упрощенный наглядный пример формулы расчета прибыли предприятия: доход от реализованной продукции составил 100 000 руб. Из этой суммы 20 000 – это оклад продавца, а 13 % после вычета зарплаты – налог. Итоговая сумма: 100 000 − 20 000 − (100 000 − 20 000) × 13 % = 69 600 рублей.

Главная цель любого коммерческого предприятия или предпринимателя заключается в том, чтобы деятельность была максимально прибыльной, поскольку именно этот показатель дает понять, насколько успешно развивается бизнес.

Прибыль включает в себя следующие элементы:

- Поступления от продажи товаров (оказания услуг, выполнения работ).

- Средства, которые организация получает от своей вспомогательной (неосновной) деятельности. К этой категории можно отнести проценты по вкладам, сдачу в аренду помещений и т. д.

- Разница между суммой, полученной от реализации продукции, и ее себестоимостью.

Для чего нужно знать, какова прибыль предприятия:

- Показатель демонстрирует результат хозяйственной деятельности.

- Если разница между доходами и расходами положительная, то полученные средства могут стать инвестициями, необходимыми для расширения бизнеса.

- Индекс является основой для расчета налогооблагаемой базы.

Вас также может заинтересовать: Виды прибыли компании: какие бывают и как рассчитать

Отчет по продажам в 1С 8.3 Бухгалтерия

Чтобы провести расширенный анализ продаж в 1С, можно воспользоваться специальными отчетами в разделе Руководителю.

Отчет Продажи

Отчеты:

- Продажи по контрагентам

- Продажи по номенклатуре

- Продажи по номенклатурным группам

представляют собой разные варианты настройки одного отчета, в котором отражаются данные о продажах в разрезе контрагентов, номенклатуры и номенклатурных групп за определенный период.

В отчетах по продажам в 1С:

- показываются данные о продажах только по счету 90.01;

- суммы продаж выводятся с НДС.

Отчет Продажи по контрагентам можно формировать по Номенклатуре и Номенклатурным группам, а Продажи по номенклатуре — по Контрагентам.

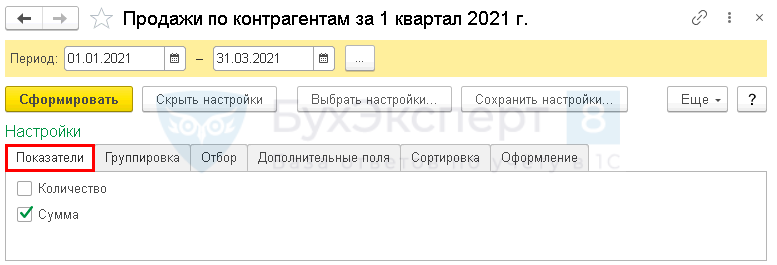

Рассмотрим настройки отчета по продажам в 1С 8.3 на примере отчета Продажи по контрагентам.

На вкладке Показатели можно вывести продажи только по количеству или только по стоимости, а можно по обоим показателям сразу. По умолчанию стоит именно такая настройка.

На вкладке Группировка настраиваются:

- поля для группировки и их уровни, если полей несколько (по умолчанию отчет сгруппирован по Контрагенту);

- Интервал группировки данных — временной период, за который группируются данные (по умолчанию установлен интервал Авто — помесячно):

На вкладке Отбор настраивается при необходимости отбор в отчет данных по определенным показателям.

На вкладке Сортировка задается направление сортировки данных в отчете. Также можно изменить показатели, по которым будет проводиться сортировка — поля.

На вкладке Оформление:

- меняется Вариант оформления;

- подключается и отключается вывод в отчет:

- Диаграммы,

- Заголовка,

- Примечаний.

- Подписей.

Сформируем отчет с выводом только суммовых показателей (без количества).

Похожим образом можно настраивать все отчеты из этой категории.

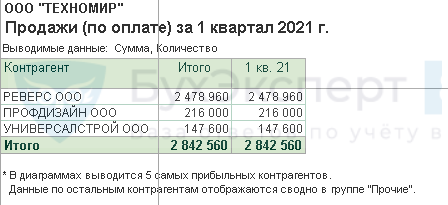

Отчет Продажи по контрагентам (по оплате)

В отчет включаются только оплаты от покупателей (наличные и безналичные, в т. ч. по платежным картам) независимо от факта реализации.

Создайте отчет Продажи по контрагентам (по оплате) за требуемый период (в нашем примере — 1 квартал).

По кнопке Показать настройки настройте вывод данных в отчет.

На вкладке Группировка укажите:

- Интервал — Квартал, т. к. нас интересуют данные за весь квартал, без детализации (по умолчанию установлен интервал Авто — помесячно);

- Поле — Контрагент;

- Тип группировки — Без групп.

На вкладке Сортировка укажите:

- Поле — Сумма (данные будут отражаться в зависимости от суммы оплат).

- Направление — По убыванию (направление сортировки данных в отчете будет от большей суммы к меньшей).

На вкладке Оформление:

Флажок Диаграмма — отключим (данные нужны только в табличном виде.

Отчет формируется по заданным настройкам.

Отчет Сравнение продаж

Отчеты:

- Сравнение продаж по контрагентам

- Сравнение продаж по номенклатуре

представляют собой разные варианты настройки одного отчета, в котором отражаются и сравниваются данные о продажах в разрезе номенклатурных групп, номенклатуры и (или) контрагентов за определенный период.

В отчетах:

- отражаются данные о продажах только по счету 90.01;

- суммы продаж выводятся с НДС.

Сформируйте отчет Сравнение продаж по номенклатуре.

В шапке отчета укажите:

- Период — период, за который нужно сравнить продажи (в нашем примере — с января по декабрь);

- Сравнивать — периоды, за которые нужно сравнивать данные о продажах (в нашем примере — По кварталам);

- Диаграмма — выбор вида диаграммы (в нашем примере — График).

По кнопке Показать настройки настраивается вывод данных в отчет.

На вкладке Показатели настраивается вывод количественных и (или) суммовых показателей по продажам (в нашем примере сравнивать будем только по Сумме).

На вкладке Группировка укажите поля для группировки данных и уровни их группировки (в нашем примере данные выводим только по Номенклатуре).

На вкладке Отбор укажите:

- Поле — Номенклатура.Вид номенклатуры;

- Вид сравнения — Равно;

- Значение — Товары.

Сформируйте отчет для сравнения продажи товаров По кварталам с выводом только суммовых показателей.

Теперь вы знаете, как посмотреть в 1С выручку и продажи за месяц (или за другой период, который вам необходим).

Валовые доходы в 1С

Каждая компания заинтересована в том, чтобы показатель доходов был выше расходов.

При ведении учета с помощью программы 1с можно наглядно отследить валовую прибыль от продажи товаров. Для начала надо разобраться с понятием «валовая прибыль». Определение 1 Согласно Википедии, валовая прибыль — это доход, который предприятие получает от своей основной деятельности. А если точнее конкретизировать, то это разница между выручкой и себестоимостью сбытой продукции или услуги.

Для расчета валовой прибыли используют формулу:Валовая прибыль = выручка от продаж — себестоимость товаров и услугПри ведении учета через программу 1с все это рассчитать намного проще.

По своему функционалу отчет «Валовая прибыль» напоминает отчет «Продажи». Это отчет активно используют предприятия или компании для вычисления и анализа продажи товаров, а также эффективности каждого отдельного продавца-консультанта,

Расчет чистой прибыли предприятия

Собственник бизнеса, держатели акций, контрагенты – для всех них экономические показатели деятельности компании и прибыль, в частности, имеют значение. Динамика ключевых индексов показывает, какая сумма поступает в распоряжение предприятия после вычета налогов и прочих обязательных платежей.

Свободные денежные средства (оставшиеся после налогообложения и расчетов с контрагентами, акционерами) являются фондом, который может быть направлен на развитие и расширение бизнеса. Не стоит забывать, что прибыль влияет и на то, какую сумму дивидендов получат заинтересованные лица.

О том, по каким формулам можно рассчитать ключевые экономические показатели, было рассказано ранее. Однако существует и другая методика расчета прибыли предприятия, которая основана на данных бухгалтерского учета.

Альтернативные формулы расчета:

- Сложение трех видов прибыли – финансовой, валовой, операционной – и вычет налогов.

- Размер выручки уменьшается на сумму себестоимости, расходов на управленческие, коммерческие и прочие нужды и сумму налоговых платежей.

- Из прибыли до налогообложения вычитаются налоговые платежи.

Данные формулы являются общими. Чтобы получить точный результат, корпоративному экономисту или бухгалтеру необходимо адаптировать их под деятельность компании, например скорректировать издержки.

Вас также может заинтересовать: Максимизация прибыли: золотое правило и методы реализации

Методы расчета будущей прибыли

Продемонстрируем, как производится расчет плановой прибыли предприятия.

- Метод прямого счета.

Рассчитывается как объем планируемой выручки, уменьшенный на сумму полной себестоимости (включая отчисления в фонды).

Нормативный метод.

Формирование прибыли на основе системы разнообразных нормативов, например на активы.

Метод экстраполяции.

Основывается на прогнозировании, то есть учете показателей прошлых периодов.

Аналитический метод.

Учитывается влияние на ожидаемый размер прибыли разных факторов: объема сбыта продукции, себестоимости, отпускных цен и пр.

Результаты представленных методов расчета прибыли предприятия зависят от направления деятельности компании, выбранной стратегии, различных внешних и внутренних обстоятельств.

Только тщательный анализ позволяет планировать контрольные показатели деятельности, искать пути оптимизации издержек и способы, как сделать бизнес более прибыльным.

Определившись с размером свободных средств, предпринимателю следует решить, на что их потратить. Можно не только заняться масштабированием существующего бизнес-проекта, но и направить их на производственные или социальные нужды:

- закупить новое оборудование, чтобы автоматизировать технологический процесс;

- внедрить новые технологии;

- сделать условия труда работников более безопасными;

- выплатить премии персоналу или увеличить ФОТ;

- увеличить производственную мощность;

- использовать деньги для инвестиций или вложить в операции с ценными бумагами, валютами.

Из всего вышесказанного можно сделать вывод, что на предприятии необходимо планировать прибыль, а выполнить эту задачу можно только с помощью точного учета всех денежных поступлений и издержек. Очевидно, что для достижения максимального размера свободных средств первые нужно увеличивать, а вторые – оптимизировать.

Представим, что некая компания, занимающаяся производством одежды, по итогам года получила отрицательную прибыль. Проанализировав текущую деятельность, топ-менеджер пришел к выводу, что количество швейных машин нужно сократить (исходя из размера прогнозируемых цифр) либо заменить на новые, чтобы снизить расходы на обслуживание, а вот контрольный показатель объема выпускаемых товаров следует увеличить. Все денежные средства, которые останутся после уплаты налогов и прочих платежей, будут направлены на реализацию утвержденного плана.