Счет на оплату

Содержание:

- Выставление счета физлицу

- Правила корректировки

- Что оформляется раньше — договор или счёт

- Минимальный набор что должно быть в счёте

- НДС и ЕСХН

- В каких случаях это необходимо делать

- Счет — это первичка или нет?

- Программа для выставления

- Как открыть расчётный счёт ИП

- Счёт-фактура для плательщиков НДС

- Отличия СФ, если налогообложения на продукцию нет

- Чем чреваты ошибки

- Дополнительные возможности

Выставление счета физлицу

Зачем может потребоваться выставление счета физическому лицу? В наше время физические лица — не предприниматели все чаще используют безналичную форму оплаты. Потому что не всегда есть возможность, например, оплатить покупку на сайте по банковской карте. А через специальное банковское приложение можно оплатить счет, не приезжая в офис продавца или магазин. В этом случае счет ничем не будет отличаться от обычного счета, используемого компанией в работе.

В случае если физическое лицо будет выступать продавцом товара, работ или услуг, то для оплаты покупатель — юрлицо или ИП — может потребовать счет. Такая ситуация возможна в тех случаях, когда компания арендует квартиру для своих работников у физлица или, например, покупается предмет интерьера у частного мастера. Чаще всего с физлицом составляется договор, в котором прописываются все обязательные реквизиты, в том числе данные для оплаты. Но если покупатель просит счет, то можно также воспользоваться нашим образцом, вставив свои реквизиты и данные покупателя.

В нашей статье мы рассмотрели обязательные и дополнительные реквизиты счета. Предложенный образец поможет бухгалтеру в работе при оформлении этого документа. Попутно мы поговорили о счете физлицу. А наши размышления о том, является ли счет первичным или вторичным документом, расставили все точки над «и» в обсуждении этого документа.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

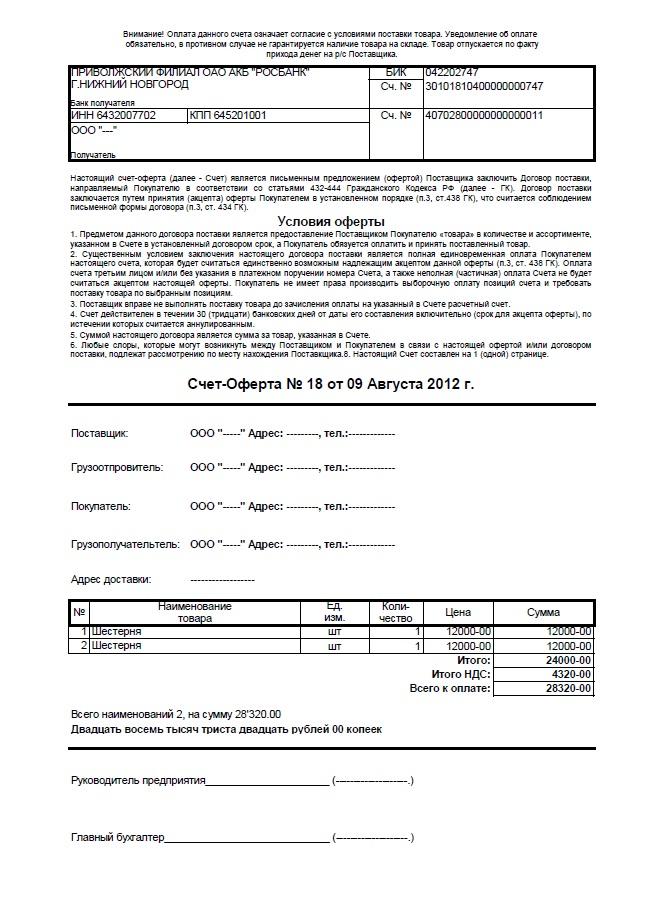

Что оформляется раньше — договор или счёт

Обычно сделки заключаются в таком порядке:

- Покупатель и продавец находят друг друга, обговаривают детали сотрудничества и заключают договор.

- Продавец выписывает счёт на оплату и передает его покупателю. Документ составляется на бумаге или в электронном виде (в бухгалтерских системах или офисных программах). Направить его можно любым способом, в том числе по электронной почте.

- Покупатель получает счёт, оплачивает его и уведомляет продавца.

- Далее происходит поставка товара или оказание услуг.

Если оплата по условиям соглашения должна быть после выполнения обязательств, то этапы меняются местами. Сначала заключается договор, затем осуществляется поставка товара или оказание услуг. Потом выставляется счёт на оплату, бланк передается покупателю, и он производит платеж.

Договор может включать условия о том, что оплата производится на основании счёта. В таком случае он должен выставляться более позднее датой, чем дата договора. Но ситуация, когда сначала выставлен счёт, а только потом заключен договор, тоже возможна. В таком случае в соглашение нужно включить положение о том, что его действие распространяется на ранее выставленный счёт. А после проведения платежа будет нелишним составить акт сверки и указать, что полученная по счёту сумма является предоплатой по данному договору.

Минимальный набор что должно быть в счёте

Для оплаты по безналу плательщику нужно:

-

ИНН получателя.

-

Расчётный счёт получателя в банке и БИК этого банка.

-

Назначение платежа.

-

Сумма с указанием без НДС или с НДС и суммой НДС.

Этих данных достаточно для заполнения платёжного поручения. Жаль, минимализм не все любят. А то было бы прикольно выставлять такие счета в одну строку:

7730588444 40702810201500019616 044525999 За услуги дата-центра 1000р. без НДС.

Такой формат счёта можно обернуть в XML-тэги и делать де-юре или де-факто стандартом обмена для ЭДО.

Если оплата картой, то счёт может содержать только URL страницы оплаты. Хорошо, если ещё и QR-код рядом будет.

Если оплата наличными, то можете, хоть на салфетке написать сумму.

В Словении для перевода внутри страны достаточно IBAN, по нему подставляются все реквизиты в банке автоматически. Конечно, сумма и назначение перевода ещё потребуются. Есть ещё пара опциональных параметров.

При переводе денег в Revolut или из него нужно указать наименование получателя, IBAN и BIC (SWIFT) и адрес. ИНН не указывается. Платежи доходят и с ошибкой в наименовании. То есть ключевыми являются только IBAN и BIC (SWIFT), а остальные просто как описание.

НДС и ЕСХН

Предпринимателей на сельхозналоге мы не зря выделили в отдельный раздел. С 2021 года ИП, применяющие ЕСХН, обязаны платить налог на добавленную стоимость. Эти изменения были внесены в Налоговый кодекс законом от 27 ноября 2021 года № 335-ФЗ.

Напомним, что до 2021 года сельхозпроизводители и те, кто оказывал им услуги, были освобождены от НДС, так же, как и ИП на УСН, ЕНВД и ПСН. Начиная с 2021 года, ситуация изменилась и тех, кто применяет ЕСХН, сделали плательщиками НДС. Они единственные из всех спецрежимников, кто должен перечислять в бюджет налог на добавленную стоимость. Но есть некоторые исключения. Рассмотрим их.

В каких случаях ИП на ЕСХН может не платить НДС

Особенности освобождения предпринимателей на сельхозналоге от обязанности уплаты налога на добавленную стоимость указаны в ст. 145 НК РФ. Так, не платить НДС в 2021 году могут ИП, отвечающие одному из следующих условий:

сумма дохода за 2021 год не превысила 100 млн. рублей

Обратите внимание, что в расчет берется только доход от деятельности на ЕСХН. Данная сумма будет снижаться с каждым годом (см

таблицу № 1);

переход на ЕСХН и освобождение от уплаты НДС были произведены в одном году.

Таблица № 1. Суммы дохода, при которых ИП на ЕСХН могут получить освобождение от НДС

| Год, за который считается доход | Максимальный размер доходов (руб.) |

| 2018 | 100 000 000 |

| 2019 | 90 000 000 |

| 2020 | 80 000 000 |

| 2021 | 70 000 000 |

| 2021 и последующие | 60 000 000 |

В каких случаях ИП на ЕСХН не сможет получить освобождение от НДС

- Доход за прошедший год превысил указанные в таблице лимиты.

- Предприниматель в течение последних трех месяцев реализовывал подакцизные товары.

- ИП не подтвердил свое право на освобождение от уплаты указанного налога.

Что нужно сделать, чтобы не платить НДС ИП на ЕСХН

Для того чтобы получить освобождение от уплаты налога на добавленную стоимость, предприниматели на сельхозналоге должны составить письменное уведомление. Форма этого документа утверждена Приказом Минфина России от 26 декабря 2021 года № 286н и вступает в силу с 1 апреля 2021 года.

Уведомление надо сдать в ИФНС по месту учета до 20 числа месяца, с которого ИП применяет освобождение. После направления уведомления, предприниматель сможет не платить НДС в течение 12 месяцев.

Обратите внимание

, что отказаться от этой льготы нельзя до момента ее окончания. Единственным случаем является получение дохода сверх указанного лимита. Если это произошло, ИП считается утратившим право на освобождение от налога на добавленную стоимость с 1 числа месяца, в котором было допущено превышение.

Какие обязанности по НДС появились у предпринимателей на ЕСХН

Начиная с 2021 года, ИП на сельхозналоге, не получившие освобождение от уплаты налога на добавленную стоимость, должны:

- начислять НДС на сумму реализации товаров (работ, услуг);

- уплачивать налог в бюджет в установленные законом сроки;

- ежеквартально сдавать декларацию (только в электронном виде);

- выставлять контрагентам счета-фактуры с выделенной суммой налога;

- вести книги покупок и продаж.

Зато вместе с обязанностью по уплате НДС сельхозпроизводители получили право на его возмещение из бюджета. Это плюс для тех, кто работает с компаниями на ОСНО и выставляет им счет-фактуры с выделенной суммой налога. Но в целом предприниматели на ЕСХН больше потеряли, чем получили от введения НДС. Из очевидных минусов это:

- увеличение налоговой нагрузки для тех ИП, которые не сотрудничают с плательщиками НДС;

- усложнение учета, так как придется дополнительно вести книги продаж и покупок, выставлять счета-фактуры, ежеквартально подавать отчетность;

- дополнительные расходы на бухгалтера, так как сразу разобраться в тонкостях ведения учета и расчета НДС тем, кто ранее с ним не работал, будет трудно;

- затраты на организацию электронного документа оборота с налоговой инспекцией для сдачи отчетности по налогу на добавленную стоимость;

Рассмотрев, в каких случаях индивидуальный предприниматель может и должен работать с НДС, вкратце остановимся на сроках уплаты налога и сдачи отчетности.

В каких случаях это необходимо делать

Сделать и предоставить платежный счет от любого ИП, образец которого есть в материале, можно, когда в этом есть необходимость. Обычно в процессе сотрудничества клиента и продавца заключается договор обычного типа, где подробно указываются нужные данные, включая объемы и сроки для поставок, а также цену, которую необходимо оплачивать. Но если покупатели иногда делают заказы товаров в разных количествах, лучше выставлять стандартный или транспортный счет для каждой отдельной сделки и указывать цену покупки.

Деньги

В таких случаях также понадобится заключать договор, при этом указывая в нем только основные сведения о сотрудничестве. Его не относят к первоначальной документации, он не регулируется законодательно и не должен отражаться в бухгалтерском учете. Его цель состоит в уведомлении заказчика о необходимости вносить платежи и фиксировать сумму, а также предоставлять платежные реквизиты. Возникают ситуации, когда счет действительно срочно необходим.

- Если отсутствует договор, заключенный между компанией и ИП.

- При наличии договора, где нужно прописать необходимость составлять счета.

- При отсутствии установленной суммы оплаты в документе.

- Если сделка относится к конкретному виду деятельности, например, услугам электричества или связи.

- Если контрагент уже внес предоплату.

В других случаях во время перечисления средств обычно ориентируются на накладные, акты и договоры, также обходятся без документов-оснований, указывая названия товаров и услуг в сведениях о платежах. Но поскольку счета для оплаты предназначены для наведения порядка в бухгалтерии, лучше использовать их в работе. Этот процесс можно поручать бухгалтерам в офисе или на аутсорсе, чтобы составить персональный список счетов.

Счет — это первичка или нет?

Многие спорят и ошибочно утверждают, что в счете обязательно должны присутствовать подпись руководителя и печать компании, т. к. счет — это первичный документ.

Давайте вместе разберемся, является счет первичкой или нет. С принятием закона «О внесении изменений в отдельные законодательные акты РФ в части отмены обязательности печати хозяйственных обществ» от 06.04.2015 № 82-ФЗ печать перестала быть обязательной к применению.

Многие крупные компании не производят оплату даже по заключенным договорам без получения счета. Дело в том, что отделу, отвечающему за оплату по договорам и бездоговорным поставкам, удобнее производить оплату по счету: в счете всегда указаны действительные платежные реквизиты продавца; оригинал счета прикладывается к заявке на оплату или хранится вместе с платежными поручениями.

То есть фактически мы признаем, что счет — это первичный документ. Но это не так. На поставку товара, оказанные услуги и выполненные работы уже выписывается первичный документ — товарная накладная, акт и т. п., который документально подтверждает действительность сделки и факт исполнения договора, а значит, возникновение обязательства по оплате товара (работ, услуг). Оплату по сделке можно произвести и на основании накладной, акта или договора.

Не знаете свои права?

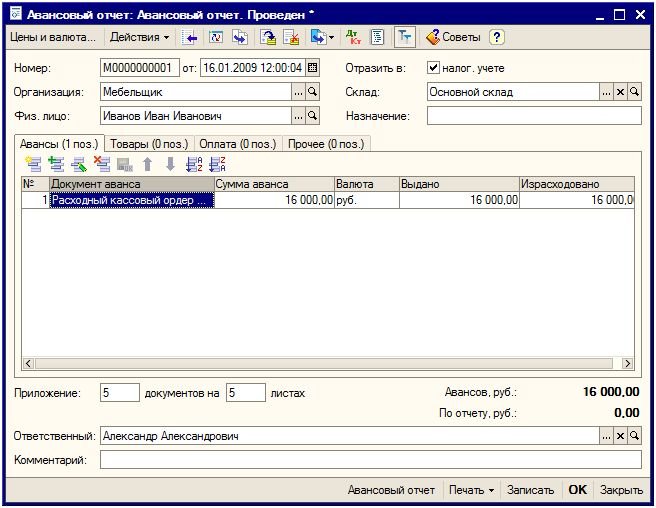

Программа для выставления

Существуют специальные программы, способные облегчить процесс заполнения счетов. Большинство из них можно использовать в удобном режиме онлайн, чтобы быстро заполнить все нужные поля и отправить документ клиенту. Ниже представлено несколько примеров таких программ, разработанных специально для бизнеса. С их помощью счета будут выставляться гораздо быстрее.

Контур.Бухгалтерия

УБРиР — открыть расчетный счет для ИП, стоимость обслуживания

Этот сервис позволяет быстро выставлять счета, имеет пошаговые инструкции и поддерживает возможность отправки документов клиентов при помощи электронной почты. В нем есть дополнительные опции, предназначенные для бухгалтеров, например, оформление расчетных листов в автоматическом режиме, расчеты зарплаты или отпускных, а также многое другое. Для него необходима регистрация, также на нем можно найти пример шаблона нужного счета.

kub-24.ru

Это программа, позволяющая выставить счет в режиме онлайн. С ее помощью можно настраивать загрузку логотипов, подписей руководителей в электронном формате, а также печатей организаций автоматически. Готовые документы сразу направляются на электронные ящики покупателям. Ее можно настроить под себя и добавить нужные функции.

выставить-счет.рф

Этот сервис также работает в удобном режиме онлайн, помогает выставлять счета, оплачивать их и вести бухгалтерскую документацию, в том числе и первичную. С его помощью создают самые различные документы, например, счета и акты, товарные накладные, квитанции и многое другое.

Обратите внимание!Готовую документацию можно сохранять, распечатывать или отправлять по почте с учетом целей и потребностей

Как открыть расчётный счёт ИП

Далее пошагово рассмотрим процедуру открытия счёта в кредитной организации.

Шаг № 1. Собрать документы

Каждый банк имеет на этот счёт свои инструкции. И уточнять конкретный список документации вам нужно будет после того, как вы определитесь, где будете открывать. Но стандартный набор выглядит так:

- Свидетельство от налоговой о постановке на учёт (ИНН организации) и документ о предоставлении права заниматься коммерческой деятельностью. Всё это требуется в виде копий, заверенных у нотариуса.

- Копия паспорта. Если открывает за вас доверенное лицо, то копия его паспорта. Помимо это нужны будут копии паспортов тех лиц, чьи подписи будут значиться в банковской карте.

- Информационное письмо из отделения Росстата, которое вы получаете после регистрации ИП, где обозначены коды вашей деятельности. В некоторых банковских организациях от этого документа отказались и не требуют его с ИП.

- Расписка. Этот документ должен быть в наличие, если различаются место регистрации и место жительства.

Шаг № 2. Заполняем документы в банке

Образцы заявлений и сами бланки можно будет получить от специалистов организации, в которой вы открываете расчётный счёт. Среди бумаг будут числиться:

- Заявление на открытие счёта

- Карточка для образцов подписей

- Договор на содержание счёта в банке

- Договор на дистанционное обслуживание

Вообще, открытие не занимает много времени. Банки даже сами рекламируют свои услуги, используя информацию о возможности сделать всё за один день.

Шаг № 3. Получить решение банка

Да, банковская организация имеет право на отказ. Происходит это в том случае, если, например, документы подающего заявление на открытие расчётного счёта не в порядке. Либо же не все документы предоставлены. Но страшного в этом ничего нет. Потому что после решения проблемы, отказ отзывается, и вам будет выдано разрешение.

Другое дело, если банковская служба безопасно не будет уверена в честности ваших намерений. Причины могут быть совершенно различными. Так, например, бывает, что юридическое место регистрации ИП слишком популярно среди регистрируемых (на банковском языке «место массовой регистрации»). В этом случае отказ просто так не обойти. По статистике гораздо легче в этом случае попробовать другой банк.

Шаг № 4. Подписываем договор с банком и оплачиваем услугу

Под услугой подразумевается само открытие расчётного счёта и его обслуживание. Стоимость варьируется от банка к банку, а также часто зависит от регионального расположения.

Обычно клиент банка платит единовременную комиссию сразу за ряд услуг, куда могут входить помимо открытия счёта, заверка документов, карточек с подписями, оттиском печати, а иногда сразу и подключение к онлайн-сервису банка.

Сам банк берёт за пользование его услугами в сфере ведения расчётного счёта и совершения операций может брать комиссии и ежемесячную плату. Однако так как сейчас достаточно большое количество кредитных организаций стремится заполучить себе в клиенты ИП с его счётом, то и благодаря конкуренции цены становятся всё более интересными для предпринимателей, а многие комиссии упраздняются. В любом случае, вам нужно будет оценить услуги и их стоимость у банка, прежде чем остановить свой выбор на каком-нибудь из них.

При этом все банки подчиняются инструкции Центробанка № 28-И, поэтому совсем уж критических отличий вы не найдёте.

По каким критериям нужно сравнивать стоимость обслуживания в банке:

- Открытие счёта. На 2021 год цена плавала в районе одной — двух тысяч рублей.

- Ведение счёта — до 1000 рублей

- Подключение онлайн-сервиса — до 1000 рублей

- Ежемесячный тариф — до 1000 рублей

- Составление одной платёжки

- Отправление платежа через онлайн и в бумажном варианте

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Отличия СФ, если налогообложения на продукцию нет

Счёт-фактура без НДС оформляется на том же бланке и по тем же правилам, что и счёт-фактура с НДС. Единственное отличие в том, что в графах 7 и 8, где указывается ставка и сумма налога, должно быть записано “Без НДС”. Если вся отгружаемая продукция освобождена от уплаты налога, при оформлении СФ во всех строках, в которых перечислены наименования, в графах 7 и 8 нужно указать “Без НДС”. Такая же запись делается в строке “Всего к оплате” в графе 8. Если в реализуемой партии одна часть продукции облагается НДС, другая не подлежит налогообложению, запись “Без НДС” вносится только напротив соответствующих наименований.

В строках, где перечислены облагаемые налогом товары, указывается размер ставки и сумма НДС. В поле “Всего к оплате” в графе 8 вносится итоговая сумма налога, включающая только налогооблагаемые наименования. Счет-фактуры на поступившие авансы оформляются с соблюдением этих же правил.

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:название организации;

адрес;

ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано:с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

с ошибками в ценах;

неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС

Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Дополнительные возможности

Заполнение и печать договора

В Счете покупателю можно сформировать и распечатать договор по кнопке Печать – Договор. Для этого предусмотрены типовые шаблоны договоров, заданные в 1С:

- Договор возмездного оказания услуг;

- Договор подряда;

- Договор поставки.

В выбранном шаблоне необходимо заполнить желтые поля и можно распечатывать договор по кнопке Печать.

Организация может добавить свои шаблоны договоров в базу в справочнике Шаблоны договоров.

Анализ оплаты

Благодаря информации, содержащейся в документе Счет покупателю, бухгалтер автоматически сможет сформировать для руководителя отчет, находящийся в разделе Руководителю – Расчеты с покупателями — Счета, не оплаченные покупателями:

отчет Счета, не оплаченные покупателями.

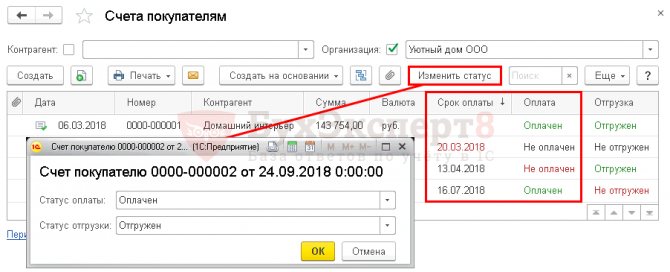

Неоплаченные счета также можно контролировать в журнале документов Счета покупателям по графам Срок оплаты и Оплата.

Просроченный Срок оплаты подсвечивается красным. Кроме того, красным выделяется статус оплаты в графе Оплата, если счет покупателя отгружен и не оплачен или оплачен частично.

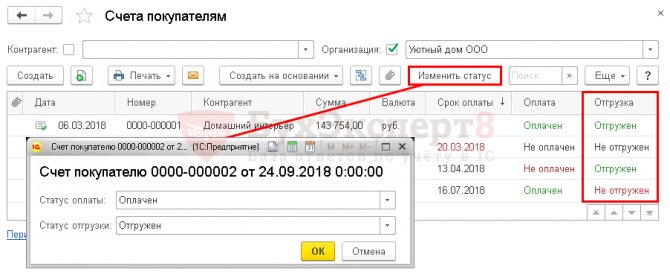

Если счет фактически оплачен покупателем, но он «не подцеплен» в документ оплаты, то Статус оплаты автоматически не поменяется. Его необходимо изменить вручную в журнале Счета покупателям по кнопке Изменить статус или непосредственно в самом документе в поле Статус оплаты.

Также в зависимости от оплаты можно настроить условное форматирование списка

Анализ отгрузки

В журнале документов Счета покупателям по графе Отгрузка можно контролировать отгрузку по счету.

Графа Отгрузка выделяется красным, если оплата по счету прошла, а ТМЦ (работы, услуги) отгружены не были или отгружены частично.

Если по счету фактически прошла отгрузка (реализация), но он «не подцеплен» в документ отгрузки, то Статус отгрузки автоматически не поменяется. Его необходимо изменить вручную в журнале Счета покупателям по кнопке Изменить статус.

Также в зависимости от отгрузки можно настроить условное форматирование списка

Похожие публикации

- При формировании декларации по НДС появилась ошибка: «Со счетом-фактурой, выставленным покупателю, не связан счет-фактура, полученный от продавца» При формировании декларации по НДС появилась ошибка: «Со счетом-фактурой, выставленным…

- Добавление в шапку документа «Счет покупателю» дополнительной графы Добрый день! Подскажите возможно ли добавление в шапку документа «Счет…

- Счет покупателю с реквизитами банка покупателя в 1С Добрый день! Наши покупатели просят в счете прописать их полные…

- Счет покупателю Добрый день! Подскажите, пожалуйста, в журнале выставленных счетов покупателям по…