Условия страхования каско

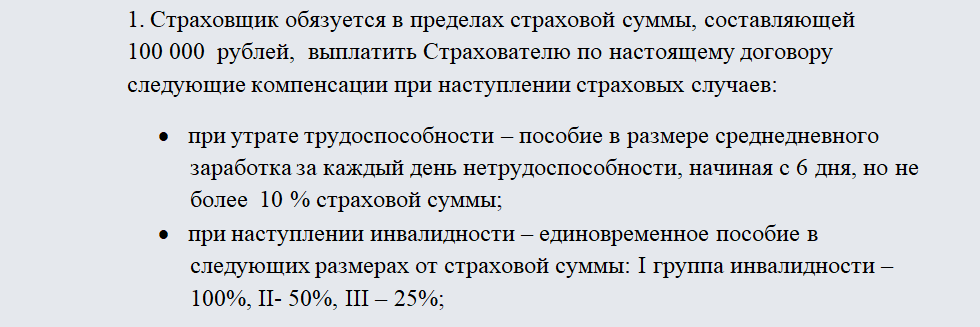

Содержание:

- Кто платит по каско меньше?

- Риски

- Класс (КБМ) при оформлении КАСКО

- Действия перед покупкой полиса

- Что даёт страхование КАСКО – ТОП-5 преимуществ страхования

- Какая страховка лучше

- Как рассчитать стоимость КАСКО?

- Какие существуют виды?

- Российские лидеры страхования по КАСКО

- Сколько стоит полис?

- Что страхует КАСКО

- КАСКО с франшизой — преимущества и недостатки

- Плюсы и минусы

- Заключение

Кто платит по каско меньше?

Стоимость каско зависит от характеристик автомобиля и его владельца. Конечно, главный критерий – это стоимость вашего автомобиля. Чем дороже автомобиль, тем больше вам придётся платить. Это и логично, ведь страховая компания соизмеряет потенциальные выплаты со стоимостью страховки.

Однако важны и характеристики самого водителя. При оформлении каско вы указываете свой пол, возраст, стаж вождения, а иногда отвечаете и на довольно личные вопросы, например, состоите ли в браке. Всё это влияет на стоимость каско.

Например, женатый мужчина в возрасте с многолетним стажем вождения будет платить куда меньше молодого человека, недавно получившего права. То же самое касается замужних женщин с детьми, которые, как правило, ездят аккуратно.

Важна и ваша страховая история. При расчёте стоимость каско онлайн вас могут спросить об авариях за последние несколько лет. Многие страховые ведут историю ваших обращений к ним. Если вы редко попадаете в ДТП и редко обращаетесь за получением страховых выплат, то вы и платите куда меньше.

Здесь некоторые автовладельцы, страхующие автомобиль из года в год, пользуются уловкой, которая в целом запрещена страховыми. Они не фиксируют мелкие ДТП и не обращаются за возмещением по царапинам и мелким вмятинам. На следующий год они оформляют страховку в той же страховой, в которой страховались в год мелкого ДТП. В итоге, страховка оказывается дешевле, так как вождение безубыточно, а страховая часто в таком случае не проводит осмотр. Водитель заявляет об убытках лишь какое-то время спустя. Этот вариант действует в случае, например, если одну деталь можно заявить без справки ГИБДД.

В целом, чтобы меньше платить по каско, нужно покупать недорогой автомобиль, хорошо его водить, не попадать в ДТП и иметь большой стаж вождения.

Ещё один способ снизить стоимость страховки – это оформить в одной компании каско и ОСАГО. В этом случае страховая, скорее всего, предложит скидки.

Риски

Страховой риск – предполагаемое событие, от которого страхует заключенный договор по КАСКО. Страховые компании понимают под данным понятием наступление конкретного случая, в результате которого транспортному средству, самому водителю, пассажирам или третьим лицам был нанесен вред. Договор автострахования каско заключается для возмещения возможных убытков, которые могут возникнуть при страховом случае.

Страховщики выделяют восемь основных страховых рисков, которые чаще всего включаются в договор автострахования каско:

- Ущерб. Данный риск подразумевает полное уничтожение или частичное повреждение транспортного средства, его отдельных частей, деталей в результате ДТП, поджога или пожара, природных явлений, действий третьих лиц и т.д.

- Хищение. Риск подразумевает полную утрату автомобиля в результате противоправных действий третьих лиц. К таким действиям относятся: угон, кража, разбой – за любое из них предусмотрено уголовное наказание.

- Дополнительное оборудование. К дополнительному оборудованию относятся все устройства, установленные внутри ТС по желанию владельца не входящие в стандартную комплектацию автомобиля. Защита ДО осуществляется на тех же условиях что и сам автомобиль.

- Добровольная гражданская ответственность (ДСАГО). Данный риск добавляется в договор каско по желанию автовладельца и страхует ответственность всех лиц, допущенных к управлению ТС и внесенных в договор, перед третьими лицами за нанесенный им ущерб или вред.

- Несчастный случай. Данный риск также добавляется в договор по желанию клиента и гарантирует возмещение ущерба при получении повреждений застрахованным лицом различной степени тяжести (телесные повреждения, потеря трудоспособности, смерть) по независящим от него причинам.

- Утрата товарной стоимости. Данный риск является довольно востребованным дополнением к полису каско, так как гарантирует выплату компенсации в случае потери транспортным средством первоначального внешнего вида в результате проведенных ремонтных работ (о том, как получить выплату УТС по КАСКО, можно прочитать здесь).

- GAP. Включение в полис каско данного риска позволит автовладельцу компенсировать разницу между первоначальной и реальной стоимостью автомобиля в случае полного уничтожения ТС или его хищения.

- Непредвиденные расходы. Данный риск предусмотрен на случай возникновения у автовладельца непредвиденных расходов, как правило, связанных с устранением последствий ДТП (транспортировка авто, техпомощь, вызов аварийного комиссара и т.д.).

Класс (КБМ) при оформлении КАСКО

СÃÂðÃÂþòþù ÃÂÃÂýþú øüõõàüðÃÂÃÂàòðÃÂøðýÃÂþò ÃÂðÃÂÃÂõÃÂð ÃÂÃÂþøüþÃÂÃÂø ÿþûøÃÂð ÃÂÃÂáÃÂÃÂ. ÃÂôýøü ø÷ ÃÂðüÃÂàÃÂðÃÂÿÃÂþÃÂÃÂÃÂðýõýýÃÂàâ ÃÂðÃÂÃÂõààÿÃÂøüõýõýøõü úþÃÂÃÂõúÃÂøÃÂÃÂÃÂÃÂøàúþÃÂÃÂÃÂøÃÂøõýÃÂþò ñþýÃÂÃÂ-üðûÃÂà(ÃÂÃÂÃÂ). ÃÂóþ ÃÂÃÂÃÂà÷ðúûÃÂÃÂðõÃÂÃÂàò ÿþþÃÂÃÂõýøø ÃÂÃÂÃÂðÃÂþòðÃÂõûàÃÂýøöõýøõü ÃÂÃÂþøüþÃÂÃÂø ÃÂÃÂûÃÂó ÃÂÃÂÃÂðÃÂþòÃÂøúð ÿÃÂø ýõ ýðÃÂÃÂÃÂÿûõýøø ÃÂÃÂÃÂðÃÂþòþóþ ÃÂþñÃÂÃÂøÃÂ.

Действия перед покупкой полиса

Прежде чем приобрести страховой полис, стоит совершить ряд действий:

- Проверить наличие действующей лицензии у выбранной страховой компании на оформление КАСКО.

- Изучить основные понятия. «Хищение», «ущерб», «угон» – эти определения расшифровываются страховыми компаниями по-своему. Подробно ознакомьтесь с условиями страхования, не стоит стесняться спрашивать уточняющие вопросы до заключения соглашения.

- Изучить условия страхования. Этот важный пункт договора указывается прямо в тексте, иногда прикладывается к основному документу. Не забывайте ознакомиться с правилами до подписания договора, поскольку некоторые из них, возможно, вы не сможете выполнить. К примеру, иногда закрытые автостоянки не оснащены охранной системой или не в состоянии предоставить подтверждающие её наличие документы.

- Выяснить нормы взаимодействия между страховщиком и вами. Уточните, насколько оперативно и каким способом вы обязаны известить фирму о произошедшей страховой ситуации. Противоречие условиям ведёт к сокращению или полной отмене выплаты.

- Уточнить сроки компенсации заранее, то есть к какому моменту будет предоставлена выплата денег или проведён ремонт автомобиля.

Что даёт страхование КАСКО – ТОП-5 преимуществ страхования

Эксперты считают КАСКО самым эффективным на сегодня способом защиты интересов автовладельцев. Давайте разберёмся, почему и выявим 5 наиболее явных преимуществ добровольного автострахования.

Преимущество 1. Страхование большого количества рисков

Практически все причины, по которым может пострадать ваш «железный конь», при желании можно включить в договор страхования. Некоторые компании предлагают VIP-программы для очень дорогих и новых авто, другие торгуют экономными вариантами страховок.

Перечислим главные страховые риски, которые покрывает полная страховка КАСКО:

- повреждения при ДТП;

- поломки, требующие профессионального ремонта;

- угон;

- хищение;

- повреждения, связанные со стихийными бедствиями;

- повреждения, вызванные вандализмом, преступными действиями третьих лиц.

Понятно, что увеличение количества рисков отражается на стоимости услуг страховщика, но зато и уровень спокойствия автовладельца повышается. Чувствуешь себя за рулём гораздо увереннее, когда знаешь, что находишься под надёжной защитой.

Хотите знать больше о страховке на машину, читайте соответствующий материал на нашем портале.

Преимущество 2. Страховая сумма приравнивается к рыночной стоимости авто

Сумма выплат при возникновении страхового происшествия зависит от характера повреждений и размера ущерба. Максимальная страховая сумма, положенная при полной гибели транспорта, приравнивается к рыночной цене машины.

То есть, даже если вы разбили авто без возможности восстановления (что называется «в хлам»), страховая фирма обязуется вернуть вам полную стоимость вашего имущества. Вы сможете купить новый автомобиль той же марки за те же деньги. При условии, конечно, что ситуация признана страховой.

Отсутствие определенного лимита выплат – принципиальное отличие Каско от ОСАГО. У обязательной автостраховки есть заранее известный предел компенсации ущерба. Например, на 2016 год эта сумма равна 400 тыс. рублей.

Преимущество 3. Минимальный срок страхового возмещения

Страховые организации, которые дорожат своим статусом, стараются урегулировать каждое страховое событие максимально быстро. Сроки страхового возмещения – от одного дня. Для сравнения – по полису ОСАГО урегулирование длится минимум 2 недели.

Иногда получить выплаты или услуги по ремонту пострадавшего автомобиля можно сразу после звонка в компанию и предъявления агенту доказательств ущерба.

В договор часто включается услуга эвакуации поврежденного авто с места происшествия. Это экономит время и средства автовладельца.

Факт страхового случая фиксируется на месте. Машину сразу направляют на ремонт, если соблюдены все остальные процедуры, связанные с ДТП.

Преимущество 5. Срок действия договора и график страховых выплат определяет страхователь

Клиент вправе сам выбрать срок действия договора и порядок страховых выплат. Он может заплатить всю страховую премию сразу или выбрать график погашения долга по страховке на своё усмотрение. Взносы можно вносить помесячно, ежеквартально, раз в полгода.

О том, что такое грамотное страхование имущества, читайте отдельную публикацию.

Какая страховка лучше

Что выбрать, ОСАГО или КАСКО, каждый автовладелец решает самостоятельно, исходя из своих интересов и финансовых возможностей. В расчет принимаются:

-

условия обслуживания;

-

стоимость;

-

состояние страхуемого авто.

КАСКО дороже, но его наличие позволяет не беспокоится не только о возможности ДТП, но и о риске угона или уничтожения машины. Стоимость полиса складывается из:

-

правил страховой компании;

-

количества рисков, включенных в договор;

-

марки, модели и возраста авто;

-

водительского стажа страхователя;

-

дополнительного пакета услуг (например, вызов комиссара на место ДТП, эвакуация машины).

ОСАГО дешевле, но если владелец полиса окажется виновником происшествия, свою машину он будет восстанавливать за свой счет. Стоимость обязательной страховки складывается из:

-

типа собственника – физическое или юридическое лицо (в последнем случае цена выше);

-

стажа и возраста водителя (чем меньше времени прошло с даты получения водительских прав,тем дороже полис);

-

региона оформления;

-

типа ТС (новое или подержанное, отечественное или иностранное).

Как рассчитать стоимость КАСКО?

Цена полиса зависит от многих факторов. В частности, к ним относятся стоимость и возраст транспорта, особенностей покрытия. Провести расчеты в каждом конкретном случае поможет калькулятор КАСКО.

Что входит в страховой случай?

Основные риски, которые могут быть включены, подразумевают повреждение, гибель, угон или хищение авто. При этом конкретные условия обстоятельств, которые могут привести к ситуациям, считающимся подлежащими компенсации, отличаются в зависимости от типа полиса и организации.

Когда могут отказать в выплате по КАСКО?

Отказ от возмещения убытков возможен, если страховщик готов доказать, что ситуация не соответствует перечню рисков из договора. Однозначно избежать страховой выплаты компаниям позволяют:

- Наличие просроченного страхового взноса.

- Серьезное нарушение водителем ПДД.

- Уведомление о наступлении страхового случая позже установленного договором срока (зачастую не более 2-3 дней).

- Управление транспортом в состоянии наркотического или алкогольного опьянения.

- Отсутствие документов, подтверждающих наступление страховой ситуации.

- Поездки на ТС с шинами не по сезону.

- Попытки самостоятельного ремонта до момента обращения в страховую.

В какие сроки компании должны осуществлять страховые выплаты?

В отличие от возмещения ущерба по ОСАГО, временные ограничения по КАСКО законодательством не установлены. Поэтому точный срок выплат в разных страховых организациях будет отличаться. Узнать его можно в условиях договора.

Если страховая намеренно оттягивает проведение выплаты, следует оформить досудебную претензию. В данном случае можно опираться на Гражданский кодекс РФ, где указано, что сроки возмещения ущерба должны находиться в пределах разумного. После такого заявления зачастую уже в течение семи дней организация должна выполнить свои обязательства.

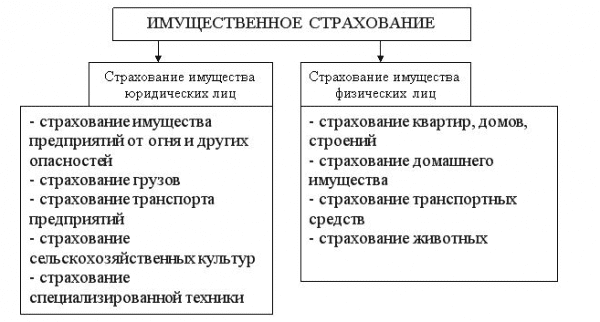

Какие существуют виды?

Существуют такие виды франшизы:

- Условная – если размера убытка превышает франшизу, стоимость ремонта полностью покрывает страховщик. Когда ущерб меньше франшизы, восстановление оплачивает владелец авто.

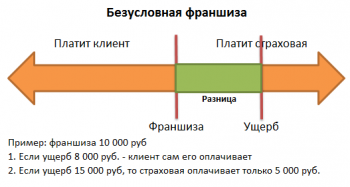

- Безусловная – страховая компания возвращает страхователю разницу между суммой убытка и франшизой. Такой вид подходит для автомобилистов с большим стажем вождения.

- Динамическая – повышается с каждым новым страховым случаем. Обычно первый ущерб покрывает страховщик. Франшиза действует со второго раза.

- Льготная – в договоре указывают условия, при которых страховщик не выплачивает деньги. Это может быть ущерб от ДТП по вине страхователя или другая причина, если страховой случай был без ДТП.

- Временная – возмещение происходит, если страховое событие случилось в определенное время. Иначе ремонт оплачивает владелец авто.

- Высокая – страховая компания покрывает убытки, а страховщик после исправления повреждения возвращает франшизу. Такой вид следует оформлять владельцам дорогих авто или фур.

- Регрессивная – чем выше размер франшизы, тем дешевле стоит страховка.

Безусловная

Согласно такой страховке определенную сумму страхователь не получит в любом случае. Компенсация выплачивается в размере ущерба с вычетом безусловной франшизы.

На ее размер влияет цена авто и деталей, степень повреждения машины. Страховые компании часто предлагают этот вид. Страховку с безусловной франшизой предлагают для автомобилей, которыми пользуются 3 – 4 года. Для такого рода транспорта устанавливают франшизу в 10%, а страховыми рисками считаются угон или полная гибель авто.

Высокий процент франшизы встречается в КАСКО для новых машин. Наличие фиксированной суммы, которую получает страховая компания, является необходимостью в 2 случаях:

- водителю не исполнилось 25 лет;

- хозяин авто получил права меньше 3 лет назад.

Таким способом страховщик старается защитить себя от убытков. Если машину водит много людей, размер франшизы будет выше. Обычно цена КАСКО увеличивается в 2 раза при наличии больше 2 водителей. Когда транспортное средство оборудовано современной системой защиты, цена полиса КАСКО снижается в 1,5 раза.

Условная

Она характеризуется тем, что обязанность по выплате компенсации возникает при условии большой суммы убытка.

Страховщик покрывает ущерб полностью. Если ремонт стоит меньше франшизы, его оплачивает владелец авто. Стоимость полиса в меньшей степени зависит от размера условной франшизы.

В случае покупки подобной страховки его цена снижается на 1 – 5%. Она используется редко, поскольку требуется подробное указание условий ее действия. Условная франшиза устанавливается на каждое событие отдельно.

Главный минус такого полиса – цена. Установление франшизы не сильно снижает стоимость страховки. Перед заключением договора КАСКО нужно взвесить риски. Если в результате страхового события ущерб будет существенным, но не превысит размер франшизы, страхователь потратит личные деньги на восстановление машины.

Преимущество условной франшизы в том, что при большом ущербе страховая компания покроет все расходы.

Российские лидеры страхования по КАСКО

При выборе страховщика важно учитывать его стабильное положение и надежность. Для этого следует ознакомиться со статистикой и рейтинговой оценкой страховщика

Наиболее высокие оценки среди автовладельцев в 2016 году получили следующие страховые компании:

- Интач Страхование.

- Тинькофф Страхование.

- Зетта Страхование.

- Ренессанс.

- Югория.

- Либерти Страхование.

- ЖАСО.

В то же время, по объемам страховых выплат в 2016 году лидирующие позиции заняли:

| Название организации | Выплаты в 1 кв. 2016, тыс. руб. | Рост по сравнению с аналогичным периодом 2015 г., % |

|---|---|---|

| Росгосстрах | 21 799 791 | 40 578,08% |

| СОГАЗ | 17 873 864 | 71,55% |

| РЕСО-Гарантия | 9 628 588 | 0,89% |

| Ингосстрах | 8 944 407 | 9,98% |

| АльфаСтрахование | 5 791 964 | Падение -18,45% |

Во втором полугодии 2016 года о своем намерении развивать рынок автострахования заявил крупнейший банк России — АО «Сбербанк». Дочерней компанией «Сбербанк страхование» запускается первый проект продажи полисов КАСКО. Использование современной онлайн технологии избавит клиентов от необходимости посещения офисов банка, так как весь процесс оформления осуществляется в специальном мобильном приложении.

Сколько стоит полис?

Основная причина, по которой КАСКО не оформляют все автовладельцы – это его высокая стоимость: цена защиты некоторых моделей может доходить до 12% стоимости автомобиля в год. К примеру, за безопасность машины, купленной за 1 млн рублей, за три года придется заплатить 360 тысяч рублей. Но эта цифра почти вдвое выше среднего значения, которое составляет 6,5%. При той же стоимости ТС спокойствие в этом случае обойдется в 195 тысяч рублей. Такая разница объясняется тем, что страховку считают на каждый автомобиль с учетом множества особенностей.

Из чего складывается цена?

Первое, над чем стоит задуматься, решив приобрести КАСКО – от чего именно должен быть защищен автомобиль. Сделать это нужно потому, что цена за полис напрямую зависит от набора услуг, которые предоставляет страховая компания.

Чаще всего предлагают два варианта покрытия: частичное или полное. Первый стоит дешевле второго и, в свою очередь, подразумевает разделение на страховки от угона и от ущерба.

В УК РФ четко разграничивают понятия угона и хищения. Согласно ст.166, под угоном понимают неправомерное завладение автомобилем или иным транспортным средством без цели хищения.

А ст.158 определяет хищение, как совершенное с корыстной целью противоправное безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившее ущерб собственнику или иному владельцу этого имущества. Другими словами, поездка на чужом автомобиле без разрешения владельца – это угон, а кража с целью присвоить или продать – хищение. Несмотря на это, многие страховые компании используют их как синонимы. Чтобы понять, как будет действовать страховка (и будет ли) в том или ином случае, нужно внимательно прочитать договор.

С понятием ущерба разобраться проще. Обычно к нему относятся повреждения в результате:

- стихийных бедствий (ураганов, наводнений, землетрясений, града, удара молнии и т.п.);

- столкновений, наездов, падений (в том числе в воду и под лед);

- форс-мажоров (например, обрушения дорог и мостов);

- падений посторонних предметов (чаще всего это относится к деревьям и сосулькам);

- действий посторонних людей;

- действий животных.

И все же, чтобы избежать неприятных сюрпризов, стоит прочитать договор внимательно и обсудить тонкости с менеджером.

Полная страховка объединяет эти возможности и, соответственно, стоит дороже всего.

Выбрав необходимый тип полиса, можно приступить к расчетам. Теперь на них будут влиять:

- возраст владельца. По статистике, самым «аварийным» считается период от 30 до 40 лет, когда многие водители слишком сильно полагаются на свой опыт и навыки. Для таких людей страховка может быть даже дороже, чем для новоиспеченных автолюбителей;

- водительский стаж. Принято считать, что и доверять свою безопасность водителям со стажам менее 2 лет не стоит, но на деле оказалось, что опаснее ездить с теми, кто за рулем уже больше 15 лет – для них у страховых компаний также повышенный тариф. А вот если стаж составит от 2 до 5 лет, полис может обойтись дешевле;

- страховая история. Если в прошлом было много неприятных дорожных ситуаций, последствия которых легли на плечи страховых компаний, это тоже неприятно отразится на цене;

- модель автомобиля и статистика выплат по ней. Этот пункт – повод подобрать аналог понравившейся машине, если КАСКО важна, но стоит слишком больших денег из-за частых угонов;

- страховая сумма. Она равна оценочной стоимости автомобиля на момент заключения договора;

- год выпуска машины. Страховка на один и тот же автомобиль из года в год будет стоить по-разному, потому что рассчитывается из стоимости автомобиля. При этом большинство компаний не согласятся защищать ТС старше 10 или даже 7 лет;

- вид оплаты страхового полиса: в рассрочку или единовременно.

Есть ли разница, в какой страховой оформлять?

Стоимость КАСКО рассчитывается исходя из одних и тех же параметров, но фиксированной наценки на них не существует. Поэтому в разных компаниях сумма, которую вам озвучат за безопасность автомобиля, может отличаться просто из-за разницы в тарифных сетках

Но лучшая цена еще не означает лучшее предложение: перед заключением сделки важно убедиться в надежности страховой. Сделать это можно, изучив статистику выплат и новостные сводки – если компания исправно выполняет свои обязательства и не попадала в антирейтинги, скорее всего, ей можно доверять.

Что страхует КАСКО

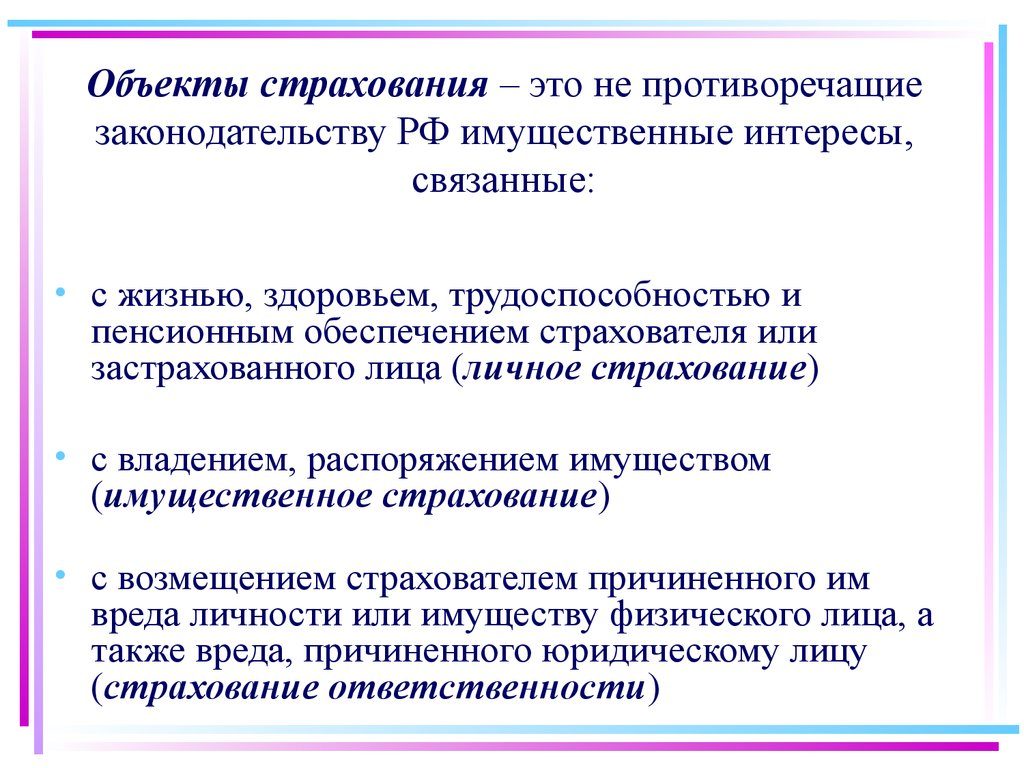

Все риски, которые подпадают под покрытие полисом добровольного страхования, можно условно разделить на:

- основные;

- дополнительные.

К основным относят стандартные условия, которые страховщики предлагают всем автовладельцам. В рамках этого вида рисков владелец автомобиля способен получить возмещение ущерба, если его имущество пострадает от следующих неприятностей:

- пожар;

- самовозгорание;

- ДТП с участием двух и более машин;

- наезд на неподвижные предметы (включая столбы, бордюры, ограждения, а также другие машины);

- падение на авто посторонних предметов, льда и пластов снега;

- умышленные действия третьих лиц, включая вандализм;

- угон;

- кража деталей автомобиля, зеркал, колес;

- последствия стихийных бедствий, включая урон от попадания молнии, падения дерева, наводнения, града, землетрясения или оползня.

Список дополнительных рисков, которые дают владельцу право на получение страховых выплат, каждый страховщик вправе устанавливать самостоятельно. Это означает, что программы автострахования в разных компаниях будут отличаться друг от друга.

Добавление или исключение из списка определенных страховых случаев отразится не только на полноте и качестве получаемой услуги, но и на конечной стоимости полиса.

Особенности страховых случаев по КАСКО

Приняв решение о добровольном страховании автомобиля, не стоит ориентироваться на условия договора, заключенного соседом, родственником или знакомым. У одних компании, с которыми они сотрудничают, могут, например, оплачивать восстановление лакокрасочного покрытия, испорченного царапинами или притертостями, а у других — откажутся возмещать ущерб от угона, если машину похитили с неохраняемой стоянки.

Прежде чем купить полис, автовладельцу необходимо внимательно изучить предлагаемые условия и обсудить с представителем страховщика, что дает ему КАСКО, и на возмещение каких убытков он сможет твердо рассчитывать. Если по каким-то причинам автолюбитель не обговорил с менеджером СК условия договора, по которому застрахован его автомобиль, он может найти полный перечень рисков на обратной стороне полиса.

Чтобы снизить стоимость полиса, некоторые автовладельцы просят страховщика исключить из основных рисков хищение автомобиля. Сегодня многие машины оснащены современными противоугонными системами, а бдительные собственники стараются хранить свой транспорт в гараже или на охраняемой парковке. При таких условиях похитить машину действительно непросто. И страховщики пошли навстречу пожеланиям клиентов. Графа «Угон» в бланке полиса может быть либо перечеркнута, либо в нее вписывается тариф, понижающий стоимость страховки.

Однако прежде чем вычеркивать из полиса риск угона, владельцу все же следует лишний раз оценить степень защищенности автомобиля. Ведь надеяться на возмещение данного ущерба, если похитители автомобиля окажутся хитрее предпринятых охранных мер, в подобном случае он уже не может.

КАСКО с франшизой — преимущества и недостатки

Для автовладельцев КАСКО с франшизой может нести в себе как ряд преимуществ, так и возможные риски.

Плюсы франшизы в страховании простыми словами

Франшиза в полисе КАСКО приводит к тому, что водитель реже обращается в страховые компании по мелким страховым случаям. Этот выгодно для водителей, ведь процесс страховой выплаты и тем более ремонта автомобиля на СТО страховщика иногда бывает весьма долгим. В этом случае можно остаться на некоторое время без автомобиля из-за обычной царапины бампера. Страхование КАСКО с франшизой предусматривает, что такой мелкий ущерб вы оплачиваете сами, а значит, избегаете неудобства, которые возникают при обращении в страховую компанию.

Франшиза значительно снижает стоимость полиса КАСКО. При аккуратном безаварийном вождении вы можете сэкономить определенную сумму денег, по сравнению со стандартным КАСКО. Кроме того, страховые компании обычно предлагают целую систему скидок безубыточным водителям, поэтому с каждым годом цена полиса КАСКО с франшизой может сокращаться.

С помощью франшизы в КАСКО по риску ущерб можно значительно снизить стоимость полного КАСКО, который включает в себя также риски от угона и полного уничтожения автомобиля. Не все страховые компании предоставляют услуги по страхованию только от угона и полного уничтожения, а львиную долю в стоимости полного полиса КАСКО занимает именно риск от ущерба. Поэтому, взяв большую франшизу на ущерб, вы можете, как приятный бонус, застраховать себя и от угона и от полного уничтожения.

Минусы полиса страхования КАСКО с франшизой

Страхование КАСКО с франшизой несет в себе для водителей и определенные риски. Так, если страховой случай произойдет не один раз, а более двух, то о финансовой выгоде франшизы говорить трудно. Весьма вероятно, что экономия при приобретении стандартного полиса КАСКО была бы значительно больше в таком случае.

Возврат франшизы по КАСКО

После оплаты суммы франшизы и завершения ремонтных работ забрать у страховой компании по КАСКО весь комплект документов, который был предоставлен после ДТП.

- Передать документы в страховую компанию по ОСАГО.

- Предоставить чеки, подтверждающие оплату франшизы.

- Написать заявление на возмещение суммы франшизы в страховую компанию по ОСАГО.

- Предоставить банковские реквизиты для перечисления денежных средств.

Плюсы и минусы

Покупать КАСКО или нет? Страхование КАСКО обладает множеством преимуществ для автовладельцев:

Финансовая защита

Если застрахованному автомобилю, в результате дорожно-транспортного происшествия или другими действиями, прописанными в страховом договоре, был нанесен ущерб, то страховая компания обязуется оплатить ремонтные работы.

Внимание! У каждой страховой компании свои тарифы на полис КАСКО, поэтому перед заключением договора следует уточнить, какие риски будут застрахованы.

Возможность выбрать полную или частичную страховку. При оформлении частичной страховки будет застрахованы только ущербные риски, однако такое КАСКО будет стоить дешевле на 10-20% в зависимости от страховой компании

Стоит помнить, что частичная страховка не покрывает риски, связанные с угоном автотранспорта (про особенности и порядок оформления КАСКО от угона читайте здесь).

Оказание дополнительных услуг. Многие страховые компании предлагают своим клиентам дополнительные функции, такие как: бесплатный эвакуатор, аварийный комиссар и другие. Однако стоит помнить, что все дополнительные функции, не входящие в основной договор, оплачиваются отдельно.

Учет интересов автовладельца. Многие страховые компании подходят к каждому клиенту индивидуально, что позволяет ему самостоятельно выбирать страхование каких рисков включить в договор.

Проведение различных акций. Практически все страховые компании устраивают акции для своих клиентов и при оформлении новых полисов владельцы авто могут получить бесплатные бонусы или скидки.

Однако у полисов добровольного страхования КАСКО есть также и несколько отрицательных сторон:

- Самый большой минус – высокая стоимость полиса. На популярные модели автомобилей стоимость страховки может составлять до 12% от стоимости авто.

- Стоимость полиса зависит от множества факторов. Год выпуска автомобиля, его марка и страна-производитель, возраст и водительский стаж людей, которые будут управлять ТС – все это напрямую влияет на стоимость страховки. Подробнее о том, какова примерная стоимость полиса КАСКО и что на нее влияет, можно узнать здесь.

- Бумажная волокита. Для того чтобы получить страховую компенсацию необходимо собрать множество справок и документов, отстоять в очереди и правильно заполнить заявление, а самое главное – успеть подать все необходимые документы в страховую компанию в установленные сроки.

- Страховая компания на законных основаниях может отказать в выплате компенсаций, так как некоторые повреждения не относятся к страховым случаям (о том, что относится к страховым случаям и каковы особенности выплат по ним, мы рассказывали здесь).

Важно! Перед подписанием страхового договора необходимо внимательно изучить все пункты, так как страховые агенты не всегда озвучивают вслух некоторые подводные камни.

Заключение

Итак, друзья, подведём итоги. Страхование КАСКО – действительно эффективный способ защитить имущественные интересы автовладельцев. Главное, выбрать среди сотен предложений актуальный лично для вас страховой продукт.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.