Особенности добровольного личного страхования

Содержание:

- Какие бывают виды страхования на производстве

- Классификация

- История возникновения личного страхования

- Виды

- Рынок личного страхования в России

- Сколько стоит

- Виды личного страхования

- Какие риски покрывает обязательное имущественное страхование

- Как начисляется величина взноса?

- Какие могут быть объекты страхования имущества

- ТОП-10 СК в России

- От чего зависит тариф?

- Какие бывают программы страхования

- О страховании имущества

Какие бывают виды страхования на производстве

Каждый процесс производства в определенной степени сложен и опасен. Использование технического оборудования всегда связано с вероятным риском травмирования обслуживающего его персонала. Вот почему страхование на производстве так необходимо.

Наиболее распространенные виды чрезвычайных ситуаций:

- обрушение производственного помещения;

- техническая неисправность;

- стихийное бедствие, вызванное природными причинами;

- устаревший технологический процесс;

- нарушение правил безопасности, отсутствие средств индивидуальной защиты и пр.

Если сотрудник попадет в одну из указанных выше ситуаций, он может утратить свою трудоспособность или даже получить несовместимую с жизнью травму. Страхование работников от несчастных случаев на производстве и профессиональных заболеваний обеспечивает социальную защиту граждан, стабильно или временно потерявших работоспособность в результате наступления описанных выше обстоятельств. Если из-за чрезвычайной ситуации сотрудник погибнет, то благодаря любому виду страхования его иждивенцы и другие лица, обладающие правом получить финансовую помощь при потере кормильца, получат материальную поддержку.

В Федеральном Законе №125 говорится об обязательном виде страхования. Но там также упоминается возможность руководителя защититься. Ведь если его сотрудник получит травму (даже приведшую к кратковременной нетрудоспособности), для собственника предприятия это будет очень неприятно и невыгодно. Основные виды страхования:

- Обязательное (социальное) – распространяется на всех лиц, имеющих постоянное место работы (вне зависимости от формы собственности компании-работодателя на время оформления).

- Добровольное (дополнительное) – этот вид услуги предоставляется по желанию клиента.

Первый вариант позволяет сотруднику получить гарантию на получение денежных выплат, если он утратит трудоспособность либо на материальное обеспечение его семьи (иждивенцев), если он погибнет из-за аварии на производстве. Оформляя в свой штат сотрудника, руководитель предприятия берет на себя обязанность ежемесячно отчислять за него страховые взносы.

Когда наступает страховой случай (техническая поломка, авария или иное чрезвычайное происшествие), приводящий к профессиональному заболеванию или травмированию трудящегося, тот получает денежное пособие. А если же он погибнет, то право обратиться за финансовыми выплатами переходит к его родственникам. Только для этого им нужно будет предоставить страховой компании определенный пакет документов.

Добровольный вид страхования – это дополнительная мера, которая иногда применяется работодателями (к примеру, для повышения престижа фирмы или проявления заботы о своем персонале). При этом у работника появляется возможность получить более крупную компенсацию, потому что рамки страховых случаев здесь существенно расширяются.

Обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний защищает интересы трудящихся при:

- смертельном исходе;

- ухудшении здоровья;

- невозможности трудиться.

Оно предназначено для лиц:

- осужденных и выполняющих работы;

- получивших ущерб здоровью или травму;

- работающих по трудовому соглашению.

Согласно законодательству РФ, страхователями считаются:

- Российские и зарубежные организации, действующие в России.

- Индивидуальные предприниматели, заключающие договоры и соглашения со своими работниками.

Классификация

Существует несколько видов личного страхования, через которые раскрывается его сущность.

Основные виды:

- страхование жизни, при котором страховыми рисками являются смерть застрахованного гражданина или его дожитие до определенного возраста;

- страхование здоровья, рисками по которому являются наступление инвалидности, а также травма в результате несчастного случая;

- страховка от потери работы, выплаты по которой осуществляются в случае увольнения не по вине застрахованного лица;

- добровольное и обязательное медицинское страхование (ДМС и ОМС).

В зависимости от сущности порядка уплаты страховой премии:

- страховка с единовременной уплатой;

- страховка с условием периодического внесения страховых взносов (ежемесячно, ежеквартально, каждые полгода и др.).

Исходя из обязательности:

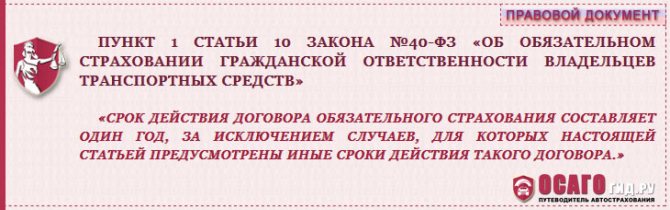

- обязательное страхование (осуществляется только в случаях, когда законом возлагается обязанность на определенных лиц по страхованию жизни и здоровья других лиц – ч. 1 ст. 935 ГК РФ);

- добровольное (осуществляется в остальных случаях).

В зависимости от сущности цели страхования:

- рисковое (при данной страховке выплаты осуществляются только при страховом случае);

- накопительное (выплаты производятся по истечении определенного срока вне зависимости от того, наступил ли страховой случай или нет).

Исходя из сроков:

- краткосрочные страховки (до 1 года);

- долгосрочные (свыше 1 года).

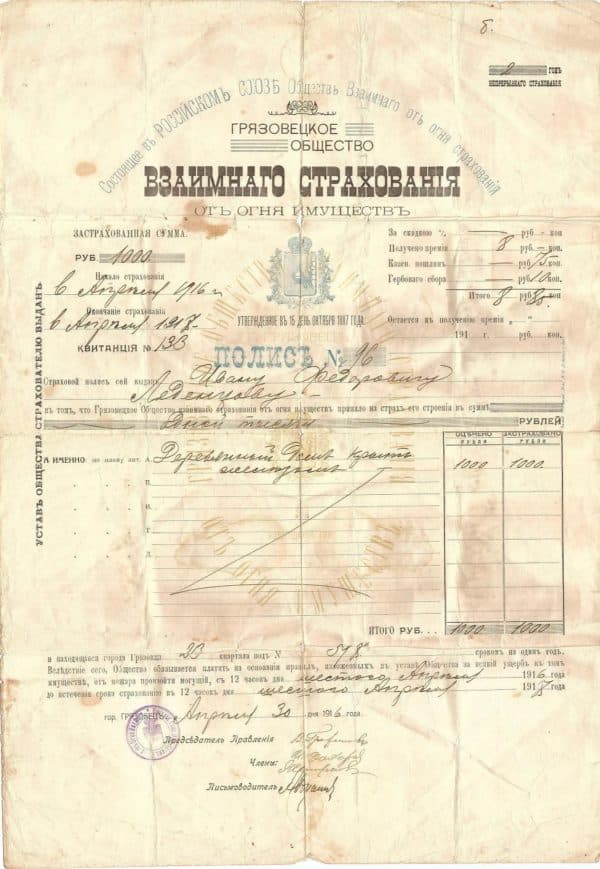

История возникновения личного страхования

Она уходит в далекие времена. Считается, что личное страхование появилось в V веке до нашей эры в Древнем Риме. Оно получило популярность во многих цивилизованных странах мира, где по достоинству оценили те ценности, которые защищает страхование. Наибольшего развития лайфовое страхование достигло в Италии, а вот рисковое страхование от несчастного случая – в Германии.

Трудно представить жизнь в цивилизованном обществе без страховой защиты. Она дает уверенность в завтрашнем дне гражданам разных стран. В наши дни наиболее развит рынок страховых услуг в США. Здесь особый акцент сделан на личном страховании.

Но в губерниях России страхование жизни развивалось очень медленно. Еще в морском праве Висби для владельцев судов 1541 года была обязательной норма страхования жизни капитана. А вот в Российской империи первое страховое общество, страховавшее от пожаров, появилось лишь в 1765 году и располагалось в Риге. В иных российских городах подобных обществ не было.

Российский страховой полис личного страхования. 19 век.

Российский страховой полис личного страхования. 19 век.

Лишь в 1835 году первое лайфовое страховое общество появилось в России. К концу XIX столетия в Российской империи страхованием жизни занималось всего 6 российских страховых общества, 2 американских и 1 французское. Наибольшее распространение получили акционерные страховые общества.

К 1914 году на российском рынке работало 22 отечественных и 3 иностранных общества. Их развитию способствовала популярность фондовой биржи. Акции страховых обществ свободно обращались на них.

Очень часто держателями таких акций являлись сами страхователи. Стремление получить дивиденды стимулировало работу и заставляло их заключать новые договора. Однако в эти времена страхованием жизни в стране было охвачено лишь 0,25% ее населения. Чаще всего это были люди состоятельные и образованные.

Личное страхование в СССР.

Личное страхование в СССР.

В Советском Союзе эта сфера деятельности принадлежала государству, а потому им мог занимался только Госстрах.

Виды

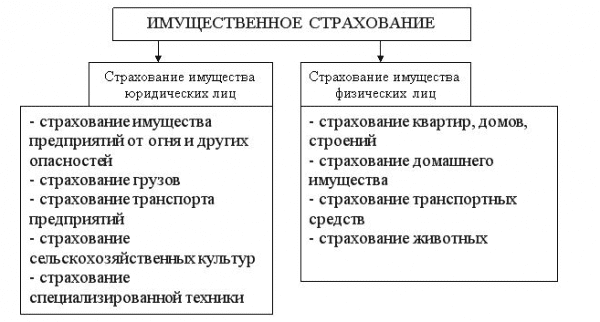

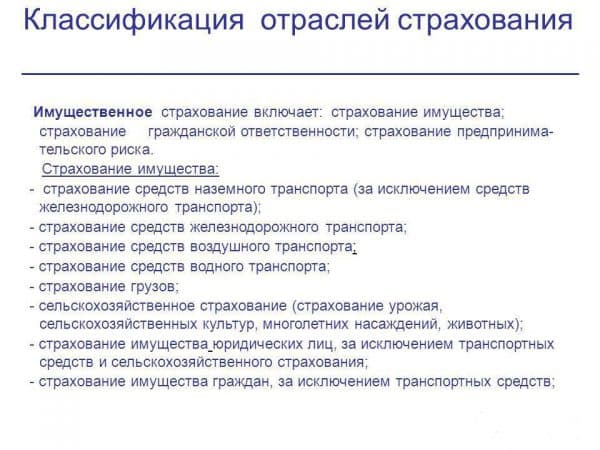

Выделяют такие основные виды имущественного страхования:

- транспортное;

- от огня;

- предотвращение коммерческих рисков;

- убытки от перерывов в производстве;

- новая техника либо технологии.

Также существуют виды страхования, связанные с защитой недвижимости, домашних животных и других объектов собственности. К специфическим видам страхования также относят страхование:

- строительства;

- денежной наличности (на время перевоза в транспорте);

- от кражи;

- защита депозитов;

- железного транспорта;

- воздушного транспорта;

- морских судов;

- прочего имущества.

К этой же категории относится страхование от политических рисков.

Классификации

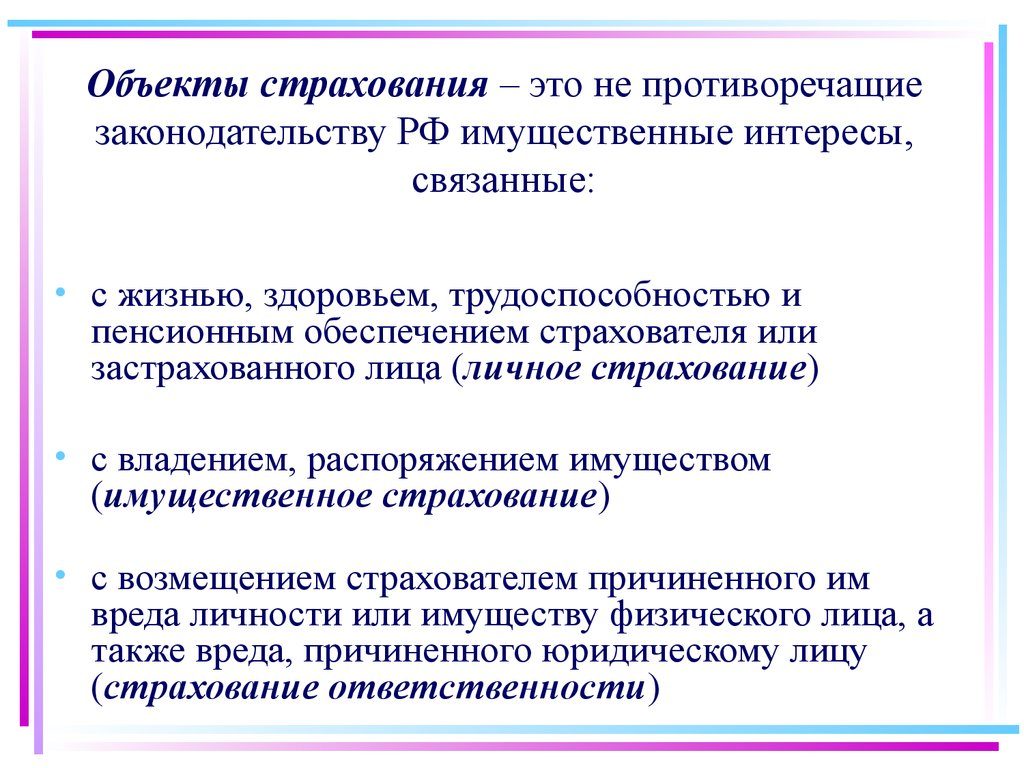

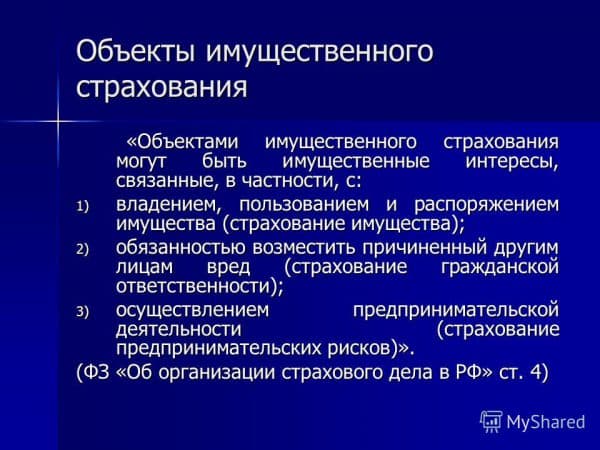

Все случаи страховых рисков подразделяются на 3 основные категории:

- утрата собственности на имущество;

- связанные с застрахованным имуществом;

- ответственность перед другими лицами.

Любое физическое или юридическое лицо имеет право застраховать принадлежащее ему имущество от одного или сразу нескольких рисков.

Объекты имущественного страхования

Выгододержателями в случае имущественного страхования могут быть физические лица, а также промышленные либо сельскохозяйственные предприятия. Объектами имущественного страхования для физических лиц являются:

- квартира (страховыми случаями являются затопление соседями, кража либо грабёж, пожар);

- дом (владельцы частных домов в основном выбирают такие страховые риски, как пожар и кража);

- дача или загородный коттедж (наиболее часто это пожар, кража, стихийное бедствие, наезд транспорта, падение предметов на дом и хозяйственные постройки);

- ценные предметы (антиквариат, ценные бумаги, фолианты, драгоценности, семейные реликвии).

На земельном участке можно застраховать также гараж, баню, недостроенный дом и другие объекты. К объектам имущественного страхования для предприятий относятся:

- различные здания и хозяйственные сооружения;

- незавершенные строительные объекты;

- автомобили и спецтехника;

- имущество, которое было принято на переработку, комиссионную оценку либо ответственное хранение.

Для сельскохозяйственных предприятий объектами страхования дополнительно являются животные и урожай, в том числе ещё не собранный.

Рынок личного страхования в России

После кризиса 90-х пройден длинный путь. Как говорилось ранее, законопроекты конца периода положили основу для поднятия страхового сектора «с колен». За столь долгий срок придумана не одна тысяча нормативных документов, актов и законов, регулирующих страховое дело. И всему этому нужно следовать. Нелегка стезя страховых компаний. Это что касается контроля. Теперь о структуре.

Как выглядит страхование в России сегодня. Это около 200 компаний с лицензиями Центрального Банка на осуществление страховой деятельности, с полным набором продуктовой линейки, способной удовлетворить запросы даже самого щепетильного потребителя. Этот список постоянно меняется, каждый день в него попадают новые представители, а другие выбывают, в связи с отзывом лицензии.

Хоть количество организаций и кажется большим, на самом деле, оно серьезно уступает западному и американскому. Там всё масштабнее, раза в 2-3 как минимум.

Чем обусловлено такое отставание?

- Во-первых, разное законодательство. Порог входа новичкам достаточно высок, из-за экономической нестабильности мало кто готов выдерживать такую планку.

- Во-вторых, хоть мы и отошли от лихих времен, но преступность на корню победить все равно не удалось. Банки и страховые компании за десятилетия стали отличными проводниками по отмыванию незаконных денежных средств. Это к вопросу о чрезмерно частом отзыве лицензий у замыкающих представителей рейтингов.

Сколько стоит

Стоимость личного страхования граждан зависит от ряда факторов:

- Возраста страхуемого лица.

- Вида деятельности страхователя (возможные риски).

- Состояния здоровья клиента.

- Срока заключения договора.

Клиенту, деятельность которого напрямую связана с высокими рисками, компания назначит большие тарифы, чем человеку, который занимается спокойной трудовой деятельностью и не имеет каких-либо проблем со здоровьем.

На этапе оформления полиса страхования компания не проверяет достоверность данных, которые предоставил клиент: сведения о его образе жизни, здоровье, наличии вредных привычек. Однако человеку, застраховавшему свою жизнь, лучше ничего не утаивать, с целью снизить расценки на страховые взносы.

Средние расценки на этот вид страхование (по РФ): ежегодный страховой взнос от 48 до 60 тыс. рублей. Данные цифры применимы к лицам среднего возраста, не занимающимся опасной деятельностью и обладающим удовлетворительным состоянием здоровья.

Виды личного страхования

Жизнь и здоровье

Самый распространенный вид добровольного страхования, на который компании делают огромную ставку. К каналам сбыта таких программ подключены все возможные ресурсы: агенты, партнерские сети, офисы, интернет-ресурсы. Наверняка вам знакома ситуация, когда приходишь в банк совершить операцию по карте или вкладу, а тебе начинают вдобавок «предлагать» застраховать жизнь и здоровье, а то кирпич на голову упадет и жизнь под откос пойдет. Да, все методы продаж хороши, если дают результат, даже навязывание. В основном это напрягает и даже бесит, ведь цель визита была по другому вопросу. Но иногда стоит задуматься о реальной пользе предложения.

Нас действительно окружают опасности, буквально на каждом шагу. Включите телевизор или новостную ленту поисковиков и ужаснитесь. Аварии, несчастные случаи, взрывы и обрушения. Кровь стынет в жилах, но это правда жизни. Нельзя предугадать, не случится ли с тобой подобное. Почему ты не можешь быть следующим?

Несчастные случаи и иные беды ведут к финансовым потерям, в основном, на дорогостоящее лечение и препараты. Личный и семейный бюджет начинает трещать по швам. А у тебя планы по покупке машины, дорогой техники, поездкам заграницу на годы вперед. Вот и все порушилось.

Тут и выходит на передний план выгода страхования жизни и здоровья. Страховая компания возьмет издержки на себя в пределах страховой суммы, твоего кошелька ничего не коснется. Нужно только заранее подготовиться и приобрести годовой полис, заплатив сущие копейки. При этом набор возможных рисков к выбору настолько велик, что можно подготовиться даже к концу света.

В 1991 году в России принят закон «О медицинском страховании», по которому каждый гражданин получил право на бесплатную базовую медицинскую помощь от государства. К 2019 году эта система трансформировалась в Обязательное медицинское страхование (ОМС) и гарантирует владельцу полиса бесплатную скорую, амбулаторную и стационарную помощь, а также льготные лекарства и профилактические мероприятия.

Впрочем, бесплатной такую медицину вряд ли можно считать по совести, ведь мы регулярно платим 5,1% из заработной платы на ее содержание в виде налогов.

Мало у кого появятся сомнения в неэффективности политики правительства РФ в области медицины. Больницы закрываются, новые строятся в недостаточном количестве, зарплата у врачей минимальная, оборудование устаревшее, плюс бушующая коррупция на местах оставляют в уме пост апокалиптическую картину. О каком качественном оказании медицинских услуг может идти речь? За собственные жизнь и здоровье становится, мягко говоря, страшновато. Бесплатная медицина во всей красе. А налоги мы продолжаем платить в том же размере. Это факт!

Хочешь бережного отношения?

Существует другая сторона медали. Частные клиники с квалифицированными кадрами, дорогими приборами и заоблачными ценами. Уровень жизни среднестатистического россиянина и лечения в таких учреждениях никак не могут пересечься ни в какой плоскости. Слишком разорительно. Вот для этого и придуманы альтернативные добровольные программы, призванные улучшить качество предоставляемых медицинских услуг и сэкономить кучу денег потребителю. Схема работы следующая:

- Обращаемся в страховую компанию, подбираем продукт по нужным опциям.

- Приобретаем полис ДМС, обойдется в районе 20000-50000 рублей в год.

- При проблемах со здоровьем обращаемся в клиники-партнеры, одобренные страховой компанией, за лечением.

Дорого ли это или дешево решит каждый сам для себя. Все зависит от располагаемого бюджета. Преимущества на лицо: сокращения временных издержек (не приходится стоять в очереди и ждать записи на прием) и получение надлежащей профессиональной помощи (СК стараются как можно тщательней производить фильтрацию мед. учреждений, производя постоянный мониторинг поставляемого сервиса).

Какие риски покрывает обязательное имущественное страхование

Обязательная страховка убережет вашу собственность от самых основных проблем, которые только могут возникнуть. Такой полис в общем смысле универсален, покрывает самые распространенные минимальные риски. Но если хотите защитить имущество от вреда другого типа, то придется раскошелиться на дополнительный добровольный полис.

Итак, вот основной список рисков, от которых страхуется недвижимая собственность по программе обязательного страхования:

- разрушение в силу стихийных бедствий (урагана, потопа, землетрясения);

- «огневое» страхование – защита от последствий пожаров;

- разрушение собственности из-за взрывов, вызванных прорывами центрального газоснабжения или нарушениями в работе паровых котлов, а также из-за прорывов централизованной канализации, водопровода;

- повреждение третьими лицами (сюда входит грабеж, кража, а также умышленный разбой).

Отдельно отметим, что, когда страхуется собственность, используемая в качестве залога (страхование займов), на нее распространяется защита от всех вышеперечисленных рисков. А вот если обязательное страхование касается деятельности застройщика, то тут идет защита от риска невыполнения им обязательств. То есть, если вы приобрели квартиру в строящемся доме, а застройщик не закончил обещанное, при этом квартиру вы не получили, то вы можете получить страховку, которая покроет расходы.

Уточнений заслуживает и страхование гражданской ответственности. Ошибочно многие считают его подвидом личной страховки, тогда как ГО напрямую касается имущественных рисков. Ее главная особенность следующая: страхуется имущество не страхователя (т. е. ваше), а чужое, которое может пострадать от ваших действий. Если вы повредите чужое имущество (умышленно или непреднамеренно, например, в ДТП или иным образом), то компенсацию за ущерб выплачивать будет страховая компания. Фонд при этом формируется из ваших предыдущих взносов. А вы сами, отдельно, из своего кармана также будете выплачивать штраф или понесете наказание за повреждение.

Также в имущественное страхование входят и коммерческие риски. К ним относятся упомянутые выше обязательства застройщиков и сопутствующие простои на производстве. Другие коммерческие риски:

- банкротство;

- риски непредвиденных убытков, расходов;

- невыплата по ценным бумагам, а также займов и кредитов;

- риски упущенной выгоды;

- риски, вызванные ненадлежащим исполнением обязанностей со стороны подрядчика.

Как вы понимаете, большинство этих рисков так или иначе связаны с деятельностью юридических лиц. Финансовые риски физических лиц также страхуются, хотя это меньше распространено на территории РФ, при этом в сферу обязательного страхования не входит. Обычно это страховка от потери работы (актуально, если вы взяли крупный кредит или ипотеку), но также популярно страхование банковских вкладов.

Как начисляется величина взноса?

Существует утверждённый общепринятый перечень, который влияет на формирование суммы:

- Сроки оплаты необходимых взносов и длительность действия договора.

- Индивидуальные данные страхователя и застрахованного (если это разные лица соответственно).

- Данные из статистики вероятности оправдания риска.

- Условия и размеры оказания субвенций.

- Данные по среднегодовой доходности от инвестируемых в страховку средств.

А также отдельно рассчитывается показатель состояния здоровья страхователя (и застрахованного, если это не один и тот же субъект). Подводится вывод в качестве оценки: риск меньше среднестатистического/ стандартный, то есть средний/ превышает показания среднего.

На основе этих данных каждый гражданин может делать выводы о том, стоит ли оформлять личную страховку. Таким образом, в обществе формируется уровень тенденции к ней. А значит определяется размер вклада и значимость для социальной стабильности общества.

Какие могут быть объекты страхования имущества

Страхование имущества позволяет застраховать движимые и недвижимые объекты, находящиеся с собственности физического или юридического лица. Рассмотрим основные объекты и подобъекты, которые могут быть обложены страховым договором:

- Частный дом, квартира, дачный домик. Речь идет о полном помещении, включая его конструкционные особенности: дверные и оконные проемы, стены, напольное покрытие.

- Элементы интерьера и экстерьера: материал отделки для пола и стен, бетонные стяжки и наполнение дверных или оконных проемов.

- Типичное и нетипичное, кухонное и санитарно-техническое оборудование: газовые котлы, умывальники, кухонные плиты и пр.

- Инженерно-технические коммуникации: система канализации и отопления, водоснабжение и вентиляция, телефонные и интернет-сети.

- Движимое имущество: телевизор, бытовые электроприборы.

Важно понимать, что страхование подразумевает обязательный денежный взнос в фонд, определенный некой периодичностью. От вида имущества, его особенностей и ценности будет зависеть как обязательный платеж, так и размер страховой компенсации

Выделим основные критерии, по которым строится калькуляция страхового полиса:

- Тип недвижимости: квартира, дача, частный дом или коттедж. Каждая из этих подкатегорий определяет стоимость страхового взноса.

- От технических и конструкционных характеристик недвижимости: материал стен и напольного покрытия, наличие ремонта и его качество, этажность сооружения и пр.

- Место расположения недвижимости: близость водоемов, архитектурных объектов или производств с опасными видами деятельности.

- Тип страховки: стандарт, престиж или страховка на индивидуальных условиях.

- Срок страхования и реальный размер франшизы.

После того как аналитики страховой организации определят все вышеописанные нюансы сооружения, можно будет точно просчитать размер обязательного платежа и сумму компенсации при наступлении страхового случая. Период страхования выбирает сам клиент. Минимальный порог – 1 месяц, но договор чаще заключается периодом на один год и более. Помесячное продление не очень выгодно как в плане финансовой части, так и времени.

ТОП-10 СК в России

Рейтингование страховых компаний проводится на основании оценок экспертов и отзывов клиентов, а также результатов финансовой деятельности за отчетный период. Благодаря рейтингу можно судить о надежности и стабильности страховой компании, ее обеспеченности уставным капиталом, а также способности проводить выплаты по наступившим страховым событиям.

Рейтинг страховщиков составляется Центральным Банком РФ, который является регулятором их деятельности. Кроме того, существует ряд рейтинговых агентств, аккредитованных со стороны Министерства Финансов, которые выполняют построение рейтинговых страховых компаний.

Ингосстрах

Крупная страховая компания, образована в 1947 году для представления интересов СССР за рубежом. В современных условиях представляет собой международную группу «ИНГО», которая состоит из множества страховых обществ и вспомогательных учреждений.

Среди приоритетных направлений деятельности можно выделить:

- Автострахование (занимает 1-е место по количеству страховок КАСКО и 3-е по количеству оформленного ОСАГО на территории РФ).

- Страхование имущества.

- Добровольное мед.страхование.

Чистая прибыль СК «Ингосстрах» превышает 10 миллиардов рублей, а объем выплат по страховым случаям в 2018 году превысил 42 миллиарда рублей.

Росгосстрах

Образовалась в 1992 году. В компании можно оформить такие продукты:

- автостраховка;

- имущество;

- медицинское страхование;

- защита от несчастных случаев и заболеваний.

Росгосстрах занимает одну из лидирующих позиций в стране по объему активов и резервов. Представлена около 1500 действующими по территории РФ офисами, в которых трудоустроены свыше 50 тысяч человек. Клиентская база превышает 8 миллионов человек. Росгосстрах входит в состав группы «Открытие».

ВТБ

Была выведена на страховой рынок в 2000 году. Капитал компании превышает 5,5 миллиарда рублей, а сумма страховых сборов составляет 81 млрд руб. Филиалы компании находятся более чем в 90 городах России. Компания осуществляет такие виды страхования:

- имущественное;

- личное;

- гражданской ответственности;

- жизни и здоровья военнослужащих;

- перестрахование.

Имеет наивысший рейтинг ruAAA.

Сбербанк

Дочерняя компания крупнейшего российского банка Сбербанк России. Образована в 2005 году, наибольшую долю среди оформленных продуктов занимает страхование жизни, а также защита от несчастных случаев. Чистая прибыль компании превышает 13 миллиардов рублей.

АльфаСтрахование

Основана в 1992 году и была одной из первых, зарегистрированных на территории РФ. В списке страховых программ клиентам доступны более 100 продуктов. Основные направления страхования:

- Автострахование.

- Имущественное.

- Медицинское и защита от несчастных случаев.

- Защита от финансовых рисков и потерь.

РЕСО

Страховая компания «РЕСО-Гарантия» была создана в 1991 году. Имеет более 900 офисов, в которых трудоустроены свыше 27 тысяч человек. Клиентская база страховщика превышает 10 миллионов (входят как юридические, так и физические лица). Специализируется на автомобильном и имущественном страховании. В 2018 году чистая прибыль компании составила 16 млрд руб.

Согаз

Создана в 1993 году, является одним из крупнейших представителей страхового бизнеса. Предлагает широкий спектр страховых продуктов, среди которых можно выделить страхование военнослужащих РФ, а также средств авиатранспорта.

Сеть подразделений и филиалов по территории РФ превышает 1000 офисов. В страховой группе трудоустроены свыше 12 миллионов сотрудников. Размер прибыли в 2018 году превышает 30 миллиардов рублей.

Согласие

ООО «СК «Согласие» осуществляет свою деятельность на страховом рынке РФ более 25 лет. На территории государства расположены более 350 офисов. Имеет более 1 млн подписанных страховых договоров, а уставный капитал превышает 5,4 млрд руб.

ВСК

Страховой дом ВСК был открыт 11 февраля 1992 года, предоставляет более 100 видов страховых услуг. К основным направлениям деятельности страховщика можно отнести:

- услуги автострахования и имущества;

- медицинское страхование, а также защита от несчастных случаев;

- ответственность за невыполнение обязательств.

Уставный капитал компании превышает 3 миллиарда рублей, а прибыль по итогам 2018 года составила 5 млрд руб.

Ренессанс

Компания «Ренессанс страхование» была создана в 1997 году. Ключевыми страховыми продуктами являются:

- страхование авто;

- медицинское страхование;

- защита путешественников;

- страховка юридических лиц.

Страховщик входит в 10-ку лучших компаний по финансовым показателям деятельности.

От чего зависит тариф?

Планируя приобрести полис, необходимо учесть множество параметров, влияющих на конечную стоимость. Каждая из программ должна учитывать свои особенности и обстоятельства. Однако существует и стандартный перечень показателей, имеющих прямое влияние на цену страховки на все виды личного страхования:

- Пол, возраст клиента на момент оформления полиса.

- Срок выплаты страховой премии или начала перечислений в адрес страхователя.

- Вид выплат и размер страховой премии.

- Длительность действия договора об участии в определенной программе.

- Номинальная доходность за 1 год (планируется при определении дохода от инвестирования на длительные сроки).

- Данные официальной статистики о смертности и иных показателях о различных категориях населения РФ.

- Иная информация, имеющая отношение к конкретному виду программы.

Благодаря существованию обязательных видов страхования обеспечивается минимальный уровень финансовой поддержки при наступлении определенных жизненных ситуаций. Добровольное страхование призвано предоставить максимально комфортные условия и выгоду при попадании в страховую ситуацию. Однако последний вариант может быть реализован только по доброй воле и при определенных отчислениях со стороны страхователя.

Какие бывают программы страхования

Существует несколько видов ЛС:

Страхование жизни. Защищает имущественные интересы объекта, имеющие отношение к его здоровью и жизни. Полис оформляется минимум на один год, а страховым случаем считается смерть страхуемого в течение срока действия договора (исключением является самоубийство).

Пенсионное страхование. Данная страховая программа является особым видом ЛС жизни, на основании которого страховщик обязуется застрахованному лицу выплачивать пенсионное обеспечение по достижении им определенного возраста. Объект может внести страховой взнос единоразово либо в рассрочку равнозначными платежами. Пенсионное страхование не является заменой гарантированного государством пенсионного обеспечения, а лишь его дополнением для граждан, достигших пенсионного возраста. Стоит знать, что в полисе может быть установлен возраст, который отличен от пенсионного в РФ.

Медицинское страхование. Этот вид страховки самый распространенный среди видов ЛС. При возникновении страхового случая денежные средства идут на оплату лечения и восстановления здоровья застрахованного человека, включая профилактические процедуры и период реабилитации. Следует заметить, что данный вид страховки не во всех случаях является добровольным. Если гражданин самостоятельно оформляет полис на свое здоровье и оплачивает взносы в компанию, в которой трудится, – оно обязательное.

Накопительный вид. Выплаты осуществляются в случае, когда объект умер раньше окончания срока действия договора или не дожил по какой-либо причине. Как правило, его называют без рисковым, поскольку он предусматривает выплаты в любом случае. Однако гарантировать соблюдение сроков и размер оплаты страховой суммы, он не может.

Страхование от несчастных случаев. Денежные средства выплачиваются при нанесении страхуемому ущерба несчастным случаем или болезни, при летальном исходе от несчастного случая или болезни, утрате трудоспособности.

О страховании имущества

Имущественное страхование подразумевает отношения между клиентом и страховщиком. При этом типе страховки потерпевший может получить компенсацию при повреждении, частичном разрушении или полном уничтожении объекта. Точные условия оговариваются в договоре, который подписывает страховщик со своим клиентом. Также (в зависимости от типа страховки) можно выбрать один или несколько рисков, а именно: от пожара, стихийных бедствий, кражи или аварий.

Обезопасить полисом можно имущество не только в личном владении, но и объекты, которые находятся в пользовании. В имущественном страховании выделяют три основных подгруппы:

- материальных ценностей (мебели, драгоценностей, автомобилей, грузов и других материальных объектов);

- имущественных прав и капитала (титулы, интеллектуальная собственность, инвестиции);

- на потери дохода и непредвиденные расходы (например, при задержках в производстве или доставке сырья для работы предприятия).

Подобный вид страховки предлагают десятки компаний. В большинстве из них условия практически идентичны. Важным этапом является определение страховой суммы в имущественном страховании. При оформлении полиса необходимо четко понимать, что такое страховая сумма и каковы могут быть ее размеры. Об этом мы поговорим далее.