Дебет и кредит — понятия, отличия и примеры

Содержание:

- Счета бухгалтерского учета и действующее законодательство

- Как определить сальдо?

- Классификация и виды

- Как начисляются проценты по поступившим средствам

- Что показывает дебет счёта 60

- Расшифровка в таблице

- Главные отличия понятий

- Понятия дебета и кредита на примере банковских услуг

- Дебет и кредит

- Как учитывать поступления

- Формирование ведомости

- Основные сведения

Счета бухгалтерского учета и действующее законодательство

План счетов бухгалтерского учета, применяемых в РФ, утвержден Приказом Минфина от 31.10.2000 № 94н и обязателен к применению всеми организациями, кроме кредитных и бюджетных учреждений. Он используется в компаниях любой формы собственности, использующих метод двойной записи.

План счетов разработан в соответствии с экономической классификацией счетов. В нем приводятся названия и коды статей первого и второго порядка.

План счетов бухгалтерского учета содержит 8 разделов:

-

Внеоборотные активы.

-

Запасы производства.

-

Производственные затраты.

-

Готовые изделия.

-

Деньги.

-

Расчеты.

-

Капитал.

-

Финансовый результат.

Отдельным разделом выделяют забалансовые счета.

Отметим, что указанным Приказом Минфина утверждены как сам План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, так и Инструкция по его применению. Это означает, что в Приказе Минфина от 31.10.2000 № 94н можно найти перечень самих бухгалтерских счетов, расшифровку к ним и список корреспондирующих счетов. На основе утвержденного Минфином Плана счетов организация разрабатывает свой рабочий План счетов, являющийся частью Учетной политики организации в целях бухгалтерского учета. При этом в рабочем Плане счетов организация может уточнять содержание приведенных в Приказе Минфина субсчетов бухучета, исключать и объединять их, а также вводить дополнительные субсчета.

Как определить сальдо?

Предположим, вы открываете счет в банке как частное лицо. Начальное сальдо по счету будет нулевое. Через несколько дней вам зачислена зарплата в размере 75 000 руб. (1 000 $ или 29 000 грн.), а затем вы произвели кое-какие расходы на сумму 22 500 руб. (300 $ или 8 700 грн.). Больше за месяц движений по счету не было. Таким образом, сальдо на конец периода по вашему счету будет составлять 52 500 руб. (700 $ или 20 300 грн.).

Другой пример. Ваш друг на начало месяца был должен вам 37 500 руб. (500 $ или 14 500 грн.). В течение месяца он погасил свой долг частично, перечислив вам 22 500 руб. (300 $ или 8 700 грн.). На конец месяца сальдо расчетов составило 15 000 руб. (200 $ или 5 800 грн.) в вашу пользу. Когда считается остаток долга, то сальдо всегда в пользу того, кому кредитор должен.

Как посчитать сальдо? Для этого нужно выполнить два действия:

- К начальному остатку по счету прибавить суммы по операциям, которые этот остаток увеличивают. Это относится и к долговым обязательствам. Допустим, вы были должны Пете 7 500 руб. (100 $ или 2 900 грн.) и взяли у Васи еще 15 000 руб. (200 $ или 5 800 грн.). Таким образом, ваша текущая кредиторская задолженность составляет 22 500 руб. (300 $ или 8 700 грн.).

- Далее из этого значения нужно вычесть суммы по обратным операциям. Предположим, в этом месяце вы вернули Пете 3 750 руб. (50 $ или 1 450 грн.), и кредитовое сальдо составит 18 750 руб. (250 $ или 7 250 грн.) (300-50).

Классификация и виды

|

Классификация бухгалтерских счетов |

|||

По экономическому содержанию:

|

По виду учитываемого имущества:

|

По степени детализации:

|

По отношению к балансу:

|

Активные, пассивные и активно-пассивные

Активные счета используются для учета имущества по их составу и размещению. Показатели, здесь учитываемые, включаются в активы бухгалтерского баланса.

Активные:

- предназначены для отражения активов,

- у них всегда дебетовое сальдо (начальное и конечное),

- по дебету показывается увеличение актива,

- по кредиту — его уменьшение.

Пассивные счета используются для отражения источников активов по их целевому назначению. Показатели, здесь учитываемые, отражаются в пассиве баланса.

Пассивные:

- предназначены для отражения пассивов,

- у них всегда кредитовое сальдо,

- по дебету отражается уменьшение пассива,

- по кредиту — его увеличение.

Активно-пассивные:

- ведут учет как активов, так и пассивов,

- сальдо у них может быть и дебетовым и кредитовым,

- способны вести себя и как активные, и как пассивные в зависимости от ситуации.

Балансовые и забалансовые

Балансовые предназначены для отражения сведений об активах и пассивах предприятия, это основные счета, на которых ведется учет всех операций в бухучете.

В Плане 8 разделов содержат 99 балансовых счетов, из которых действуют в настоящее время 62.

Данные балансовых счетов позволяют составить бухгалтерский баланс и участвуют в формирование годовой бухгалтерской отчетности.

Забалансовые предназначены для отражения имущества и обязательств, не принадлежащих предприятию, показатели этих счетов не показываются в балансе и не включаются в бухгалтерскую отчетность.

Эти показатели нужны исключительно для бухгалтера, чтобы не забыть о взятых или выданных временных обязательствах, принятом на время имуществе (в аренду, на комиссию, на хранение, для монтажа).

Синтетические и аналитические

Также видами счетов бухгалтерского учета являются:

- синтетические;

- аналитические.

Синтетические (их также называют счета первого порядка) предназначены для обобщенного учета активов и пассивов в денежном выражении. Все счета из Плана — синтетические.

К синтетическим могут открываться субсчета (их также называют счета второго порядка), на них показывается детализация сумм, отраженных по синтетическому счету, к которому открыты субсчета. Учет на субсчетах также ведется в денежном виде.

Рекомендации по видам и наименованиям субсчетов, которые можно открыть к синтетическим счетам, представлены в Плане.

Аналитические предназначены для подробного учета активов и пассивов с большой детализацией, учет может вестись как в денежном виде, так и в натуральных измерителях (штуки, килограммы, километры, литры, коробки и т.д.).

Показатели синтетических счетов используются для составления бухгалтерского баланса, данные аналитических счетов нужны для более удобного и наглядного учета, облегчают работу бухгалтера.

Предприятие обязано вести бухучет на синтетических счетах, аналитический учет ведется в том случае, если это необходимо компании.

Как начисляются проценты по поступившим средствам

Порядок начисления процентов к уплате зависит от целей полученных заемных финансов. Если это краткосрочная ссуда, призванная увеличить запас сырья, используемого при основной деятельности компании, то проценты входят в себестоимость работ (услуг, продукции), что оговаривается в ПБУ 10/99 «Расходы организации». При этом проценты отображаются проводкой:

Дт 91 «Прочие доходы и расходы» Кт 66 «Расчеты по краткосрочным кредитам и займам».

Если чужие деньги взяты в целях инвестирования во внеоборотные активы, то проценты по ним включены в стоимость приобретения основного средства. В программе совершается запись:

Дт 08 «Вложения во внеоборотные активы» Кт счетов 66, 67.

После того как объект стройки или оборудование введено в эксплуатацию, то есть переводится на 01 «Основные средства», стоимость процентов возмещается собственными капиталами предприятия. Бухгалтерская запись показывает движение стоимости:

Дт 84 «Нераспределенная прибыль (непокрытый убыток)» Кт счетов 66, 67.

Например, трехлетний займ на 28 800 000 рублей, полученный ООО «Долгая Долина» у ООО «Инвест.КОМ» на условиях годовой процентной ставки за пользование чужими средствами 30%. Предприятие успело использовать два транша за февраль и март. Надо рассчитать, сколько процентов к уплате начислить за этот период:

- 28 800 000 / 36 месяцев * 12 месяцев = 9 600 000 рублей.

- 9 600 000 * 30% = 3 840 000 рублей годовых.

- 3 840 000 / 12 месяцев = 320 000 рублей ежемесячно.

Таким образом, будут начислены проценты к уплате:

320 000 * 2 месяца = 640 000 рублей.

Допустим, что ООО «Долгая Долина» взяла займ для строительства нового объекта трансформаторная подстанция, которая в будущем станет основным средством.

Дт 08.03 «Строительство объектов основных средств» Кт 67.04 «Проценты по долгосрочным займам» — 640 000 рублей.

Теперь можно обновить оборотно-сальдовую ведомость: Таблица №2. Оборотно-сальдовая ведомость с начисленными процентами.

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Контрагенты | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Договоры | ||||||

| 67 | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 | ||

| 67.03 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| ООО «Инвест.КОМ» | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 4904 -10 от 01.02.2018 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 67.04 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| ООО «Инвест.КОМ» | 320 000,00 | 640 000,00 | 320 000,00 | |||

| 4904 -10 от 01.02.2018 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| Итого | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 |

Что показывает дебет счёта 60

Дебет счёта 60 показывает, сколько должны контрагенты нашей организации, то есть обороты по дебету показывают суммы, выплаченные в пользу поставщиков. Счёт 60 можно дополнять субсчетами, если это обусловлено нуждами учёта в организации. Например, необходим отдельный учёт по просроченным задолженностям, расчётам в валюте и так далее. План счетов с указанием всех субсчетов, которые использует организация, необходимо утвердить в учётной политике.

Рассмотрим субсчета, которые используются чаще других. По дебету субсчёта 60.01 отражаются авансы, под которые прошла поставка от поставщиков, то есть происходит зачёт аванса.

По дебету субсчёта 60.01 отражаются авансы, под которые прошла поставка от поставщиков, то есть происходит зачёт аванса.

В дебет субсчёта 60.02 попадают авансы, выданные поставщикам под грядущие поставки.

В дебет субсчёта 60.03 вносят запись при погашении выданного ранее векселя.

Как отразить остаток по сч. 60 в бухгалтерском балансе, подробно рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Расшифровка в таблице

Краткая характеристика всех счетов в одной таблице:

|

№ счета |

Наименование | Вид |

Назначение |

|

Раздел I. Внеоборотные активы |

|||

|

01 |

Основные средства |

Активный |

Отражение наличия и движения ОС |

|

02 |

Амортизация основных средств |

Пассивный |

Начисление амортизации ОС |

|

03 |

Доходные вложения в материальные ценности |

Активный |

Учет ОС, предназначенных для сдачи в аренду |

|

04 |

Нематериальные активы |

Активный |

Отражение наличия и движения НМА |

|

05 |

Амортизация нематериальных активов |

Пассивный |

Начисление амортизации НМА |

|

07 |

Оборудование к установке |

Активный |

Учет оборудования, требующего монтажа и предназначенного для установки в строящихся объектах. |

|

08 |

Вложения во внеоборотные активы |

Активный |

Сбор затрат по приобретению или созданию ОС и НМА |

|

09 |

Отложенные налоговые активы |

Активный |

Учет части налога на прибыль, который снизит налог к уплате в будущих периодах |

|

Раздел II. Производственные запасы |

|||

|

10 |

Материалы |

Активный |

Учет материалов, запасов, сырья, полуфабрикатов, топлива и т.д. |

|

11 |

Животные на выращивании и откорме |

Активный |

Учет молодняка животных для с/х предприятий |

|

14 |

Резервы под снижение стоимости материальных ценностей |

Активно-пассивный |

Отражение разницы между себестоимостью МПЗ и их рыночной стоимостью |

|

15 |

Заготовление и приобретение материальных ценностей |

Активно-пассивный |

Учет расходов на приобретение МПЗ перед их оприходованием |

|

16 |

Отклонение в стоимости материальных ценностей |

Активно-пассивный |

Формирование разницы между фактической стоимостью МПЗ и учетной |

|

19 |

НДС по приобретенным ценностям |

Активный |

Отражение входного НДС, предъявленного поставщиками |

Продолжение таблицы с расшифровкой всех счетов »»»»».

Главные отличия понятий

Рассматриваемые понятия отражают размер финансовых ресурсов и активов компании в денежном эквиваленте. Данные термины являются своеобразной базой для создания финансовой отчетности. Термин «кредит» применяется для отображения процесса уменьшения активов, которые записаны на балансе предприятия. К таким активам можно отнести: денежные ресурсы, недвижимость, транспорт, товарную продукцию и прочие ценности организации. Термин «дебет» применяется при увеличении активов. В данном случае, помимо вышеперечисленных материальных ценностей учитываются доход и прибыль компании. Именно этот фактор является ключевым различием рассматриваемых терминов.

Слово «дебет» означает долг, а «кредит» — верить

Слово «дебет» означает долг, а «кредит» — верить

Согласно правилам бухгалтерского учета, кредит отражается в правой колонке баланса, а дебет в левой. Здесь следует отметить, что в зависимости от формы счета значение терминов может различаться. На активных счетах дебет используется для обозначения процесса, характеризующегося приростом активов. В случае с пассивными счетами этот показатель отражает снижение размера задолженности перед третьими лицами. Из этого можно сделать вывод, что дебет является общей совокупностью активов, которые имеются на балансе организации, а кредит – ресурсы, использующиеся для получения активов. Также данный показатель используется для отображения величины статьи расходов и финансовых обязательств перед третьими лицами.

Понятия дебета и кредита на примере банковских услуг

Упрощенное значение дебета можно увидеть в аналогии с такими видами услуг, как дебетовая карта или счет и кредитная карточка для клиентов банка.

Дебетовая карточка или счет

Суть дебетовой карточки – хранение и использование средств держателя. Используется только та сумма, которая есть на счету. Дебетовый пластик служит для поступления зарплаты, иных перечислений, пособий, государственных выплат с дальнейшим распоряжением финансами (безналичным расходом средств и снятием наличности). В то же время, дебетовая карта позволяет получать доход на остаток, который также зачисляется на карточный счет.

Кредитка

Основное предназначение кредитной карты – получение дополнительных финансов, в которых нуждается клиент. Кредитование позволяет удовлетворить текущие потребности в средствах с возможностью расхода средств безналичным способом или путем снятия наличности. Однако, как и любой заем, кредитка потребует расходов, связанных с оплатой финансовых услуг и использованием банковских средств.

Банковская выписка

Открытие и использование банковского счета также связаны с необходимостью понимания состояния финансов клиента, что отражается в выписке, предоставленной кредитным учреждением. В банковской выписке содержится информация о движении средств – поступлении и списании.

Получить банковскую выписку с отображением определенной операции можно только на следующий день после совершения транзакции.

Банковская выписка предприятия представляет собой документ с информацией о номере счета, реквизитами банка, а также таблицей с данными обо всех операциях по конкретному счету (вид операции и сумма). Суммы по дебету и кредиту, которые имеют отношение к конкретному счету, указываются в двух отдельных колонках. Дебетовая колонка отражает произошедшие списания, кредитовая колонка указывает на зачисляемые суммы. Для бухгалтера данная выписка позволяет контролировать движение по счету, а при расхождениях – просить разъяснений у обслуживающего банка.

Для определения, куда заносится информация по той или иной финансово-имущественной операции, необходим предварительный анализ, какое конкретное значение подразумевает вносимая сумма. Бухгалтер относит рост имущества, дебиторскую задолженность на счет дебета. Когда проводка подразумевает рост финансовых и материальных обязательств со стороны предприятия, рост уставного капитала, данные о суммах заносят в качестве кредита.

Определение дебета и кредита помогает подводить промежуточные итоги за любой интересующий период, рассчитывать промежуточное и конечное сальдо.

При оформлении дебет по счету отображают с левой стороны табличных данных с выводом. Кредит размещен в этой же таблице с правой стороны. Помимо умения правильно разносить суммы по кредиту и дебету, эта таблица требует двойного отображения сведений по счетам: в одном случае сумма фигурирует на дебетовом счете, во втором случае – это запись по кредиту.

Чтобы понять, что такое «дебет с кредитом», простым гражданам нужно научиться понимать истинное значение той или иной финансовой операции, корректно трактовать ее суть. Однако для большинства людей, далеких от тонкостей бухгалтерского дела, дебет по счету – это приход, поступление, прирост материально-денежных ресурсов.

Дебет и кредит

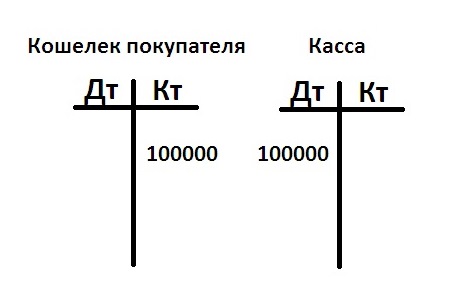

То, про что мы говорили выше, называется принципом двойной записи. Т. е. у любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». Таким образом, каждый счет делится на две половинки: дебет — это приход, а расход — это кредит, левая и правая колонка счета соответственно.

Чтобы было понятнее, представьте, что вы идете в магазин, достаете из кошелька (назовем его «Касса») 2 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Касса» и приходит дебету счета «Магазин». Чтобы отразить это в бухучете, надо взять оба этих счета и записать 2 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой

Как учитывать поступления

Заимодавцы могут получать дополнительный доход от предоставления займов в виде процентов либо не получать ничего, выдавая их беспроцентно на условиях рассрочки. Как правило, так поступают взаимозависимые лица, оказывая поддержку предприятиям из своего холдинга.

В бухгалтерском учете привлеченные деньги могут отображаться на разных счетах в прямой зависимости от срока возврата, установленного соглашением:

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Учет заемных капиталов необходимо производить, сообразуясь с руководством ПБУ 15/2008. В бухгалтерских записях компаний поступления на расчетный счет кредитов и займов отображаются на одинаковых условиях. Поэтому чтобы понять, каким видом займа пользуется компания, надо читать договор. Номер и дату соглашения можно увидеть на субконто 2 при формировании оборотно-сальдовой ведомости по счетам 66, 67. Субконто 1 используется для учета ссуд по выдавшим их контрагентам.

Примечание от автора! Оборотно-сальдовые ведомости содержат информацию об остатках и движении каждого счета вместе с субсчетами.

66 и 67 счета относятся к пассивным. Это означает, что по кредиту отражается поступление заемных средств и начисляются проценты к уплате. По дебету в свою очередь происходит погашение ссуды и выплата процентов.

При этом проводится ряд операций:

- Дебет 51, 52 Кредит 66, 67 — пришли заемные капиталы.

- Дебет 66, 67 Кредит 51, 52 — погашены долги по заемным средствам.

Например, ООО «Долгая Долина» заключила договор на предоставление займа с ООО «Инвест.КОМ» сроком на три года. В бухгалтерских записях фирмы задолженность будет отражаться по мере поступления привлеченных денег на расчетный счет. По условиям соглашения, деньги поступают равными траншами каждый месяц. Сумма договора составляет 28 800 000 рублей.

28 800 000 / 36 месяцев = 800 000 рублей.

Дт 51 Кт 67 — 800 000 рублей ежемесячно.

Оборотно-сальдовая ведомость по корреспонденции счетов: Таблица № 1. Оборотно-сальдовая ведомость по 67 счету.

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Контрагенты | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Договоры | ||||||

| 67 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 67.03 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| ООО «Инвест.КОМ» | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 4904 -10 от 01.02.2018 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| Итого | 800 000,00 | 800 000,00 | 1 600 000,00 |

В операциях используются счета 51 «Расчетные счета», 52 «Валютные счета», по которым происходит движение финансов между компанией и заимодавцем. Может быть использован для поступлений 50 счет «Касса», однако надо помнить, что по п. 6 Указания Банка России № 3073-У от 07.10.2013 г. юридические лица не имеют права пользоваться наличными расчетами свыше 100 000 рублей по одному договору.

Поэтому наличные расчеты могут использоваться, только если заимодавцем выступает физическое лицо. В данном случае индивидуальные предприниматели классифицируются как юридические лица.

Примечание от автора! Задолженность по счетам краткосрочных и долгосрочных займов показывается вместе с начисленными на конец отчетного периода процентами кредитора.

Формирование ведомости

В ОСВ должны быть отражены абсолютно все документы по закупке, а также все документы по расчетам:

Кредитовый оборот:

В кредите отражаются все операции, связанные с закупкой материальных ценностей, работ, услуг, оборудования, основных средств. Все документы, выставленные поставщиками и подрядчиками: товарные накладные, акты выполненных работ, счета-фактуры — должны найти отражение в кредите счета 60. Так формируется кредиторская задолженность организации. Если при закупке материалов организация не использует счет 15, то в кредите счета 60 отражаются и неотфактурованные поставки.

Дебетовый оборот:

Погашение задолженности компании, отраженной в кредите счета 60, происходит по дебету этого счета. При этом должна быть учтена каждая операция, связанная с оплатой обязательств. Это касается как предоплаты, так и последующей оплаты. С дебетовой стороны должны быть отражены все платежные поручения и кассовые документы, на основании которых производилась оплата.

Приступаем к составлению ОСВ.Как уже говорилось выше, сальдо в ведомости должно быть развернутое. С этим связаны определенные тонкости при формировании ведомости.

Разберем пример.

Организация А заключила договор с организацией Б на выполнение работ и перечислила предоплату в размере 11 800 руб. (в том числе НДС 1 800 руб.) в октябре 2015 года. В ноябре организация Б выполнила предусмотренный договором объем работ. Организации подписали акт выполненных работ на сумму 11 800 руб. (в том числе НДС 1 800 руб.), на основании которого организация Б выставила счет-фактуру в адрес организации А.

Проводки в бухгалтерском учете организации А:

|

Описание |

Первичный документ |

|||

|

Октябрь 2015 |

||||

|

60 «Авансы» |

Перечислена предоплата организации Б по договору |

Платежное поручение |

||

|

Ноябрь 2015 |

||||

|

Отражена в учете стоимость выполненных работ без НДС |

Акт выполненных работ, счет-фактура |

|||

|

60 «Расчеты за выполненные работы» |

Отражен НДС |

Счет-фактура |

||

|

60 «Расчеты за выполненные работы» |

60 «Авансы» |

Зачтена предоплата по договору |

Бухгалтерская справка |

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

Если не были сделаны проводки между субсчетами счета 60, то ОСВ будет выглядеть следующим образом:

ОСВ за ноябрь по счету 60 «Авансы»

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

ОСВ за ноябрь по счету 60 «Расчеты за выполненные работы»

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

ОСВ за ноябрь по счету 60 (синтетический)

|

Сальдо на начало |

Обороты за период |

Сальдо на конец |

|||

|

Оборот по дебету |

Оборот по кредиту |

||||

Основные сведения

Дебет

Левая сторона бухгалтерского счёта, обозначающая (несколько упрощая) имущество или имущественные права предприятия в контексте учитываемых на счёте фактов.

Различают понятия дебето́вого остатка счёта на некую дату и дебето́вый оборот счёта за некий промежуток времени.

Дебетовый остаток — денежная оценка стоимости имущества или имущественных прав предприятия, учитываемых на счёте, на некий момент времени.

Дебетовый оборот — суммарная денежная оценка всех хозяйственных операций за промежуток времени, приведших к увеличению имущества/имущественных прав или уменьшению источника формирования имущества, которые учитываются на рассматриваемом счёте.

На активных счетах происходит движение средств из кредита в дебет.

На пассивных счетах средства движутся из дебета в кредит.

Строго говоря, при отражении хозяйственных операций дебетовый оборот в активных счетах означает увеличение учитываемых сумм (на активных счетах обычно учитывается имущество или имущественные права предприятия или издержки).

Дебетовый оборот в пассивных счетах — обозначает уменьшение учитываемых сумм (на пассивных счетах обычно учитывается выручка и различные виды задолженности предприятия).

Часто употребляемый термин «дебет проводки» самостоятельного значения не имеет, под дебетом проводки подразумевается дебет счёта, который затрагивает проводка.

В таблице ниже указано, по какой стороне увеличивается или уменьшается та или иная статья (в данный момент):

| Тип | Дебет | Кредит | Пояснение |

|---|---|---|---|

| Актив | + | − | Если дебетовый оборот, то имущество «наращивается», если кредитовый — наоборот. Сальдо (остаток) может быть только дебетовым |

| Обязательство | − | + | Если кредитовый оборот, то обязательства фирмы перед другими «игроками рынка» (компаниями) растут. Если дебетовый — наоборот. Сальдо (остаток) может быть только кредитовым |

| Прибыль | − | + | Если дебетовый оборот, то это убыток (фирма получила активов меньше, чем сумма возникших обязательств). Если оборот кредитовый — наоборот, это прибыль. Убыток уменьшает капитал, прибыль — увеличивает |

| Доходы | − | + | Означает, что фирма получила доход от операции (источник новых активов фирмы) |

| Расходы | + | − | Означает, что фирма понесла расход от операции (куда потрачены активы фирмы) |

| Капитал | − | + | Капитал уменьшается, видно, что это происходит из-за убытков (превышения расходов над доходами) |