Куда оплачивать налог на землю?

Содержание:

- Земельный налог для юридических лиц за 2018 год: сроки уплаты в 2019 году

- Как правильно рассчитать земельный налог для юридических лиц

- Порядок расчета земельного налога

- Письмо Федеральной налоговой службы от 21 февраля 2020 г. N БС-4-21/3081@ “О налоговой ставке при исчислении земельного налога в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения”

- Когда у юрлиц возникают налоговые обязательства

- Срок уплаты земельного налога

- Как платить? ↑

- Декларация

- Особенности расчёта

Земельный налог для юридических лиц за 2018 год: сроки уплаты в 2019 году

Компания, которая владеет земельной собственностью, обязана уплатить земельный налог для юридических лиц в 2019 году. Срок уплаты пропускать нельзя, иначе компании грозят пени и штрафы.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой

Налог на землю в 2019 году для юридических лиц

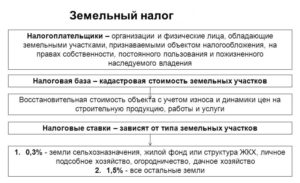

Плательщиками налога на землю в 2019 году признаются, в первую очередь, юридические лица, а также предприниматели и граждане, у которых земельные участки находятся:

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненном наследуемом владении.

Юридические лица, имеющие льготы по уплате земельного налога в 2019 году:

- религиозные организации;

- компании, относящиеся к ФСИН РФ;

- общественные организации, работающие с инвалидами, при условии, что инвалидов там 80 и боле процентов от общего числа представителей компании;

- организации, владеющие участками с общедоступными автомобильными трассами.

Срочная новость: Налоговики обновили декларацию по земельному налогу>>>

Объектом обложения земельным налогом являются земельные участки, расположенные в пределах муниципального образования (в Москве и Санкт-Петербурге — в пределах города), на территории которого введен налог.

Налог на землю юридические лица могут не платить:

- Если это земли, которые изъяты из оборота в соответствии с законодательством РФ. Согласно пункту 4 статьи 27 Земельного кодекса к таким землям относятся участки под объектами федеральной собственности.

- Если это земельные участки, которые ограничены в обороте законодательством РФ. Они перечислены в подпунктах 2—5 пункта 3 статьи 389 НК.

- Если это арендованные участки.

- Если это земельный надел в безвозмездном срочном пользовании.

Внимание! Налоговой базой земельного налога для юридических лиц в 2019 году является кадастровая стоимость земельного участка

Куда платить земельный налог юридическим лицам в 2019 году

Юридические лица должны заплатить земельный налог в налоговую инспекцию, находящуюся в том же муниципальном образовании, к которому принадлежит и ваш земельный надел.

В случае, когда организация владеет участком, относящимся сразу к нескольким муниципальным округам, то налог уплачивается пропорционально в инспекцию каждого муниципалитета (подробнее о расчете земельного налога читайте ниже).

Сроки уплаты земельного налога за 2018 год в 2019 году юридическими лицами

Земельный налог для юридических лиц – это местный налог. А значит, срок его уплаты устанавливаются представительными органами муниципальных образований.

Обратите внимание! Муниципальные органы власти не могут поставить срок уплаты земельного налога раньше даты сдачи декларации. То есть, согласно ст

397 и ст. 398 НК РФ отправной датой уплаты налога за 2018 год будет 1 февраля 2019 года.

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально.

В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Все постановления местной администрации относительно сроков уплаты земельного налога в 2019 году должны подчиняться правилам, которые мы собрали в эту таблицу.

Статус лица

Срок уплаты налога на землю

Компания, юридическое лицо

Срок не может быть установлен ранее срока сдачи декларации по земельному налогу – 1 февраля 2018 года;

Индивидуальный предприниматель

Сроки указаны в извещении из ИФНС, но не позднее 1 декабря года, следующего за отчетным (за 2017 г. срок до 1 декабря 2018 года).

Физическое лицо

Не позднее 1 декабря года, следующего за отчетным (за 2017 год срок до 1 декабря 2018 года)

Сроки уплаты земельного налога в 2019 году юридическими лицами, пример

Приведем пример сроков по уплате земельного налога для Московского региона в 2019 году. Сроки уплаты регулируются п.1 и п.2 ст.3 Закона г. Москвы №74 от 24.11.2004г.

Период уплаты земельного налога

Срок уплаты для юрлиц

1 квартал 2019

Как правильно рассчитать земельный налог для юридических лиц

Есть формула, позволяющая точно и без особых проблем рассчитать, какая сумма подлежит уплате. Она предельно проста и заключается в умножении налоговой базы на установленную ставку. В роли первой составляющей выступает кадастровая стоимость на начало истекшего года (отчетного периода). Если земельный надел недавно в собственности, высчитывается среднемесячное значение и умножается на количество месяцев в сроке. Узнать величину второго компонента можно, заказав выписку из ЕГРН.

Есть некоторые тонкости подсчета, связанные с датой совершения сделки. О них можно узнать в налоговой инспекции, при подаче уведомления о покупке. Изменения коэффициента могут произойти при пересмотре кадастровой стоимости.

Порядок расчета земельного налога

Здесь нужно знать не только саму формулу для расчета налога на землю, но и суметь собрать все необходимые данные. Кроме того, хорошо было бы знать имеющиеся льготы для уменьшения суммы, подлежащей перечислению в бюджет.

Плательщиками являются различные субъекты: как организации, так и физические лица. Кто не является плательщиком? Предприятие или частное лицо, которое арендует участок или пользуется им на праве бесплатного срочного пользования. Все исключения перечислены в ст. 31 Налогового кодекса.

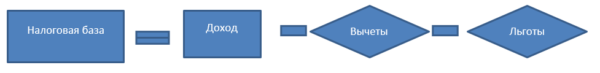

Чтобы верно рассчитать земельный налог, необходимо владеть информацией относительно налоговой базы и ставки.

Кроме этого, необходимо знать, имеет ли право плательщик на налоговую льготу.

Что касается налоговой базы, то она определяется на начало налогового периода. Ставки указаны в Налоговом Кодексе РФ, но местные власти могут внести некоторые коррективы. Власти субъектов федерации вправе расширить перечень льгот, а общий перечень предусмотрен НК РФ.

База налогообложения

Юридические лица обязаны рассчитать земельный налог самостоятельно. Данные о кадастровой стоимости размещены на официальном сайте Росреестра либо на сайте ФНС. Для физических лиц расчет производится при помощи налогового органа, которому данные о кадастровой оценке предоставляют власти субъектов.

Ставка налога на землю

Как рассчитывается земельный налог на тот или иной участок и какую необходимо выбрать ставку, во многом зависит от категории земель. Ставка налога составляет 0,3% или 1,5%. Субъекты федерации могут изменять ставки путем уменьшения.

Показатель 0,3% применяется к землям, которые:

- приобретены для личного подсобного хозяйствования, огородничества либо садоводства;

- используются в жилищно-коммунальном хозяйстве;

- применяются для инженерной инфраструктуры;

- предназначены для с/х производства либо для ведения сельского хозяйства;

- необходимы для нужд обороны, национальной безопасности и таможни.

К остальным категориям участков применяется ставка 1,5%.

Кадастровая стоимость

Она определяется путем государственной оценки властями федераций. Определение проводится не реже одного раза в 5 лет.

В свою очередь управление Росреестра готовит перечень объектов, которые необходимо оценить. После утверждения данного списка осуществляется кадастровая оценка. Полученные данные пересылаются в управление Росреестра, которое публикует информацию на сайте для свободного пользования.

Сейчас эти данные находятся в свободном доступе. Существует карта земель, где вы сможете найти нужный участок. К сожалению, не для всех участков стоимость можно увидеть сразу, так как карта пока работает в тестовом режиме.

Письмо Федеральной налоговой службы от 21 февраля 2020 г. N БС-4-21/3081@ “О налоговой ставке при исчислении земельного налога в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения”

2 марта 2020

Федеральная налоговая служба рассмотрела интернет-обращение о порядке определения налоговой ставки по земельному налогу в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства, и рекомендует учитывать позицию Минфина России, изложенную в письме от 16.07.2014 N 03-05-04-02/34879 (далее — Письмо).

Письмо содержит следующие разъяснения.

На основании абзаца второго подпункта 1 пункта 1 статьи 394 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые ставки по земельному налогу устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов Москвы, Санкт-Петербурга и Севастополя) и не могут превышать, в частности, 0,3 процента в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства.

Как следует из данной нормы, для применения налоговой ставки в размере, не превышающем 0,3 процента, необходимо соблюдение одновременно двух условий: отнесение земельного участка к определенной категории земель или виду разрешенного использования (к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах) и использование этого земельного участка для сельскохозяйственного производства.

Таким образом, если земельный участок отвечает указанным выше критериям, налогообложение производится по налоговой ставке, не превышающей 0,3 процента. В случае, если земельный участок признан уполномоченным органом неиспользуемым для сельскохозяйственного производства, налогообложение в отношении всего этого участка производится по налоговой ставке, установленной представительным органом муниципального образования в отношении прочих земель в размере, не превышающем 1,5 процента, начиная с налогового периода, в котором вынесено решение о выявленном нарушении, до начала налогового периода, в котором нарушение устранено.

В отношении применения налоговой ставки при исчислении земельного налога по земельным участкам, отнесенным к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах, переданным в аренду организации, использующей данные земельные участки для сельскохозяйственного производства, обращаем внимание на позицию судебных органов (постановление Федерального арбитражного суда Московского округа от 22.04.2013 по делу N А41-27239/12), согласно которой при надлежащем землепользовании арендатора (для целей сельскохозяйственного производства) организация-налогоплательщик (арендодатель) имеет право на применение пониженной налоговой ставки в отношении земельного участка — предмета аренды. По указанному вопросу рекомендуем также учитывать разъяснения Минфина России (письмо от 08.08.2006 N 03-06-02-04/119), согласно которым в случае если земельный участок в составе зоны сельскохозяйственного использования в поселениях, в отношении которого в правоустанавливающих документах на земельный участок определен вид разрешенного использования, связанный с сельскохозяйственным производством, передан в аренду организации, использующей его для сельскохозяйственного производства, то организация-арендодатель при исчислении земельного налога вправе применить налоговую ставку, установленную представительными органами муниципальных образований в соответствии с абзацем 2 подпункта 1 пункта 1 статьи 394 Кодекса

По указанному вопросу рекомендуем также учитывать разъяснения Минфина России (письмо от 08.08.2006 N 03-06-02-04/119), согласно которым в случае если земельный участок в составе зоны сельскохозяйственного использования в поселениях, в отношении которого в правоустанавливающих документах на земельный участок определен вид разрешенного использования, связанный с сельскохозяйственным производством, передан в аренду организации, использующей его для сельскохозяйственного производства, то организация-арендодатель при исчислении земельного налога вправе применить налоговую ставку, установленную представительными органами муниципальных образований в соответствии с абзацем 2 подпункта 1 пункта 1 статьи 394 Кодекса.

| Действительныйгосударственный советникРоссийской Федерации2 класса | С.Л. Бондарчук |

Когда у юрлиц возникают налоговые обязательства

Согласно общему порядку, Ваша организация имеет обязательства по уплате земельного налога, если:

- юрлицо владеет землей на правах собственности;

- компания имеет право на бессрочное пользование участком;

- фирма получила землю в качестве пожизненного наследуемого имущества.

Если Ваша компания заключила договор аренды земли, то оплачивать налог Вы не должны. Такое же правило действует для земельных наделов, полученных в порядке безвозмездного срочного пользования.

Основанием для возникновения налоговых обязательств для компании является наличие документов, подтверждающих права на землю (свидетельство из Росреестра).

Юрлица – неплательщики земельного налога

Если фирма владеет землей на правах собственности, это не всегда значит, что она является плательщиком налога. Законом предусмотрен порядок, согласно которому некоторые собственники-юрлица могут быть освобождены от налоговых обязательств. Главный критерий в данном случае – категория, к которой отнесен земельный участок. Ваша компания может не оплачивать земельный налог, если, в частности, она владеет землей, находящейся в имуществе многоквартирных домов.

Также от оплаты налога освобождены земли, отнесенные к категории ограниченных в обороте или полностью изъятых из такового. Это земли лесного и водного фондов, а также занятые культурными объектами государственного значения. В общей массе данные земли являются федеральной и муниципальной собственности, коммерческая компания может владеть таким участком лишь в некоторых случаях, предусмотренных ст. 27 ЗК.

Скачать пояснение по налогоплательщикам земельного налога

Скачать пояснение по льготам для земельному налогу

Скачать пояснения по ставке земельного налога

Скачать пояснения по определению налогооблагаемой базы

Скачать пояснение по декларации по налогу

Кто имеет право на льготы

Как видим, законом не предоставляет для юрлиц широкого право на освобождение от обязательств по земельному налогу. Но с другой стороны существуют утвержденные нормативные акты, согласно которым юрлицо может оформить льготы и существенно уменьшить сумму налога к оплате.

Ниже в таблице представлена информация об организациях, за которыми на общегосударственном уровне закреплена 100% льгота по уплате налога.

| Категория организаций | Описание |

| Общественные организации инвалидов | Вы можете не платить налог, если в состав Вашей организации входят 80% инвалидов (и более). От уплаты налога освобождаются только те участки, которые используются для деятельности организации согласно уставу. |

| Организации народных промыслов | Если организация использует землю для производства и реализации товаров народных промыслов (что подтверждено документально), то налог на землю она может не платить. |

| Учреждения уголовно-исправительной системы | Земля, находящаяся в собственности Минюста РФ и использующаяся в пределах полномочий Пенитенциарной системы. К данной категории относятся земли под СИЗО, колонии и прочие учреждения, исполняющие наказания. |

| Организации с 100% уставным капиталом инвалидов | Организация инвалидов, которая ведет производственную деятельность, освобождается от налоговых обязательств в случае, когда сотрудники-инвалиды составляют не половины общего количества работников (доля в фонде оплаты труда – не менее ¼). Налог Вы можете не платить только за ту землю, которая используется для производственной деятельности организации. |

С полным перечнем категорий организаций, имеющий право не платить налог, Вы можете ознакомиться в НК (ст. 395).

Отметим, что льготы по земельному налогу предоставляются не только федеральным, но и местным законодательством. В зависимости от того, в каком регионе ведет деятельность Ваша организация, Вы можете получить льготу в виде пониженной налоговой ставки или вычета из общей налогооблагаемой суммы. Для того, чтобы выяснить, может ли Ваша компания рассчитывать на налоговую скидку, обратитесь в районную администрацию по месту регистрации Вашей компании.

Важно знать, что региональные власти могут только дополнить список организаций-льготников или увеличить размер налоговых скидок. Те компании, право которых на льготу утверждено на федеральном уровне, местная власть отменить не может

Срок уплаты земельного налога

Сроки для оплаты государственной санкции устанавливаются законодательными актами местного самоуправления. Соответственно, предварительно физическому или юридическому лицу, следует ознакомиться с условиями, прописанными в конкретном регионе.

Для этого можно обратиться к онлайн-сервису на официальном сайте ФНС России, все данные располагаются в «Справочной информации о ставках и льготах».

Внесите данные в открывшуюся форму

В большинстве случаев срок для оплаты устанавливается до 1 декабря того года, который идет за расчетным. Иными словами, за 2019 год необходимо будет внести оплату до декабря 2021.

При этом очень важно не пропустить данный период. В противном случае в отношении налогоплательщика будут применены штрафные санкции

Размер штрафа рассчитывается по ставке рефинансирования Центрального банка.

Важно! Отсутствие уведомления о насчитанном налоге не является основанием для освобождения от обязанности оплаты и ответственности за несоблюдение установленных сроков.

Указанные моменты говорят о том, что каждый гражданин и юридическое лицо должны самостоятельно следить за правильностью и своевременностью расчета и оплаты положенной государственной санкции.

Как платить? ↑

А также по налоговой ставке, установленной в соответствии с НК и законодательными актами субъектов федерации. Также при расчёте необходимо учитывать льготы, если они имеются.

Ставки

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости.

Ставка в 0,3% предусмотрена для участков земли, которые:

- Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах.

- Используются в ЖКХ, но при этом не относятся к жилому фонду.

- Приобретены для садоводства, огородничества и подсобного хозяйства.

- Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности.

Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя.

Льготы (освобождение)

Государство предоставляет некоторым юридическим лицам льготы по земельному налогу.

Полностью освобождены от уплаты следующие категории юридических лиц:

- Организации уголовно-исполнительной системы нашей страны. Они освобождены от уплаты налога только в отношении земель, которые используются по назначению организации.

- Организации, владеющие на праве пожизненного владения земельными участками, которые заняты государственными автомобильными дорогами.

- Религиозные организации. Они освобождены от налога в отношении земель, на которых располагаются объекты религиозной и общественной направленности.

- Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

- Организации народных промыслов.

- Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

- Организации, которые являются управляющими компаниями в Сколково.

- Организации судостроения, которые являются резидентами особой экономической зоны.

Порядок исчисления и уплаты

Многих интересует вопрос: с какого момента у юридических лиц возникает обязанность по уплате земельного налога? Ответ на этот вопрос разъяснил в своем письме от 12 октября 2009 г. N 03-05-05-02/62.

Юридические лица самостоятельно рассчитывают и уплачивают годовой земельный налог и авансовые платежи в течение года.

В качестве налоговой базы берётся кадастровая стоимость участка на 01 января текущего года. То есть, для уплаты налога за 2020 год, для расчёта берётся кадастровая стоимость на 01 января 2020 года.

Если право собственности на участок земли возникло в середине года, то рассчитывать налог нужно с учётом кратного числа количества месяцев в собственности.

Если участок земли достался юридическому лицу в наследство, то уплачивать налог нужно с 01 числа того месяца, в котором было открыто наследство.

Если юридическое лицо иметь льготы по налогу, то в налоговую инспекцию необходимо предъявить документы, которые эту льготу подтверждают.

Пример

Пример 1. Компания ООО «АВС» владеет на праве собственности участком земли, кадастровая стоимость которого на 01. 01. 2020 года равна 15 487 452 рублей.

За 2020 год компания должна уплатить налог в сумме:

15 487 452 * 1,5% = 232 311,8 рублей

Видео: земельный налог для организаций

Сумма авансового платежа за каждый квартал будет равна:

232 311,8 / 4 = 58 078 рублей.

Пример 2. Компания ООО «Гамма» владеет участком земли сельскохозяйственного назначения, который используется для выращивания плодово-ягодных деревьев, необходимых для производства джема.

Производство джема, конфет и других кондитерских изделий является основной деятельность компании.

На 01. 01. 2020 года кадастровая стоимость земли определена в размере 58 785 412 рубля.

За 2020 год компания ООО «Гамма» должна уплатить налог в сумме:

58 785 412 * 0,3% = 176 356, 2 рубля.

Сумма авансовых платежей за каждый квартал равна:

176 356,2 / 4 = 44 089 рубля.

Пример 3. Компания ООО «Родник» получило в наследство участок земли. Наследство было открыто в марте 2020 года. На 01. 01. 2020 года кадастровая стоимость участка равна 26 840 259 рублей.

В 2020 году компания будет владеть участком 10 месяцев. Для расчёта необходимо применить коэффициент, равный 10/12 (по количеству месяцев владения участком в году).

За 2020 года компании должна будет заплатить:

26 840 259 * 1,5% * 10/12 = 335 503,2 рубля

Декларация

Юридические лица обязаны самостоятельно рассчитывать налог на землю и подавать соответствующую декларацию. Для этого можно использовать онлайн-калькулятор, учитывающий все факторы. Следует знать, что индивидуальные предприниматели, как и физические лица, не подают декларацию. За них все расчеты осуществляет налоговая служба, поэтому они платят на основании уведомления.

Декларация заполняется следующим образом:

- Сначала титульный лист.

- Раздел №1 (сумма налога).

- Раздел №2 (расчет налога).

На титульном листе декларации необходимо указать все сведения о юридическом лице. Это название, ИНН, адрес, телефон и код вида деятельности, которой занимается организация. Помимо этого следует указать код налогового периода (34), код места подачи документа и код ИФНС.

Раздел №1 состоит из нескольких блоков, содержащих следующие сведения:

- Сумма налога.

- Суммы квартальных авансовых перечислений.

- Сумма земельного сбора к уменьшению.

В пустых клеточках бланка при необходимости нужно ставить прочерк. Раздел №2 заполняется еще проще. Должностному лицу нужно написать:

- Кадастровый номер участка.

- Кадастровую стоимость.

- Код ОКТМО.

- Код, удостоверяющий категорию земли.

- Налоговую ставку и базу.

- Сумму, которая будет уплачена.

Особенности расчёта

Если земельный надел расположен на границе муниципального образования таким образом, что одновременно находится на территории двух или более муниципальных образований, то налоговая база рассчитывается пропорционально доли земельного надела в данном муниципалитете исходя из его местной кадастровой стоимости.

Например, если 1/3 надела находится на территории муниципалитета с кадастровой стоимостью квадратного метра 10 000 рублей, а 2/3 на территории муниципалитета с кадастровой стоимостью м2 в размере 8 000 рублей, то кадастровая стоимость (КС) всего надела будет составлять: КС = (ПН)*10000*(1/3) + (ПН)*8000*(2/3), где ПН – общая площадь земельного надела в м2.

- Обладателям права собственности на надел;

- Обладателям права пожизненного наследуемого владения наделом;

- Обладателям права бессрочного использования данного надела.

Расчёт налоговой базы земельного налога по кадастровой стоимости принят в большинстве регионов РФ, а при отсутствии такой стоимости у надела земли (например, когда нет кадастрового паспорта) начисление земельного налога физическому лицу – владельцу надела не происходит.

То есть при отсутствии кадастрового паспорта земельный налог уплате не подлежит, так как расчёт по нормативной стоимости был отменён в 2020 году для всех регионов, кроме Республики Крым и Севастополя.

На крымском полуострове до 2020 года для наделов, не имеющих кадастровой стоимости, расчёт налоговой базы происходит по формуле НБ = (НС)*ИИ, где ИИ – индекс инфляции, установленный для Крымского полуострова в размере 3,8 с 2014 года.

При расчёте налога на здания и строения для физических лиц кадастровая стоимость на данные строения может также отсутствовать. В таком случае происходит расчёт по инвентаризационной стоимости налогооблагаемых зданий и строений.

Инвентаризационная стоимость часто намного ниже кадастровой, и поэтому не все владельцы зданий стремятся получать кадастровые паспорта и платить большую сумму налога, но платить по инвентаризационной стоимости можно будет только до 1 января 2021 года.

Такая стоимость определена и зафиксирована на 1 ноября 2013 года исходя из следующих факторов:

- Износ строений;

- Стоимость стройматериалов;

- Стоимость строительных работ.

Узнать инвентаризационную стоимость для расчёта налога на здания физические лица могут следующими способами:

- Написать заявление в БТИ;

- Посмотреть на сайте Росреестра;

- Посмотреть на портале Госуслуг;

- Получить в Многофункциональных центрах.

Налоговая база при определении величины налога при отсутствии кадастровой стоимости определяется как произведение по инвентаризационной стоимости жилого здания или строения на специальный коэффициент-дефлятор (КД), устанавливаемый ежегодно Правительством РФ. В 2020 году величина данного коэффициента 1,425.

Налоговая ставка при данном способе расчёта является дифференцированной и изменяется в зависимости от величины налоговой базы, рассчитанной по инвентаризационной стоимости и значению коэффициента-дефлятора.

При величине НБ до 300 000 рублей ставка составляет от 0 до 0,1 процента.

Если НБ больше 300 000, но меньше 500 000 рублей, то ставка изменяется в пределах от 0,1 до 0,3 процента, а если величина НБ превышает 500 000 рублей, то ставка может быть установлена в размере от 0,3 до 2 процентов.

Конкретные размеры ставки по налогу на здания и строения для физических лиц в конкретном муниципальном округе устанавливаются властями данного округа в указанных пределах.

Если местные власти не принимали локальные акты о величине налоговой ставки, то её размеры составят 0,1 процента при величине НБ до 500 000 рублей и 0,3 процента при величине НБ, превышающей 500 000 рублей, в соответствии с п. 6 ст. 406 НК РФ.

уплачивать два налога

Расчёт налога для физических лиц производится сотрудниками налоговой службы, но проверять правильность расчётов налоговых органов поможет в ряде случаев обнаружить ошибки ФНС и снизить итоговый размер налога.